29 марта 2023 Открытие Шульгин Михаил

Российские фондовые индексы разнонаправленно завершили основную сессию во вторник, 28 марта. Индекс МосБиржи обновил максимум с 16 сентября на уровне 2458,4 п., но к вечеру растерял часть внутридневных достижений. Долларовый индекс РТС на фоне ослабления рубля достигал максимума с 7 февраля на уровне 1012,15 п., но к вечеру уже боролся только за то, чтобы завершить день выше психологического уровня 1000 п., который накануне был пробит впервые за полтора месяца.

На 19:00 мск:

Индекс МосБиржи — 2 442,19 п. (+0,06%), с нач. года +13,4%

Индекс РТС — 999,83 п. (-0,21%), с нач. года +3,0%

Stoxx Europe 600 — 444,45 п. (-0,06%), с нач. года +4,6%

DAX — 15 142,02 п. (+0,09%), с нач. года +8,8%

FTSE 100 — 7 484,25 п. (+0,17%), с нач. года +0,4%

S&P 500 — 3 972,12 п. (-0,14%), с нач. года +3,5%

VIX — 20,43 п. (-0.17 пт), с нач. года -1.24 пт

MSCI World — 2 702,42 п. (+0,37%), с нач. года +3,8%

Сегодня завершился мартовский единый день налоговых платежей, и рубль утратил локальную поддержку со стороны экспортеров, которую более отчетливо ощущал в понедельник. Слабость рубля поддержала акции экспортеров, золотодобытчики извлекали выгоду не только из слабости российской валюты, но и со стороны возобновления роста цен на золото, которые не выпускают из вида ключевой психологический уровень $2000/унц.

Меж тем в транспортном секторе мы наблюдали коррекцию. Сегодня перед коррекцией отраслевой индекс «Транспорта» поднимался до новых максимумов с 21 февраля 2022 г. Индекс до сегодняшних торгов рос 7 дней подряд. Сейчас 14-я по счету неделя с начала года. Из них только одна (в феврале) завершилась снижением транспортного индекса.

Также коррекцию мы наблюдаем в строительном секторе. Отраслевой индекс «Строительных компаний» рос очень уверенно 7 торговых дней подряд. До этого была пятидневная серия скромного снижения.

В нефтегазовом секторе прибавляли в цене те компании, которые могут порадовать инвесторов дивидендами. Комментарии главы «Газпром нефти» (SIBN) Александра Дюкова в рамках итоговой коллегии Минэнерго РФ о том, что российские компании сталкиваются с проблемами при вывозе грузов российским потребителям на востоке, а также о том, что санкционное давление на нефтяную отрасль в 2023 году может оказаться жестче, чем в прошлом, негативно сказались на динамике акций российских нефтяников.

Внешний фон был умеренно позитивным для российского рынка. Европейские площадки продемонстрировали сдержанный рост. Акции французских банков сегодня находились под давлением после новости о том, что в офисах пяти из них, включая Societe Generale и BNP Paribas, проходят обыски в рамках расследования о налоговых махинациях и отмывании денег.

Американские индексы показывали разнонаправленную динамику: S&P и Nasdaq Comp немного снижались, промышленный Dow оставался в зеленой зоне. Ситуация стабилизировалась, и рынок консолидируется в диапазоне, не видя поводов для направленного движения. Таковыми могут стать важные данные по инфляции в США: в пятницу будут опубликованы цифры по базовому ценовому индексу потребительских расходов (Core PCE Price Index) за февраль, за которыми пристально следит ФРС.

Цены на нефть консолидировались в области двухнедельных максимумов после резкого роста в понедельник на новостях о том, что Ирак выиграл международный суд и вынудил Турцию приостановить экспорт черного золота из Курдистана, объем которого, по данным Bloomberg, составлял около 0,4 млн б/с. Золото незначительно дорожало на фоне ослабления доллара против валют G10. Кроме того, Bloomberg отмечает заметный приток капитала в «золотые» биржевые фонды.

На 19:15 мск:

Brent, $/бар. — 79,04 (+1,18%), с нач. года -8,0%

WTI, $/бар. — 73,73 (+1,26%), с нач. года -8,1%

Urals (инд. Средиземноморье), $/бар. — 52,37 (+1,87%), с нач. года -18,2%

Золото, $/тр. унц. — 1 966,79 (+0,52%), с нач. года +7,8%

Серебро, $/тр. унц. — 23,22 (+0,60%), с нач. года -3,1%

Алюминий, $/т — 2 391,50 (+1,18%), с нач. года +0,6%

Медь, $/т — 8 988,00 (+0,27%), с нач. года +7,4%

Никель, $/т — 24 090,00 (+1,04%) с нач. года -19,8%

Дивидендная доходность индекса МосБиржи составляет 8,5 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0843 (+0,42%), с начала года +1,3%

GBP/USD — 1,2341 (+0,44%), с начала года +2,1%

USD/JPY — 130,96 (-0,46%), с начала года -0,1%

Индекс доллара — 102,442 (-0,40%), с начала года -1,0%

USD/RUB (Мосбиржа) — 76,9 (+0,29%), с начала года +10,0%

EUR/RUB (Мосбиржа) — 83,2 (+0,67%), с начала года +12,0%

Ключевые новости дня

Минэнерго РФ прогнозирует сохранение в 2023 г. добычи угля на уровне 2022 г., сообщил министр энергетики Николай Шульгинов в ходе заседания коллегии министерства. Комментарии чиновника могли оказать поддержку акциям «Мечела» и «Распадской».

По словам начальника управления финансирования недвижимости Сбербанка Светланы Назаровой, кредитор нарастил портфель жилой недвижимости девелоперов до 3,1 трлн рублей. На 1 ноября 2022 года портфель девелоперов жилья достигал 2,8 трлн рублей. Получается за 4 месяца плюс 300 млрд руб. или +10,7%. Очень приличная динамика с учетом того, что в 2022 г. портфель вырос почти на 60%. Новости могли оказать поддержку акциям Сбербанка.

В фокусе

«Лента» (LENT) 29 марта планирует опубликовать финансовые результаты по МСФО за 2022 год.

Итоги российского рынка

Из 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Худшими по динамике стал индекс «Строительных компаний» (-1,5%). Все девелоперы в минусе. Лидерами снижения стали акции ГК «ПИК» (PIKK), подешевевшие почти на 1,8%. За ними следовали расписки «Эталона» (ETLN), акции «Самолета» (SMLT) и «Группы ЛСР» (LSRG). Все бумаги подешевели более чем на 1%,

Лидером роста стал индекс «Электроэнергетики» (+0,4%). Здесь лидировали акции «Юнипро» (UPRO), которые подорожали на 2,5%. В аутсайдерах акции ДЭК, подешевевшие на 1,1%.

Индекс «Металлов и добычи» (-0,2%). Здесь лидировали обычка и префы «Мечела» (MTLRP), а также золотодобытчики «Полюс» (PLZL) и Polymetal (POLY). Наиболее сильно подешевели лидеры понедельника - акции «Алроса» (ALRS).

Индекс «Транспорта» (-0,5%). В секторе подорожали только акции НМТП (NMTP). Аутсайдерами стали акции «Аэрофлота» (AFLT) и расписки Globaltrans (GLTR).

Индекс «Информационных технологий» (-0,03%). Лидировали по темпам роста расписки «ЦИАН» (CIAN) в преддверии публикации на этой неделе отчетности. Также росли бумаги HeadHunter (HHRU) и «Яндекса» (YNDX).

Индекс «Нефти и газа» (-0,26%). Лидировали обычка (TATN) и префы (TATNP) «Татнефти», а также акции «Лукойла» (LKOH). Более 1% потеряли в цене акции «Новатэка» (NVTK) и почти 1% акции «Газпрома» (GAZP).

Индекс «Финансов» (+0,14%). В лидерах акции МКБ (CBOM), префы и обычка Сбербанка (SBER). В аутсайдерах акции «СПБ Биржи» (SPBE) и «Банка Санкт-Петербург» (BSPB).

Из ТОП-25 акций лидеров по объему торгов 12 подорожали и 13 подешевели на 19:00 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP), «Аэрофлота» (AFLT). Наиболее существенный рост продемонстрировали акции «Мечела» (+4,9%). Наиболее существенное снижение – акции «Аэрофлота» (AFLT).

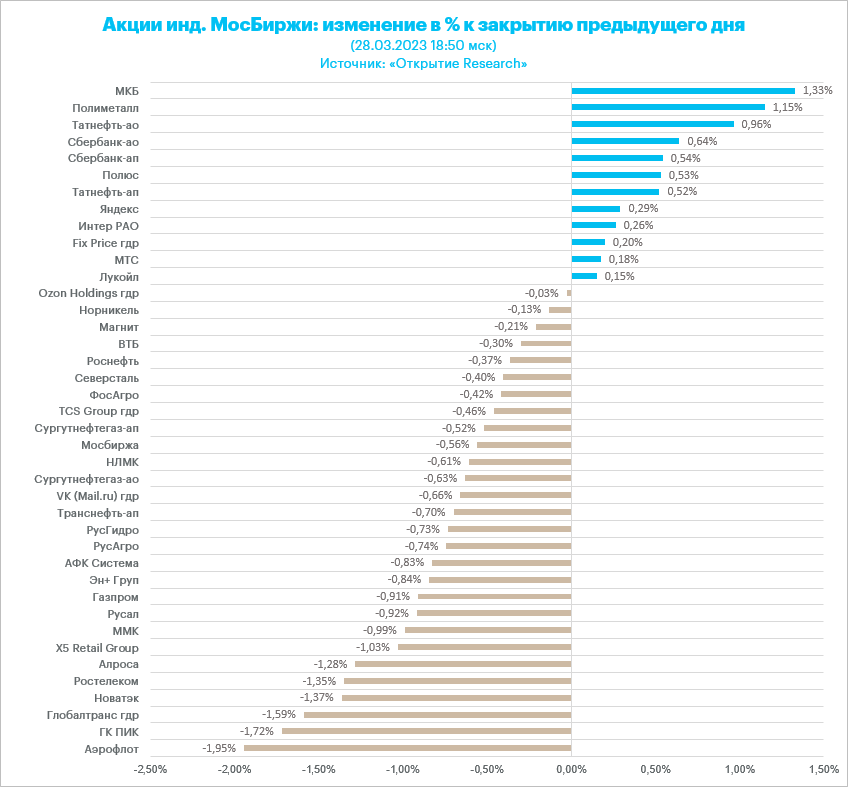

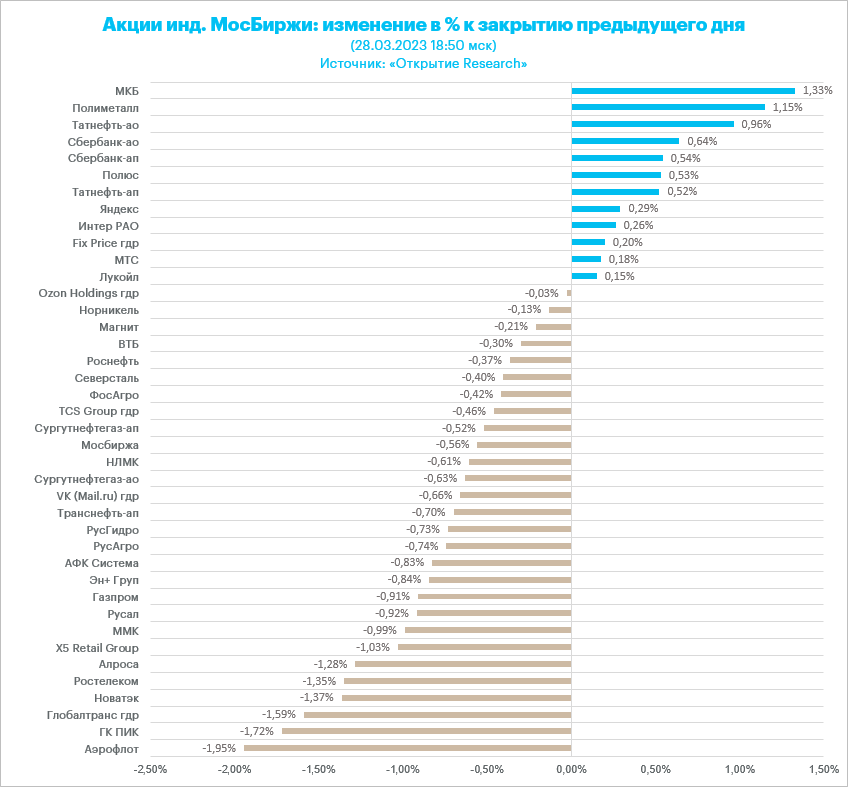

Из 40 акций индекса МосБиржи 12 подорожали и 28 подешевели по итогам дня.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 88,1 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка.

На 19:00 мск:

Индекс МосБиржи — 2 442,19 п. (+0,06%), с нач. года +13,4%

Индекс РТС — 999,83 п. (-0,21%), с нач. года +3,0%

Stoxx Europe 600 — 444,45 п. (-0,06%), с нач. года +4,6%

DAX — 15 142,02 п. (+0,09%), с нач. года +8,8%

FTSE 100 — 7 484,25 п. (+0,17%), с нач. года +0,4%

S&P 500 — 3 972,12 п. (-0,14%), с нач. года +3,5%

VIX — 20,43 п. (-0.17 пт), с нач. года -1.24 пт

MSCI World — 2 702,42 п. (+0,37%), с нач. года +3,8%

Сегодня завершился мартовский единый день налоговых платежей, и рубль утратил локальную поддержку со стороны экспортеров, которую более отчетливо ощущал в понедельник. Слабость рубля поддержала акции экспортеров, золотодобытчики извлекали выгоду не только из слабости российской валюты, но и со стороны возобновления роста цен на золото, которые не выпускают из вида ключевой психологический уровень $2000/унц.

Меж тем в транспортном секторе мы наблюдали коррекцию. Сегодня перед коррекцией отраслевой индекс «Транспорта» поднимался до новых максимумов с 21 февраля 2022 г. Индекс до сегодняшних торгов рос 7 дней подряд. Сейчас 14-я по счету неделя с начала года. Из них только одна (в феврале) завершилась снижением транспортного индекса.

Также коррекцию мы наблюдаем в строительном секторе. Отраслевой индекс «Строительных компаний» рос очень уверенно 7 торговых дней подряд. До этого была пятидневная серия скромного снижения.

В нефтегазовом секторе прибавляли в цене те компании, которые могут порадовать инвесторов дивидендами. Комментарии главы «Газпром нефти» (SIBN) Александра Дюкова в рамках итоговой коллегии Минэнерго РФ о том, что российские компании сталкиваются с проблемами при вывозе грузов российским потребителям на востоке, а также о том, что санкционное давление на нефтяную отрасль в 2023 году может оказаться жестче, чем в прошлом, негативно сказались на динамике акций российских нефтяников.

Внешний фон был умеренно позитивным для российского рынка. Европейские площадки продемонстрировали сдержанный рост. Акции французских банков сегодня находились под давлением после новости о том, что в офисах пяти из них, включая Societe Generale и BNP Paribas, проходят обыски в рамках расследования о налоговых махинациях и отмывании денег.

Американские индексы показывали разнонаправленную динамику: S&P и Nasdaq Comp немного снижались, промышленный Dow оставался в зеленой зоне. Ситуация стабилизировалась, и рынок консолидируется в диапазоне, не видя поводов для направленного движения. Таковыми могут стать важные данные по инфляции в США: в пятницу будут опубликованы цифры по базовому ценовому индексу потребительских расходов (Core PCE Price Index) за февраль, за которыми пристально следит ФРС.

Цены на нефть консолидировались в области двухнедельных максимумов после резкого роста в понедельник на новостях о том, что Ирак выиграл международный суд и вынудил Турцию приостановить экспорт черного золота из Курдистана, объем которого, по данным Bloomberg, составлял около 0,4 млн б/с. Золото незначительно дорожало на фоне ослабления доллара против валют G10. Кроме того, Bloomberg отмечает заметный приток капитала в «золотые» биржевые фонды.

На 19:15 мск:

Brent, $/бар. — 79,04 (+1,18%), с нач. года -8,0%

WTI, $/бар. — 73,73 (+1,26%), с нач. года -8,1%

Urals (инд. Средиземноморье), $/бар. — 52,37 (+1,87%), с нач. года -18,2%

Золото, $/тр. унц. — 1 966,79 (+0,52%), с нач. года +7,8%

Серебро, $/тр. унц. — 23,22 (+0,60%), с нач. года -3,1%

Алюминий, $/т — 2 391,50 (+1,18%), с нач. года +0,6%

Медь, $/т — 8 988,00 (+0,27%), с нач. года +7,4%

Никель, $/т — 24 090,00 (+1,04%) с нач. года -19,8%

Дивидендная доходность индекса МосБиржи составляет 8,5 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0843 (+0,42%), с начала года +1,3%

GBP/USD — 1,2341 (+0,44%), с начала года +2,1%

USD/JPY — 130,96 (-0,46%), с начала года -0,1%

Индекс доллара — 102,442 (-0,40%), с начала года -1,0%

USD/RUB (Мосбиржа) — 76,9 (+0,29%), с начала года +10,0%

EUR/RUB (Мосбиржа) — 83,2 (+0,67%), с начала года +12,0%

Ключевые новости дня

Минэнерго РФ прогнозирует сохранение в 2023 г. добычи угля на уровне 2022 г., сообщил министр энергетики Николай Шульгинов в ходе заседания коллегии министерства. Комментарии чиновника могли оказать поддержку акциям «Мечела» и «Распадской».

По словам начальника управления финансирования недвижимости Сбербанка Светланы Назаровой, кредитор нарастил портфель жилой недвижимости девелоперов до 3,1 трлн рублей. На 1 ноября 2022 года портфель девелоперов жилья достигал 2,8 трлн рублей. Получается за 4 месяца плюс 300 млрд руб. или +10,7%. Очень приличная динамика с учетом того, что в 2022 г. портфель вырос почти на 60%. Новости могли оказать поддержку акциям Сбербанка.

В фокусе

«Лента» (LENT) 29 марта планирует опубликовать финансовые результаты по МСФО за 2022 год.

Итоги российского рынка

Из 10 отраслевых индексов 2 выросли и 8 снизились по итогам дня.

Худшими по динамике стал индекс «Строительных компаний» (-1,5%). Все девелоперы в минусе. Лидерами снижения стали акции ГК «ПИК» (PIKK), подешевевшие почти на 1,8%. За ними следовали расписки «Эталона» (ETLN), акции «Самолета» (SMLT) и «Группы ЛСР» (LSRG). Все бумаги подешевели более чем на 1%,

Лидером роста стал индекс «Электроэнергетики» (+0,4%). Здесь лидировали акции «Юнипро» (UPRO), которые подорожали на 2,5%. В аутсайдерах акции ДЭК, подешевевшие на 1,1%.

Индекс «Металлов и добычи» (-0,2%). Здесь лидировали обычка и префы «Мечела» (MTLRP), а также золотодобытчики «Полюс» (PLZL) и Polymetal (POLY). Наиболее сильно подешевели лидеры понедельника - акции «Алроса» (ALRS).

Индекс «Транспорта» (-0,5%). В секторе подорожали только акции НМТП (NMTP). Аутсайдерами стали акции «Аэрофлота» (AFLT) и расписки Globaltrans (GLTR).

Индекс «Информационных технологий» (-0,03%). Лидировали по темпам роста расписки «ЦИАН» (CIAN) в преддверии публикации на этой неделе отчетности. Также росли бумаги HeadHunter (HHRU) и «Яндекса» (YNDX).

Индекс «Нефти и газа» (-0,26%). Лидировали обычка (TATN) и префы (TATNP) «Татнефти», а также акции «Лукойла» (LKOH). Более 1% потеряли в цене акции «Новатэка» (NVTK) и почти 1% акции «Газпрома» (GAZP).

Индекс «Финансов» (+0,14%). В лидерах акции МКБ (CBOM), префы и обычка Сбербанка (SBER). В аутсайдерах акции «СПБ Биржи» (SPBE) и «Банка Санкт-Петербург» (BSPB).

Из ТОП-25 акций лидеров по объему торгов 12 подорожали и 13 подешевели на 19:00 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP), «Аэрофлота» (AFLT). Наиболее существенный рост продемонстрировали акции «Мечела» (+4,9%). Наиболее существенное снижение – акции «Аэрофлота» (AFLT).

Из 40 акций индекса МосБиржи 12 подорожали и 28 подешевели по итогам дня.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 88,1 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба