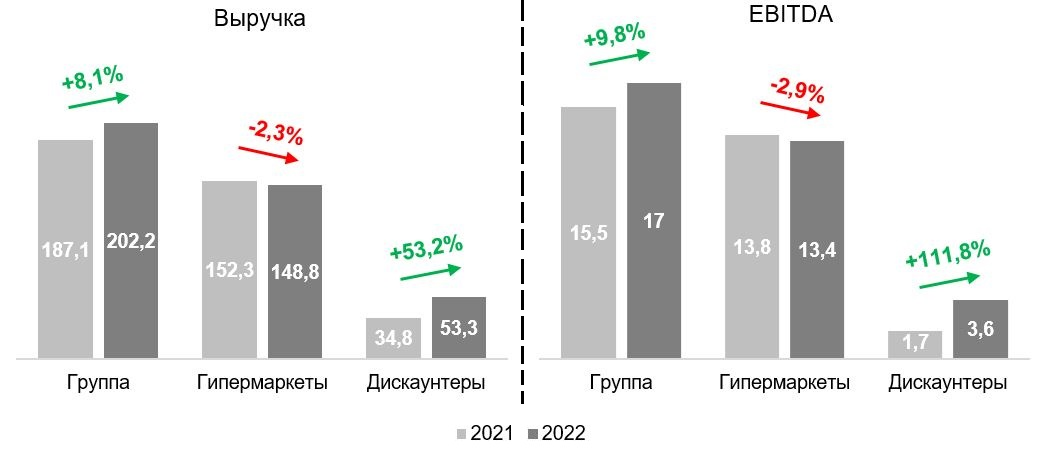

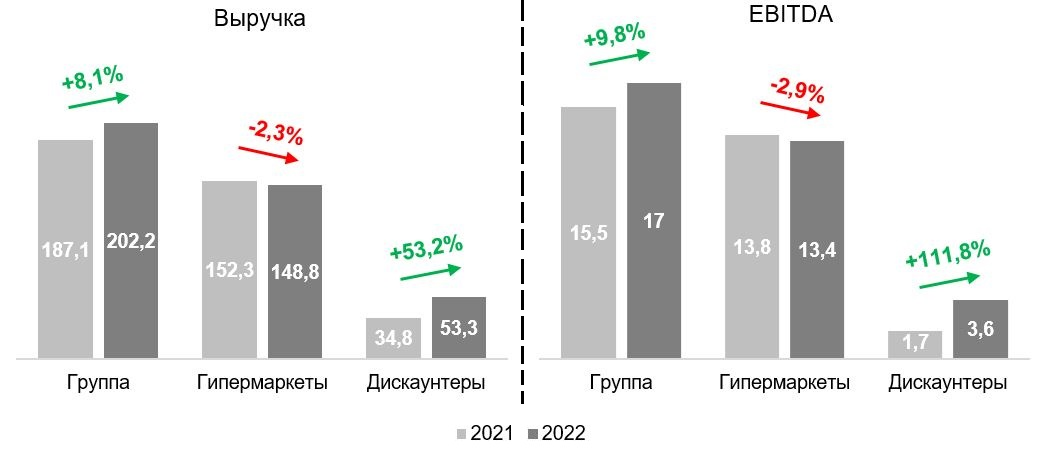

О'КЕЙ (ruA-/стабильный) опубликовал отчетность за 2022 год по МСФО, согласно которой выручка группы в годовом выражении увеличилась на 8,1%, до ₽ 202,2 млрд, а показатель EBITDA вырос на 9,8% г/г, до ₽ 17 млрд. Рентабельность по EBITDA незначительно подросла (8,4% в 2022-м и 8,3% по итогам 2021 года). Позитивная динамика связана со ставкой на развитие сети дискаунтеров: если выручка и EBITDA по направлению гипермаркетов снизились на 2,3% г/г и 2,9% г/г соответственно, то показатели по дискаунтерам выросли на 53,1% г/г и 111,8% г/г.

Динамика выручки и EBITDA в разрезе форматов магазинов

Основные финансовые показатели

У компании на фоне реализации инвестиционной программы (CAPEX по итогам 2022 года увеличился на 20% и составил ₽ 6,6 млрд) растет чистый долг, при этом долговая нагрузка, хоть и находится на повышенном уровне, несколько снижается — отношение Чистого долга с учетом обязательств по аренде к EBITDA составило 3,3х.

Весь долг компании номинирован в рублях, так что валютный риск отсутствует. Структура обязательств по состоянию на 31 декабря 2022 года выглядела следующим образом: 41% — банковские кредиты, 33% — обязательства по аренде, 26% — биржевые облигации. Согласно примечаниям к отчетности по МСФО, О’КЕЙ соблюдает все ограничительные условия кредитных договоров. Основными банками-кредиторами являются Сбербанк, "Открытие" и ГПБ.

Ликвидность эмитента оценивается нами на высоком уровне: доля краткосрочных обязательств составляет 23,1% (₽ 15,8 млрд), а объема денежных средств на балансе (₽ 11,8 млрд) и доступных кредитных линий (₽ 16,5 млрд) с запасом достаточно для их обслуживания.

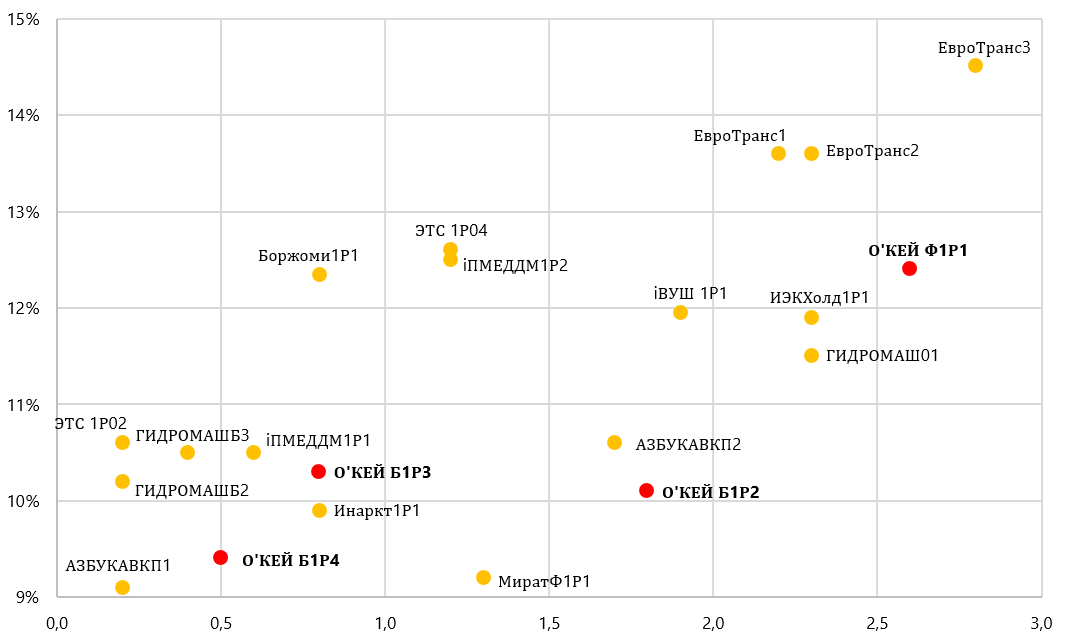

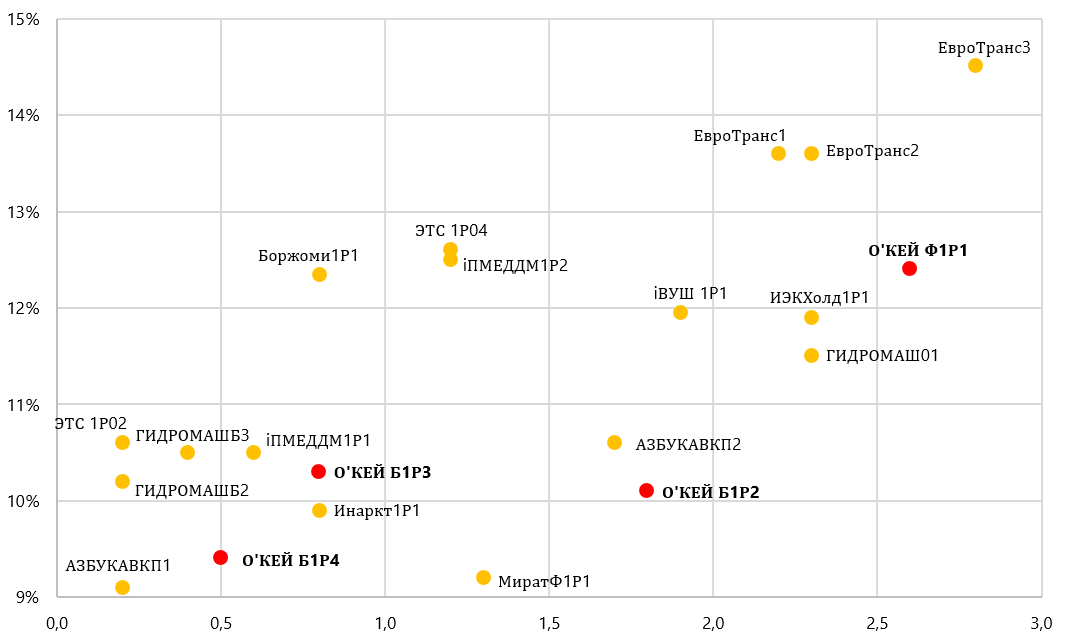

В обращении у компании четыре выпуска биржевых облигаций. Сейчас мы отдаем предпочтение коротким облигациям: во-первых, они меньше подвержены процентному риску (риску снижения стоимости в результате роста ставок на рынке), во-вторых, с их помощью в портфеле можно формировать подушку ликвидности, чтобы использовать для покупок просевших бумаг. Таким образом, интересным кажется выпуск О'КЕЙ 001P-03 (RU000A1014B9) с погашением 26 ноября 2024 года, доходность которого сейчас 10,3%, что предполагает премию к ОФЗ чуть менее 300 б. п. Важно, что бумага является амортизируемой, а значит, в случае роста ставок или увеличения спредов, у инвестора будет возможность реинвестировать под повышенную доходность не только купонные платежи, но и часть номинальной стоимости.

Карта рынка наиболее ликвидных выпусков с рейтингом на уровне A- (без девелоперов и банков)

Динамика выручки и EBITDA в разрезе форматов магазинов

Основные финансовые показатели

У компании на фоне реализации инвестиционной программы (CAPEX по итогам 2022 года увеличился на 20% и составил ₽ 6,6 млрд) растет чистый долг, при этом долговая нагрузка, хоть и находится на повышенном уровне, несколько снижается — отношение Чистого долга с учетом обязательств по аренде к EBITDA составило 3,3х.

Весь долг компании номинирован в рублях, так что валютный риск отсутствует. Структура обязательств по состоянию на 31 декабря 2022 года выглядела следующим образом: 41% — банковские кредиты, 33% — обязательства по аренде, 26% — биржевые облигации. Согласно примечаниям к отчетности по МСФО, О’КЕЙ соблюдает все ограничительные условия кредитных договоров. Основными банками-кредиторами являются Сбербанк, "Открытие" и ГПБ.

Ликвидность эмитента оценивается нами на высоком уровне: доля краткосрочных обязательств составляет 23,1% (₽ 15,8 млрд), а объема денежных средств на балансе (₽ 11,8 млрд) и доступных кредитных линий (₽ 16,5 млрд) с запасом достаточно для их обслуживания.

В обращении у компании четыре выпуска биржевых облигаций. Сейчас мы отдаем предпочтение коротким облигациям: во-первых, они меньше подвержены процентному риску (риску снижения стоимости в результате роста ставок на рынке), во-вторых, с их помощью в портфеле можно формировать подушку ликвидности, чтобы использовать для покупок просевших бумаг. Таким образом, интересным кажется выпуск О'КЕЙ 001P-03 (RU000A1014B9) с погашением 26 ноября 2024 года, доходность которого сейчас 10,3%, что предполагает премию к ОФЗ чуть менее 300 б. п. Важно, что бумага является амортизируемой, а значит, в случае роста ставок или увеличения спредов, у инвестора будет возможность реинвестировать под повышенную доходность не только купонные платежи, но и часть номинальной стоимости.

Карта рынка наиболее ликвидных выпусков с рейтингом на уровне A- (без девелоперов и банков)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба