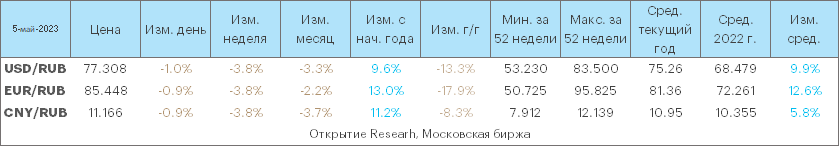

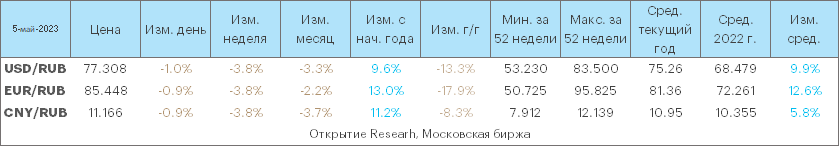

Итоги четверга. Доллар подешевел на 116 копеек до 78,05, в ходе торгов достигал минимума с 3 апреля на уровне 77,61. Евро потерял почти 154 копейки до 86,18, в ходе сессии опускался до минимума с 3 апреля на уровне 85,67. Юань снизился в цене на 18,5 копейки до 11,269, в ходе торгов курс опускался до самого низкого уровня с 31 марта на уровне 11,203.

Нефть Brent прибавила 0,2% до $72,5/барр.

В четверг торговый объем во всех парах увеличился относительно объемов среды.

Торговый объем в валютных парах (расчетами завтра, TOM):

Доллар/рубль — 121,7 млрд руб. против 101,5 млрд руб. в пред. день.

Евро/рубль — 43 млрд руб. против 32,9 млрд руб. в пред. день.

Юань/рубль — 91,5 млрд руб. против 69,2 млрд руб. в пред. день.

Лира/рубль — 2,2 млрд руб. против 1,8 млрд руб. в пред. день.

Тенге/рубль — 1,75 млрд руб. против 1,4 млрд руб. в пред. день.

2 и 3 мая ЦБ в рамках бюджетного правила не продавал валюту в размере 3,7 млрд руб. ежедневно. Можно предположить, что в четверг мы увидели тройной объем предложения, а это почти 20% от суточного объема первых майских дней в паре юань/рубль. Плюс на тонком майском рынке циркулировали опасения по поводу того, что ЦБ уже в мае может перейти от продажи валюты из ФНБ к покупкам. Однако в период с 10 мая по 6 июня ЦБ продолжит продавать валюту в размере 2 млрд руб. в день (в апреле было 3,7 млрд руб.). Это заметно меньше, чем в предыдущем месяце, но это не покупки, а все еще продажи. И даже не «нулевые» покупки.

Могло иметь место и чуть более высокое для начала месяца предложение валюты. Это может быть, с одной стороны, следствием того, что экспортная выручка приходит в страну с определенным лагом, что вполне возможно, учитывая, что логистика усложнилась не только у перемещения грузов, но и у передвижения денег между покупателями и продавцами. С другой стороны, грядущая новая волна санкций, которая активно обсуждается в последние дни, может заставлять некоторых экспортеров возвращаться в рубли, чтобы обезопасить средства от заморозки на внешнем контуре. Также компании могли готовить рублевую ликвидность под дивидендные выплаты, стимулируя более высокое предложение валюты.

В остальном же, реализованное в первой половине апреля ослабление рубля плюс сезонный эффект низкой активности в промежутке между майскими праздниками сформировал сокращение спроса на валюту со стороны импортеров.

Информация о том, что дисконт между Urals и Brent сократился до привычных для второй половины 2022 г. уровней, а также информация о том, что есть признаки стабильно высокого экспорта нефти из РФ, несмотря на сокращение добычи, улучшает понимание перспектив нефтегазовых доходов, снижает риски для бюджета. Недавно Банк России вслед за Минэкономразвития улучшил макроэкономический прогноз. ЦБ теперь ждет роста ВВП на 0,5–2%, хотя еще в феврале он ожидал спада. Это косвенно позитивный (хоть и фоновый) аспект для рубля.

Спекулятивный спрос на валюту исчез, видимо, после того как властям удалось навести порядок с темпами оттока средств зарубежных компаний, получивших разрешение «на выход и на вывод средств».

Старт пятницы. Доллар утром дешевел на 74 копейки до 77,31 рублей. Евро терял 73 копейки до 85,45. Юань дешевел на 10,3 копейки до 11,166. Фьючерсы на Brent дорожали на 1,6% до $73,48/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 5670 руб. (средняя цена с начала года 6171 руб.).

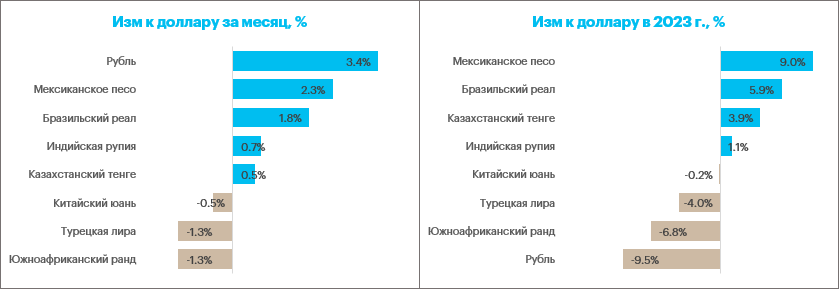

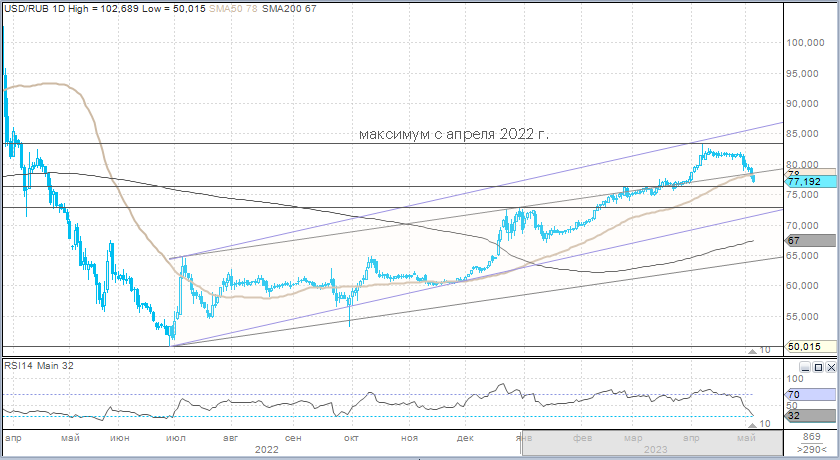

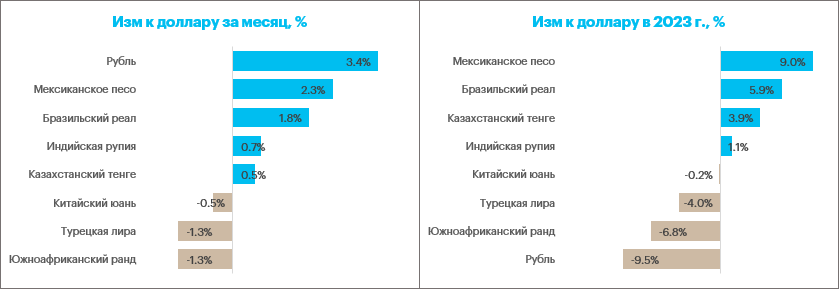

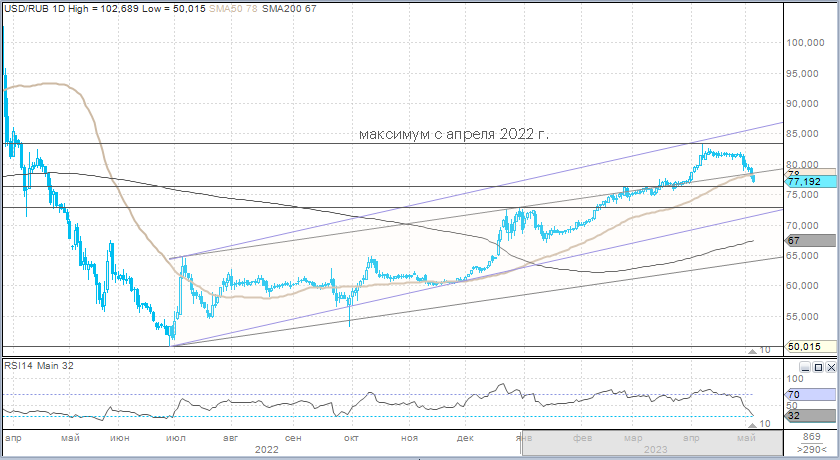

Наш взгляд. Мы ожидали на этой неделе менее значительную волатильность рубля. Изначально предполагался диапазон 78,40–81,50, а укрепление рубля до 76–77 за доллар мы ожидали увидеть после майских праздников. Однако, как видим, события развиваются более стремительно.

Мы позитивно оцениваем перспективы цен на нефть Brent. Пока ситуация предполагает, что во второй половине текущего года предложение будет в дефиците по сравнению со спросом. Мы считаем, что уровень 70/барр. является сильной поддержкой, а возвращение к уровням $80/барр. и выше — весьма вероятный сценарий, поскольку альянс ОПЕК+ может принять более жесткие ограничения на объемы поставок на мировой рынок.

При стабильном дисконте Urals к Brent в диапазоне между $25 и $20 за баррель, с учетом новой системы налогообложения нефтяников, поступления валютной выручки со стороны нефтегазовых доходов должны увеличиться. Фундаментально среднесрочный диапазон 75–80 остается актуальным. Однако в ближайшие дни движение ниже 77–76 рублей за доллар выглядит несколько затруднительным.

При этом риски возвращения курса к 80 за доллар во второй половине года сохраняются. Такое ослабление подразумевается рисками рецессии в Европе и США, повышением геополитической премии, эффектом новых санкций, сокращением доли нефтегазовых доходов, которые конвертируются в рубли. При общем росте нефтегазовых доходов предложение валюты и конвертация в рубль не обязательно вырастут пропорционально. Валюта может оставаться во внешнем контуре, обслуживая потребности параллельного импорта.

Нефть Brent прибавила 0,2% до $72,5/барр.

В четверг торговый объем во всех парах увеличился относительно объемов среды.

Торговый объем в валютных парах (расчетами завтра, TOM):

Доллар/рубль — 121,7 млрд руб. против 101,5 млрд руб. в пред. день.

Евро/рубль — 43 млрд руб. против 32,9 млрд руб. в пред. день.

Юань/рубль — 91,5 млрд руб. против 69,2 млрд руб. в пред. день.

Лира/рубль — 2,2 млрд руб. против 1,8 млрд руб. в пред. день.

Тенге/рубль — 1,75 млрд руб. против 1,4 млрд руб. в пред. день.

2 и 3 мая ЦБ в рамках бюджетного правила не продавал валюту в размере 3,7 млрд руб. ежедневно. Можно предположить, что в четверг мы увидели тройной объем предложения, а это почти 20% от суточного объема первых майских дней в паре юань/рубль. Плюс на тонком майском рынке циркулировали опасения по поводу того, что ЦБ уже в мае может перейти от продажи валюты из ФНБ к покупкам. Однако в период с 10 мая по 6 июня ЦБ продолжит продавать валюту в размере 2 млрд руб. в день (в апреле было 3,7 млрд руб.). Это заметно меньше, чем в предыдущем месяце, но это не покупки, а все еще продажи. И даже не «нулевые» покупки.

Могло иметь место и чуть более высокое для начала месяца предложение валюты. Это может быть, с одной стороны, следствием того, что экспортная выручка приходит в страну с определенным лагом, что вполне возможно, учитывая, что логистика усложнилась не только у перемещения грузов, но и у передвижения денег между покупателями и продавцами. С другой стороны, грядущая новая волна санкций, которая активно обсуждается в последние дни, может заставлять некоторых экспортеров возвращаться в рубли, чтобы обезопасить средства от заморозки на внешнем контуре. Также компании могли готовить рублевую ликвидность под дивидендные выплаты, стимулируя более высокое предложение валюты.

В остальном же, реализованное в первой половине апреля ослабление рубля плюс сезонный эффект низкой активности в промежутке между майскими праздниками сформировал сокращение спроса на валюту со стороны импортеров.

Информация о том, что дисконт между Urals и Brent сократился до привычных для второй половины 2022 г. уровней, а также информация о том, что есть признаки стабильно высокого экспорта нефти из РФ, несмотря на сокращение добычи, улучшает понимание перспектив нефтегазовых доходов, снижает риски для бюджета. Недавно Банк России вслед за Минэкономразвития улучшил макроэкономический прогноз. ЦБ теперь ждет роста ВВП на 0,5–2%, хотя еще в феврале он ожидал спада. Это косвенно позитивный (хоть и фоновый) аспект для рубля.

Спекулятивный спрос на валюту исчез, видимо, после того как властям удалось навести порядок с темпами оттока средств зарубежных компаний, получивших разрешение «на выход и на вывод средств».

Старт пятницы. Доллар утром дешевел на 74 копейки до 77,31 рублей. Евро терял 73 копейки до 85,45. Юань дешевел на 10,3 копейки до 11,166. Фьючерсы на Brent дорожали на 1,6% до $73,48/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 5670 руб. (средняя цена с начала года 6171 руб.).

Наш взгляд. Мы ожидали на этой неделе менее значительную волатильность рубля. Изначально предполагался диапазон 78,40–81,50, а укрепление рубля до 76–77 за доллар мы ожидали увидеть после майских праздников. Однако, как видим, события развиваются более стремительно.

Мы позитивно оцениваем перспективы цен на нефть Brent. Пока ситуация предполагает, что во второй половине текущего года предложение будет в дефиците по сравнению со спросом. Мы считаем, что уровень 70/барр. является сильной поддержкой, а возвращение к уровням $80/барр. и выше — весьма вероятный сценарий, поскольку альянс ОПЕК+ может принять более жесткие ограничения на объемы поставок на мировой рынок.

При стабильном дисконте Urals к Brent в диапазоне между $25 и $20 за баррель, с учетом новой системы налогообложения нефтяников, поступления валютной выручки со стороны нефтегазовых доходов должны увеличиться. Фундаментально среднесрочный диапазон 75–80 остается актуальным. Однако в ближайшие дни движение ниже 77–76 рублей за доллар выглядит несколько затруднительным.

При этом риски возвращения курса к 80 за доллар во второй половине года сохраняются. Такое ослабление подразумевается рисками рецессии в Европе и США, повышением геополитической премии, эффектом новых санкций, сокращением доли нефтегазовых доходов, которые конвертируются в рубли. При общем росте нефтегазовых доходов предложение валюты и конвертация в рубль не обязательно вырастут пропорционально. Валюта может оставаться во внешнем контуре, обслуживая потребности параллельного импорта.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба