Компания Selectel ("Селектел") (A+(RU)/ruA+) опубликовала отчетность за 2022 год по МСФО, согласно которой выручка эмитента в годовом выражении увеличилась на 68% до 8,1 млрд руб., а показатель EBITDA вырос на 80,7% (г/г) до 4,1 млрд руб. Рентабельность по EBITDA также подросла и составила 50% (по итогам 2021 года — 46,5%). Такая впечатляющая динамика связана в первую очередь с ростом спроса на услуги российских операторов IT-инфраструктуры ввиду ухода иностранных конкурентов и вынужденной переориентации представителей бизнеса на отечественные решения.

Активы выросли с 9,8 млрд руб. до 13,8 млрд руб. (г/г) во многом благодаря росту основных средств и увеличению денежных средств на счетах. Собственный капитал продолжает расти за счет нераспределенной прибыли.

Основные финансовые показатели

"Селектел" активно вкладывается в расширение бизнеса — CAPEX по итогам 2022 года вырос на 4% и составил 3,4 млрд руб. Инвестиции осуществляются в том числе за счет заемного капитала, из-за чего у компании растет чистый долг, при этом долговая нагрузка в терминах Чистый долг/EBITDA сокращается: показатель уменьшился с 2,4х в 2021 году до 1,7х по итогам 2022 года. Уровень покрытия процентных расходов находится на высоком уровне: отношение EBITDA к процентным расходам составляет 7х, следует из отчетности.

Доля краткосрочного долга составляет 10,4%, весь долг компании номинирован в рублях, а структура финансовых обязательств выглядит следующим образом: 73,7% — облигационные займы, 26,3% — банковские кредиты. Риск ликвидности низкий — денежные средства на балансе с запасом покрывают текущие обязательства, также у "Селектела" по состоянию на 31 декабря 2022 года имелись невыбранные кредитные линии на сумму 2,5 млрд руб. В конце прошлого года агентства АКРА и "Эксперт РА" повысили рейтинг компании на одну ступень до A+(RU) и ruA+ соответственно, отметив низкую долговую нагрузку, высокую рентабельность и хорошую конъюнктуру рынка.

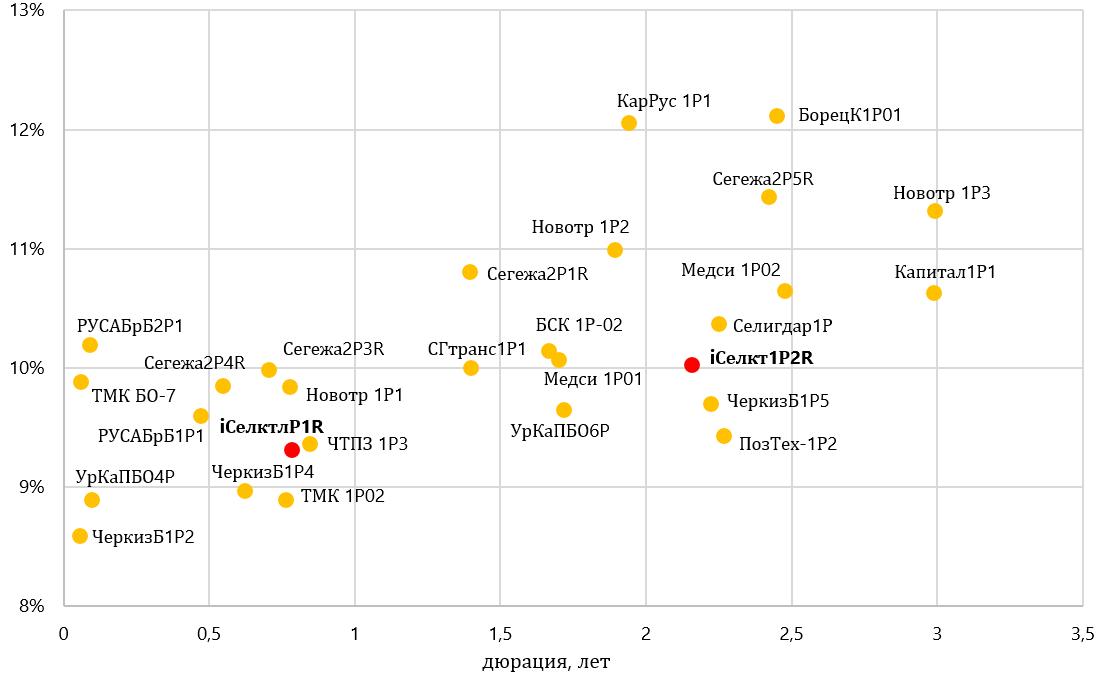

В обращении у эмитента находится два выпуска биржевых облигаций, которые не предлагают премии к бумагам аналогичного уровня рейтинга. При этом в целом облигации "Селектела" можно рассмотреть для включения в сбалансированный портфель для отраслевой диверсификации. Наиболее предпочтительным кажется выпуск Селектел, 001Р-02R (RU000A105FS4) c доходностью 10,1%, что предполагает премию к ОФЗ в чуть более 200 б.п.

Ранее мы уже писали про облигации компании: по первому выпуску общая доходность (изменение курсовой стоимости + купонный доход) на сегодняшний день могла составить около 19% годовых, в случае приобретения второго выпуска на первичном размещении доходность составила бы 19,5% годовых.

Карта рынка наиболее ликвидных выпусков с рейтингом на уровне A+ (без девелоперов и финансовых организаций)

Активы выросли с 9,8 млрд руб. до 13,8 млрд руб. (г/г) во многом благодаря росту основных средств и увеличению денежных средств на счетах. Собственный капитал продолжает расти за счет нераспределенной прибыли.

Основные финансовые показатели

"Селектел" активно вкладывается в расширение бизнеса — CAPEX по итогам 2022 года вырос на 4% и составил 3,4 млрд руб. Инвестиции осуществляются в том числе за счет заемного капитала, из-за чего у компании растет чистый долг, при этом долговая нагрузка в терминах Чистый долг/EBITDA сокращается: показатель уменьшился с 2,4х в 2021 году до 1,7х по итогам 2022 года. Уровень покрытия процентных расходов находится на высоком уровне: отношение EBITDA к процентным расходам составляет 7х, следует из отчетности.

Доля краткосрочного долга составляет 10,4%, весь долг компании номинирован в рублях, а структура финансовых обязательств выглядит следующим образом: 73,7% — облигационные займы, 26,3% — банковские кредиты. Риск ликвидности низкий — денежные средства на балансе с запасом покрывают текущие обязательства, также у "Селектела" по состоянию на 31 декабря 2022 года имелись невыбранные кредитные линии на сумму 2,5 млрд руб. В конце прошлого года агентства АКРА и "Эксперт РА" повысили рейтинг компании на одну ступень до A+(RU) и ruA+ соответственно, отметив низкую долговую нагрузку, высокую рентабельность и хорошую конъюнктуру рынка.

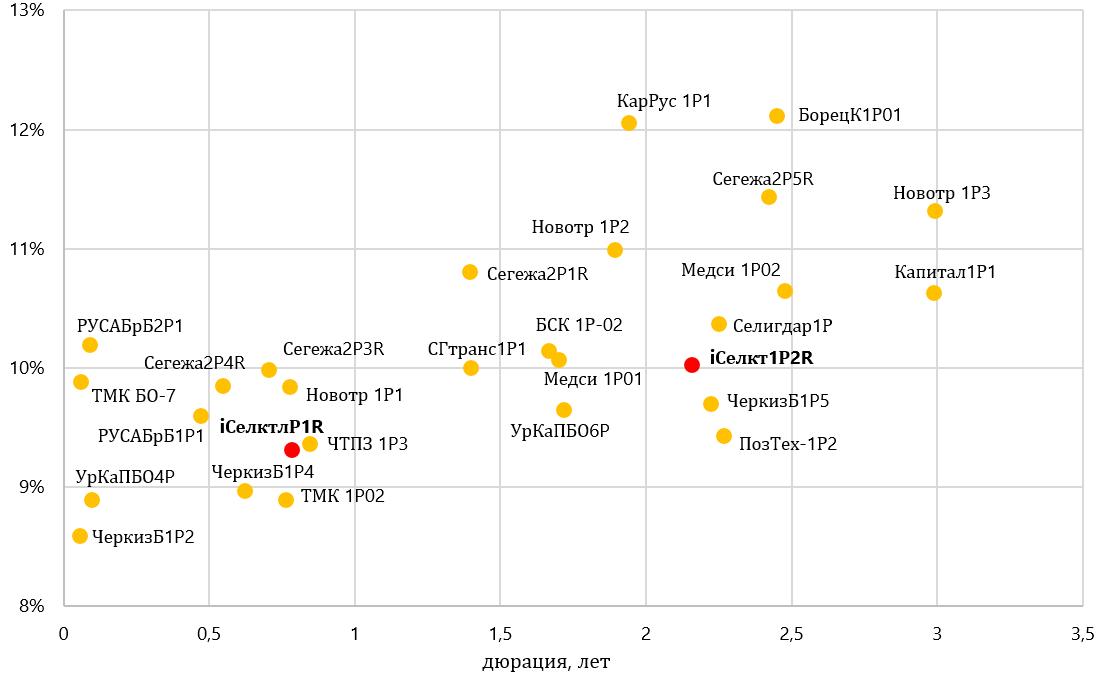

В обращении у эмитента находится два выпуска биржевых облигаций, которые не предлагают премии к бумагам аналогичного уровня рейтинга. При этом в целом облигации "Селектела" можно рассмотреть для включения в сбалансированный портфель для отраслевой диверсификации. Наиболее предпочтительным кажется выпуск Селектел, 001Р-02R (RU000A105FS4) c доходностью 10,1%, что предполагает премию к ОФЗ в чуть более 200 б.п.

Ранее мы уже писали про облигации компании: по первому выпуску общая доходность (изменение курсовой стоимости + купонный доход) на сегодняшний день могла составить около 19% годовых, в случае приобретения второго выпуска на первичном размещении доходность составила бы 19,5% годовых.

Карта рынка наиболее ликвидных выпусков с рейтингом на уровне A+ (без девелоперов и финансовых организаций)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба