Запуск шестого энергоблока АЭС Hongyanhe и завершение ремонта на АЭС Taishan позволили CGN Power показать уверенный рост операционных результатов по итогам I квартала, который укрепляет наше позитивное видение кейса. Мы ожидаем стабильного выполнения плана «один новый энергоблок в год» в ближайшую пятилетку от CGN на фоне поддержки Пекина, что поспособствует увеличению доли компании на рынке. Между тем чистый денежный поток, согласно нашим оценкам, останется глубоко на положительной территории, несмотря на высокую капитальную нагрузку, благодаря возможности дешевого долгового фондирования.

Мы присваиваем рейтинг «Покупать» акциям CGN на Гонконгской фондовой бирже (1816) с целевой ценой HKD 2,45 на 12 месяцев, что отражает потенциал 28,3% без учета дивидендов.

CGN Power - электроэнергетическая компания, управляющая группой атомных электростанций Китая. Холдинг преимущественно занимается строительством и эксплуатацией АЭС, оптовым сбытом электроэнергии сетевым компаниям и НИОКР в области атомной энергетики.

Набранные CGN темпы в последние годы впечатляют. Компания стабильно вводит минимум один энергоблок АЭС в год, одновременно получая разрешение от Пекина на строительство новых объектов. Только за последние 12 месяцев установленная мощность АЭС холдинга выросла на 2,3 ГВт, а к концу 2030 году может увеличиться еще на четверть, до 40 ГВт.

Климатические планы Китая остаются в силе. Для выхода на пик выбросов к 2030 году КНР будет необходимо не только строительство ВИЭ, но и повышение надежности энергосистемы страны. В связи с этим мы полагаем, что атомная энергетика останется в фаворе Пекина в ближайшие годы.

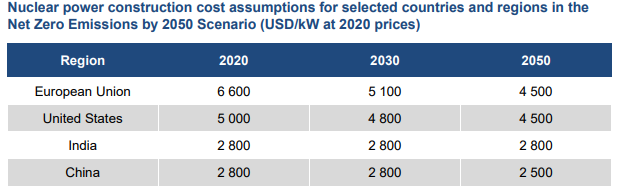

Стоимость строительства и э/э АЭС создают конкурентные преимущества для CGN. За счет эффекта масштаба и госфинансирования стройка АЭС обходится компаниям КНР почти в два раза дешевле подобных проектов в США и ЕС, а переход Китая на спотовое ценообразование на оптовом рынке обеспечит высокий спрос на недорогую э/э с атомных станций.

Выручка CGN выросла на 6,5% (г/г) в 1 квартале. Ввод шестого энергоблока АЭС Hongyanhe и окончание ремонта на АЭС Taishan способствовали скачку выработки на 18,7% (г/г), а налоговые стимулы и снижение процентных платежей дополнительно поддержали чистую прибыль, подскочившую на 22,2% (г/г).

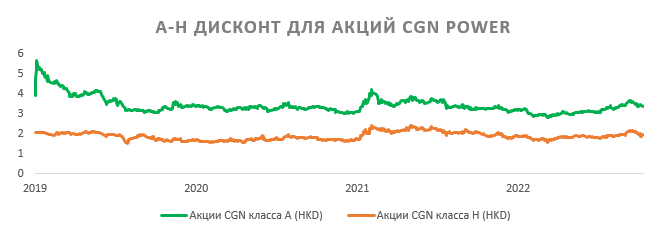

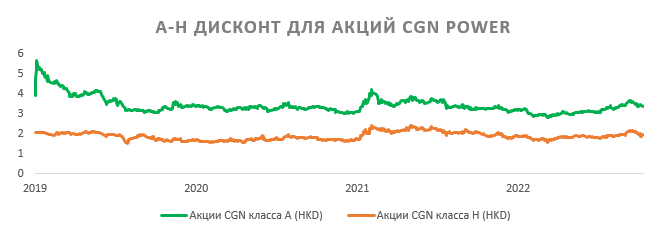

Компания выглядит на 33,7% дешевле аналогов по форвардным мультипликаторам P/E и EV/EBITDA на 2023-2024 гг. С учетом исторического дисконта между акциям A- и H-классов мы оцениваем потенциал бумаги в 28% без учета дивидендов. Полная доходность (TSR) в ближайшие 12 месяцев может составить около 34%.

Среди рисков для компании - вероятность медленного восстановления китайской экономики и возможные технические проблемы на реакторах. Объемы выработки АЭС CGN Power могут оказаться под давлением, в случае если деловая активность в КНР по ходу текущего года не оправдает ожиданий правительства и экономистов. Кроме того, не исключены сценарии с необходимостью вывода отдельных энергоблоков в ремонт, что произошло в 2022 году с АЭС Taishan 1.

Описание эмитента

CGN Power - электроэнергетическая компания, управляющая группой атомных электростанций Китая. CGN Power основана 25 марта 2014 года, зарегистрирована на основной площадке Гонконгской фондовой биржи 10 декабря 2014 года (1816.HK) и на Шэньчжэньской фондовой бирже 26 августа 2019 года (003816.SZ). CGN Power - единственная платформа для производства ядерной энергии государственного предприятия China General Nuclear Power Corporation, второй по величине китайской компании, занятой в области атомной энергетики, после China National Nuclear Corporation. CGN Power преимущественно занимается строительством и эксплуатацией АЭС, оптовым сбытом электроэнергии сетевым компаниям и НИОКР в области атомной энергетики. Под управлением компании находится 27 действующих энергоблоков (совокупная установленная мощность - 30,56 ГВт) и 7 энергоблоков в стадии строительства или проектирования (совокупная мощность - 8,40 ГВт). Коммунальный сегмент приносит 75% выручки компании, еще 25% приходятся на инженерные операции и НИОКР.

Ключевыми покупателями CGN по объемам приходящейся на них выручки являются China Southern Power Grid (50%), CGNPC (26%), Fujian Electric Power (12%), Hongyanhe Nuclear (3%) и HKNIC (7%).

Акционерный капитал CGN Power состоит из 50,5 млрд акций, включая 39,3 млрд акций класса А (78%) и 11,2 млрд акций класса H (22%). Ключевым акционером является упомянутое выше государственное предприятие China General Nuclear Power Corporation (29,2 млрд акций класса А и 0,57 млрд акций класса H, или 58,9% капитала). Среди крупнейших акционеров также выделяются Guangdong Hengjian Investment Holding (3,4 млрд акций класса А, или 6,8% капитала) и China Life Insurance Company (0,7 млрд акций класса H, или 1,3% капитала). Free float на Гонконгской фондовой бирже составляет 89%, на Шэньчжэньской фондовой бирже - 11%.

Перспективы и риски компании

CGN имеет четкие долгосрочные перспективы по росту установленной мощности. В последние годы холдинг стабильно вводит в эксплуатацию минимум один энергоблок в год, одновременно получая разрешение на проектирование новых объектов. В 2023 году CGN Power уже запустила АЭС Fangchenggang 3 на 1,2 ГВт, а во втором полугодии должна начать строительство шестого энергоблока АЭС Lufeng. Согласно нашим подсчетам, при таких темпах ввода и строительства уже к 2030 году установленная мощность АЭС под управлением CGN вырастет свыше 40 ГВт, увеличившись на четверть от текущих уровней.

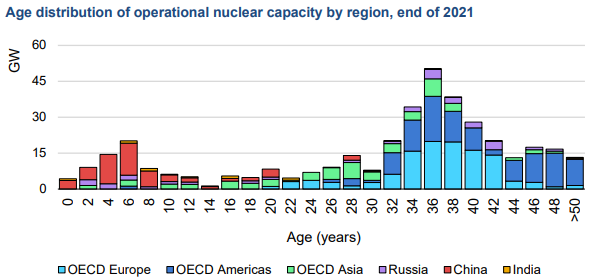

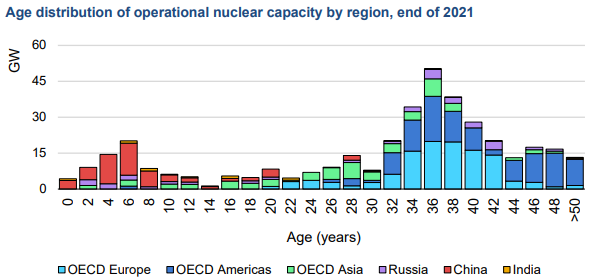

Главным фактором столь бурного развития отрасли была и остается поддержка правительства КНР. С учетом планов страны по выходу на пик выбросов к 2030 году отрасль с высокой вероятностью останется в фаворе Пекина в ближайшие годы. При этом уже сейчас Китай - третья страна мира по установленной мощности АЭС и лидер по количеству строящихся энергоблоков, а парк атомной мощности страны - один из наиболее молодых.

Переход к спотовым аукционам на энергорынке дает CGN Power ценовое преимущество. Китай реализует масштабную реформу рынка электроэнергетики, одним из пунктов которой является переход к рыночным ценам на оптовую электроэнергию. Это дает холдингу гарантию высокой загрузки энергоблоков, поскольку стоимость генерации на АЭС традиционно низкая и уступает лишь ГЭС, которые не могут дать аналогичный уровень надежности поставок.

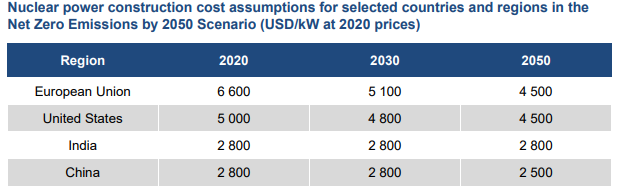

Китаю выгодно строить АЭС за счет относительно невысокой стоимости проектов. Помимо углеродной нейтральности и стабильности производства э/э, АЭС в КНР имеют еще одно важное преимущество: они обходятся стране значительно дешевле аналогов в других регионах мира. Этому способствует эффект масштаба за счет большого количества строящихся объектов, а также поддержка от государственных банков КНР, в которых обслуживается большинство инфраструктурных кредитов отрасли. По оценкам World Nuclear Association, CGN и другие китайские компании могут построить АЭС из расчета $ 2500–3000 за кВт, что примерно в три раза меньше стоимости аналогичных проектов во Франции и США. Это позволяет чистому денежному потоку оставаться положительным даже в стадии активных инвестиций в активы. Расчеты EIA подтверждают такие оценки.

Среди рисков для компании - вероятность медленного восстановления китайской экономики и возможные технические проблемы на реакторах. Объемы выработки АЭС CGN Power могут оказаться под давлением, в случае если деловая активность в КНР по ходу текущего года не оправдает ожиданий правительства и экономистов. Кроме того, не исключены сценарии с необходимостью вывода отдельных энергоблоков в ремонт, что произошло в 2022 году с АЭС Taishan 1.

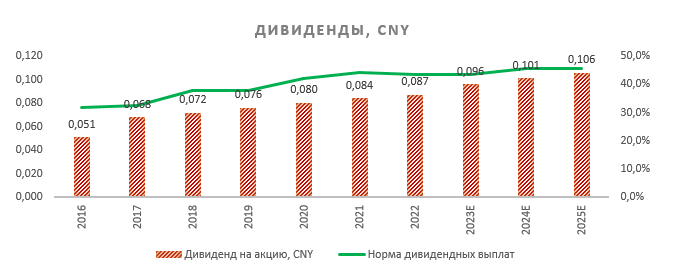

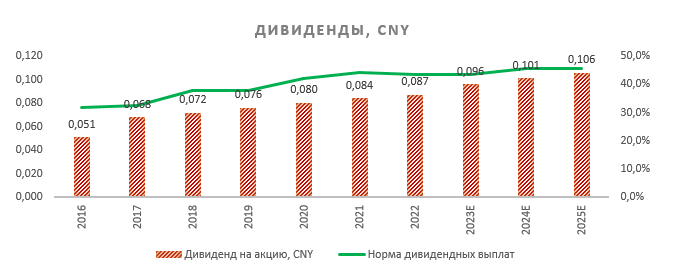

Выплаты акционерам

Дисконт между акциями класса A и H (43%) привел к тому, что дивидендная доходность по акциям на HKEX составляет, по нашим оценкам, 5,6% на горизонте NTM. Доходность по сектору в Гонконге при этом составляет в среднем 6,4%. Отставание по доходности объясняется низкой нормой выплат (медиана 38% за последние 7 лет), однако менеджмент CGN в дивидендной политике на период до 2025 года зафиксировал ежегодное «существенное» увеличение нормы выплат при высоком качестве годовых финансовых результатов. Выплаты осуществляются раз в год, хотя дивполитика предусматривает и возможность промежуточных дивидендов.

Финансовые показатели

Выработка электроэнергии электростанциями компании в 1 квартале 2023 года составила 54 млрд кВт*ч, что стало на 19% выше показателей годом ранее. Ключевым фактором явился вклад первого энергоблока АЭС Taishan, который находился на ремонте до 16 августа 2022 года, и шестого энергоблока АЭС Hongyanhe, введенного в минувшем году. Выручка всей компании на этом фоне увеличилась на 6,5% (г/г).

Скачку чистой прибыли акционеров на 22% (г/г), помимо роста генерации, способствовало увеличение налоговых стимулов в виде возврата налога на добавленную стоимость, а также снижение процентных платежей на 18,5% (г/г).

По нашим расчетам, коэффициент «Чистый долг / EBITDA» для CGN составляет 5,5х, что выше среднего показателя по основным конкурентам в Гонконге (4,4х). С другой стороны, в более капиталоемких «коммуналках» значение выше: к примеру, для China National Nuclear Power, второго крупного оператора АЭС в КНР, показатель составляет 8,72х. В связи с этим оцениваем долговую нагрузку CGN Power как умеренную.

CGN Power: ключевые данные отчетности

CGN Power: историческая и прогнозная динамика ключевых финансовых показателей, млн CNY

Оценка

Для анализа стоимости акций CGN мы использовали оценку по мультипликаторам P/E и EV/EBITDA (2023-2024 гг.) относительно аналогов. Кроме того, в настоящий момент акции CGN на Гонконгской бирже предлагают дисконт 42% от акций класса А при историческом среднем показателе 45%. Полученную разницу в 3% мы считаем необходимым учесть в оценке.

Целевая цена с учетом разницы в дисконте составляет HKD 2,45 с потенциалом 28,3%. Полная доходность с учетом дивидендов NTM - 33,9%. Исходя из этого, мы присваиваем акциям CGN рейтинг «Покупать».

CGN: оценка капитализации по мультипликаторам

CGN: показатели оценки

Средневзвешенная целевая цена акций CGN, по выборке аналитиков с исторической точностью прогнозов не менее среднего, составляет, по нашим расчетам, HKD 2,47 (апсайд - 29%), а рейтинг акции равен 4,5 (где 1,0 соответствует рейтингу Strong Sell, 3,0 - Hold, а 5,0 - Strong Buy).

В том числе оценка целевой цены акций CGN аналитиками China International Capital Corporation составляет HKD 2,36 («Покупать»).

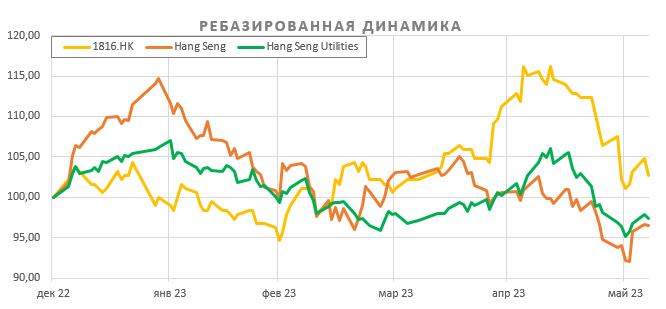

Акции на фондовом рынке

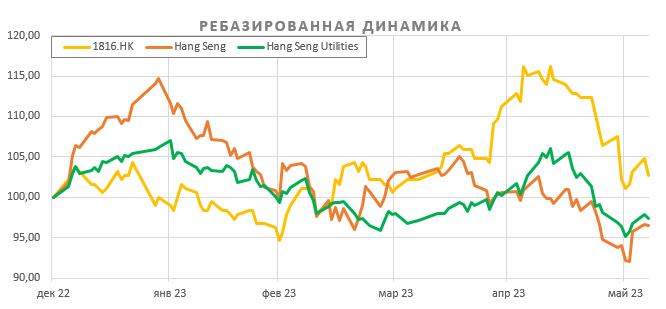

С начала 2023 года акции CGN Power опережают гонконгский индекс широкого рынка Hang Seng на 6%, даже несмотря на дивидендный гэп во второй половине мая. Относительно отраслевого Hang Seng Utilities акции CGN Power также смотрятся лучше, обгоняя индекс на 5% за период.

Технический анализ

С точки зрения технического анализа на дневном графике дивидендная отсечка отправила акции к сильной поддержке на HKD 1,86, которая совпадает с 200-дневной средней, а также с линией восходящего тренда. После отскока от нее ближайшей целью инструмента станет 50-дневная средняя на HKD 2,0, а затем уровень HKD 2,20.

Мы присваиваем рейтинг «Покупать» акциям CGN на Гонконгской фондовой бирже (1816) с целевой ценой HKD 2,45 на 12 месяцев, что отражает потенциал 28,3% без учета дивидендов.

CGN Power - электроэнергетическая компания, управляющая группой атомных электростанций Китая. Холдинг преимущественно занимается строительством и эксплуатацией АЭС, оптовым сбытом электроэнергии сетевым компаниям и НИОКР в области атомной энергетики.

Набранные CGN темпы в последние годы впечатляют. Компания стабильно вводит минимум один энергоблок АЭС в год, одновременно получая разрешение от Пекина на строительство новых объектов. Только за последние 12 месяцев установленная мощность АЭС холдинга выросла на 2,3 ГВт, а к концу 2030 году может увеличиться еще на четверть, до 40 ГВт.

Климатические планы Китая остаются в силе. Для выхода на пик выбросов к 2030 году КНР будет необходимо не только строительство ВИЭ, но и повышение надежности энергосистемы страны. В связи с этим мы полагаем, что атомная энергетика останется в фаворе Пекина в ближайшие годы.

Стоимость строительства и э/э АЭС создают конкурентные преимущества для CGN. За счет эффекта масштаба и госфинансирования стройка АЭС обходится компаниям КНР почти в два раза дешевле подобных проектов в США и ЕС, а переход Китая на спотовое ценообразование на оптовом рынке обеспечит высокий спрос на недорогую э/э с атомных станций.

Выручка CGN выросла на 6,5% (г/г) в 1 квартале. Ввод шестого энергоблока АЭС Hongyanhe и окончание ремонта на АЭС Taishan способствовали скачку выработки на 18,7% (г/г), а налоговые стимулы и снижение процентных платежей дополнительно поддержали чистую прибыль, подскочившую на 22,2% (г/г).

Компания выглядит на 33,7% дешевле аналогов по форвардным мультипликаторам P/E и EV/EBITDA на 2023-2024 гг. С учетом исторического дисконта между акциям A- и H-классов мы оцениваем потенциал бумаги в 28% без учета дивидендов. Полная доходность (TSR) в ближайшие 12 месяцев может составить около 34%.

Среди рисков для компании - вероятность медленного восстановления китайской экономики и возможные технические проблемы на реакторах. Объемы выработки АЭС CGN Power могут оказаться под давлением, в случае если деловая активность в КНР по ходу текущего года не оправдает ожиданий правительства и экономистов. Кроме того, не исключены сценарии с необходимостью вывода отдельных энергоблоков в ремонт, что произошло в 2022 году с АЭС Taishan 1.

Описание эмитента

CGN Power - электроэнергетическая компания, управляющая группой атомных электростанций Китая. CGN Power основана 25 марта 2014 года, зарегистрирована на основной площадке Гонконгской фондовой биржи 10 декабря 2014 года (1816.HK) и на Шэньчжэньской фондовой бирже 26 августа 2019 года (003816.SZ). CGN Power - единственная платформа для производства ядерной энергии государственного предприятия China General Nuclear Power Corporation, второй по величине китайской компании, занятой в области атомной энергетики, после China National Nuclear Corporation. CGN Power преимущественно занимается строительством и эксплуатацией АЭС, оптовым сбытом электроэнергии сетевым компаниям и НИОКР в области атомной энергетики. Под управлением компании находится 27 действующих энергоблоков (совокупная установленная мощность - 30,56 ГВт) и 7 энергоблоков в стадии строительства или проектирования (совокупная мощность - 8,40 ГВт). Коммунальный сегмент приносит 75% выручки компании, еще 25% приходятся на инженерные операции и НИОКР.

Ключевыми покупателями CGN по объемам приходящейся на них выручки являются China Southern Power Grid (50%), CGNPC (26%), Fujian Electric Power (12%), Hongyanhe Nuclear (3%) и HKNIC (7%).

Акционерный капитал CGN Power состоит из 50,5 млрд акций, включая 39,3 млрд акций класса А (78%) и 11,2 млрд акций класса H (22%). Ключевым акционером является упомянутое выше государственное предприятие China General Nuclear Power Corporation (29,2 млрд акций класса А и 0,57 млрд акций класса H, или 58,9% капитала). Среди крупнейших акционеров также выделяются Guangdong Hengjian Investment Holding (3,4 млрд акций класса А, или 6,8% капитала) и China Life Insurance Company (0,7 млрд акций класса H, или 1,3% капитала). Free float на Гонконгской фондовой бирже составляет 89%, на Шэньчжэньской фондовой бирже - 11%.

Перспективы и риски компании

CGN имеет четкие долгосрочные перспективы по росту установленной мощности. В последние годы холдинг стабильно вводит в эксплуатацию минимум один энергоблок в год, одновременно получая разрешение на проектирование новых объектов. В 2023 году CGN Power уже запустила АЭС Fangchenggang 3 на 1,2 ГВт, а во втором полугодии должна начать строительство шестого энергоблока АЭС Lufeng. Согласно нашим подсчетам, при таких темпах ввода и строительства уже к 2030 году установленная мощность АЭС под управлением CGN вырастет свыше 40 ГВт, увеличившись на четверть от текущих уровней.

Главным фактором столь бурного развития отрасли была и остается поддержка правительства КНР. С учетом планов страны по выходу на пик выбросов к 2030 году отрасль с высокой вероятностью останется в фаворе Пекина в ближайшие годы. При этом уже сейчас Китай - третья страна мира по установленной мощности АЭС и лидер по количеству строящихся энергоблоков, а парк атомной мощности страны - один из наиболее молодых.

Переход к спотовым аукционам на энергорынке дает CGN Power ценовое преимущество. Китай реализует масштабную реформу рынка электроэнергетики, одним из пунктов которой является переход к рыночным ценам на оптовую электроэнергию. Это дает холдингу гарантию высокой загрузки энергоблоков, поскольку стоимость генерации на АЭС традиционно низкая и уступает лишь ГЭС, которые не могут дать аналогичный уровень надежности поставок.

Китаю выгодно строить АЭС за счет относительно невысокой стоимости проектов. Помимо углеродной нейтральности и стабильности производства э/э, АЭС в КНР имеют еще одно важное преимущество: они обходятся стране значительно дешевле аналогов в других регионах мира. Этому способствует эффект масштаба за счет большого количества строящихся объектов, а также поддержка от государственных банков КНР, в которых обслуживается большинство инфраструктурных кредитов отрасли. По оценкам World Nuclear Association, CGN и другие китайские компании могут построить АЭС из расчета $ 2500–3000 за кВт, что примерно в три раза меньше стоимости аналогичных проектов во Франции и США. Это позволяет чистому денежному потоку оставаться положительным даже в стадии активных инвестиций в активы. Расчеты EIA подтверждают такие оценки.

Среди рисков для компании - вероятность медленного восстановления китайской экономики и возможные технические проблемы на реакторах. Объемы выработки АЭС CGN Power могут оказаться под давлением, в случае если деловая активность в КНР по ходу текущего года не оправдает ожиданий правительства и экономистов. Кроме того, не исключены сценарии с необходимостью вывода отдельных энергоблоков в ремонт, что произошло в 2022 году с АЭС Taishan 1.

Выплаты акционерам

Дисконт между акциями класса A и H (43%) привел к тому, что дивидендная доходность по акциям на HKEX составляет, по нашим оценкам, 5,6% на горизонте NTM. Доходность по сектору в Гонконге при этом составляет в среднем 6,4%. Отставание по доходности объясняется низкой нормой выплат (медиана 38% за последние 7 лет), однако менеджмент CGN в дивидендной политике на период до 2025 года зафиксировал ежегодное «существенное» увеличение нормы выплат при высоком качестве годовых финансовых результатов. Выплаты осуществляются раз в год, хотя дивполитика предусматривает и возможность промежуточных дивидендов.

Финансовые показатели

Выработка электроэнергии электростанциями компании в 1 квартале 2023 года составила 54 млрд кВт*ч, что стало на 19% выше показателей годом ранее. Ключевым фактором явился вклад первого энергоблока АЭС Taishan, который находился на ремонте до 16 августа 2022 года, и шестого энергоблока АЭС Hongyanhe, введенного в минувшем году. Выручка всей компании на этом фоне увеличилась на 6,5% (г/г).

Скачку чистой прибыли акционеров на 22% (г/г), помимо роста генерации, способствовало увеличение налоговых стимулов в виде возврата налога на добавленную стоимость, а также снижение процентных платежей на 18,5% (г/г).

По нашим расчетам, коэффициент «Чистый долг / EBITDA» для CGN составляет 5,5х, что выше среднего показателя по основным конкурентам в Гонконге (4,4х). С другой стороны, в более капиталоемких «коммуналках» значение выше: к примеру, для China National Nuclear Power, второго крупного оператора АЭС в КНР, показатель составляет 8,72х. В связи с этим оцениваем долговую нагрузку CGN Power как умеренную.

CGN Power: ключевые данные отчетности

CGN Power: историческая и прогнозная динамика ключевых финансовых показателей, млн CNY

Оценка

Для анализа стоимости акций CGN мы использовали оценку по мультипликаторам P/E и EV/EBITDA (2023-2024 гг.) относительно аналогов. Кроме того, в настоящий момент акции CGN на Гонконгской бирже предлагают дисконт 42% от акций класса А при историческом среднем показателе 45%. Полученную разницу в 3% мы считаем необходимым учесть в оценке.

Целевая цена с учетом разницы в дисконте составляет HKD 2,45 с потенциалом 28,3%. Полная доходность с учетом дивидендов NTM - 33,9%. Исходя из этого, мы присваиваем акциям CGN рейтинг «Покупать».

CGN: оценка капитализации по мультипликаторам

CGN: показатели оценки

Средневзвешенная целевая цена акций CGN, по выборке аналитиков с исторической точностью прогнозов не менее среднего, составляет, по нашим расчетам, HKD 2,47 (апсайд - 29%), а рейтинг акции равен 4,5 (где 1,0 соответствует рейтингу Strong Sell, 3,0 - Hold, а 5,0 - Strong Buy).

В том числе оценка целевой цены акций CGN аналитиками China International Capital Corporation составляет HKD 2,36 («Покупать»).

Акции на фондовом рынке

С начала 2023 года акции CGN Power опережают гонконгский индекс широкого рынка Hang Seng на 6%, даже несмотря на дивидендный гэп во второй половине мая. Относительно отраслевого Hang Seng Utilities акции CGN Power также смотрятся лучше, обгоняя индекс на 5% за период.

Технический анализ

С точки зрения технического анализа на дневном графике дивидендная отсечка отправила акции к сильной поддержке на HKD 1,86, которая совпадает с 200-дневной средней, а также с линией восходящего тренда. После отскока от нее ближайшей целью инструмента станет 50-дневная средняя на HKD 2,0, а затем уровень HKD 2,20.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба