10 июля 2023 Иволга Капитал Хохрин Андрей

В конце мая доходности высокодоходных облигаций вне зависимости от их кредитных рейтингов (к ВДО мы относим бумаги с рейтингами от В- до ВВВ) максимально приближались к одной точке. Тогда это было примерно 14% годовых.

И тогда же обозначило готовность рынка к ценовой коррекции. Дальше падение рубля стало стимулом для коррекции, избирательной.

По состоянию на 7 июля доходности разошлись, от 13,5% до 15%. Часть ВДО, действительно, скорректировалась вниз по цене. Однако само расхождение доходностей близко к случайному. С одной стороны, наихудшие рейтинги, В- и В, дают заметно более высокую доходность относительно более же качественных рейтингов. С другой, не без изъяна: наименьшие доходности, 13,3%, не только у рейтинга ВВВ, но и у В+. Да и само расхождение доходностей совсем незначительное.

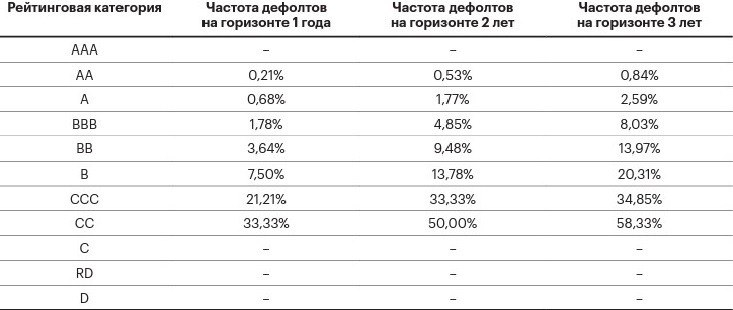

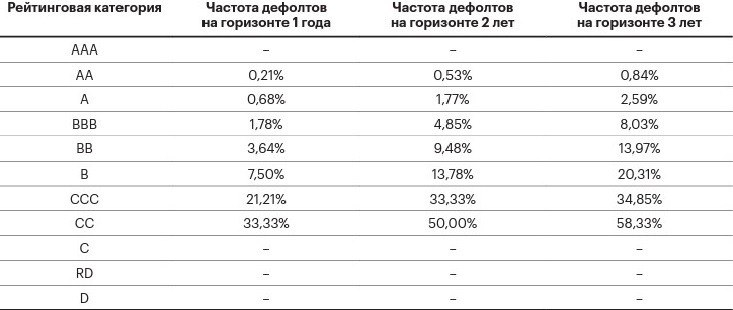

Уместно привести матрицу дефолтов из исследования Эксперт РА. Речь об исторической доле дефолтов для того или иного рейтинга. На трехлетнем горизонте (типичный срок обращения большинства облигаций) историческая доля дефолтов для рейтинговой категории BBB (от BBB- до BBB+) – 8%, для рейтинговой категории B (от B- до B+) – 20,3%. Т.е. шанс получить дефолт во втором случае в 2,5 раза выше, чем в первой. Когда же эти категории, пусть и не полностью, но пересекаются по доходностям, это говорит о мечтательном состоянии рынка. Оторванном от реальности.

А значит, ждем новых вызовов. Рубль таким не стал, станет что-то другое. Как минимум, впереди 21 июля с вероятностью повышения ключевой ставки. При нынешнем ее значении, 7,5%, средняя премия доходностей ВДО к ней около 6%. Уже на грани.

И тогда же обозначило готовность рынка к ценовой коррекции. Дальше падение рубля стало стимулом для коррекции, избирательной.

По состоянию на 7 июля доходности разошлись, от 13,5% до 15%. Часть ВДО, действительно, скорректировалась вниз по цене. Однако само расхождение доходностей близко к случайному. С одной стороны, наихудшие рейтинги, В- и В, дают заметно более высокую доходность относительно более же качественных рейтингов. С другой, не без изъяна: наименьшие доходности, 13,3%, не только у рейтинга ВВВ, но и у В+. Да и само расхождение доходностей совсем незначительное.

Уместно привести матрицу дефолтов из исследования Эксперт РА. Речь об исторической доле дефолтов для того или иного рейтинга. На трехлетнем горизонте (типичный срок обращения большинства облигаций) историческая доля дефолтов для рейтинговой категории BBB (от BBB- до BBB+) – 8%, для рейтинговой категории B (от B- до B+) – 20,3%. Т.е. шанс получить дефолт во втором случае в 2,5 раза выше, чем в первой. Когда же эти категории, пусть и не полностью, но пересекаются по доходностям, это говорит о мечтательном состоянии рынка. Оторванном от реальности.

А значит, ждем новых вызовов. Рубль таким не стал, станет что-то другое. Как минимум, впереди 21 июля с вероятностью повышения ключевой ставки. При нынешнем ее значении, 7,5%, средняя премия доходностей ВДО к ней около 6%. Уже на грани.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба