Одним из возможных кандидатов на проведение IPO на Московской бирже является сеть дата-центров Selectel. Ранее основатель компании Лев Левиев заявлял, что рассматривает как один из этапов развития размещение акций компании на зарубежной бирже, где выше ликвидность. В текущих условиях не исключено и размещение на российской площадке.

Рассмотрим компанию и узнаем, чем она может быть интересна инвесторам в преддверии потенциального IPO на Московской бирже.

Selectel — один из ведущих российских провайдеров IT-инфраструктуры. Компания работает с 2008 года и имеет 6 крупных дата-центров в Москве, Санкт-Петербурге и Ленинградской обл. и 2 партнерских ДЦ в Новосибирске и Ташкенте.

Материнской компанией ООО «Селектел» является кипрский офшор Haicom Limited.

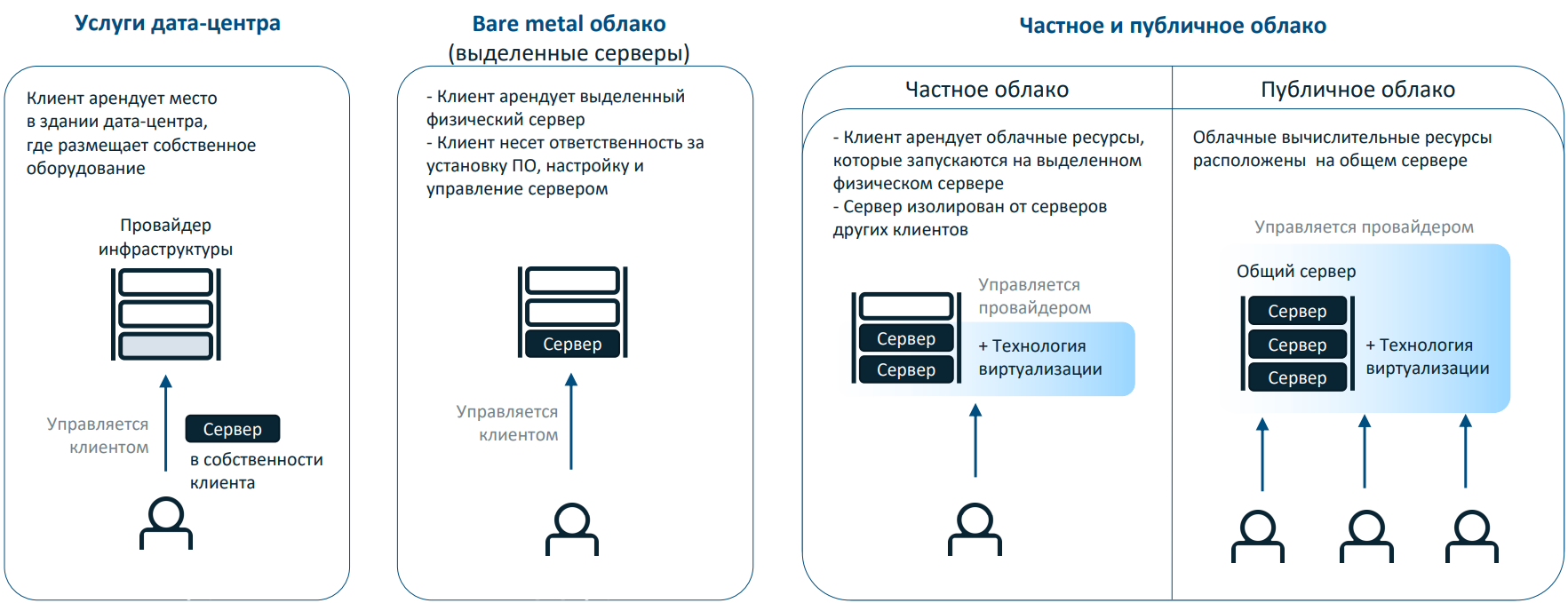

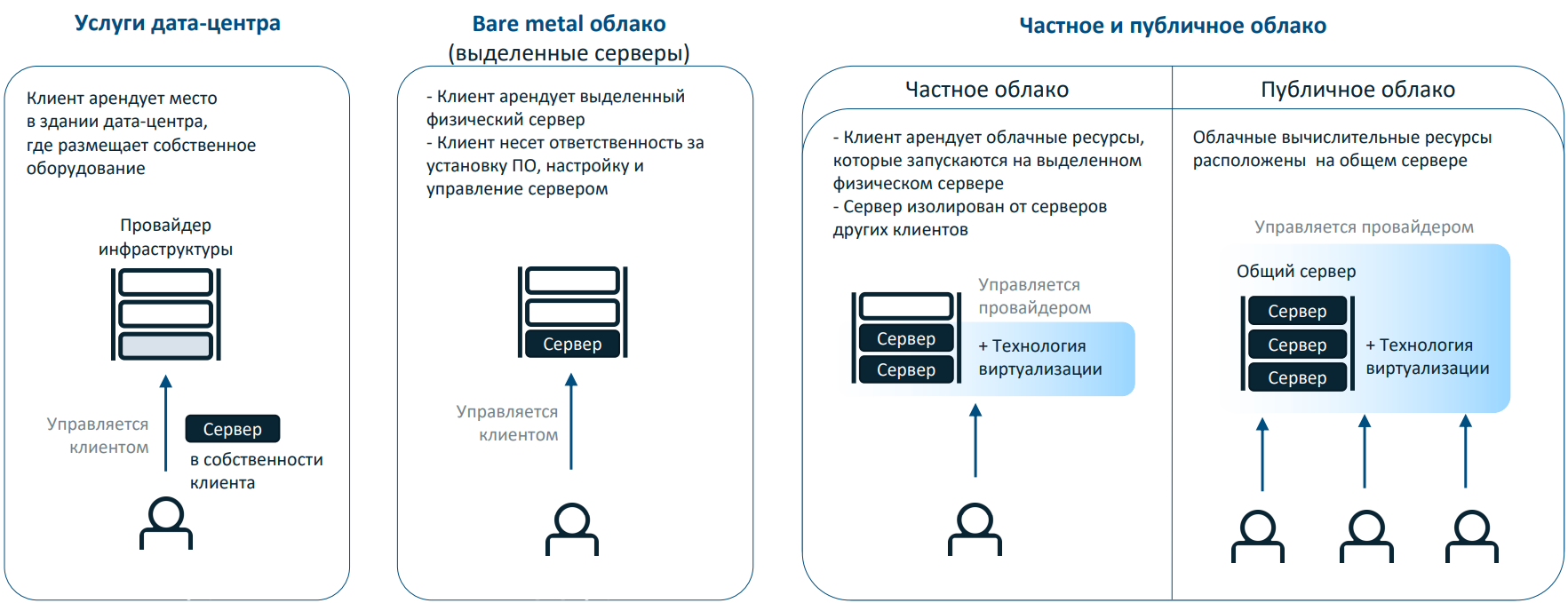

Структура бизнеса

В структуре выручки 59% доходов приходится на приватные облака на базе выделенных сервером (Bare metal), 24% — частные и публичные облака, 12% — услуги дата-центров.

Компания создавалась под растущие требования соцсети «ВКонтакте» и около 90% выручки приходилось на одного якорного клиента. На данный момент выручка более диверсифицирована и среди более 23 000 клиентов помимо VK есть и X5 Group, 2ГИС, «Островок», «Дневник», Amediateka, «Самокат» и пр., а самый крупный клиент приносит не более 3% выручки. Основные потребители — IT-компании, онлайн-ритейлеры и любые онлайн-сервисы, где необходимо хранить большой объем данных.

Одним из конкурентных преимуществ компании является вертикальная интеграция начиная от строительства дата-центров и заканчивая разработкой софта. Это позволяет лучше контролировать себестоимость услуг, в отличие от крупных компаний, у которых облачный бизнес не является основным («Ростелеком», Сбер, Яндекс, МТС).

Также в Selectel покупаются готовые серверы, а отдельные компоненты. Это позволяет не только снизить затраты на оборудование, но и снизить санкционные риски.

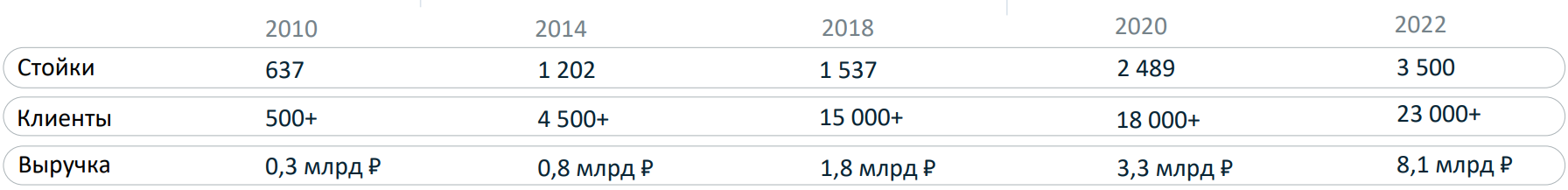

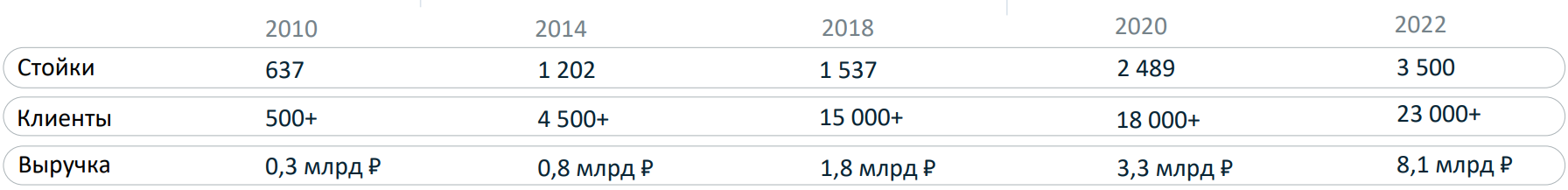

Показатели деятельности

Ведется строительство нового дата-центра в Москве вместимостью 2 000 стоек на 80 000 серверов площадью 4,5 тыс. кв. м. Ввод в эксплуатацию запланирован в 2023 г.

Бизнес компании требует значительных капитальных вложений для строительства дата-центров и покупки серверов.

Компания выделяет более 3 млрд руб. на серверное оборудование и строительство инфраструктуры для дата-центров. В 2022 г. CAPEX составил 3,4 млрд руб. Руководство компании придерживается принципа, что дата-центры лучше строить с нуля самостоятельно, чем арендовать готовые.

Финансовые показатели

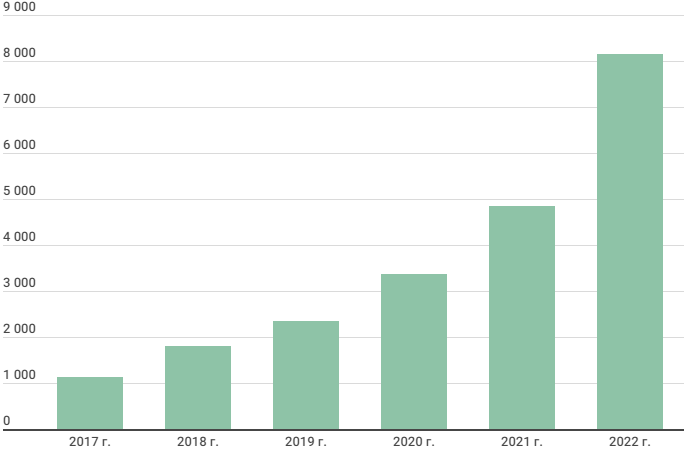

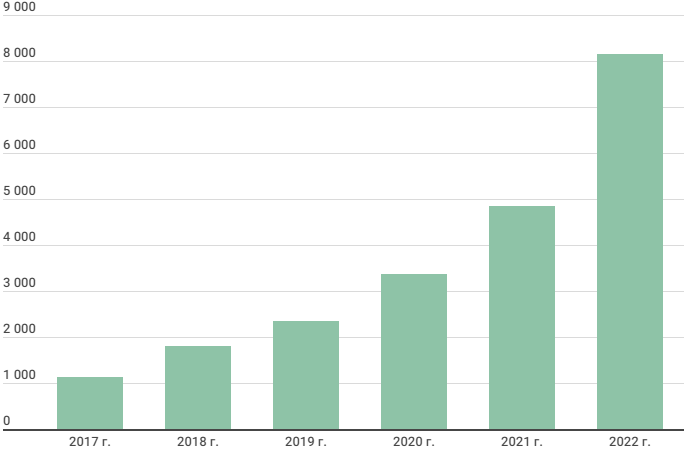

Выручка, млн руб.

В 2022 году выручка составила 8,1 млрд руб., что на 68% выше результатов по итогам 2021 г. (4,8 млрд руб.). Основная причина значительного роста в 2022 году связана с повышенным спросом на российские сервисы IT-инфраструктуры в связи переездом клиентов зарубежных провайдеров.

Выручка компании растет стремительными темпами. За последние 5 лет среднегодовой темп прироста выручки (CAGR) составляет 49%.

Для поддержания роста выручки компания активно начинает работу с госзаказчиками.

При сохранении текущей доли рынка к 2026 г. выручка компании может достичь 30 млрд руб.

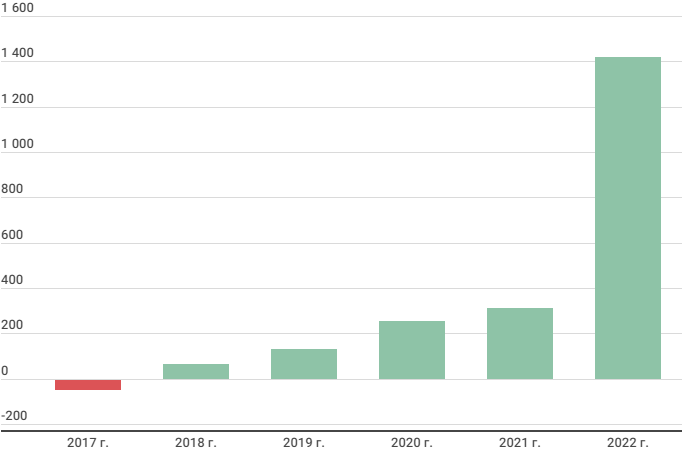

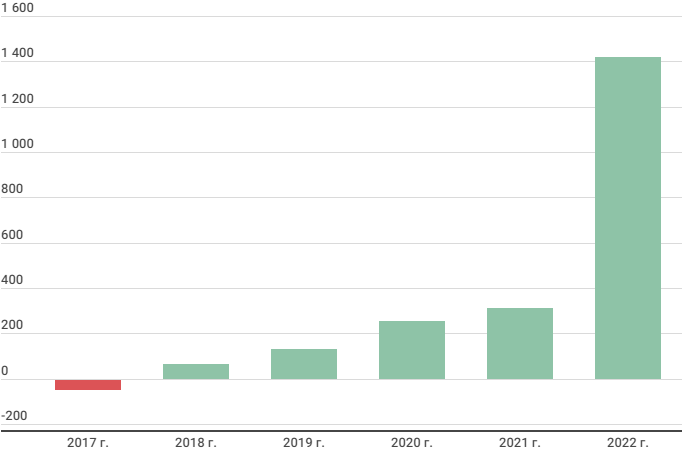

Чистая прибыль, млн руб.

Чистая прибыль выросла в 4,6 раза до 1,4 млрд руб. вслед за ростом выручки и повышением операционной эффективности.

За счет вертикальной интеграции компании удалось сохранить высокую маржинальность бизнеса несмотря на возникшие риски поставок и рост цен оборудования и комплектующих после введенных санкций.

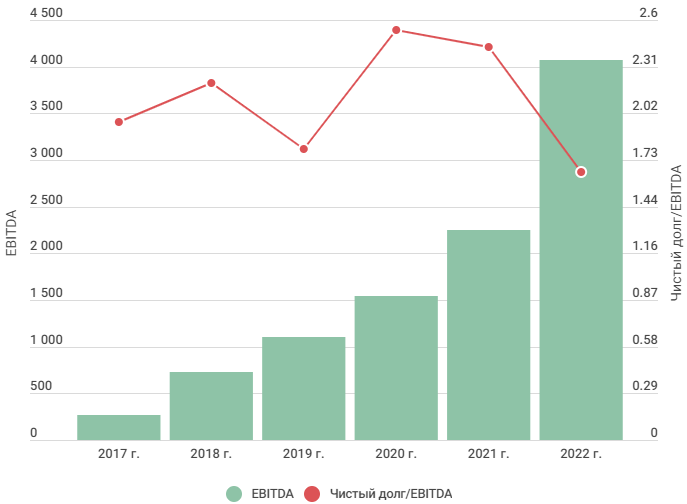

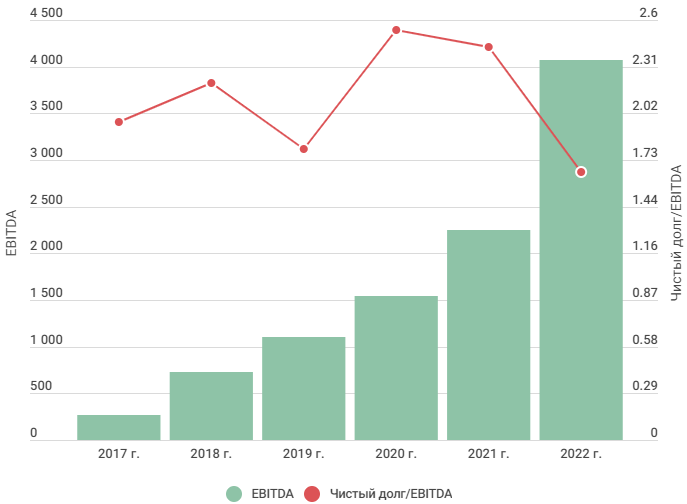

Долговая нагрузка

За последние 3 года наблюдается снижение долговой нагрузки за счет роста показателя EBITDA. Коэффициент Чистый долг/EBITDA снизился с 2,5 до 1,7.

В 2022 г. несмотря на значительные инвестиции с целью сохранения высоких темпов роста, компания Selectel впервые вышла на положительный скорректированный свободный денежный поток, что характеризует бизнес-модель как устойчивую.

Компания имеет высокие кредитные рейтинги — ruA+ со стабильным прогнозом от «Эксперт РА» и А+ (RU) со стабильным прогнозом от АКРА.

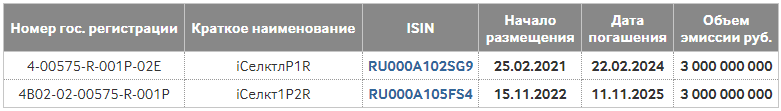

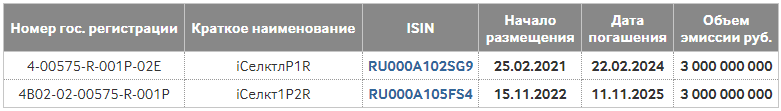

Облигации

Selectel имеет опыт размещения облигаций на Московской бирже с 2021 года. На данный момент торгуется 2 выпуска облигаций объемом по 3 млрд руб. с купонами 8,5% и 11,5% годовых, которые выплачиваются 2 раза в год. Доходность к погашению 9,3% и 10,4%.

Размещение облигаций на Московской бирже является одним из этапов подготовки к проведению IPO, который помогает понять компании, что хотят инвесторы.

Дивиденды

В 2022 году были впервые выплачены дивиденды в размере 39,5 млн руб., что составило 12,7% от чистой прибыли по МСФО по итогам 2021 г.

Перспективы развития рынка

Компания занимает 10% российского рынка облачных инфраструктурных решений, уступая лишь «Ростелекому» (25%) и Cloud (17%). В последнее время значительно растет доля Yandex.Cloud, которая как и Cloud (ранее SberCloud), развивает облачные решения с построенными вокруг компании собственной экосистемы.

В 2022 году объем услуг российских облачных сервисов увеличился на 41,6% и составил 86,6 млрд руб. Рост спроса во многом вызван уходом с рынка зарубежных провайдеров (Amazon Web Services, Google Cloud Platform и Microsoft Azure).

Рынок облачных услуг находится в стадии динамического роста. К 2026 году объем рынка частных и публичных облаков может достичь 302 млрд.

Также наблюдается и экспоненциальный рост объема данных, необходимых для хранения. Повсеместно происходит цифровизация бизнес-процессов и госуслуг.

Итоги

Selectel — один из ведущих российских провайдеров IT-инфраструктуры. Компания занимает долю рынка в размере 10% и является единственной среди лидеров независимым игроком на высококонкурентном рынке облачных услуг.

Компания имеет высокие кредитные рейтинги, а долговая нагрузка снижается, что характеризует бизнес-модель как устойчивую.

Компания стремительно растет: за последние 5 лет среднегодовой темп прироста выручки (CAGR) составляет 49%. Selectel — яркий представитель компаний роста.

Чтобы сохранить лидирующие позиции и высокие темпы роста компании необходимо привлекать инвестиции. Одной из таких возможностей и является проведение IPO на Московской бирже.

У Selectel уже имеет успешный опыт размещения облигаций на Московской бирже, что можно считать одним из этапов подготовки к IPO.

Компания может быть оценена в 40-50 млрд. руб., что соответствует мультипликаторам P/S 5-6, P/E 28-35.

Потенциальное размещение акций Selectel может быть интересно, т.к. облачные технологии и дата-центры — это один из самых перспективных и быстрорастущих бизнесов.

К 2026 году объем рынка частных и публичных облаков может достичь 302 млрд. К тому же с российского рынка ушли крупные иностранные облачные провайдеры от Amazon, Google и Microsoft.

Рассмотрим компанию и узнаем, чем она может быть интересна инвесторам в преддверии потенциального IPO на Московской бирже.

Selectel — один из ведущих российских провайдеров IT-инфраструктуры. Компания работает с 2008 года и имеет 6 крупных дата-центров в Москве, Санкт-Петербурге и Ленинградской обл. и 2 партнерских ДЦ в Новосибирске и Ташкенте.

Материнской компанией ООО «Селектел» является кипрский офшор Haicom Limited.

Структура бизнеса

В структуре выручки 59% доходов приходится на приватные облака на базе выделенных сервером (Bare metal), 24% — частные и публичные облака, 12% — услуги дата-центров.

Компания создавалась под растущие требования соцсети «ВКонтакте» и около 90% выручки приходилось на одного якорного клиента. На данный момент выручка более диверсифицирована и среди более 23 000 клиентов помимо VK есть и X5 Group, 2ГИС, «Островок», «Дневник», Amediateka, «Самокат» и пр., а самый крупный клиент приносит не более 3% выручки. Основные потребители — IT-компании, онлайн-ритейлеры и любые онлайн-сервисы, где необходимо хранить большой объем данных.

Одним из конкурентных преимуществ компании является вертикальная интеграция начиная от строительства дата-центров и заканчивая разработкой софта. Это позволяет лучше контролировать себестоимость услуг, в отличие от крупных компаний, у которых облачный бизнес не является основным («Ростелеком», Сбер, Яндекс, МТС).

Также в Selectel покупаются готовые серверы, а отдельные компоненты. Это позволяет не только снизить затраты на оборудование, но и снизить санкционные риски.

Показатели деятельности

Ведется строительство нового дата-центра в Москве вместимостью 2 000 стоек на 80 000 серверов площадью 4,5 тыс. кв. м. Ввод в эксплуатацию запланирован в 2023 г.

Бизнес компании требует значительных капитальных вложений для строительства дата-центров и покупки серверов.

Компания выделяет более 3 млрд руб. на серверное оборудование и строительство инфраструктуры для дата-центров. В 2022 г. CAPEX составил 3,4 млрд руб. Руководство компании придерживается принципа, что дата-центры лучше строить с нуля самостоятельно, чем арендовать готовые.

Финансовые показатели

Выручка, млн руб.

В 2022 году выручка составила 8,1 млрд руб., что на 68% выше результатов по итогам 2021 г. (4,8 млрд руб.). Основная причина значительного роста в 2022 году связана с повышенным спросом на российские сервисы IT-инфраструктуры в связи переездом клиентов зарубежных провайдеров.

Выручка компании растет стремительными темпами. За последние 5 лет среднегодовой темп прироста выручки (CAGR) составляет 49%.

Для поддержания роста выручки компания активно начинает работу с госзаказчиками.

При сохранении текущей доли рынка к 2026 г. выручка компании может достичь 30 млрд руб.

Чистая прибыль, млн руб.

Чистая прибыль выросла в 4,6 раза до 1,4 млрд руб. вслед за ростом выручки и повышением операционной эффективности.

За счет вертикальной интеграции компании удалось сохранить высокую маржинальность бизнеса несмотря на возникшие риски поставок и рост цен оборудования и комплектующих после введенных санкций.

Долговая нагрузка

За последние 3 года наблюдается снижение долговой нагрузки за счет роста показателя EBITDA. Коэффициент Чистый долг/EBITDA снизился с 2,5 до 1,7.

В 2022 г. несмотря на значительные инвестиции с целью сохранения высоких темпов роста, компания Selectel впервые вышла на положительный скорректированный свободный денежный поток, что характеризует бизнес-модель как устойчивую.

Компания имеет высокие кредитные рейтинги — ruA+ со стабильным прогнозом от «Эксперт РА» и А+ (RU) со стабильным прогнозом от АКРА.

Облигации

Selectel имеет опыт размещения облигаций на Московской бирже с 2021 года. На данный момент торгуется 2 выпуска облигаций объемом по 3 млрд руб. с купонами 8,5% и 11,5% годовых, которые выплачиваются 2 раза в год. Доходность к погашению 9,3% и 10,4%.

Размещение облигаций на Московской бирже является одним из этапов подготовки к проведению IPO, который помогает понять компании, что хотят инвесторы.

Дивиденды

В 2022 году были впервые выплачены дивиденды в размере 39,5 млн руб., что составило 12,7% от чистой прибыли по МСФО по итогам 2021 г.

Перспективы развития рынка

Компания занимает 10% российского рынка облачных инфраструктурных решений, уступая лишь «Ростелекому» (25%) и Cloud (17%). В последнее время значительно растет доля Yandex.Cloud, которая как и Cloud (ранее SberCloud), развивает облачные решения с построенными вокруг компании собственной экосистемы.

В 2022 году объем услуг российских облачных сервисов увеличился на 41,6% и составил 86,6 млрд руб. Рост спроса во многом вызван уходом с рынка зарубежных провайдеров (Amazon Web Services, Google Cloud Platform и Microsoft Azure).

Рынок облачных услуг находится в стадии динамического роста. К 2026 году объем рынка частных и публичных облаков может достичь 302 млрд.

Также наблюдается и экспоненциальный рост объема данных, необходимых для хранения. Повсеместно происходит цифровизация бизнес-процессов и госуслуг.

Итоги

Selectel — один из ведущих российских провайдеров IT-инфраструктуры. Компания занимает долю рынка в размере 10% и является единственной среди лидеров независимым игроком на высококонкурентном рынке облачных услуг.

Компания имеет высокие кредитные рейтинги, а долговая нагрузка снижается, что характеризует бизнес-модель как устойчивую.

Компания стремительно растет: за последние 5 лет среднегодовой темп прироста выручки (CAGR) составляет 49%. Selectel — яркий представитель компаний роста.

Чтобы сохранить лидирующие позиции и высокие темпы роста компании необходимо привлекать инвестиции. Одной из таких возможностей и является проведение IPO на Московской бирже.

У Selectel уже имеет успешный опыт размещения облигаций на Московской бирже, что можно считать одним из этапов подготовки к IPO.

Компания может быть оценена в 40-50 млрд. руб., что соответствует мультипликаторам P/S 5-6, P/E 28-35.

Потенциальное размещение акций Selectel может быть интересно, т.к. облачные технологии и дата-центры — это один из самых перспективных и быстрорастущих бизнесов.

К 2026 году объем рынка частных и публичных облаков может достичь 302 млрд. К тому же с российского рынка ушли крупные иностранные облачные провайдеры от Amazon, Google и Microsoft.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба