18 июля 2023 Альфа-Капитал

Инфляция и отчетности – триггеры для роста акций США

Рост цен в США замедляется быстрее ожиданий

Первые сильные отчеты за 2К2023

Макроэкономическая статистика в Китае ухудшается

Индекс Мосбиржи +2,5% за неделю

Etalon получил первичный листинг на Мосбирже

Переезд Polymetal в Казахстан идет по плану

Сбер заработал 727,8 млрд рублей за полгода

СД Полюса одобрил программу выкупа акций

Минфин провел рекордный по объему привлечений аукцион

Опрос ЦБ показал ухудшение ожиданий по инфляции

Блокировка российских еврооблигаций в Clearstream ничего не значит

Газпром завершает замещение еврооблигаций

Цены на нефть подросли на улучшении макростатистики

Цена золота отскочила на снижении инфляции

USD/RUB 90 уже не так страшен

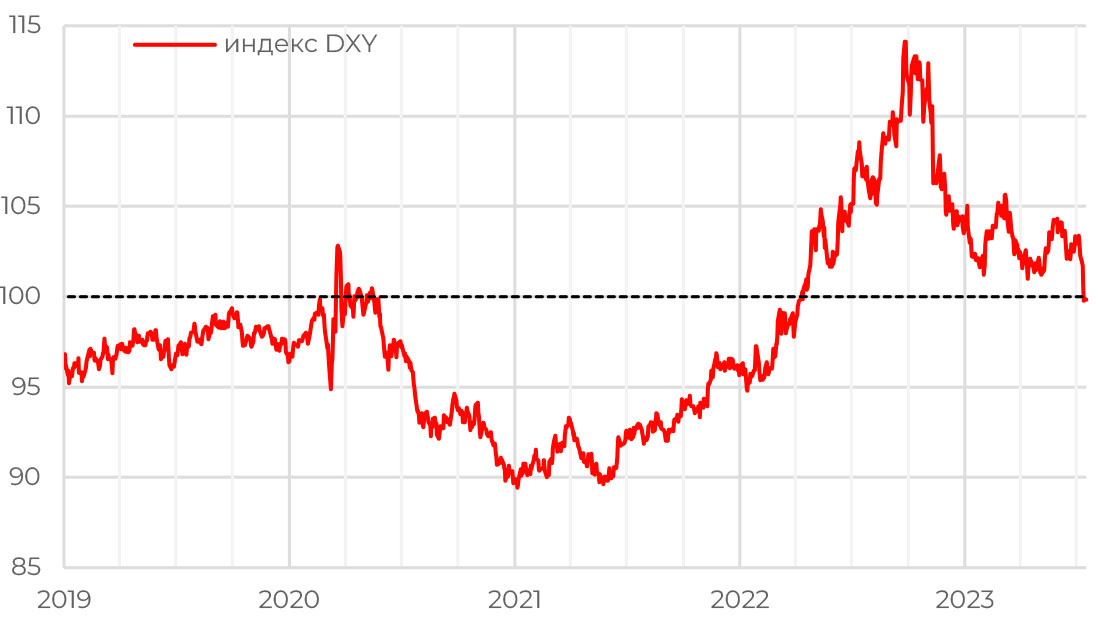

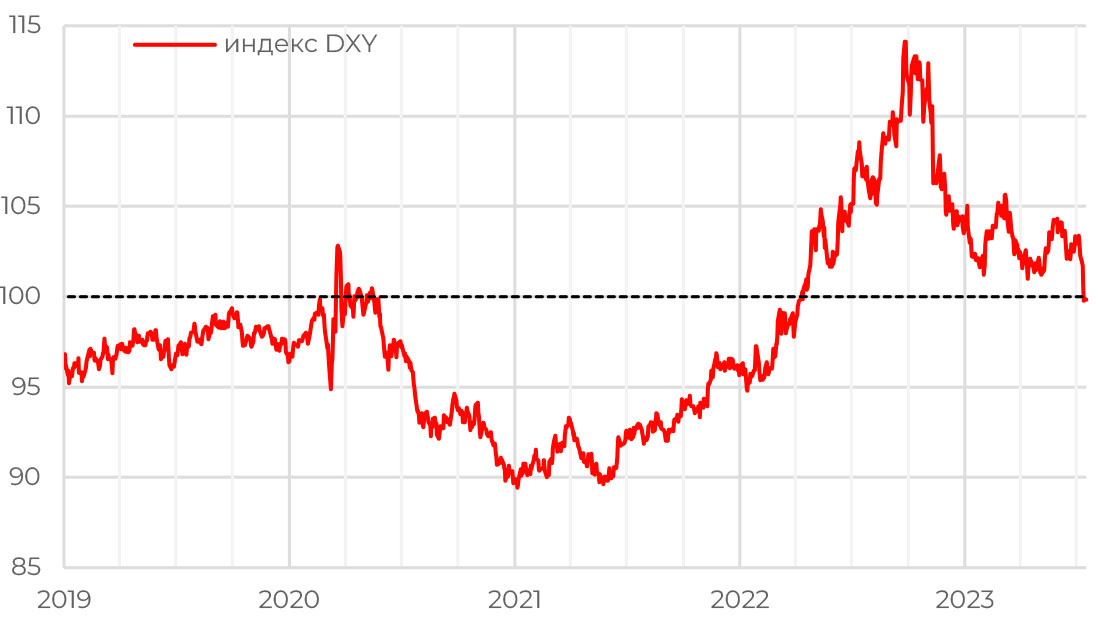

Индекс доллара

Индекс доллара (DXY) опустился ниже отметки 100 п., это минимальное значение за последний год. Причиной для ослабления индекса стали инфляционные ожидания в США и ожидания относительно ставок. Рост цен замедляется даже лучше ожиданий, за счет чего рынок корректирует взгляд по поводу цикла роста ставок, несмотря на то что регулятор планирует еще два повышения в этом году.

Индекс доллара показывает изменение отношения курса доллара к корзине из шести других валют. Наибольший вес в корзине в 60% имеет евро. На ослабление доллара к евро влияет в том числе более высокая инфляция в еврозоне и, вероятно, более долгий курс повышения ставок ЕЦБ.

АКЦИИ

Российский рынок акций

Индекс Мосбиржи +2,5% за неделю

На прошлой неделе российский рынок акций продолжил рост. Индексы РТС и Мосбиржи подросли на 3,9% и 2,5% соответственно. Лучше рынка торговались акции потребительского сектора и ИТ. Акции ритейлера X5 Group прибавили за неделю более 10% в предвкушении отчета о финансовых результатах, который компания опубликует во вторник.

Etalon получил первичный листинг на Мосбирже

Девелопер Etalon Group зарегистрировал свои глобальные депозитарные расписки в Банке России и перенес первичный листинг на Московскую биржу. Новость не имеет отношения к редомициляции, компания все еще зарегистрирована на Кипре. Хотя, вероятно, смена прописки тоже входит в планы компании, тогда Etalon сможет вернуться к дивидендным выплатам. Данный шаг скорее важен с точки зрения публичного статуса компании. Ведь торги на Лондонской фондовой бирже, где у эмитента с 2011 года был первичный листинг, расписками ETLN были приостановлены.

Переезд Polymetal в Казахстан идет по плану

Polymetal проведет собрание акционеров 28 июля, на котором будет вынесен вопрос о делистинге с Лондонской фондовой биржи. Одобрение решения необходимо для перерегистрации компании в Казахстан, а первичный листинг будет перенесен на Международную биржу Астаны. Ранее компания сообщала, что планирует завершить процесс редомициляции в конце июля.

Сбер заработал 727,8 млрд рублей за полгода

Сбер завершил первое полугодие с сильными финансовыми результатами, показав рост чистой прибыли до 727,8 млрд рублей, это уже в 2,7 раза больше прошлогодней годовой прибыли. В июне банк заработал 138,8 млрд рублей прибыли, это на 15% больше, чем в мае. Значительный прирост был спровоцирован продажей 100% акций дочерней компании в Австрии (детально эффект на финансы от сделки не раскрывался), а также увеличением чистого процентного и комиссионного доходов на 41,1% и 18,2% соответственно. Двузначной рост можно также объяснить низкой базой прошлого года. Более того, положительные изменения касаются и клиентской базы, увеличившейся на 0,8 млн активных клиентов с начала года.

Такими темпами Сбер может показать годовую прибыль более 1,3 млрд рублей, и есть большая вероятность вернуться к докризисным показателям и превысить рекорд 2021 года. Тогда дивиденд на акцию может составить около 30 рублей, то есть дивидендная доходность по текущей цене близится к 12%.

СД Полюса одобрил программу выкупа акций

СД Полюса одобрил программу выкупа акций. Согласно пресс-релизу, компания выкупит до 40,8 млн акций по цене 14,2 тыс. рублей за штуку. После публикации новости акции компании в моменте прибавляли 15% и стоили выше 12 тыс. рублей. При этом новость касается тех инвесторов, которые владели акциями компании до 7 июля, а заявки на продажу будут рассматриваться по мере поступления.

Более того, в случае выкупа акций в заявленном объеме стоимость сделки составит 579,4 млрд рублей. Компания не располагает достаточными денежными средствами: по данным консолидированной отчетности за 2022 год, на балансе у Полюса – 92 млрд рублей. Для финансирования сделки компания будет использовать собственные средства и заемные. А долг компании составляет около 250 млрд рублей. Таким образом, показатель чистого долга к EBITDA после сделки может превысить 2х.

ОБЛИГАЦИИ

Рублевые облигации

Минфин провел рекордный по объему привлечений аукцион

Минфин на прошлой неделе разместил ОФЗ на 188 млрд рублей. Основная часть размещения пришлась на флоутер с погашением в 2035 году (выпуск 29024) – почти 171 млрд рублей. Рекордная в этом году сумма для одного аукциона. Спрос по сравнению с предыдущими аукционами оказался очень высоким – почти 384 млрд рублей. Флоутеры традиционно пользуются популярностью среди банков, которым они позволяют зарабатывать премию к рыночным ставкам. Тем более что у размещавшегося вчера выпуска премия к RUONIA наиболее высокая – 35 базисных пунктов. Некоторые банки сейчас могут и вовсе сосредоточиться исключительно на флоутерах: как заявил на прошлой неделе зампред ВТБ Дмитрий Пьянов, в условиях потенциального повышения ключевой ставки ВТБ решил ограничить участие в аукционах Минфина только бумагами с переменным купоном.

Опрос ЦБ показал ухудшение ожиданий по инфляции

Аналитики, опрашиваемые Центральным банком, ухудшили прогноз по инфляции. Ожидается, что на конец этого года инфляция окажется на уровне 5,7% (+0,2 п.п. по сравнению с прошлым опросом), на конец 2024 года – до 4,3% (+0,3 п.п.). При этом аналитики все так же ожидают, что в 2025 году инфляция вернется к целевым 4%. С одной стороны, прогнозная траектория среднегодовой ключевой ставки повышена до 7,9% (+0,4 п.п.) в 2023 году, до 7,7% (+0,7 п.п.) в 2024-м и 6,6% (+0,6 п.п.) в 2025 году. Еще одно подтверждение того, что вероятность повышения ключевой ставки выросла, раз этого ждет и профессиональное сообщество. С другой стороны, прогнозный уровень среднегодовой ставки на 2024 год все же остался ниже, чем прогнозируется в этом году, то есть никто не ждет затяжного повышения ключевой ставки.

Еврооблигации

Блокировка российских еврооблигаций в Clearstream ничего не значит

Сообщение депозитария Clearstream о том, что он может заблокировать на счетах клиентов российские еврооблигации, если эмитенты рассчитываются по ним альтернативными способами, на самом деле ничего принципиально не меняет по сравнению с существующим порядком. Сообщение появилось еще в мае, и его смысл в том, что Clearstream просит держателей бумаг уведомлять его об альтернативном платеже или о намерении зачислить его на счета в других депозитариях. Иначе депозитарий не до конца понимает объем обязательств перед держателями бумаг: до кого из них выплаты по бумагам уже дошли, а до кого нет. Хотя платежный агент по облигациям и так должен уведомлять депозитарий, если, например, идет разделение платежей и часть выплат по бумагам проходит вне Clearstream. Кроме того, альтернативные методы платежа, как правило, используют эмитенты, которые находятся под блокирующими санкциями. Бумаги таких эмитентов, учитываемые в западных депозитариях, сейчас и так не могут куда-то двигаться из-за санкций.

Газпром завершает замещение еврооблигаций

На прошедшей неделе Газпром провел дополнительное размещение бумаг на 130,2 млн долл. и 127,6 млн долл., замещая свои еврооблигации с погашениями в 2026 и 2037 соответственно. Таким образом, общая доля замещенных бумаг выросла до 71% для выпуска 2026 года и составила 62% для выпуска 2037 года. Ставки купонов составили 5,15% и 7,288% соответственно, при этом ближайшие выплаты купонов ожидаются 11 и 16 августа. Размещения стали последними в цикле замещения еврооблигаций Газпрома в 2023 году.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Цены на нефть подросли на улучшении макростатистики

На прошлой неделе цены на сентябрьский фьючерс на нефть достигали 80 долл. за баррель. На таком уровне нефть торговалась впервые с 1 мая текущего года. Поддержку ценам оказала свежая публикация инфляционной статистики США и надежда на то, что после июльского заседания ФРС может завершить цикл повышения ключевой ставки.

С учетом довольно неплохой (относительно ожиданий) статистики по США и европейским странам, такая ситуация улучшает прогноз деловой активности и, соответственно, потребления нефти.

На неделе были опубликованы обзоры от МЭА и ОПЕК+. Международное энергетическое агентство пересмотрело мировой прогноз спроса на нефть в 2023 году. Несмотря на небольшой пересмотр по спросу на нефть вниз, спрос в 2023 году. может достигнуть рекордных 102,1 млн б/с. Пересмотр прогноза оправдан макроэкономическими факторами, которые сказались на снижении производства. В то же время ОПЕК+, наоборот, повысил оценку мирового спроса до аналогичных 102 млн б /с с 101,9 млн б/с, ожидая роста спроса в Китае.

Цена золота отскочила на снижении инфляции

Снижение ожиданий повышения ставки ФРС позитивно сказалось на цене золота, она превысила 1960 долл. за унцию. В текущих условиях это может оказаться кратковременным движением, так как оно обусловлено разве что снижением ожиданий по альтернативной стоимости позиций в золоте. Новая волна устойчивого роста цены золота возможна в случае, если рост оптимизма в ожиданиях по экономике США и Европы не оправдается.

Валюты

USD/RUB 90 уже не так страшен

Курс рубля стабилизировался около отметки USD/RUB 90, причем, как ни странно, это произошло на фоне выхода данных, указавших на снижение счета текущих операций России во 2-м квартале и ухода этого показателя в минус в июне. Видимо, наличие объяснения перекоса спроса и предложения валюты на рынке оказалось достаточным для того, чтобы панические настроения схлынули.

Отметим, что счет текущих операций – это раздел платежного баланса, отвечающий за экспорт, импорт и платежи по факторам производства (проценты, дивиденды, а также оплата труда, если эти платежи пересекают границу). Исторически профицит по счету текущих операций РФ компенсировался оттоком капитала. Поэтому представить иную картину рынку сейчас очень сложно. Тем не менее если будет меняться экономическая модель, а бюджет будет уходить (вынужденно или нет) от опоры на нефтегазовые доходы, то будут меняться и представления о том, как должен выглядеть «здоровый» счет текущих операций.

Хронический профицит счета текущих операций всего лишь означает, что часть экономики работает на другие страны.

Рост цен в США замедляется быстрее ожиданий

Первые сильные отчеты за 2К2023

Макроэкономическая статистика в Китае ухудшается

Индекс Мосбиржи +2,5% за неделю

Etalon получил первичный листинг на Мосбирже

Переезд Polymetal в Казахстан идет по плану

Сбер заработал 727,8 млрд рублей за полгода

СД Полюса одобрил программу выкупа акций

Минфин провел рекордный по объему привлечений аукцион

Опрос ЦБ показал ухудшение ожиданий по инфляции

Блокировка российских еврооблигаций в Clearstream ничего не значит

Газпром завершает замещение еврооблигаций

Цены на нефть подросли на улучшении макростатистики

Цена золота отскочила на снижении инфляции

USD/RUB 90 уже не так страшен

Индекс доллара

Индекс доллара (DXY) опустился ниже отметки 100 п., это минимальное значение за последний год. Причиной для ослабления индекса стали инфляционные ожидания в США и ожидания относительно ставок. Рост цен замедляется даже лучше ожиданий, за счет чего рынок корректирует взгляд по поводу цикла роста ставок, несмотря на то что регулятор планирует еще два повышения в этом году.

Индекс доллара показывает изменение отношения курса доллара к корзине из шести других валют. Наибольший вес в корзине в 60% имеет евро. На ослабление доллара к евро влияет в том числе более высокая инфляция в еврозоне и, вероятно, более долгий курс повышения ставок ЕЦБ.

АКЦИИ

Российский рынок акций

Индекс Мосбиржи +2,5% за неделю

На прошлой неделе российский рынок акций продолжил рост. Индексы РТС и Мосбиржи подросли на 3,9% и 2,5% соответственно. Лучше рынка торговались акции потребительского сектора и ИТ. Акции ритейлера X5 Group прибавили за неделю более 10% в предвкушении отчета о финансовых результатах, который компания опубликует во вторник.

Etalon получил первичный листинг на Мосбирже

Девелопер Etalon Group зарегистрировал свои глобальные депозитарные расписки в Банке России и перенес первичный листинг на Московскую биржу. Новость не имеет отношения к редомициляции, компания все еще зарегистрирована на Кипре. Хотя, вероятно, смена прописки тоже входит в планы компании, тогда Etalon сможет вернуться к дивидендным выплатам. Данный шаг скорее важен с точки зрения публичного статуса компании. Ведь торги на Лондонской фондовой бирже, где у эмитента с 2011 года был первичный листинг, расписками ETLN были приостановлены.

Переезд Polymetal в Казахстан идет по плану

Polymetal проведет собрание акционеров 28 июля, на котором будет вынесен вопрос о делистинге с Лондонской фондовой биржи. Одобрение решения необходимо для перерегистрации компании в Казахстан, а первичный листинг будет перенесен на Международную биржу Астаны. Ранее компания сообщала, что планирует завершить процесс редомициляции в конце июля.

Сбер заработал 727,8 млрд рублей за полгода

Сбер завершил первое полугодие с сильными финансовыми результатами, показав рост чистой прибыли до 727,8 млрд рублей, это уже в 2,7 раза больше прошлогодней годовой прибыли. В июне банк заработал 138,8 млрд рублей прибыли, это на 15% больше, чем в мае. Значительный прирост был спровоцирован продажей 100% акций дочерней компании в Австрии (детально эффект на финансы от сделки не раскрывался), а также увеличением чистого процентного и комиссионного доходов на 41,1% и 18,2% соответственно. Двузначной рост можно также объяснить низкой базой прошлого года. Более того, положительные изменения касаются и клиентской базы, увеличившейся на 0,8 млн активных клиентов с начала года.

Такими темпами Сбер может показать годовую прибыль более 1,3 млрд рублей, и есть большая вероятность вернуться к докризисным показателям и превысить рекорд 2021 года. Тогда дивиденд на акцию может составить около 30 рублей, то есть дивидендная доходность по текущей цене близится к 12%.

СД Полюса одобрил программу выкупа акций

СД Полюса одобрил программу выкупа акций. Согласно пресс-релизу, компания выкупит до 40,8 млн акций по цене 14,2 тыс. рублей за штуку. После публикации новости акции компании в моменте прибавляли 15% и стоили выше 12 тыс. рублей. При этом новость касается тех инвесторов, которые владели акциями компании до 7 июля, а заявки на продажу будут рассматриваться по мере поступления.

Более того, в случае выкупа акций в заявленном объеме стоимость сделки составит 579,4 млрд рублей. Компания не располагает достаточными денежными средствами: по данным консолидированной отчетности за 2022 год, на балансе у Полюса – 92 млрд рублей. Для финансирования сделки компания будет использовать собственные средства и заемные. А долг компании составляет около 250 млрд рублей. Таким образом, показатель чистого долга к EBITDA после сделки может превысить 2х.

ОБЛИГАЦИИ

Рублевые облигации

Минфин провел рекордный по объему привлечений аукцион

Минфин на прошлой неделе разместил ОФЗ на 188 млрд рублей. Основная часть размещения пришлась на флоутер с погашением в 2035 году (выпуск 29024) – почти 171 млрд рублей. Рекордная в этом году сумма для одного аукциона. Спрос по сравнению с предыдущими аукционами оказался очень высоким – почти 384 млрд рублей. Флоутеры традиционно пользуются популярностью среди банков, которым они позволяют зарабатывать премию к рыночным ставкам. Тем более что у размещавшегося вчера выпуска премия к RUONIA наиболее высокая – 35 базисных пунктов. Некоторые банки сейчас могут и вовсе сосредоточиться исключительно на флоутерах: как заявил на прошлой неделе зампред ВТБ Дмитрий Пьянов, в условиях потенциального повышения ключевой ставки ВТБ решил ограничить участие в аукционах Минфина только бумагами с переменным купоном.

Опрос ЦБ показал ухудшение ожиданий по инфляции

Аналитики, опрашиваемые Центральным банком, ухудшили прогноз по инфляции. Ожидается, что на конец этого года инфляция окажется на уровне 5,7% (+0,2 п.п. по сравнению с прошлым опросом), на конец 2024 года – до 4,3% (+0,3 п.п.). При этом аналитики все так же ожидают, что в 2025 году инфляция вернется к целевым 4%. С одной стороны, прогнозная траектория среднегодовой ключевой ставки повышена до 7,9% (+0,4 п.п.) в 2023 году, до 7,7% (+0,7 п.п.) в 2024-м и 6,6% (+0,6 п.п.) в 2025 году. Еще одно подтверждение того, что вероятность повышения ключевой ставки выросла, раз этого ждет и профессиональное сообщество. С другой стороны, прогнозный уровень среднегодовой ставки на 2024 год все же остался ниже, чем прогнозируется в этом году, то есть никто не ждет затяжного повышения ключевой ставки.

Еврооблигации

Блокировка российских еврооблигаций в Clearstream ничего не значит

Сообщение депозитария Clearstream о том, что он может заблокировать на счетах клиентов российские еврооблигации, если эмитенты рассчитываются по ним альтернативными способами, на самом деле ничего принципиально не меняет по сравнению с существующим порядком. Сообщение появилось еще в мае, и его смысл в том, что Clearstream просит держателей бумаг уведомлять его об альтернативном платеже или о намерении зачислить его на счета в других депозитариях. Иначе депозитарий не до конца понимает объем обязательств перед держателями бумаг: до кого из них выплаты по бумагам уже дошли, а до кого нет. Хотя платежный агент по облигациям и так должен уведомлять депозитарий, если, например, идет разделение платежей и часть выплат по бумагам проходит вне Clearstream. Кроме того, альтернативные методы платежа, как правило, используют эмитенты, которые находятся под блокирующими санкциями. Бумаги таких эмитентов, учитываемые в западных депозитариях, сейчас и так не могут куда-то двигаться из-за санкций.

Газпром завершает замещение еврооблигаций

На прошедшей неделе Газпром провел дополнительное размещение бумаг на 130,2 млн долл. и 127,6 млн долл., замещая свои еврооблигации с погашениями в 2026 и 2037 соответственно. Таким образом, общая доля замещенных бумаг выросла до 71% для выпуска 2026 года и составила 62% для выпуска 2037 года. Ставки купонов составили 5,15% и 7,288% соответственно, при этом ближайшие выплаты купонов ожидаются 11 и 16 августа. Размещения стали последними в цикле замещения еврооблигаций Газпрома в 2023 году.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Цены на нефть подросли на улучшении макростатистики

На прошлой неделе цены на сентябрьский фьючерс на нефть достигали 80 долл. за баррель. На таком уровне нефть торговалась впервые с 1 мая текущего года. Поддержку ценам оказала свежая публикация инфляционной статистики США и надежда на то, что после июльского заседания ФРС может завершить цикл повышения ключевой ставки.

С учетом довольно неплохой (относительно ожиданий) статистики по США и европейским странам, такая ситуация улучшает прогноз деловой активности и, соответственно, потребления нефти.

На неделе были опубликованы обзоры от МЭА и ОПЕК+. Международное энергетическое агентство пересмотрело мировой прогноз спроса на нефть в 2023 году. Несмотря на небольшой пересмотр по спросу на нефть вниз, спрос в 2023 году. может достигнуть рекордных 102,1 млн б/с. Пересмотр прогноза оправдан макроэкономическими факторами, которые сказались на снижении производства. В то же время ОПЕК+, наоборот, повысил оценку мирового спроса до аналогичных 102 млн б /с с 101,9 млн б/с, ожидая роста спроса в Китае.

Цена золота отскочила на снижении инфляции

Снижение ожиданий повышения ставки ФРС позитивно сказалось на цене золота, она превысила 1960 долл. за унцию. В текущих условиях это может оказаться кратковременным движением, так как оно обусловлено разве что снижением ожиданий по альтернативной стоимости позиций в золоте. Новая волна устойчивого роста цены золота возможна в случае, если рост оптимизма в ожиданиях по экономике США и Европы не оправдается.

Валюты

USD/RUB 90 уже не так страшен

Курс рубля стабилизировался около отметки USD/RUB 90, причем, как ни странно, это произошло на фоне выхода данных, указавших на снижение счета текущих операций России во 2-м квартале и ухода этого показателя в минус в июне. Видимо, наличие объяснения перекоса спроса и предложения валюты на рынке оказалось достаточным для того, чтобы панические настроения схлынули.

Отметим, что счет текущих операций – это раздел платежного баланса, отвечающий за экспорт, импорт и платежи по факторам производства (проценты, дивиденды, а также оплата труда, если эти платежи пересекают границу). Исторически профицит по счету текущих операций РФ компенсировался оттоком капитала. Поэтому представить иную картину рынку сейчас очень сложно. Тем не менее если будет меняться экономическая модель, а бюджет будет уходить (вынужденно или нет) от опоры на нефтегазовые доходы, то будут меняться и представления о том, как должен выглядеть «здоровый» счет текущих операций.

Хронический профицит счета текущих операций всего лишь означает, что часть экономики работает на другие страны.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба