16 августа 2023 smart-lab.ru Погорелый Валентин

Сегодня Центральный Банк РФ поднял ключевую ставку с 8,5% до 12,0%, соответственно, вырастет стоимость заимствования у компаний и я решил посмотреть — какие компании могут занимать под высокие ставки, если у них, согласно финансовых отчетов, высокий уровень краткосрочного долга.

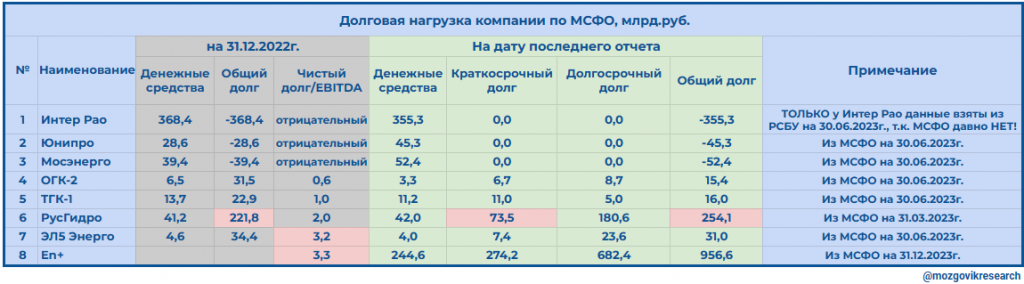

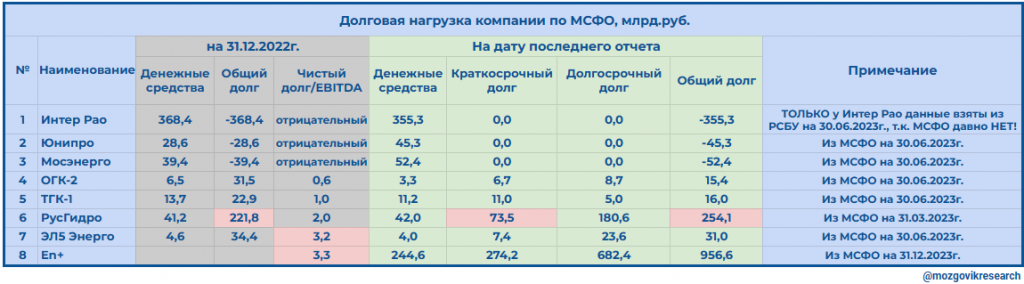

К сожалению, не все отчитались по МСФО за 6 месяцев 2023г., а Интер РАО уже 2 года не отчитываются, поэтому в ней я взял цифры из отчетов РСБУ.

В таблице представлены генерирующие электрическую и тепловую энергию компании, а отсортированы они условно по коэффициенту чистый долг/EBITDA на 31.12.2022г.

Лучше всех дела обстоят у компаний, у которых нет кредитов и брать они их не планируют, потому что на счетах большое количество денежных средств — это Интер РАО, Юнипро и Мосэнерго, они могут положить деньги на вклад под хорошие процентные ставки и получать проценты, у других компаний не все так радужно.

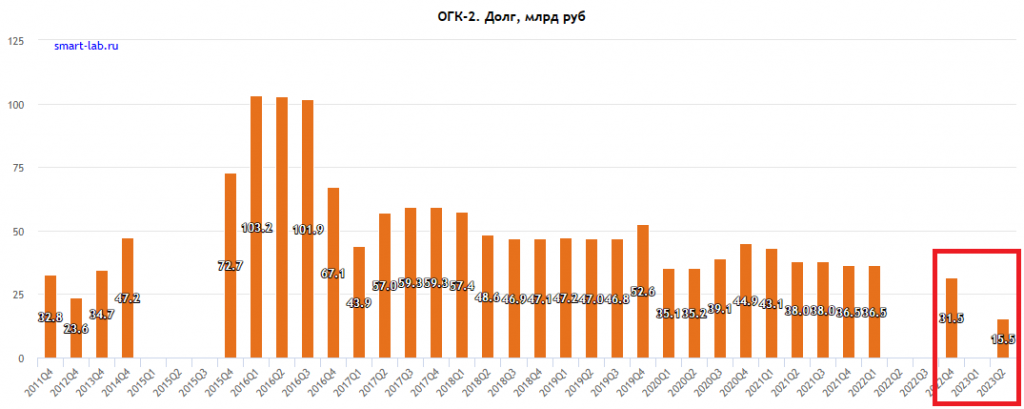

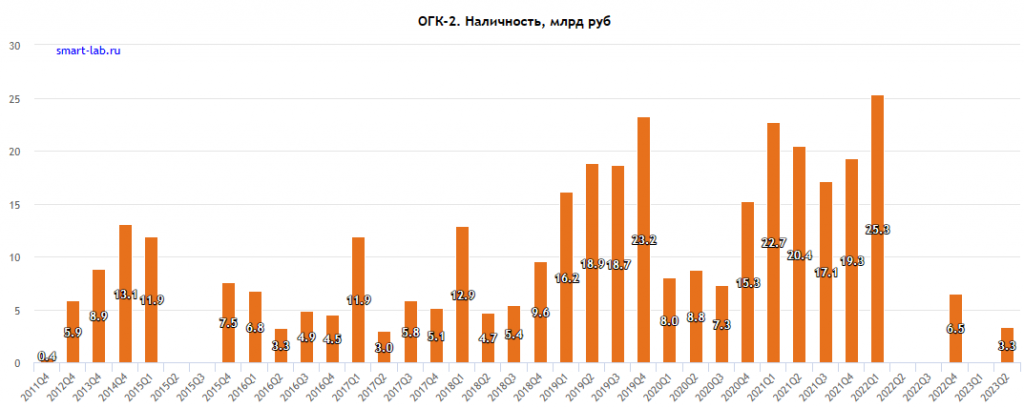

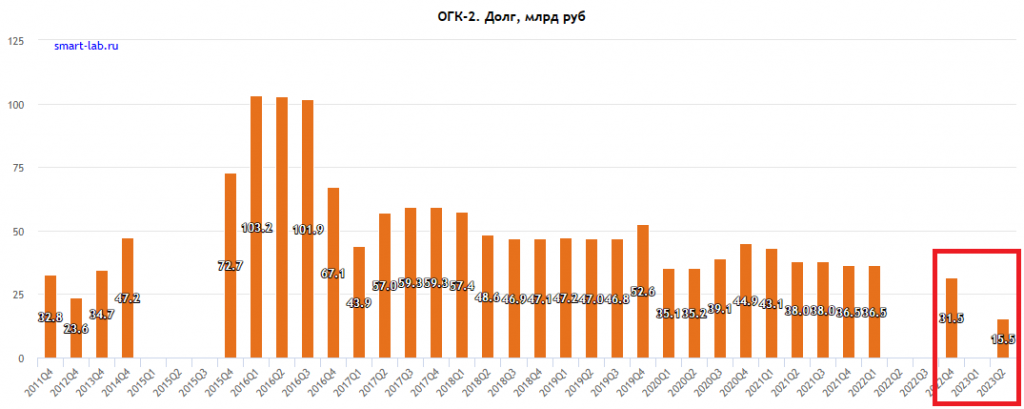

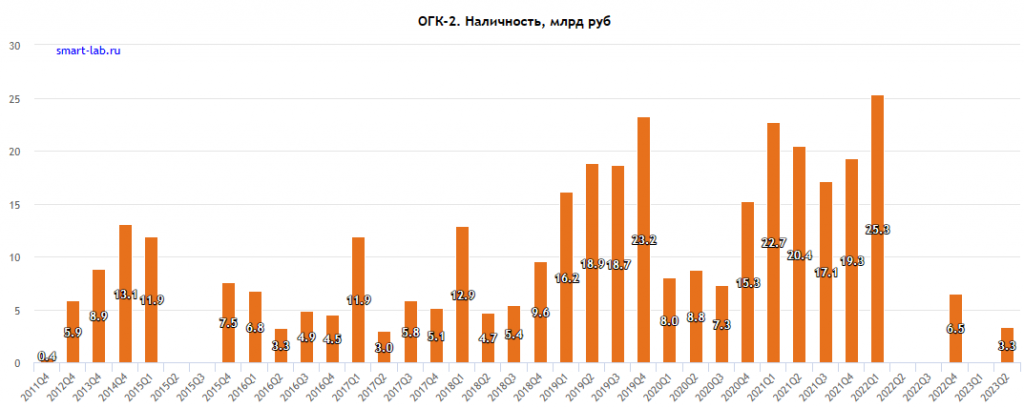

ОГК-2 последнее время гасят общий долг и денежных средств (3,3 млрд.руб.) практически не осталось, чтобы погасить краткосрочный долг (6,7 млрд.руб.), но скорее всего компания уже набрала кредитов, по крайней мере для выплаты дивидендов за 2022г. в размере 6,4 млрд.руб. ОГК-2 точно уже взяли кредиты, поэтому повышение ставки на нее не сильно повлияет.

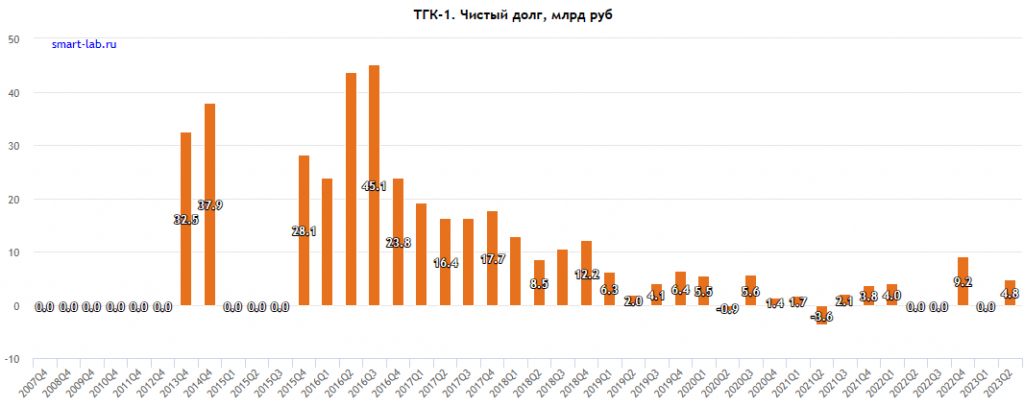

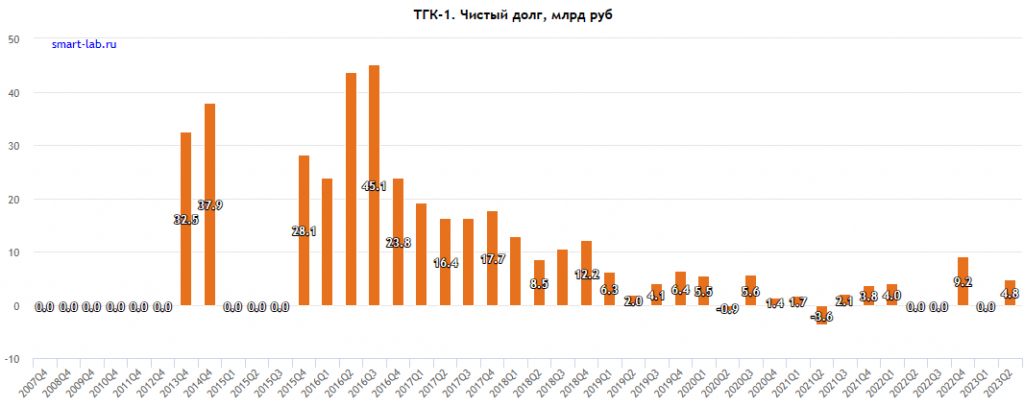

ТГК-1 тоже не сильно пострадает, потому что дивиденды компания 2 года не платит и чистый долг не вырос последние годы, а на 30.06.2023г. на счетах находилось денег больше, чем краткосрочный долг, тем более, что капитальные расходы в 2023 году пока ниже, чем в 2022г.

У РусГидро дела не очень, потому что в 2023 году растет долговая нагрузка (+32,3 млрд. руб. с начала года), а также капитальные расходы будут рекордные, а денег на счетах не так уж и много (на 31.03.2023г. было 42 млрд.), а в 3 квартале нужно еще на 22 млрд. выплатить дивиденды за 2022г. — ситуация у РусГидро тяжелая, но ей могут давать кредиты под низкие ставки (Ген. дир. РусГидро В. Хмарин опять попросит Президента РФ помочь — уже не раз было).

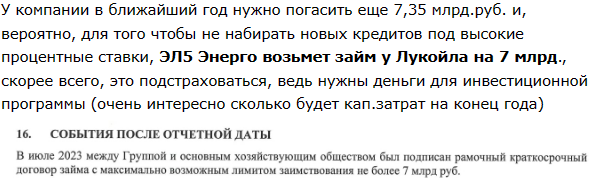

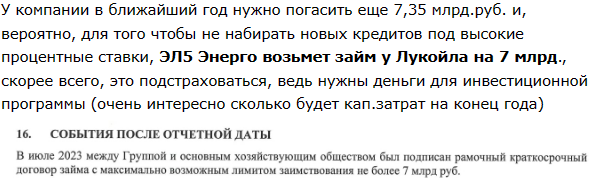

У ЭЛ5 Энерго, не смотря на высокий уровень долга (на 31.12.2022г. ND/EBITDA = 3,2) я считаю не коснется повышение ключевой ставки, потому что дивиденды компания не будет платить, а приоритет — снижение долговой нагрузки, и недавно кстати писал, что Лукойл может выдать займ на 7 млрд.руб. ЭЛ5 энерго, как раз для погашения краткосрочного долга (7,4 млрд.руб. нужно погасить до 30.06.2024г.)

Про En+ много говорить не буду, потому что не разбирал компанию, привел цифры для информации, отчетов за 6 мес. 2023г. еще нет, поэтому все цифры из МСФО на 31.12.2022г. икомпания могла перекредитоваться до повышения ставки.

А теперь несколько слов про сетевые распределительные компании!

Отчетов по МСФО на 30.06.2023г. — нет, поэтому я взял цифры из отчетов РСБУ, потому что они с МСФО сильно коррелируют.

В таблице можно понять, что у Ленэнерго и «Центра и Приволжья» — дела обстоят лучше всех, потому что и коэффициент ND/EBITDA не высокий, да денежные средства на счетах есть, чтобы погасить весь краткосрочный долг.

У Россетей «Кубань» «Волга» и «Урал» комфортный уровень ND/EBITDA (около 1,0) и есть деньги на счетах, которых может хватить для частичного погашения краткосрочного долга, но тут дело будет за капитальными расходами, которые у сетевых компаний выросли и возможно потребуют дополнительных денег, поэтому если они и будут брать кредиты по высоким ставкам, то не большие суммы (но это не точно).

Россети Центр, скорее всего,тоже попадает на дорогие кредиты, потому что денег на счетах не много, а краткосрочный долг в 4,6 раза больше.

Если Россети Московский регион не успела взять кредиты до сегодняшнего числа, то 100% влетает в мир высоких кредитов, потому что почти 99% общего долга — это краткосрочный долг 53 млрд.руб. на 30.06.2023г., а денег всего 7,7 млрд.руб. — поэтому «добрый вечер», более менее обнадеживает коэффициент ND/EBITDA=1,6, не сильно высокий.

У Россетей «Северо-Запад» и «Юг» высокий размер краткосрочного долга и мало денег на счетах, поэтому кредиты придется брать по высоким ставкам, и осложняет закредитованность по коэффициенту ND/EBITDA 2,2 и 3,0 соответственно.

У Россети Сибирь коэффициент ND/EBITDA на 31.12.2022г. — 4,7 — очень много, а денег всего 1,3 млрд. при краткосрочном кредите 13,6 млрд.руб. — трудновато придется, если всю сумму возьмут по высоким ставкам.

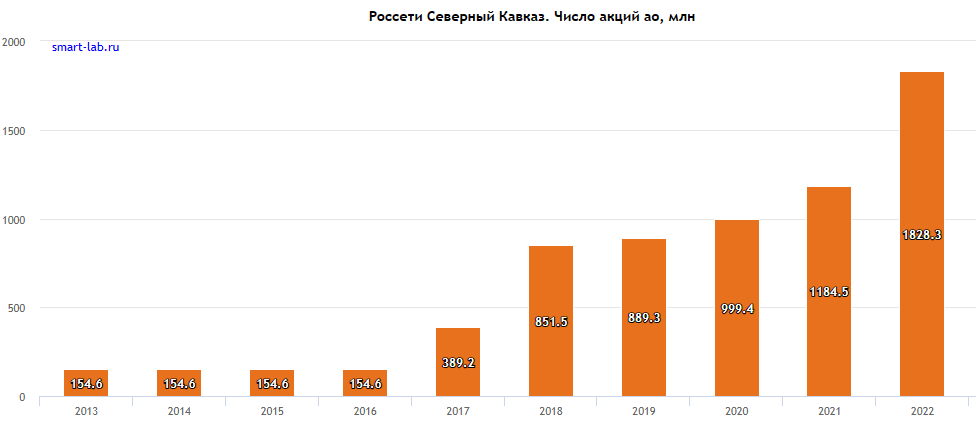

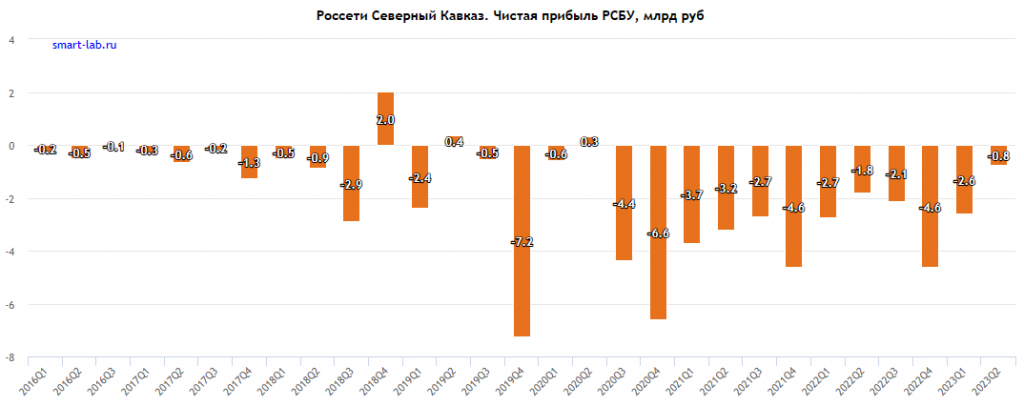

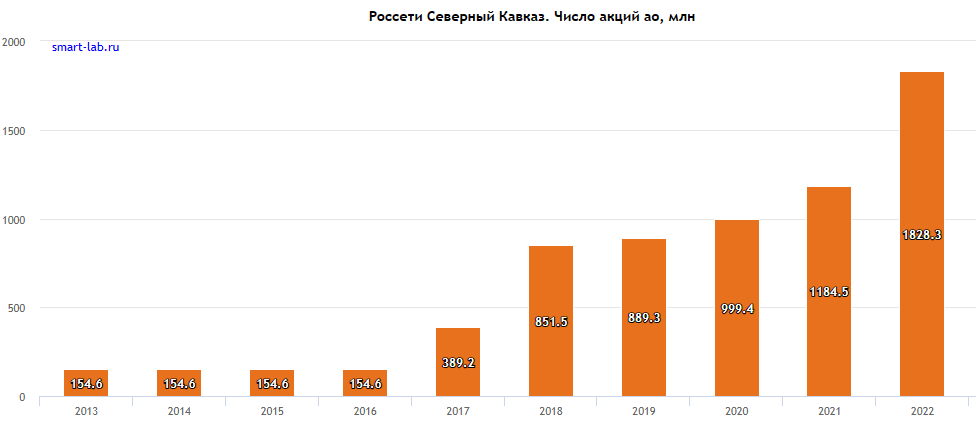

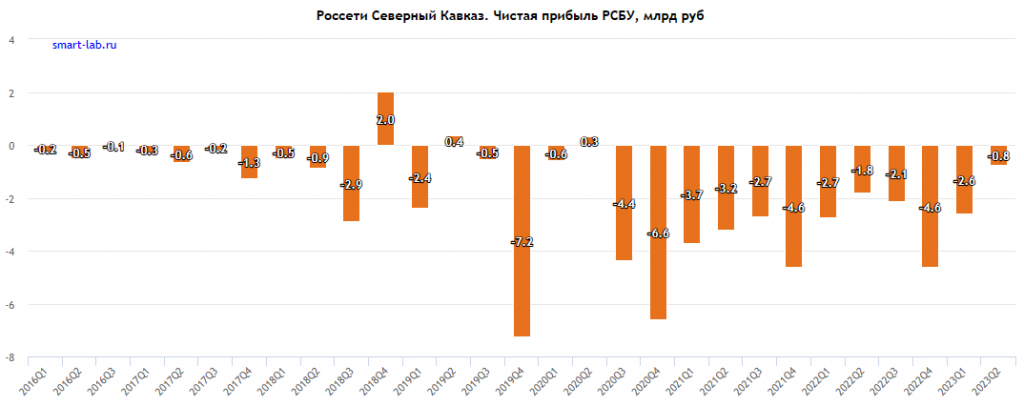

Ну и замыкает мой рассказ — Россети Северный Кавказ, компания, у которой отрицательная EBITDA и чистая прибыль, то есть денег она не зарабатывает, и если бы не постоянные размещения акций, то долгов было бы очень очень много — поэтому я не знаю как ее оценивать — да никак! В аутсайдерах и не интересна мне совсем.

Вывод: безусловно, если ставка 12% с нами надолго, то многие будут занимать под высокие проценты, но есть компании, которые из-за отсутствия кредитов, могут выиграть, так как разместят вклады под высокие проценты.

Мой обзор — это возможный вариант развития событий, потому что я не знаю капитальных расходов у компаний на 2023г. и какой свободный денежный поток получат.

К сожалению, не все отчитались по МСФО за 6 месяцев 2023г., а Интер РАО уже 2 года не отчитываются, поэтому в ней я взял цифры из отчетов РСБУ.

В таблице представлены генерирующие электрическую и тепловую энергию компании, а отсортированы они условно по коэффициенту чистый долг/EBITDA на 31.12.2022г.

Лучше всех дела обстоят у компаний, у которых нет кредитов и брать они их не планируют, потому что на счетах большое количество денежных средств — это Интер РАО, Юнипро и Мосэнерго, они могут положить деньги на вклад под хорошие процентные ставки и получать проценты, у других компаний не все так радужно.

ОГК-2 последнее время гасят общий долг и денежных средств (3,3 млрд.руб.) практически не осталось, чтобы погасить краткосрочный долг (6,7 млрд.руб.), но скорее всего компания уже набрала кредитов, по крайней мере для выплаты дивидендов за 2022г. в размере 6,4 млрд.руб. ОГК-2 точно уже взяли кредиты, поэтому повышение ставки на нее не сильно повлияет.

ТГК-1 тоже не сильно пострадает, потому что дивиденды компания 2 года не платит и чистый долг не вырос последние годы, а на 30.06.2023г. на счетах находилось денег больше, чем краткосрочный долг, тем более, что капитальные расходы в 2023 году пока ниже, чем в 2022г.

У РусГидро дела не очень, потому что в 2023 году растет долговая нагрузка (+32,3 млрд. руб. с начала года), а также капитальные расходы будут рекордные, а денег на счетах не так уж и много (на 31.03.2023г. было 42 млрд.), а в 3 квартале нужно еще на 22 млрд. выплатить дивиденды за 2022г. — ситуация у РусГидро тяжелая, но ей могут давать кредиты под низкие ставки (Ген. дир. РусГидро В. Хмарин опять попросит Президента РФ помочь — уже не раз было).

У ЭЛ5 Энерго, не смотря на высокий уровень долга (на 31.12.2022г. ND/EBITDA = 3,2) я считаю не коснется повышение ключевой ставки, потому что дивиденды компания не будет платить, а приоритет — снижение долговой нагрузки, и недавно кстати писал, что Лукойл может выдать займ на 7 млрд.руб. ЭЛ5 энерго, как раз для погашения краткосрочного долга (7,4 млрд.руб. нужно погасить до 30.06.2024г.)

Про En+ много говорить не буду, потому что не разбирал компанию, привел цифры для информации, отчетов за 6 мес. 2023г. еще нет, поэтому все цифры из МСФО на 31.12.2022г. икомпания могла перекредитоваться до повышения ставки.

А теперь несколько слов про сетевые распределительные компании!

Отчетов по МСФО на 30.06.2023г. — нет, поэтому я взял цифры из отчетов РСБУ, потому что они с МСФО сильно коррелируют.

В таблице можно понять, что у Ленэнерго и «Центра и Приволжья» — дела обстоят лучше всех, потому что и коэффициент ND/EBITDA не высокий, да денежные средства на счетах есть, чтобы погасить весь краткосрочный долг.

У Россетей «Кубань» «Волга» и «Урал» комфортный уровень ND/EBITDA (около 1,0) и есть деньги на счетах, которых может хватить для частичного погашения краткосрочного долга, но тут дело будет за капитальными расходами, которые у сетевых компаний выросли и возможно потребуют дополнительных денег, поэтому если они и будут брать кредиты по высоким ставкам, то не большие суммы (но это не точно).

Россети Центр, скорее всего,тоже попадает на дорогие кредиты, потому что денег на счетах не много, а краткосрочный долг в 4,6 раза больше.

Если Россети Московский регион не успела взять кредиты до сегодняшнего числа, то 100% влетает в мир высоких кредитов, потому что почти 99% общего долга — это краткосрочный долг 53 млрд.руб. на 30.06.2023г., а денег всего 7,7 млрд.руб. — поэтому «добрый вечер», более менее обнадеживает коэффициент ND/EBITDA=1,6, не сильно высокий.

У Россетей «Северо-Запад» и «Юг» высокий размер краткосрочного долга и мало денег на счетах, поэтому кредиты придется брать по высоким ставкам, и осложняет закредитованность по коэффициенту ND/EBITDA 2,2 и 3,0 соответственно.

У Россети Сибирь коэффициент ND/EBITDA на 31.12.2022г. — 4,7 — очень много, а денег всего 1,3 млрд. при краткосрочном кредите 13,6 млрд.руб. — трудновато придется, если всю сумму возьмут по высоким ставкам.

Ну и замыкает мой рассказ — Россети Северный Кавказ, компания, у которой отрицательная EBITDA и чистая прибыль, то есть денег она не зарабатывает, и если бы не постоянные размещения акций, то долгов было бы очень очень много — поэтому я не знаю как ее оценивать — да никак! В аутсайдерах и не интересна мне совсем.

Вывод: безусловно, если ставка 12% с нами надолго, то многие будут занимать под высокие проценты, но есть компании, которые из-за отсутствия кредитов, могут выиграть, так как разместят вклады под высокие проценты.

Мой обзор — это возможный вариант развития событий, потому что я не знаю капитальных расходов у компаний на 2023г. и какой свободный денежный поток получат.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба