Московская биржа выпустила отчет за второй квартал, поговорим о том, есть ли смысл продолжать держать их акции.

Отчет

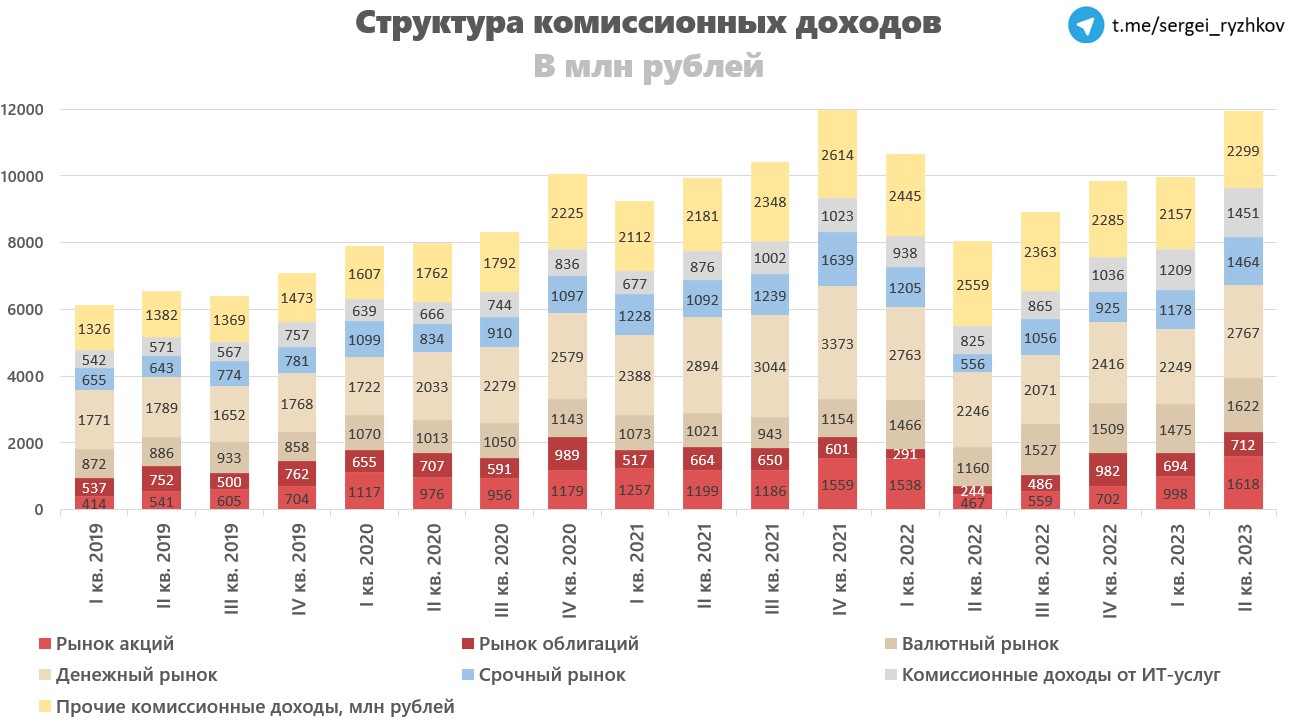

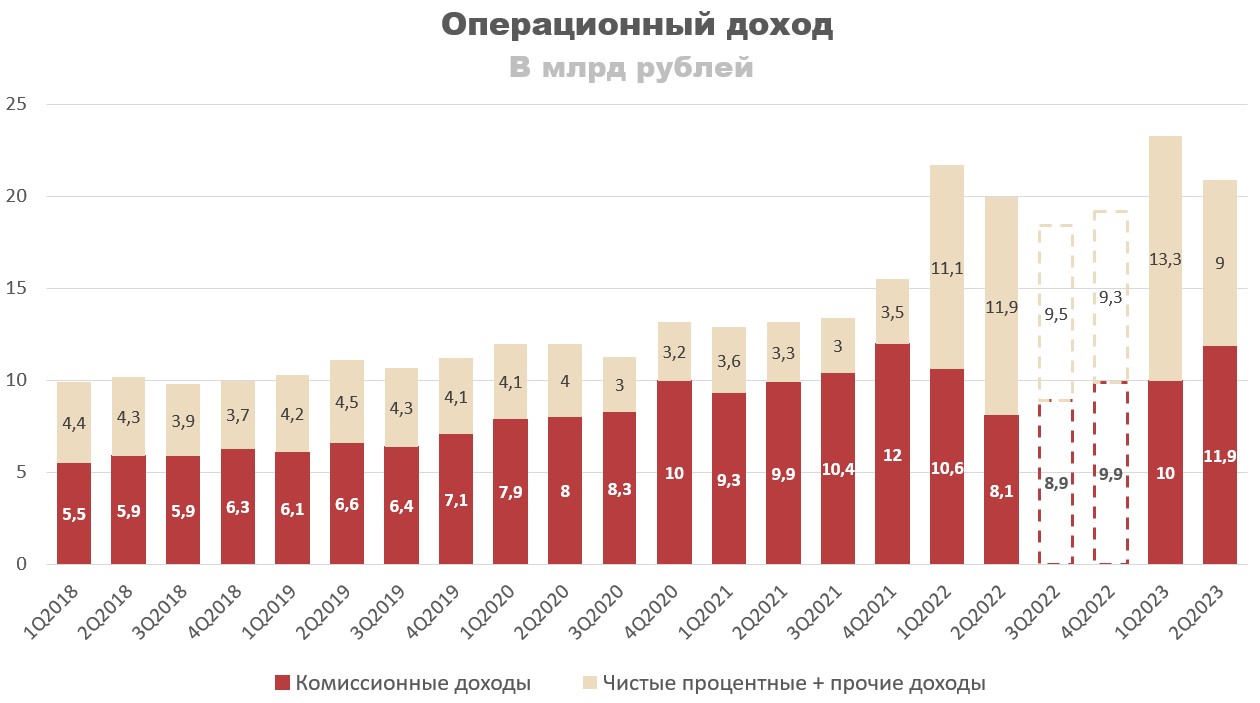

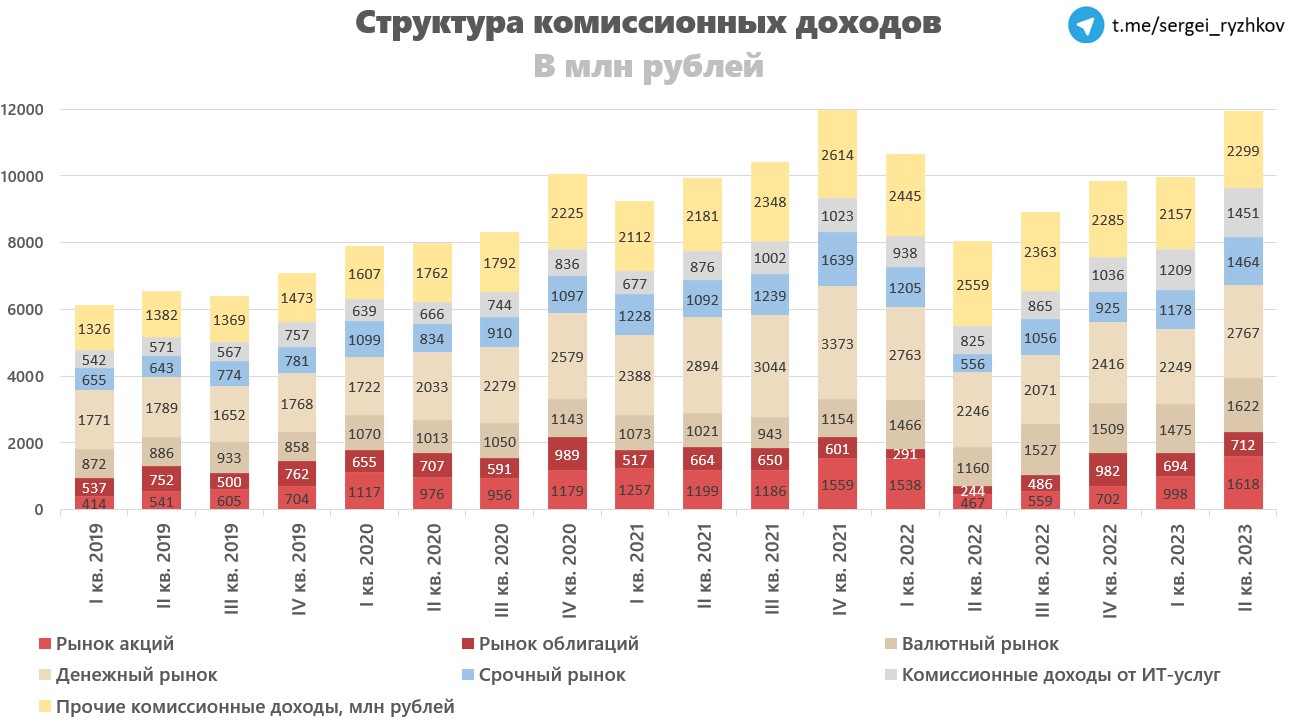

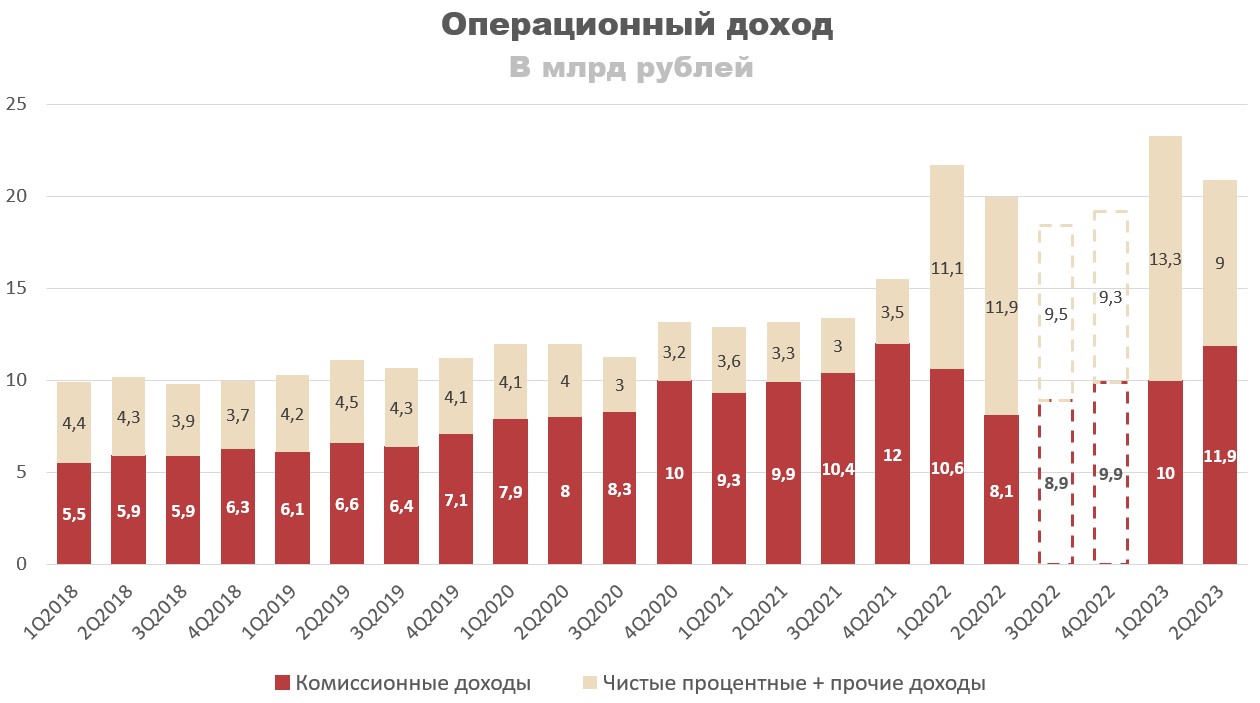

Из хороших новостей — комиссионные доходы выросли на 48% год к году, с 8,1 до 11,9 млрд рублей, тем самым вплотную подойдя к историческому максимуму в 12 млрд рублей.

Доходы восстановились почти по всем направлениям. В случае с рынками акций, валюты и фьючерсов они даже превзошли свои максимумы.

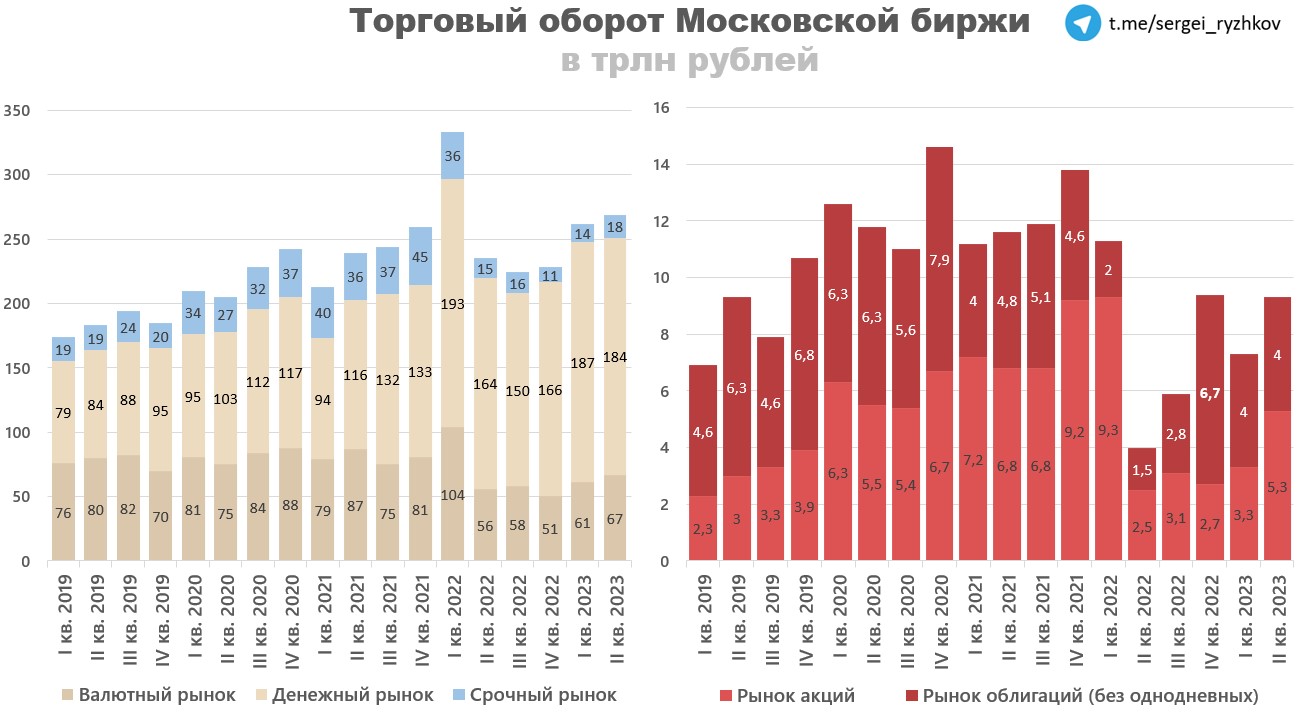

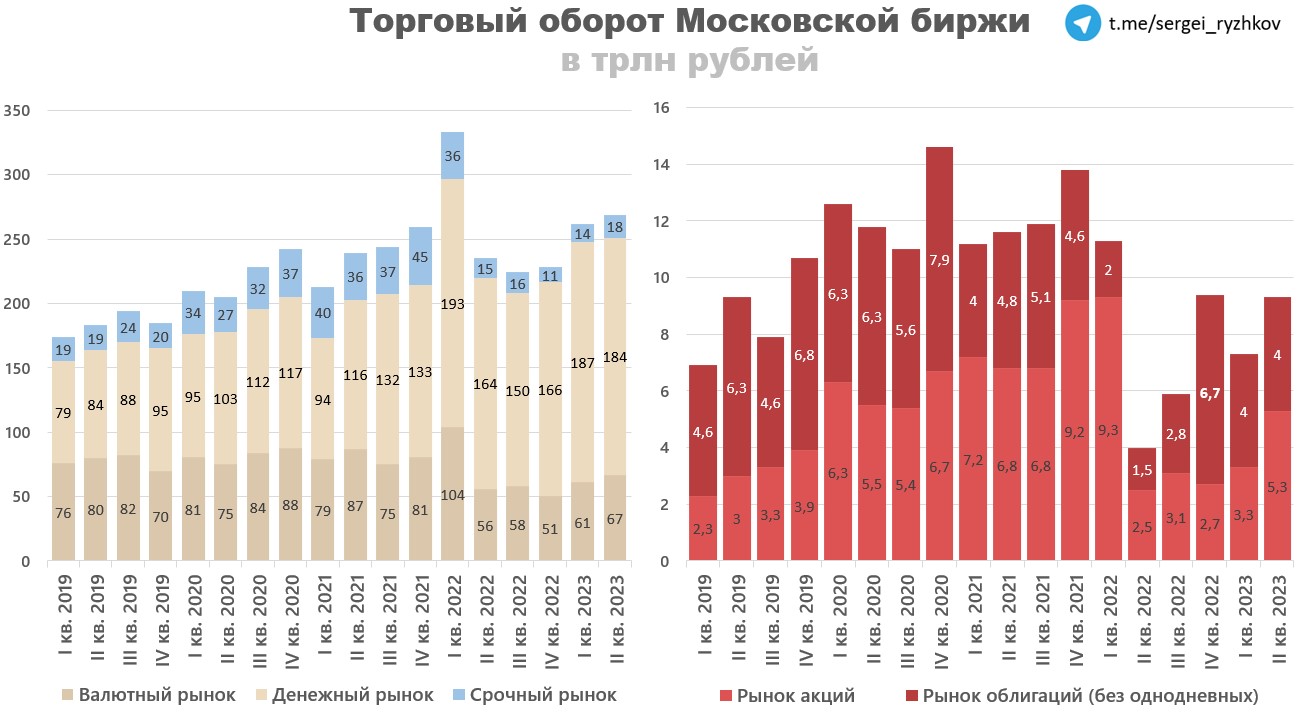

Удалось этого достичь за счет нескольких факторов, первым из которых является восстановление объемов торгов.

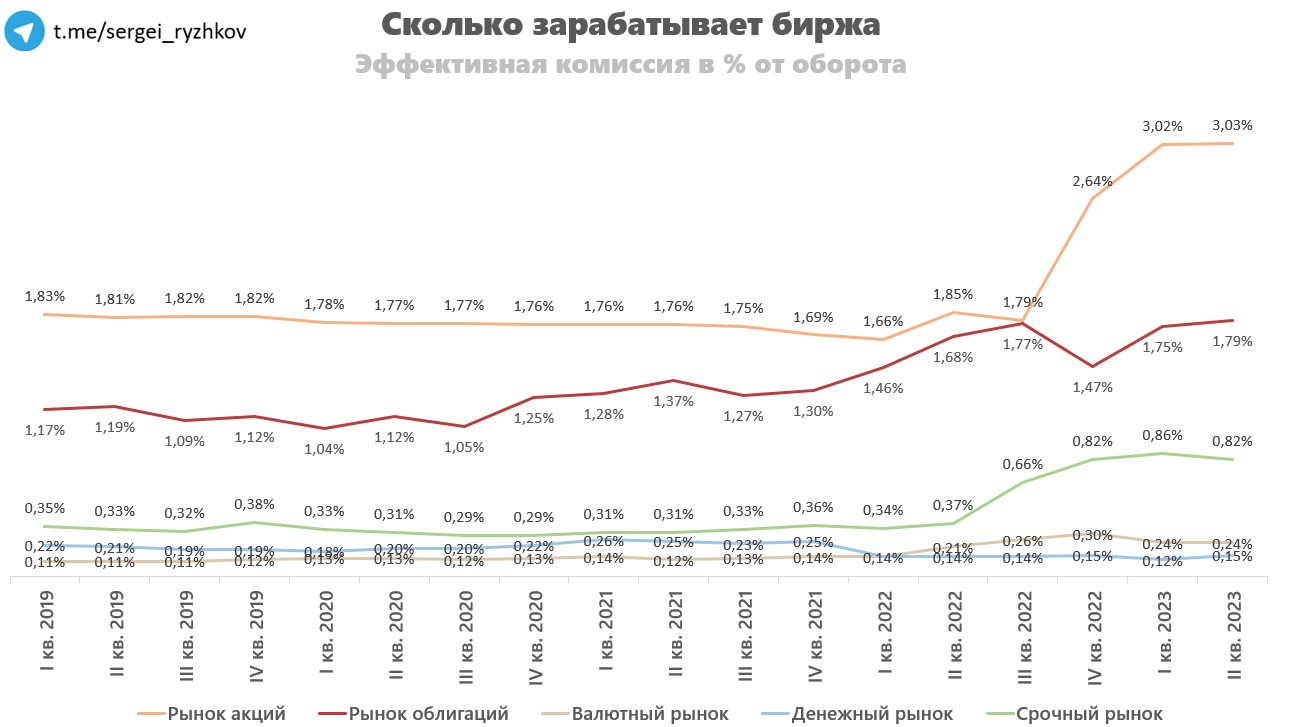

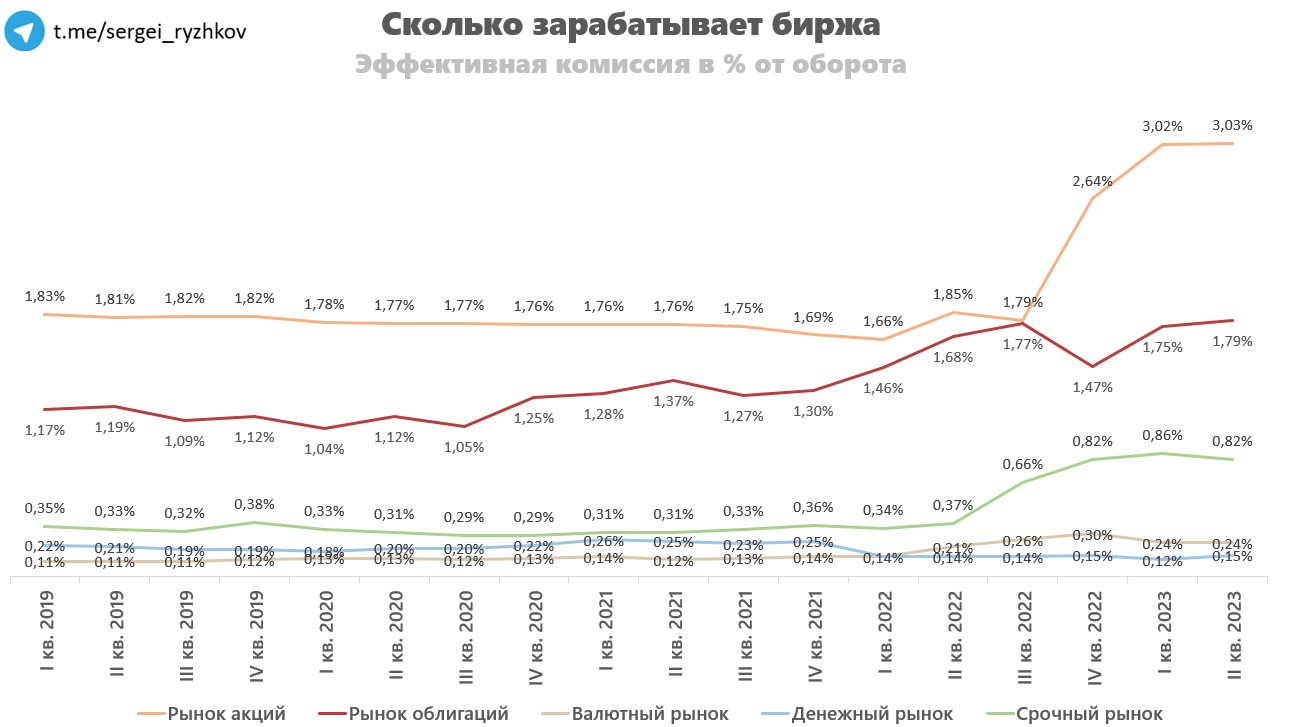

Вторым фактором стало увеличение комиссий с оборота, почти по всем направлениям они значительно выросли. Их эффективные значения можно увидеть на графике ниже.

Из плохих новостей — во втором квартале резко начали снижаться процентные доходы (-37% кв/кв). И хотя год к году операционные доходы сейчас выше, текущий тренд настораживает. Если они продолжат снижаться, то в ближайшее время можем увидеть небольшую коррекцию по акциям, но это не точно.

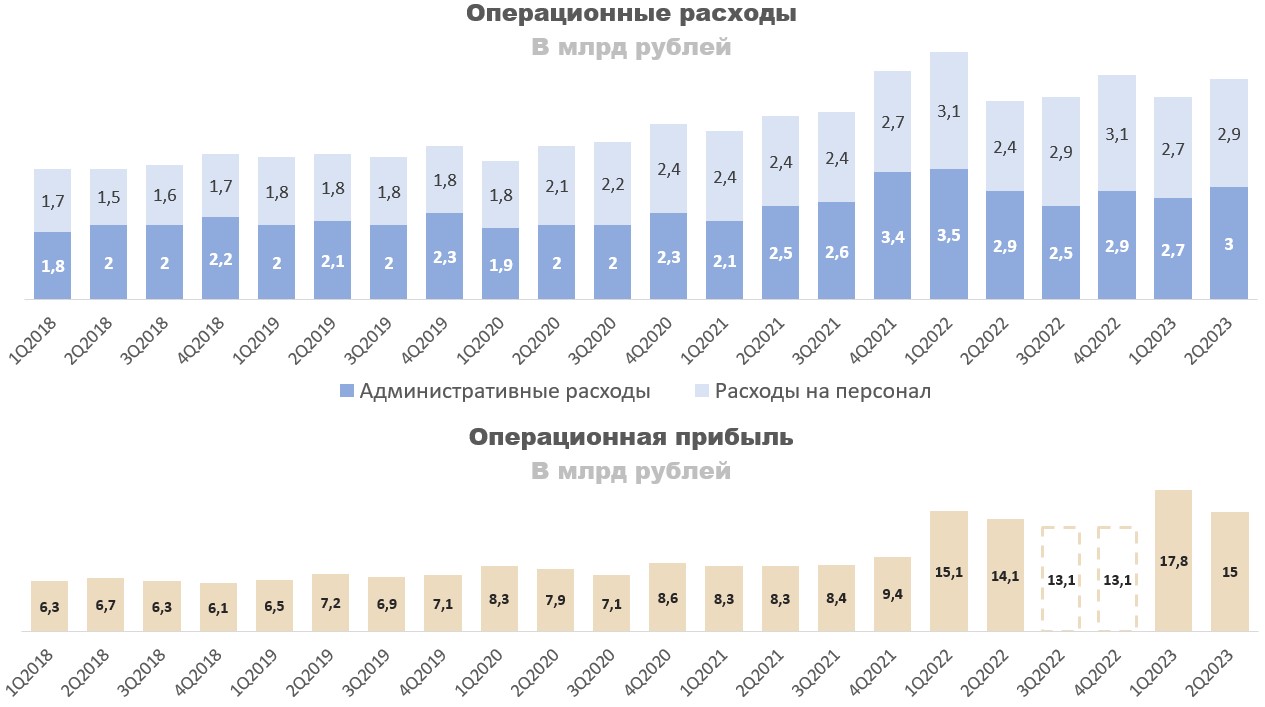

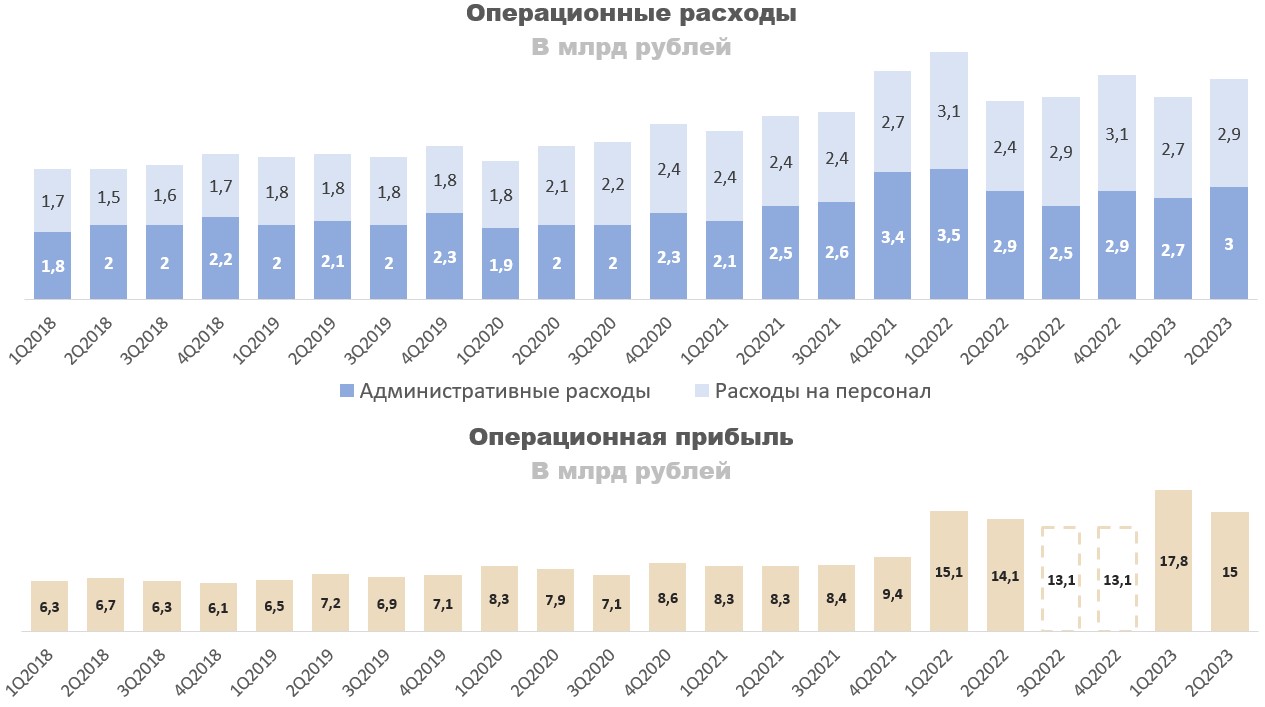

Во втором квартале резко стали расти операционные расходы, что в совокупности с падением процентных доходов создает дополнительное давление на операционную прибыль.

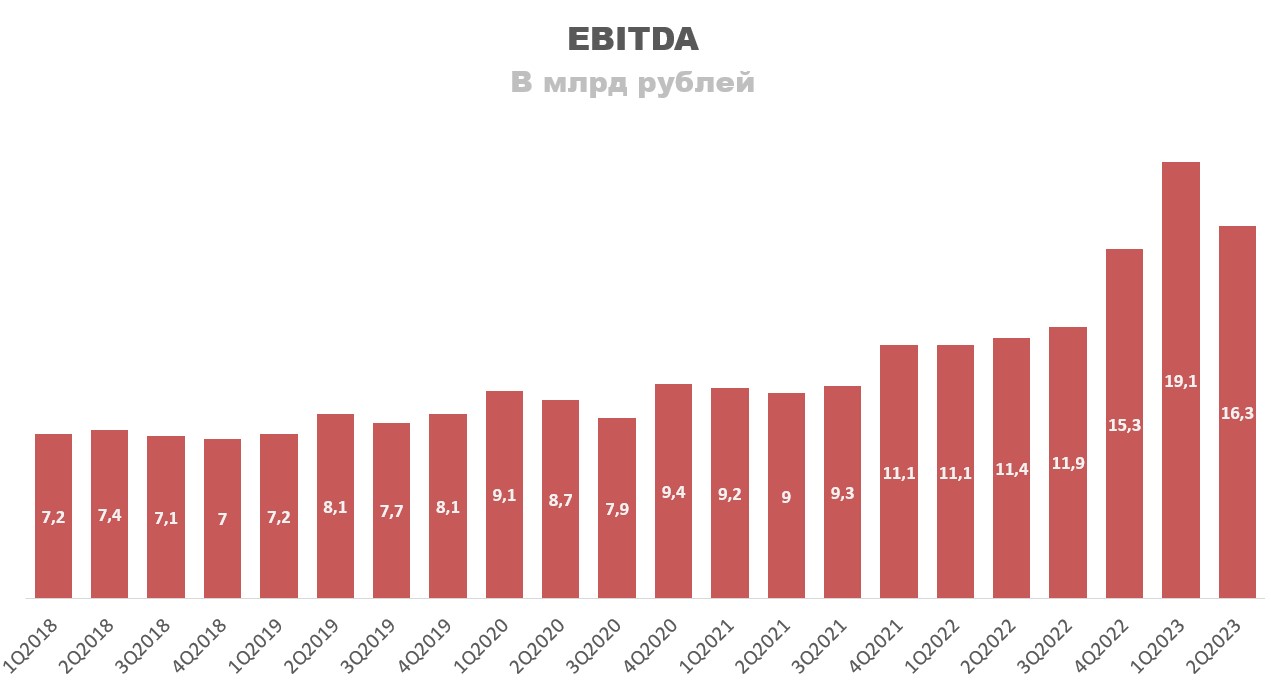

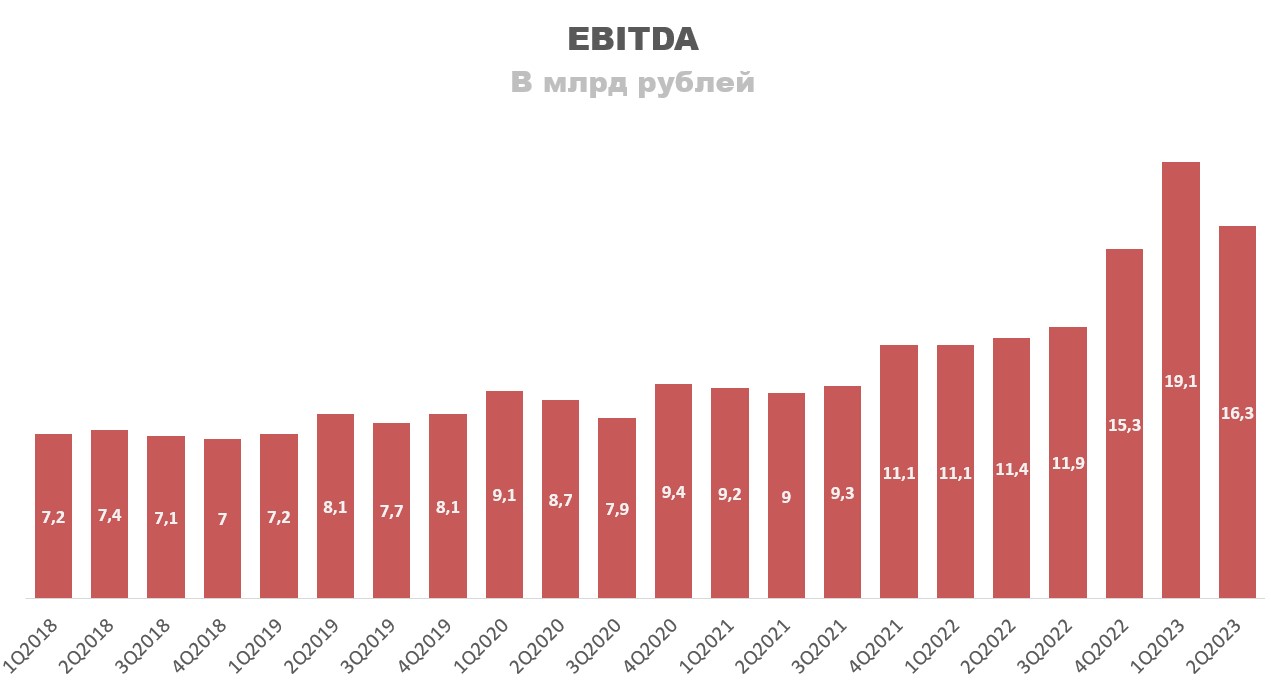

EBITDA впервые за долгое время показала снижение квартал к кварталу, но пока ничего критичного.

Аналогичная ситуация с чистой прибылью.

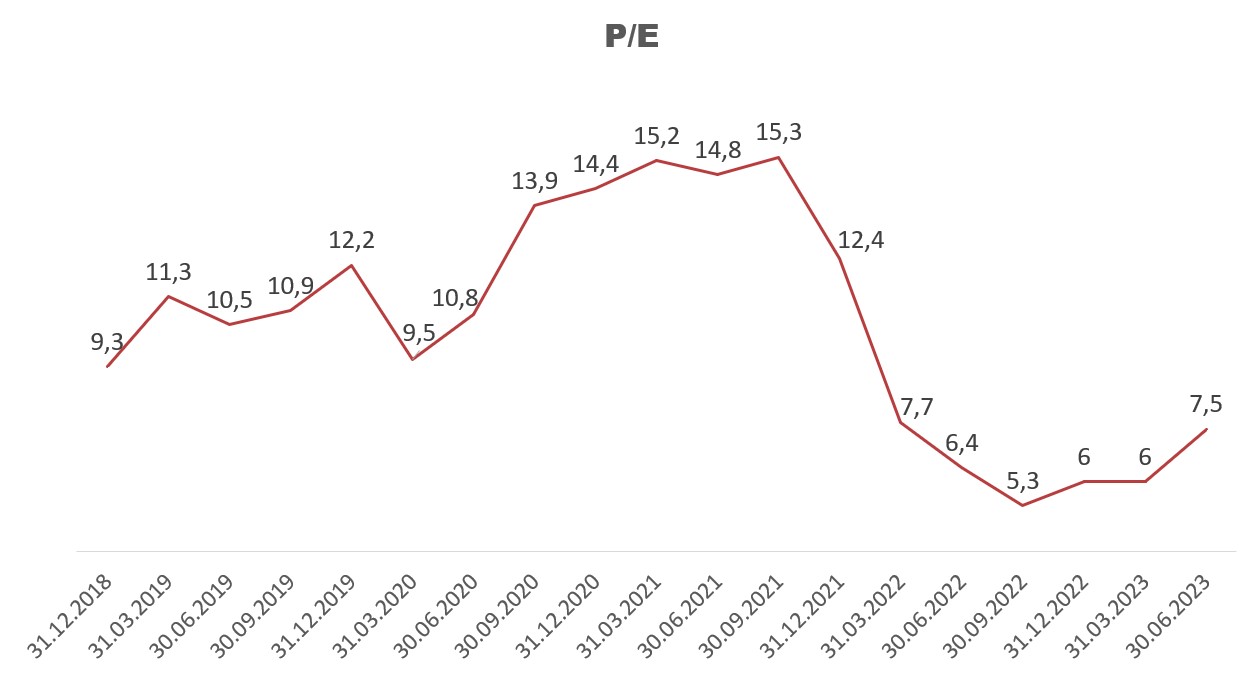

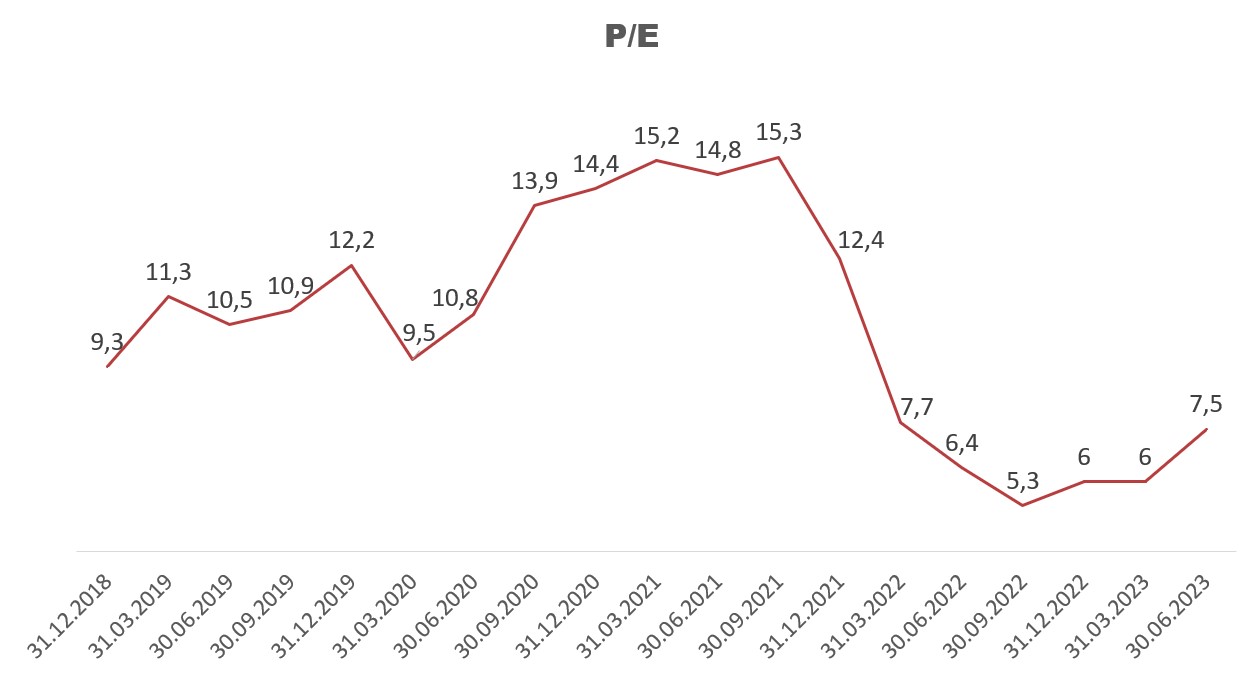

Сейчас по P/E компания стоит 7,5 прибылей, что не дорого по историческим меркам, но если прибыль продолжит снижаться, то возможны два варианта развития событий:

Коррекция.

Боковик.

Пока не озвучена новая див. политика в сильный рост котировок слабо верю. И хотя долгосрочно акции компании мне все также нравится, краткосрочно есть множество проблем:

Сейчас MOEX торгует вблизи своих исторических максимумов, хотя ключевая ставка у нас 12% и на ближайшем заседании ее могут даже повысить.

Прибыль компании в ближайшие пару кварталов может снизиться за счет падения процентных доходов и роста операционных расходов.

Непонятно как новая див. политика повлияет на котировки.

Заключение

Отчет вышел двоякий. С одной стороны восстановления комиссионных доходов до докризисного уровня, а с другой — резкое падение процентных доходов, которое может продолжиться и в следующих кварталах. Долгосрочно мне акции компании все также нравятся, но краткосрочно можем увидеть коррекцию, особенно если новая див. политика инвесторов не порадует и/или если прибыль начнет резко снижаться.

Цель по акциям в 180 рублей сохраняется. Однако, с выходом новой див. политики таргет с высокой вероятностью пересмотрю. На самом деле удержание акций компании на данный момент достаточно рисково, возможно, стоит подумать о продаже. На мой взгляд, они уже и так прилично выросли.

Отчет

Из хороших новостей — комиссионные доходы выросли на 48% год к году, с 8,1 до 11,9 млрд рублей, тем самым вплотную подойдя к историческому максимуму в 12 млрд рублей.

Доходы восстановились почти по всем направлениям. В случае с рынками акций, валюты и фьючерсов они даже превзошли свои максимумы.

Удалось этого достичь за счет нескольких факторов, первым из которых является восстановление объемов торгов.

Вторым фактором стало увеличение комиссий с оборота, почти по всем направлениям они значительно выросли. Их эффективные значения можно увидеть на графике ниже.

Из плохих новостей — во втором квартале резко начали снижаться процентные доходы (-37% кв/кв). И хотя год к году операционные доходы сейчас выше, текущий тренд настораживает. Если они продолжат снижаться, то в ближайшее время можем увидеть небольшую коррекцию по акциям, но это не точно.

Во втором квартале резко стали расти операционные расходы, что в совокупности с падением процентных доходов создает дополнительное давление на операционную прибыль.

EBITDA впервые за долгое время показала снижение квартал к кварталу, но пока ничего критичного.

Аналогичная ситуация с чистой прибылью.

Сейчас по P/E компания стоит 7,5 прибылей, что не дорого по историческим меркам, но если прибыль продолжит снижаться, то возможны два варианта развития событий:

Коррекция.

Боковик.

Пока не озвучена новая див. политика в сильный рост котировок слабо верю. И хотя долгосрочно акции компании мне все также нравится, краткосрочно есть множество проблем:

Сейчас MOEX торгует вблизи своих исторических максимумов, хотя ключевая ставка у нас 12% и на ближайшем заседании ее могут даже повысить.

Прибыль компании в ближайшие пару кварталов может снизиться за счет падения процентных доходов и роста операционных расходов.

Непонятно как новая див. политика повлияет на котировки.

Заключение

Отчет вышел двоякий. С одной стороны восстановления комиссионных доходов до докризисного уровня, а с другой — резкое падение процентных доходов, которое может продолжиться и в следующих кварталах. Долгосрочно мне акции компании все также нравятся, но краткосрочно можем увидеть коррекцию, особенно если новая див. политика инвесторов не порадует и/или если прибыль начнет резко снижаться.

Цель по акциям в 180 рублей сохраняется. Однако, с выходом новой див. политики таргет с высокой вероятностью пересмотрю. На самом деле удержание акций компании на данный момент достаточно рисково, возможно, стоит подумать о продаже. На мой взгляд, они уже и так прилично выросли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба