Сначала года капитализация HeadHunter утроилась на фоне рекордных финансовых показателей за 1П23. В условиях дефицита кадров и высокой активности бизнеса в сфере найма мы ожидаем, что HeadHunter покажет хорошие результаты и во второй половине года. В краткосрочной перспективе сохраняются риски, связанные с редомициляцией, так как менеджмент не дает никаких комментариев относительно планов компании. Стоимость АДР уже вернулась на уровни начала 2022 года. Однако в моменте бумаги выглядят несколько переоцененными после сильного ралли — после раскрытия квартального отчета за 2К23 АДР прибавили 50% за последние две недели.

Мы присваиваем рейтинг «Держать» АДР HeadHunter с целевой ценой 3 500 руб. на горизонте 12 мес. Потенциал снижения с текущего уровня равен 5,4%.

HeadHunter — оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы. HeadHunter, будучи лидером российского HR-tech с долей чуть более 50%, активно развивает не только портал онлайн-рекрутинга, но и HR-экосистему полного цикла.

HeadHunter не попала ни под какие санкции со стороны западных стран. HeadHunter не скрывала отчетность, как многие другие отечественные эмитенты, и продолжает в обычном режиме публиковать отчетность на ежеквартальной основе, обеспечивая инвесторам прозрачность информации.

В 2023 году российскому рынку HR-tech предрекают рост не менее чем на 30% г/г. Среди основных тенденций на этот год стоит выделить импортозамещение, консолидацию и кратный рост сегмента KЭДО.

В 1П23 HeadHunter продемонстрировала уверенный рост ключевых операционных и финансовых метрик ввиду благоприятной для компании ситуации на рынке труда — высокого спроса на кандидатов в совокупности с дефицитом соискателей. Бизнес показал готовность увеличивать расходы на рекрутинг.

За 2К23 HeadHunter отчиталась о рекордных показателях выручки, скорр. EBITDA и скорр. чистой прибыли. Выручка составила 7 млрд руб. (+78% г/г) за счет роста бизнеса и за счет низкой базы прошлого года. Скорр. EBITDA увеличилась в 2,5 раза, а скорр. чистая прибыль — в 3,1 раза. Рентабельность была близка к рекордным значениям. Совокупное количество платных клиентов HeadHunter и показатель средней выручки в расчете на одного платного клиента также достигли рекордных значений за всю историю.

На фоне высоких результатов за 1П23 мы повысили наши ожидания по основным финпоказателям HeadHunter на конец 2023 года. Наш прогноз по выручке составляет 26,6–27,6 млрд руб. Прогноз по скорр. EBITDA — 15,7 млрд руб., прогноз по скорр. чистой прибыли — 11,7 млрд руб.

Единовременная выплата в бюджет по налогу на сверхприбыль от HeadHunter составит около 268 млн руб. при уплате до 30 ноября. Выплата не окажет существенного влияния на финансовое положение компании.

При оценке стоимости АДР HeadHunter мы опирались на прогнозные мультипликаторы P/E и EV/EBITDA компаний-аналогов. Также был применен дисконт 10%. Данная методика предполагает даунсайд по АДР в размере 5,4%.

Неопределенность в отношении редомициляции и отсутствие комментариев на эту тему от менеджмента создает определенные риски, учитывая, что в июле HeadHunter прошла процедуру делистинга АДР в США, где она имела первичный листинг. Рано или поздно компании все же придется предпринять какие-либо действия, чтобы сохранить листинг на МосБирже. После редомициляции можно ждать возврата компании к дивидендным выплатам.

Описание эмитента

HeadHunter — оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы. Компания практически является единоличным лидером в сфере онлайн-рекрутинга, так как аналоги и ближайшие конкуренты (SuperJob, «Работа.ру», «VK Работа», «Avito Работа») в несколько раз отстают от HeadHunter по посещаемости сайтов, количеству резюме, уникальных пользователей и числу открытых вакансий.

HeadHunter признан сайтом № 1 по поиску работы в России, Беларуси, Казахстане и Узбекистане. В Кыргызстане компания входит в топ-3, а в Азербайджане — в топ-5. Основной российский сайт hh.ru приносит компании более 90% выручки, оставшиеся менее 10% выручки приходят из-за рубежа и от других брендов и сайтов.

Доходы HeadHunter складываются из оказания платных услуг, в основном для работодателей (доступ к базе кандидатов, публикация вакансий, реклама, создание бренда HR, HR-аналитика, организация офлайн-мероприятий). Для соискателей предусмотрены и платные сервисы (статистика по вакансиям, откликам, рейтингам работодателей). HeadHunter активно внедряет технологии искусственного интеллекта и машинного обучения, благодаря которым новые алгоритмы быстрее проводят модерацию резюме, составляют рейтинги работодателей и кандидатов, подбирают наиболее подходящие вакансии и резюме по заданным критериям.

HeadHunter активно расширяет свой бизнес, в том числе и за счет M&A. Компания стремится выйти в смежные со сферой онлайн-рекрутинга направления, чтобы расширить свой адресуемый рынок. HeadHunter уже владеет долями в «Скиллаз» (стартап, развивающий технологии в области управления персоналом и автоматизации процесса найма сотрудников), «Дрим Джоб» (платформа отзывов о работодателях), YouDo (онлайн-сервис для фрилансеров), HRlink (платформа электронного кадрового документооборота).

Российской группе Kismet принадлежит 22,8% в капитале HeadHunter, еще 9,4% — российской инвестиционной компании Elbrus Capital. Порядка 67,8% бумаг находятся в свободном обращении.

Перспективы отрасли HR-tech

В 2022 году российский рынок HR-tech вырос на 22% г/г и достиг 34 млрд руб., подсчитали в агентстве Smart Ranking. Рынок формируется из совокупной выручки топ-50 отраслевых компаний, причем чуть более половины рынка (53%) как раз занимает HeadHunter с годовой выручкой 18 млрд руб. за прошлый год. Отрасль HR-tech можно считать циклической, так как состояние рынка труда тесно коррелирует с ситуацией в национальной экономике. Тот факт, что рынку удалось показать рост в прошлом году в условиях геополитического и макроэкономического шока для российской экономики, уже сам по себе позитивен. В условиях санкций и внешних ограничений, которые порождают неопределенность, российский бизнес в прошлом году заметно снизил активность в сфере найма. Среднемесячная активность работодателей и соискателей в 2022 году снизилась примерно на 20%, по данным сервиса «Работа.ру».

По оценкам Smart Ranking, в 2023 году российский рынок HR-tech должен вырасти не менее чем на 30% г/г и может достичь 44 млрд руб. HeadHunter ожидаемо сохранит за собой долю рынка около 50%. Сегмент подбора персонала остается вне конкуренции и является самым крупным сегментом рынка HR-tech с долей почти 80%, поскольку подбор персонала — первичная и самая главная потребность HR-отдела любой организации. Другие направления рынка пока менее развиты, но именно они могут стать драйверами роста рынка в ближайшие годы.

Основные тенденции на рынке HR-tech в 2023 году:

Импортозамещение — уход с российского рынка иностранных поставщиков HR-решений освободил ниши для отечественных разработчиков.

Консолидация — крупные отраслевые игроки активно совершают новые приобретения, чтобы удовлетворять высокий спрос предприятий на комплексные HR-решения.

Стремительный рост сегмента кадрового электронного документооборота (КЭДО) на фоне принятия новой законодательной базы в отношении электронных документов и сохранения большой доли сотрудников, работающих удаленно.

Расширение географии — ориентация российской экономики на Восток и выстраивание более тесных международных и деловых отношений с Китаем, Индией, ОАЭ и другими азиатскими странами меняет HR-процессы и требует новых инструментов, что прежде всего касается сферы найма и удаленной работы.

Искусственный интеллект — новые технологии пока очень активно внедряются в HR-решения, однако государственное регулирование ИИ, если оно появится, может несколько застопорить технологические нововведения и инновации.

Сильные стороны компании

HeadHunter, будучи лидером российского HR-tech, активно развивает не только портал онлайн-рекрутинга, но и всю HR-экосистему полного цикла, которая включает в себя CRM-систему и HCM-систему для рекрутеров, сервис отзывов о работодателях, сервис по поиску работы для фрилансеров, сервис КЭДО, систему обучения персонала. И в этом преимущество компании по сравнению с конкурентами.

В долгосрочной перспективе темпы роста бизнеса HeadHunter будут зависеть от того, как в дальнейшем будет развиваться рынок HR-tech. Учитывая текущее доминирующее положение компании в отрасли, ее темпы роста, вероятно, останутся на уровне среднерыночных. Мы также предполагаем, что HeadHunter продолжит быть очень активной на рынке M&A, для этого у нее достаточно кеша.

HeadHunter отстает от зарубежных аналогов по уровню монетизации, это означает, что у компании есть пространство для увеличения цен на свои услуги.

HeadHunter значительно опережает конкурентов по уровню маржинальности. Средняя маржа EBITDA в отрасли составляет около 25%, тогда как у HeadHunter средний показатель за последние 14 кварталов — почти 52%.

Бизнес-модель также позволяет HeadHunter генерировать достаточно высокий положительный FCF, в том числе за счет отрицательных значений чистого оборотного капитала и низких капитальных затрат, которые составляют всего около 2% выручки.

В 2022 году HeadHunter удалось продемонстрировать пусть небольшой, но все же рост ключевых финансовых показателей, несмотря на сложную макроэкономическую ситуацию в российской экономике. Выручка и скорр. EBITDA показали рост на 13% г/г и 6% г/г соответственно, до рекордных значений, а скорр. чистая прибыль осталась без изменений на уровне 2021 года. Общее число платных клиентов сократилось на 6% г/г, до 482 тыс., на фоне снижения активности бизнеса в сфере найма. Зато средняя выручка в расчете на одного платного клиента выросла на 17% г/г за счет повышения цен и перехода к модели динамического образования, именно этот фактор поддержал финпоказатели компании.

Результаты HeadHunter за 1П23 превысили все самые смелые ожидания. Компания продемонстрировала уверенный рост ключевых операционных и финансовых метрик ввиду благоприятной для нее ситуации на рынке труда — высокого спроса на кандидатов в совокупности с дефицитом соискателей. Компания отмечает, что во 2К23 заметно обострилась конкуренция за кандидатов, что привело к кратному росту количества опубликованных вакансий. Наибольший рост выручки за полугодие пришелся именно на сегмент «Публикации вакансий». Также клиенты стали чаще обновлять и продлять вакансии, показав готовность увеличивать расходы на рекрутинг. HeadHunter воспользовалась моментом, в очередной раз повысив стоимость размещения объявлений. В 1К23 общее число платных клиентов увеличилось на 11% г/г, оно выросло впервые за последний год. А во 2К23 число платных клиентов выросло уже на 30% г/г, до рекордно высоких значений. Кроме того, рекордно высоким оказался показатель средней выручки в расчете на одного платного клиента (как для клиентов из разряда крупного бизнеса, так и для клиентов из разряда малого и среднего бизнеса).

Во 2К23 HeadHunter зафиксировала рекордную квартальную выручку за всю историю, а темпы роста бизнеса стали самыми высокими за последние полтора года. Отчасти низкая база прошлого года помогла показать такие сильные результаты. Год назад, во 2К22, рентабельность бизнеса HeadHunter сильно просела под влиянием экономической ситуации — доходы снизились, а затраты остались высокими. Но уже в 1К23 рентабельность вернулась к средним показателям 2021 года. Во 2К23 скорр. чистая маржа составила 42,7%, совпав с рекордным значением 3К21, а скорр. маржа EBITDA составила 58,7%, чуть-чуть не дотянув до своего прошлого рекордного значения 60,4%.

Финансовые показатели и прогнозы

За апрель — июнь 2023 года HeadHunter отчиталась о рекордных показателях выручки, скорр. EBITDA и скорр. чистой прибыли.

За 3 месяца выручка HeadHunter составила 7 млрд руб. и показала внушительный рост на 78% г/г за счет роста бизнеса и за счет низкой базы прошлого года. Во всех отчетных сегментах рост доходов во 2К23 оказался двузначным: комбинированные подписки — 46% г/г, предоставление доступа к базе данных резюме — 71% г/г, публикация вакансий — 105% г/г, дополнительные сервисы — 75% г/г.

Крупные клиенты в РФ принесли 2,3 млрд руб. выручки (+80% г/г), клиенты из разряда малого и среднего бизнеса в РФ — 3,9 млрд руб. (+77% г/г). Совокупное количество платных клиентов HeadHunter выросло на 30% г/г, с 243 тыс. во 2К22 до 316 тыс. в отчетном квартале.

Средняя выручка от одного крупного клиента составила 175 тыс. руб. (+55% г/г). Средняя выручка от одного клиента из разряда малого и среднего бизнеса — 14 тыс. руб. (+36% г/г). Понятно, что крупные компании в большей степени могут себе позволить увеличение затрат на рекрутинг по сравнению со средним бизнесом. Кроме того, их потребность в кандидатах выше, в особенности потребность в квалифицированных высокооплачиваемых кадрах. Это объясняет более сильную динамику показателей для крупных клиентов.

Скорр. операционные издержки HeadHunter за 2К23 выросли на 27% г/г, до 2,9 млрд руб. Увеличение издержек обосновано необходимостью удовлетворить высокий спрос на рекрутинговые услуги со стороны бизнеса. В частности, HeadHunter увеличила штат сотрудников, что привело к росту затрат на заработную плату.

Рост издержек не помешал HeadHunter улучшить рентабельность. Скорр. EBITDA увеличилась в 2,5 раза в годовом исчислении и достигла 4,1 млрд руб., а скорр. маржа EBITDA оказалась на уровне 58,7% против 42,4% годом ранее. В свою очередь, скорр. чистая прибыль выросла в 3,1 раза в годовом исчислении и составила 3 млрд руб. Скорр. чистая маржа оказалась на уровне 42,7% против 24,3% во 2К22.

На фоне высоких результатов за 1П23 мы повышаем наши прогнозы по основным финпоказателям HeadHunter на конец 2023 года:

Наши ожидания по годовой выручке повышены с 21,7–22,6 млрд руб. (+20–25% г/г) до 26,6–27,6 млрд руб. (+47–52% г/г), в среднем 27,1 млрд руб.

Ориентир по скорр. марже EBITDA улучшен с 55% до 58%; таким образом, прогноз по скорр. EBITDA повышен с 12,3 млрд руб. до 15,7 млрд руб.

Ориентир по скорр. чистой марже улучшен с 40% до 43%; таким образом, прогноз по скорр. чистой прибыли повышен с 8,9 млрд руб. до 11,7 млрд руб.

Планы по смене регистрации

В последней опубликованной отчетности HeadHunter не дала никаких новых комментариев относительно редомициляции, хотя еще в июле компания прошла процедуру делистинга АДР в США, где она имела первичный листинг. Ранее в компании сообщали, что рассматривают альтернативные варианты после делистинга, в том числе редомициляцию или реструктуризацию путем перевода корпоративного управления в Россию. Но никакого конкретного решения еще не принято, четких планов у компании пока нет.

Мораторий ЦБ, позволяющий таким «квазироссийским» компаниям, к числу которых относится и HeadHunter, сохранять листинг на Московской бирже в случае делистинга за рубежом, действует пока до 30 сентября 2023 года. Вероятно, мораторий будет продлен, так как многие компании не успевают перерегистрировать бизнес в эти сроки. Рано или поздно HeadHunter все же придется предпринять какие-либо действия, чтобы сохранить листинг на МосБирже. Центробанк и власти заинтересованы в переезде компаний либо в РФ, либо в дружественные юрисдикции и будут всячески подталкивать к этому эмитентов.

Выплаты акционерам

В начале 2022 года HeadHunter приостановила дивидендные выплаты и обратный выкуп. Барьером для дивидендных выплат выступает регистрация компании в Республике Кипр, входящей в перечень недружественных стран. Тем не менее дивиденды остаются важным элементом инвестиционной стратегии HeadHunter, и возврат к ним обозначен в качестве приоритетной задачи. Можно ждать от компании возобновления выплат после редомициляции.

В мае 2023 года акционеры наделили совет директоров HeadHunter полномочиями для проведения обратного выкупа акций. Однако его параметры пока не озвучивались. На конец 2К23 на балансе компании находилось 14 млрд руб. денежных средств, часть из них теоретически может быть направлена на байбэк. В отсутствие возможности выплачивать дивиденды проведение обратного выкупа выглядит логичным.

Оценка

Для определения справедливой стоимости АДР HeadHunter мы использовали оценку по мультипликаторам относительно аналогов. Также при оценке применяем 10%-й дисконт, в который закладываем геополитические и макроэкономические риски, неопределенность в вопросе редомициляции и возобновлении дивидендных выплат. По сравнению с прошлой оценкой (дана в конце июня) дисконт был снижен с 20% до 10%.

Оценка по мультипликаторам P/E и EV/EBITDA относительно аналогов на 2023 год предполагает целевую капитализацию 177,8 млрд руб. и целевую стоимость АДР 3 500 руб. Исходя из потенциала -5,4% к текущей цене, мы присваиваем рейтинг «Держать» АДР HeadHunter.

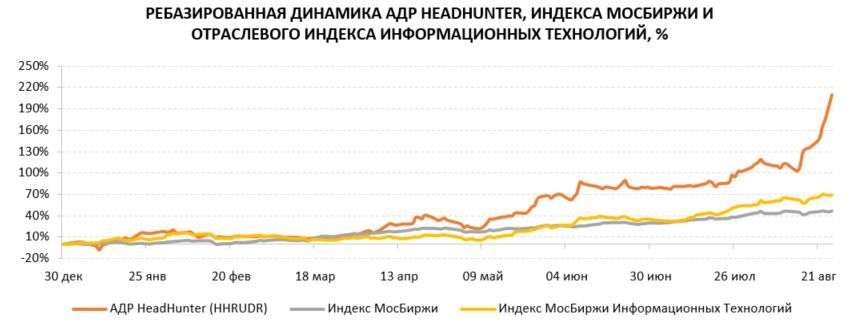

Динамика АДР на фондовом рынке

С начала года цена АДР HeadHunter утроилась, таким образом доходность YTD в несколько раз превышает доходность индекса МосБиржи и доходность отраслевого индекса МосБиржи информационных технологий. Динамика АДР обусловлена рекордными финансовыми показателями компании. Кроме того, HeadHunter не попала ни под какие санкции со стороны западных стран. HeadHunter не скрывала отчетность, как многие другие отечественные эмитенты, и продолжает в обычном режиме публиковать отчетность на ежеквартальной основе.

Технический анализ

На дневном графике спред между текущим уровнем 3 700 пунктов и SMA50, которая проходит вблизи 2 550 пунктов, достигает 45%. Не исключаем, что за августовским ралли может последовать техническая коррекция. Если смотреть на недельный график, то АДР вернулись на уровни конца 2021 — начала 2022 года. Мы полагаем, что в среднесрочной перспективе АДР могут вернуться в диапазон 3 550–4 150 пунктов, в котором они торговались большую часть 2021 года.

Мы присваиваем рейтинг «Держать» АДР HeadHunter с целевой ценой 3 500 руб. на горизонте 12 мес. Потенциал снижения с текущего уровня равен 5,4%.

HeadHunter — оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы. HeadHunter, будучи лидером российского HR-tech с долей чуть более 50%, активно развивает не только портал онлайн-рекрутинга, но и HR-экосистему полного цикла.

HeadHunter не попала ни под какие санкции со стороны западных стран. HeadHunter не скрывала отчетность, как многие другие отечественные эмитенты, и продолжает в обычном режиме публиковать отчетность на ежеквартальной основе, обеспечивая инвесторам прозрачность информации.

В 2023 году российскому рынку HR-tech предрекают рост не менее чем на 30% г/г. Среди основных тенденций на этот год стоит выделить импортозамещение, консолидацию и кратный рост сегмента KЭДО.

В 1П23 HeadHunter продемонстрировала уверенный рост ключевых операционных и финансовых метрик ввиду благоприятной для компании ситуации на рынке труда — высокого спроса на кандидатов в совокупности с дефицитом соискателей. Бизнес показал готовность увеличивать расходы на рекрутинг.

За 2К23 HeadHunter отчиталась о рекордных показателях выручки, скорр. EBITDA и скорр. чистой прибыли. Выручка составила 7 млрд руб. (+78% г/г) за счет роста бизнеса и за счет низкой базы прошлого года. Скорр. EBITDA увеличилась в 2,5 раза, а скорр. чистая прибыль — в 3,1 раза. Рентабельность была близка к рекордным значениям. Совокупное количество платных клиентов HeadHunter и показатель средней выручки в расчете на одного платного клиента также достигли рекордных значений за всю историю.

На фоне высоких результатов за 1П23 мы повысили наши ожидания по основным финпоказателям HeadHunter на конец 2023 года. Наш прогноз по выручке составляет 26,6–27,6 млрд руб. Прогноз по скорр. EBITDA — 15,7 млрд руб., прогноз по скорр. чистой прибыли — 11,7 млрд руб.

Единовременная выплата в бюджет по налогу на сверхприбыль от HeadHunter составит около 268 млн руб. при уплате до 30 ноября. Выплата не окажет существенного влияния на финансовое положение компании.

При оценке стоимости АДР HeadHunter мы опирались на прогнозные мультипликаторы P/E и EV/EBITDA компаний-аналогов. Также был применен дисконт 10%. Данная методика предполагает даунсайд по АДР в размере 5,4%.

Неопределенность в отношении редомициляции и отсутствие комментариев на эту тему от менеджмента создает определенные риски, учитывая, что в июле HeadHunter прошла процедуру делистинга АДР в США, где она имела первичный листинг. Рано или поздно компании все же придется предпринять какие-либо действия, чтобы сохранить листинг на МосБирже. После редомициляции можно ждать возврата компании к дивидендным выплатам.

Описание эмитента

HeadHunter — оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы. Компания практически является единоличным лидером в сфере онлайн-рекрутинга, так как аналоги и ближайшие конкуренты (SuperJob, «Работа.ру», «VK Работа», «Avito Работа») в несколько раз отстают от HeadHunter по посещаемости сайтов, количеству резюме, уникальных пользователей и числу открытых вакансий.

HeadHunter признан сайтом № 1 по поиску работы в России, Беларуси, Казахстане и Узбекистане. В Кыргызстане компания входит в топ-3, а в Азербайджане — в топ-5. Основной российский сайт hh.ru приносит компании более 90% выручки, оставшиеся менее 10% выручки приходят из-за рубежа и от других брендов и сайтов.

Доходы HeadHunter складываются из оказания платных услуг, в основном для работодателей (доступ к базе кандидатов, публикация вакансий, реклама, создание бренда HR, HR-аналитика, организация офлайн-мероприятий). Для соискателей предусмотрены и платные сервисы (статистика по вакансиям, откликам, рейтингам работодателей). HeadHunter активно внедряет технологии искусственного интеллекта и машинного обучения, благодаря которым новые алгоритмы быстрее проводят модерацию резюме, составляют рейтинги работодателей и кандидатов, подбирают наиболее подходящие вакансии и резюме по заданным критериям.

HeadHunter активно расширяет свой бизнес, в том числе и за счет M&A. Компания стремится выйти в смежные со сферой онлайн-рекрутинга направления, чтобы расширить свой адресуемый рынок. HeadHunter уже владеет долями в «Скиллаз» (стартап, развивающий технологии в области управления персоналом и автоматизации процесса найма сотрудников), «Дрим Джоб» (платформа отзывов о работодателях), YouDo (онлайн-сервис для фрилансеров), HRlink (платформа электронного кадрового документооборота).

Российской группе Kismet принадлежит 22,8% в капитале HeadHunter, еще 9,4% — российской инвестиционной компании Elbrus Capital. Порядка 67,8% бумаг находятся в свободном обращении.

Перспективы отрасли HR-tech

В 2022 году российский рынок HR-tech вырос на 22% г/г и достиг 34 млрд руб., подсчитали в агентстве Smart Ranking. Рынок формируется из совокупной выручки топ-50 отраслевых компаний, причем чуть более половины рынка (53%) как раз занимает HeadHunter с годовой выручкой 18 млрд руб. за прошлый год. Отрасль HR-tech можно считать циклической, так как состояние рынка труда тесно коррелирует с ситуацией в национальной экономике. Тот факт, что рынку удалось показать рост в прошлом году в условиях геополитического и макроэкономического шока для российской экономики, уже сам по себе позитивен. В условиях санкций и внешних ограничений, которые порождают неопределенность, российский бизнес в прошлом году заметно снизил активность в сфере найма. Среднемесячная активность работодателей и соискателей в 2022 году снизилась примерно на 20%, по данным сервиса «Работа.ру».

По оценкам Smart Ranking, в 2023 году российский рынок HR-tech должен вырасти не менее чем на 30% г/г и может достичь 44 млрд руб. HeadHunter ожидаемо сохранит за собой долю рынка около 50%. Сегмент подбора персонала остается вне конкуренции и является самым крупным сегментом рынка HR-tech с долей почти 80%, поскольку подбор персонала — первичная и самая главная потребность HR-отдела любой организации. Другие направления рынка пока менее развиты, но именно они могут стать драйверами роста рынка в ближайшие годы.

Основные тенденции на рынке HR-tech в 2023 году:

Импортозамещение — уход с российского рынка иностранных поставщиков HR-решений освободил ниши для отечественных разработчиков.

Консолидация — крупные отраслевые игроки активно совершают новые приобретения, чтобы удовлетворять высокий спрос предприятий на комплексные HR-решения.

Стремительный рост сегмента кадрового электронного документооборота (КЭДО) на фоне принятия новой законодательной базы в отношении электронных документов и сохранения большой доли сотрудников, работающих удаленно.

Расширение географии — ориентация российской экономики на Восток и выстраивание более тесных международных и деловых отношений с Китаем, Индией, ОАЭ и другими азиатскими странами меняет HR-процессы и требует новых инструментов, что прежде всего касается сферы найма и удаленной работы.

Искусственный интеллект — новые технологии пока очень активно внедряются в HR-решения, однако государственное регулирование ИИ, если оно появится, может несколько застопорить технологические нововведения и инновации.

Сильные стороны компании

HeadHunter, будучи лидером российского HR-tech, активно развивает не только портал онлайн-рекрутинга, но и всю HR-экосистему полного цикла, которая включает в себя CRM-систему и HCM-систему для рекрутеров, сервис отзывов о работодателях, сервис по поиску работы для фрилансеров, сервис КЭДО, систему обучения персонала. И в этом преимущество компании по сравнению с конкурентами.

В долгосрочной перспективе темпы роста бизнеса HeadHunter будут зависеть от того, как в дальнейшем будет развиваться рынок HR-tech. Учитывая текущее доминирующее положение компании в отрасли, ее темпы роста, вероятно, останутся на уровне среднерыночных. Мы также предполагаем, что HeadHunter продолжит быть очень активной на рынке M&A, для этого у нее достаточно кеша.

HeadHunter отстает от зарубежных аналогов по уровню монетизации, это означает, что у компании есть пространство для увеличения цен на свои услуги.

HeadHunter значительно опережает конкурентов по уровню маржинальности. Средняя маржа EBITDA в отрасли составляет около 25%, тогда как у HeadHunter средний показатель за последние 14 кварталов — почти 52%.

Бизнес-модель также позволяет HeadHunter генерировать достаточно высокий положительный FCF, в том числе за счет отрицательных значений чистого оборотного капитала и низких капитальных затрат, которые составляют всего около 2% выручки.

В 2022 году HeadHunter удалось продемонстрировать пусть небольшой, но все же рост ключевых финансовых показателей, несмотря на сложную макроэкономическую ситуацию в российской экономике. Выручка и скорр. EBITDA показали рост на 13% г/г и 6% г/г соответственно, до рекордных значений, а скорр. чистая прибыль осталась без изменений на уровне 2021 года. Общее число платных клиентов сократилось на 6% г/г, до 482 тыс., на фоне снижения активности бизнеса в сфере найма. Зато средняя выручка в расчете на одного платного клиента выросла на 17% г/г за счет повышения цен и перехода к модели динамического образования, именно этот фактор поддержал финпоказатели компании.

Результаты HeadHunter за 1П23 превысили все самые смелые ожидания. Компания продемонстрировала уверенный рост ключевых операционных и финансовых метрик ввиду благоприятной для нее ситуации на рынке труда — высокого спроса на кандидатов в совокупности с дефицитом соискателей. Компания отмечает, что во 2К23 заметно обострилась конкуренция за кандидатов, что привело к кратному росту количества опубликованных вакансий. Наибольший рост выручки за полугодие пришелся именно на сегмент «Публикации вакансий». Также клиенты стали чаще обновлять и продлять вакансии, показав готовность увеличивать расходы на рекрутинг. HeadHunter воспользовалась моментом, в очередной раз повысив стоимость размещения объявлений. В 1К23 общее число платных клиентов увеличилось на 11% г/г, оно выросло впервые за последний год. А во 2К23 число платных клиентов выросло уже на 30% г/г, до рекордно высоких значений. Кроме того, рекордно высоким оказался показатель средней выручки в расчете на одного платного клиента (как для клиентов из разряда крупного бизнеса, так и для клиентов из разряда малого и среднего бизнеса).

Во 2К23 HeadHunter зафиксировала рекордную квартальную выручку за всю историю, а темпы роста бизнеса стали самыми высокими за последние полтора года. Отчасти низкая база прошлого года помогла показать такие сильные результаты. Год назад, во 2К22, рентабельность бизнеса HeadHunter сильно просела под влиянием экономической ситуации — доходы снизились, а затраты остались высокими. Но уже в 1К23 рентабельность вернулась к средним показателям 2021 года. Во 2К23 скорр. чистая маржа составила 42,7%, совпав с рекордным значением 3К21, а скорр. маржа EBITDA составила 58,7%, чуть-чуть не дотянув до своего прошлого рекордного значения 60,4%.

Финансовые показатели и прогнозы

За апрель — июнь 2023 года HeadHunter отчиталась о рекордных показателях выручки, скорр. EBITDA и скорр. чистой прибыли.

За 3 месяца выручка HeadHunter составила 7 млрд руб. и показала внушительный рост на 78% г/г за счет роста бизнеса и за счет низкой базы прошлого года. Во всех отчетных сегментах рост доходов во 2К23 оказался двузначным: комбинированные подписки — 46% г/г, предоставление доступа к базе данных резюме — 71% г/г, публикация вакансий — 105% г/г, дополнительные сервисы — 75% г/г.

Крупные клиенты в РФ принесли 2,3 млрд руб. выручки (+80% г/г), клиенты из разряда малого и среднего бизнеса в РФ — 3,9 млрд руб. (+77% г/г). Совокупное количество платных клиентов HeadHunter выросло на 30% г/г, с 243 тыс. во 2К22 до 316 тыс. в отчетном квартале.

Средняя выручка от одного крупного клиента составила 175 тыс. руб. (+55% г/г). Средняя выручка от одного клиента из разряда малого и среднего бизнеса — 14 тыс. руб. (+36% г/г). Понятно, что крупные компании в большей степени могут себе позволить увеличение затрат на рекрутинг по сравнению со средним бизнесом. Кроме того, их потребность в кандидатах выше, в особенности потребность в квалифицированных высокооплачиваемых кадрах. Это объясняет более сильную динамику показателей для крупных клиентов.

Скорр. операционные издержки HeadHunter за 2К23 выросли на 27% г/г, до 2,9 млрд руб. Увеличение издержек обосновано необходимостью удовлетворить высокий спрос на рекрутинговые услуги со стороны бизнеса. В частности, HeadHunter увеличила штат сотрудников, что привело к росту затрат на заработную плату.

Рост издержек не помешал HeadHunter улучшить рентабельность. Скорр. EBITDA увеличилась в 2,5 раза в годовом исчислении и достигла 4,1 млрд руб., а скорр. маржа EBITDA оказалась на уровне 58,7% против 42,4% годом ранее. В свою очередь, скорр. чистая прибыль выросла в 3,1 раза в годовом исчислении и составила 3 млрд руб. Скорр. чистая маржа оказалась на уровне 42,7% против 24,3% во 2К22.

На фоне высоких результатов за 1П23 мы повышаем наши прогнозы по основным финпоказателям HeadHunter на конец 2023 года:

Наши ожидания по годовой выручке повышены с 21,7–22,6 млрд руб. (+20–25% г/г) до 26,6–27,6 млрд руб. (+47–52% г/г), в среднем 27,1 млрд руб.

Ориентир по скорр. марже EBITDA улучшен с 55% до 58%; таким образом, прогноз по скорр. EBITDA повышен с 12,3 млрд руб. до 15,7 млрд руб.

Ориентир по скорр. чистой марже улучшен с 40% до 43%; таким образом, прогноз по скорр. чистой прибыли повышен с 8,9 млрд руб. до 11,7 млрд руб.

Планы по смене регистрации

В последней опубликованной отчетности HeadHunter не дала никаких новых комментариев относительно редомициляции, хотя еще в июле компания прошла процедуру делистинга АДР в США, где она имела первичный листинг. Ранее в компании сообщали, что рассматривают альтернативные варианты после делистинга, в том числе редомициляцию или реструктуризацию путем перевода корпоративного управления в Россию. Но никакого конкретного решения еще не принято, четких планов у компании пока нет.

Мораторий ЦБ, позволяющий таким «квазироссийским» компаниям, к числу которых относится и HeadHunter, сохранять листинг на Московской бирже в случае делистинга за рубежом, действует пока до 30 сентября 2023 года. Вероятно, мораторий будет продлен, так как многие компании не успевают перерегистрировать бизнес в эти сроки. Рано или поздно HeadHunter все же придется предпринять какие-либо действия, чтобы сохранить листинг на МосБирже. Центробанк и власти заинтересованы в переезде компаний либо в РФ, либо в дружественные юрисдикции и будут всячески подталкивать к этому эмитентов.

Выплаты акционерам

В начале 2022 года HeadHunter приостановила дивидендные выплаты и обратный выкуп. Барьером для дивидендных выплат выступает регистрация компании в Республике Кипр, входящей в перечень недружественных стран. Тем не менее дивиденды остаются важным элементом инвестиционной стратегии HeadHunter, и возврат к ним обозначен в качестве приоритетной задачи. Можно ждать от компании возобновления выплат после редомициляции.

В мае 2023 года акционеры наделили совет директоров HeadHunter полномочиями для проведения обратного выкупа акций. Однако его параметры пока не озвучивались. На конец 2К23 на балансе компании находилось 14 млрд руб. денежных средств, часть из них теоретически может быть направлена на байбэк. В отсутствие возможности выплачивать дивиденды проведение обратного выкупа выглядит логичным.

Оценка

Для определения справедливой стоимости АДР HeadHunter мы использовали оценку по мультипликаторам относительно аналогов. Также при оценке применяем 10%-й дисконт, в который закладываем геополитические и макроэкономические риски, неопределенность в вопросе редомициляции и возобновлении дивидендных выплат. По сравнению с прошлой оценкой (дана в конце июня) дисконт был снижен с 20% до 10%.

Оценка по мультипликаторам P/E и EV/EBITDA относительно аналогов на 2023 год предполагает целевую капитализацию 177,8 млрд руб. и целевую стоимость АДР 3 500 руб. Исходя из потенциала -5,4% к текущей цене, мы присваиваем рейтинг «Держать» АДР HeadHunter.

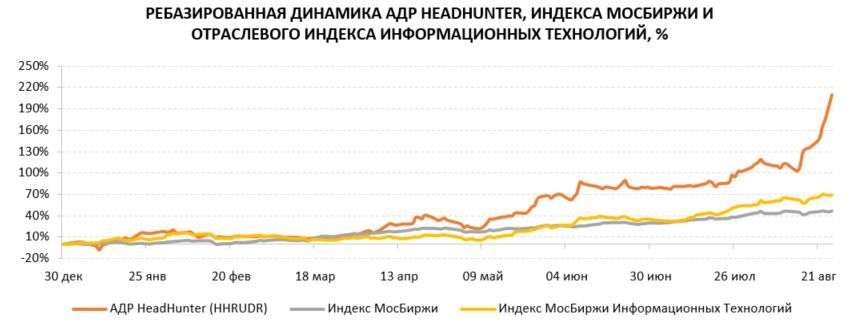

Динамика АДР на фондовом рынке

С начала года цена АДР HeadHunter утроилась, таким образом доходность YTD в несколько раз превышает доходность индекса МосБиржи и доходность отраслевого индекса МосБиржи информационных технологий. Динамика АДР обусловлена рекордными финансовыми показателями компании. Кроме того, HeadHunter не попала ни под какие санкции со стороны западных стран. HeadHunter не скрывала отчетность, как многие другие отечественные эмитенты, и продолжает в обычном режиме публиковать отчетность на ежеквартальной основе.

Технический анализ

На дневном графике спред между текущим уровнем 3 700 пунктов и SMA50, которая проходит вблизи 2 550 пунктов, достигает 45%. Не исключаем, что за августовским ралли может последовать техническая коррекция. Если смотреть на недельный график, то АДР вернулись на уровни конца 2021 — начала 2022 года. Мы полагаем, что в среднесрочной перспективе АДР могут вернуться в диапазон 3 550–4 150 пунктов, в котором они торговались большую часть 2021 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба