Удивительно, но отчёт популярного в своё время OZON заинтересовал на прошлой неделе всего 14% подписчиков

Может быть это из-за того, что многие читали разборку результатов 1 квартала

Компания продолжала активно расти как по количеству клиентов, так и по товарообороту

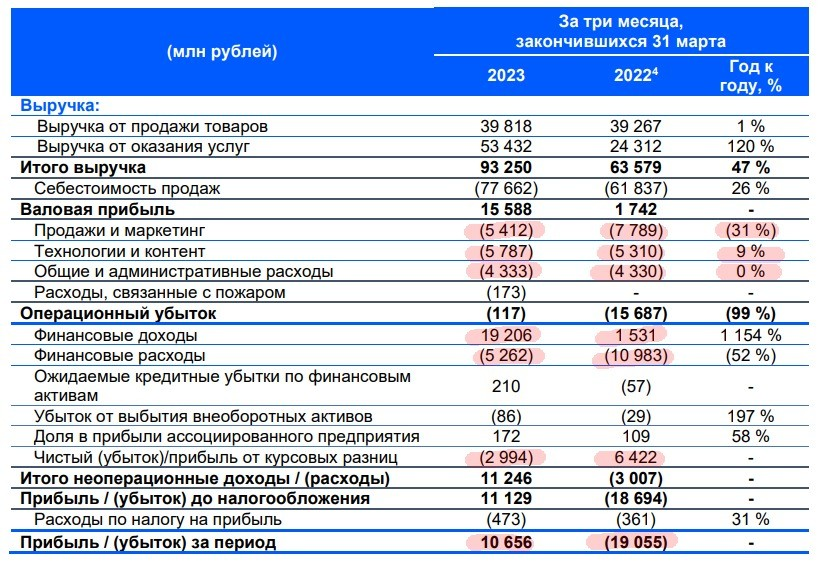

И даже в отчете отразила прибыль в размере 10.6 млрд руб

Но вся эта прибыль была сформирована выгодой от выкупа собственных ЕВРООБЛИГАЦИЙ по 65% от номинала

За вычетом этого дохода, компания оставалась такой же убыточной как и в предыдущие 10 лет

Денежный поток был так же отрицательным, за квартал денежная позиция сократилась на 8 млрд до 82 млрд руб

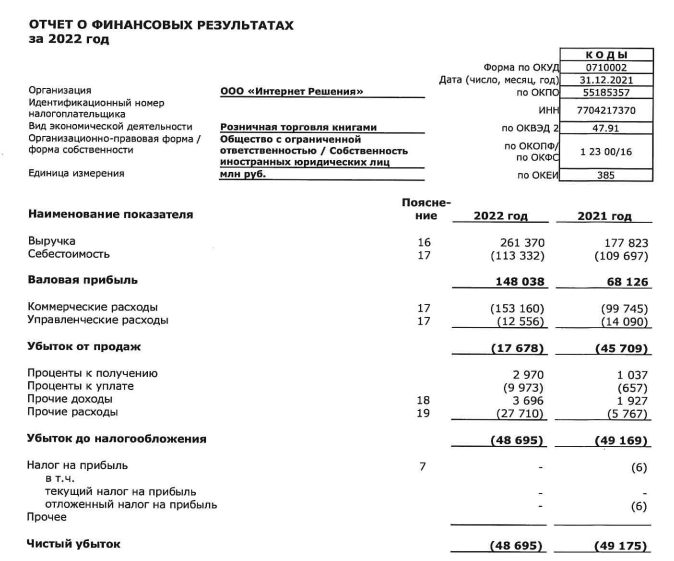

В завершении разборки писал о том, что российское юрлицо кипрского OZON, которое называется ООО "ИНТЕРНЕТ РЕШЕНИЯ" так же убыточно

В 2022 году убыток составил 48.7 млрд руб (в том числе 10 млрд по сгоревшему ДЦ)

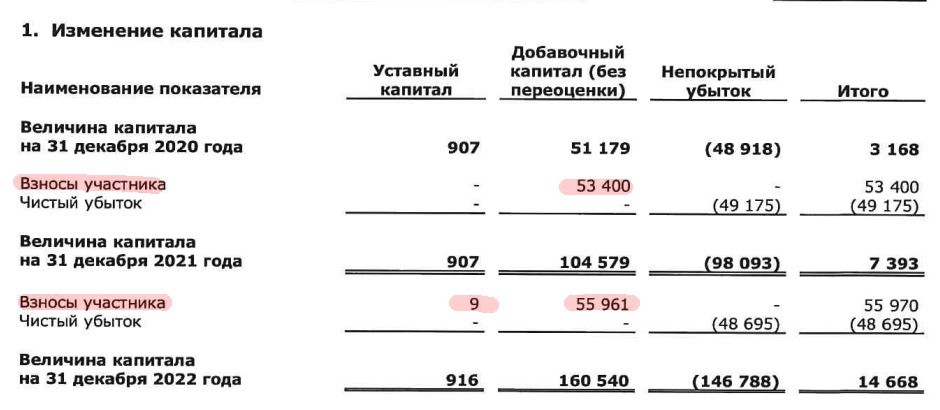

Главный акционер в лице ООО "ОЗОН Холдинг", вынужден был докапитализировать ООО "ИНТЕРНЕТ РЕШЕНИЯ" в 2021-2022 годах по 53-55 млрд руб в год

Как долго сможет еще поддерживать ОЗОН свою дочку не понятно

Расписки OZON стоили на тот момент 1 780 руб

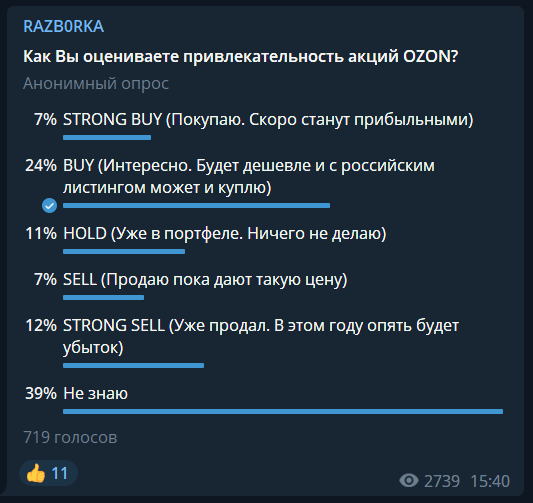

Судя по результатам опроса, единого мнения после отчета не было

Кто-то покупал, кто-то продавал, кто-то продолжал держать расписки

Большинство же голосов было отдано за пункт "Хочу дешевле и с российской пропиской и листингом"

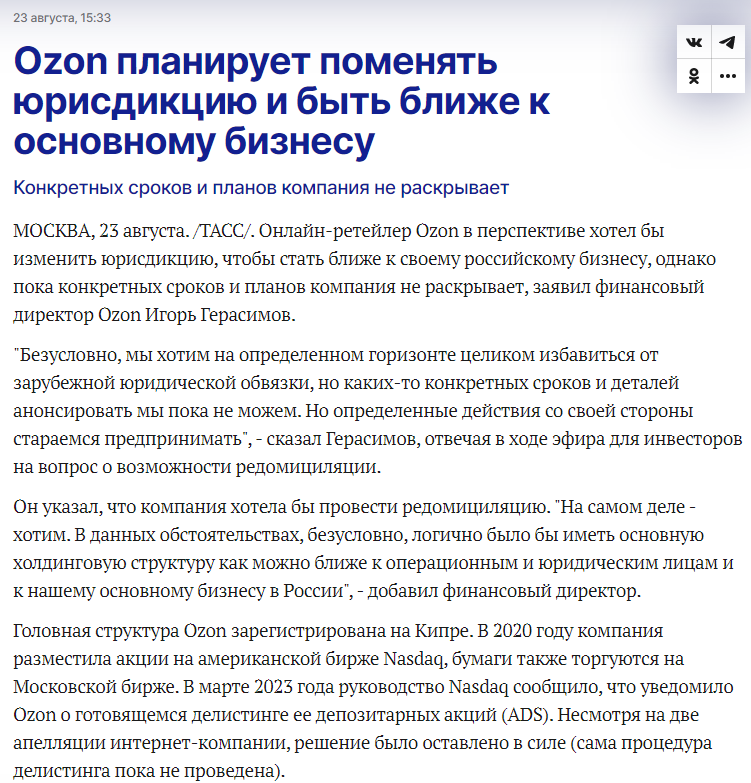

Конкретики про переезд пока ни какой нет, и первичный листинг акций по-прежнему на вражеской американской бирже NASDAQ (не смотря на принудительный делистинг объявленный биржей)

Дешевле цену тоже не дали, акции выросли к середине Августа на общем "расписочном" оптимизме на 68% до почти 3 000 руб

Если считать от минимумов Февраля'22 акции выросли за 1.5 года почти в 5 раз

Возможно на недавний рост акций повлиял отчет за 2 квартал и ряд выступлений менеджмента на нескольких инвестиционных форумах

Давайте посмотрим что изменилось в операционных и финансовых показателях

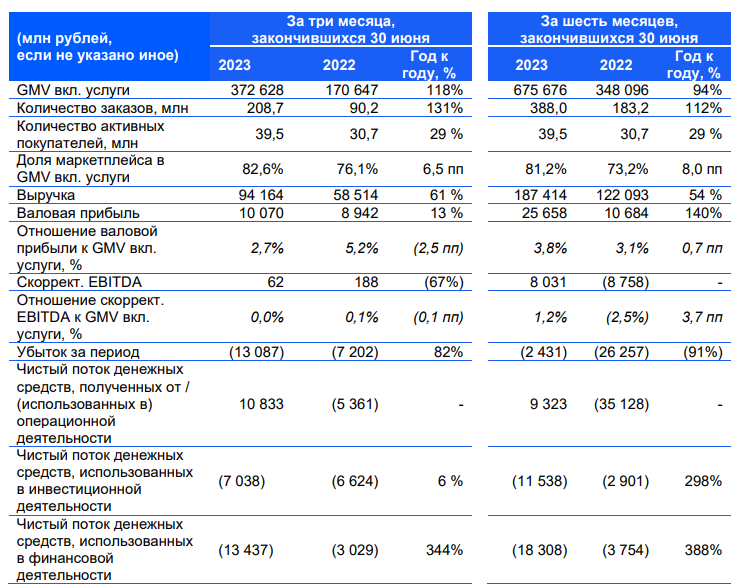

Сама компания предлагает инвесторам вот такой 1 слайд с результатами

Как Вам такой формат подачи информации?

Всё понятно?

С другой стороны, есть еще пресс-релиз с результатами на 19 страниц

Начнем как обычно с операционных результатов

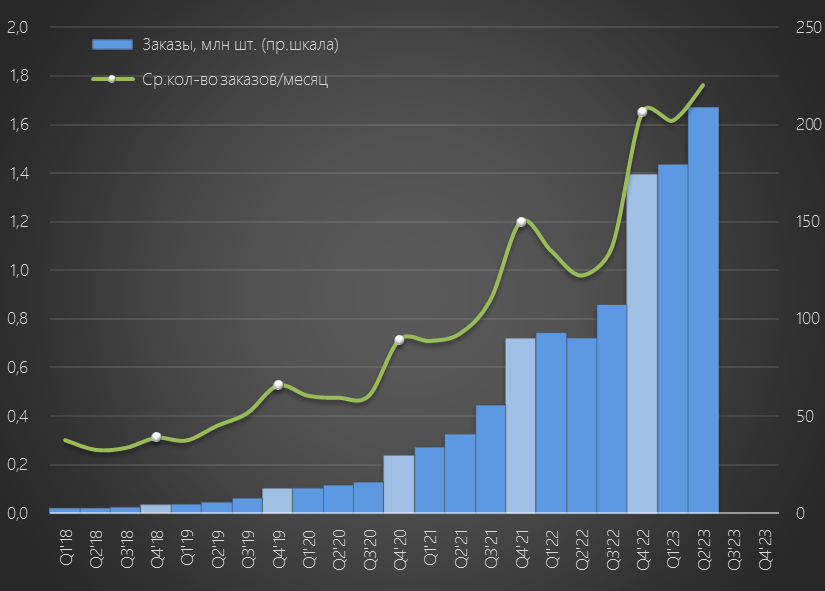

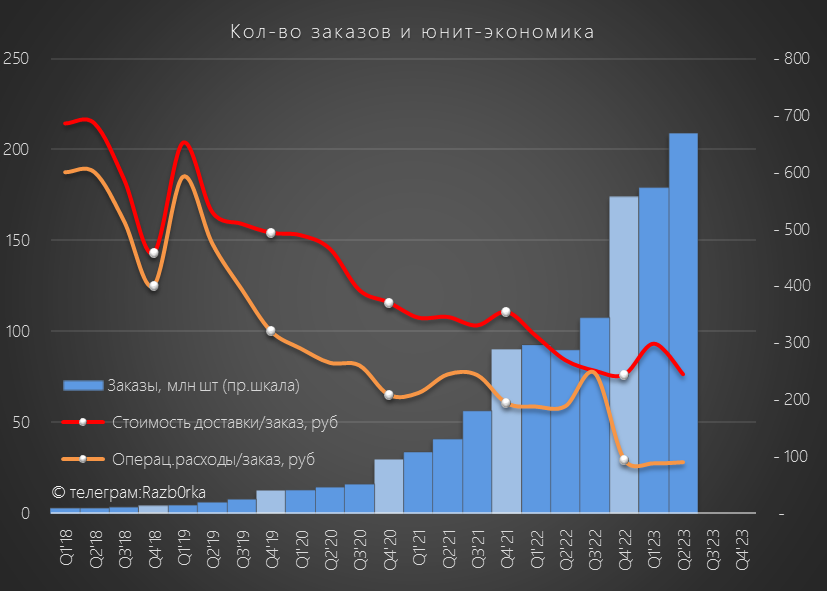

Количество заказов в 2 кв выросло до 209 млн, рост ускорился c 93% в 1кв'23 до 131% г-к-г

Что еще более важно, увеличилась частота заказов на 80% г-к-г до 1.8 заказа в месяц!

Это говорит о растущей лояльности покупателей, и их желании возвращаться за покупками на OZON

Отмечу, что это лояльность не бесплатная и OZON, как и WILDBERRIES привлекает покупателей значительными скидками

7 из 10 товаров, продающихся на OZON, торгуется со скидкой до 27% за счет денег компании

Общая сумма этих "инвестиций" не раскрывается, но это десятки миллиардов рублей

Можно ли назвать такую купленную лояльность, настоящей лояльностью?

Сложно сказать

Думаю, что большая часть покупателей OZON зарегистрирована и на WILDBERRIES и на ЯНДЕКС и еще куче других маркет-плейсов

И покупает именно там, где на аналогичный товар предлагают цену дешевле

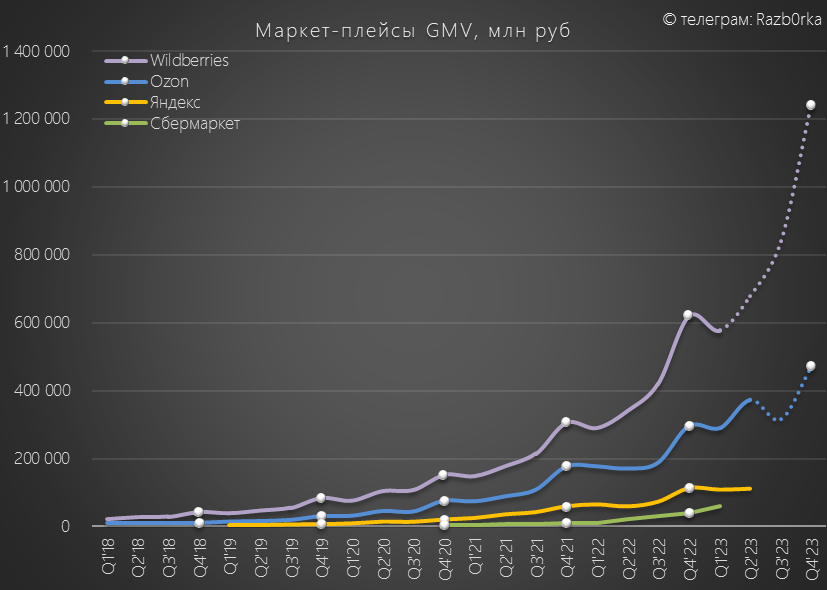

Для справки, лидер рынка WILDBERRIES "инвестировал" в цены в 1 полугодии более 214 млрд руб!!!

Это почти столько же сколько за ВЕСЬ 2022 год!

К сожалению, WILDBERRIES не раскрыл данные товарооборота за 2 квартал

Но даже с учетом повышения планов менеджмента OZON по росту GMV с 70% до 80-90% в 2023 году, отставание нарастает и будет нарастать и далее

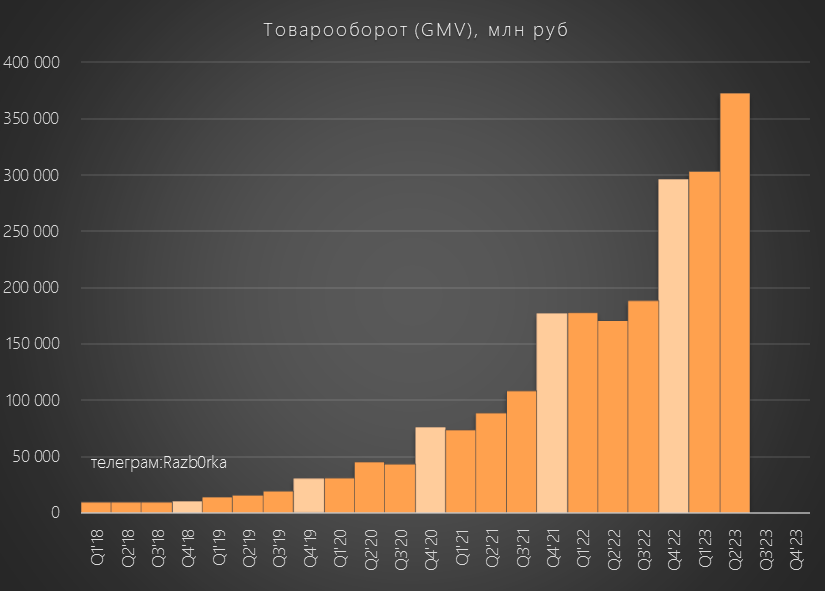

Тем не менее, благодаря инвестициям в цены рост GMV OZON в 2 квартале ускорился до +118% г-к-г и составил 373 млрд руб

В годовом выражении менеджмент нацеливается на рост GMV выше 1.4 трлн руб

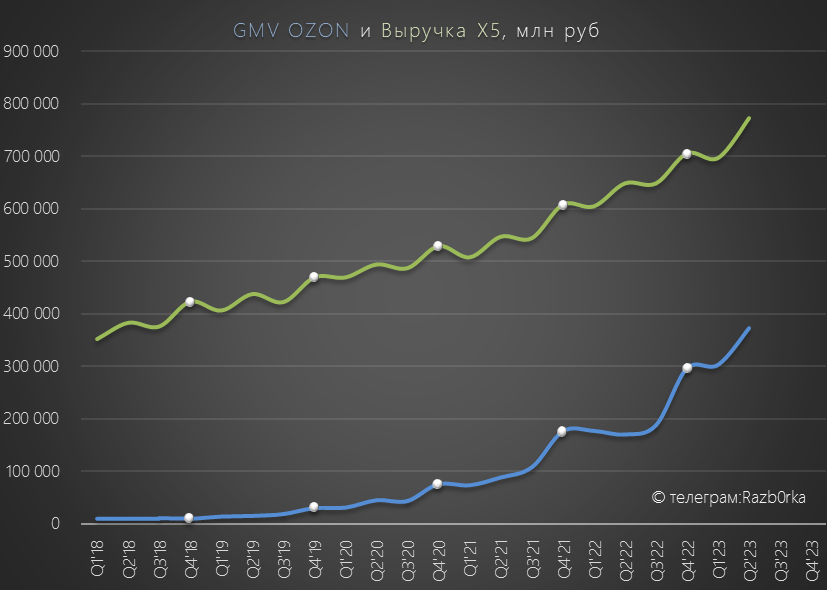

Если сравнить GMV OZON с выручкой X5, видно что онлайн компания догоняет оффлайн лидера

OZON уже не маленький книжный магазин, а крупный игрок на рынке ретейла

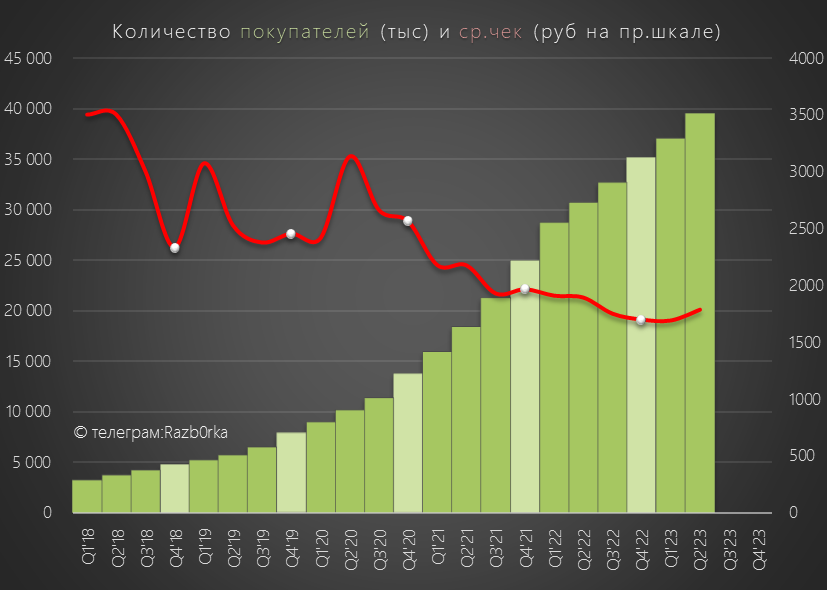

Рост GMV произошел как за счет роста количества заказов, так и за счет роста количества покупателей на 7% за квартал до 39.5 млн человек

Стоит отметить, что средний чек стабилизировался и даже немного подрос

К сожалению, компания не раскрывает географию показателей

Недавняя экспансия OZON в страны СНГ будет еще долго "скрывать" любые проблемы с возможным замедлением темпов роста в России

39.5 млн человек = 48% трудоспособного населения страны

Это говорит о том, что потенциал роста клиентской базы в России еще есть, но с каждым кварталом он будет все меньше и меньше

На операционном уровне, если забыть про отставание от WILDBERRIES и ценовую войну, можно сказать что у OZON все прекрасно

Переходим к финансам

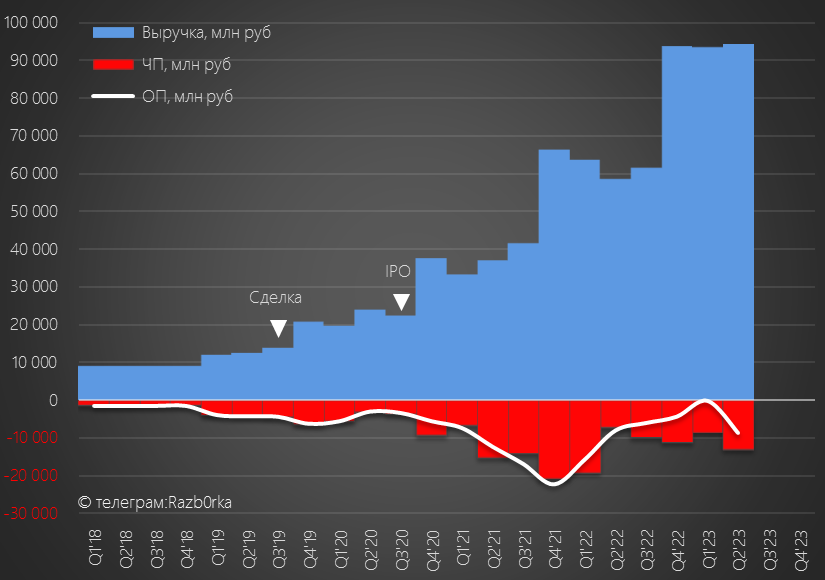

При росте GMV на 118% г-к-к, выручка компании выросла "всего" на 61% до 94 млрд руб

Обратите внимание, что выручка практически не растет квартал к кварталу

Наверное многие не понимают, что товарооборот (GMV) и выручка это не одно и тоже

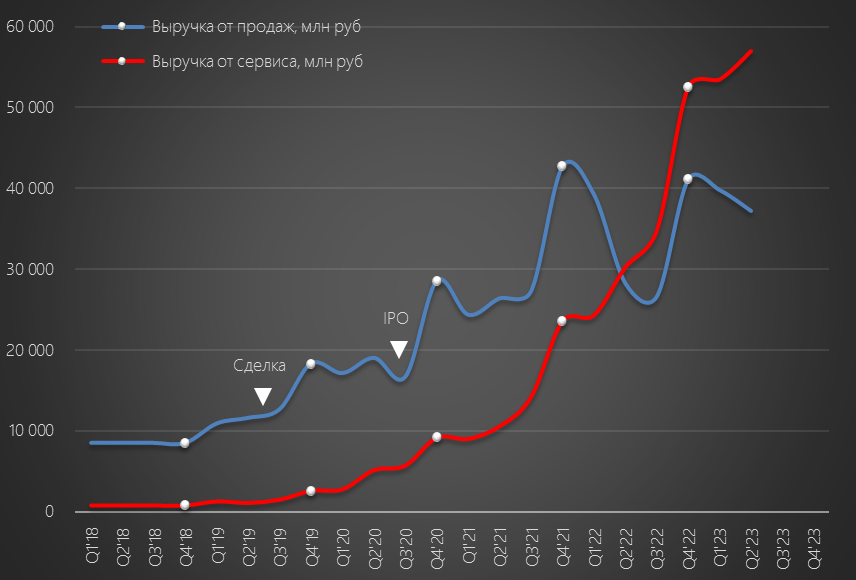

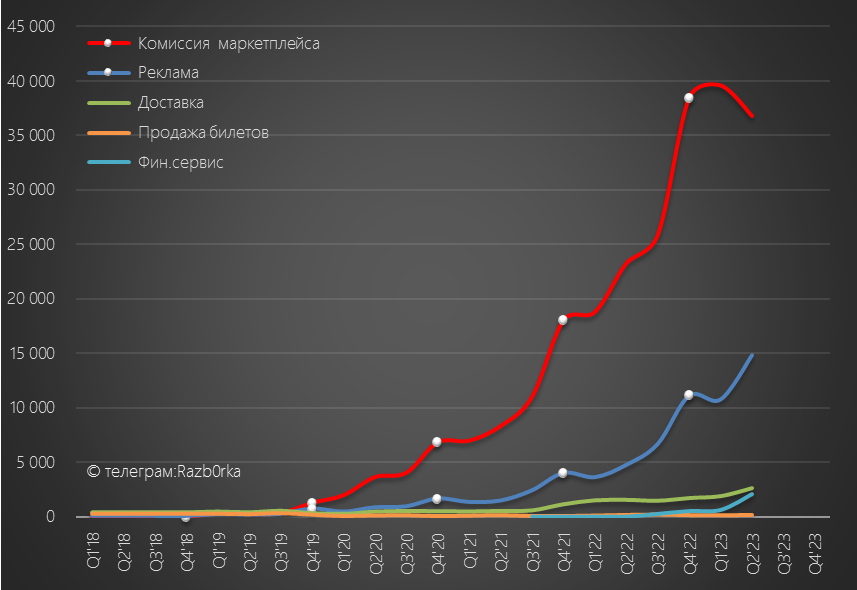

Выручка OZON формируется продажами собственных товаров, а так же оплатой продавцами сервиса, предоставляемого им компанией

Выручка от собственных продаж выросла всего на 32% г-к-г, а выручка от сервиса на 88% г-к-г

Почему выручка от сервиса растет медленнее чем GMV?

Потому что выручка от комиссий даже снизилась квартал к кварталу

Почему снижается выручка от комиссий?

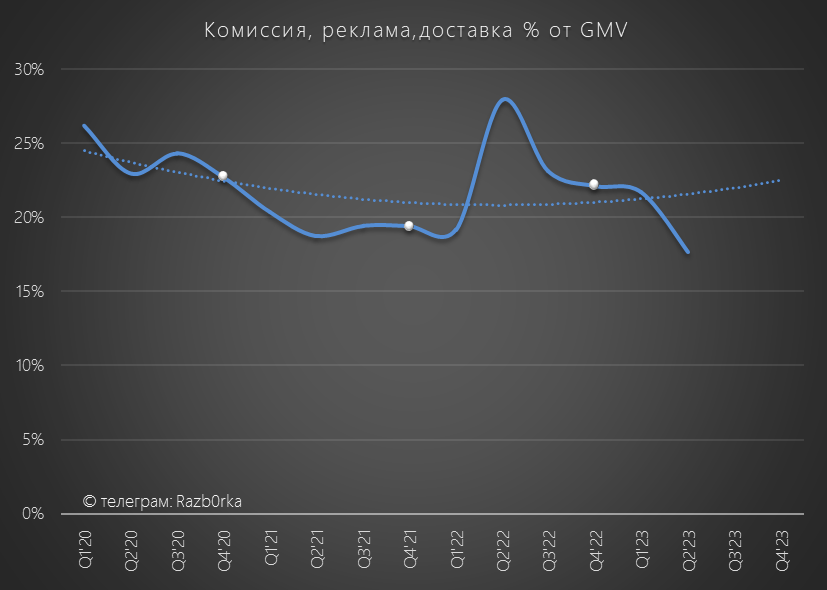

Потому, что OZON привлекая продавцов и покупателей снижает удельный вес своих доходов в GMV

Если в прошлом году доходы OZON от комиссий, рекламы и доставки составляли 22-28%, то в 2 квартале эта доля снизилась до минимальных 18%!

В пресс-релизе компания пишет, что "комиссии снизились за счет стратегических инвестиций"

Еще один скрытый "элемент" ценовой войны...

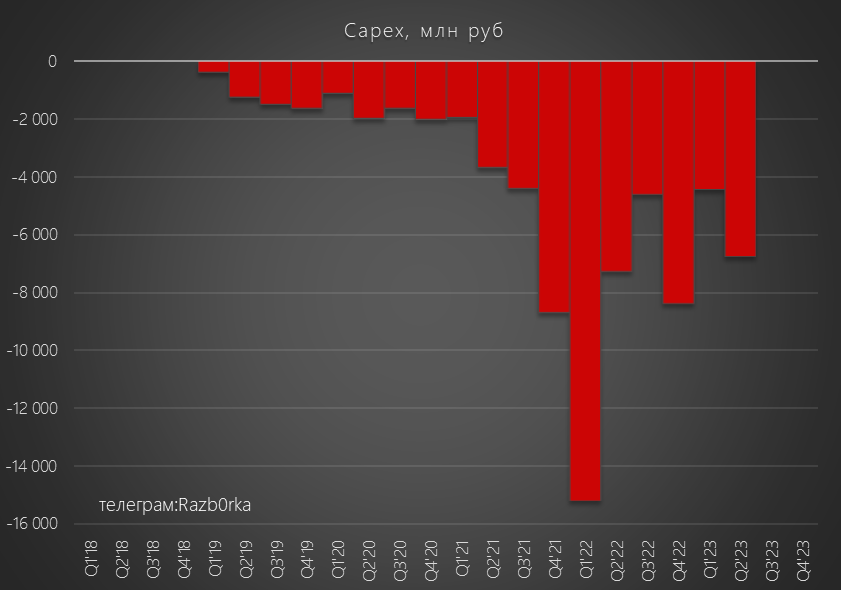

Стоит отметить, что компания начиная с 1 квартала "перенесла" транспортные расходы в себестоимость

Зачем это было сделано, не знаю, но это сильно затрудняет сравнение разных периодов

В явном виде транспортных расходов теперь в отчете нет, но их можно высчитать

Получается так, что при росте GMV на 118%, расходы на доставку выросли на 108% до 51 млрд руб

На фоне роста количества заказов на 131%, это означает что доставка каждого заказа в 2 квартале подешевела на 9% г-к-г до 244 руб!

Еще больше впечатляет то, что операционные расходы на 1 заказ снизились с 188 руб в 2кв'22 до 90 руб в 2кв'23!

Того и гляди OZON перестанет терять деньги на каждом заказе?

Не уверен, что наблюдаемое в 1 полугодии урезание расходов на фоне роста бизнеса и высокой конкуренции может быть устойчивым

При клиентской базе в 39.5 млн человек расходы на рекламу наверное можно сократить, но расходы на персонал и бэкофис будут расти по мере роста бизнеса

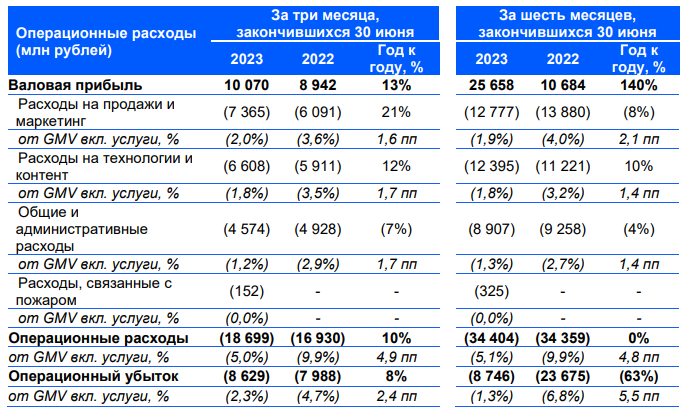

Но даже при таком серьезном сдерживание расходов, компания была убыточна в 2 квартале уже на операционном уровне

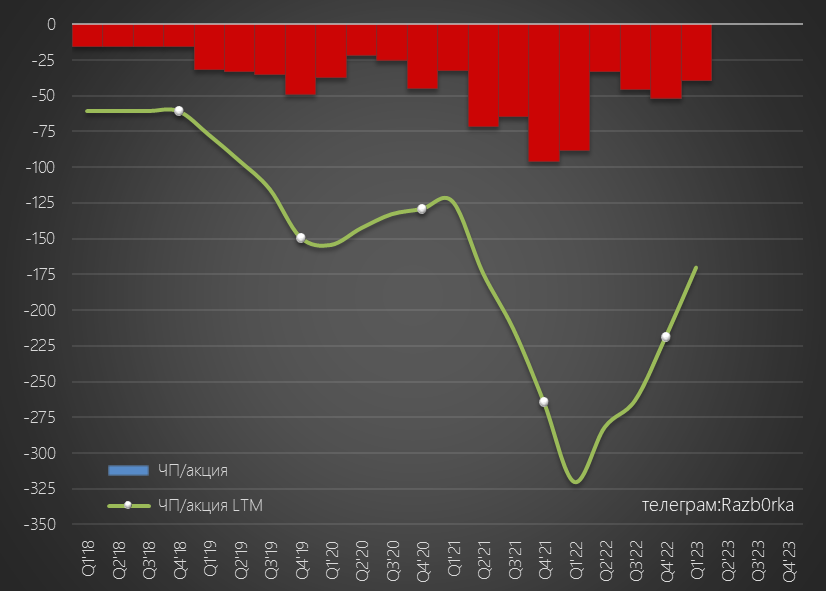

Операционный убыток вырос на 8% г-к-г и составил 8.6 млрд руб или -40 руб/акция

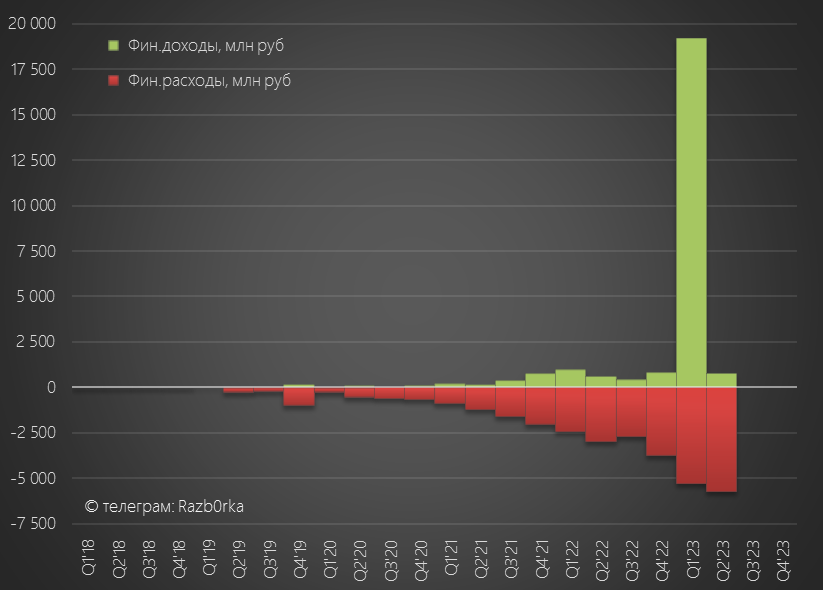

В 2 квартале финансовые доходы в отличие от 1 квартала "не помогли" чистой прибыли

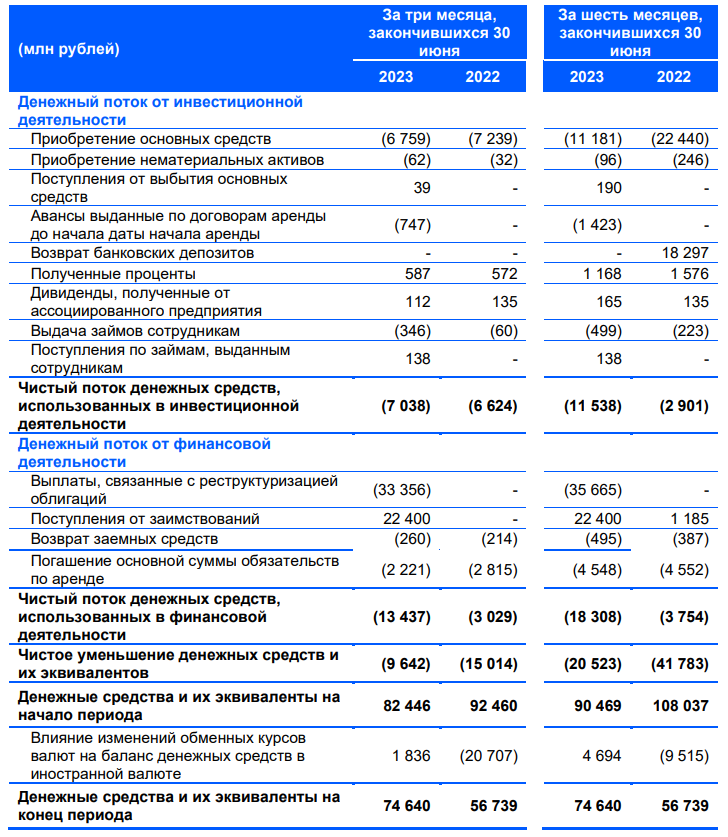

Расходы на обслуживание долга выросли на 91% г-к-г до 5.7 млрд руб

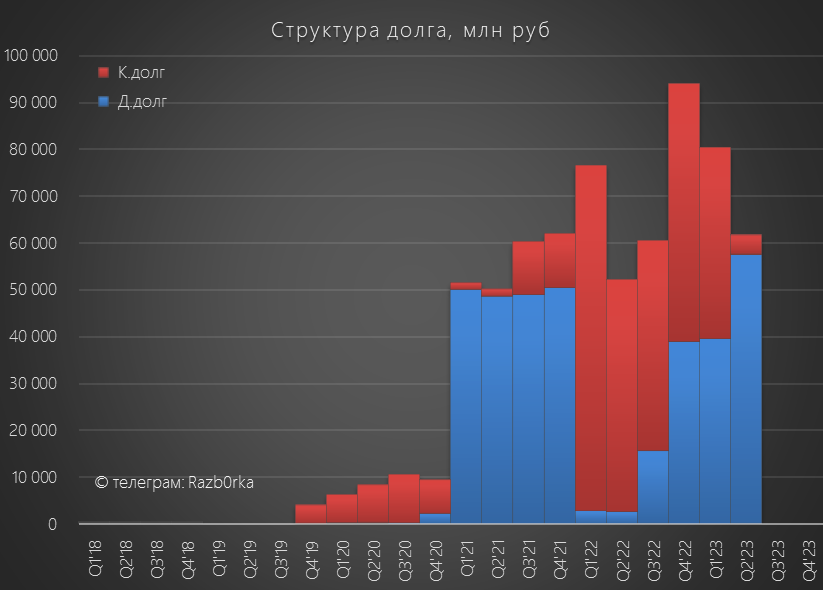

Интересно, что расходы растут на фоне сокращения долга на 18.6 млрд руб

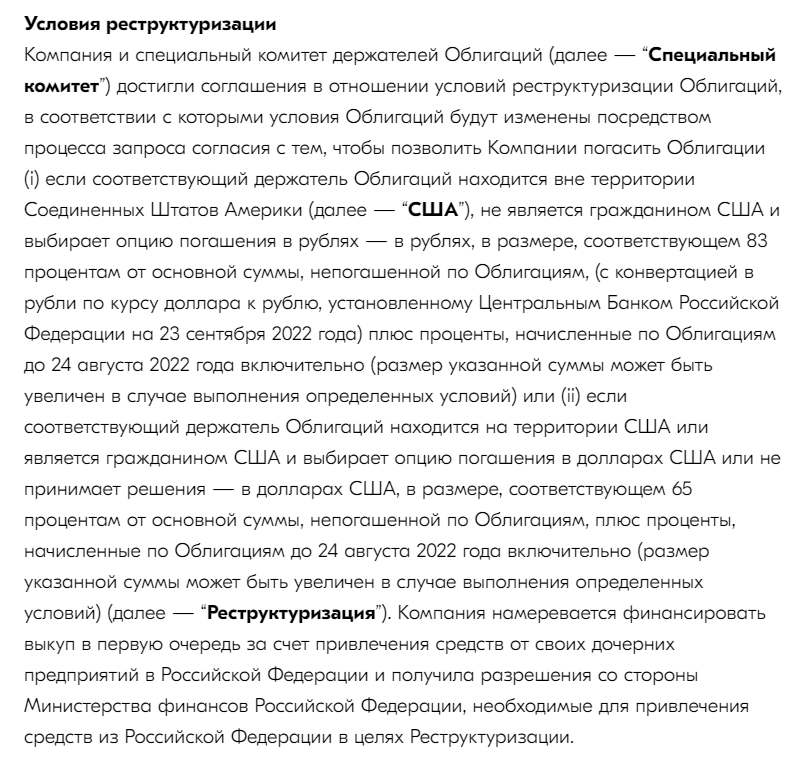

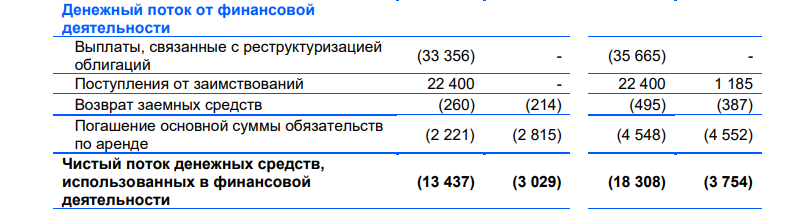

Снижение долга, это эффект от погашения Еврооблигаций на 33 млрд руб

Для этого погашения компания в том числе привлекла долг 22.4 млрд руб уже по новым высоким ставкам

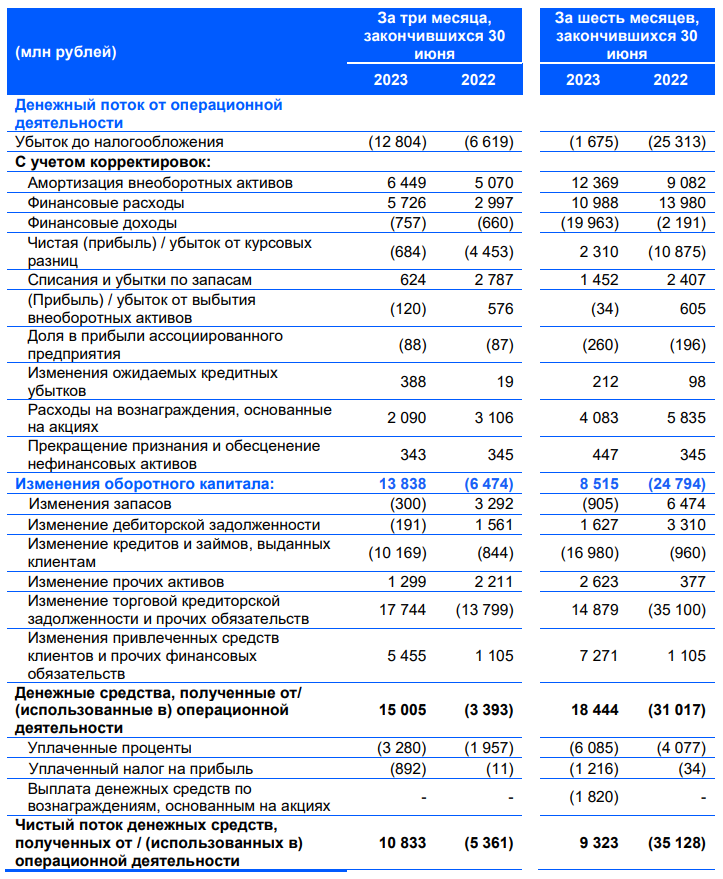

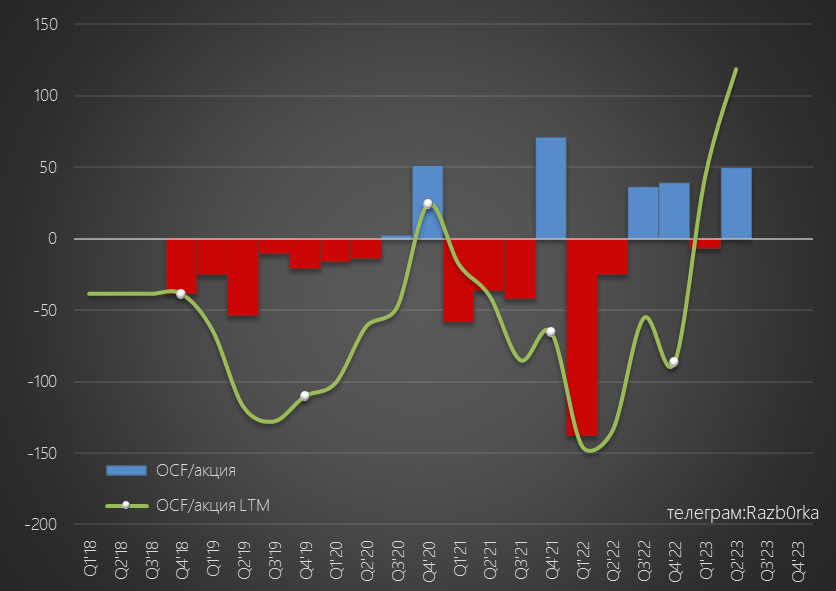

Давайте посмотрим что происходило с денежными потоками компании

Операционный денежный поток до оборотного капитала в 2кв составил всего 1.2 млрд руб

Как Вы видите, из оборотного капитала "пришло" 13.8 млрд руб за счет роста задолженности OZON перед поставщиками на 17.7 млрд руб и привлечения средств клиентов на 5.5 млрд руб

Часть этого денежного потока "ушла" на кредитование клиентов на 10 млрд руб

OZON постепенно превращается еще и в мини-банк

Потенциально это может стать интересной историей, но требует дополнительных свободных денег и увеличивает кредитный риск компании

После оплаты процентов и налогов осталось 10.8 млрд руб или 50 руб/акция чистого операционного денежного потока

Из 10.8 млрд руб, на покупку основных средств направили 6.8 млрд руб

По сути, это означает, что OZON развивается на деньги своих поставщиков и клиентов

Это достаточно опасный способ развития, к примеру можно посмотреть отчет М.ВИДЕО и к чему привел подобный подход

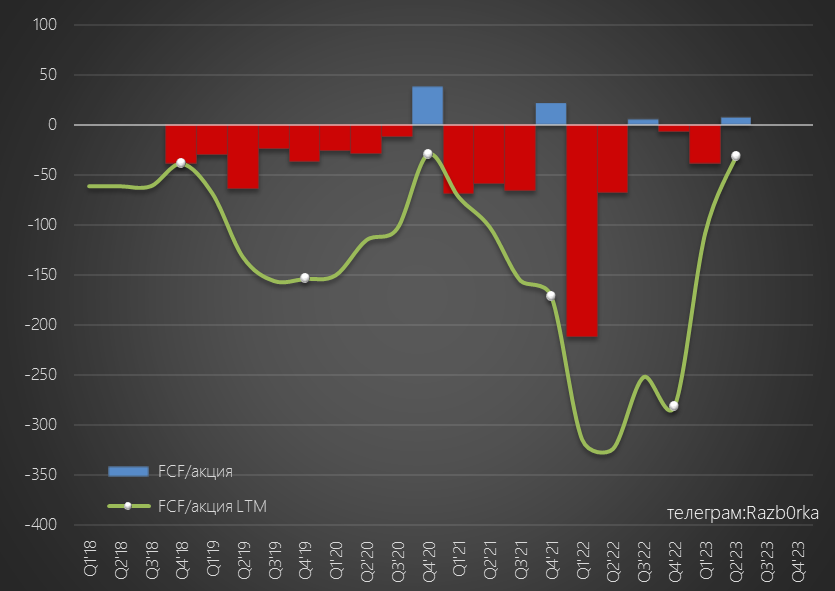

FCF (Свободный денежный поток), с учетом платежей по аренде, составил 1.7 млрд руб или 8 руб/акция

Все эти деньги ушли на выше упомянутую реструктуризацию еврооблигаций

Что в итоге?

Компания значительно растет на операционном уровне за счет инвестиций в цены и инфраструктуру

Юнит-экономика улучшается за счет сдерживания расходов и эффекта масштаба

Тем не менее, компания убыточна на операционном уровне и не генерирует собственный денежный поток

Инвестиционная деятельность ведется за счет денег получаемых из оборотного капитала

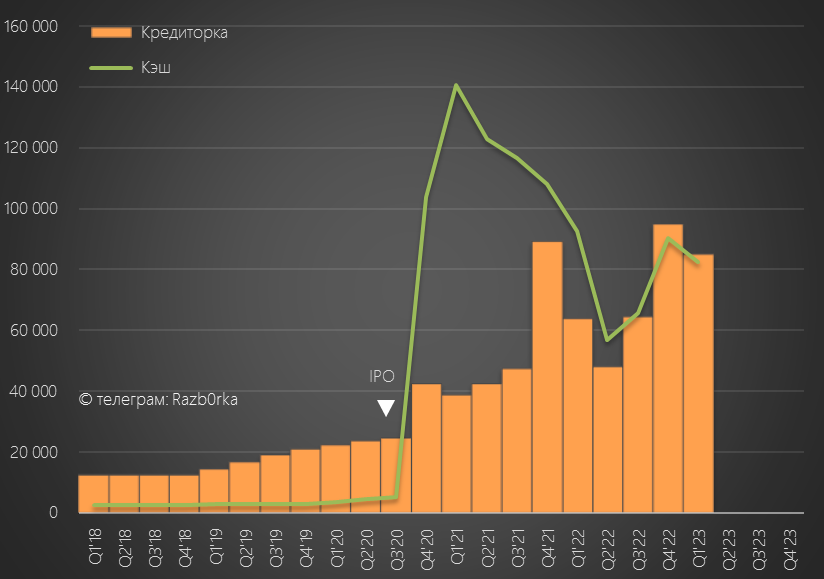

Компания продолжает "прожигать" свою денежную позицию

Денежная позиция сократилась за 2 квартал еще на 8 млрд до 75 млрд руб

Отмечу, что формально это деньги не OZON, а поставщиков и кредиторов, так как собственный капитал OZON отрицательный

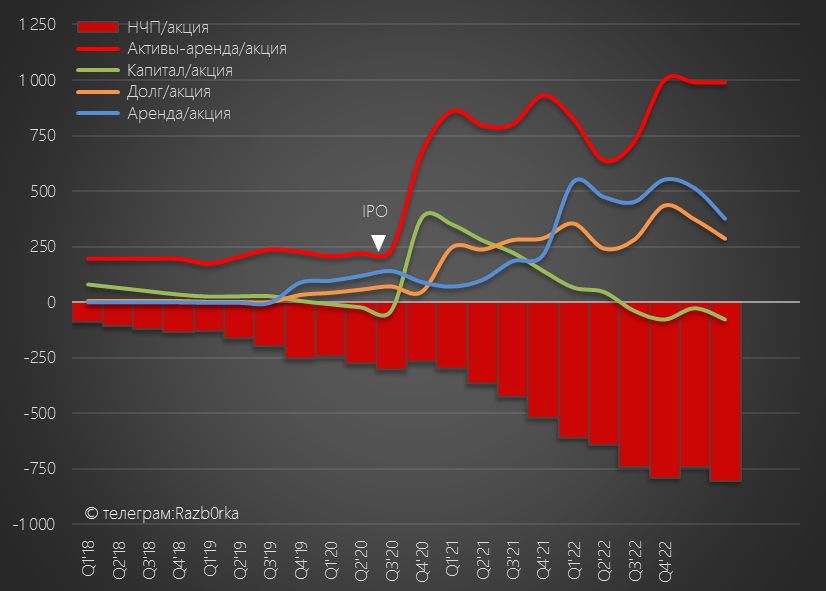

Капитал OZON отрицательный уже 4 квартала подряд, на конец 1 полугодия он составлял -17 млрд руб или -77 руб/акция

Накопленный убыток на конец 2кв вырос до 173 млрд руб или -800 руб/акция

Балансовая оценка активов, без учета арендованных, около 1 000 руб/акция

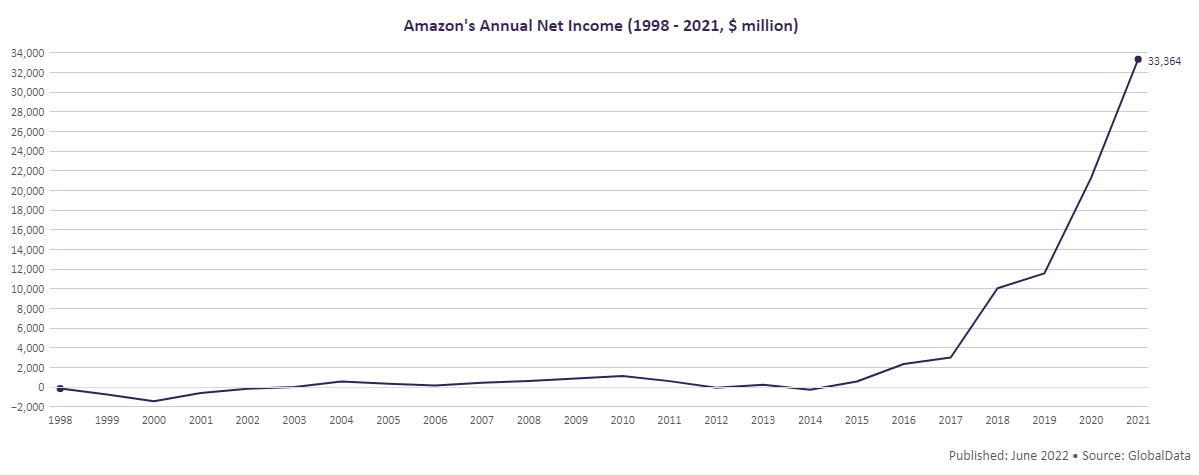

Может ли OZON повторить судьбу AMAZON и стать прибыльным?

Напомню, что у AMAZON на это ушло почти 20 лет

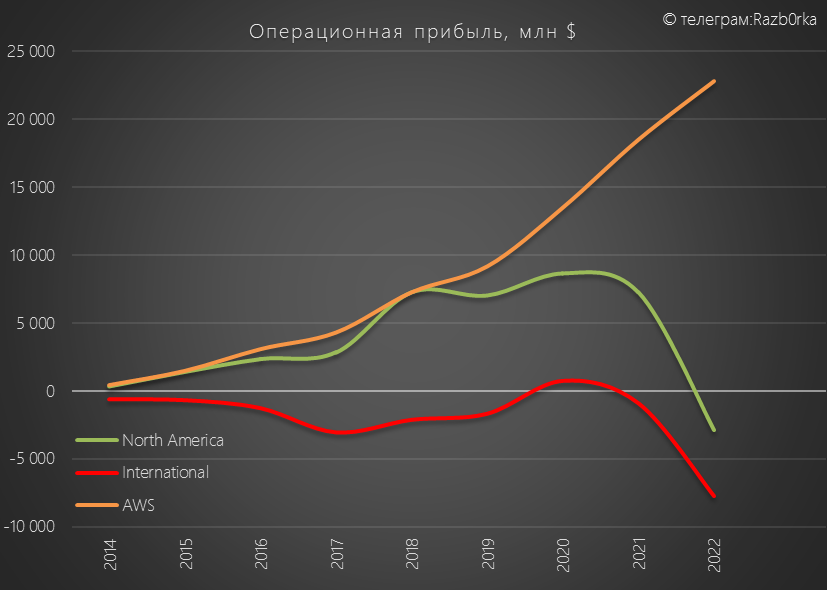

И во многом, AMAZON стал прибыльным не за счет низкорентабельных продаж, а за счет фантастических успехов облачного бизнеса (AMAZON WEB SERVICES)

Вклад AWS в операционную прибыль AMAZON в 2022 году стал доминирующим на фоне убытков торгового подразделения в США и мире

Может ли OZON повторить эту историю в России?

Сильно сомневаюсь

На мой взгляд, OZON сможет стать прибыльным только после завершения "передела" рынка e-commerce в стране

А учитывая амбиции WILDBERRIES, YANDEX и СБЕР этот MORTAL KOMBAT может продолжаться еще как минимум несколько лет

Запаса кэша OZON пока хватает чтобы перетерпеть 1.5-2 года этой битвы

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба