Несмотря на слабый прогноз Qualcomm на июль - сентябрь, рынок смартфонов может начать восстановление уже в 4-м квартале текущего года на фоне вероятных окончания цикла повышения ставок и экономического восстановления в КНР. Бизнес компании по-прежнему остается крайне здоровой комбинацией лидерства в сегменте чипсетов для смартфонов, лицензий и диверсификации в направлении чипов для авто и IoT, которая обеспечивает сильный денежный поток.

Мы повышаем рейтинг акций QCOM с «Держать» до «Покупать» и целевую цену со $ 123 до $ 132 на сентябрь 2024 года. Потенциал роста 17,2% без учета дивидендов.

Qualcomm - американский фаблесс-производитель чипсетов и разработчик технологий беспроводной связи. Продукты Qualcomm используются в смартфонах, ПК, аудио- и видеоустройствах, автомобилях, носимых гаджетах, широком перечне промышленных систем и сетевого оборудования.

Глобальный спрос на смартфоны приблизился к своему «дну». Несмотря на сохраняющуюся слабую рыночную динамику, снижающиеся время поставки чипов и уровень складских запасов говорят в пользу того, что в 2024 году покупательская активность может стабилизироваться. Кроме того, потенциальное усиление внутреннего спроса и экспорта КНР во 2-м полугодии 2023 года может оказать существенную поддержку финансовым результатам компании.

Диверсификация в сторону чипов для IoT и авто будет играть важную роль для компании в ближайшие годы. В частности, компания планирует увеличить выручку от автосегмента в 5 раз к 2030 году, а продажи решений для интернета вещей могут получить поддержку на фоне бума технологий искусственного интеллекта. Кроме того, компании принадлежит более 300 лицензий, которые, согласно нашим ожиданиям, продолжат обеспечивать высокорентабельный денежный поток в ближайшие годы.

IPO Arm — позитивный сигнал для Qualcomm. В результате первичного размещения Arm одноименная архитектура, активно используемая в мобильных процессорах, останется в руках относительно независимой компании, что должно положительно сказаться на долгосрочной рентабельности Qualcomm.

Главный негатив на последнем конференц-звонке принесли прогнозы компании, отвечающие сценарию сохранения скорр. EPS и выручки на уровне 3-го финансового квартала в следующие три месяца. Qualcomm ожидает сохранения негативной конъюнктуры на рынке смартфонов в июле — сентябре с потенциальным выправлением ситуации в праздничном 4-м квартале.

Компания выглядит дешевле аналогов на 17% по форвардным мультипликаторам P/E и EV/EBITDA (NTM). Полная ожидаемая доходность с учетом дивидендов составляет 20% NTM.

Основные риски для Qualcomm связаны с состоянием рынка смартфонов. Вероятное окончание цикла повышения ставок в США и Европе должно улучшить глобальный макроклимат, но если ужесточение денежно-кредитной политики продлится, результаты Qualcomm продолжат разочаровывать. Среди других рисков мы отмечаем высоковероятный уход Apple на собственные 5G-модемы в линейке iPhone 16, а также вопрос геополитических отношений США и КНР, который может обернуться дальнейшими ограничениями поставок американских технологий в Поднебесную.

Описание эмитента

Qualcomm — американский фаблесс-производитель чипсетов и разработчик технологий беспроводной связи. Продукты Qualcomm используются в смартфонах, ПК, аудио- и видеоустройствах, автомобилях, носимых гаджетах, широком перечне промышленных систем и сетевого оборудования. Бизнес компании включает три основные сегмента: QCT (Qualcomm CDMA Technologies) отвечает за товарные продукты и ПО Qualcomm; QTL (Qualcomm Technology Licensing) отвечает за предоставление лицензий на интеллектуальные права компании (в том числе технологии CDMA2000, WCDMA, LTE, 5G OFDMA, Wi-Fi, Bluetooth, NFC, GPS); QSI (Qualcomm Strategic Initiatives) осуществляет стратегические инвестиции в стартапы и прочие венчурные проекты.

Фаблесс-модель бизнеса Qualcomm предполагает практически полное отсутствие собственных заводов, за исключением нескольких фабрик по производству РЧ-модулей (RFFE) и РЧ-фильтров в Германии и Сингапуре. Основными поставщиками интегральных схем являются Global Foundries, Samsung Electronics, Semiconductor Manufacturing International Corporation (SMIC), Taiwan Semiconductor Manufacturing Company (TSMC) и United Microelectronics.

Крупнейшие покупатели Qualcomm (>10% выручки) — Apple и Samsung. По итогам 9 месяцев 2023 ф. г. 16% выручки Qualcomm пришлось на продажи патентных прав и еще 84% — на продукты. Структуру товарной выручки составляют чипсеты для смартфонов (74%), автомобильные платформы (6%) и чипы интернета вещей (20%). Большая часть продуктов и прав Qualcomm используется в КНР (64%), Вьетнаме (14%), Южной Корее (7%) и США (3%).

Акционерный капитал компании состоит из 1 116 млн акций. Ведущий акционер Qualcomm — Vanguard Group (9,83%). Free float составляет 99,92%.

Перспективы и риски компании

Упавший глобальный спрос на потребительскую электронику остается главной причиной слабой динамики акций Qualcomm в 2023 году. Квартальные продажи смартфонов показывают уверенное снижение в течение последних 3 лет, достигнув минимальных значений в 1-м полугодии 2023 года.

Ключевой продукт для Qualcomm — по-прежнему мобильные процессоры Snapdragon, в связи с чем состояние рынка смартфонов сильно сказывается на финансовых результатах компании. В частности, выручка в 2023 году, согласно нашим ожиданиям, снизится почти на 20%, а чистая прибыль упадет на 28%. Тем не менее есть все основания полагать, что снижение продаж смартфонов не продолжится в 2024 году. На это указывают снижающиеся уровни складских запасов чипов и время доставки микросхем. Ввиду данных факторов мы ожидаем роста рынка смартфонов на 5–10% в 2024 году.

Диверсификация в сторону чипов для IoT и авто будет играть важную роль для компании в ближайшие годы. Микросхемы для двух указанных рынков за 9 месяцев 2023 ф. г. принесли 22% выручки против 17% в 2020 ф. г. Интернет вещей на фоне бума технологий искусственного интеллекта может стать одним из наиболее быстрорастущих сегментов рынка потребительской электроники в текущем десятилетии. Росту же в сегменте микросхем для автомобильной промышленности способствует M&A-активность Qualcomm. В 2022 году компания завершила поглощение Veoneer и теперь ожидает годовую выручку от автосегмента вблизи $ 4 млрд в 2026 году и вблизи $ 9 млрд в 2030 году против прогнозируемых $ 1,8 млрд в 2023 ф. г. Кроме того, компании принадлежит более 300 лицензий, которые, согласно нашим ожиданиям, продолжат обеспечивать высокорентабельный денежный поток в ближайшие годы. В частности, в 2022 году Qualcomm заключила с Samsung соглашение на лицензирование стандартов связи до 2030 года, охватывающее, в числе прочего, технологии стандарта 6G.

IPO Arm — позитивный сигнал для Qualcomm. В результате первичного размещения Arm одноименная архитектура, активно используемая в мобильных процессорах, останется в руках относительно независимой компании, что должно положительно сказаться на долгосрочной рентабельности Qualcomm.

В случае реализации апсайда на рынке КНР Qualcomm зафиксирует двойной финансовый эффект. Слабая глобальная динамика на рынке смартфонов в значительной степени связана с активностью китайских производителей, которые напрямую обеспечивают почти 2/3 всех доходов Qualcomm не только на товарном рынке, но и в сегменте лицензий. Ввиду этого потенциальное усиление внутреннего спроса и экспорта из КНР во 2-м полугодии 2023 года может оказать существенную поддержку финансовым результатам компании.

Основные риски для Qualcomm связаны с состоянием рынка смартфонов. Вероятное окончание цикла повышения ставок в США и Европе должно улучшить глобальный макроклимат. Но если ужесточение денежно-кредитной политики продлится, то результаты Qualcomm продолжат разочаровывать. Среди других рисков мы отмечаем высоковероятный уход Apple на собственные 5G-модемы в линейке iPhone 16, а также вопрос геополитических отношений США и КНР, который может обернуться дальнейшими ограничениями поставок американских технологий в Поднебесную.

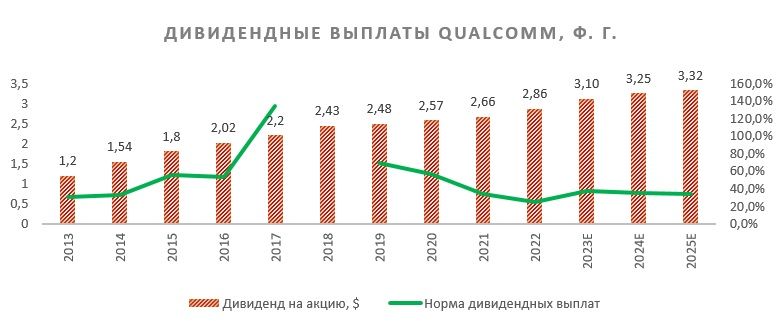

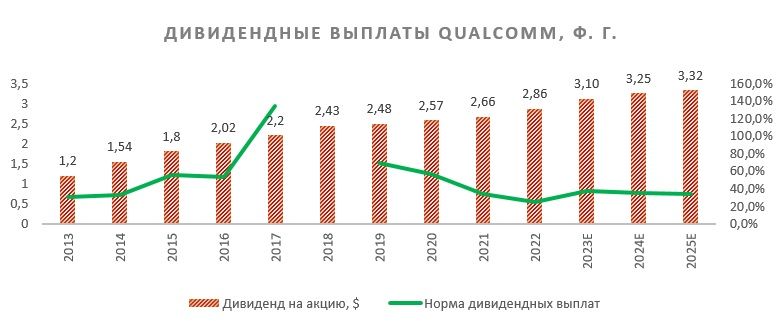

Возврат капитала акционерам

Дивидендную доходность NTM мы оцениваем на уровне 2,9%. Рост квартального дивиденда до $ 0,80, о котором компания сообщила в июле, оказался выше рыночных ожиданий, что дает Qualcomm дополнительный фактор привлекательности.

Кроме того, Qualcomm сохраняет около $ 5,5 млрд (4,4% капитализации) в рамках одобренной программы обратного выкупа. Несмотря на то что текущая стоимость акций компании выглядит привлекательно, мы оцениваем вероятность существенного ускорения выкупа как низкую ввиду многократных комментариев менеджмента об использовании байбэка исключительно в рамках предотвращения размытия акционерного капитала.

Финансовые показатели

По итогам июньского квартала Qualcomm вновь показала значительное снижение выручки (-23% г/г), основной причиной остается слабый глобальный спрос на электронику. Доходы от продаж решений для мобильных телефонов упали на 25% г/г, интернета вещей — на 24% г/г. И лишь выручка от реализации автомобильных систем подросла на 13% г/г на фоне поглощения Veoneer в прошлом году и значительного расширения линейки бизнеса. При этом по чистой прибыли на акцию Qualcomm отчиталась лучше ожиданий: скорректированный EPS компании составил $ 1,87 (-37% г/г) против консенсуса $ 1,81.

Главный негатив принесли прогнозы компании, отвечающие сценарию сохранения скорр. EPS и выручки на уровне 3-го финансового квартала в следующие три месяца. Qualcomm ожидает сохранения негативной конъюнктуры на рынке смартфонов в июле — сентябре с потенциальным выправлением ситуации в праздничном 4-м квартале.

Коэффициент «Чистый долг / EBITDA» Qualcomm на уровне 0,58х немного опережает среднее значение по сектору, но мы прогнозируем возвращение чистой долговой нагрузки на отрицательную территорию в 2025 году по мере восстановления глобального рынка смартфонов.

Qualcomm: ключевые данные отчетности, млн $ (финансовый год с окончанием в сентябре)

Qualcomm: историческая и прогнозная динамика ключевых финансовых показателей, млн $ (финансовый год с окончанием в сентябре)

Оценка

Для анализа стоимости акций Qualcomm мы использовали оценку по мультипликаторам P/E и EV/EBITDA (NTM) относительно аналогов, которая подразумевает целевую капитализацию $ 147,6 млрд, или $ 132 на акцию, что соответствует потенциалу 17%. Полная доходность с учетом дивидендов NTM составляет 20%. Исходя из этого, мы присваиваем акциям Qualcomm рейтинг «Покупать».

Qualcomm: оценка капитализации по мультипликаторам

Qualcomm: показатели оценки

Средневзвешенная целевая цена акций Qualcomm по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 127,4 (апсайд — 13,1%), а рейтинг акции эквивалентен 3,7 (где 1,0 соответствует рейтингу Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций Qualcomm аналитиками Wells Fargo составляет $ 100,00 («Держать»), DZ Bank — $ 116,00 («Держать»), BNP Paribas — $ 136,00 («Покупать»).

Акции на фондовом рынке

C 31.12.2022 акции Qualcomm (+2,46%) существенно отстают как от широкого рынка в лице S&P 500, который вырос на 16,35%, так и от отраслевого S&P 500 Information Technology, взлетевшего за период на 39,24%.

Технический анализ

С точки зрения технического анализа на недельном графике акции Qualcomm с начала 2023 года торгуются в широком боковом канале $ 102–133. Нижняя граница канала совпадает с нижней линией Боллинджера и обозначает довольно сильную поддержку, отскок от которой может спровоцировать дальнейшее укрепление котировок.

Мы повышаем рейтинг акций QCOM с «Держать» до «Покупать» и целевую цену со $ 123 до $ 132 на сентябрь 2024 года. Потенциал роста 17,2% без учета дивидендов.

Qualcomm - американский фаблесс-производитель чипсетов и разработчик технологий беспроводной связи. Продукты Qualcomm используются в смартфонах, ПК, аудио- и видеоустройствах, автомобилях, носимых гаджетах, широком перечне промышленных систем и сетевого оборудования.

Глобальный спрос на смартфоны приблизился к своему «дну». Несмотря на сохраняющуюся слабую рыночную динамику, снижающиеся время поставки чипов и уровень складских запасов говорят в пользу того, что в 2024 году покупательская активность может стабилизироваться. Кроме того, потенциальное усиление внутреннего спроса и экспорта КНР во 2-м полугодии 2023 года может оказать существенную поддержку финансовым результатам компании.

Диверсификация в сторону чипов для IoT и авто будет играть важную роль для компании в ближайшие годы. В частности, компания планирует увеличить выручку от автосегмента в 5 раз к 2030 году, а продажи решений для интернета вещей могут получить поддержку на фоне бума технологий искусственного интеллекта. Кроме того, компании принадлежит более 300 лицензий, которые, согласно нашим ожиданиям, продолжат обеспечивать высокорентабельный денежный поток в ближайшие годы.

IPO Arm — позитивный сигнал для Qualcomm. В результате первичного размещения Arm одноименная архитектура, активно используемая в мобильных процессорах, останется в руках относительно независимой компании, что должно положительно сказаться на долгосрочной рентабельности Qualcomm.

Главный негатив на последнем конференц-звонке принесли прогнозы компании, отвечающие сценарию сохранения скорр. EPS и выручки на уровне 3-го финансового квартала в следующие три месяца. Qualcomm ожидает сохранения негативной конъюнктуры на рынке смартфонов в июле — сентябре с потенциальным выправлением ситуации в праздничном 4-м квартале.

Компания выглядит дешевле аналогов на 17% по форвардным мультипликаторам P/E и EV/EBITDA (NTM). Полная ожидаемая доходность с учетом дивидендов составляет 20% NTM.

Основные риски для Qualcomm связаны с состоянием рынка смартфонов. Вероятное окончание цикла повышения ставок в США и Европе должно улучшить глобальный макроклимат, но если ужесточение денежно-кредитной политики продлится, результаты Qualcomm продолжат разочаровывать. Среди других рисков мы отмечаем высоковероятный уход Apple на собственные 5G-модемы в линейке iPhone 16, а также вопрос геополитических отношений США и КНР, который может обернуться дальнейшими ограничениями поставок американских технологий в Поднебесную.

Описание эмитента

Qualcomm — американский фаблесс-производитель чипсетов и разработчик технологий беспроводной связи. Продукты Qualcomm используются в смартфонах, ПК, аудио- и видеоустройствах, автомобилях, носимых гаджетах, широком перечне промышленных систем и сетевого оборудования. Бизнес компании включает три основные сегмента: QCT (Qualcomm CDMA Technologies) отвечает за товарные продукты и ПО Qualcomm; QTL (Qualcomm Technology Licensing) отвечает за предоставление лицензий на интеллектуальные права компании (в том числе технологии CDMA2000, WCDMA, LTE, 5G OFDMA, Wi-Fi, Bluetooth, NFC, GPS); QSI (Qualcomm Strategic Initiatives) осуществляет стратегические инвестиции в стартапы и прочие венчурные проекты.

Фаблесс-модель бизнеса Qualcomm предполагает практически полное отсутствие собственных заводов, за исключением нескольких фабрик по производству РЧ-модулей (RFFE) и РЧ-фильтров в Германии и Сингапуре. Основными поставщиками интегральных схем являются Global Foundries, Samsung Electronics, Semiconductor Manufacturing International Corporation (SMIC), Taiwan Semiconductor Manufacturing Company (TSMC) и United Microelectronics.

Крупнейшие покупатели Qualcomm (>10% выручки) — Apple и Samsung. По итогам 9 месяцев 2023 ф. г. 16% выручки Qualcomm пришлось на продажи патентных прав и еще 84% — на продукты. Структуру товарной выручки составляют чипсеты для смартфонов (74%), автомобильные платформы (6%) и чипы интернета вещей (20%). Большая часть продуктов и прав Qualcomm используется в КНР (64%), Вьетнаме (14%), Южной Корее (7%) и США (3%).

Акционерный капитал компании состоит из 1 116 млн акций. Ведущий акционер Qualcomm — Vanguard Group (9,83%). Free float составляет 99,92%.

Перспективы и риски компании

Упавший глобальный спрос на потребительскую электронику остается главной причиной слабой динамики акций Qualcomm в 2023 году. Квартальные продажи смартфонов показывают уверенное снижение в течение последних 3 лет, достигнув минимальных значений в 1-м полугодии 2023 года.

Ключевой продукт для Qualcomm — по-прежнему мобильные процессоры Snapdragon, в связи с чем состояние рынка смартфонов сильно сказывается на финансовых результатах компании. В частности, выручка в 2023 году, согласно нашим ожиданиям, снизится почти на 20%, а чистая прибыль упадет на 28%. Тем не менее есть все основания полагать, что снижение продаж смартфонов не продолжится в 2024 году. На это указывают снижающиеся уровни складских запасов чипов и время доставки микросхем. Ввиду данных факторов мы ожидаем роста рынка смартфонов на 5–10% в 2024 году.

Диверсификация в сторону чипов для IoT и авто будет играть важную роль для компании в ближайшие годы. Микросхемы для двух указанных рынков за 9 месяцев 2023 ф. г. принесли 22% выручки против 17% в 2020 ф. г. Интернет вещей на фоне бума технологий искусственного интеллекта может стать одним из наиболее быстрорастущих сегментов рынка потребительской электроники в текущем десятилетии. Росту же в сегменте микросхем для автомобильной промышленности способствует M&A-активность Qualcomm. В 2022 году компания завершила поглощение Veoneer и теперь ожидает годовую выручку от автосегмента вблизи $ 4 млрд в 2026 году и вблизи $ 9 млрд в 2030 году против прогнозируемых $ 1,8 млрд в 2023 ф. г. Кроме того, компании принадлежит более 300 лицензий, которые, согласно нашим ожиданиям, продолжат обеспечивать высокорентабельный денежный поток в ближайшие годы. В частности, в 2022 году Qualcomm заключила с Samsung соглашение на лицензирование стандартов связи до 2030 года, охватывающее, в числе прочего, технологии стандарта 6G.

IPO Arm — позитивный сигнал для Qualcomm. В результате первичного размещения Arm одноименная архитектура, активно используемая в мобильных процессорах, останется в руках относительно независимой компании, что должно положительно сказаться на долгосрочной рентабельности Qualcomm.

В случае реализации апсайда на рынке КНР Qualcomm зафиксирует двойной финансовый эффект. Слабая глобальная динамика на рынке смартфонов в значительной степени связана с активностью китайских производителей, которые напрямую обеспечивают почти 2/3 всех доходов Qualcomm не только на товарном рынке, но и в сегменте лицензий. Ввиду этого потенциальное усиление внутреннего спроса и экспорта из КНР во 2-м полугодии 2023 года может оказать существенную поддержку финансовым результатам компании.

Основные риски для Qualcomm связаны с состоянием рынка смартфонов. Вероятное окончание цикла повышения ставок в США и Европе должно улучшить глобальный макроклимат. Но если ужесточение денежно-кредитной политики продлится, то результаты Qualcomm продолжат разочаровывать. Среди других рисков мы отмечаем высоковероятный уход Apple на собственные 5G-модемы в линейке iPhone 16, а также вопрос геополитических отношений США и КНР, который может обернуться дальнейшими ограничениями поставок американских технологий в Поднебесную.

Возврат капитала акционерам

Дивидендную доходность NTM мы оцениваем на уровне 2,9%. Рост квартального дивиденда до $ 0,80, о котором компания сообщила в июле, оказался выше рыночных ожиданий, что дает Qualcomm дополнительный фактор привлекательности.

Кроме того, Qualcomm сохраняет около $ 5,5 млрд (4,4% капитализации) в рамках одобренной программы обратного выкупа. Несмотря на то что текущая стоимость акций компании выглядит привлекательно, мы оцениваем вероятность существенного ускорения выкупа как низкую ввиду многократных комментариев менеджмента об использовании байбэка исключительно в рамках предотвращения размытия акционерного капитала.

Финансовые показатели

По итогам июньского квартала Qualcomm вновь показала значительное снижение выручки (-23% г/г), основной причиной остается слабый глобальный спрос на электронику. Доходы от продаж решений для мобильных телефонов упали на 25% г/г, интернета вещей — на 24% г/г. И лишь выручка от реализации автомобильных систем подросла на 13% г/г на фоне поглощения Veoneer в прошлом году и значительного расширения линейки бизнеса. При этом по чистой прибыли на акцию Qualcomm отчиталась лучше ожиданий: скорректированный EPS компании составил $ 1,87 (-37% г/г) против консенсуса $ 1,81.

Главный негатив принесли прогнозы компании, отвечающие сценарию сохранения скорр. EPS и выручки на уровне 3-го финансового квартала в следующие три месяца. Qualcomm ожидает сохранения негативной конъюнктуры на рынке смартфонов в июле — сентябре с потенциальным выправлением ситуации в праздничном 4-м квартале.

Коэффициент «Чистый долг / EBITDA» Qualcomm на уровне 0,58х немного опережает среднее значение по сектору, но мы прогнозируем возвращение чистой долговой нагрузки на отрицательную территорию в 2025 году по мере восстановления глобального рынка смартфонов.

Qualcomm: ключевые данные отчетности, млн $ (финансовый год с окончанием в сентябре)

Qualcomm: историческая и прогнозная динамика ключевых финансовых показателей, млн $ (финансовый год с окончанием в сентябре)

Оценка

Для анализа стоимости акций Qualcomm мы использовали оценку по мультипликаторам P/E и EV/EBITDA (NTM) относительно аналогов, которая подразумевает целевую капитализацию $ 147,6 млрд, или $ 132 на акцию, что соответствует потенциалу 17%. Полная доходность с учетом дивидендов NTM составляет 20%. Исходя из этого, мы присваиваем акциям Qualcomm рейтинг «Покупать».

Qualcomm: оценка капитализации по мультипликаторам

Qualcomm: показатели оценки

Средневзвешенная целевая цена акций Qualcomm по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 127,4 (апсайд — 13,1%), а рейтинг акции эквивалентен 3,7 (где 1,0 соответствует рейтингу Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций Qualcomm аналитиками Wells Fargo составляет $ 100,00 («Держать»), DZ Bank — $ 116,00 («Держать»), BNP Paribas — $ 136,00 («Покупать»).

Акции на фондовом рынке

C 31.12.2022 акции Qualcomm (+2,46%) существенно отстают как от широкого рынка в лице S&P 500, который вырос на 16,35%, так и от отраслевого S&P 500 Information Technology, взлетевшего за период на 39,24%.

Технический анализ

С точки зрения технического анализа на недельном графике акции Qualcomm с начала 2023 года торгуются в широком боковом канале $ 102–133. Нижняя граница канала совпадает с нижней линией Боллинджера и обозначает довольно сильную поддержку, отскок от которой может спровоцировать дальнейшее укрепление котировок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба