В конце лета — начале осени публичные продуктовые ретейлеры опубликовали финансовую отчетность за 1 полугодие 2023 года. Рассмотрим их показатели и попробуем понять, чей бизнес продолжает динамично развиваться, а у кого дела не так радужны.

Операционные и финансовые результаты

X5 Group

. Выручка за 1 полугодие 2023 года прибавила 17% и составила 1468,4 млрд рублей. Такого результата получилось достичь как за счет увеличения количества магазинов, так и за счет хорошей динамики сопоставимых продаж (LFL

). Так, количество магазинов увеличилось с 19 782 до 22 682 — на 15%. А сопоставимые продажи прибавили 7,2%, при этом трафик увеличился на 5,2%, а средний чек — на 1,9%.

Динамика EBITDA

значительно хуже, чем у выручки: рост всего лишь на 2% — до 162,6 млрд рублей. Это объясняется ростом расходов — в основном на персонал и аренду — ввиду агрессивного развития дискаунтера «Чижик» и консолидации сибирских сетей «Красный Яр» и «Слата».

Операционная прибыль увеличилась до 83,2 млрд рублей — рост на 7%. А вот чистая прибыль X5 Group выросла на 23% — до 36 млрд рублей. Лучшая динамика последней объясняется снижением расходов компании по налогу на прибыль, так как в прошлом году имели место разовые факторы, связанные с созданием резервов.

Кроме того, X5 Group сумела сократить чистый долг на 2% — до 201,5 млрд рублей. Этому помогло снижение общего долга компании. У X5 Group умеренная долговая нагрузка: мультипликатор «чистый долг / EBITDA» составляет около 1,1×.

Финансовые показатели X5 Group, млрд рублей

Сопоставимые продажи X5 Group за 1 полугодие 2023 года

«Магнит». Выручка прибавила 8% — до 1229,5 млрд рублей. Как и X5 Group, компания продемонстрировала такой результат как за счет роста количества магазинов, так и за счет увеличения сопоставимых продаж. Количество магазинов по итогам 1 полугодия 2023 года достигло 28 309, что на 6% больше, чем по итогам аналогичного периода прошлого года. Сопоставимый трафик прибавил 2,2%, средний чек — 3,2%, а в целом рост сопоставимых продаж составил 5,4%.

EBITDA выросла меньше, чем выручка, — всего на 3%. Результат — 132,4 млрд рублей. Это произошло из-за опережающего роста расходов, преимущественно на персонал и коммунальные услуги.

Операционная прибыль составила 67,1 млрд рублей — рост на 2% к аналогичному показателю за 1 полугодие 2022 года. А чистая прибыль показала заметно лучшую динамику: она прибавила 16% — до 34 млрд рублей. Это стало возможным потому, что «Магнит» заработал на курсовых разницах и нарастил процентные доходы по депозитам. Да, компания также стала больше тратить на обслуживание кредитов и аренду, но вклад первых двух пунктов оказался больше.

Чистый долг «Магнита» составил 116,8 млрд рублей, что на 37% меньше, чем в 1 полугодии 2022 года. Основная причина такой динамики — существенное увеличение объема денег и эквивалентов на счетах компании. По итогам 1 полугодия 2023 года они составили около 300 млрд рублей. Благодаря этому мультипликатор «чистый долг / EBITDA» «Магнита» составил всего лишь 0,7×.

Финансовые показатели «Магнита», млрд рублей

Сопоставимые продажи «Магнита» за 1 полугодие 2023 года

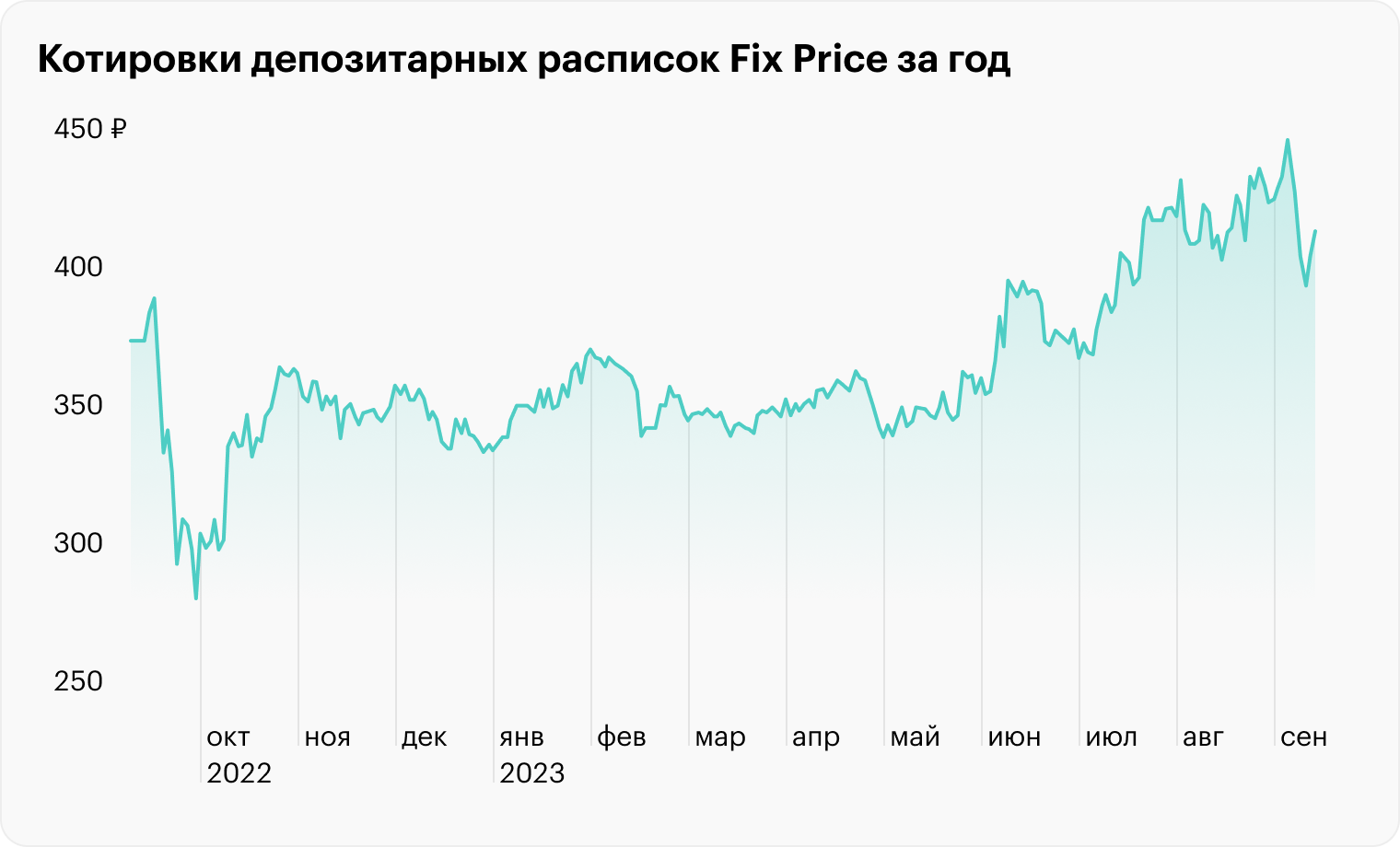

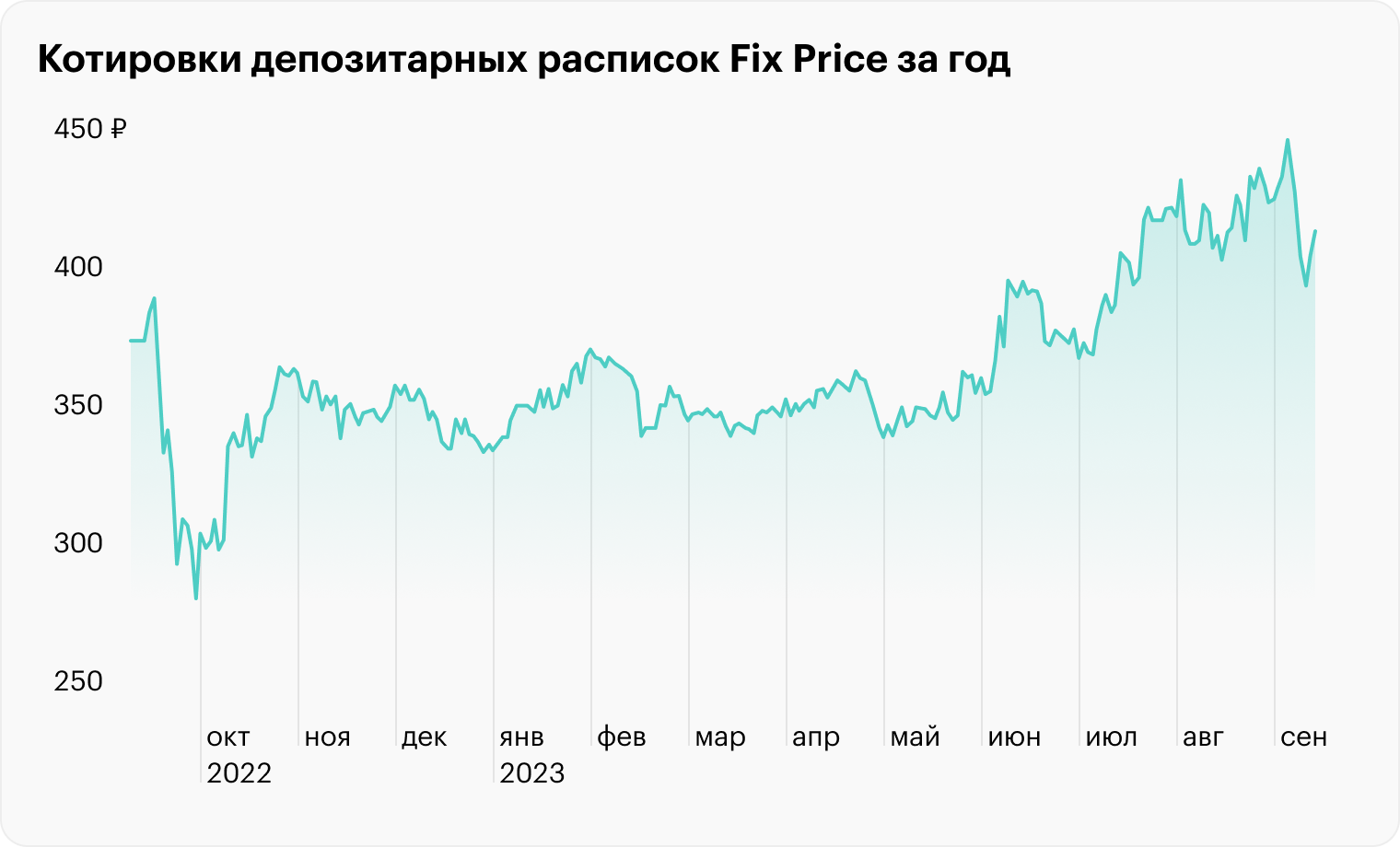

Fix Price. Выручка за 1 полугодие 2023 года прибавила 3% — до 135,7 млрд рублей. При этом количество магазинов выросло до 6039 — на 15%, — а вот сопоставимые продажи снизились на 6,6%. В свою очередь, EBITDA уменьшилась до 23,6 млрд рублей — на 9%. Всему виной опережающий рост расходов компании.

Вслед за этим снижение показала и операционная прибыль — на 17%. Результат — 16,3 млрд рублей. А вот чистая прибыль Fix Price показала бурный рост — на 284% — и составила 19,6 млрд рублей. Причина такой динамики сходна с ситуацией X5 Group: на фоне кризиса в прошлом году компания создала резервы из-за налоговых рисков и зафиксировала убыток по налогу на прибыль в 11 млрд рублей. По итогам 1 полугодия 2023 года данные риски переоценили, часть резервов распустили и таким образом получили доход по данной статье в 3 млрд рублей.

А чистый долг Fix Price ушел в отрицательную зону, достигнув −9,9 млрд рублей, — против 14,8 млрд рублей годом ранее. Компания сумела погасить часть кредитов, снизив общий долг, а также существенно нарастить объем денег и эквивалентов на своих счетах — с 7,7 до 29,4 млрд рублей.

Финансовые показатели Fix Price, млрд рублей

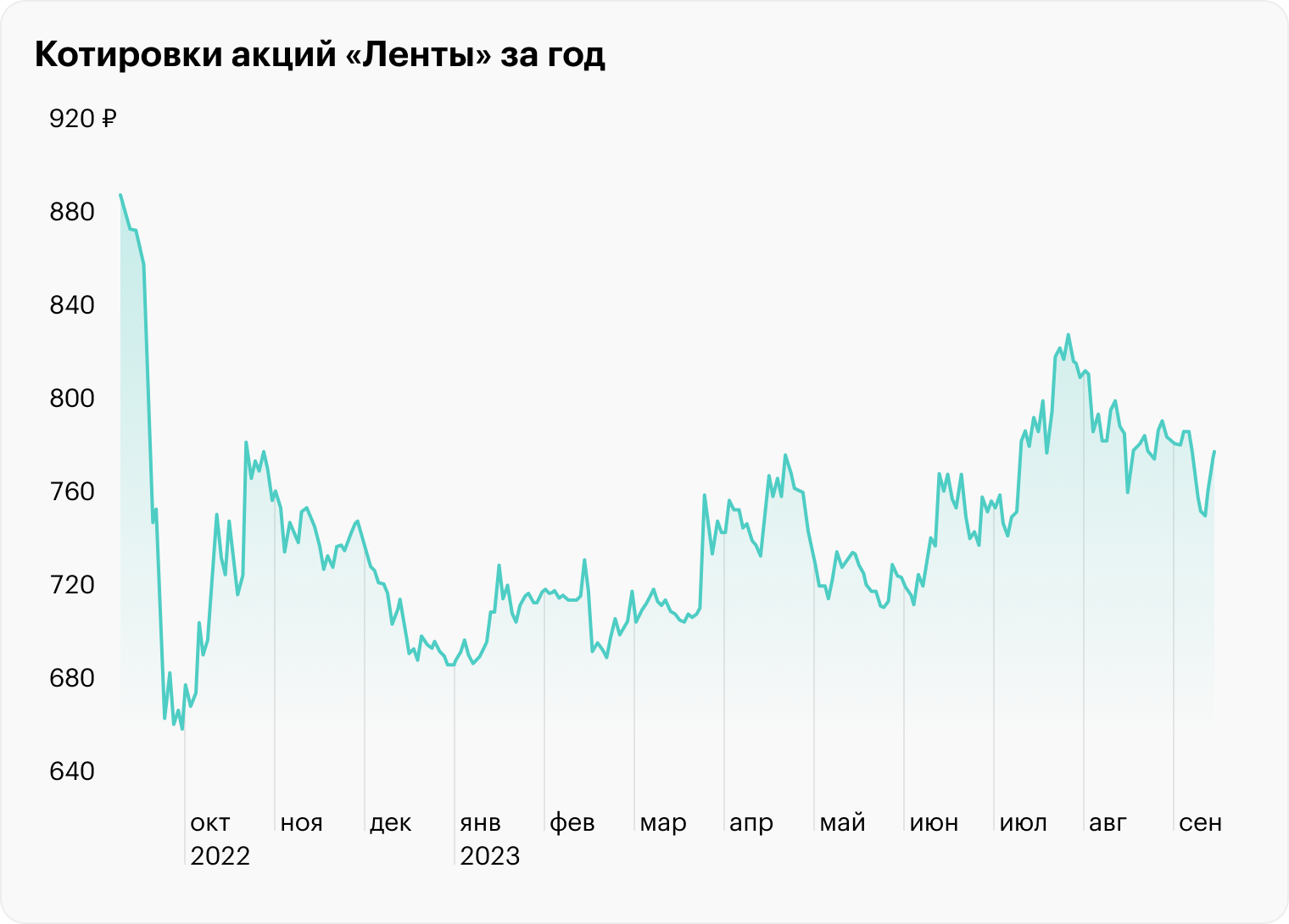

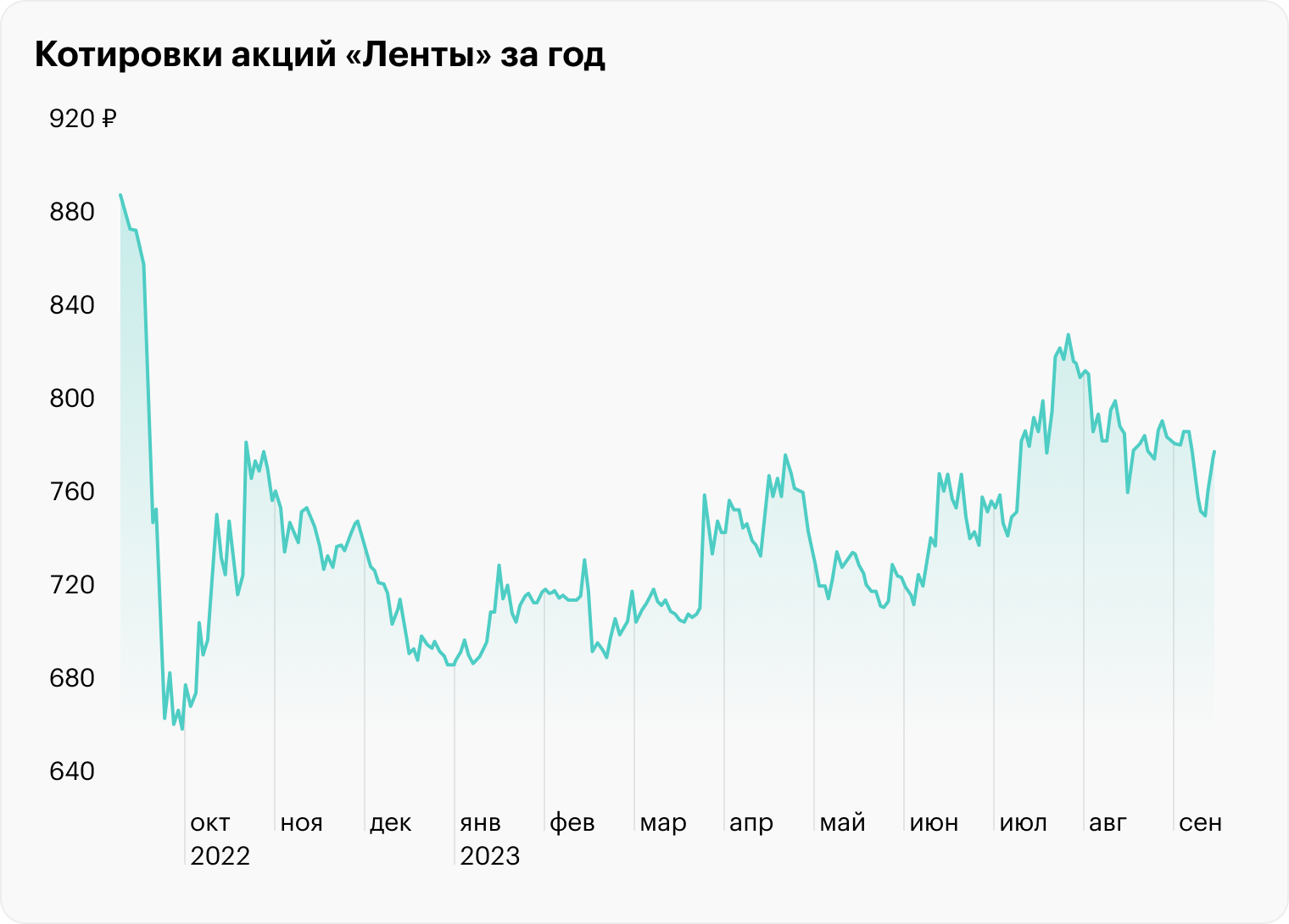

«Лента». Выручка за 1 полугодие 2023 года снизилась на 2% и составила 257,2 млрд рублей. Такая динамика объясняется как уменьшением количества магазинов на 4% — до 773, — так и падением сопоставимых продаж. Они снизились на 1,9%, при этом трафик уменьшился на 0,6%, а средний чек — на 1,4%. В свою очередь, EBITDA рухнула на 44% — до 8,6 млрд рублей.

По операционной и чистой прибыли «Лента» вообще показала убытки. Первая из них составила −0,1 млрд рублей — против 6,6 млрд рублей годом ранее, — а чистая прибыль снизилась с 3,4 млрд рублей по итогам 1 полугодия 2022 года до −2,4 млрд рублей.

Чистый долг компании снизился до 59,3 млрд рублей — на 15%. Основная причина — рост денег и эквивалентов на счетах «Ленты» с 13,2 до 29,9 млрд рублей. Но из-за значительного падения EBITDA мультипликатор «чистый долг / EBITDA» составил 2,3×.

Финансовые показатели «Ленты», млрд рублей

Сопоставимые продажи «Ленты» за 1 полугодие 2023 года

«Окей». Выручка компании за 1 полугодие 2023 года выросла на 2% — до 99,5 млрд рублей. Важный момент — что выручка гипермаркетов снизилась до 69 млрд рублей, на 5%, а дискаунтеров — выросла на 19% и составила 30,4 млрд рублей.

За этот же период количество магазинов выросло на 16% — до 282. А вот сопоставимые продажи снизились на 3,2% за счет снижения трафика. Средний чек остался без изменений.

EBITDA компании снизилась на 5% и составила 7,1 млрд рублей. Причина такой динамики — опережающий рост расходов. Операционная прибыль рухнула до 0,5 млрд рублей, на 74%. А чистый убыток составил 3 млрд рублей — против прибыли в 0,6 млрд рублей за 1 полугодие 2022 года. Это произошло, кроме всего прочего, из-за роста расходов на обслуживание долга и из-за убытков от курсовых разниц.

Чистый долг «Окея» прибавил 17% и достиг 42,5 млрд рублей — против 36,5 млрд рублей годом ранее. Причины этого — рост общего долга и снижение денег и эквивалентов на счетах компании.

Финансовые показатели «Окея», млрд рублей

Сопоставимые продажи «Окея» за 1 полугодие 2023 года

Сравнение и перспективы

X5 Group. Компания не только сохраняет лидерство в секторе, но и демонстрирует лучшую динамику показателей среди конкурентов. Более того, X5 Group динамично развивается сразу по многим направлениям: продолжает осваивать Дальний Восток, бурно расширяет сеть относительно нового для себя формата дискаунтеров, продолжает покупать конкурентов и наращивает продажи в существующих магазинах.

Основной проблемой компании остается ее нидерландская прописка. X5 Group зарегистрировала программу глобальных депозитарных расписок (ГДР) в ЦБ РФ, чтобы торги на Московской бирже не зависели от листинга на других площадках. Вопрос же с редомициляцией остается в подвешенном состоянии, что мешает котировкам ГДР X5 Group расти еще сильнее.

«Магнит». Второй крупнейший ретейлер также продолжает расширять бизнес, демонстрируя рост как по количеству магазинов, так и по продажам в существующих. Но расти темпами более крупного конкурента у «Магнита» пока не получается.

Недавно компания объявила о завершении выкупа своих акций у нерезидентов. Результатом стал выкуп около 21,5% акций за примерно 48,5 млрд рублей. Теперь большой вопрос, что «Магнит» сделает с таким весомым квазиказначейским пакетом акций. Среди вариантов есть продажа его стратегическому инвестору или на бирже, погашение, а также сохранение контроля над ним у компании. Какие-либо новости по данной теме могут стать причиной ощутимого движения котировок акций «Магнита».

Fix Price. Компания продолжила открывать новые магазины, но продажи в существующих снизились. Сама Fix Price в пресс-релизе объясняет это ажиотажным спросом в 1 полугодии 2022 года, то есть считает, что сопоставимые продажи упали из-за эффекта высокой базы. Посмотрим в следующих отчетах, так ли это, но результаты за 1 полугодие 2023 года выглядят не слишком хорошими.

Fix Price — чуть ли не единственная компания с российскими корнями, которая в прошлом году совершила редомициляцию, но переехала она не в Россию, а на Кипр. Таким образом, с точки зрения инфраструктурных ограничений для инвесторов с Мосбиржи ничего особенно не поменялось. Как и в случае с X5 Group, основной драйвер роста котировок депозитарных расписок Fix Price — редомициляция в Россию.

«Лента». Компания продемонстрировала откровенно слабые результаты за 1 полугодие 2023 года: большинство операционных и финансовых показателей снизилось, по итогам периода «Лента» оказалась убыточной.

Компания продолжает делать основную ставку на стагнирующий сегмент гипермаркетов, а эффективно развивать магазины малых форматов у нее пока не получается. В пресс-релизе «Лента» объявила, что стала активно закрывать магазины с низкой эффективностью, планируя таким образом в дальнейшем улучшить свои показатели. Узнаем о результатах в следующих отчетах. Пока же акции компании выглядят не слишком привлекательно, так как фундаментальные показатели бизнеса далеко не на высоте.

«Окей». Сети компании демонстрируют разную динамику: гипермаркеты понемногу снижают свои показатели, а дискаунтеры продолжают расти и вносят все больший вклад в финансовые показатели группы. В целом бизнес «Окея» скорее стагнирует, а также показывает убытки.

Кроме того, «Окей», как X5 Group и Fix Price, — это иностранный эмитент с люксембургской пропиской, что в нынешние времена очевидный минус. Кажется, что аналогично вышеперечисленным компаниям не стоит ожидать от «Окея» редомициляции в ближайшее время.

Что в итоге

Все публичные продуктовые ретейлеры почувствовали на себе рост расходов, некоторых это привело к убыткам. Лучше всего 1 полугодие 2023 года отработали лидеры рынка — X5 Group и «Магнит». Они динамично развивали свой бизнес, что вылилось в неплохие финансовые показатели по итогам отчетного периода. X5 Group и «Магнит» все дальше отрываются от публичных конкурентов, укрепляя свое лидерство.

Fix Price отработал несколько хуже, но его результаты более-менее нейтральны. Чего не скажешь о «Ленте»: компания продемонстрировала слабые результаты и убытки. Кроме того, неочевидно, получится ли у «Ленты» показать лучшую динамику в ближайших отчетах. Результаты «Окея» также довольно слабые, но у компании хотя бы есть динамично развивающийся сегмент дискаунтеров, который все больше влияет на общие результаты, что в среднесрочной перспективе может привести к росту показателей компании.

Также стоит отметить немного неожиданный, но важный для инвесторов факт: несмотря на то что сектор считается довольно консервативным и стабильным, что может подразумевать регулярные дивиденды со стороны публичных компаний в нем, в последнее время никто из них их не выплачивает. X5 Group, Fix Price и «Окей» не делают этого из-за ограничений, вызванных их иностранной пропиской, «Магнит» предпочел заняться выкупом акций у нерезидентов, а «Лента» в принципе никогда в своей публичной истории не выплачивала дивиденды.

Таким образом, любые новости, связанные с редомициляцией или выплатой дивидендов от какой-либо из компаний сектора, инвесторы воспримут положительно, что может привести к бурному росту котировок ценных бумаг этой компании. Из вышеперечисленной пятерки, как кажется, наиболее близок к выплате дивидендов «Магнит».

Операционные и финансовые результаты

X5 Group

. Выручка за 1 полугодие 2023 года прибавила 17% и составила 1468,4 млрд рублей. Такого результата получилось достичь как за счет увеличения количества магазинов, так и за счет хорошей динамики сопоставимых продаж (LFL

). Так, количество магазинов увеличилось с 19 782 до 22 682 — на 15%. А сопоставимые продажи прибавили 7,2%, при этом трафик увеличился на 5,2%, а средний чек — на 1,9%.

Динамика EBITDA

значительно хуже, чем у выручки: рост всего лишь на 2% — до 162,6 млрд рублей. Это объясняется ростом расходов — в основном на персонал и аренду — ввиду агрессивного развития дискаунтера «Чижик» и консолидации сибирских сетей «Красный Яр» и «Слата».

Операционная прибыль увеличилась до 83,2 млрд рублей — рост на 7%. А вот чистая прибыль X5 Group выросла на 23% — до 36 млрд рублей. Лучшая динамика последней объясняется снижением расходов компании по налогу на прибыль, так как в прошлом году имели место разовые факторы, связанные с созданием резервов.

Кроме того, X5 Group сумела сократить чистый долг на 2% — до 201,5 млрд рублей. Этому помогло снижение общего долга компании. У X5 Group умеренная долговая нагрузка: мультипликатор «чистый долг / EBITDA» составляет около 1,1×.

Финансовые показатели X5 Group, млрд рублей

Сопоставимые продажи X5 Group за 1 полугодие 2023 года

«Магнит». Выручка прибавила 8% — до 1229,5 млрд рублей. Как и X5 Group, компания продемонстрировала такой результат как за счет роста количества магазинов, так и за счет увеличения сопоставимых продаж. Количество магазинов по итогам 1 полугодия 2023 года достигло 28 309, что на 6% больше, чем по итогам аналогичного периода прошлого года. Сопоставимый трафик прибавил 2,2%, средний чек — 3,2%, а в целом рост сопоставимых продаж составил 5,4%.

EBITDA выросла меньше, чем выручка, — всего на 3%. Результат — 132,4 млрд рублей. Это произошло из-за опережающего роста расходов, преимущественно на персонал и коммунальные услуги.

Операционная прибыль составила 67,1 млрд рублей — рост на 2% к аналогичному показателю за 1 полугодие 2022 года. А чистая прибыль показала заметно лучшую динамику: она прибавила 16% — до 34 млрд рублей. Это стало возможным потому, что «Магнит» заработал на курсовых разницах и нарастил процентные доходы по депозитам. Да, компания также стала больше тратить на обслуживание кредитов и аренду, но вклад первых двух пунктов оказался больше.

Чистый долг «Магнита» составил 116,8 млрд рублей, что на 37% меньше, чем в 1 полугодии 2022 года. Основная причина такой динамики — существенное увеличение объема денег и эквивалентов на счетах компании. По итогам 1 полугодия 2023 года они составили около 300 млрд рублей. Благодаря этому мультипликатор «чистый долг / EBITDA» «Магнита» составил всего лишь 0,7×.

Финансовые показатели «Магнита», млрд рублей

Сопоставимые продажи «Магнита» за 1 полугодие 2023 года

Fix Price. Выручка за 1 полугодие 2023 года прибавила 3% — до 135,7 млрд рублей. При этом количество магазинов выросло до 6039 — на 15%, — а вот сопоставимые продажи снизились на 6,6%. В свою очередь, EBITDA уменьшилась до 23,6 млрд рублей — на 9%. Всему виной опережающий рост расходов компании.

Вслед за этим снижение показала и операционная прибыль — на 17%. Результат — 16,3 млрд рублей. А вот чистая прибыль Fix Price показала бурный рост — на 284% — и составила 19,6 млрд рублей. Причина такой динамики сходна с ситуацией X5 Group: на фоне кризиса в прошлом году компания создала резервы из-за налоговых рисков и зафиксировала убыток по налогу на прибыль в 11 млрд рублей. По итогам 1 полугодия 2023 года данные риски переоценили, часть резервов распустили и таким образом получили доход по данной статье в 3 млрд рублей.

А чистый долг Fix Price ушел в отрицательную зону, достигнув −9,9 млрд рублей, — против 14,8 млрд рублей годом ранее. Компания сумела погасить часть кредитов, снизив общий долг, а также существенно нарастить объем денег и эквивалентов на своих счетах — с 7,7 до 29,4 млрд рублей.

Финансовые показатели Fix Price, млрд рублей

«Лента». Выручка за 1 полугодие 2023 года снизилась на 2% и составила 257,2 млрд рублей. Такая динамика объясняется как уменьшением количества магазинов на 4% — до 773, — так и падением сопоставимых продаж. Они снизились на 1,9%, при этом трафик уменьшился на 0,6%, а средний чек — на 1,4%. В свою очередь, EBITDA рухнула на 44% — до 8,6 млрд рублей.

По операционной и чистой прибыли «Лента» вообще показала убытки. Первая из них составила −0,1 млрд рублей — против 6,6 млрд рублей годом ранее, — а чистая прибыль снизилась с 3,4 млрд рублей по итогам 1 полугодия 2022 года до −2,4 млрд рублей.

Чистый долг компании снизился до 59,3 млрд рублей — на 15%. Основная причина — рост денег и эквивалентов на счетах «Ленты» с 13,2 до 29,9 млрд рублей. Но из-за значительного падения EBITDA мультипликатор «чистый долг / EBITDA» составил 2,3×.

Финансовые показатели «Ленты», млрд рублей

Сопоставимые продажи «Ленты» за 1 полугодие 2023 года

«Окей». Выручка компании за 1 полугодие 2023 года выросла на 2% — до 99,5 млрд рублей. Важный момент — что выручка гипермаркетов снизилась до 69 млрд рублей, на 5%, а дискаунтеров — выросла на 19% и составила 30,4 млрд рублей.

За этот же период количество магазинов выросло на 16% — до 282. А вот сопоставимые продажи снизились на 3,2% за счет снижения трафика. Средний чек остался без изменений.

EBITDA компании снизилась на 5% и составила 7,1 млрд рублей. Причина такой динамики — опережающий рост расходов. Операционная прибыль рухнула до 0,5 млрд рублей, на 74%. А чистый убыток составил 3 млрд рублей — против прибыли в 0,6 млрд рублей за 1 полугодие 2022 года. Это произошло, кроме всего прочего, из-за роста расходов на обслуживание долга и из-за убытков от курсовых разниц.

Чистый долг «Окея» прибавил 17% и достиг 42,5 млрд рублей — против 36,5 млрд рублей годом ранее. Причины этого — рост общего долга и снижение денег и эквивалентов на счетах компании.

Финансовые показатели «Окея», млрд рублей

Сопоставимые продажи «Окея» за 1 полугодие 2023 года

Сравнение и перспективы

X5 Group. Компания не только сохраняет лидерство в секторе, но и демонстрирует лучшую динамику показателей среди конкурентов. Более того, X5 Group динамично развивается сразу по многим направлениям: продолжает осваивать Дальний Восток, бурно расширяет сеть относительно нового для себя формата дискаунтеров, продолжает покупать конкурентов и наращивает продажи в существующих магазинах.

Основной проблемой компании остается ее нидерландская прописка. X5 Group зарегистрировала программу глобальных депозитарных расписок (ГДР) в ЦБ РФ, чтобы торги на Московской бирже не зависели от листинга на других площадках. Вопрос же с редомициляцией остается в подвешенном состоянии, что мешает котировкам ГДР X5 Group расти еще сильнее.

«Магнит». Второй крупнейший ретейлер также продолжает расширять бизнес, демонстрируя рост как по количеству магазинов, так и по продажам в существующих. Но расти темпами более крупного конкурента у «Магнита» пока не получается.

Недавно компания объявила о завершении выкупа своих акций у нерезидентов. Результатом стал выкуп около 21,5% акций за примерно 48,5 млрд рублей. Теперь большой вопрос, что «Магнит» сделает с таким весомым квазиказначейским пакетом акций. Среди вариантов есть продажа его стратегическому инвестору или на бирже, погашение, а также сохранение контроля над ним у компании. Какие-либо новости по данной теме могут стать причиной ощутимого движения котировок акций «Магнита».

Fix Price. Компания продолжила открывать новые магазины, но продажи в существующих снизились. Сама Fix Price в пресс-релизе объясняет это ажиотажным спросом в 1 полугодии 2022 года, то есть считает, что сопоставимые продажи упали из-за эффекта высокой базы. Посмотрим в следующих отчетах, так ли это, но результаты за 1 полугодие 2023 года выглядят не слишком хорошими.

Fix Price — чуть ли не единственная компания с российскими корнями, которая в прошлом году совершила редомициляцию, но переехала она не в Россию, а на Кипр. Таким образом, с точки зрения инфраструктурных ограничений для инвесторов с Мосбиржи ничего особенно не поменялось. Как и в случае с X5 Group, основной драйвер роста котировок депозитарных расписок Fix Price — редомициляция в Россию.

«Лента». Компания продемонстрировала откровенно слабые результаты за 1 полугодие 2023 года: большинство операционных и финансовых показателей снизилось, по итогам периода «Лента» оказалась убыточной.

Компания продолжает делать основную ставку на стагнирующий сегмент гипермаркетов, а эффективно развивать магазины малых форматов у нее пока не получается. В пресс-релизе «Лента» объявила, что стала активно закрывать магазины с низкой эффективностью, планируя таким образом в дальнейшем улучшить свои показатели. Узнаем о результатах в следующих отчетах. Пока же акции компании выглядят не слишком привлекательно, так как фундаментальные показатели бизнеса далеко не на высоте.

«Окей». Сети компании демонстрируют разную динамику: гипермаркеты понемногу снижают свои показатели, а дискаунтеры продолжают расти и вносят все больший вклад в финансовые показатели группы. В целом бизнес «Окея» скорее стагнирует, а также показывает убытки.

Кроме того, «Окей», как X5 Group и Fix Price, — это иностранный эмитент с люксембургской пропиской, что в нынешние времена очевидный минус. Кажется, что аналогично вышеперечисленным компаниям не стоит ожидать от «Окея» редомициляции в ближайшее время.

Что в итоге

Все публичные продуктовые ретейлеры почувствовали на себе рост расходов, некоторых это привело к убыткам. Лучше всего 1 полугодие 2023 года отработали лидеры рынка — X5 Group и «Магнит». Они динамично развивали свой бизнес, что вылилось в неплохие финансовые показатели по итогам отчетного периода. X5 Group и «Магнит» все дальше отрываются от публичных конкурентов, укрепляя свое лидерство.

Fix Price отработал несколько хуже, но его результаты более-менее нейтральны. Чего не скажешь о «Ленте»: компания продемонстрировала слабые результаты и убытки. Кроме того, неочевидно, получится ли у «Ленты» показать лучшую динамику в ближайших отчетах. Результаты «Окея» также довольно слабые, но у компании хотя бы есть динамично развивающийся сегмент дискаунтеров, который все больше влияет на общие результаты, что в среднесрочной перспективе может привести к росту показателей компании.

Также стоит отметить немного неожиданный, но важный для инвесторов факт: несмотря на то что сектор считается довольно консервативным и стабильным, что может подразумевать регулярные дивиденды со стороны публичных компаний в нем, в последнее время никто из них их не выплачивает. X5 Group, Fix Price и «Окей» не делают этого из-за ограничений, вызванных их иностранной пропиской, «Магнит» предпочел заняться выкупом акций у нерезидентов, а «Лента» в принципе никогда в своей публичной истории не выплачивала дивиденды.

Таким образом, любые новости, связанные с редомициляцией или выплатой дивидендов от какой-либо из компаний сектора, инвесторы воспримут положительно, что может привести к бурному росту котировок ценных бумаг этой компании. Из вышеперечисленной пятерки, как кажется, наиболее близок к выплате дивидендов «Магнит».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба