RAZB0RKA отчета РУССНЕФТЬ по РСБУ 3кв'23.

РУССНЕФТЬ наверное не самая интересная из наших нефтяных компаний

Но однозначно, она самая оперативная с точки зрения публикации отчета РСБУ

Прошлый раз делая разборку отчета 2 квартала отмечал, что у компании наметился разворот в финансовых показателях

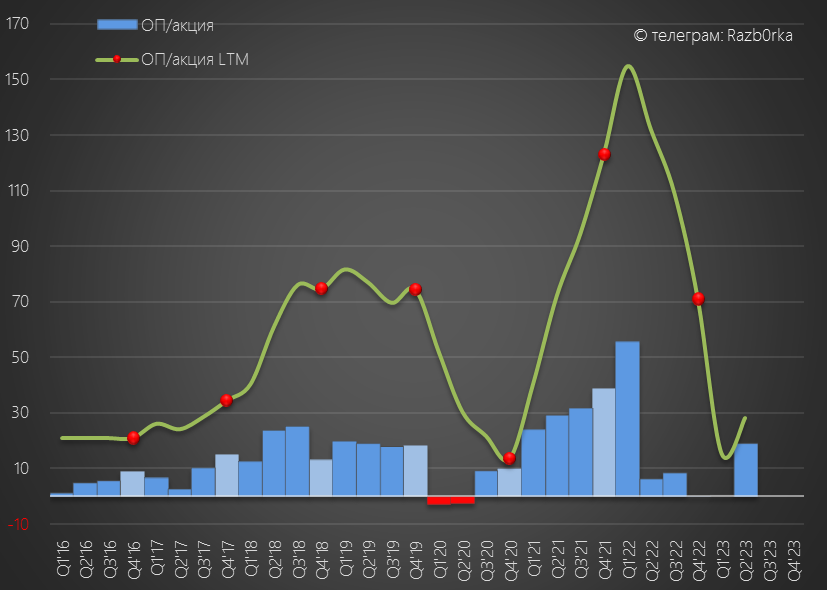

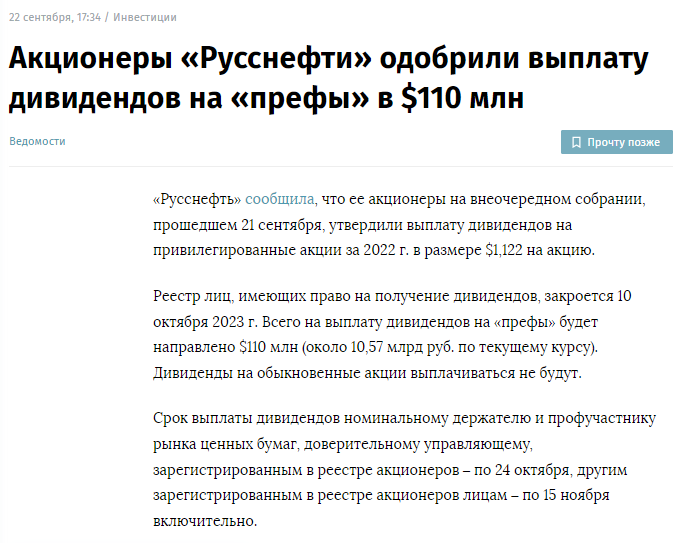

После 2-ух кварталов с нулевой операционной прибылью, компания на конец-то вышла в плюс заработав 7.4 млрд руб или 19 руб/акция операционной прибыли

Чем объясняется этот рост?

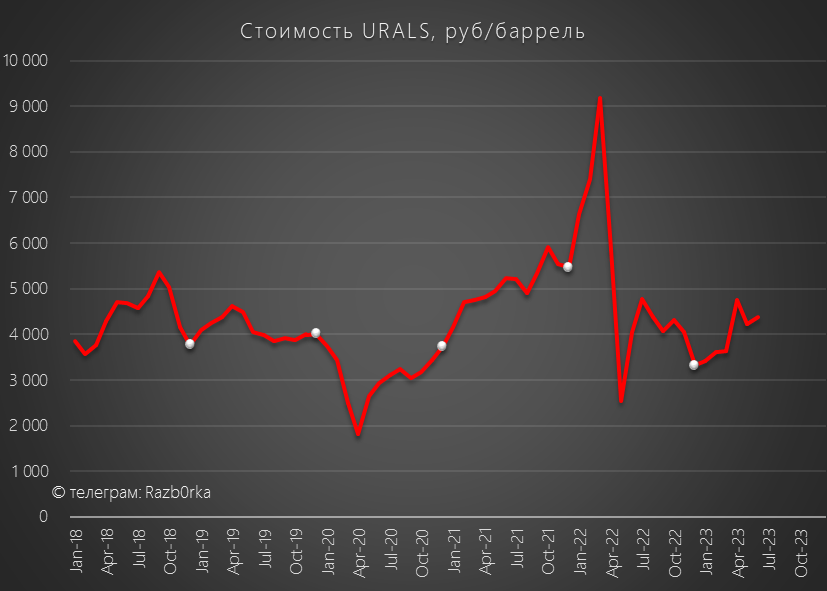

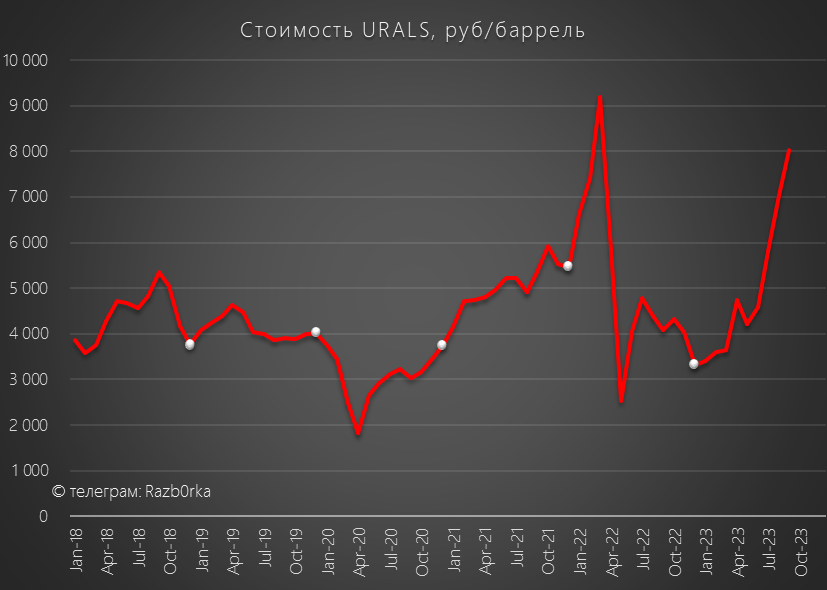

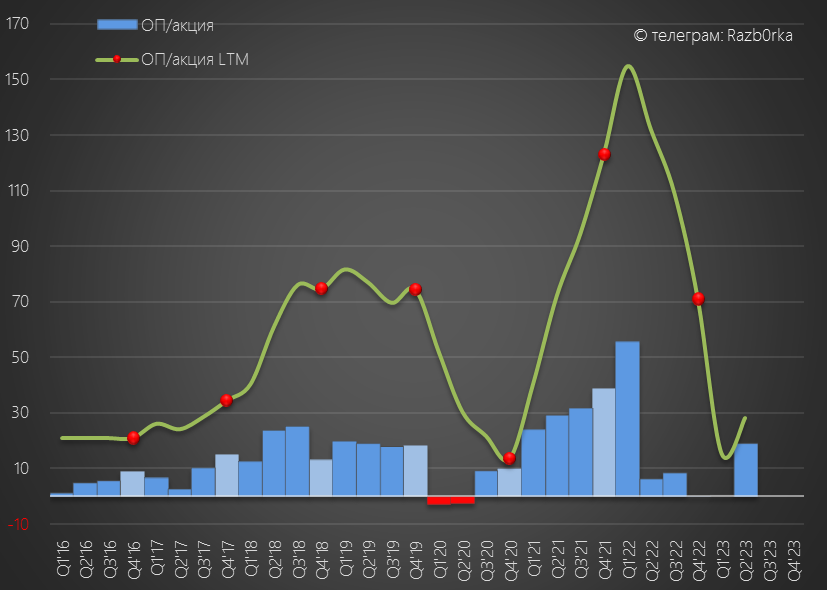

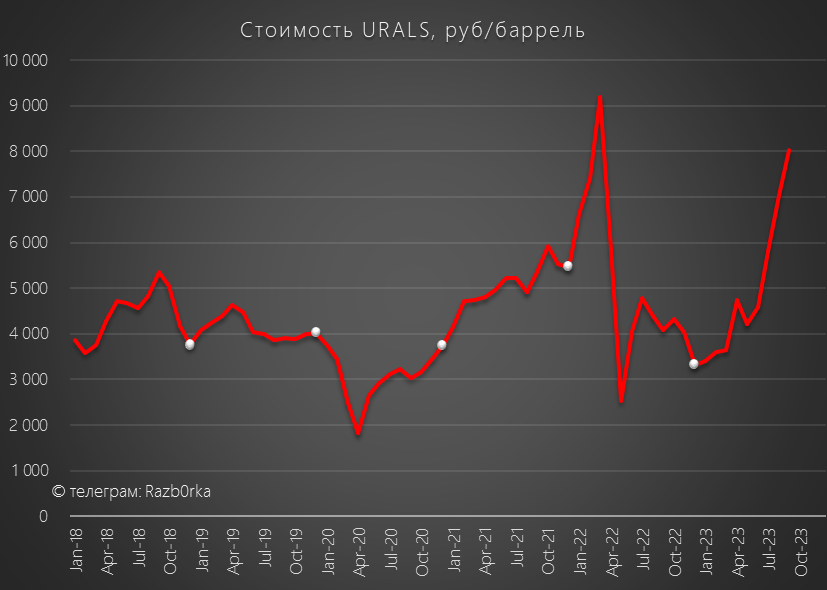

Живительное сокращение дисконта на URALS и девальвация рубля увеличили стоимость российской бочки нефти выше 4 тыс руб

Наличие операционной прибыли это несомненный позитив, но все остальные параметры финансового положения компании оставались очень не очень

Я имею в виду долг перед банками, задолженность дочек по процентам перед материнской компании и долг компании перед государством по налогам

Акции на тот момент стоили 153 руб, что было уже выше уровней до начала СВО!

Писал о том, что рынок слишком позитивен и не учитывает риски в фундаментальном положении компании

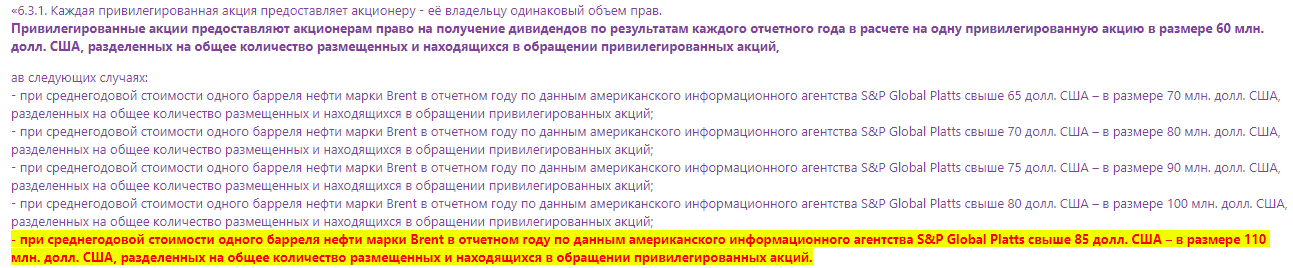

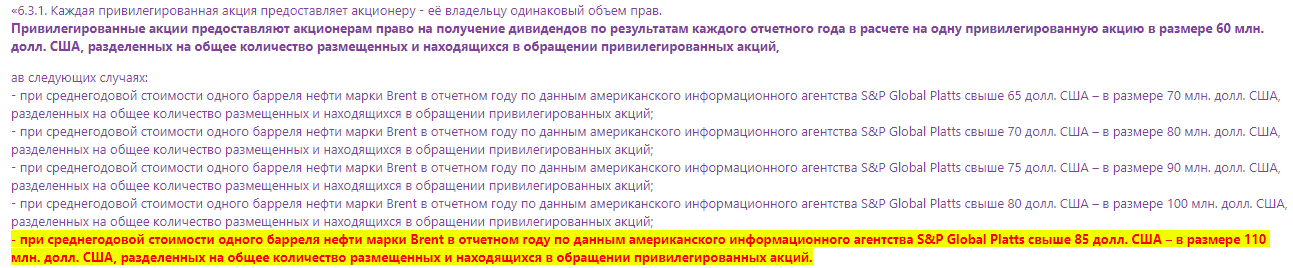

Причем, если даже компания заработает какую-то прибыль, то главными бенефициарами будут банк ВТБ и ТРАСТ, владеющие привилегированными акциями компании с фиксированным долларовым дивидендом с привязкой к цене на нефть

Давайте посмотрим как компания отработала 3 квартал

Напомню, что РУССНЕФТЬ это не ВИНК (Вертикально Интегрированная Нефтяная Компания), так как у компании нет собственной переработки

Таким образом, страсти которые творились в этом году с топливным демпфером её не касаются

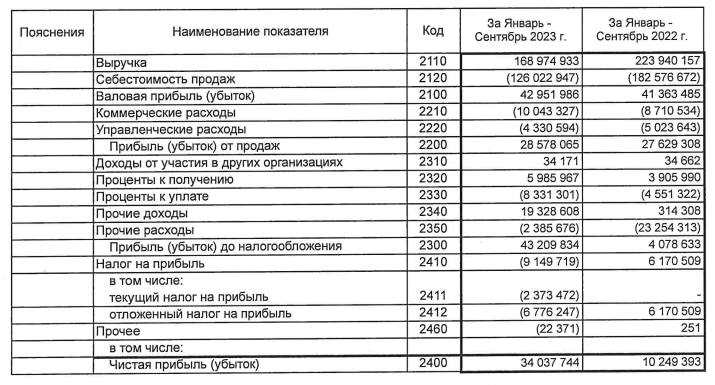

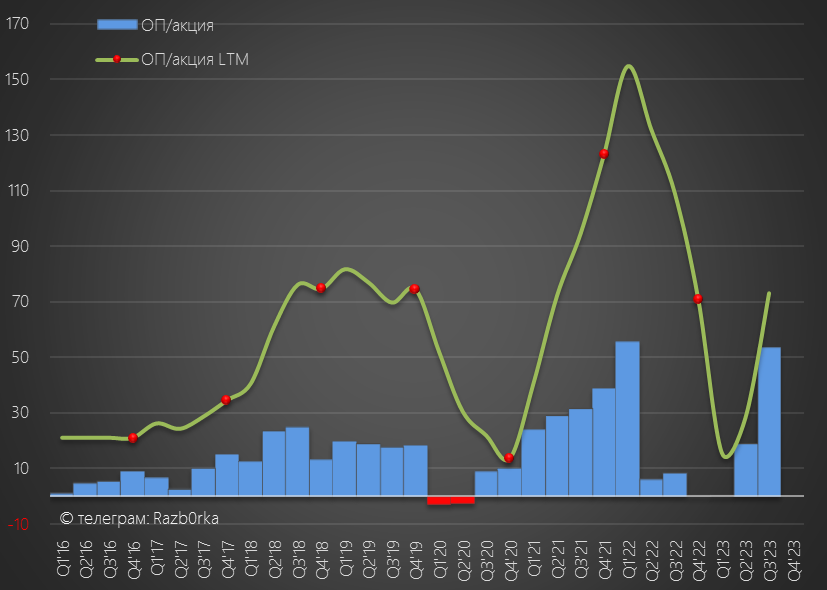

Основные показатели 9 месяцев и их динамика:

Выручка 169 млрд руб (-24%)

Себестоимость 126 млрд руб (-31%)

Операц.прибыль 28 млрд руб (+3%)

Чистая прибыль 34 млрд руб (х3.3)

Плохо что выручка снизилась, позитивно что себестоимость снизилась сильнее

Это и дало небольшой прирост операц.прибыли

С ростом чистой прибыли в 3.3 раза все просто, главный фактор это "бумажная" переоценка валютных займов дочерним предприятиям на 19 млрд руб (Строка 2340)

К сожалению, эту переоценку на хлебушек акционерам "не намазать"

Давайте посмотрим отдельно показатели 3 квартала:

Выручка 77 млрд руб (+10%)

Себестоимость -51 млрд руб (-3%)

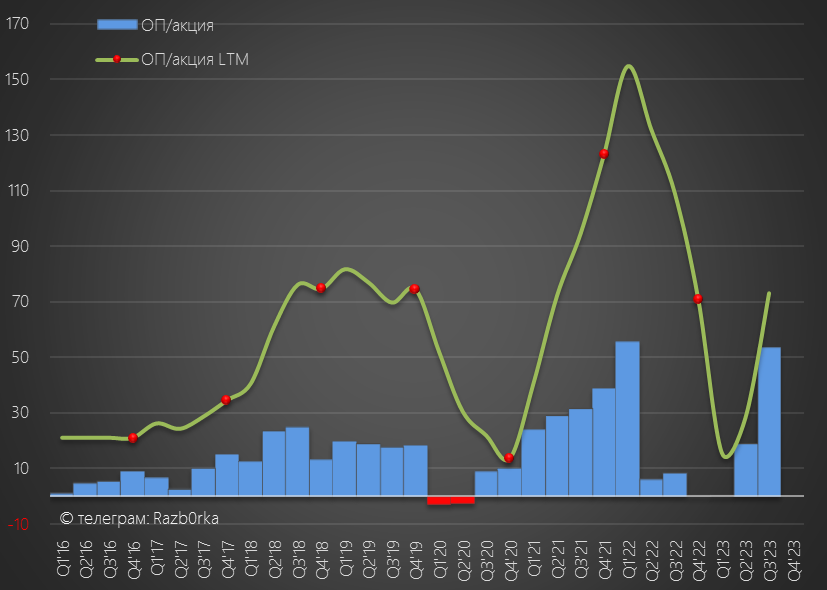

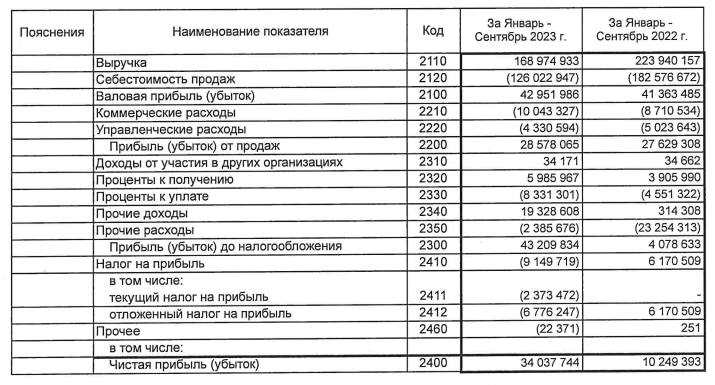

Операц.прибыль 21 млрд руб (x5.2)

Чистая прибыль 21 млрд руб (х4.6)

А вот тут уже всё на много интереснее, при увеличении выручки всего на 10% операционная прибыль выросла в 5 раз!

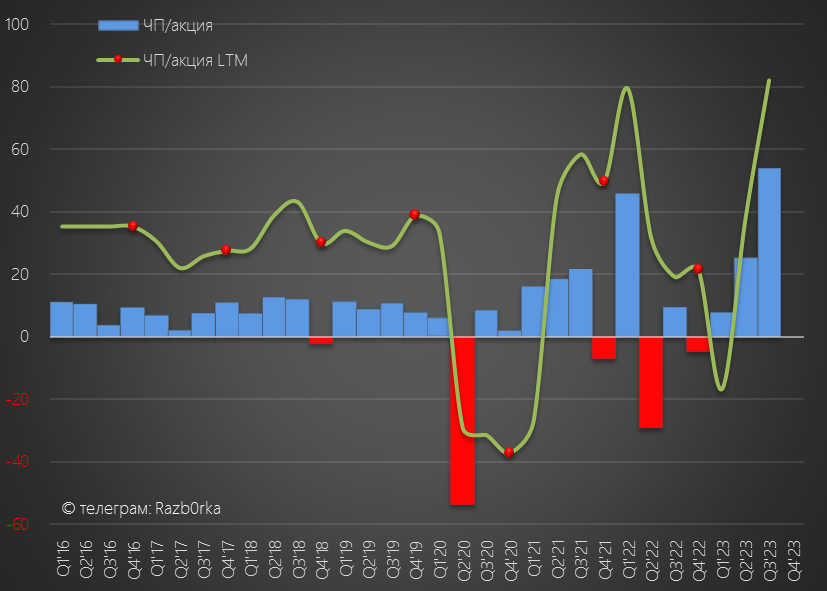

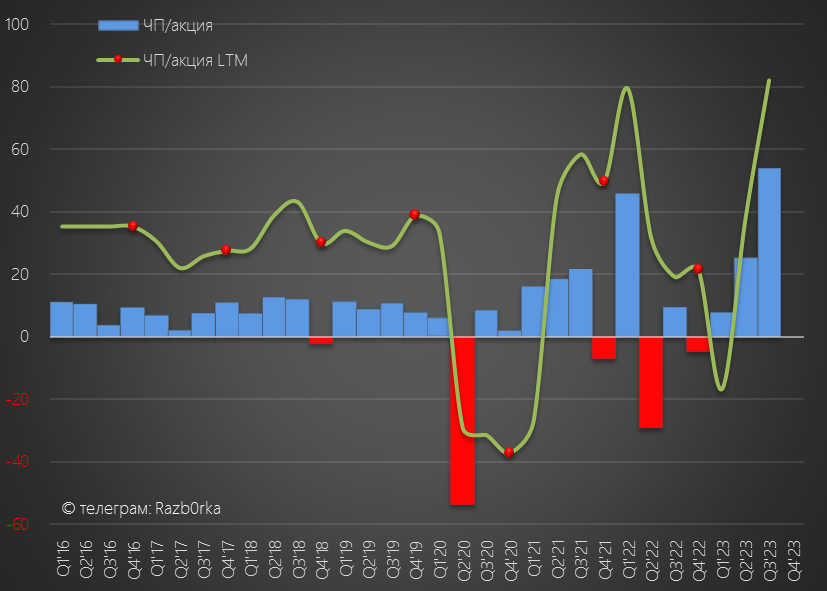

21 млрд руб операционной прибыли это почти рекордные 53 руб/акция

При этом, рублевая стоимость барреля URALS в 3 квартале была всего в 1.5-2 раза выше чем год назад

Квартальный РСБУ публикуется без комментариев менеджмента, поэтому сложно сказать почему при росте выручки на 10%, себестоимость снизилась на 3%

Вполне возможно, были какие-то налоговые оптимизации и разовые факторы, сформировавшие высокую операционную прибыль 3 квартала

Аномальность такой прибыли хорошо отражает рекордная рентабельность 3-го квартала на уровне 27%

Не уверен, что можно будет удержать такой уровень прибыли и рентабельность в долгосрочной перспективе

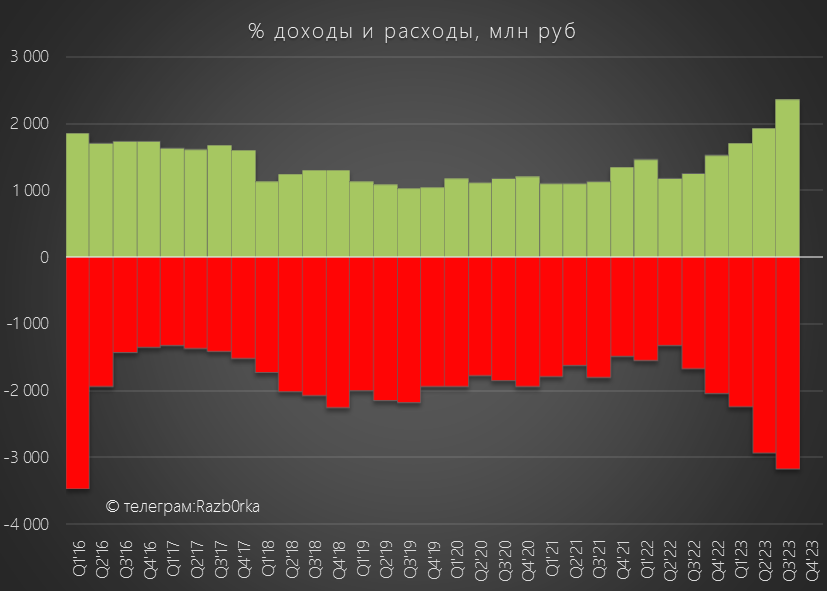

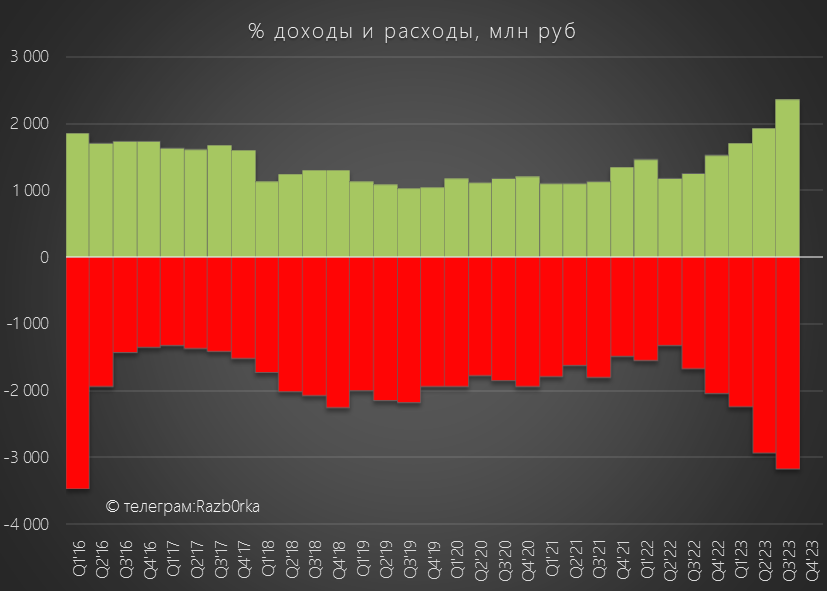

Сальдо финансовых доходов/расходов в 3 квартале ухудшилось с -409 млн руб в 3кв'22 до -812 млн руб

Проблема с % в том, что дочки не платят маме по займам, а вот самой компании не платить по своим кредитам не получится

Дебиторская задолженность которая состоит, в том числе из % неполученных от дочек, выросла до 95 млрд руб, так как % копятся и кроме того они номинированы в валюте!

Будут ли когда-нибудь погашены эти займы и получены % по ним?

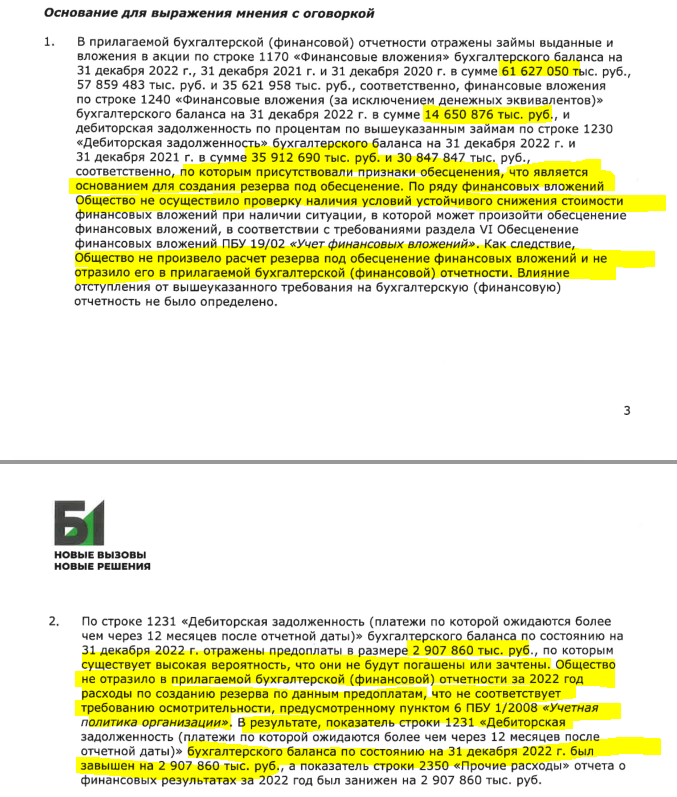

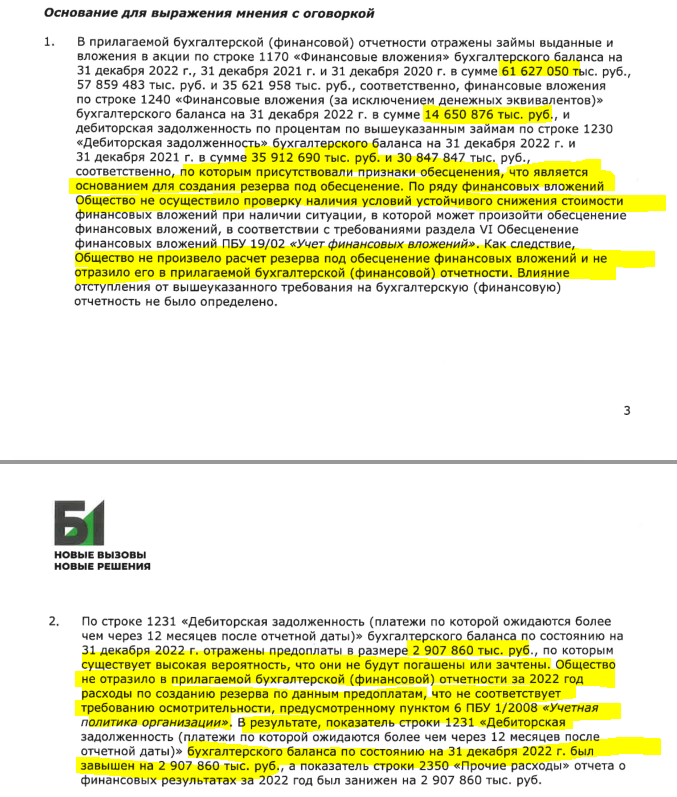

Вот комментарий аудитора из отчета за 2022 год

Всего под сомнение было поставлено 115 млрд руб из 311 млрд руб финансовых активов

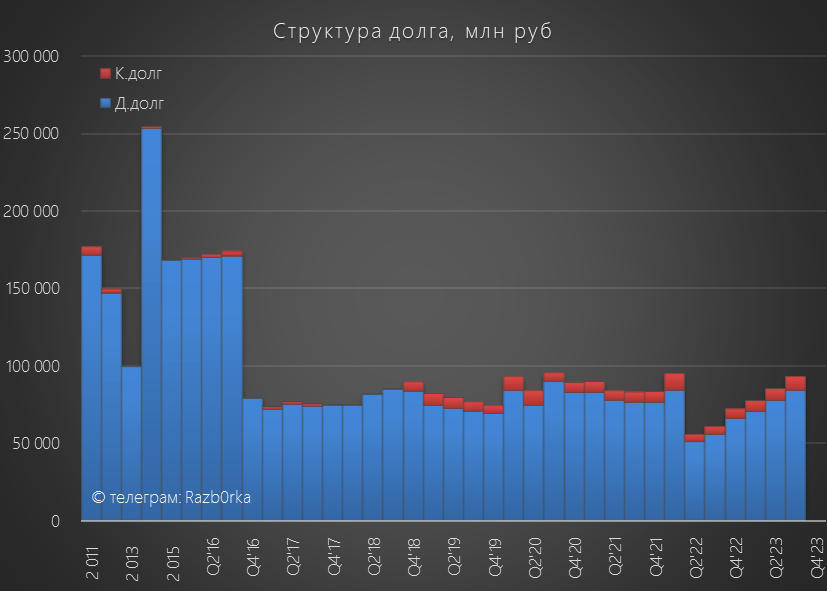

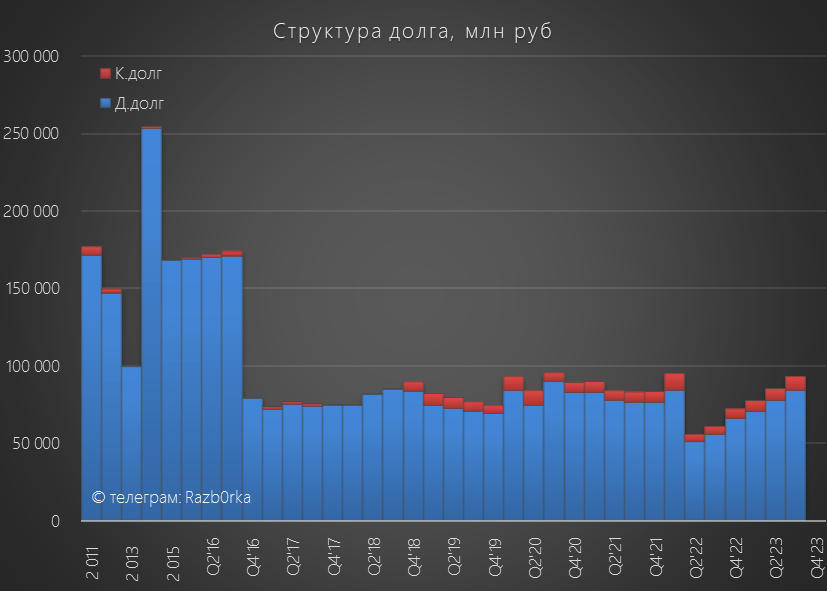

Долг самой компании вырос за квартал на 8 млрд до 93 млрд руб

Как я уже писал, на чистую прибыль в этом году оказывает сильное влияние курсовая переоценка валютных займов выданных дочкам

Если мы отнимем 19 млрд руб этих Прочих доходов, из 34 млрд руб чистой прибыли останется всего 15 млрд руб

34 млрд руб прибыли это 87 руб/акция за 9 месяцев

С точки зрения дохода миноритарных акционеров, на мой взгляд, чистая прибыль РУССНЕФТЬ носит абсолютно виртуальный характер

Что еще можно отметить в отчете?

Краткосрочную часть займов дочкам перевели в долгосрочную

Это намекает на то какова вероятность и сроки их погашения

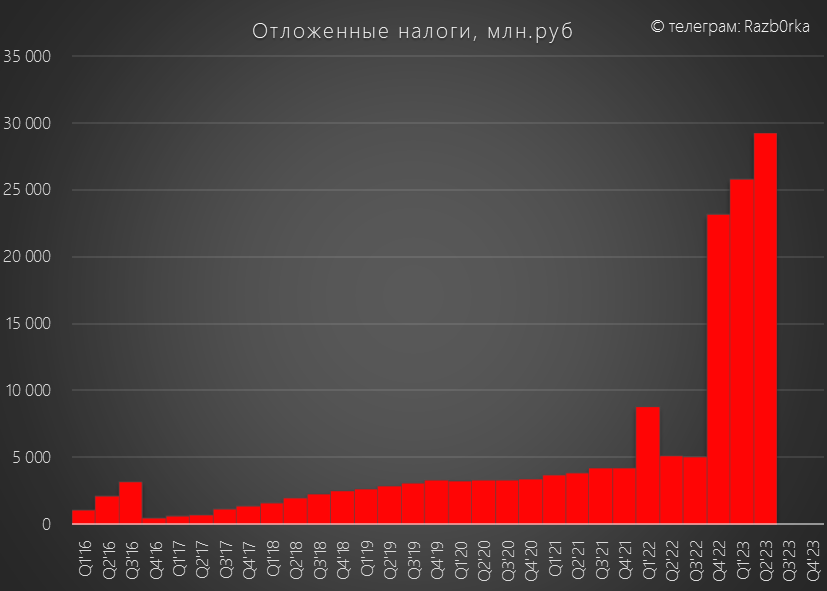

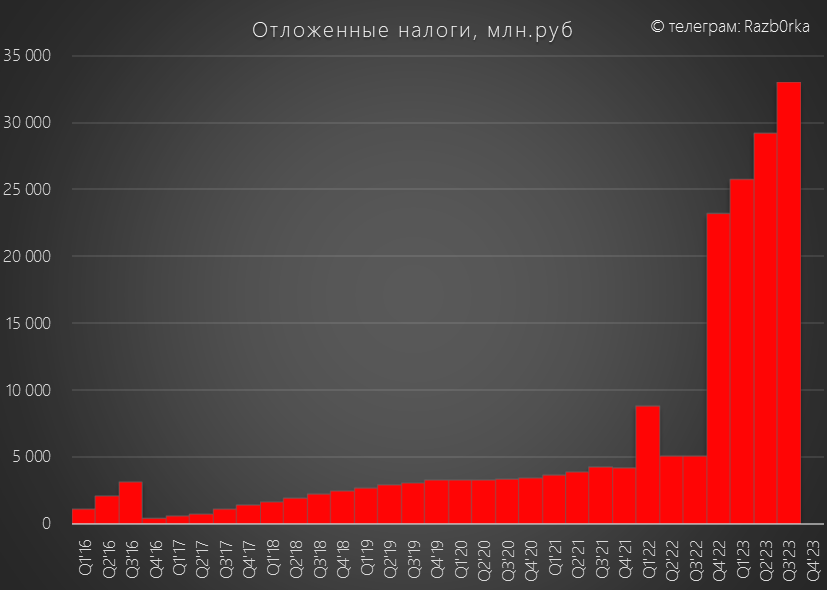

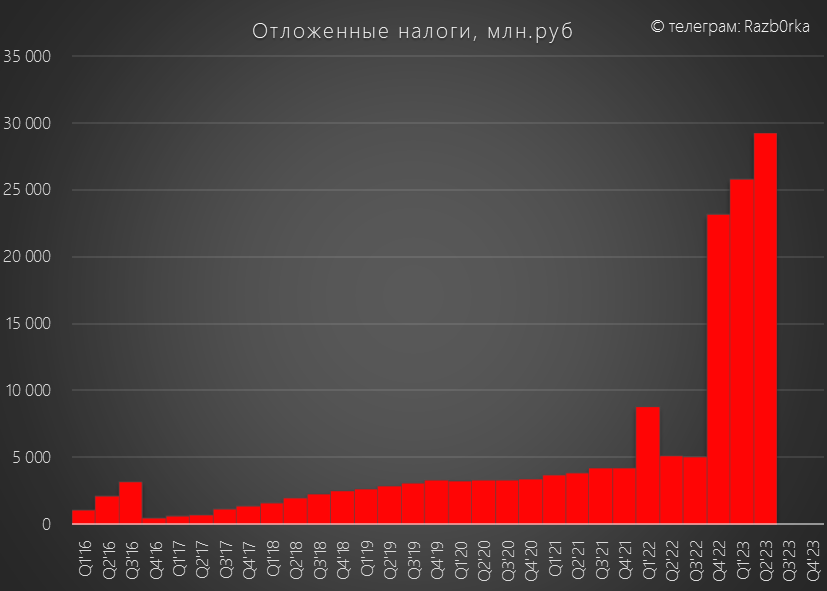

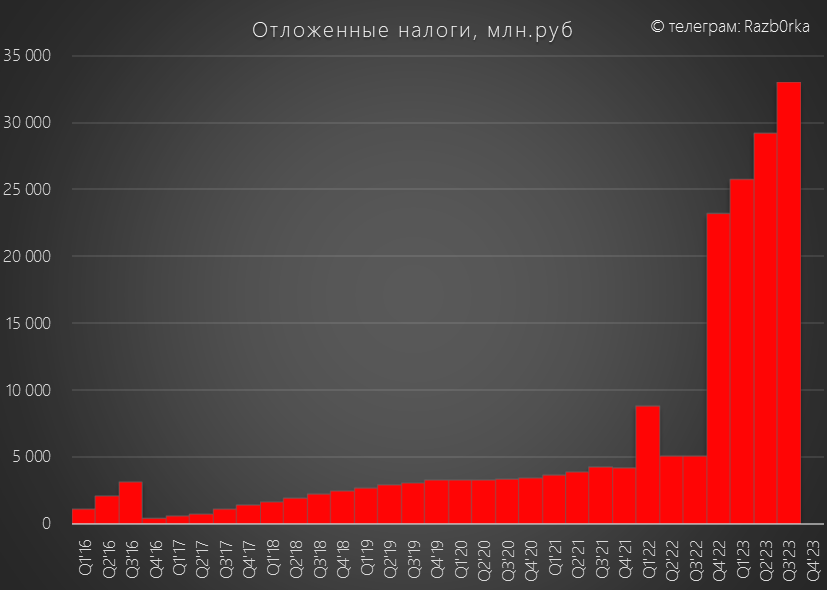

Отложенные налоги выросли до 33 млрд руб

Возможно, временная отсрочка в уплате налогов это и есть одна из причин снижения себестоимости и роста операционной прибыли!

Но рано или поздно эти налоги придется платить!

Вчера на отчете акция выросла на 5% до 175 руб

Спасибо за оперативный инсайд на положение дел в отрасли!

Но по самой компании, на мой взгляд, отчёт ничего не меняет

Эта история не про миноритариев их их доход

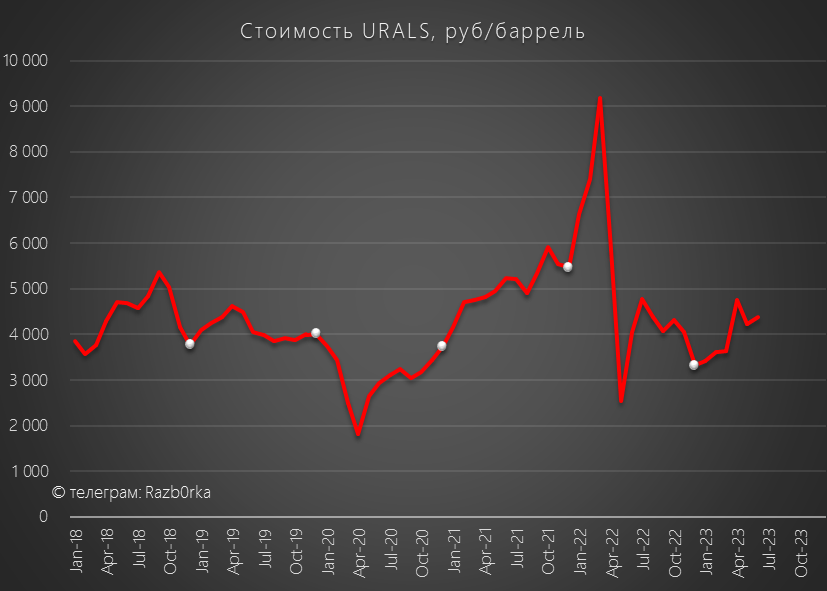

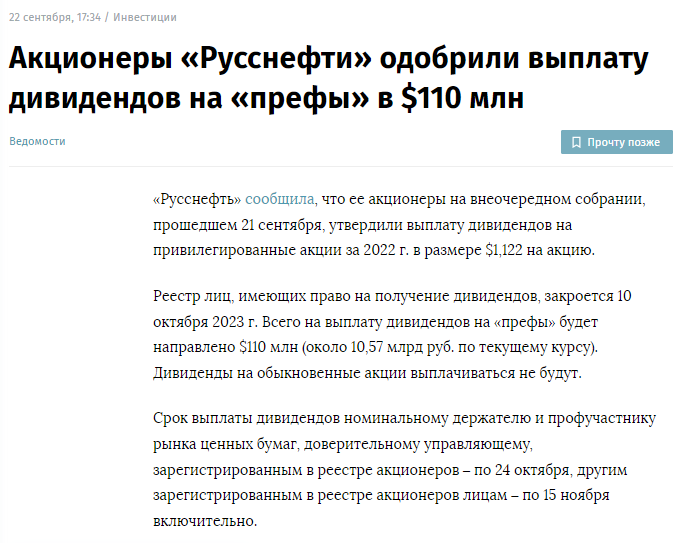

Осенью ВТБ и ТРАСТ со второй попытки прогнули менеджмент и заставили компанию выплатить дивиденды за 2022 год на префы

Всего на дивиденды будет направлено 10.6 млрд руб или 126% чистой прибыли за 2022 год

Если Вам хочется больше узнать о компании и ее главном акционере, то делал ранее большую разборку истории компании

РУССНЕФТЬ наверное не самая интересная из наших нефтяных компаний

Но однозначно, она самая оперативная с точки зрения публикации отчета РСБУ

Прошлый раз делая разборку отчета 2 квартала отмечал, что у компании наметился разворот в финансовых показателях

После 2-ух кварталов с нулевой операционной прибылью, компания на конец-то вышла в плюс заработав 7.4 млрд руб или 19 руб/акция операционной прибыли

Чем объясняется этот рост?

Живительное сокращение дисконта на URALS и девальвация рубля увеличили стоимость российской бочки нефти выше 4 тыс руб

Наличие операционной прибыли это несомненный позитив, но все остальные параметры финансового положения компании оставались очень не очень

Я имею в виду долг перед банками, задолженность дочек по процентам перед материнской компании и долг компании перед государством по налогам

Акции на тот момент стоили 153 руб, что было уже выше уровней до начала СВО!

Писал о том, что рынок слишком позитивен и не учитывает риски в фундаментальном положении компании

Причем, если даже компания заработает какую-то прибыль, то главными бенефициарами будут банк ВТБ и ТРАСТ, владеющие привилегированными акциями компании с фиксированным долларовым дивидендом с привязкой к цене на нефть

Давайте посмотрим как компания отработала 3 квартал

Напомню, что РУССНЕФТЬ это не ВИНК (Вертикально Интегрированная Нефтяная Компания), так как у компании нет собственной переработки

Таким образом, страсти которые творились в этом году с топливным демпфером её не касаются

Основные показатели 9 месяцев и их динамика:

Выручка 169 млрд руб (-24%)

Себестоимость 126 млрд руб (-31%)

Операц.прибыль 28 млрд руб (+3%)

Чистая прибыль 34 млрд руб (х3.3)

Плохо что выручка снизилась, позитивно что себестоимость снизилась сильнее

Это и дало небольшой прирост операц.прибыли

С ростом чистой прибыли в 3.3 раза все просто, главный фактор это "бумажная" переоценка валютных займов дочерним предприятиям на 19 млрд руб (Строка 2340)

К сожалению, эту переоценку на хлебушек акционерам "не намазать"

Давайте посмотрим отдельно показатели 3 квартала:

Выручка 77 млрд руб (+10%)

Себестоимость -51 млрд руб (-3%)

Операц.прибыль 21 млрд руб (x5.2)

Чистая прибыль 21 млрд руб (х4.6)

А вот тут уже всё на много интереснее, при увеличении выручки всего на 10% операционная прибыль выросла в 5 раз!

21 млрд руб операционной прибыли это почти рекордные 53 руб/акция

При этом, рублевая стоимость барреля URALS в 3 квартале была всего в 1.5-2 раза выше чем год назад

Квартальный РСБУ публикуется без комментариев менеджмента, поэтому сложно сказать почему при росте выручки на 10%, себестоимость снизилась на 3%

Вполне возможно, были какие-то налоговые оптимизации и разовые факторы, сформировавшие высокую операционную прибыль 3 квартала

Аномальность такой прибыли хорошо отражает рекордная рентабельность 3-го квартала на уровне 27%

Не уверен, что можно будет удержать такой уровень прибыли и рентабельность в долгосрочной перспективе

Сальдо финансовых доходов/расходов в 3 квартале ухудшилось с -409 млн руб в 3кв'22 до -812 млн руб

Проблема с % в том, что дочки не платят маме по займам, а вот самой компании не платить по своим кредитам не получится

Дебиторская задолженность которая состоит, в том числе из % неполученных от дочек, выросла до 95 млрд руб, так как % копятся и кроме того они номинированы в валюте!

Будут ли когда-нибудь погашены эти займы и получены % по ним?

Вот комментарий аудитора из отчета за 2022 год

Всего под сомнение было поставлено 115 млрд руб из 311 млрд руб финансовых активов

Долг самой компании вырос за квартал на 8 млрд до 93 млрд руб

Как я уже писал, на чистую прибыль в этом году оказывает сильное влияние курсовая переоценка валютных займов выданных дочкам

Если мы отнимем 19 млрд руб этих Прочих доходов, из 34 млрд руб чистой прибыли останется всего 15 млрд руб

34 млрд руб прибыли это 87 руб/акция за 9 месяцев

С точки зрения дохода миноритарных акционеров, на мой взгляд, чистая прибыль РУССНЕФТЬ носит абсолютно виртуальный характер

Что еще можно отметить в отчете?

Краткосрочную часть займов дочкам перевели в долгосрочную

Это намекает на то какова вероятность и сроки их погашения

Отложенные налоги выросли до 33 млрд руб

Возможно, временная отсрочка в уплате налогов это и есть одна из причин снижения себестоимости и роста операционной прибыли!

Но рано или поздно эти налоги придется платить!

Вчера на отчете акция выросла на 5% до 175 руб

Спасибо за оперативный инсайд на положение дел в отрасли!

Но по самой компании, на мой взгляд, отчёт ничего не меняет

Эта история не про миноритариев их их доход

Осенью ВТБ и ТРАСТ со второй попытки прогнули менеджмент и заставили компанию выплатить дивиденды за 2022 год на префы

Всего на дивиденды будет направлено 10.6 млрд руб или 126% чистой прибыли за 2022 год

Если Вам хочется больше узнать о компании и ее главном акционере, то делал ранее большую разборку истории компании

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба