15 ноября 2023 Invest Era | Livent

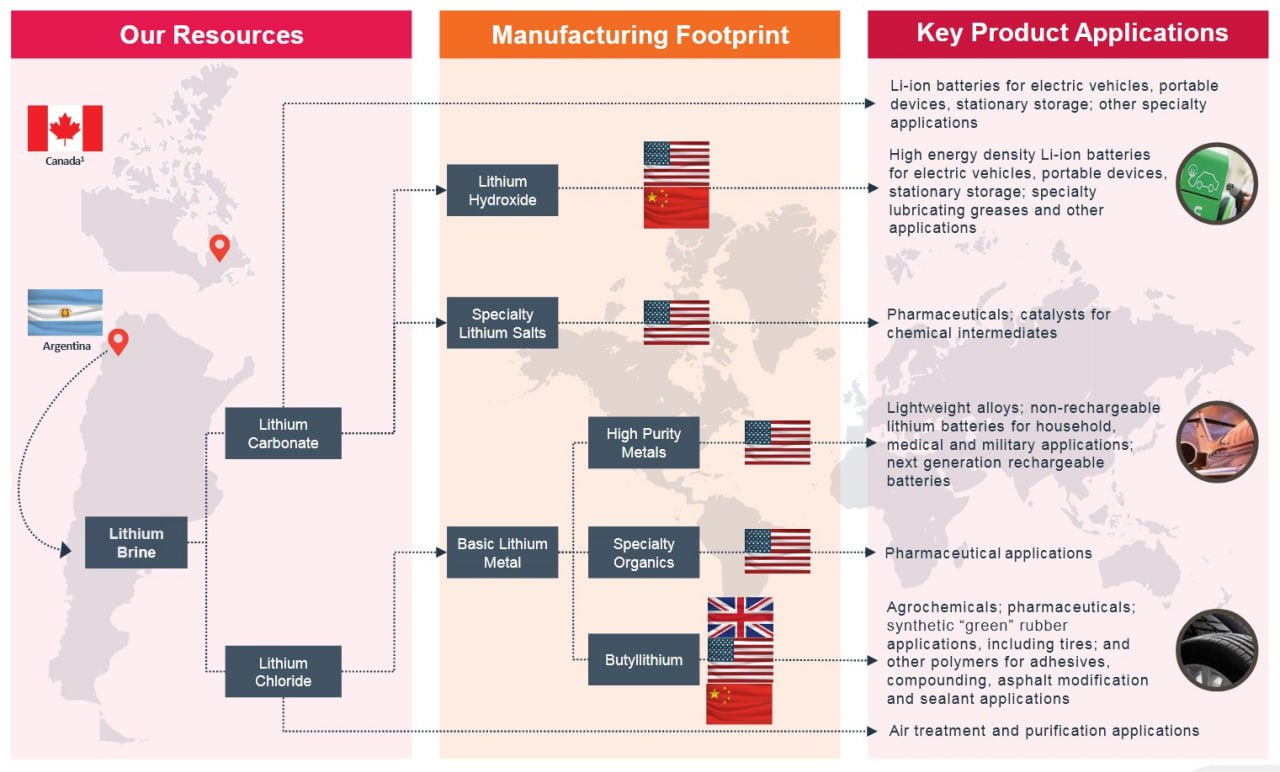

Отрасль – специальные химикаты, литий. Производит и продает высокоэффективные литиевые соединения, которые в основном используются в батареях на основе лития и специальных полимерах.

#LTHM 0% после выхода отчетности

Отчетность📋

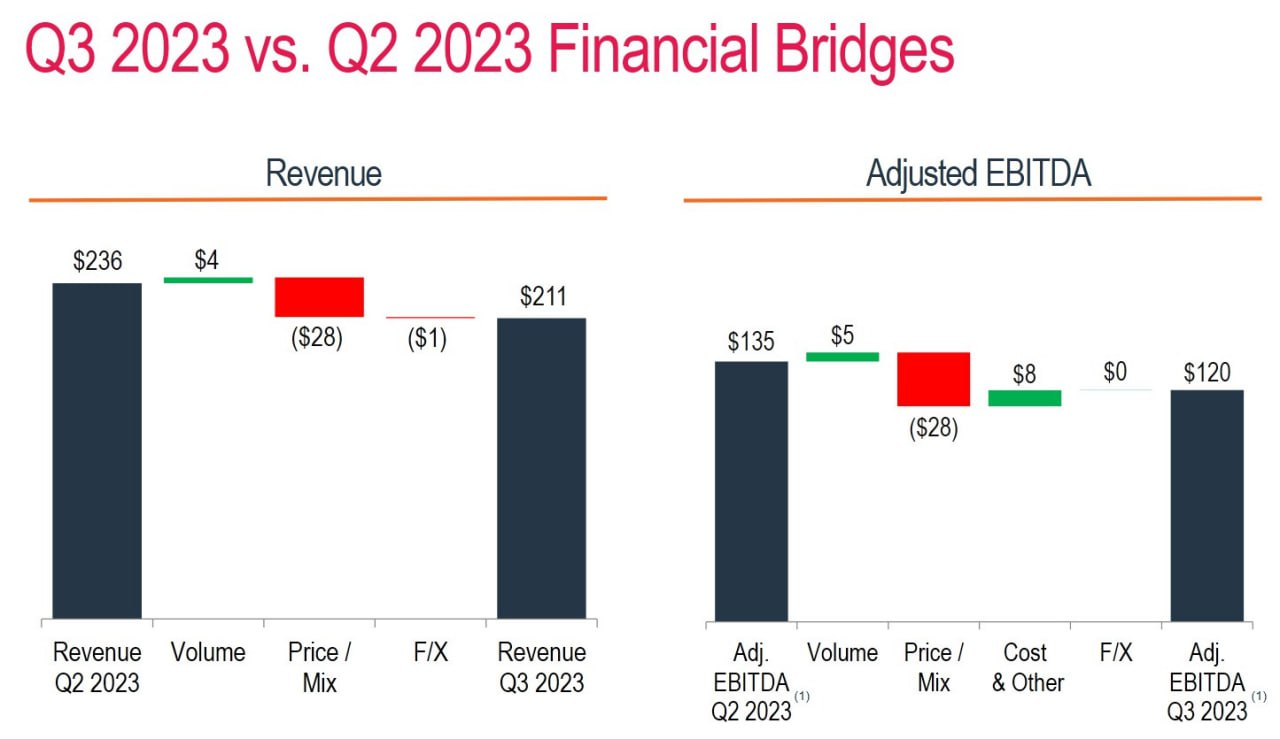

💰Выручка 211 m$ (-22% к прогнозу, -9% г/г)

💰Чистая прибыль non-GAAP 92 m$ (+8% г/г)

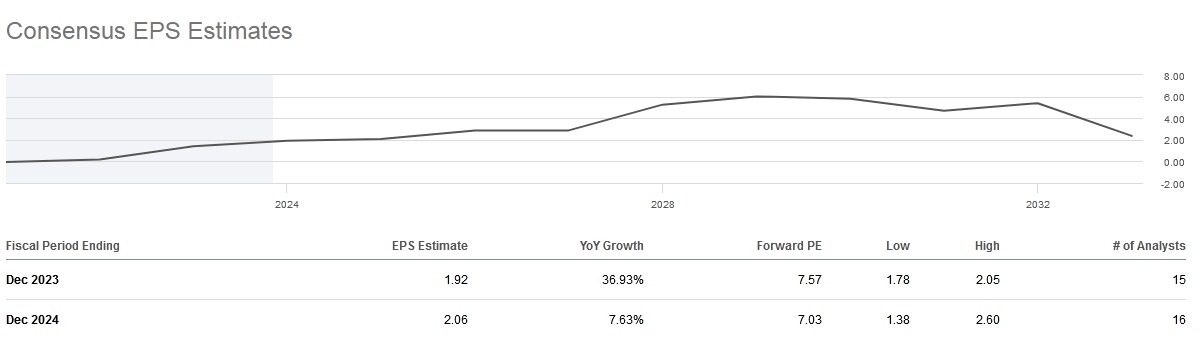

💰EPS non-GAAP 0,44$ (-8% к прогнозу, +7% г/г)

За Q3’23

📍Скорректированная EBITDA 120 m$ (+8% г/г)

📍Маржа скорректированной EBITDA 57% (+9 п.п г/г)

📍Коммерческие, общие и административные расходы (SG&A) 13 m$ (-12% г/г)

📍Исследования и разработки (R&D) 1 m$ (+44% г/г)

📍Капитальные затраты 81 m$ (-12% г/г)

📍Маржа валовой прибыли 55% (+4 п.п г/г)

📍Маржа операционной прибыли 46% (+3 п.п г/г)

📍Операционный денежный поток 80 m$ (-70% г/г)

📍FCF (-1) m$ (по сравнению с +175 m$ г/г)

📍Денежные средства и их эквиваленты 113 m$ (-47% г/г)

📍Долг 243 m$ (-5% г/г)

📍Количество акций в обращении +0% г/г

📮Прогноз на весь 2023 год

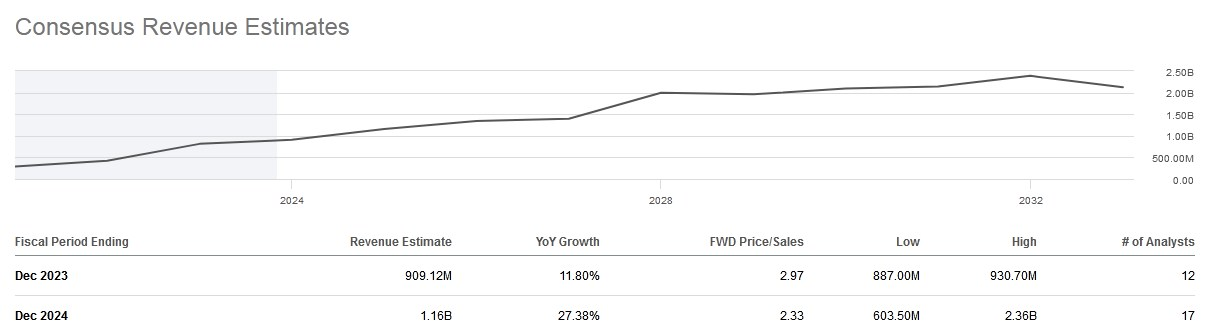

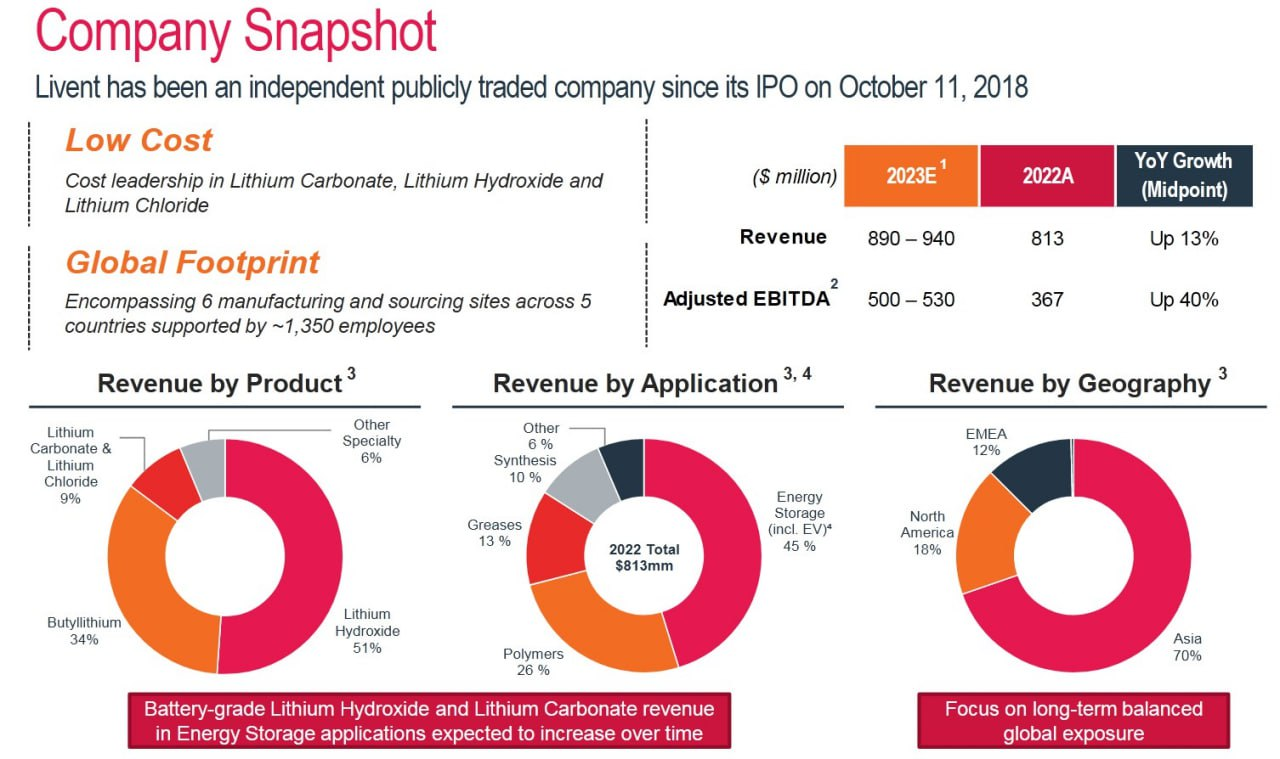

Выручка составит от 890 до 940 m$ (+13% г/г), что значительно ниже консенсус-прогноза в 1040 m$, скорректированная EBITDA от 500 до 530 m$ (+40% г/г), капитальные затраты 325-375 m$ (-4+11% г/г).

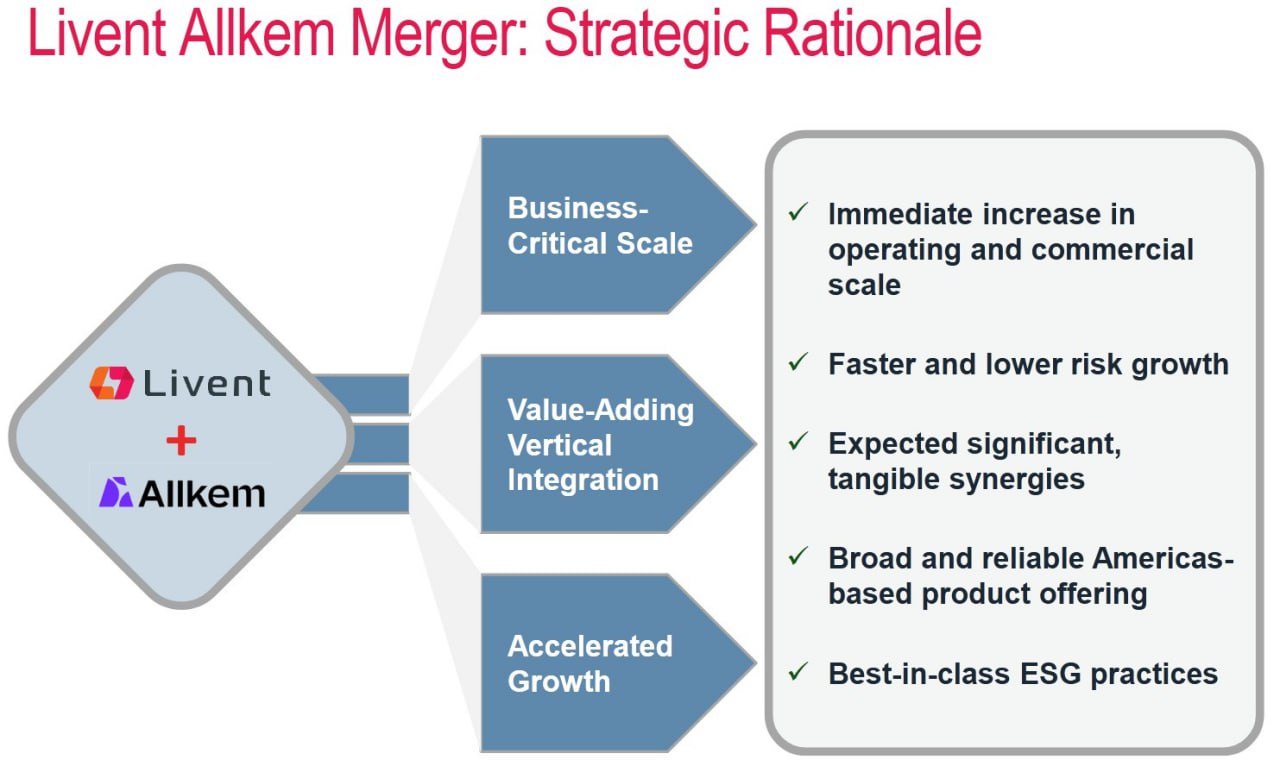

☎️ Livent и Allkem получили все необходимые разрешения регулирующих органов перед закрытием сделки в связи с предлагаемым слиянием компаний, за исключением проверки иностранных инвестиций Австралийским советом по обзору иностранных инвестиций (FIRB). Полученные на данный момент разрешения включают антимонопольные разрешения: Канады, Китая, Японии, Южная Кореи и США, а также завершение инвестиционной проверки в Великобритании и США. Arcadium Lithium станет названием объединенной новой компании. Ожидается, что обыкновенные акции Arcadium Lithium будут торговаться на NYSE под тикером «ALTM». Ожидается, что даты предстоящего голосования акционеров Livent и Allkem будут объявлены в ближайшие недели, и сделка завершится примерно в конце 2023 календарного года.

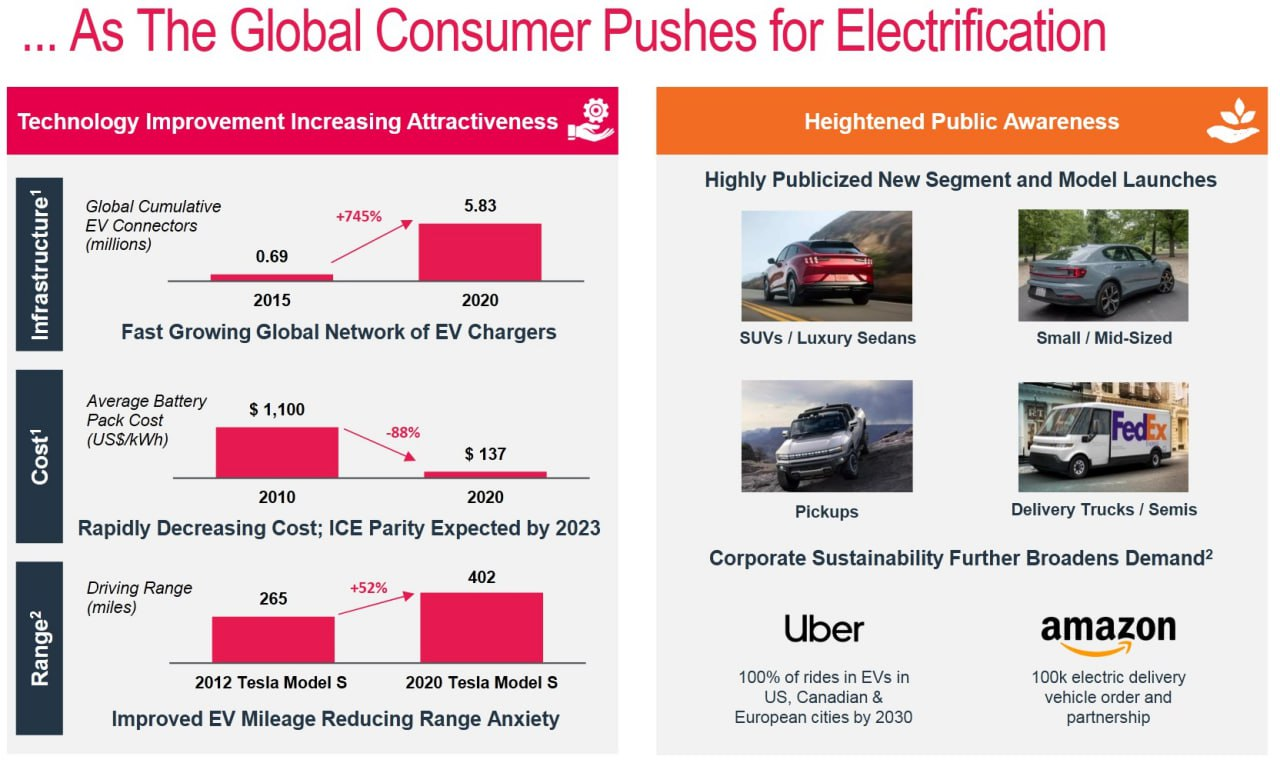

Видят, что покупательская активность клиентов в третьем квартале была слабее, чем предполагают индикаторы спроса на конечном рынке. Например, количество установок аккумуляторов NEV в Китае выросло на 24% г/г в третьем квартале и на 32% в течение 9 месяцев 2023 года. Продажи электромобилей в Китае продолжают достигать новых рекордов в третьем квартале. Во всем мире продажи электромобилей выросли на 25% в сентябре и на 37% с начала года, но в третьем квартале не увидели спроса на литий на уровне, соответствующем этим цифрам. Что касается предложения, то по-прежнему наблюдают задержки в расширении производства во всем мире и понимают, что увеличение источников поставок, на которые обычно указывает большинство наблюдателей, а именно африканский сподумен или китайский лепидолит, представляют собой гораздо более дорогостоящий материал на глобальной кривой затрат. Фактически, количество лепидолита, поступившего на рынок, на самом деле является симптомом недостаточного предложения из других источников. Поскольку основной долгосрочный спрос на конечном рынке остается сильным, а уровень запасов в цепочке поставок снижается до уровня, который не может поддерживать продажи более чем на несколько недель или, возможно, месяцев, то можем увидеть быстрый рост цен на материалы для аккумуляторов.

Важно отметить, что эта динамика, о которой сказано выше, не обусловлена поведением основной клиентской базы Livent, а именно глобальных OEM-производителей. Они по-прежнему уделяют большое внимание обеспечению надежных источников долгосрочных поставок лития, особенно через цепочки поставок, которые могут полностью или частично иметь право на субсидии IRA. Эта ключевая клиентская база также более внимательно относится к своей роли партнера в обеспечении коммерческой, технической и финансовой поддержки проектов по разработке лития. Ключевой вывод заключается в том, что сегодняшние рыночные условия не отражают равновесные условия спроса и предложения на литий. Факторы, которые дают уверенность в устойчивом росте цен на литий в обозримом будущем, не изменились.

👉 Итоги

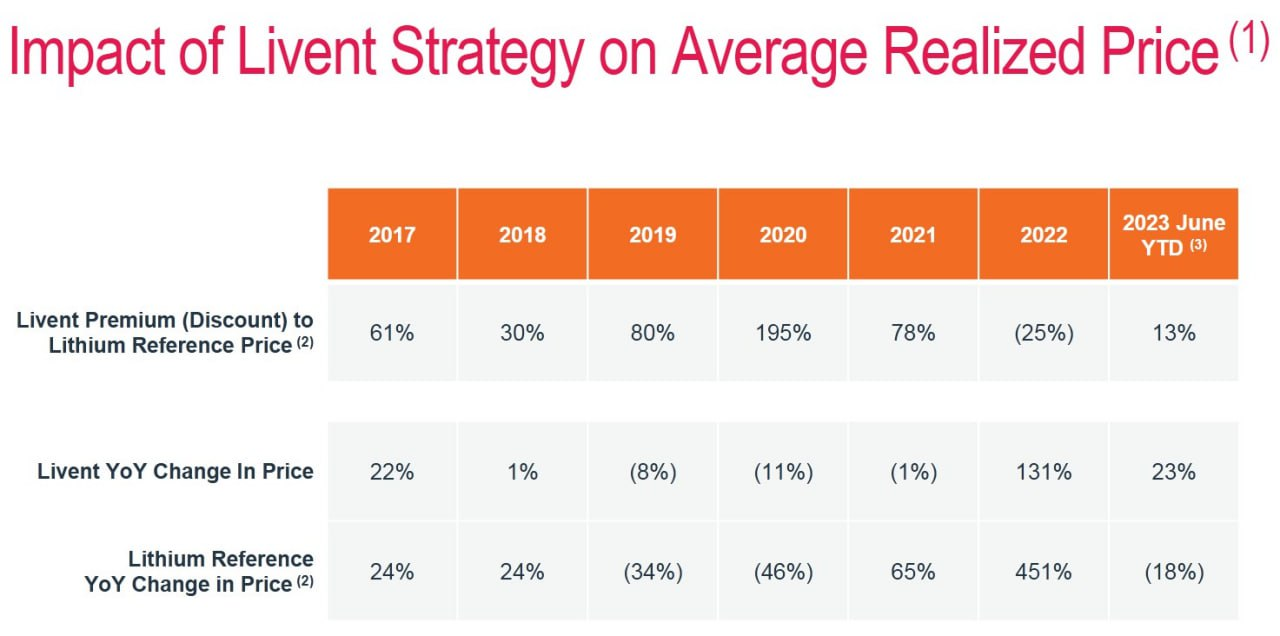

Стабильный отчёт, а снижение прогнозов связано с переносом коммерческого запуска новых мощностей на начало 2024 года. Выручка за третий квартал составила 211 m$, -9% г/г. Объем продаж оставался неизменным, а низкие средние цены реализации были компенсированы более низкими общими затратами. Хотя выручка снизилась г/г, смогли увеличить скорректированную EBITDA на 8%. В результате рентабельность скорректированной EBITDA осталась неизменной по сравнению со вторым кварталом и на 9 п.п выше, чем год назад. Рентабельность Livent находится вблизи исторических максимумов, что отражает преимущества коммерческой стратегии, связанной с контрактными поставками, а также низкую себестоимость производства в Аргентине. Средняя цена реализации Livent в третьем квартале ниже, чем в первой половине этого года, что отражает продолжающееся снижение цен, наблюдаемое на рынке с конца второго квартала, особенно в Китае. Несмотря на это, общие средние цены реализации увеличатся на 10-15% г/г из-за условий контрактов с фиксированной ценой. Денежные потоки остаются достаточно сильными, что связано с хорошей рентабельностью, хотя FCF находится под давлением из-за значительных капзатрат, и в отчётном квартале был символически отрицательным в (-1) m$. Крайне вероятно, что в четвёртом квартале минус будет больше, потому что сохранили прогноз капзатрат неизменным на текущий год, а это предполагает около 110-120 m$ капзатрат, приходящихся на четвёртый квартал. Маловероятно, что OCF будет больше. Баланс остаётся хорошим, с небольшим чистым долгом и без гудвила. Также доступна и остаётся неиспользованной возобновляемая кредитная линия в 500 m$. Дополнительно отмечаем около 1,4 b$ основных средств на балансе, что составляет примерно половину капитализации компании.

Касательно расширения объёмов производства. В Аргентине продолжаются работы на двух равных этапах расширения карбоната лития по 10 000 тонн. Строительство первой фазы завершено в соответствии со сроками, но процесс ввода в эксплуатацию новых блоков идет медленнее, чем прогнозировали ранее. Эта задержка с вводом в эксплуатацию первой фазы означает, что значительная часть мощностей в 10 000 метрических тонн будет доступна в 2024 году, а первый коммерческий объем будет продан в первом квартале. В дополнение к этому расширению ожидается, что во второй половине 2024 года будут проданы первые коммерческие объемы со второго этапа расширения карбоната мощностью 10 000 тонн в Аргентине. Расширение производства гидроксида лития в США и Китае идет по графику. Дополнительный завод по производству гидроксида компании мощностью 5000 тонн в Бессемер-Сити (США), строительство которого было завершено в прошлом году, производит материал, одновременно проходя квалификацию соответствующими клиентами, и в следующем году его мощность будет увеличена одновременно с первым этапом расширения производства карбоната в Аргентине. Также продвигается строительство завода по производству гидроксида мощностью 15 000 метрических тонн на новом месте в провинции Чжэцзян, Китай, завершение которого запланировано на конец 2023 года, что немного опережает график. Этот завод мощностью 15 000 метрических тонн удвоит производственные мощности Livent в Китае. К концу 2024 года Livent будет в значительной степени сбалансирована между мощностями по производству гидроксида лития и возможностями по производству карбоната для его (гидроксида лития) изготовления.

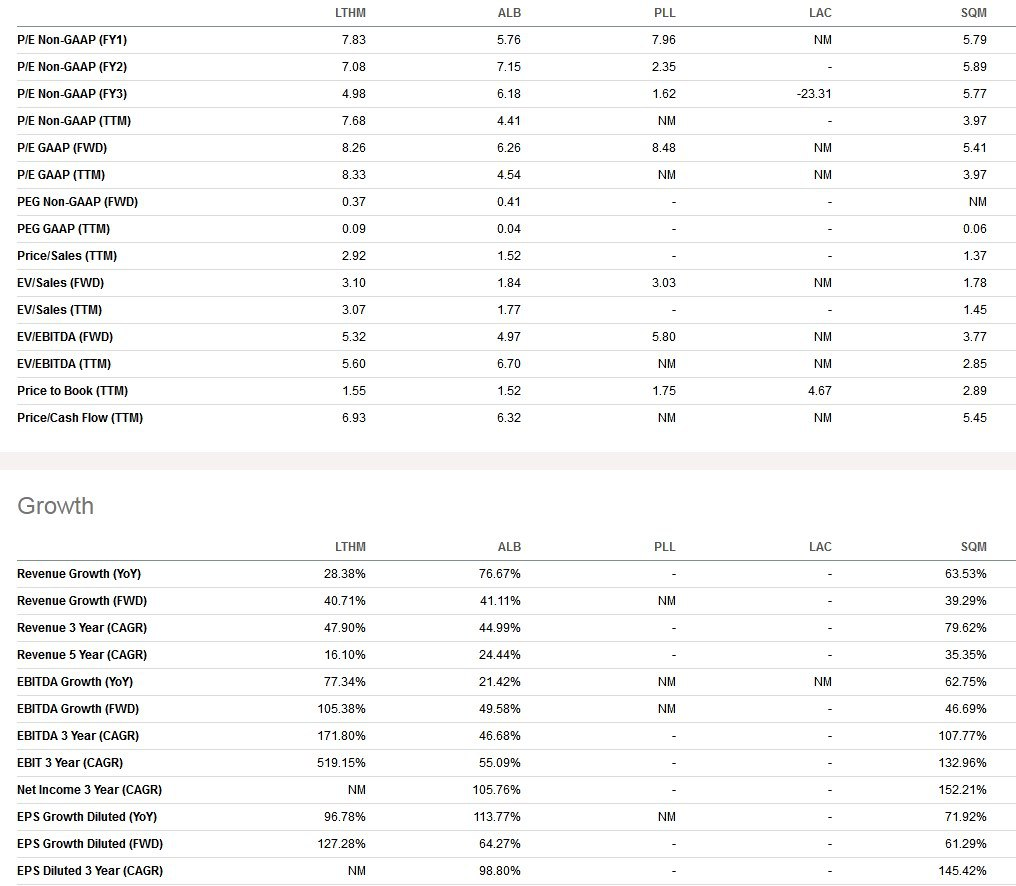

По мультипликаторам стоят на 40-50% дешевле среднеотраслевых. В сравнении с прямыми конкурентами выглядит сопоставимо или немного дороже. В целом надо отметить низкие мультипликаторы производителей лития, несмотря на ожидания кратного роста потребления. По историческим – минимумы по EV/EBITDA. 3-х летний GAGR выручки 48%, но в текущем году ожидается рост на 13%. Надо сказать, что недавнее снижение котировок компании происходило "за компанию" со всем литиевым сектором, точно так же до этого дружно падали КУШЕ. В самом бизнесе всё остаётся стабильным, без каких-либо очевидных негативных моментов, кроме затяжного падения цен на литий. Стоит отметить некоторые ключевые факторы по мере продвижения к 2024 году. Во-первых, в следующем году Livent будет производить и продавать клиентам значительно большие объемы, потенциально на 50% больше, чем в 2023 году. Это результат многолетних инвестиций в расширение производства, и эта тенденция увеличения объемов г/г сохранится в течение следующих нескольких лет. Это также означает, что будут генерировать более высокий денежный поток в 2024 году при широком диапазоне различных ценовых сценариев, включая тот, при котором рыночные цены останутся на сегодняшнем уровне в течение 2024 года. Также решили подписать контракты, что принесет пользу в 2024 году, независимо от будущего движения рыночных цен. Это было сделано, поскольку заканчиваются предыдущие контракты с более низкими ценами, которые были заключены с долгосрочными клиентами до начала роста цен на литий, который начался в 2021 году. Согласие на фиксированные цены только на следующий год дает компании некоторую дополнительную уверенность в поставке значительной части объемов. Несмотря на недавнее снижение рыночных цен, считают, что маржа скорректированной EBITDA продолжит составлять около 50%. Это результат лучшей в своем классе недорогой ресурсной базы компании и дисциплины операционных затрат.

Надо понимать, что дальнейшую оценку компании нужно будет проводить после окончания слияния, уже как Arcadium Lithium. После этого пересчитается и мультипликаторная стоимость и мы разберём новую компанию. Напомним, что коэффициент конвертации акций Livent в акции объединённой компании составляет 2.406. Иначе говоря, за каждую акцию LTHM вы получите 2,406 акций новой Arcadium Lithium. С инвестиционной точки зрения четвёртый квартал может быть хуже с точки зрения финансовых показателей, чем текущий. Тем не менее, оценка в P\E 7 выглядит крайне недорого для производственной компании "зелёной энергетики", которая наращивает производственную базу и сокращает затраты. В такой ситуации любой рост цен на литий способен кратно увеличить финансовые показатели.

Драйверы

1) Увеличение производственных мощностей

2) Недорогая сырьевая база

3) Высокая рентабельность и значительные основные средства на балансе

4) Низкая оценка

5) Текущие, низкие цены на литий уже ограничивают новое производство конкурентов

Риски

1) Продолжение снижения цен на литий

2) Перепроизводство в отрасли

3) Сокращение спроса в Китае, на который приходится 40% мирового потребления лития

4) Увеличение конкуренции в секторе

Точка входа (18 $)

Среднесрочный потенциал (22 $)

Долгосрочный потенциал (30 $)

#Отчетность

#LTHM 0% после выхода отчетности

Отчетность📋

💰Выручка 211 m$ (-22% к прогнозу, -9% г/г)

💰Чистая прибыль non-GAAP 92 m$ (+8% г/г)

💰EPS non-GAAP 0,44$ (-8% к прогнозу, +7% г/г)

За Q3’23

📍Скорректированная EBITDA 120 m$ (+8% г/г)

📍Маржа скорректированной EBITDA 57% (+9 п.п г/г)

📍Коммерческие, общие и административные расходы (SG&A) 13 m$ (-12% г/г)

📍Исследования и разработки (R&D) 1 m$ (+44% г/г)

📍Капитальные затраты 81 m$ (-12% г/г)

📍Маржа валовой прибыли 55% (+4 п.п г/г)

📍Маржа операционной прибыли 46% (+3 п.п г/г)

📍Операционный денежный поток 80 m$ (-70% г/г)

📍FCF (-1) m$ (по сравнению с +175 m$ г/г)

📍Денежные средства и их эквиваленты 113 m$ (-47% г/г)

📍Долг 243 m$ (-5% г/г)

📍Количество акций в обращении +0% г/г

📮Прогноз на весь 2023 год

Выручка составит от 890 до 940 m$ (+13% г/г), что значительно ниже консенсус-прогноза в 1040 m$, скорректированная EBITDA от 500 до 530 m$ (+40% г/г), капитальные затраты 325-375 m$ (-4+11% г/г).

☎️ Livent и Allkem получили все необходимые разрешения регулирующих органов перед закрытием сделки в связи с предлагаемым слиянием компаний, за исключением проверки иностранных инвестиций Австралийским советом по обзору иностранных инвестиций (FIRB). Полученные на данный момент разрешения включают антимонопольные разрешения: Канады, Китая, Японии, Южная Кореи и США, а также завершение инвестиционной проверки в Великобритании и США. Arcadium Lithium станет названием объединенной новой компании. Ожидается, что обыкновенные акции Arcadium Lithium будут торговаться на NYSE под тикером «ALTM». Ожидается, что даты предстоящего голосования акционеров Livent и Allkem будут объявлены в ближайшие недели, и сделка завершится примерно в конце 2023 календарного года.

Видят, что покупательская активность клиентов в третьем квартале была слабее, чем предполагают индикаторы спроса на конечном рынке. Например, количество установок аккумуляторов NEV в Китае выросло на 24% г/г в третьем квартале и на 32% в течение 9 месяцев 2023 года. Продажи электромобилей в Китае продолжают достигать новых рекордов в третьем квартале. Во всем мире продажи электромобилей выросли на 25% в сентябре и на 37% с начала года, но в третьем квартале не увидели спроса на литий на уровне, соответствующем этим цифрам. Что касается предложения, то по-прежнему наблюдают задержки в расширении производства во всем мире и понимают, что увеличение источников поставок, на которые обычно указывает большинство наблюдателей, а именно африканский сподумен или китайский лепидолит, представляют собой гораздо более дорогостоящий материал на глобальной кривой затрат. Фактически, количество лепидолита, поступившего на рынок, на самом деле является симптомом недостаточного предложения из других источников. Поскольку основной долгосрочный спрос на конечном рынке остается сильным, а уровень запасов в цепочке поставок снижается до уровня, который не может поддерживать продажи более чем на несколько недель или, возможно, месяцев, то можем увидеть быстрый рост цен на материалы для аккумуляторов.

Важно отметить, что эта динамика, о которой сказано выше, не обусловлена поведением основной клиентской базы Livent, а именно глобальных OEM-производителей. Они по-прежнему уделяют большое внимание обеспечению надежных источников долгосрочных поставок лития, особенно через цепочки поставок, которые могут полностью или частично иметь право на субсидии IRA. Эта ключевая клиентская база также более внимательно относится к своей роли партнера в обеспечении коммерческой, технической и финансовой поддержки проектов по разработке лития. Ключевой вывод заключается в том, что сегодняшние рыночные условия не отражают равновесные условия спроса и предложения на литий. Факторы, которые дают уверенность в устойчивом росте цен на литий в обозримом будущем, не изменились.

👉 Итоги

Стабильный отчёт, а снижение прогнозов связано с переносом коммерческого запуска новых мощностей на начало 2024 года. Выручка за третий квартал составила 211 m$, -9% г/г. Объем продаж оставался неизменным, а низкие средние цены реализации были компенсированы более низкими общими затратами. Хотя выручка снизилась г/г, смогли увеличить скорректированную EBITDA на 8%. В результате рентабельность скорректированной EBITDA осталась неизменной по сравнению со вторым кварталом и на 9 п.п выше, чем год назад. Рентабельность Livent находится вблизи исторических максимумов, что отражает преимущества коммерческой стратегии, связанной с контрактными поставками, а также низкую себестоимость производства в Аргентине. Средняя цена реализации Livent в третьем квартале ниже, чем в первой половине этого года, что отражает продолжающееся снижение цен, наблюдаемое на рынке с конца второго квартала, особенно в Китае. Несмотря на это, общие средние цены реализации увеличатся на 10-15% г/г из-за условий контрактов с фиксированной ценой. Денежные потоки остаются достаточно сильными, что связано с хорошей рентабельностью, хотя FCF находится под давлением из-за значительных капзатрат, и в отчётном квартале был символически отрицательным в (-1) m$. Крайне вероятно, что в четвёртом квартале минус будет больше, потому что сохранили прогноз капзатрат неизменным на текущий год, а это предполагает около 110-120 m$ капзатрат, приходящихся на четвёртый квартал. Маловероятно, что OCF будет больше. Баланс остаётся хорошим, с небольшим чистым долгом и без гудвила. Также доступна и остаётся неиспользованной возобновляемая кредитная линия в 500 m$. Дополнительно отмечаем около 1,4 b$ основных средств на балансе, что составляет примерно половину капитализации компании.

Касательно расширения объёмов производства. В Аргентине продолжаются работы на двух равных этапах расширения карбоната лития по 10 000 тонн. Строительство первой фазы завершено в соответствии со сроками, но процесс ввода в эксплуатацию новых блоков идет медленнее, чем прогнозировали ранее. Эта задержка с вводом в эксплуатацию первой фазы означает, что значительная часть мощностей в 10 000 метрических тонн будет доступна в 2024 году, а первый коммерческий объем будет продан в первом квартале. В дополнение к этому расширению ожидается, что во второй половине 2024 года будут проданы первые коммерческие объемы со второго этапа расширения карбоната мощностью 10 000 тонн в Аргентине. Расширение производства гидроксида лития в США и Китае идет по графику. Дополнительный завод по производству гидроксида компании мощностью 5000 тонн в Бессемер-Сити (США), строительство которого было завершено в прошлом году, производит материал, одновременно проходя квалификацию соответствующими клиентами, и в следующем году его мощность будет увеличена одновременно с первым этапом расширения производства карбоната в Аргентине. Также продвигается строительство завода по производству гидроксида мощностью 15 000 метрических тонн на новом месте в провинции Чжэцзян, Китай, завершение которого запланировано на конец 2023 года, что немного опережает график. Этот завод мощностью 15 000 метрических тонн удвоит производственные мощности Livent в Китае. К концу 2024 года Livent будет в значительной степени сбалансирована между мощностями по производству гидроксида лития и возможностями по производству карбоната для его (гидроксида лития) изготовления.

По мультипликаторам стоят на 40-50% дешевле среднеотраслевых. В сравнении с прямыми конкурентами выглядит сопоставимо или немного дороже. В целом надо отметить низкие мультипликаторы производителей лития, несмотря на ожидания кратного роста потребления. По историческим – минимумы по EV/EBITDA. 3-х летний GAGR выручки 48%, но в текущем году ожидается рост на 13%. Надо сказать, что недавнее снижение котировок компании происходило "за компанию" со всем литиевым сектором, точно так же до этого дружно падали КУШЕ. В самом бизнесе всё остаётся стабильным, без каких-либо очевидных негативных моментов, кроме затяжного падения цен на литий. Стоит отметить некоторые ключевые факторы по мере продвижения к 2024 году. Во-первых, в следующем году Livent будет производить и продавать клиентам значительно большие объемы, потенциально на 50% больше, чем в 2023 году. Это результат многолетних инвестиций в расширение производства, и эта тенденция увеличения объемов г/г сохранится в течение следующих нескольких лет. Это также означает, что будут генерировать более высокий денежный поток в 2024 году при широком диапазоне различных ценовых сценариев, включая тот, при котором рыночные цены останутся на сегодняшнем уровне в течение 2024 года. Также решили подписать контракты, что принесет пользу в 2024 году, независимо от будущего движения рыночных цен. Это было сделано, поскольку заканчиваются предыдущие контракты с более низкими ценами, которые были заключены с долгосрочными клиентами до начала роста цен на литий, который начался в 2021 году. Согласие на фиксированные цены только на следующий год дает компании некоторую дополнительную уверенность в поставке значительной части объемов. Несмотря на недавнее снижение рыночных цен, считают, что маржа скорректированной EBITDA продолжит составлять около 50%. Это результат лучшей в своем классе недорогой ресурсной базы компании и дисциплины операционных затрат.

Надо понимать, что дальнейшую оценку компании нужно будет проводить после окончания слияния, уже как Arcadium Lithium. После этого пересчитается и мультипликаторная стоимость и мы разберём новую компанию. Напомним, что коэффициент конвертации акций Livent в акции объединённой компании составляет 2.406. Иначе говоря, за каждую акцию LTHM вы получите 2,406 акций новой Arcadium Lithium. С инвестиционной точки зрения четвёртый квартал может быть хуже с точки зрения финансовых показателей, чем текущий. Тем не менее, оценка в P\E 7 выглядит крайне недорого для производственной компании "зелёной энергетики", которая наращивает производственную базу и сокращает затраты. В такой ситуации любой рост цен на литий способен кратно увеличить финансовые показатели.

Драйверы

1) Увеличение производственных мощностей

2) Недорогая сырьевая база

3) Высокая рентабельность и значительные основные средства на балансе

4) Низкая оценка

5) Текущие, низкие цены на литий уже ограничивают новое производство конкурентов

Риски

1) Продолжение снижения цен на литий

2) Перепроизводство в отрасли

3) Сокращение спроса в Китае, на который приходится 40% мирового потребления лития

4) Увеличение конкуренции в секторе

Точка входа (18 $)

Среднесрочный потенциал (22 $)

Долгосрочный потенциал (30 $)

#Отчетность

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба