С момента выхода нашего предыдущего обзора по Li Auto в июне компания ударно отчиталась о результатах за 2-й и 3-й кварталы 2023 г., а прогнозы по выручке и чистой прибыли на 2024 г. были пересмотрены аналитиками в сторону улучшения. В связи с улучшением ожиданий по финансовым результатам мы повышаем целевые цены по акциям и распискам автопроизводителя и подтверждаем рейтинг «Покупать».

Прогнозы по выручке и чистой прибыли Li Auto пересмотрены аналитиками в большую сторону с момента выхода нашего предыдущего обзора в июне 2023 г., в связи с чем мы повышаем таргеты по бумагам и подтверждаем рейтинг «Покупать». Целевая цена акций (2015.HK) — HKD 191,0 в перспективе на 12 мес., апсайд — 21,6%. Целевая цена депозитарных расписок (LI) — $ 49,1 в перспективе на 12 мес., апсайд — 26,3%.

Li Auto — китайский производитель премиальных гибридных электромобилей.

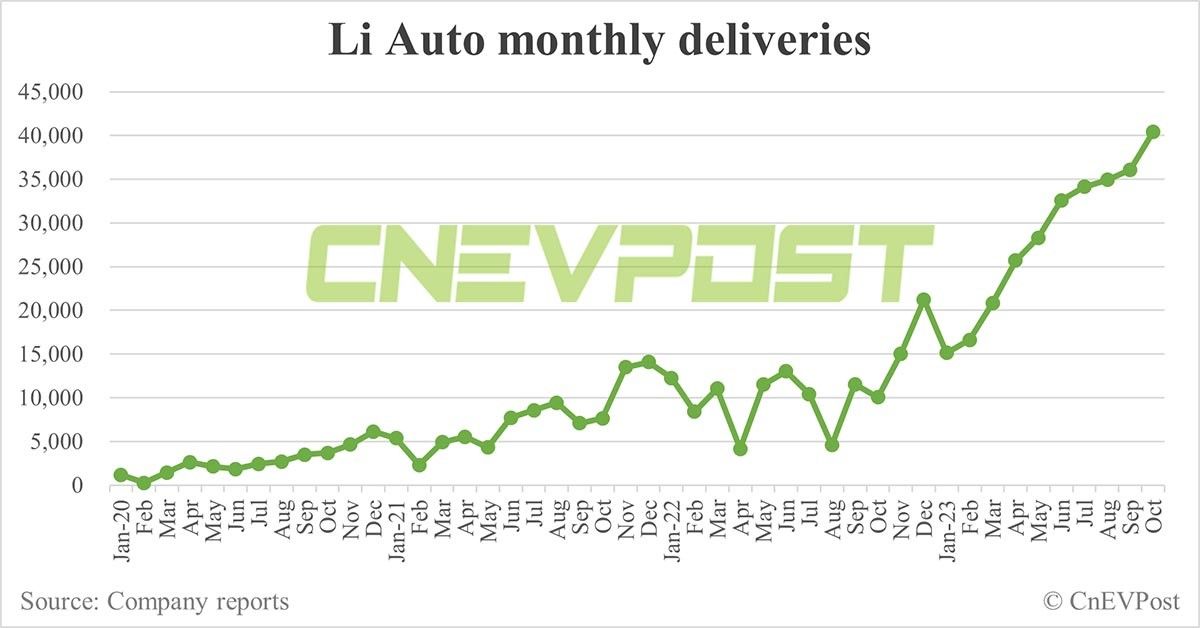

Агрессивные планы на рост. По сообщениям СМИ со ссылкой на публикацию CEO Ли Сяна в Weibo, Li Auto планирует достичь 1,6 млн в ежегодных продажах автомобилей к 2025 г. (20% от прогнозных продаж NEV в Китае), по выручке — 500 млрд юаней ($ 70 млрд). Это весьма амбициозные планы, учитывая, что в 2023 г. выручка может составить 124 млрд юаней, а продажи авто — 370 тыс., поскольку компания рассчитывает поставлять более 40 тыс. автомобилей в месяц до конца года.

Производитель планирует расширить модельный ряд до 11 моделей к 2025 г.: 1 флагманский автомобиль, 5 гибридов (EREV) и 5 электромобилей (BEV).

Компания ударно отчиталась за 3К23, выручка выросла на 271% г/г, до 34,68 млрд юаней ($ 4,75 млрд), превзойдя прогнозные 34,1 млрд юаней. Чистая прибыль составила 1,34 юаня на акцию, лучше прогнозных 0,56 юаня. Уже четыре квартала подряд автопроизводитель отчитывается значительно лучше прогнозов.

Агрессивный рост выручки положителен для чистой прибыли за счет эффекта масштаба. Последние 4 квартала (4К22 — 3К23) Li Auto демонстрирует положительную чистую прибыль, которая в 2023 г. может составить 8,2 млрд юаней.

У компании отрицательный чистый долг, что позитивно для ее устойчивости в условиях удорожания стоимости заимствований и снижения ликвидности на рынках капитала.

Для расчета целевой цены мы использовали оценку относительно аналогов по прогнозным мультипликаторам EV/Sales на 2024 г., скорректированным на темпы роста выручки. Наша оценка предполагает апсайд 21,6% по акциям в перспективе на 12 мес.

К рискам Li Auto можно отнести высокую конкуренцию на рынке «чистых» автомобилей, в том числе продолжающуюся «ценовую войну», развязанную Tesla в начале 2023 г. Рисками является постепенный отказ правительства от поддержки отрасли. Не исключаем риск углубления коррекции на фоне роста геополитической напряженности и снижения аппетита к риску глобальных инвесторов.

Описание эмитента

Li Auto — китайский производитель премиальных гибридных электромобилей. Серийное производство запущено в ноябре 2019 г., на текущий момент модельный ряд Li Auto состоит из гибридных кроссоверов L7, L8 и L9, а продажи растут впечатляющими темпами: выручка с начала года увеличилась в 3 раза по сравнению с аналогичным периодом годом ранее.

У компании 2,1 млрд акций, рыночная капитализация составляет HKD 322,8 млрд ($ 42 млрд), бумаги эмитента торгуются на NASDAQ, Гонконгской и Санкт-Петербургской биржах. Одна депозитарная расписка, ADS, представляет права на две обыкновенные акции класса «А».

В свободном обращении 65% акций, среди стратегических инвесторов — Meituan (14,6%) и менеджмент компании (20%). Прочие крупные акционеры: Vanguard — 1,9%, BlackRock — 1,8%.

Факторы привлекательности

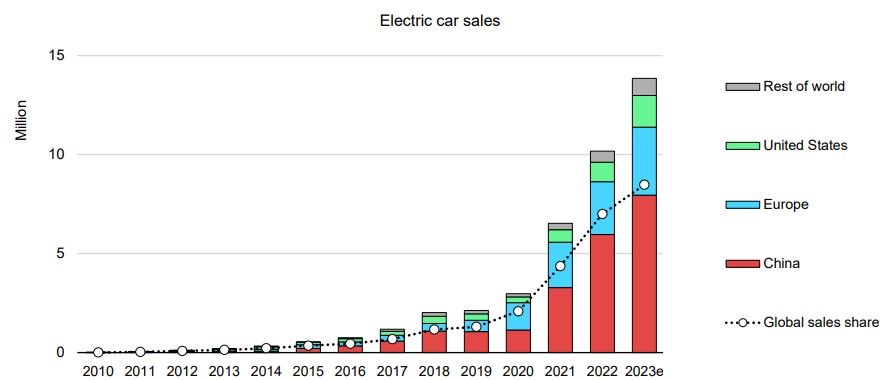

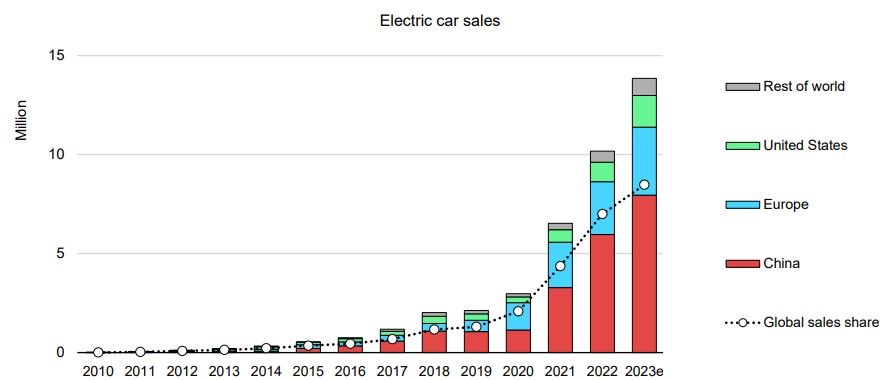

Китай — крупнейший в мире рынок электромобилей. По оценкам Международного энергетического агентства (IEA), мировые продажи экологически чистых авто в 2023 г. могут составить 14 млн единиц (+35% г/г). По прогнозам Китайской ассоциации легковых автомобилей (CPCA), продажи электромобилей в 2023 г. в Китае могут составить 8,5 млн, или 60% от глобальных продаж электромобилей.

Глобальные продажи электромобилей, млн

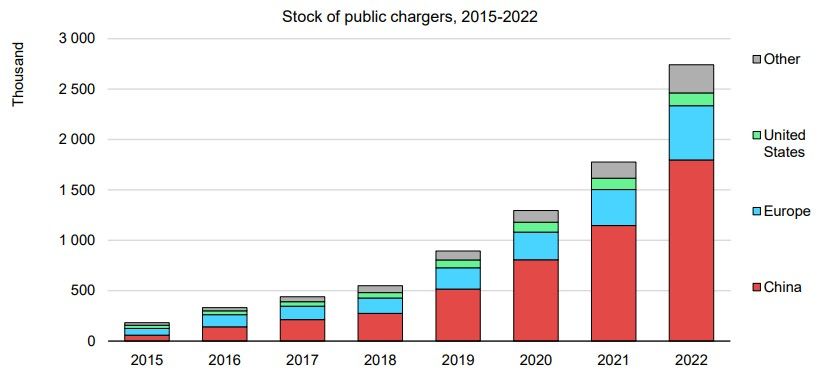

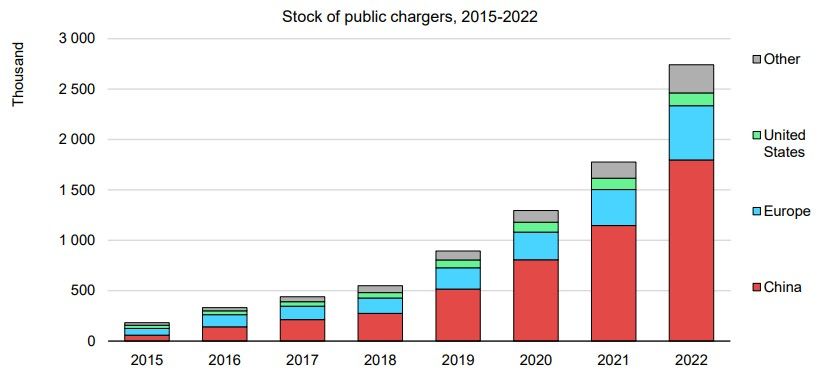

Правительственная цель Китая по доле продаж в 40% от новых автомобилей к 2030 г. положительна с точки зрения развития доступности инфраструктуры (зарядные станции), что влияет на ощущение удобства от владения электрокаром, увеличивает интерес населения к электромобилям.

Количество зарядных станций, тыс.

Покупка электромобилей поощряется правительством КНР. Стимулы, впервые введенные в 2009 г., включают субсидии и освобождают от уплаты транспортного налога. Летом 2023 г. правительство Китая обнародовало пакет налоговых льгот на сумму 520 млрд юаней ($ 72,3 млрд) на четырехлетний период для электромобилей и других экологически чистых авто, что может поддержать спрос покупателей.

Стратегия развития

Расширение модельного ряда. По планам к 2025 г. в модельном ряду Li Auto будет присутствовать один флагманский автомобиль, пять гибридов (EREV) и пять электромобилей (BEV).

Агрессивное масштабирование производства

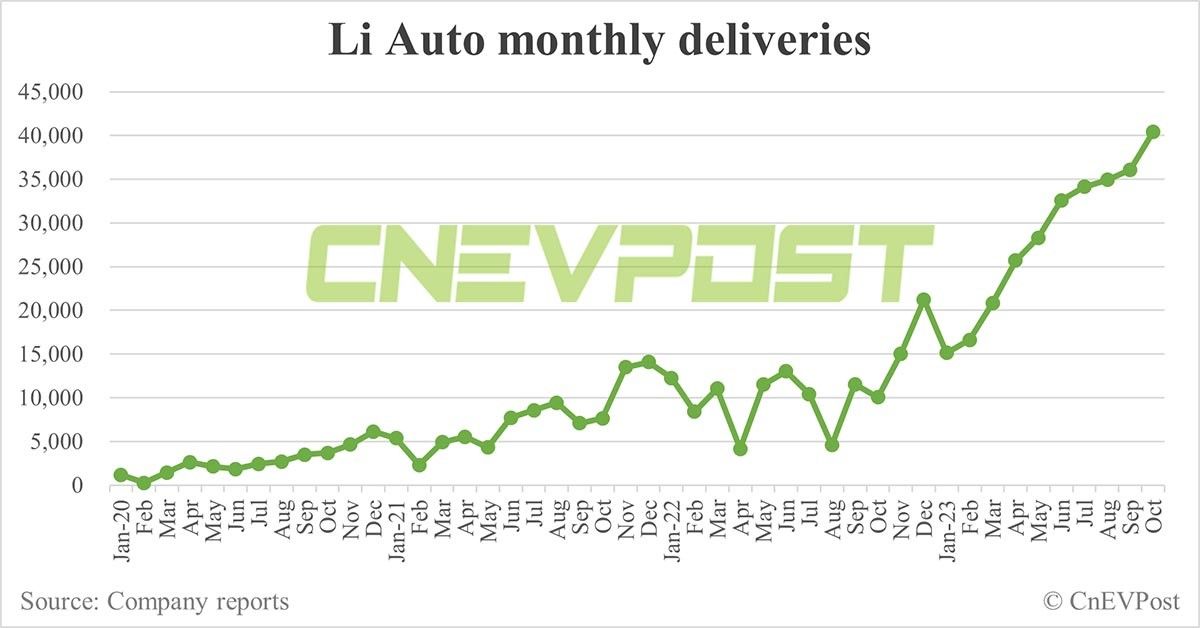

По сообщениям СМИ со ссылкой на публикацию CEO Ли Сяна в Weibo, Li Auto планирует достичь 1,6 млн в ежегодных продажах автомобилей к 2025 г. (20% от прогнозных продаж NEV в Китае), по выручке — 500 млрд юаней ($ 70 млрд). Это весьма амбициозные планы, учитывая, что в 2023 г. выручка может составить 124 млрд юаней, а продажи авто — 370 тыс., поскольку компания рассчитывает поставлять более 40 тыс. автомобилей в месяц до конца года.

Поставки Li Auto, ед. в месяц

Для увеличения продаж компании придется инвестировать в развитие производства. При этом у нее отрицательный долг, на конец 3К23 на счетах и депозитах компании находилось 87,4 млрд юаней ($ 10 млрд), которые автопроизводитель может направить на НИОКР и капитальные расходы. В 2023 г. на НИОКР может быть направлено 10,5 млрд юаней, или 9% выручки, на CAPEX — 7,3 млрд юаней, или 6% выручки.

У Li Auto две производственные площадки: в Чанчжоу, где производятся гибридные модели, и новая площадка в Пекине, где, как ожидается, будут производится аккумуляторные авто (BEV). Первый электромобиль, Li Mega, может поступить в продажу в январе 2024 г.

Компания не планирует запускать продажи своих автомобилей за границей в ближайшие пару лет, по словам CEO Ли Сяна. Протекционизм прочих стран, в частности Евросоюза, в отношении китайских производителей может обойти Li Auto стороной. В октябре Еврокомиссия начала расследование в отношении субсидирования импорта аккумуляторных автомобилей из Китая, которое может привести к введению заградительных мер, например к увеличению импортных тарифов на электромобили из КНР.

Автономное вождение. В июне 2023 г. компания начала бета-тестирование программы по навигации на автопилоте (NOA) и планирует сделать ее доступной в 100 городах к концу 2023 г. Коммерческий запуск такой технологии поддержит интерес покупателей.

Расширение сети продаж в 2023 г. и развертывание сети зарядных станций для поддержания лояльности клиентов. До конца года компания планирует увеличить количество станций для быстрой зарядки до 300, к 2025 г. — до 3 тыс., что покроет 90% основных городов и автомагистралей Китая.

Риски

Развивающаяся отрасль. Хотя индустрия показывает впечатляющие темпы роста, но технологии, рынок и производители все еще на стадии развития. Изменения в правовой базе или предпочтениях клиентов могут негативно сказаться на перспективах компании или рынка в целом. Отсутствие длительной истории сегмента не позволяет спрогнозировать, как себя поведет покупатель или индустрия при ухудшении глобальной рыночной конъюнктуры.

Риск снижения субсидий. Китайское правительство направило более 200 млрд юаней на субсидии для сектора с 2009 г., по данным Bloomberg, при этом в 2020–2022 гг. субсидии сокращались на 10–30% ежегодно. Хотя в 2023 г. был анонсирован 4-летний пакет субсидий, в долгосрочной перспективе прямые меры стимулирования могут «сойти на нет», что способно замедлить темпы роста рынка электромобилей Поднебесной.

Автомобильный рынок Китая отличается высокой конкуренцией. Li Auto конкурирует за покупателя с производителями электромобилей (Tesla, BYD, NIO, Xpeng), традиционными игроками (GWM, BAIC) и игроками технологического сектора (например, Huawei, модель AITO) по многим характеристикам, включая цену, качество, комплектацию.

Финансовый анализ

Выручка в 3К23 выросла на 271% г/г, до 34,68 млрд юаней ($ 4,75 млрд), за счет увеличения поставок автомобилей в 4 раза, до 105,1 единицы. Рынок рассчитывал на выручку в размере 34,1 млрд юаней.

Масштабирование производства положительно сказывается на улучшении рентабельности: в 3К23 прибыль до налогов и процентов (EBIT) составила 2,3 млрд юаней по сравнению с операционным убытком в размере 2,1 млрд юаней в 3К22. Эффект масштаба положительно сказывается на рентабельности за счет «размывания» расходов на НИОКР и общих, коммерческих и административных расходов на большую выручку.

Расходы на НИОКР во 3К23 составили 2,8 млрд юаней, или 8,1% от выручки (19,3% в 3К22). Рост расходов на 56% г/г обусловлен продолжающимся расширением модельного ряда, развитием технологий и ростом расходов на оплату труда из-за увеличения штата сотрудников.

Общие, коммерческие и административные расходы выросли на 69% г/г, до 2,5 млрд юаней, из-за роста расходов на оплату труда в связи с увеличением количества сотрудников и ростом расходов на аренду из-за увеличения количества точек продаж и обслуживания. Такие расходы, как процент от выручки, снизились до 8,1% с 19,3% в 3К22.

Свободный денежный поток за 9 мес. составил 29,5 млрд юаней по сравнению с оттоком в размере 1,0 млрд юаней годом ранее, отразив прирост операционного денежного потока: CFO увеличился до 33,4 млрд юаней по сравнению с 2,5 млрд юаней за 9 мес. 2022 г. Капитальные расходы выросли на 11% г/г, до 3,85 млрд юаней, составив 4,7% от выручки по сравнению с 12,5% годом ранее.

Последние 4 квартала подряд (4К22 — 3К23) Li Auto демонстрирует положительную чистую прибыль. В 3К23 чистая прибыль составила 2,34 млрд юаней ($ 320,6 млн) по сравнению с чистым убытком в размере 1,65 млрд юаней годом ранее. Прибыль на акцию составила 1,34 юаня, значительно лучше консенсус-прогноза, по данным Refinitiv, в размере 0,56 юаня на акцию. Уже четыре квартала подряд автопроизводитель отчитывается значительно лучше прогнозов по прибыли.

У Li Auto отрицательный чистый долг: валовый долг в размере 7,9 млрд юаней полностью покрывается денежными средствами и краткосрочными депозитами компании (87,4 млрд юаней).

Ниже приводим динамику показателей последнего квартала и 9 мес., млрд юаней:

Ниже приводим исторические и прогнозные финансовые показатели компании (млрд юаней):

Оценка

Для оценки целевой стоимости бумаг Li Auto мы использовали сравнительный подход, включающий оценку по форвардным мультипликаторам относительно аналогов.

По нашей оценке, целевая цена акций Li Auto составляет HKD 191,0 в перспективе на 12 мес., что соответствует апсайду 21,6% и рейтингу «Покупать».

Целевая цена для депозитарных расписок (ADS) Li Auto, каждая из которых представляет права на 2 обыкновенные акции, составляет $ 49,1 в перспективе на 12 мес., что соответствует апсайду 26,3% и рейтингу «Покупать».

Средняя целевая цена акций Li Auto (2015.HK) по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 223,0 (апсайд — 42%), а рейтинг акций эквивалентен 4,7 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Li Auto (2015.HK) аналитиками CITIC SECURITIES — HKD 176,0 («Покупать»), CMB INTERNATIONAL GLOBAL MARKETS — HKD 215,0 («Покупать»), China International Capital Corporation — HKD 230,0 («Покупать»), UOB KAY HIAN — HKD 312,0 («Покупать»).

Технический анализ

На дневном графике акции Li Auto оттолкнулись от среднесрочного восходящего тренда, сформированного с конца прошлого года, после того как бумаги скорректировались более чем на 30% от абсолютного максимума (HKD 185,5), достигнутого в августе 2023 г. Целью для акций служит уровень абсолютного максимума. Поддержка расположена у HKD 130,0.

Техническая картина для депозитарных расписок Li Auto схожая. Расписки оттолкнулись от линии среднесрочного тренда, после коррекции от уровня абсолютного максимума ($ 47,33), выступающего ближайшей целью для бумаг. Уровень поддержки расположен у $ 32,6.

Прогнозы по выручке и чистой прибыли Li Auto пересмотрены аналитиками в большую сторону с момента выхода нашего предыдущего обзора в июне 2023 г., в связи с чем мы повышаем таргеты по бумагам и подтверждаем рейтинг «Покупать». Целевая цена акций (2015.HK) — HKD 191,0 в перспективе на 12 мес., апсайд — 21,6%. Целевая цена депозитарных расписок (LI) — $ 49,1 в перспективе на 12 мес., апсайд — 26,3%.

Li Auto — китайский производитель премиальных гибридных электромобилей.

Агрессивные планы на рост. По сообщениям СМИ со ссылкой на публикацию CEO Ли Сяна в Weibo, Li Auto планирует достичь 1,6 млн в ежегодных продажах автомобилей к 2025 г. (20% от прогнозных продаж NEV в Китае), по выручке — 500 млрд юаней ($ 70 млрд). Это весьма амбициозные планы, учитывая, что в 2023 г. выручка может составить 124 млрд юаней, а продажи авто — 370 тыс., поскольку компания рассчитывает поставлять более 40 тыс. автомобилей в месяц до конца года.

Производитель планирует расширить модельный ряд до 11 моделей к 2025 г.: 1 флагманский автомобиль, 5 гибридов (EREV) и 5 электромобилей (BEV).

Компания ударно отчиталась за 3К23, выручка выросла на 271% г/г, до 34,68 млрд юаней ($ 4,75 млрд), превзойдя прогнозные 34,1 млрд юаней. Чистая прибыль составила 1,34 юаня на акцию, лучше прогнозных 0,56 юаня. Уже четыре квартала подряд автопроизводитель отчитывается значительно лучше прогнозов.

Агрессивный рост выручки положителен для чистой прибыли за счет эффекта масштаба. Последние 4 квартала (4К22 — 3К23) Li Auto демонстрирует положительную чистую прибыль, которая в 2023 г. может составить 8,2 млрд юаней.

У компании отрицательный чистый долг, что позитивно для ее устойчивости в условиях удорожания стоимости заимствований и снижения ликвидности на рынках капитала.

Для расчета целевой цены мы использовали оценку относительно аналогов по прогнозным мультипликаторам EV/Sales на 2024 г., скорректированным на темпы роста выручки. Наша оценка предполагает апсайд 21,6% по акциям в перспективе на 12 мес.

К рискам Li Auto можно отнести высокую конкуренцию на рынке «чистых» автомобилей, в том числе продолжающуюся «ценовую войну», развязанную Tesla в начале 2023 г. Рисками является постепенный отказ правительства от поддержки отрасли. Не исключаем риск углубления коррекции на фоне роста геополитической напряженности и снижения аппетита к риску глобальных инвесторов.

Описание эмитента

Li Auto — китайский производитель премиальных гибридных электромобилей. Серийное производство запущено в ноябре 2019 г., на текущий момент модельный ряд Li Auto состоит из гибридных кроссоверов L7, L8 и L9, а продажи растут впечатляющими темпами: выручка с начала года увеличилась в 3 раза по сравнению с аналогичным периодом годом ранее.

У компании 2,1 млрд акций, рыночная капитализация составляет HKD 322,8 млрд ($ 42 млрд), бумаги эмитента торгуются на NASDAQ, Гонконгской и Санкт-Петербургской биржах. Одна депозитарная расписка, ADS, представляет права на две обыкновенные акции класса «А».

В свободном обращении 65% акций, среди стратегических инвесторов — Meituan (14,6%) и менеджмент компании (20%). Прочие крупные акционеры: Vanguard — 1,9%, BlackRock — 1,8%.

Факторы привлекательности

Китай — крупнейший в мире рынок электромобилей. По оценкам Международного энергетического агентства (IEA), мировые продажи экологически чистых авто в 2023 г. могут составить 14 млн единиц (+35% г/г). По прогнозам Китайской ассоциации легковых автомобилей (CPCA), продажи электромобилей в 2023 г. в Китае могут составить 8,5 млн, или 60% от глобальных продаж электромобилей.

Глобальные продажи электромобилей, млн

Правительственная цель Китая по доле продаж в 40% от новых автомобилей к 2030 г. положительна с точки зрения развития доступности инфраструктуры (зарядные станции), что влияет на ощущение удобства от владения электрокаром, увеличивает интерес населения к электромобилям.

Количество зарядных станций, тыс.

Покупка электромобилей поощряется правительством КНР. Стимулы, впервые введенные в 2009 г., включают субсидии и освобождают от уплаты транспортного налога. Летом 2023 г. правительство Китая обнародовало пакет налоговых льгот на сумму 520 млрд юаней ($ 72,3 млрд) на четырехлетний период для электромобилей и других экологически чистых авто, что может поддержать спрос покупателей.

Стратегия развития

Расширение модельного ряда. По планам к 2025 г. в модельном ряду Li Auto будет присутствовать один флагманский автомобиль, пять гибридов (EREV) и пять электромобилей (BEV).

Агрессивное масштабирование производства

По сообщениям СМИ со ссылкой на публикацию CEO Ли Сяна в Weibo, Li Auto планирует достичь 1,6 млн в ежегодных продажах автомобилей к 2025 г. (20% от прогнозных продаж NEV в Китае), по выручке — 500 млрд юаней ($ 70 млрд). Это весьма амбициозные планы, учитывая, что в 2023 г. выручка может составить 124 млрд юаней, а продажи авто — 370 тыс., поскольку компания рассчитывает поставлять более 40 тыс. автомобилей в месяц до конца года.

Поставки Li Auto, ед. в месяц

Для увеличения продаж компании придется инвестировать в развитие производства. При этом у нее отрицательный долг, на конец 3К23 на счетах и депозитах компании находилось 87,4 млрд юаней ($ 10 млрд), которые автопроизводитель может направить на НИОКР и капитальные расходы. В 2023 г. на НИОКР может быть направлено 10,5 млрд юаней, или 9% выручки, на CAPEX — 7,3 млрд юаней, или 6% выручки.

У Li Auto две производственные площадки: в Чанчжоу, где производятся гибридные модели, и новая площадка в Пекине, где, как ожидается, будут производится аккумуляторные авто (BEV). Первый электромобиль, Li Mega, может поступить в продажу в январе 2024 г.

Компания не планирует запускать продажи своих автомобилей за границей в ближайшие пару лет, по словам CEO Ли Сяна. Протекционизм прочих стран, в частности Евросоюза, в отношении китайских производителей может обойти Li Auto стороной. В октябре Еврокомиссия начала расследование в отношении субсидирования импорта аккумуляторных автомобилей из Китая, которое может привести к введению заградительных мер, например к увеличению импортных тарифов на электромобили из КНР.

Автономное вождение. В июне 2023 г. компания начала бета-тестирование программы по навигации на автопилоте (NOA) и планирует сделать ее доступной в 100 городах к концу 2023 г. Коммерческий запуск такой технологии поддержит интерес покупателей.

Расширение сети продаж в 2023 г. и развертывание сети зарядных станций для поддержания лояльности клиентов. До конца года компания планирует увеличить количество станций для быстрой зарядки до 300, к 2025 г. — до 3 тыс., что покроет 90% основных городов и автомагистралей Китая.

Риски

Развивающаяся отрасль. Хотя индустрия показывает впечатляющие темпы роста, но технологии, рынок и производители все еще на стадии развития. Изменения в правовой базе или предпочтениях клиентов могут негативно сказаться на перспективах компании или рынка в целом. Отсутствие длительной истории сегмента не позволяет спрогнозировать, как себя поведет покупатель или индустрия при ухудшении глобальной рыночной конъюнктуры.

Риск снижения субсидий. Китайское правительство направило более 200 млрд юаней на субсидии для сектора с 2009 г., по данным Bloomberg, при этом в 2020–2022 гг. субсидии сокращались на 10–30% ежегодно. Хотя в 2023 г. был анонсирован 4-летний пакет субсидий, в долгосрочной перспективе прямые меры стимулирования могут «сойти на нет», что способно замедлить темпы роста рынка электромобилей Поднебесной.

Автомобильный рынок Китая отличается высокой конкуренцией. Li Auto конкурирует за покупателя с производителями электромобилей (Tesla, BYD, NIO, Xpeng), традиционными игроками (GWM, BAIC) и игроками технологического сектора (например, Huawei, модель AITO) по многим характеристикам, включая цену, качество, комплектацию.

Финансовый анализ

Выручка в 3К23 выросла на 271% г/г, до 34,68 млрд юаней ($ 4,75 млрд), за счет увеличения поставок автомобилей в 4 раза, до 105,1 единицы. Рынок рассчитывал на выручку в размере 34,1 млрд юаней.

Масштабирование производства положительно сказывается на улучшении рентабельности: в 3К23 прибыль до налогов и процентов (EBIT) составила 2,3 млрд юаней по сравнению с операционным убытком в размере 2,1 млрд юаней в 3К22. Эффект масштаба положительно сказывается на рентабельности за счет «размывания» расходов на НИОКР и общих, коммерческих и административных расходов на большую выручку.

Расходы на НИОКР во 3К23 составили 2,8 млрд юаней, или 8,1% от выручки (19,3% в 3К22). Рост расходов на 56% г/г обусловлен продолжающимся расширением модельного ряда, развитием технологий и ростом расходов на оплату труда из-за увеличения штата сотрудников.

Общие, коммерческие и административные расходы выросли на 69% г/г, до 2,5 млрд юаней, из-за роста расходов на оплату труда в связи с увеличением количества сотрудников и ростом расходов на аренду из-за увеличения количества точек продаж и обслуживания. Такие расходы, как процент от выручки, снизились до 8,1% с 19,3% в 3К22.

Свободный денежный поток за 9 мес. составил 29,5 млрд юаней по сравнению с оттоком в размере 1,0 млрд юаней годом ранее, отразив прирост операционного денежного потока: CFO увеличился до 33,4 млрд юаней по сравнению с 2,5 млрд юаней за 9 мес. 2022 г. Капитальные расходы выросли на 11% г/г, до 3,85 млрд юаней, составив 4,7% от выручки по сравнению с 12,5% годом ранее.

Последние 4 квартала подряд (4К22 — 3К23) Li Auto демонстрирует положительную чистую прибыль. В 3К23 чистая прибыль составила 2,34 млрд юаней ($ 320,6 млн) по сравнению с чистым убытком в размере 1,65 млрд юаней годом ранее. Прибыль на акцию составила 1,34 юаня, значительно лучше консенсус-прогноза, по данным Refinitiv, в размере 0,56 юаня на акцию. Уже четыре квартала подряд автопроизводитель отчитывается значительно лучше прогнозов по прибыли.

У Li Auto отрицательный чистый долг: валовый долг в размере 7,9 млрд юаней полностью покрывается денежными средствами и краткосрочными депозитами компании (87,4 млрд юаней).

Ниже приводим динамику показателей последнего квартала и 9 мес., млрд юаней:

Ниже приводим исторические и прогнозные финансовые показатели компании (млрд юаней):

Оценка

Для оценки целевой стоимости бумаг Li Auto мы использовали сравнительный подход, включающий оценку по форвардным мультипликаторам относительно аналогов.

По нашей оценке, целевая цена акций Li Auto составляет HKD 191,0 в перспективе на 12 мес., что соответствует апсайду 21,6% и рейтингу «Покупать».

Целевая цена для депозитарных расписок (ADS) Li Auto, каждая из которых представляет права на 2 обыкновенные акции, составляет $ 49,1 в перспективе на 12 мес., что соответствует апсайду 26,3% и рейтингу «Покупать».

Средняя целевая цена акций Li Auto (2015.HK) по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 223,0 (апсайд — 42%), а рейтинг акций эквивалентен 4,7 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Li Auto (2015.HK) аналитиками CITIC SECURITIES — HKD 176,0 («Покупать»), CMB INTERNATIONAL GLOBAL MARKETS — HKD 215,0 («Покупать»), China International Capital Corporation — HKD 230,0 («Покупать»), UOB KAY HIAN — HKD 312,0 («Покупать»).

Технический анализ

На дневном графике акции Li Auto оттолкнулись от среднесрочного восходящего тренда, сформированного с конца прошлого года, после того как бумаги скорректировались более чем на 30% от абсолютного максимума (HKD 185,5), достигнутого в августе 2023 г. Целью для акций служит уровень абсолютного максимума. Поддержка расположена у HKD 130,0.

Техническая картина для депозитарных расписок Li Auto схожая. Расписки оттолкнулись от линии среднесрочного тренда, после коррекции от уровня абсолютного максимума ($ 47,33), выступающего ближайшей целью для бумаг. Уровень поддержки расположен у $ 32,6.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба