9 декабря 2023 T-Investments Болдов Михаил

Анализ ситуации и прогнозы экспертов

15 декабря пройдет очередное заседание совета директоров ЦБ по ключевой ставке — последнее в этом году.

С конца июля регулятор последовательно поднимает ставку для борьбы с инфляцией. В результате менее чем за полгода она выросла в два раза — с 7,5 до 15% годовых.

На последнем, октябрьском заседании ключевую ставку подняли сразу на 200 базисных пунктов — сильно выше ожиданий аналитиков. А в ноябре глава ведомства Эльвира Набиуллина заявила, что ЦБ будет поддерживать жесткую денежно-кредитную политику в течение нескольких кварталов и не исключает еще одного повышения ставки до конца года. То есть на смягчение рассчитывать пока точно не стоит.

О том, что будет определять предстоящее решение регулятора и каким его видят экономисты, поговорим в обзоре.

Почему ЦБ поднимает ставку

Ключевая ставка — один из важнейших инструментов ЦБ, который определяет уровень ставок в коммерческих банках. Чем она выше, тем дороже кредиты для населения и бизнеса и тем выше доходность банковских депозитов. Большие проценты стимулируют больше сберегать и меньше занимать и тратить.

Но жесткая политика ЦБ на длинном горизонте вызывает негативные эффекты: падает экономическая активность, компании начинают меньше инвестировать в расширение бизнеса, заемщикам труднее обслуживать и рефинансировать свои долги.

Почему же ЦБ начал резко повышать ставку, хотя страна еще не вполне оправилась от последствий кризиса 2022 года?

Главная причина — это рост инфляции, которую летом и осенью разгоняли ослабление рубля и рекордные объемы кредитования. ЦБ ставит своей целью приблизиться к инфляции 4% уже к концу 2024 года, а для этого охлаждает спрос, поднимая ставки. Пока инфляция не слишком слушается: к концу ноября она превысила 7,5%. А значит, у регулятора есть повод для еще одного шага повышения.

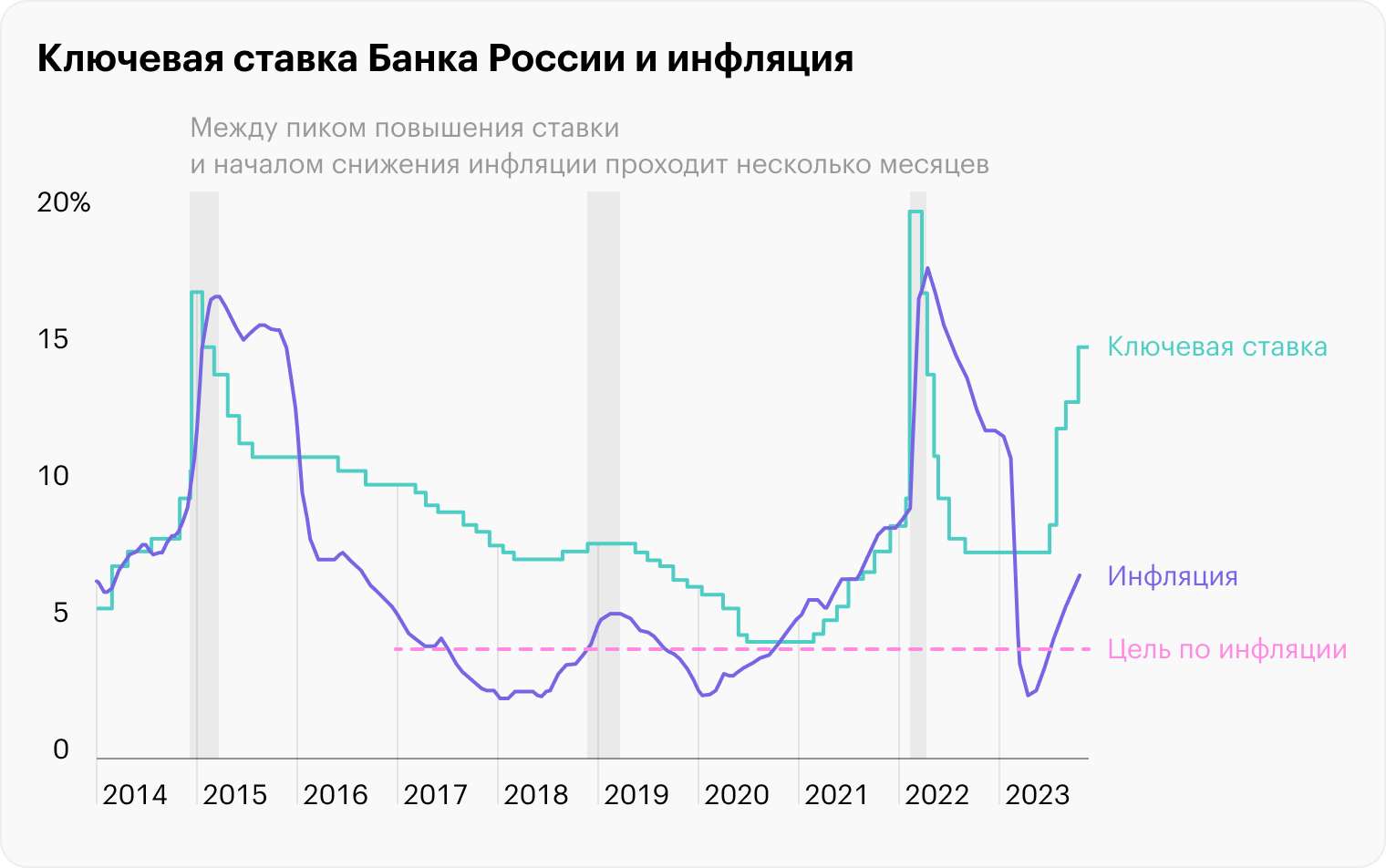

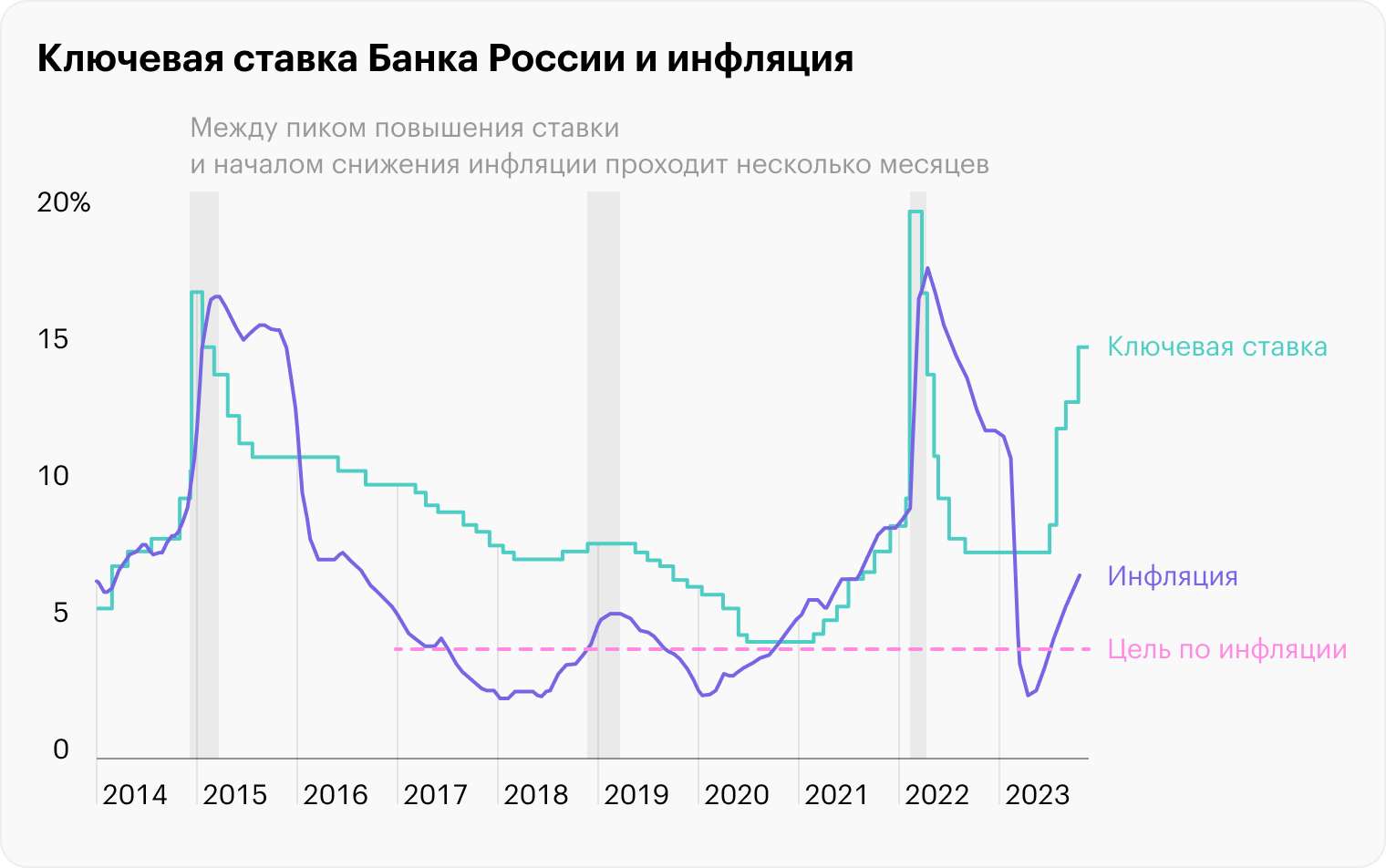

Зависимость ставки и инфляции хорошо заметна на графике ниже. За ужесточением политики ЦБ обычно следует замедление темпов роста цен. Первые эффекты видны, как правило, через несколько месяцев. Но иногда и быстрее.

Что с инфляцией

ЦБ еще в 2014 году определил целевой уровень инфляции, который, с его точки зрения, оптимален для России, — 4%. При этом на 2023 год регулятор пока прогнозирует годовую инфляцию в диапазоне 7—7,5%.

Еще в конце ноября инфляция вышла за границы этого коридора. На этом фоне эксперты, опрошенные ЦБ, ухудшили свои ожидания на конец года с 7 до 7,6%. Но совсем не факт, что свой прогноз будет пересматривать регулятор, потому что уже в начале декабря рост цен начал замедляться. За неделю с 28 ноября по 4 декабря годовая инфляция сократилась с 7,53 до 7,14%.

При этом в ЦБ считают, что инфляция будет расти еще несколько месяцев — на фоне низкой сравнительной базы конца 2022 — начала 2023 года, когда темпы роста цен были относительно небольшими.

Регулятор подчеркивает, что, несмотря на принимаемые меры, пока инфляционное давление сохраняется на высоком уровне. Это тоже сигнал к вероятному повышению ключевой ставки.

Что с экономической активностью

По данным ЦБ, в 4 квартале рост российской экономики замедлился. В октябре — ноябре деловая и потребительская активность постепенно снижалась, особенно в сегменте услуг. Но ожидания потребителей и бизнеса на будущий год остаются оптимистичными. Аналитики регулятора утверждают, что «для перехода к устойчивому замедлению роста цен в результате проведения жесткой ДКП требуется время».

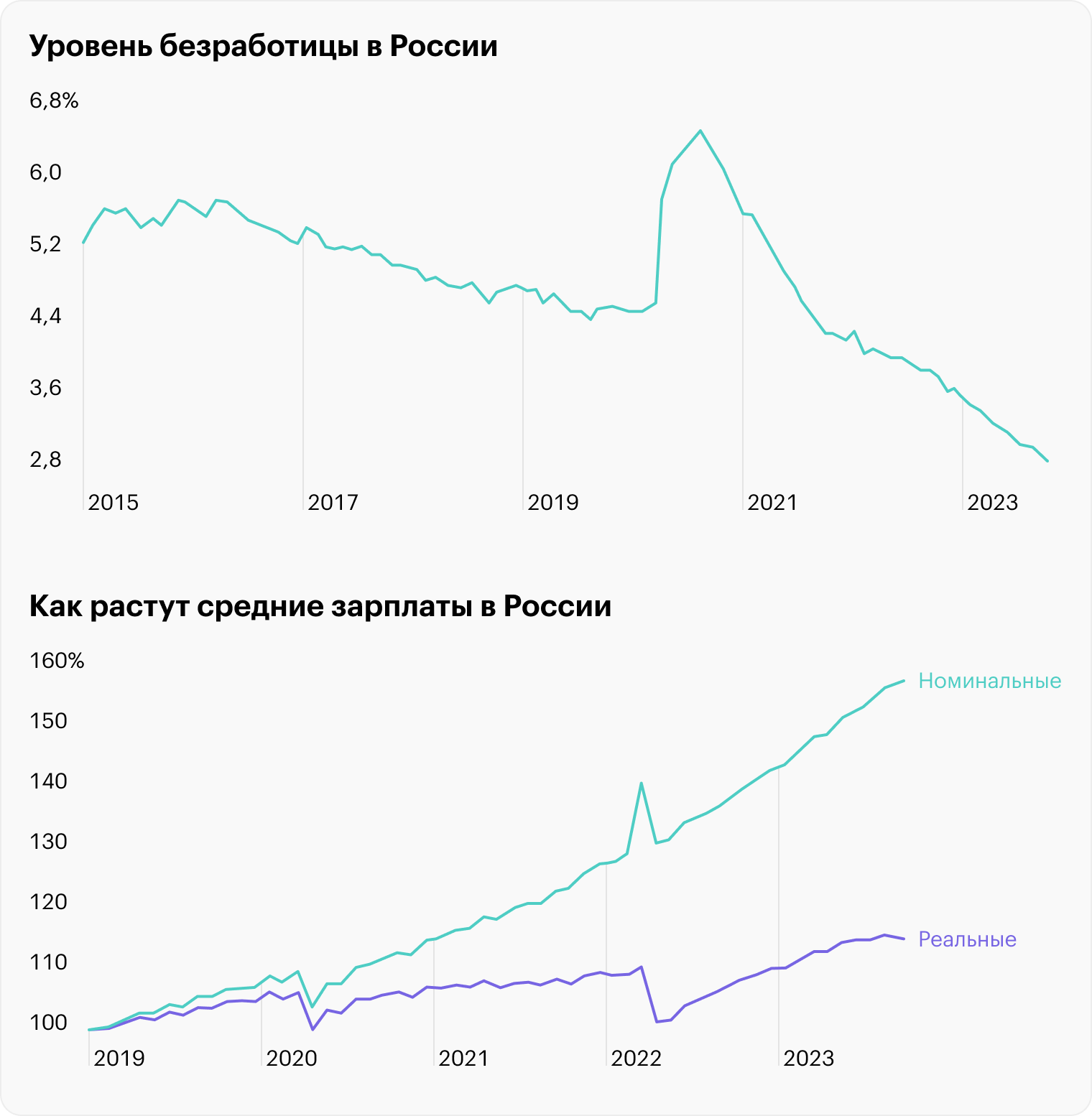

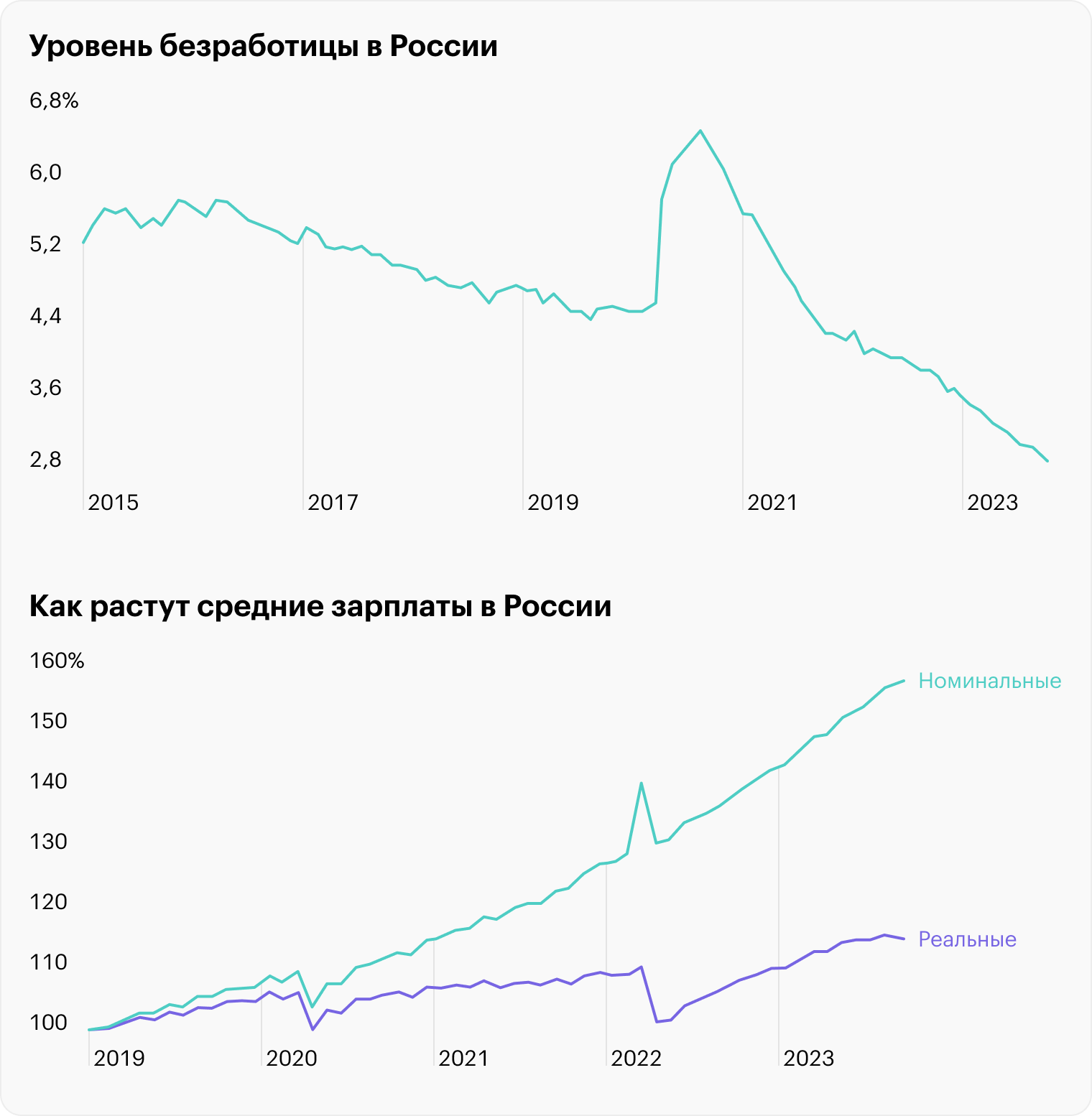

Уровень безработицы в стране остается на исторически низких отметках, и это замедляет реакцию на рост ключевой ставки. У людей есть работа, и они небезосновательно ждут, что их доходы в ближайшее время будут расти, а потому готовы тратить деньги.

По данным опроса S&P Global, индекс деловой активности в России в середине 4 квартала 2023 года снизился до 52,4 — против 53,6 в октябре

. Это самый низкий результат за последние 10 месяцев. То есть опрос подтверждает, что в России сохраняется рост деловой активности, но темпы его снижаются.

При этом бизнес продолжает увеличивать занятость для расширения производственных мощностей: предложение едва поспевает за растущим спросом.

Что с кредитованием

После октябрьского повышения ключевой ставки до 15% значительного падения темпов кредитования не случилось. Но его рост с сентябрьских рекордных значений все же начал замедляться.

По данным аналитической компании Frank RG, в ноябре объем выдачи кредитов сократился на 10,5% к значениям октября. Снижение отмечено как в потребительском, так и в ипотечном кредитовании.

Второй отчетливый тренд — приток сбережений в банки. В ноябре люди отправили на вклады рекордные суммы, по оценкам банков, опрошенных РБК. А за все четыре месяца высоких ставок депозиты могли вырасти на 3,5 трлн рублей, отмечают аналитики.

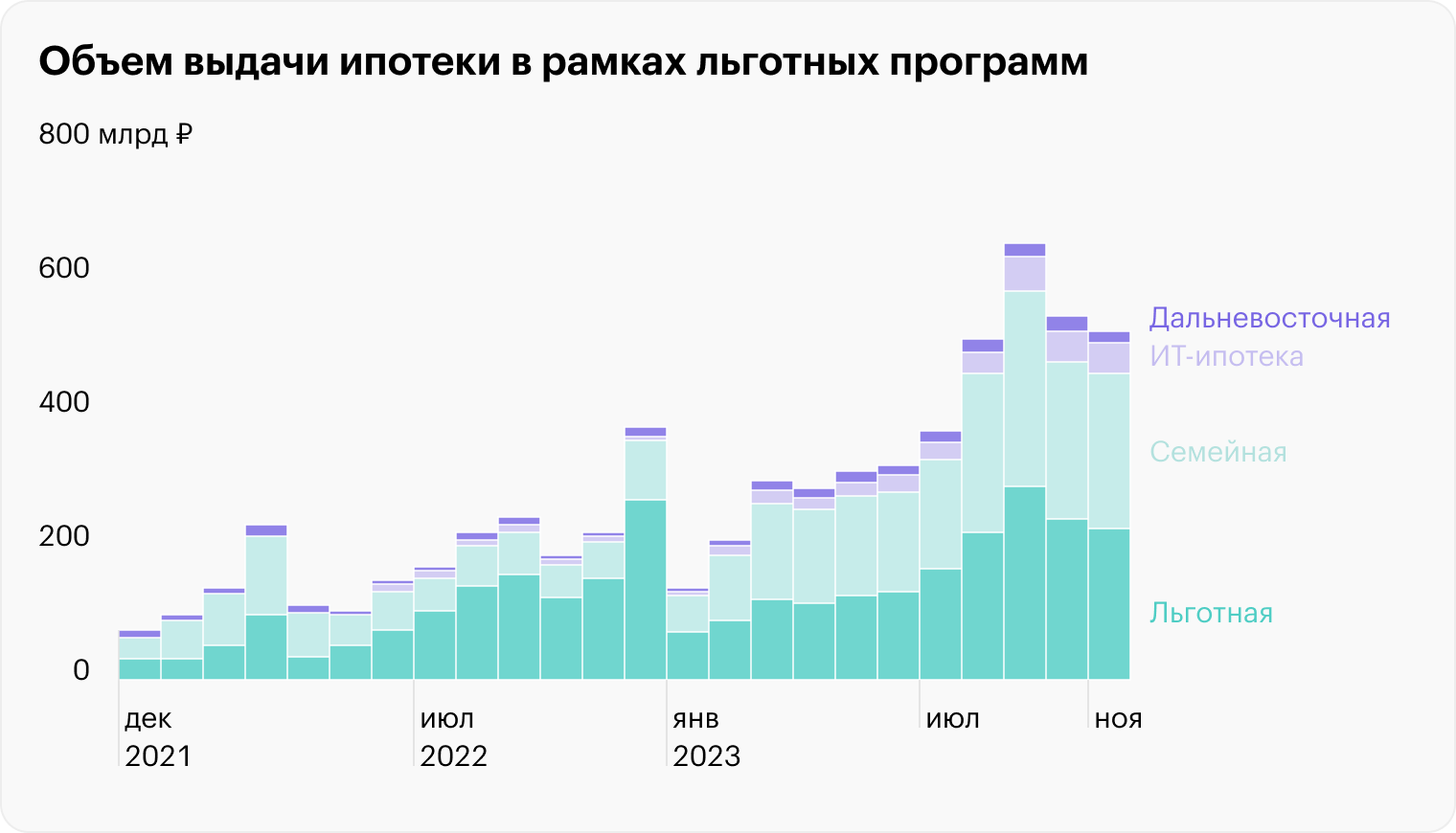

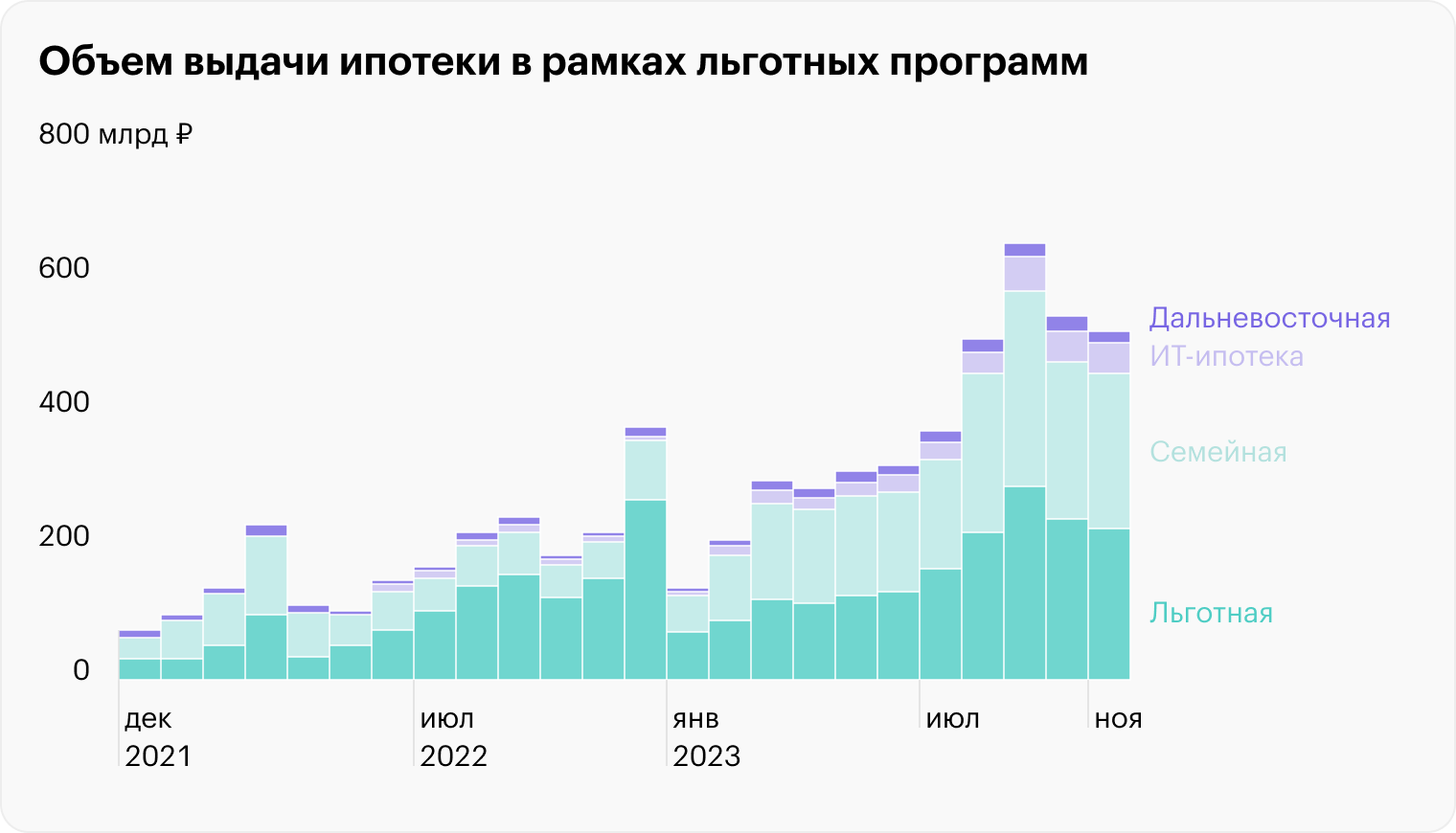

ЦБ мог бы и быстрее охладить спрос высокой ставкой, но эффективность его денежно-кредитной политики снижает большое количество льготных кредитных программ, проценты по которым зачастую не привязаны к ключевой ставке.

Из-за массовости льготного кредитования ЦБ приходится увеличивать ставку сильнее, чем это понадобилось бы делать без засилья таких программ. Регулятор считает, что за льготные кредиты «избранных» заемщиков платят все остальные, кто не подпадает под условия программ и вынужден занимать под высокие ставки.

Власти тоже видят проблему льготных ставок, но отменять свои программы полностью не готовы. Минфин в декабре внес в правительство проект с ужесточением условий выдачи льготной ипотеки. Если изменения примут, то размер минимального первоначального взноса повысят, потолок по размеру кредита в крупнейших регионах снизят, а для закредитованных заемщиков льготные кредиты станут недоступны.

И хотя объем выдачи льготной ипотеки в октябре начал снижаться, ее доля на рынке продолжает расти. В банках ожидают, что к концу года она может составить беспрецедентные 80% от общего объема жилищных кредитов.

Что с рублем

После практически двукратного падения в 2022—2023 годах рубль укрепился на 13% за полтора месяца с середины октября. Но в декабре курс национальной валюты вновь начал снижаться, подтверждая статистические ожидания. 6 декабря доллар на Московской бирже стоил уже дороже 93 ₽ — впервые с начала ноября, а курс евро превысил 100 ₽.

Нестабильность курса рубля — еще один фактор, который может склонять ЦБ к принятию жестких решений. Чем больше волатильность на валютном рынке, тем менее управляемой становится инфляция.

Прогнозы

Как видим, инфляция, экономическая активность и объемы кредитования остаются высокими, несмотря на жесткую монетарную политику ЦБ. И хотя признаки их замедления уже начали проявляться, регулятор может счесть это недостаточной реакцией. Если в его прогнозах отклонение от цели по инфляции окажется значительным, то 15 декабря он наверняка еще раз поднимет ставку.

При этом стоит помнить, что эффект от ужесточения ДКП в полной мере отражается на экономике страны только через несколько кварталов. Так что декабрьским решением ЦБ даст понять, как он оценивает риски для инфляции в 2024 году. А на текущие темпы роста цен результаты ближайшего заседания вряд ли окажут влияние.

В пользу роста ставки и курс национальной валюты, который в декабре снова перешел к снижению. А еще — мегарасходы федерального бюджета, которые ожидаются в первой половине 2024 года. Чем больше денег тратит из казны государство, тем сильнее ЦБ должен закрутить гайки в кредитовании, чтобы не допустить всплеска инфляции.

Большинство аналитиков сходятся во мнении, что ставку, вероятнее всего, поднимут на 100 базисных пунктов — до 16%. В числе менее ожидаемых вариантов — рост до 17% или, наоборот, более мягкий шаг с повышением на 25—75 базисных пунктов. Есть и версии, допускающие сохранение ключевой ставки на текущем уровне — 15%. А вот смягчения политики в декабре не ждет никто.

Эксперты финансовых и аналитических компаний, опрошенные РБК, дают следующие прогнозы.

15—16%: «Система-капитал», «Альфа-капитал».

16%: «Ренессанс-капитал», «Велес-капитал», General Invest.

16—17%: «Совкомбанк», «Банки-ру».

С учетом последних позитивных данных по инфляции, которая начала замедляться в декабре, наиболее реалистичным выглядит компромиссный вариант — повышение ставки до 16%.

Не менее важен будет и сигнал. Если ЦБ в пресс-релизе или устной риторике намекнет на то, что ключевая ставка добралась до пиковых значений, то рынки воспримут это с оптимизмом и банки вряд ли продолжат значительно повышать ставки для клиентов, особенно по долгосрочным продуктам.

Как бы то ни было, о скором смягчении монетарной политики, по всей видимости, говорить пока еще рано. В следующем году ставка, скорее всего, останется двузначной. Аналитики ожидают, что ее среднее значение в 2024 году составит 14%, в 2025 — 9%, в 2026 — 7%.

Это значит, что быстрого возвращения к дешевым кредитам ждать не приходится. Высокие ставки с нами надолго, что 15 декабря ЦБ наверняка в очередной раз подтвердит.

15 декабря пройдет очередное заседание совета директоров ЦБ по ключевой ставке — последнее в этом году.

С конца июля регулятор последовательно поднимает ставку для борьбы с инфляцией. В результате менее чем за полгода она выросла в два раза — с 7,5 до 15% годовых.

На последнем, октябрьском заседании ключевую ставку подняли сразу на 200 базисных пунктов — сильно выше ожиданий аналитиков. А в ноябре глава ведомства Эльвира Набиуллина заявила, что ЦБ будет поддерживать жесткую денежно-кредитную политику в течение нескольких кварталов и не исключает еще одного повышения ставки до конца года. То есть на смягчение рассчитывать пока точно не стоит.

О том, что будет определять предстоящее решение регулятора и каким его видят экономисты, поговорим в обзоре.

Почему ЦБ поднимает ставку

Ключевая ставка — один из важнейших инструментов ЦБ, который определяет уровень ставок в коммерческих банках. Чем она выше, тем дороже кредиты для населения и бизнеса и тем выше доходность банковских депозитов. Большие проценты стимулируют больше сберегать и меньше занимать и тратить.

Но жесткая политика ЦБ на длинном горизонте вызывает негативные эффекты: падает экономическая активность, компании начинают меньше инвестировать в расширение бизнеса, заемщикам труднее обслуживать и рефинансировать свои долги.

Почему же ЦБ начал резко повышать ставку, хотя страна еще не вполне оправилась от последствий кризиса 2022 года?

Главная причина — это рост инфляции, которую летом и осенью разгоняли ослабление рубля и рекордные объемы кредитования. ЦБ ставит своей целью приблизиться к инфляции 4% уже к концу 2024 года, а для этого охлаждает спрос, поднимая ставки. Пока инфляция не слишком слушается: к концу ноября она превысила 7,5%. А значит, у регулятора есть повод для еще одного шага повышения.

Зависимость ставки и инфляции хорошо заметна на графике ниже. За ужесточением политики ЦБ обычно следует замедление темпов роста цен. Первые эффекты видны, как правило, через несколько месяцев. Но иногда и быстрее.

Что с инфляцией

ЦБ еще в 2014 году определил целевой уровень инфляции, который, с его точки зрения, оптимален для России, — 4%. При этом на 2023 год регулятор пока прогнозирует годовую инфляцию в диапазоне 7—7,5%.

Еще в конце ноября инфляция вышла за границы этого коридора. На этом фоне эксперты, опрошенные ЦБ, ухудшили свои ожидания на конец года с 7 до 7,6%. Но совсем не факт, что свой прогноз будет пересматривать регулятор, потому что уже в начале декабря рост цен начал замедляться. За неделю с 28 ноября по 4 декабря годовая инфляция сократилась с 7,53 до 7,14%.

При этом в ЦБ считают, что инфляция будет расти еще несколько месяцев — на фоне низкой сравнительной базы конца 2022 — начала 2023 года, когда темпы роста цен были относительно небольшими.

Регулятор подчеркивает, что, несмотря на принимаемые меры, пока инфляционное давление сохраняется на высоком уровне. Это тоже сигнал к вероятному повышению ключевой ставки.

Что с экономической активностью

По данным ЦБ, в 4 квартале рост российской экономики замедлился. В октябре — ноябре деловая и потребительская активность постепенно снижалась, особенно в сегменте услуг. Но ожидания потребителей и бизнеса на будущий год остаются оптимистичными. Аналитики регулятора утверждают, что «для перехода к устойчивому замедлению роста цен в результате проведения жесткой ДКП требуется время».

Уровень безработицы в стране остается на исторически низких отметках, и это замедляет реакцию на рост ключевой ставки. У людей есть работа, и они небезосновательно ждут, что их доходы в ближайшее время будут расти, а потому готовы тратить деньги.

По данным опроса S&P Global, индекс деловой активности в России в середине 4 квартала 2023 года снизился до 52,4 — против 53,6 в октябре

. Это самый низкий результат за последние 10 месяцев. То есть опрос подтверждает, что в России сохраняется рост деловой активности, но темпы его снижаются.

При этом бизнес продолжает увеличивать занятость для расширения производственных мощностей: предложение едва поспевает за растущим спросом.

Что с кредитованием

После октябрьского повышения ключевой ставки до 15% значительного падения темпов кредитования не случилось. Но его рост с сентябрьских рекордных значений все же начал замедляться.

По данным аналитической компании Frank RG, в ноябре объем выдачи кредитов сократился на 10,5% к значениям октября. Снижение отмечено как в потребительском, так и в ипотечном кредитовании.

Второй отчетливый тренд — приток сбережений в банки. В ноябре люди отправили на вклады рекордные суммы, по оценкам банков, опрошенных РБК. А за все четыре месяца высоких ставок депозиты могли вырасти на 3,5 трлн рублей, отмечают аналитики.

ЦБ мог бы и быстрее охладить спрос высокой ставкой, но эффективность его денежно-кредитной политики снижает большое количество льготных кредитных программ, проценты по которым зачастую не привязаны к ключевой ставке.

Из-за массовости льготного кредитования ЦБ приходится увеличивать ставку сильнее, чем это понадобилось бы делать без засилья таких программ. Регулятор считает, что за льготные кредиты «избранных» заемщиков платят все остальные, кто не подпадает под условия программ и вынужден занимать под высокие ставки.

Власти тоже видят проблему льготных ставок, но отменять свои программы полностью не готовы. Минфин в декабре внес в правительство проект с ужесточением условий выдачи льготной ипотеки. Если изменения примут, то размер минимального первоначального взноса повысят, потолок по размеру кредита в крупнейших регионах снизят, а для закредитованных заемщиков льготные кредиты станут недоступны.

И хотя объем выдачи льготной ипотеки в октябре начал снижаться, ее доля на рынке продолжает расти. В банках ожидают, что к концу года она может составить беспрецедентные 80% от общего объема жилищных кредитов.

Что с рублем

После практически двукратного падения в 2022—2023 годах рубль укрепился на 13% за полтора месяца с середины октября. Но в декабре курс национальной валюты вновь начал снижаться, подтверждая статистические ожидания. 6 декабря доллар на Московской бирже стоил уже дороже 93 ₽ — впервые с начала ноября, а курс евро превысил 100 ₽.

Нестабильность курса рубля — еще один фактор, который может склонять ЦБ к принятию жестких решений. Чем больше волатильность на валютном рынке, тем менее управляемой становится инфляция.

Прогнозы

Как видим, инфляция, экономическая активность и объемы кредитования остаются высокими, несмотря на жесткую монетарную политику ЦБ. И хотя признаки их замедления уже начали проявляться, регулятор может счесть это недостаточной реакцией. Если в его прогнозах отклонение от цели по инфляции окажется значительным, то 15 декабря он наверняка еще раз поднимет ставку.

При этом стоит помнить, что эффект от ужесточения ДКП в полной мере отражается на экономике страны только через несколько кварталов. Так что декабрьским решением ЦБ даст понять, как он оценивает риски для инфляции в 2024 году. А на текущие темпы роста цен результаты ближайшего заседания вряд ли окажут влияние.

В пользу роста ставки и курс национальной валюты, который в декабре снова перешел к снижению. А еще — мегарасходы федерального бюджета, которые ожидаются в первой половине 2024 года. Чем больше денег тратит из казны государство, тем сильнее ЦБ должен закрутить гайки в кредитовании, чтобы не допустить всплеска инфляции.

Большинство аналитиков сходятся во мнении, что ставку, вероятнее всего, поднимут на 100 базисных пунктов — до 16%. В числе менее ожидаемых вариантов — рост до 17% или, наоборот, более мягкий шаг с повышением на 25—75 базисных пунктов. Есть и версии, допускающие сохранение ключевой ставки на текущем уровне — 15%. А вот смягчения политики в декабре не ждет никто.

Эксперты финансовых и аналитических компаний, опрошенные РБК, дают следующие прогнозы.

15—16%: «Система-капитал», «Альфа-капитал».

16%: «Ренессанс-капитал», «Велес-капитал», General Invest.

16—17%: «Совкомбанк», «Банки-ру».

С учетом последних позитивных данных по инфляции, которая начала замедляться в декабре, наиболее реалистичным выглядит компромиссный вариант — повышение ставки до 16%.

Не менее важен будет и сигнал. Если ЦБ в пресс-релизе или устной риторике намекнет на то, что ключевая ставка добралась до пиковых значений, то рынки воспримут это с оптимизмом и банки вряд ли продолжат значительно повышать ставки для клиентов, особенно по долгосрочным продуктам.

Как бы то ни было, о скором смягчении монетарной политики, по всей видимости, говорить пока еще рано. В следующем году ставка, скорее всего, останется двузначной. Аналитики ожидают, что ее среднее значение в 2024 году составит 14%, в 2025 — 9%, в 2026 — 7%.

Это значит, что быстрого возвращения к дешевым кредитам ждать не приходится. Высокие ставки с нами надолго, что 15 декабря ЦБ наверняка в очередной раз подтвердит.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба