28 декабря 2023 Кофанов Владислав

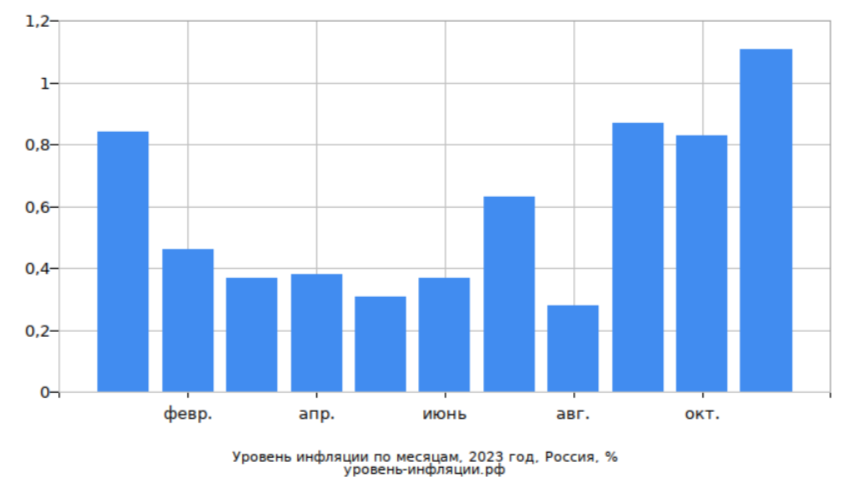

Ⓜ️ По последним данным Росстата, за период с 19 по 25 декабря индекс потребительских цен вырос на 0,28% (прошлые недели — 0,18% и 0,20%), с начала декабря — 0,73%, с начала года — 7,42% (годовая же составляет 7,5%). В декабре продолжается негатив на фоне роста цен, темпы инфляции остаются высокими, при этом на этой неделе инфляция ускорилась — это явно не прибавляет позитива нашей экономике (куриное яйцо продолжает дорожать — 4% на этой неделе, турецкие ещё не доехали). Напомню, что регулятор спрогнозировал — 7-7,5% в конце года по инфляции, есть ещё одна неделя в запасе, и думается мне, что мы всё-таки перешагнём данную планку. В данной ситуации сразу вспоминаю недавнее заседание ЦБ, где регулятор отказался от шокового повышения ключевой ставки (опять осторожные действия, которые могут привести к ещё одному повышению) и поднял её всего на 1%, как итог сейчас ключевая ставка равняется — 16% (лаг, конечно, присутствует и результат мы увидим только весной следующего года, но регулятор сам виноват в данной ситуации, ибо начал действовать поздно и осторожно). Давайте рассмотрим ряд других мер, которые должны повлиять на инфляцию:

✔️ ₽ укрепился за счёт закона о продаже валютной выручки отдельными экспортёрами и сейчас курс, похоже, нащупал золотую середину — 91₽ за $. Также стоит учитывать снижение цены на главное сырьё страны (бюджет кормится за счёт НГД) — нефть, цена на нефть снижается = рубль слабеет

✔️ Был снижен спрос на потребительское кредитование и ипотеку на 2-ом рынке за счёт ужесточения первоначального взноса, повышения макропруденциальных лимитов/надбавок. По данным ЦБ, в ноябре повышенный спрос в кредитовании продолжил снижаться — 518₽ млрд (1,6% м/м и 24,3% г/г, месяцем ранее 712₽ млрд), темпы выдачи приходят в некую норму (темпы упали до июльских значений 529₽ млрд). Помимо этого, были скорректированы параметры льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), главное «зло» в кредитовании

Ключевая ставка в 16% уже влияет на отдельные сектора, инструментарий и эмитентов, но главная её задача — это обуздать инфляцию (учитывайте лаг в 3-6 кварталов):

🔴 Рынок ОФЗ и облигаций. Индекс RGBI укрепился, соответственно, ОФЗ не дают той доходности, которую бы желали инвесторы (отсутствие спроса делает своё дело), но в корпоративных облигациях уже сейчас можно зафиксировать лакомый % доходности на долгие годы

🔴 Безрисковые инструменты в фаворе. При росте ставок безрисковые инструменты становятся интереснее (из акций деньги перетекают в депозиты/облигации/золото). Данные ЦБ указывают на приток наличности физлиц на вклады в банках

🔴 Банки и Застройщики. С учётом увеличения ставки, финансовый сектор (Сбер, ВТБ и т.д.) недосчитается взятия кредитов, при этом возрастёт просрочка, а значит необходимо закладывать больше в резервы, да и по вкладам придётся возвращать весомые %. Застройщики (ЛСР, Самолёт, ПИК и т.д.) лишаться рыночной ипотеке, а с новой корректировкой и большой части льготной. Тот же Сбер после новогодних каникул вводит комиссию 7,5–11,5% от суммы кредита для девелоперов, чьи покупатели воспользуются льготными займами (нагрузка на застройщиков)

🔴 Закредитованые компании. Кредитоваться становится сложнее, а если ещё у компании плавающая ставка, то совсем печально. Есть примеры: МТС и Сегежа.

📌 С учётом повышения ставки, укрепления ₽ и снижения цен на различное сырьё, многие компании снизят свои финансовые показатели в начале 2024 г. Также в 2024 г. нас ожидает: 10% повышение тарифов и увеличение трат бюджета РФ. То, что высокая ключевая ставка с нами надолго — факт, но 2024 г. может преподнести свои сюрпризы, при осторожных действиях регулятора, как бы ни пришлось вновь повышать ключевую ставку.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба