26 февраля 2024 Seeking Alpha | Nvidia

21 февраля после долгих ожиданий корпорация Nvidia (NASD:NVDA) сообщила о доходах за четвертый финансовый квартал, а также о своем прогнозе на первый финансовый квартал. Nvidia сообщила об устойчивых результатах как по выручке, так и по прибыли. Кроме того, прогноз Nvidia на первый квартал также очень позитивен.

Наши расчеты показывают, что Nvidia ожидает среднюю прибыль на акцию около $22 (в годовом исчислении) в первом квартале. Таким образом, на наш взгляд, текущая оценка Nvidia на уровне 33-кратной прибыли по-прежнему реалистична, учитывая продолжающуюся высокую производительность компании и потенциал будущего роста.

Рекомендации на первый квартал и предполагаемая прибыль на акцию

Nvidia предоставила следующий прогноз на первый финансовый квартал 2025 года:

Выручка: $24,0 млрд плюс-минус 2% (т.е. $23,52–24,48 млрд долларов).

Валовая прибыль: 76,3% (GAAP) и 77,0% (non-GAAP), плюс-минус 50 базисных пунктов.

Операционные расходы: $3,5 млрд (GAAP) и $2,5 млрд (non-GAAP).

Прочие доходы: $250 млн.

Ставка налога: 17,0% плюс-минус 1%, без учета отдельных статей.

Мы можем использовать эти цифры для определения прибыли на акцию, подразумеваемой рекомендациями Nvidia. Мы будем использовать то же количество акций, что и в четвертом квартале (2490 млн).

Сначала приведем расчеты по GAAP:

Выручка: $23,52-24,48 млрд.

Валовая прибыль: $17,83-18,80 млрд.

Операционная прибыль: $14,33-15,30 млрд.

Чистая прибыль: $11,96-12,85 млрд.

Прибыль на акцию по GAAP: $4,80–5,16 (промежуточная прибыль на акцию: $19,20–20,64).

А вот расчеты без учета GAAP:

Выручка: $23,52–24,48 млрд.

Валовая прибыль: $17,99-18,97 млрд.

Операционная прибыль: $15,49-$16,47 млрд.

Чистая прибыль: $12,90-14,04 млрд.

Прибыль на акцию без учета GAAP: $5,18–5,64 (промежуточная прибыль на акцию: $20,72–22,56).

В средней точке предполагаемая прибыль на акцию Nvidia не по GAAP за первый квартал составляет $5,41, или промежуточная ставка $21,64 в год. Я округляем до 22 долларов, что потребует от Nvidia заработка на уровне 5,50 долларов за квартал, что всего на 1,7% выше и все еще находится в пределах предполагаемого прогнозного диапазона Nvidia. Это округление довольно консервативно, и, по нашему мнению, Nvidia, вполне вероятно, достигнет его или превысит, учитывая, что Nvidia, похоже, уже несколько кварталов занижает прогноз по доходам (вероятно, чтобы избежать чрезмерных обещаний, поскольку компания делает все возможное по увеличению мощности).

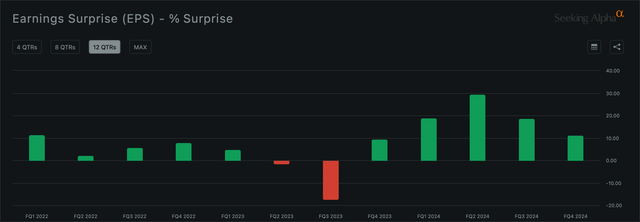

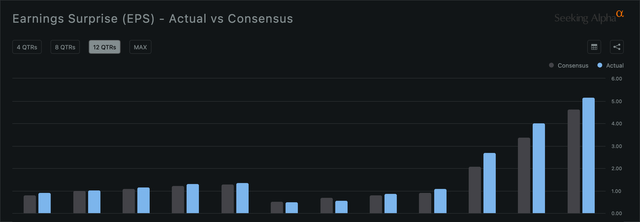

Как читатели могут видеть на рисунках ниже, с момента начала бума искусственного интеллекта после ChatGPT, Nvidia каждый квартал уверенно превосходила консенсусные оценки аналитиков (оценки аналитиков, как правило, довольно точно отслеживают прогнозы). Фактически, за последние три квартала Nvidia опережала более чем на 50 центов каждый квартал. Следовательно, мы думаеи, что наше округление от середины 5,41 доллара до 5,50 доллара не вызывает доверия, и Nvidia вполне может превысить цифру в 5,50 доллара. Поэтому я вполне уверенно утверждаю, что Nvidia ориентирует годовую прибыль на акцию в размере $22 в первом квартале.

Ожидайте большего роста в 2025 финансовом году (и, возможно, в последующий период)

В дополнение к сильным прогнозам на первый квартал, рост Nvidia, вероятно, продолжится в течение некоторого времени по нескольким причинам.

Во-первых, по-прежнему сохраняется очень высокий спрос на ускорители искусственного интеллекта, где Nvidia продолжает занимать лидирующие позиции. По данным руководства компании , обновлённые ускорители H200 от Nvidia планируют увеличить производство во втором квартале финансового года, а запуск ИИ-ускорителей следующего поколения B100 запланирован на этот год.

Мы ожидаем, что цены на модернизированные ИИ-ускорители Nvidia (особенно B100), скорее всего, будут выше, чем на ускорители H100 (которые, в свою очередь, были дороже, чем ускорители A100 предыдущего поколения). По крайней мере, генеральный директор Advanced Micro Devices ( AMD ) Лиза Су уже поддержала ожидание того, что каждое последующее поколение ускорителей искусственного интеллекта будет продаваться по более высокой цене, что обусловлено увеличением содержания кремния и объема памяти (что приведет к созданию более производительных чипов).

Конечно, конкуренция на рынке ускорителей искусственного интеллекта накаляется, и, на наш взгляд, самым серьезным претендентом является AMD (есть и другие, в том числе стартапы по производству чипов, такие как Groq , но, учитывая общеотраслевые ограничения мощностей и время, необходимое для наращивания производства, мы не ожидаем, что они займут большую долю рынка в этом году). Наш текущий прогноз заключается в том, что AMD захватит 8-10% рынка ИИ-ускорителей к четвертому кварталу 2024 года. Это значительный прогресс для AMD, но мы по-прежнему ожидаем, что Nvidia продолжит занимать львиную долю рынка в этом году. И если предстоящие ускорители Nvidia останутся ограниченными в поставках еще несколько кварталов, то не похоже, что AMD сильно замедлит рост Nvidia, поскольку общий рынок ускорителей искусственного интеллекта продолжает расти очень быстро.

Что касается долгосрочного роста, инвесторы должны быть довольны некоторыми новыми комментариями руководства. По оценкам руководства, «в прошлом году примерно 40% доходов центров обработки данных приходилось на выводы ИИ», а генеральный директор Дженсен Хуанг позже добавил, что «оценка, вероятно, занижена». Следовательно, похоже, что рабочая нагрузка по выводу растет. Кроме того, похоже, что недавние инвестиции клиентов в ИИ теперь начинают приносить плоды. Nvidia перечислила множество фирм, в том числе Microsoft ( MSFT ) и Meta Platforms ( META ), которые видят рост доходов и прибыли, поскольку ИИ способствует повышению производительности и повышает эффективность систем рекомендаций, таких как те, которые лежат в основе «электронной коммерции, социальных сетей, новости и видеоуслуги, а также развлечения». Клиенты, видящие хорошую отдачу от своих инвестиций в ИИ, что имеет решающее значение для устойчивости спроса на ИИ-ускорители Nvidia и долгосрочного роста компании, и кажется, что первые признаки очень позитивны.

Во-вторых, помимо потенциального роста на рынке ускорителей искусственного интеллекта, Nvidia также сталкивается с очень большими возможностями в области программного обеспечения, которые она пока почти не использовала и для которых она имеет очень хорошие позиции, учитывая ее многолетнее лидерство в области программного обеспечения для искусственного интеллекта. Nvidia видит возможности в 300 миллиардов долларов (в пересчете на TAM) для программного обеспечения AI Enterprise и Omniverse Enterprise, хотя в настоящее время объем продаж программного обеспечения Nvidia составляет лишь около 1 миллиарда долларов.

Инвесторам следует внимательно следить за доходами Nvidia от программного обеспечения в ближайшие кварталы, поскольку потенциально здесь может быть довольно значительный рост.

В-третьих, Nvidia продолжает работать в автомобильном сегменте, хотя доходы по-прежнему очень малы (около $1,1 млрд в 2024 финансовом году). Тем не менее, Nvidia видит еще одну возможность в размере 300 миллиардов долларов в автомобильной отрасли (с точки зрения TAM). И, конечно же, не только Nvidia, но и большинство игроков отрасли ожидают значительный потенциал роста в этом сегменте. Таким образом, в ближайшие годы автомобилестроение потенциально может способствовать дальнейшему росту Nvidia.

В-четвертых, Nvidia пытается выйти на рынок процессоров для центров обработки данных со своими чипами Grace и Grace Hopper. В будущем компания также планирует выпустить клиентские процессоры на базе ARM , возможно, «уже в 2025 году». Конечно, на рынке процессоров уже есть несколько очень конкурентоспособных игроков, поэтому нам придется подождать и посмотреть, какого успеха Nvidia достигнет в этой области, но рост бизнеса процессоров может стать еще одним потенциальным источником роста для компании в течение следующих нескольких лет.

Наконец, в-пятых, мы думаем, стоит отметить, что Nvidia, похоже, теперь приняла на себя основной удар санкций против экспорта чипов искусственного интеллекта в Китай. Эти санкции теперь, вступили в силу и включают даже карты Nvidia RTX 4090 , которые в первую очередь предназначались для игр. Руководство отметило, что Китай «составил только средний однозначный процент выручки наших центров обработки данных в четвертом квартале, и мы ожидаем, что в первом квартале он останется на том же уровне». Для сравнения, пару кварталов назад 20-25% доходов центров обработки данных приходилось на Китай . Нам кажется, что дальнейший риск снижения роста Nvidia из-за экспортных санкций против Китая ограничен, поскольку сейчас Китай представляет очень небольшую долю продаж центров обработки данных.

Таким образом, в целом текущие финансовые показатели Nvidia продолжают оставаться очень хорошими; рост, подпитываемый ускорителями искусственного интеллекта, вероятно, продолжится (возможно, в течение нескольких лет, если прогнозы Nvidia и AMD относительно устойчивого долгосрочного роста точны), и Nvidia имеет хорошие возможности для получения прибыли от долгосрочных возможностей роста в области программного обеспечения, а также, возможно, в автомобилестроении и процессорах. Следовательно, все признаки указывают на то, что потенциал роста Nvidia еще далек от реализации, и что компания вполне реально может продолжать устойчивый рост в течение довольно долгого времени.

Оценка Nvidia по-прежнему реалистична

Несмотря на значительный рост стоимости акций Nvidia за последний год и несмотря на то, что Nvidia сейчас находится в двух шагах от того, чтобы стать самой дорогой фирмой в мире, оценка компании, на наш взгляд, все еще остается более или менее реалистичной.

Nvidia торгуется с примерно 33-кратной средней прибылью, что соответствует уровню, на котором компания торгуется в течение многих лет. Хотя 33x, очевидно, является довольно высоким коэффициентом, рост Nvidia также остается высоким: в 2024 финансовом году Nvidia продемонстрировала рост выручки на 126% и рост чистой прибыли (не по GAAP) на 288%.

Со второго квартала 2024 финансового года Nvidia увеличивает выручку примерно на 4 миллиарда долларов в квартал , в основном за счет увеличения продаж ускорителей искусственного интеллекта. Похоже, что это темпы, с которыми Nvidia способна наращивать мощности, могут реально продолжаться до конца года, если, как заявило руководство, Nvidia будет продолжать испытывать ограничения в поставках. Учитывая, что мощности CoWoS в компании Taiwan Semiconductor ( TSM ) в этом году планируется удвоить, мы думаем, что такой значительный рост доходов вполне возможен. Но даже если мы оставим здоровую погрешность и скажем, что Nvidia будет снижать темпы роста продаж ИИ-ускорителей до 3 миллиардов долларов каждый квартал, это приведет к тому, что квартальная выручка снизится с запланированных 24 миллиардов долларов в первом квартале до 33 миллиардов долларов в четвертом квартале.

Добавьте к этому $2 млрд в квартал дополнительных продаж AI Enterprise по итогам года, как оценивалось выше, и квартальная выручка Nvidia в четвертом квартале составит $35 млрд. Это то, что мы считаем базовым сценарием для Nvidia в этом году.

Консенсус аналитиков на 2026 финансовый год составил 121 миллиард долларов до получения последних доходов, поэтому мы понимаем, что наш прогноз выше, чем текущий консенсус Уолл-стрит. Но консенсус, вероятно, увеличится в течение следующих нескольких дней в свете последних доходов, а Nvidia превосходила консенсус-оценки за весь прошлый год, поэтому мы думаем, что наша оценка в 35 миллиардов долларов в квартал на выходе из года более реалистична. Мы считаем, что это также поддерживается основными условиями бизнеса Nvidia, включая продолжающееся расширение мощностей TSMC, повышение цен на ускорители искусственного интеллекта для предстоящих новых выпусков и быстрый прогнозируемый рост доходов AI Enterprise. Поэтому мы чувствуем себя уверенно в этом прогнозе, хотя и понимаем, что он более оптимистичный, чем другие.

В свете последних доходов и комментариев мы теперь не ожидаем никакого снижения прибыли Nvidia в этом году - на самом деле, во всяком случае, прибыль Nvidia может продолжать расти, как это было в последние несколько кварталов. Для этого есть несколько причин:

Если Nvidia сохранит ограниченное предложение и продаст каждый чип, который сможет произвести из-за избыточного спроса, то ее ценовая политика должна сохраниться.

Эксплуатационные расходы Nvidia неуклонно снижались в процентах от выручки, поскольку она росли за последний год, и это может продолжаться, поскольку масштаб приводит к тому, что постоянные затраты делятся на более крупные доходы.

Цены на ускорители искусственного интеллекта, скорее всего, вырастут с появлением новых версий, которые, вероятно, будут ограничены предложением в течение нескольких кварталов.

Рост продаж программного обеспечения может еще больше повысить прибыль, поскольку лицензирование программного обеспечения, как правило, является очень высокодоходным бизнесом из-за очень низких предельных затрат на предоставление лицензии одному дополнительному клиенту (или одной дополнительной машине).

Тем не менее, давайте будем консервативными и оставим здоровую погрешность и скажем, что чистая прибыль Nvidia снизится до 50% в четвертом квартале с 56% (предполагаемых в середине) в первом квартале. Если выручка Nvidia в четвертом квартале составит $35 миллиардов, то квартальная прибыль составит $17,5 миллиардов (примерно на 30% больше, чем в первом квартале). Тогда годовая прибыль составит $70 млрд (рост примерно на 120% по сравнению с 2024 финансовым годом).

При кратном 33x мы получим рыночную капитализацию Nvidia в 2,31 триллиона долларов, что соответствует цене акций около 930 долларов. Опять же, напомним, что эта оценка по-прежнему консервативно оставляет здоровую погрешность для роста выручки и учитывает довольно значительное сжатие маржи, несмотря на попутный ветер для Nvidia.

Таким образом, существует вполне приличная вероятность того, что к концу года Nvidia вполне может торговаться немного выше, возможно, около 1000–1200 долларов, в зависимости от того, как будут развиваться доходы и прибыль.

А пока официально наша целевая цена акций Nvidia Corporation на конец этого года составляет 930 долларов, но мы видим потенциал существенного роста за пределами 1000 долларов. Учитывая эту целевую цену, мы по-прежнему видим очень хороший потенциал сверхдоходности от Nvidia, и в целом Nvidia остается для нас сильной покупкой.

Наши расчеты показывают, что Nvidia ожидает среднюю прибыль на акцию около $22 (в годовом исчислении) в первом квартале. Таким образом, на наш взгляд, текущая оценка Nvidia на уровне 33-кратной прибыли по-прежнему реалистична, учитывая продолжающуюся высокую производительность компании и потенциал будущего роста.

Рекомендации на первый квартал и предполагаемая прибыль на акцию

Nvidia предоставила следующий прогноз на первый финансовый квартал 2025 года:

Выручка: $24,0 млрд плюс-минус 2% (т.е. $23,52–24,48 млрд долларов).

Валовая прибыль: 76,3% (GAAP) и 77,0% (non-GAAP), плюс-минус 50 базисных пунктов.

Операционные расходы: $3,5 млрд (GAAP) и $2,5 млрд (non-GAAP).

Прочие доходы: $250 млн.

Ставка налога: 17,0% плюс-минус 1%, без учета отдельных статей.

Мы можем использовать эти цифры для определения прибыли на акцию, подразумеваемой рекомендациями Nvidia. Мы будем использовать то же количество акций, что и в четвертом квартале (2490 млн).

Сначала приведем расчеты по GAAP:

Выручка: $23,52-24,48 млрд.

Валовая прибыль: $17,83-18,80 млрд.

Операционная прибыль: $14,33-15,30 млрд.

Чистая прибыль: $11,96-12,85 млрд.

Прибыль на акцию по GAAP: $4,80–5,16 (промежуточная прибыль на акцию: $19,20–20,64).

А вот расчеты без учета GAAP:

Выручка: $23,52–24,48 млрд.

Валовая прибыль: $17,99-18,97 млрд.

Операционная прибыль: $15,49-$16,47 млрд.

Чистая прибыль: $12,90-14,04 млрд.

Прибыль на акцию без учета GAAP: $5,18–5,64 (промежуточная прибыль на акцию: $20,72–22,56).

В средней точке предполагаемая прибыль на акцию Nvidia не по GAAP за первый квартал составляет $5,41, или промежуточная ставка $21,64 в год. Я округляем до 22 долларов, что потребует от Nvidia заработка на уровне 5,50 долларов за квартал, что всего на 1,7% выше и все еще находится в пределах предполагаемого прогнозного диапазона Nvidia. Это округление довольно консервативно, и, по нашему мнению, Nvidia, вполне вероятно, достигнет его или превысит, учитывая, что Nvidia, похоже, уже несколько кварталов занижает прогноз по доходам (вероятно, чтобы избежать чрезмерных обещаний, поскольку компания делает все возможное по увеличению мощности).

Как читатели могут видеть на рисунках ниже, с момента начала бума искусственного интеллекта после ChatGPT, Nvidia каждый квартал уверенно превосходила консенсусные оценки аналитиков (оценки аналитиков, как правило, довольно точно отслеживают прогнозы). Фактически, за последние три квартала Nvidia опережала более чем на 50 центов каждый квартал. Следовательно, мы думаеи, что наше округление от середины 5,41 доллара до 5,50 доллара не вызывает доверия, и Nvidia вполне может превысить цифру в 5,50 доллара. Поэтому я вполне уверенно утверждаю, что Nvidia ориентирует годовую прибыль на акцию в размере $22 в первом квартале.

Ожидайте большего роста в 2025 финансовом году (и, возможно, в последующий период)

В дополнение к сильным прогнозам на первый квартал, рост Nvidia, вероятно, продолжится в течение некоторого времени по нескольким причинам.

Во-первых, по-прежнему сохраняется очень высокий спрос на ускорители искусственного интеллекта, где Nvidia продолжает занимать лидирующие позиции. По данным руководства компании , обновлённые ускорители H200 от Nvidia планируют увеличить производство во втором квартале финансового года, а запуск ИИ-ускорителей следующего поколения B100 запланирован на этот год.

Мы ожидаем, что цены на модернизированные ИИ-ускорители Nvidia (особенно B100), скорее всего, будут выше, чем на ускорители H100 (которые, в свою очередь, были дороже, чем ускорители A100 предыдущего поколения). По крайней мере, генеральный директор Advanced Micro Devices ( AMD ) Лиза Су уже поддержала ожидание того, что каждое последующее поколение ускорителей искусственного интеллекта будет продаваться по более высокой цене, что обусловлено увеличением содержания кремния и объема памяти (что приведет к созданию более производительных чипов).

Конечно, конкуренция на рынке ускорителей искусственного интеллекта накаляется, и, на наш взгляд, самым серьезным претендентом является AMD (есть и другие, в том числе стартапы по производству чипов, такие как Groq , но, учитывая общеотраслевые ограничения мощностей и время, необходимое для наращивания производства, мы не ожидаем, что они займут большую долю рынка в этом году). Наш текущий прогноз заключается в том, что AMD захватит 8-10% рынка ИИ-ускорителей к четвертому кварталу 2024 года. Это значительный прогресс для AMD, но мы по-прежнему ожидаем, что Nvidia продолжит занимать львиную долю рынка в этом году. И если предстоящие ускорители Nvidia останутся ограниченными в поставках еще несколько кварталов, то не похоже, что AMD сильно замедлит рост Nvidia, поскольку общий рынок ускорителей искусственного интеллекта продолжает расти очень быстро.

Что касается долгосрочного роста, инвесторы должны быть довольны некоторыми новыми комментариями руководства. По оценкам руководства, «в прошлом году примерно 40% доходов центров обработки данных приходилось на выводы ИИ», а генеральный директор Дженсен Хуанг позже добавил, что «оценка, вероятно, занижена». Следовательно, похоже, что рабочая нагрузка по выводу растет. Кроме того, похоже, что недавние инвестиции клиентов в ИИ теперь начинают приносить плоды. Nvidia перечислила множество фирм, в том числе Microsoft ( MSFT ) и Meta Platforms ( META ), которые видят рост доходов и прибыли, поскольку ИИ способствует повышению производительности и повышает эффективность систем рекомендаций, таких как те, которые лежат в основе «электронной коммерции, социальных сетей, новости и видеоуслуги, а также развлечения». Клиенты, видящие хорошую отдачу от своих инвестиций в ИИ, что имеет решающее значение для устойчивости спроса на ИИ-ускорители Nvidia и долгосрочного роста компании, и кажется, что первые признаки очень позитивны.

Во-вторых, помимо потенциального роста на рынке ускорителей искусственного интеллекта, Nvidia также сталкивается с очень большими возможностями в области программного обеспечения, которые она пока почти не использовала и для которых она имеет очень хорошие позиции, учитывая ее многолетнее лидерство в области программного обеспечения для искусственного интеллекта. Nvidia видит возможности в 300 миллиардов долларов (в пересчете на TAM) для программного обеспечения AI Enterprise и Omniverse Enterprise, хотя в настоящее время объем продаж программного обеспечения Nvidia составляет лишь около 1 миллиарда долларов.

Инвесторам следует внимательно следить за доходами Nvidia от программного обеспечения в ближайшие кварталы, поскольку потенциально здесь может быть довольно значительный рост.

В-третьих, Nvidia продолжает работать в автомобильном сегменте, хотя доходы по-прежнему очень малы (около $1,1 млрд в 2024 финансовом году). Тем не менее, Nvidia видит еще одну возможность в размере 300 миллиардов долларов в автомобильной отрасли (с точки зрения TAM). И, конечно же, не только Nvidia, но и большинство игроков отрасли ожидают значительный потенциал роста в этом сегменте. Таким образом, в ближайшие годы автомобилестроение потенциально может способствовать дальнейшему росту Nvidia.

В-четвертых, Nvidia пытается выйти на рынок процессоров для центров обработки данных со своими чипами Grace и Grace Hopper. В будущем компания также планирует выпустить клиентские процессоры на базе ARM , возможно, «уже в 2025 году». Конечно, на рынке процессоров уже есть несколько очень конкурентоспособных игроков, поэтому нам придется подождать и посмотреть, какого успеха Nvidia достигнет в этой области, но рост бизнеса процессоров может стать еще одним потенциальным источником роста для компании в течение следующих нескольких лет.

Наконец, в-пятых, мы думаем, стоит отметить, что Nvidia, похоже, теперь приняла на себя основной удар санкций против экспорта чипов искусственного интеллекта в Китай. Эти санкции теперь, вступили в силу и включают даже карты Nvidia RTX 4090 , которые в первую очередь предназначались для игр. Руководство отметило, что Китай «составил только средний однозначный процент выручки наших центров обработки данных в четвертом квартале, и мы ожидаем, что в первом квартале он останется на том же уровне». Для сравнения, пару кварталов назад 20-25% доходов центров обработки данных приходилось на Китай . Нам кажется, что дальнейший риск снижения роста Nvidia из-за экспортных санкций против Китая ограничен, поскольку сейчас Китай представляет очень небольшую долю продаж центров обработки данных.

Таким образом, в целом текущие финансовые показатели Nvidia продолжают оставаться очень хорошими; рост, подпитываемый ускорителями искусственного интеллекта, вероятно, продолжится (возможно, в течение нескольких лет, если прогнозы Nvidia и AMD относительно устойчивого долгосрочного роста точны), и Nvidia имеет хорошие возможности для получения прибыли от долгосрочных возможностей роста в области программного обеспечения, а также, возможно, в автомобилестроении и процессорах. Следовательно, все признаки указывают на то, что потенциал роста Nvidia еще далек от реализации, и что компания вполне реально может продолжать устойчивый рост в течение довольно долгого времени.

Оценка Nvidia по-прежнему реалистична

Несмотря на значительный рост стоимости акций Nvidia за последний год и несмотря на то, что Nvidia сейчас находится в двух шагах от того, чтобы стать самой дорогой фирмой в мире, оценка компании, на наш взгляд, все еще остается более или менее реалистичной.

Nvidia торгуется с примерно 33-кратной средней прибылью, что соответствует уровню, на котором компания торгуется в течение многих лет. Хотя 33x, очевидно, является довольно высоким коэффициентом, рост Nvidia также остается высоким: в 2024 финансовом году Nvidia продемонстрировала рост выручки на 126% и рост чистой прибыли (не по GAAP) на 288%.

Со второго квартала 2024 финансового года Nvidia увеличивает выручку примерно на 4 миллиарда долларов в квартал , в основном за счет увеличения продаж ускорителей искусственного интеллекта. Похоже, что это темпы, с которыми Nvidia способна наращивать мощности, могут реально продолжаться до конца года, если, как заявило руководство, Nvidia будет продолжать испытывать ограничения в поставках. Учитывая, что мощности CoWoS в компании Taiwan Semiconductor ( TSM ) в этом году планируется удвоить, мы думаем, что такой значительный рост доходов вполне возможен. Но даже если мы оставим здоровую погрешность и скажем, что Nvidia будет снижать темпы роста продаж ИИ-ускорителей до 3 миллиардов долларов каждый квартал, это приведет к тому, что квартальная выручка снизится с запланированных 24 миллиардов долларов в первом квартале до 33 миллиардов долларов в четвертом квартале.

Добавьте к этому $2 млрд в квартал дополнительных продаж AI Enterprise по итогам года, как оценивалось выше, и квартальная выручка Nvidia в четвертом квартале составит $35 млрд. Это то, что мы считаем базовым сценарием для Nvidia в этом году.

Консенсус аналитиков на 2026 финансовый год составил 121 миллиард долларов до получения последних доходов, поэтому мы понимаем, что наш прогноз выше, чем текущий консенсус Уолл-стрит. Но консенсус, вероятно, увеличится в течение следующих нескольких дней в свете последних доходов, а Nvidia превосходила консенсус-оценки за весь прошлый год, поэтому мы думаем, что наша оценка в 35 миллиардов долларов в квартал на выходе из года более реалистична. Мы считаем, что это также поддерживается основными условиями бизнеса Nvidia, включая продолжающееся расширение мощностей TSMC, повышение цен на ускорители искусственного интеллекта для предстоящих новых выпусков и быстрый прогнозируемый рост доходов AI Enterprise. Поэтому мы чувствуем себя уверенно в этом прогнозе, хотя и понимаем, что он более оптимистичный, чем другие.

В свете последних доходов и комментариев мы теперь не ожидаем никакого снижения прибыли Nvidia в этом году - на самом деле, во всяком случае, прибыль Nvidia может продолжать расти, как это было в последние несколько кварталов. Для этого есть несколько причин:

Если Nvidia сохранит ограниченное предложение и продаст каждый чип, который сможет произвести из-за избыточного спроса, то ее ценовая политика должна сохраниться.

Эксплуатационные расходы Nvidia неуклонно снижались в процентах от выручки, поскольку она росли за последний год, и это может продолжаться, поскольку масштаб приводит к тому, что постоянные затраты делятся на более крупные доходы.

Цены на ускорители искусственного интеллекта, скорее всего, вырастут с появлением новых версий, которые, вероятно, будут ограничены предложением в течение нескольких кварталов.

Рост продаж программного обеспечения может еще больше повысить прибыль, поскольку лицензирование программного обеспечения, как правило, является очень высокодоходным бизнесом из-за очень низких предельных затрат на предоставление лицензии одному дополнительному клиенту (или одной дополнительной машине).

Тем не менее, давайте будем консервативными и оставим здоровую погрешность и скажем, что чистая прибыль Nvidia снизится до 50% в четвертом квартале с 56% (предполагаемых в середине) в первом квартале. Если выручка Nvidia в четвертом квартале составит $35 миллиардов, то квартальная прибыль составит $17,5 миллиардов (примерно на 30% больше, чем в первом квартале). Тогда годовая прибыль составит $70 млрд (рост примерно на 120% по сравнению с 2024 финансовым годом).

При кратном 33x мы получим рыночную капитализацию Nvidia в 2,31 триллиона долларов, что соответствует цене акций около 930 долларов. Опять же, напомним, что эта оценка по-прежнему консервативно оставляет здоровую погрешность для роста выручки и учитывает довольно значительное сжатие маржи, несмотря на попутный ветер для Nvidia.

Таким образом, существует вполне приличная вероятность того, что к концу года Nvidia вполне может торговаться немного выше, возможно, около 1000–1200 долларов, в зависимости от того, как будут развиваться доходы и прибыль.

А пока официально наша целевая цена акций Nvidia Corporation на конец этого года составляет 930 долларов, но мы видим потенциал существенного роста за пределами 1000 долларов. Учитывая эту целевую цену, мы по-прежнему видим очень хороший потенциал сверхдоходности от Nvidia, и в целом Nvidia остается для нас сильной покупкой.

http://seekingalpha.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба