27 марта 2024 Альфа-Капитал Гаврилов Павел

Недавно мы рассказывали о трёх сценариях заработка на дивидендных сезонах. Теперь найдём конкретные идеи в дивидендных акциях из Индекса МосБиржи.

Что говорит статистика

Мы уже выяснили, что на российском рынке акций с 2014 года заметна выраженная дивидендная сезонность. Главный сезон — с мая по июль, в этот период проходит самое большое количество дивидендных отсечек.

Инвестор может заработать на самих выплатах от компаний, на росте после дивидендного гэпа, но самая выгодная стратегия — покупка акций за 40–90 дней до отсечки. В среднем акции склонны расти в этот период — и дают доходность больше, чем при покупке за день до отсечки.

Проверяем акции из Индекса МосБиржи

Мы посчитаем данные для акций Индекса широкого рынка. Начинаем с 2014 года и берём только те компании, у которых за это время было не менее 5 отсечек в летних дивидендных сезонах. Под эти критерии подошло 439 отсечек по 53 из 99 компонентов индекса. Мы исключили из исследования те, где не было дивидендного гэпа, так как с большой долей вероятности эти выплаты были несущественными и их влияние на статистику минимальное. Осталось 398 отсечек.

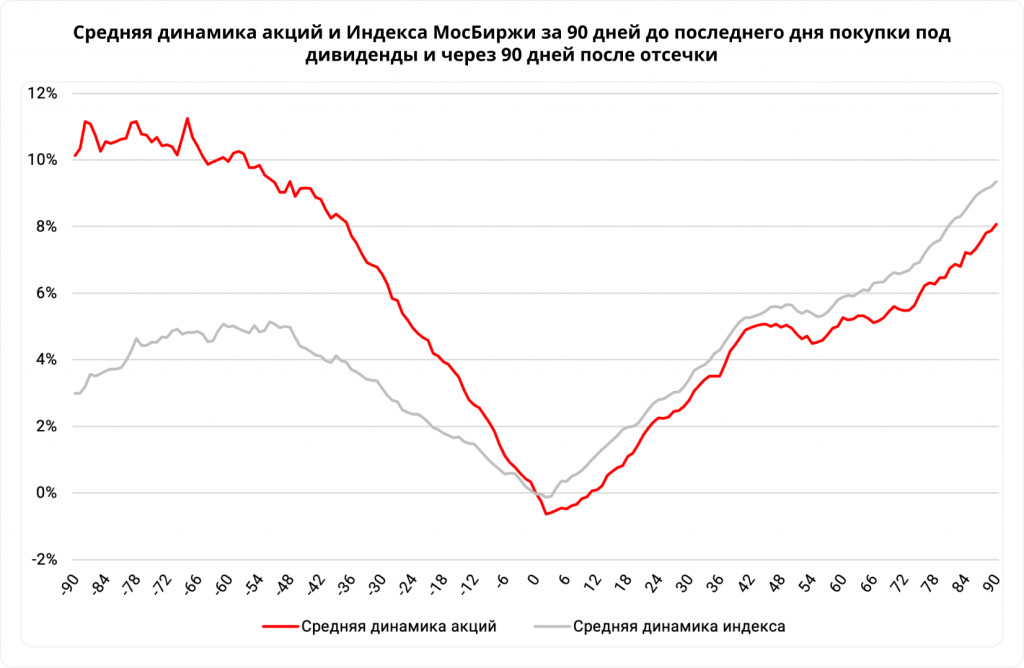

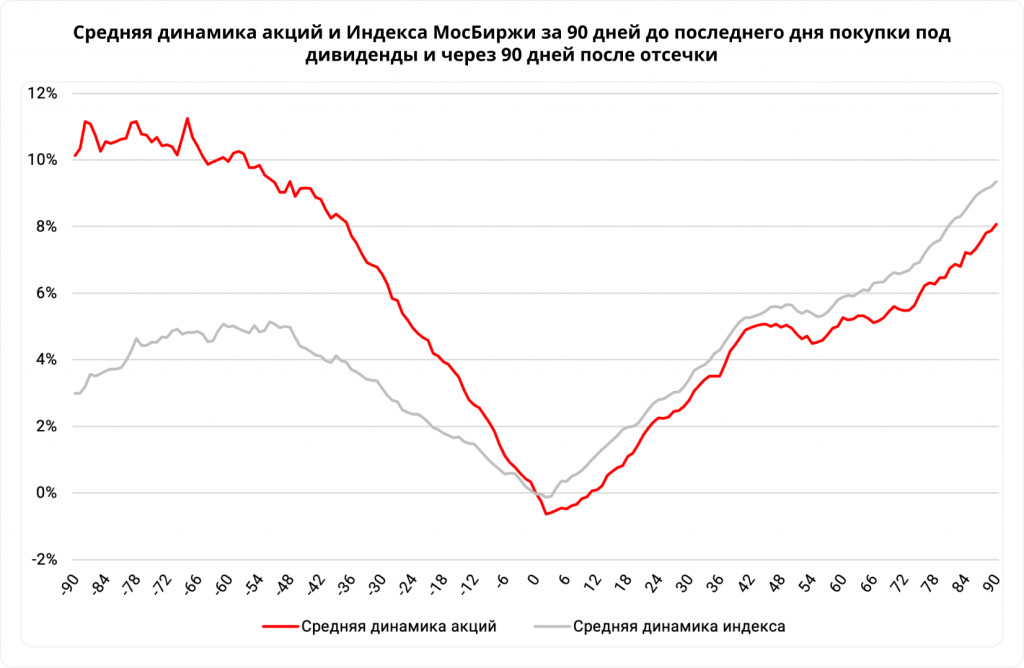

Вывод прошлого исследования отчасти подтвердился: покупать акции заблаговременно до отсечки выгодно.

В период 57–90 дней до отсечки средняя доходность акций больше 10%, против общей средней дивдоходности за все годы 5,4%. При этом акции опережают Индекс МосБиржи полной доходности.

А вот покупка после гэпа уже не выглядит привлекательно: средняя доходность индекса обходит «очищенные» от дивидендов акции. На горизонте 90 дней отставание акций даже увеличивается.

Общая таблица с расчётами по всем акциям из выборки отсортирована по альфе (на сколько акция за 90 дней до отсечки обходит по доходности индекс). Серым выделены акции, у которых значение альфы высокое, а вероятность повторения роста — низкая.

Лидеры сезона

Мы выделяем топ-7 ликвидных акций, по которым дивиденды уже объявлены или ожидаются с высокой вероятностью, и которые растут за 90 дней до отсечки:

Сбербанк-ао, -ап. Решения по выплатам пока нет, ожидаемые дивиденды — 34 руб. на акцию. Один из фаворитов по росту до выплаты дивидендов.

Татнефть-ао, -ап. Ожидаемые дивиденды — 107 руб. на акцию.

Северсталь. Отсечка 18 июня, дивиденды на акцию — 191,5 руб. Акции уже растут.

БСПБ-ао/ап. Акции уже растут, отсечка 6 мая.

ММК. Компания не объявляла выплаты, размер пока точно неизвестен, но данные могут появиться в апреле.

Ростелеком-ао, -ап. Компания не объявила финальные выплаты, но они могут быть выше ожиданий. Акции выросли, но потенциал остаётся.

НМТП. В последние годы не пропускает выплаты, отчёта за 2023 год пока нет.

Эти бумаги стоит иметь в виду уже сейчас: дивидендный сезон скоро начнётся, а это может привести к росту волатильности и возможности заработать на дивидендах ещё до их выплат.

За какими акциями следить

Эти бумаги не вошли в рейтинг, но их стоит поместить в лист ожидания и отслеживать данные:

КуйбышевАзот

Роснефть

Мосбиржа

МТС

Сургутнефтегаз-ап

Кто быстрее закрывает гэп

Отдельно мы составили рейтинг ликвидных бумаг, которые быстрее всех закрывают дивидендный гэп:

Система — в среднем 16 дней

Интер РАО — 18

Татнефть-ап — 27

Новатэк — 33

Сбербанк — 38 по ап и 43 по ао

ЛУКОЙЛ — 43

Транснефть-ап — 45

КуйбышевАзот-ао — 48

ММК — 48

Нужно учитывать, что скорость закрытия гэпа зависит от ожиданий будущих выплат и локальных драйверов в моменте. К этим акциям стоит присмотреться, если вы планируете получить выплаты и держать бумаги продолжительное время.

Альфа после гэпа

Уже после гэпа альфа есть далеко не у всех бумаг, вот топ лучших:

Сбербанк

НМТП

КуйбышевАзот

Татнефть

БСПБ

Выводы для инвесторов

Анализ дивидендных фишек из Индекса МосБиржи широкого рынка показал, что покупка акций за 57–90 дней до выплаты — прибыльная стратегия. Лидирующие акции могут вырасти больше и показать доходность выше, чем при покупке в последний день перед отсечкой.

Трейдеры могут использовать статистические данные, чтобы заработать на дивидендном сезоне, не дожидаясь самих выплат.

В наиболее ликвидных бумагах можно поймать альфу даже после гэпа, но в среднем по рынку её нет. Для инвестирования после выплат нужно чётко определить драйверы для дальнейшего роста.

Что говорит статистика

Мы уже выяснили, что на российском рынке акций с 2014 года заметна выраженная дивидендная сезонность. Главный сезон — с мая по июль, в этот период проходит самое большое количество дивидендных отсечек.

Инвестор может заработать на самих выплатах от компаний, на росте после дивидендного гэпа, но самая выгодная стратегия — покупка акций за 40–90 дней до отсечки. В среднем акции склонны расти в этот период — и дают доходность больше, чем при покупке за день до отсечки.

Проверяем акции из Индекса МосБиржи

Мы посчитаем данные для акций Индекса широкого рынка. Начинаем с 2014 года и берём только те компании, у которых за это время было не менее 5 отсечек в летних дивидендных сезонах. Под эти критерии подошло 439 отсечек по 53 из 99 компонентов индекса. Мы исключили из исследования те, где не было дивидендного гэпа, так как с большой долей вероятности эти выплаты были несущественными и их влияние на статистику минимальное. Осталось 398 отсечек.

Вывод прошлого исследования отчасти подтвердился: покупать акции заблаговременно до отсечки выгодно.

В период 57–90 дней до отсечки средняя доходность акций больше 10%, против общей средней дивдоходности за все годы 5,4%. При этом акции опережают Индекс МосБиржи полной доходности.

А вот покупка после гэпа уже не выглядит привлекательно: средняя доходность индекса обходит «очищенные» от дивидендов акции. На горизонте 90 дней отставание акций даже увеличивается.

Общая таблица с расчётами по всем акциям из выборки отсортирована по альфе (на сколько акция за 90 дней до отсечки обходит по доходности индекс). Серым выделены акции, у которых значение альфы высокое, а вероятность повторения роста — низкая.

Лидеры сезона

Мы выделяем топ-7 ликвидных акций, по которым дивиденды уже объявлены или ожидаются с высокой вероятностью, и которые растут за 90 дней до отсечки:

Сбербанк-ао, -ап. Решения по выплатам пока нет, ожидаемые дивиденды — 34 руб. на акцию. Один из фаворитов по росту до выплаты дивидендов.

Татнефть-ао, -ап. Ожидаемые дивиденды — 107 руб. на акцию.

Северсталь. Отсечка 18 июня, дивиденды на акцию — 191,5 руб. Акции уже растут.

БСПБ-ао/ап. Акции уже растут, отсечка 6 мая.

ММК. Компания не объявляла выплаты, размер пока точно неизвестен, но данные могут появиться в апреле.

Ростелеком-ао, -ап. Компания не объявила финальные выплаты, но они могут быть выше ожиданий. Акции выросли, но потенциал остаётся.

НМТП. В последние годы не пропускает выплаты, отчёта за 2023 год пока нет.

Эти бумаги стоит иметь в виду уже сейчас: дивидендный сезон скоро начнётся, а это может привести к росту волатильности и возможности заработать на дивидендах ещё до их выплат.

За какими акциями следить

Эти бумаги не вошли в рейтинг, но их стоит поместить в лист ожидания и отслеживать данные:

КуйбышевАзот

Роснефть

Мосбиржа

МТС

Сургутнефтегаз-ап

Кто быстрее закрывает гэп

Отдельно мы составили рейтинг ликвидных бумаг, которые быстрее всех закрывают дивидендный гэп:

Система — в среднем 16 дней

Интер РАО — 18

Татнефть-ап — 27

Новатэк — 33

Сбербанк — 38 по ап и 43 по ао

ЛУКОЙЛ — 43

Транснефть-ап — 45

КуйбышевАзот-ао — 48

ММК — 48

Нужно учитывать, что скорость закрытия гэпа зависит от ожиданий будущих выплат и локальных драйверов в моменте. К этим акциям стоит присмотреться, если вы планируете получить выплаты и держать бумаги продолжительное время.

Альфа после гэпа

Уже после гэпа альфа есть далеко не у всех бумаг, вот топ лучших:

Сбербанк

НМТП

КуйбышевАзот

Татнефть

БСПБ

Выводы для инвесторов

Анализ дивидендных фишек из Индекса МосБиржи широкого рынка показал, что покупка акций за 57–90 дней до выплаты — прибыльная стратегия. Лидирующие акции могут вырасти больше и показать доходность выше, чем при покупке в последний день перед отсечкой.

Трейдеры могут использовать статистические данные, чтобы заработать на дивидендном сезоне, не дожидаясь самих выплат.

В наиболее ликвидных бумагах можно поймать альфу даже после гэпа, но в среднем по рынку её нет. Для инвестирования после выплат нужно чётко определить драйверы для дальнейшего роста.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба