23 апреля 2024 КИТ Финанс Брокер | МТС-банк

МТС Банк - входит в топ - 30 кредитных организаций России по величине чистых активов. Банк входит в ТОП- 10 по размеру необеспеченных кредитов, занимая 1-ое место в сегменте POS-кредитов.

Параметры размещения − МТС Банк объявил об IPO своих акций на Мосбирже. Ценовой диапазон размещения установлен от 2350 рублей до 2500 рублей за акцию. Размещение пройдет в формате cash–in. Период сбора заявок инвесторов завершится 25 апреля. Торги стартуют 26 апреля.

Ключевые моменты

Основной бизнес банка – розничные кредиты наличными (52% портфеля), POS-кредиты (17% портфеля) и кредитные карты (22% портфеля), а также развивает направления: микрофинансирования и BNPL. Банк входит в ТОП-10 по размеру необеспеченных кредитов, занимая 1-ое место в сегменте POS- кредитов.

Интеграция с экосистемой МТС. Направление финтеха, в которой входит банк, составило 33% в выручке всего МТС. По итогам 2023 года количество клиентов финтех- вертикали МТС достигло 16 млн человек, а число активных клиентов банка составляет 3,8 млн человек. Благодаря дальнейшему проникновению в экосистему МТС их число может вырасти до 8 млн человек к 2028 году. Более 50% продаж продуктов банка в основном осуществляется через цифровую платформу, а более 80% клиентов банка обслуживаются дистанционно. Банк продает через цифровую платформу около 85% необеспеченных кредитных продуктов и 64% кредитных карт. Модели скоринга банка на основе Big Data, позволяют обрабатывает до 2 млн кредитных заявок в месяц и принимать решения о выдаче менее чем за 1,5 минуты. Так же благодаря внутреннему скорингу банка, у 30 млн абонентов МТС уже есть предодобренный лимит по кредиту или кредитной карте.

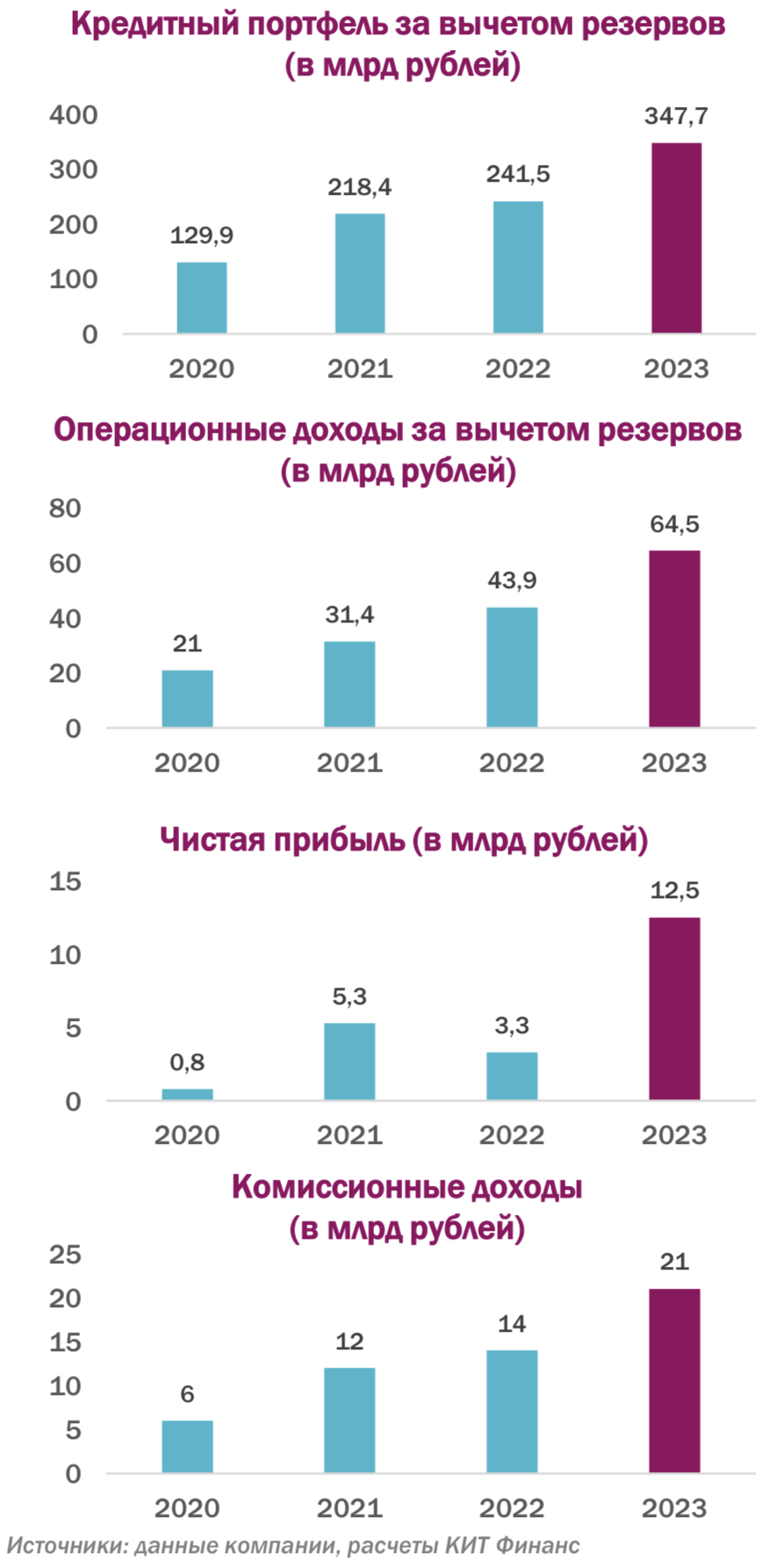

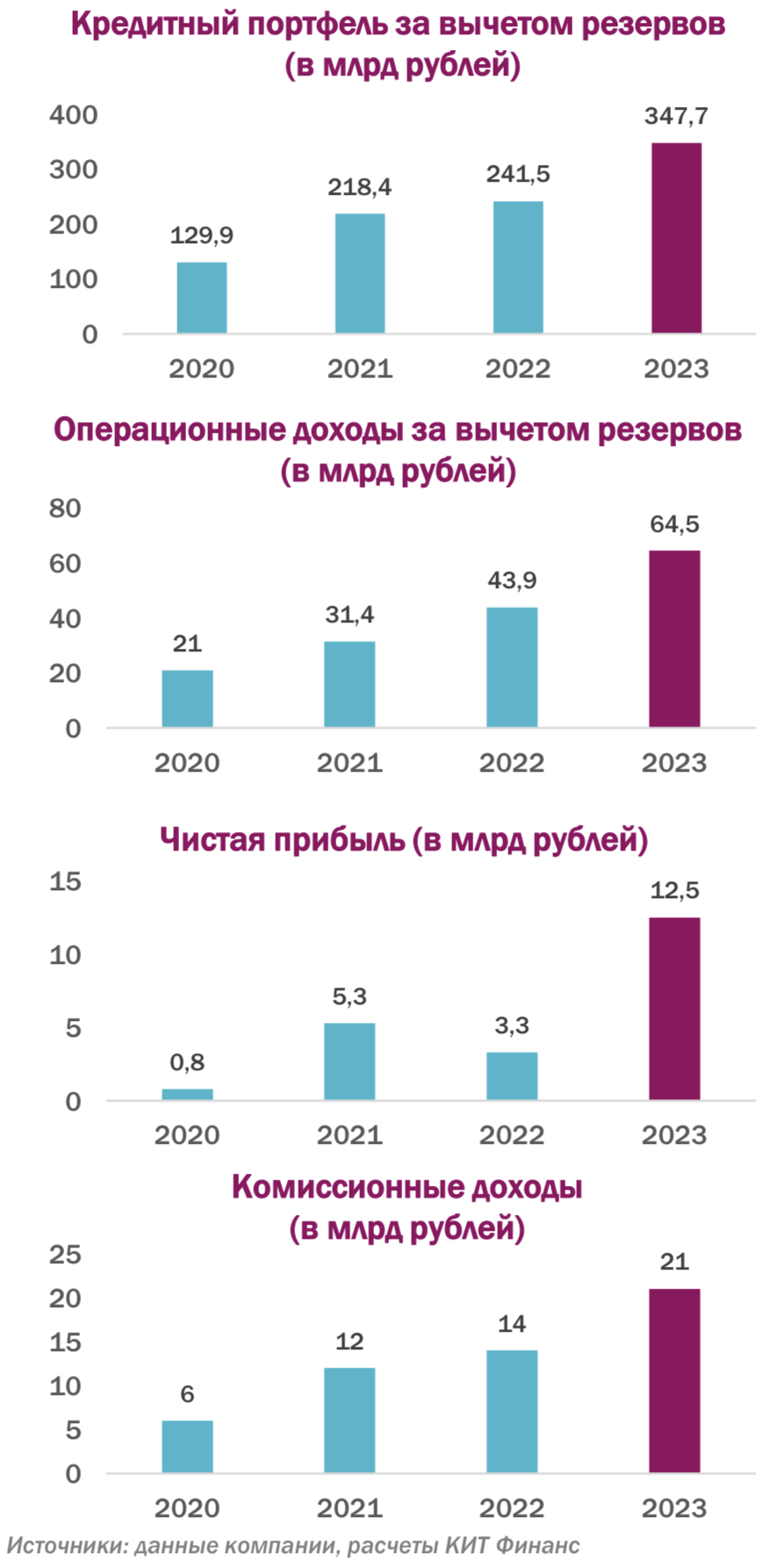

Темпы роста бизнеса. Среднегодовой рост кредитного портфеля банка в 2020-2023 гг составил 39% (с 130 до 347 млрд рублей), что быстрее роста рынка (≈ 18%). Операционные доходы выросли в 3 раза в 2020-2023 гг (CAGR ≈ 45%, при среднерыночном росте ≈ 17%), при этом доля непроцентных доходов увеличилась с 29% до 44%. Комиссионные доходы выросли в 3,5 раза за этот же период, с 6 до 21 млрд рублей. Чистая прибыль выросла с 0,8 млрд в 2020 году до 12,5 млрд в 2023 году, а ROE составил 20%.

Операционная эффективность бизнеса. Банк снизил соотношение операционных расходов к доходам с 47,5% в 2020 году до 31% в 2023 году, что является одним из лучших показателей эффективности на рынке. Благодаря успешной модели скоринга, показатель риска COR остаётся стабильно ниже 10%. Банк так же имеет высокое покрытие NPL 90+ резервами на уровне 130%.

Потенциал роста бизнеса компании. Банк ожидает рост кредитного портфеля к 2028 году в 2 раза до 700 млрд рублей, с таргетом по ROE = 30%, что является на уровне лучших игроков сектора. Дивидендная политика предусматривает выплату 25-50% от чистой прибыли и по планам выплаты начнутся в 2025 году. Банк рассматривает возможность использования привлеченных средств для M&A, но конкретных планов пока не раскрывает.

Оценка стоимости бизнеса. Банк размещается по оценке 70,6 – 75,1 млрд рублей. Данная оценка соответствует мультипликатору P/BV = 0,93 – 0,98х (собственный капитал на 1 кв 2024 года = 75,5 млрд рублей). Мы считаем, что с учетом потенциала роста бизнеса банка, можно ожидать премию 0,2 – 0,3х по P/BV, что дает апсайд до уровня 3150 - 3250 рублей за акцию. Среди инвесторов наблюдается колоссальный интерес, так книга заявок на IPO была переподписана в два раза в первые часы.

Параметры размещения − МТС Банк объявил об IPO своих акций на Мосбирже. Ценовой диапазон размещения установлен от 2350 рублей до 2500 рублей за акцию. Размещение пройдет в формате cash–in. Период сбора заявок инвесторов завершится 25 апреля. Торги стартуют 26 апреля.

Ключевые моменты

Основной бизнес банка – розничные кредиты наличными (52% портфеля), POS-кредиты (17% портфеля) и кредитные карты (22% портфеля), а также развивает направления: микрофинансирования и BNPL. Банк входит в ТОП-10 по размеру необеспеченных кредитов, занимая 1-ое место в сегменте POS- кредитов.

Интеграция с экосистемой МТС. Направление финтеха, в которой входит банк, составило 33% в выручке всего МТС. По итогам 2023 года количество клиентов финтех- вертикали МТС достигло 16 млн человек, а число активных клиентов банка составляет 3,8 млн человек. Благодаря дальнейшему проникновению в экосистему МТС их число может вырасти до 8 млн человек к 2028 году. Более 50% продаж продуктов банка в основном осуществляется через цифровую платформу, а более 80% клиентов банка обслуживаются дистанционно. Банк продает через цифровую платформу около 85% необеспеченных кредитных продуктов и 64% кредитных карт. Модели скоринга банка на основе Big Data, позволяют обрабатывает до 2 млн кредитных заявок в месяц и принимать решения о выдаче менее чем за 1,5 минуты. Так же благодаря внутреннему скорингу банка, у 30 млн абонентов МТС уже есть предодобренный лимит по кредиту или кредитной карте.

Темпы роста бизнеса. Среднегодовой рост кредитного портфеля банка в 2020-2023 гг составил 39% (с 130 до 347 млрд рублей), что быстрее роста рынка (≈ 18%). Операционные доходы выросли в 3 раза в 2020-2023 гг (CAGR ≈ 45%, при среднерыночном росте ≈ 17%), при этом доля непроцентных доходов увеличилась с 29% до 44%. Комиссионные доходы выросли в 3,5 раза за этот же период, с 6 до 21 млрд рублей. Чистая прибыль выросла с 0,8 млрд в 2020 году до 12,5 млрд в 2023 году, а ROE составил 20%.

Операционная эффективность бизнеса. Банк снизил соотношение операционных расходов к доходам с 47,5% в 2020 году до 31% в 2023 году, что является одним из лучших показателей эффективности на рынке. Благодаря успешной модели скоринга, показатель риска COR остаётся стабильно ниже 10%. Банк так же имеет высокое покрытие NPL 90+ резервами на уровне 130%.

Потенциал роста бизнеса компании. Банк ожидает рост кредитного портфеля к 2028 году в 2 раза до 700 млрд рублей, с таргетом по ROE = 30%, что является на уровне лучших игроков сектора. Дивидендная политика предусматривает выплату 25-50% от чистой прибыли и по планам выплаты начнутся в 2025 году. Банк рассматривает возможность использования привлеченных средств для M&A, но конкретных планов пока не раскрывает.

Оценка стоимости бизнеса. Банк размещается по оценке 70,6 – 75,1 млрд рублей. Данная оценка соответствует мультипликатору P/BV = 0,93 – 0,98х (собственный капитал на 1 кв 2024 года = 75,5 млрд рублей). Мы считаем, что с учетом потенциала роста бизнеса банка, можно ожидать премию 0,2 – 0,3х по P/BV, что дает апсайд до уровня 3150 - 3250 рублей за акцию. Среди инвесторов наблюдается колоссальный интерес, так книга заявок на IPO была переподписана в два раза в первые часы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба