23 апреля 2024 | МТС-банк Кот.Финанс

Пресс-релиз говорит, что МТС банк – это финтех с комиссионным бизнесом. Проверим?

О размещении

Размещение cash in, т.е. средства останутся в банке. Текущий акционер (МТС) не продает. Из расчета цены 2500 за акцию, и за вычетом бессрочных облигаций P/BV (цена/капитал) = 1,05. Что ж, на уровне Сбербанка (эталон). И дороже оценки ВТБ (0,7), Банка Санкт-Петербург (0,8), Росбанка (0,8), Уралсиба (0,6). Дешевле Совкомбанка (1,3)

Бессрочные облигации считаются капиталом по стандартам ЦБ, т.к. их не надо возвращать, но это платный капитал (по нему начисляются проценты). Поэтому, это НЕакционерный капитал, и мы считаем его отдельно. По своей природе похоже вечные флоатеры

О компании

МТС Банк позиционирует себя, как финтех-платформу и комиссионный бизнес.

87% кредитного портфеля – розница (достаточно рискованный сегмент, об этом ниже).

Если банку удастся использовать данные МТС (средний чек, историю абонента, типы коммерческих собеседников (какие кафе, какой сервис, какой автосалон,…) – будет фантастика. Но законно ли это? Почему раньше так не сделали?

О продукте

Презентация начинается со слайда, что МТС – лидирующий цифровой розничный банк.

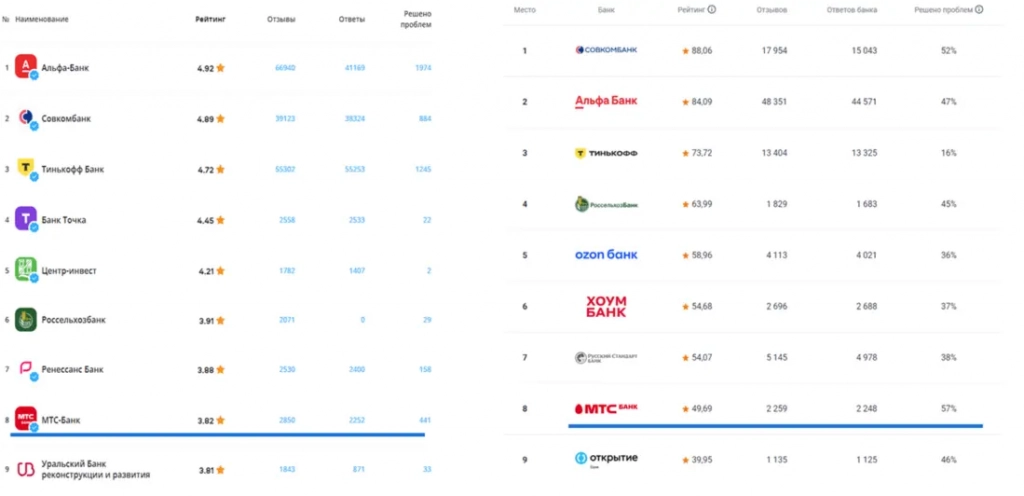

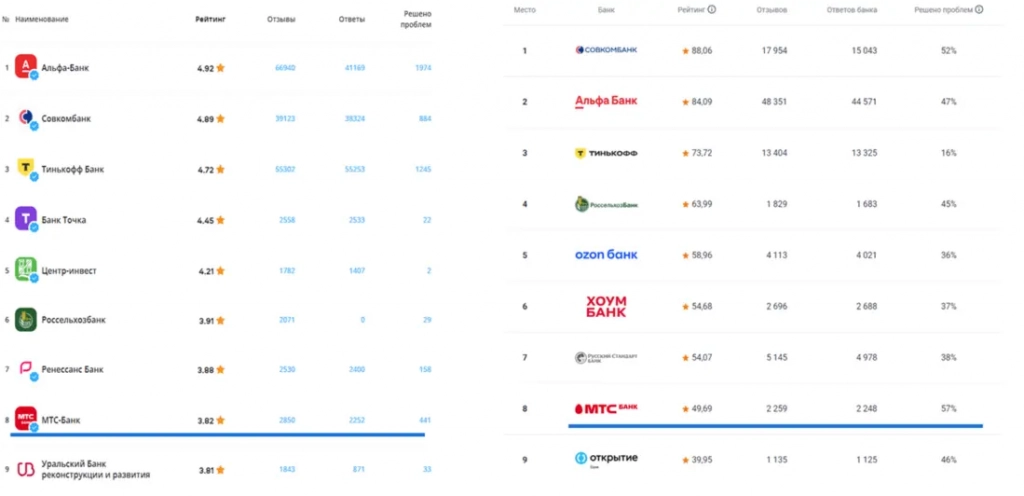

Мы зашли на Sravni RU: МТС Банк на 8 месте: между Ренессансом и УБРР

В народном рейтинге Banki RU – тоже на 8 месте, на строчку ниже Русского стандарта

Финансы

Как всегда, начинаем с аудиторского заключения.

Аудитор предупреждает, что отчетность представлена обобщенно. Но в целом, недостатка цифр мы не заметили

Основной доход – по классике: от кредитов. Вот только почти половину процентных доходов съедает резервирование. Смущает, что при приросте портфеля на 106 млрд, в резерв уходит 26.

Да, мы непопулярно считаем: не от всего портфеля (рассчитываем, что за портфель прошлых лет уже начислено достаточно резервов), а от прироста. Но если считать резервы к процентным доходам, то на каждый начисленный рубль процентов, 45 копеек списывается. Так себе арифметика

Интерес вызывают комиссионные доходы, которыми так гордится банк.

Доходы по расчетным операциям (+7 млрд) нивелируются расходами на расчетные расходы (-5 млрд), чуть-чуть остается. Эквайринг (+4,3) – расходами на IT (-3,3). Наибольший доход приносят страховки. Причем не ОСАГО, КАСКО, а страховки к кредитным продуктам. Нет кредитов – нет страховки. Так это точно комиссионный бизнес? Скорее выведенный за рамки кредитного договора дополнительный кредитный сбор.

Структура актива/пассива – классическая: кредиты одних людей фондируются вкладами, накопительными и карточными счетами других. Немного удивляет низкая ставка привлечения – всего 6%.

Может быть это связано с тем, что по флагманской карте не начисляется процент на остаток. Но может есть какая-то бухгалтерская хитрость.

🔻Минусы

• Низкое качество портфеля: резервы на ¼ от нового портфеля, или 45 копеек с каждого процентного платежа

• Фокус на рознице — конкурентный сегмент: Сбер уже давно начал привлекать лучших (и даже не зарплатных) клиентов. У Сбера больше всех данных, в т.ч. из ПФР

• Частые докапитализации: за последние 8 лет, банк докапитализировали 5 раз. К примеру: ВТБ – 3 раза, Сбер – 0. Дивиденды там вряд ли светят

• Желание ЦБ остудить потребительский рынок

➕Плюсы

• Главный актив – накопленные десятилетиями данные об абонентах МТС: средний чек, звонки (в какую парикмахерскую, автосалон, кафе, и т.д.) Понимание круга общения, среднего чека посещаемых заведений – лучший скоринг. Но почему он сейчас не работает? (смотрим на резервы)

• Высокая узнаваемость благодаря бренду МТС

• В целом, не дорогая оценка

🐾Выводы

Итак, МТС банк позиционируется, как лидирующий цифровой розничный банк, как финтех-платформа и комиссионный бизнес. Но это не так:

• у банка неплохая карта, рыночные условия про вкладам и счетам. Но не лучшие. На sravni и banki ru – только 8 место

• это не комиссионный бизнес, когда откаты за навязанные страховки превышают процентные доходы после резервов

Во всяком случае, пока это не топ digital-финтех банк.

Оценка на уровне Сбербанка, который для нас – benchmark. Большого потенциала мы не видим, но банк продается недорого. А последние недорогие размещения – уводят котировки вверх. Тем более, книга уже переподписана. Тем, кому не надоела аллокация менее 1/5 – попробовать можно. Долгосрочно – нам не интересно. Как минимум, до тех пор, пока он действительно не станет digital-финтех банком

О размещении

Размещение cash in, т.е. средства останутся в банке. Текущий акционер (МТС) не продает. Из расчета цены 2500 за акцию, и за вычетом бессрочных облигаций P/BV (цена/капитал) = 1,05. Что ж, на уровне Сбербанка (эталон). И дороже оценки ВТБ (0,7), Банка Санкт-Петербург (0,8), Росбанка (0,8), Уралсиба (0,6). Дешевле Совкомбанка (1,3)

Бессрочные облигации считаются капиталом по стандартам ЦБ, т.к. их не надо возвращать, но это платный капитал (по нему начисляются проценты). Поэтому, это НЕакционерный капитал, и мы считаем его отдельно. По своей природе похоже вечные флоатеры

О компании

МТС Банк позиционирует себя, как финтех-платформу и комиссионный бизнес.

87% кредитного портфеля – розница (достаточно рискованный сегмент, об этом ниже).

Если банку удастся использовать данные МТС (средний чек, историю абонента, типы коммерческих собеседников (какие кафе, какой сервис, какой автосалон,…) – будет фантастика. Но законно ли это? Почему раньше так не сделали?

О продукте

Презентация начинается со слайда, что МТС – лидирующий цифровой розничный банк.

Мы зашли на Sravni RU: МТС Банк на 8 месте: между Ренессансом и УБРР

В народном рейтинге Banki RU – тоже на 8 месте, на строчку ниже Русского стандарта

Финансы

Как всегда, начинаем с аудиторского заключения.

Аудитор предупреждает, что отчетность представлена обобщенно. Но в целом, недостатка цифр мы не заметили

Основной доход – по классике: от кредитов. Вот только почти половину процентных доходов съедает резервирование. Смущает, что при приросте портфеля на 106 млрд, в резерв уходит 26.

Да, мы непопулярно считаем: не от всего портфеля (рассчитываем, что за портфель прошлых лет уже начислено достаточно резервов), а от прироста. Но если считать резервы к процентным доходам, то на каждый начисленный рубль процентов, 45 копеек списывается. Так себе арифметика

Интерес вызывают комиссионные доходы, которыми так гордится банк.

Доходы по расчетным операциям (+7 млрд) нивелируются расходами на расчетные расходы (-5 млрд), чуть-чуть остается. Эквайринг (+4,3) – расходами на IT (-3,3). Наибольший доход приносят страховки. Причем не ОСАГО, КАСКО, а страховки к кредитным продуктам. Нет кредитов – нет страховки. Так это точно комиссионный бизнес? Скорее выведенный за рамки кредитного договора дополнительный кредитный сбор.

Структура актива/пассива – классическая: кредиты одних людей фондируются вкладами, накопительными и карточными счетами других. Немного удивляет низкая ставка привлечения – всего 6%.

Может быть это связано с тем, что по флагманской карте не начисляется процент на остаток. Но может есть какая-то бухгалтерская хитрость.

🔻Минусы

• Низкое качество портфеля: резервы на ¼ от нового портфеля, или 45 копеек с каждого процентного платежа

• Фокус на рознице — конкурентный сегмент: Сбер уже давно начал привлекать лучших (и даже не зарплатных) клиентов. У Сбера больше всех данных, в т.ч. из ПФР

• Частые докапитализации: за последние 8 лет, банк докапитализировали 5 раз. К примеру: ВТБ – 3 раза, Сбер – 0. Дивиденды там вряд ли светят

• Желание ЦБ остудить потребительский рынок

➕Плюсы

• Главный актив – накопленные десятилетиями данные об абонентах МТС: средний чек, звонки (в какую парикмахерскую, автосалон, кафе, и т.д.) Понимание круга общения, среднего чека посещаемых заведений – лучший скоринг. Но почему он сейчас не работает? (смотрим на резервы)

• Высокая узнаваемость благодаря бренду МТС

• В целом, не дорогая оценка

🐾Выводы

Итак, МТС банк позиционируется, как лидирующий цифровой розничный банк, как финтех-платформа и комиссионный бизнес. Но это не так:

• у банка неплохая карта, рыночные условия про вкладам и счетам. Но не лучшие. На sravni и banki ru – только 8 место

• это не комиссионный бизнес, когда откаты за навязанные страховки превышают процентные доходы после резервов

Во всяком случае, пока это не топ digital-финтех банк.

Оценка на уровне Сбербанка, который для нас – benchmark. Большого потенциала мы не видим, но банк продается недорого. А последние недорогие размещения – уводят котировки вверх. Тем более, книга уже переподписана. Тем, кому не надоела аллокация менее 1/5 – попробовать можно. Долгосрочно – нам не интересно. Как минимум, до тех пор, пока он действительно не станет digital-финтех банком

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба