23 апреля 2024 ЦентроКредит

ГЛОБАЛЬНЫЙ РЫНОК

CONFERENCE BOARD: РОСТ ПРОШЛОГО МЕСЯЦА В МОМЕНТЕ ОКАЗАЛСЯ ЕДИНИЧНЫМ СОБЫТИЕМ

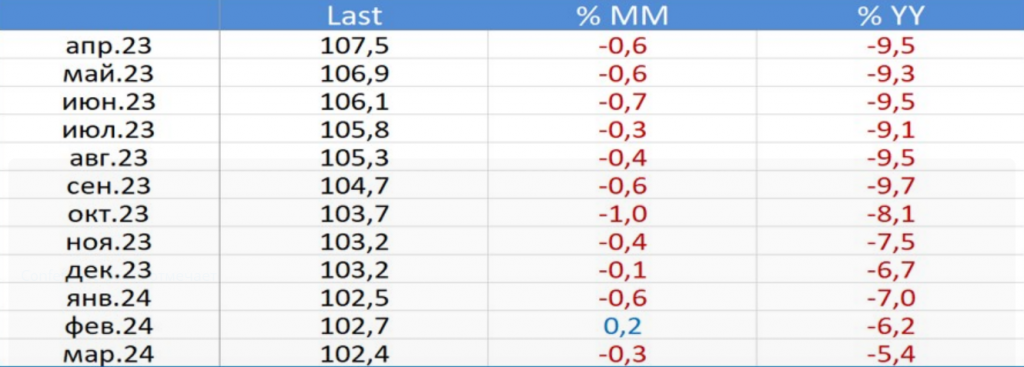

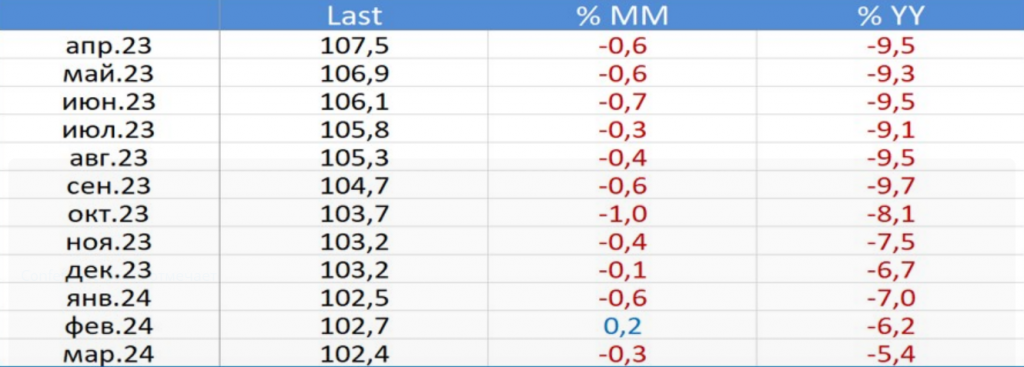

Рассчитываемый Conference Board индекс опережающих индикаторов США (LEI) снизился в марте до 102.4 vs 102.7 пунктов ранее, это -0.3% мм и -5.4% гг vs 0.2% мм и -6.2% гг до этого. Февральский рост в моменте оказался единовременным явлениям

Conference Board отмечает, что “…февральский рост индекса LEI в США оказался эфемерным, поскольку в марте индекс показал снижение, взгляды потребителей на условия ведения бизнеса, новые заказы и первоначальные заявки на пособие по безработице привели к снижению в марте. Шестимесячные и годовые темпы роста LEI остаются отрицательными, но темпы сокращения замедлились. В целом индекс указывает на хрупкие, даже если не рецессионные, перспективы экономики США. Действительно, растущий потребительский долг, повышенные процентные ставки и постоянное инфляционное давление продолжают создавать риски для экономической активности в 2024 году. СВ прогнозирует замедление роста ВВП после быстрого роста во второй половине 2023 года. По мере замедления потребительских расходов ВВП США ожидается, что рост замедлится во втором и третьем кварталах этого года…”

BofA GLOBAL FUND MANAGERS SURVEY: ОЖИДАНИЯ БОЛЕЕ ВЫСОКОГО ЭКОНОМИЧЕСКОГО РОСТА, НО… И ИНФЛЯЦИИ

Итог апрельского опроса управляющих (Global FMS):

• Самый оптимистичный FMS с января 2022 года.

• Перспективы глобальной экономики улучшаются, максимальный оптимизм с мая 2020 года — всего 7% прогнозируют вероятность жесткой посадки

• 76% ждут два и более снижения ставки Федрезервом в 2024м, но 8% видят “no cut”

• Главные риски: растущая инфляция (41% vs 32% ранее) и геополитика (24% vs 21%)

• “Перегруженная лодка” (Most crowded trades): покупать “великолепную семерку” и продавать Китай

• Наибольшее снижение аллокаций в бондах с июля 2023 года, аллокации в акции на 27-месячном максимуме. Рекордные темпы наращивания лонгов на сырьевых рынках

• Вверх: materials, energy, industrials, Europe

• Вниз: cash, EM, staples

РОССИЙСКИЙ РЫНОК

СТАВКА БУДЕТ СОХРАНЕНА, НО ВОПРОС – В СИГНАЛЕ

В эту пятницу Банк России объявит свое решение по ставке, и регулятор скорее всего оставит «ключ» на прежнем уровне в 16%, но надеяться на более мягкий сигнал пока совершенно не стоит. Инфляция устойчиво не замедляется, по итогам апреля не исключен диапазон 5.5-6% saar. Потребактивность не снижается, да и слабость рубля — немаловажный фактор. Мы подтверждаем свою раннюю точку зрения: регулятор задумается о развороте вниз при темпах 4-5% saar, но не выше.

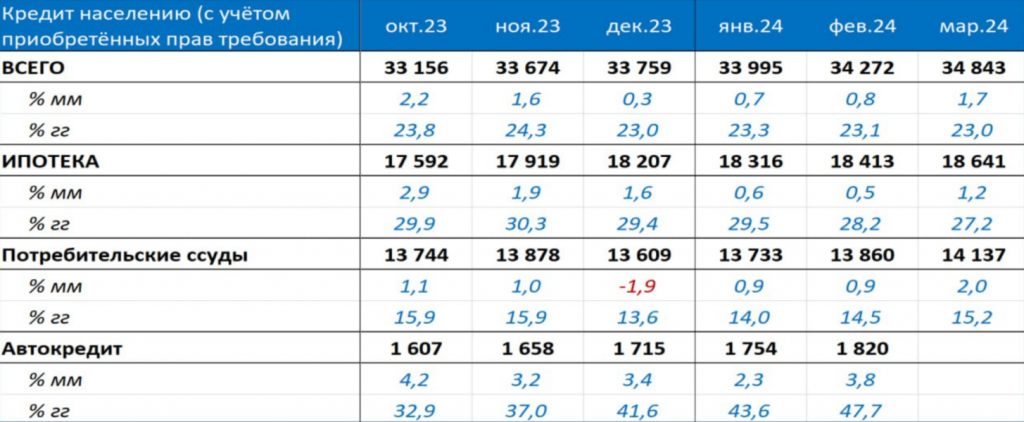

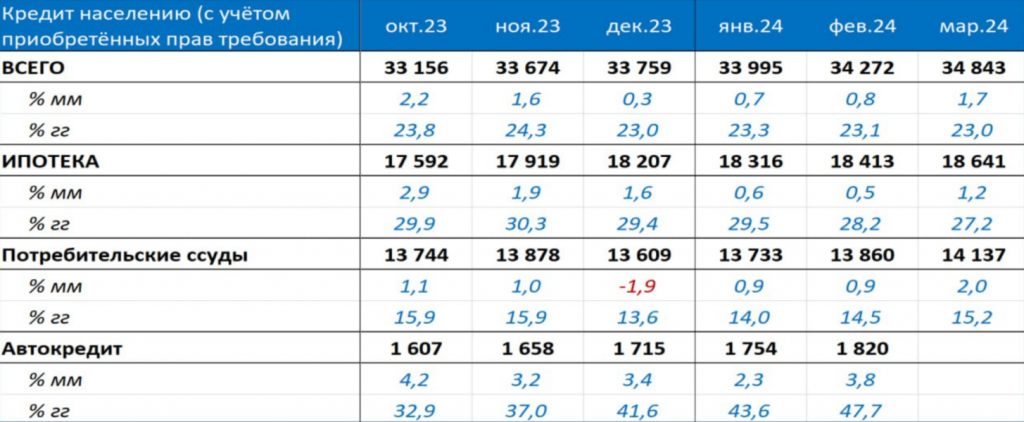

Сейчас динамика потребкредитования приобретает нездоровый характер. Сейчас говорим, что картина выглядит уже совсем неприлично. Рост потребкредита за месяц: 277 млрд (+2.0%), за 1К24: 528 млрд (+3.9%). В 1К23 было 297 млрд (+2.5%) – кредитный импульса с этой стороны вырос в 1.8 раза.

В марте Банк России сформулировал 4 фактора, которые могут привести к повышению ставки:

• закрепление инфляции на текущем уровне (особенно в устойчивой ее части) или ее увеличение;

• отсутствие признаков снижения или дальнейший рост потребительской активности;

• увеличение жесткости рынка труда;

• реализация иных проинфляционных рисков, угрожающих возвращению инфляции к цели в 2024г

По 1-му пункту пока непонятно, скорее устойчивого замедления нет; по 2-му – однозначно ДА (жесткий сигнал); по 3-му – однозначно ДА (жесткий сигнал); по 4-му – непонятно.

В Мониторинге предприятий Банка России раз в квартал проводится опрос по инвестициям. Компании спрашивают, как изменилась инвестиционная активность на Вашем предприятии. Баланс ответов представлен в таблице и на графиках выше.

Цифры показывают, что инвестиционный бум в 1К24 усилился, несмотря на 16-ю ставку. Это может свидетельствовать о том, что значительная часть инвестиций в экономике финансируется не на рыночных условиях, а определяется госзаказом. Если доля такого финансирования растёт, то значит для достижения ценовой стабильности ЦБ придется проводить более жесткую ДКП, и для всех остальных стоимость кредита будет выше, чем могла бы быть.

CONFERENCE BOARD: РОСТ ПРОШЛОГО МЕСЯЦА В МОМЕНТЕ ОКАЗАЛСЯ ЕДИНИЧНЫМ СОБЫТИЕМ

Рассчитываемый Conference Board индекс опережающих индикаторов США (LEI) снизился в марте до 102.4 vs 102.7 пунктов ранее, это -0.3% мм и -5.4% гг vs 0.2% мм и -6.2% гг до этого. Февральский рост в моменте оказался единовременным явлениям

Conference Board отмечает, что “…февральский рост индекса LEI в США оказался эфемерным, поскольку в марте индекс показал снижение, взгляды потребителей на условия ведения бизнеса, новые заказы и первоначальные заявки на пособие по безработице привели к снижению в марте. Шестимесячные и годовые темпы роста LEI остаются отрицательными, но темпы сокращения замедлились. В целом индекс указывает на хрупкие, даже если не рецессионные, перспективы экономики США. Действительно, растущий потребительский долг, повышенные процентные ставки и постоянное инфляционное давление продолжают создавать риски для экономической активности в 2024 году. СВ прогнозирует замедление роста ВВП после быстрого роста во второй половине 2023 года. По мере замедления потребительских расходов ВВП США ожидается, что рост замедлится во втором и третьем кварталах этого года…”

BofA GLOBAL FUND MANAGERS SURVEY: ОЖИДАНИЯ БОЛЕЕ ВЫСОКОГО ЭКОНОМИЧЕСКОГО РОСТА, НО… И ИНФЛЯЦИИ

Итог апрельского опроса управляющих (Global FMS):

• Самый оптимистичный FMS с января 2022 года.

• Перспективы глобальной экономики улучшаются, максимальный оптимизм с мая 2020 года — всего 7% прогнозируют вероятность жесткой посадки

• 76% ждут два и более снижения ставки Федрезервом в 2024м, но 8% видят “no cut”

• Главные риски: растущая инфляция (41% vs 32% ранее) и геополитика (24% vs 21%)

• “Перегруженная лодка” (Most crowded trades): покупать “великолепную семерку” и продавать Китай

• Наибольшее снижение аллокаций в бондах с июля 2023 года, аллокации в акции на 27-месячном максимуме. Рекордные темпы наращивания лонгов на сырьевых рынках

• Вверх: materials, energy, industrials, Europe

• Вниз: cash, EM, staples

РОССИЙСКИЙ РЫНОК

СТАВКА БУДЕТ СОХРАНЕНА, НО ВОПРОС – В СИГНАЛЕ

В эту пятницу Банк России объявит свое решение по ставке, и регулятор скорее всего оставит «ключ» на прежнем уровне в 16%, но надеяться на более мягкий сигнал пока совершенно не стоит. Инфляция устойчиво не замедляется, по итогам апреля не исключен диапазон 5.5-6% saar. Потребактивность не снижается, да и слабость рубля — немаловажный фактор. Мы подтверждаем свою раннюю точку зрения: регулятор задумается о развороте вниз при темпах 4-5% saar, но не выше.

Сейчас динамика потребкредитования приобретает нездоровый характер. Сейчас говорим, что картина выглядит уже совсем неприлично. Рост потребкредита за месяц: 277 млрд (+2.0%), за 1К24: 528 млрд (+3.9%). В 1К23 было 297 млрд (+2.5%) – кредитный импульса с этой стороны вырос в 1.8 раза.

В марте Банк России сформулировал 4 фактора, которые могут привести к повышению ставки:

• закрепление инфляции на текущем уровне (особенно в устойчивой ее части) или ее увеличение;

• отсутствие признаков снижения или дальнейший рост потребительской активности;

• увеличение жесткости рынка труда;

• реализация иных проинфляционных рисков, угрожающих возвращению инфляции к цели в 2024г

По 1-му пункту пока непонятно, скорее устойчивого замедления нет; по 2-му – однозначно ДА (жесткий сигнал); по 3-му – однозначно ДА (жесткий сигнал); по 4-му – непонятно.

В Мониторинге предприятий Банка России раз в квартал проводится опрос по инвестициям. Компании спрашивают, как изменилась инвестиционная активность на Вашем предприятии. Баланс ответов представлен в таблице и на графиках выше.

Цифры показывают, что инвестиционный бум в 1К24 усилился, несмотря на 16-ю ставку. Это может свидетельствовать о том, что значительная часть инвестиций в экономике финансируется не на рыночных условиях, а определяется госзаказом. Если доля такого финансирования растёт, то значит для достижения ценовой стабильности ЦБ придется проводить более жесткую ДКП, и для всех остальных стоимость кредита будет выше, чем могла бы быть.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба