14 мая 2024 investing.com Крамер Майкл

Торги на американском рынке акций накануне завершились преимущественно у флэтовой линии перед наплывом макроэкономических данных. Во вторник выйдет PPI, в среду — ИПЦ, в четверг — данные по розничным продажам. Позднее сегодня также состоится выступление председателя ФРС Пауэлла.

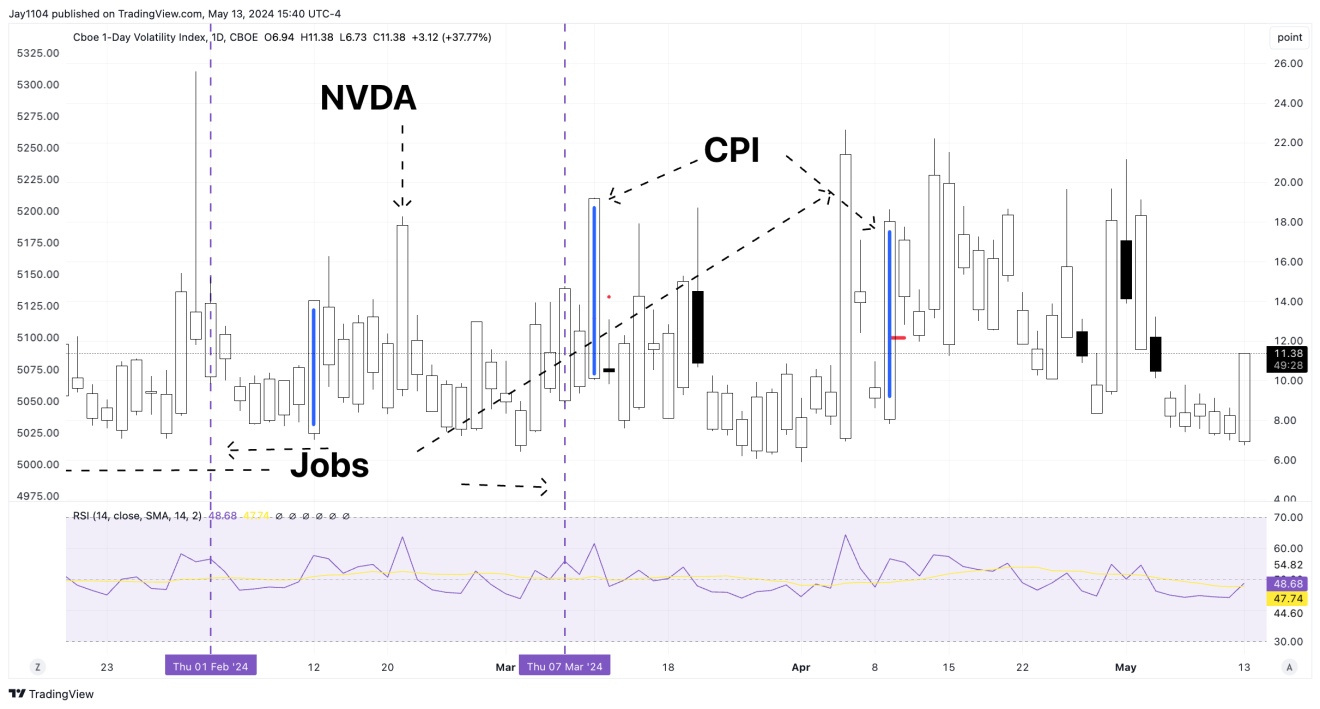

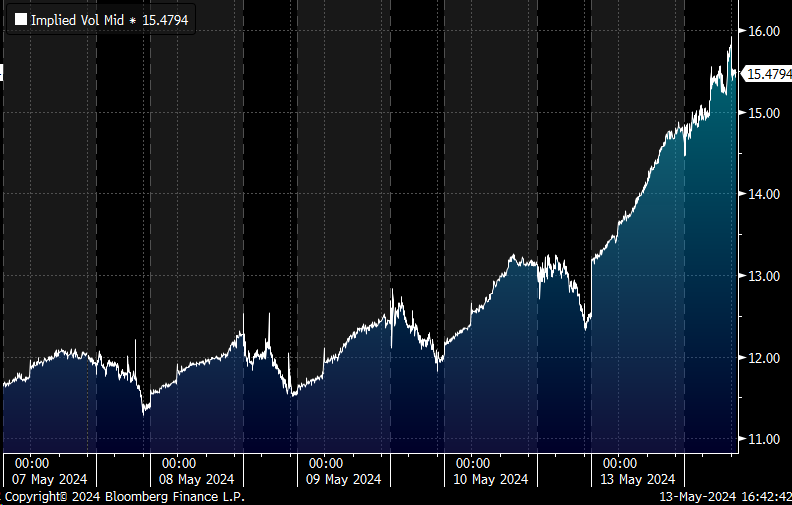

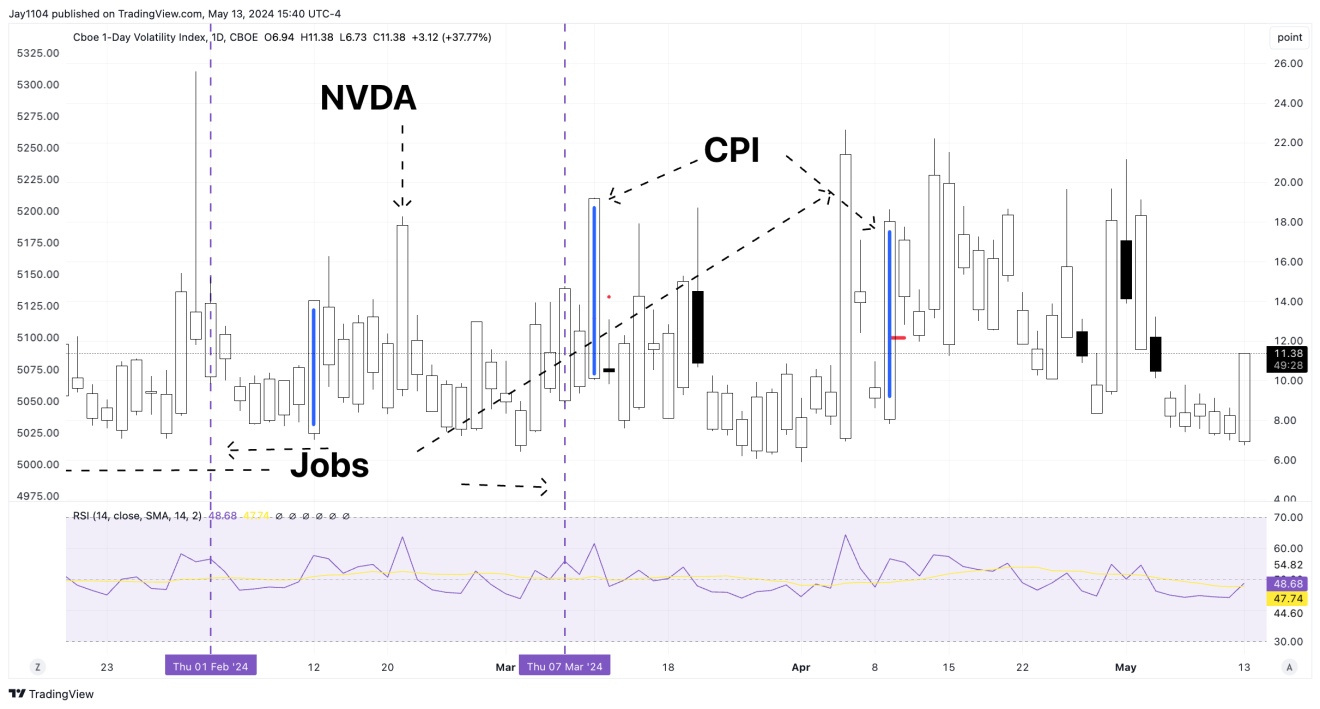

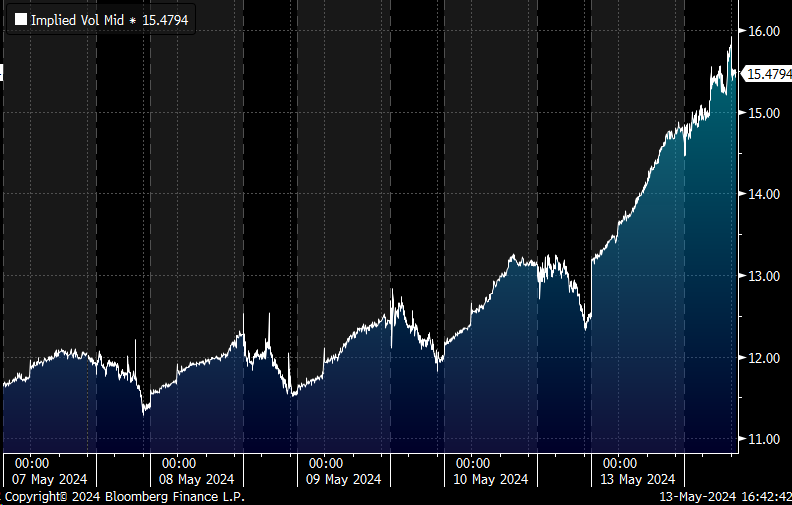

С ясностью сейчас можно сказать одно: уровни подразумеваемой волатильности кажутся очень низкими с учетом того, какими они были при публикации последних двух отчетов по ИПЦ.

Однодневный VIX вырос по сравнению с пятницей на 3,5 пункта и составляет около 11,80. При публикации последних данных по инфляции 1-дневный VIX вырос примерно до 19, и даже в феврале он составлял около 14. Так что, если судить по этим цифрам, я буду удивлен, если к концу сегодняшнего дня индикатор не приблизится к 18 или 19 пунктам.

Это означает возможность резких колебаний внутри дня при росте IV и хеджировании. Например, 9 апреля 1-дневный VIX начал быстро повышаться утром, что привело к стремительному снижению {166|S&P 500}}. Кроме того, вследствие «перезагрузки» IV может в очередной раз возникнуть эффект «рынку все равно», если говорить о макроданных.

Прогнозировать, как именно рынок отреагирует на ИПЦ, трудно. Ясно лишь одно: чем сильнее увеличится перед данными подразумеваемая волатильность, тем больше будет вероятность того, что S&P 500 вырастет после релиза. Так что рынку не все равно — мы имеем дело с механическими факторами. Я бы поспорил, что, чем выше перед публикацией вырастет IV, тем сильнее будет реакция рынка.

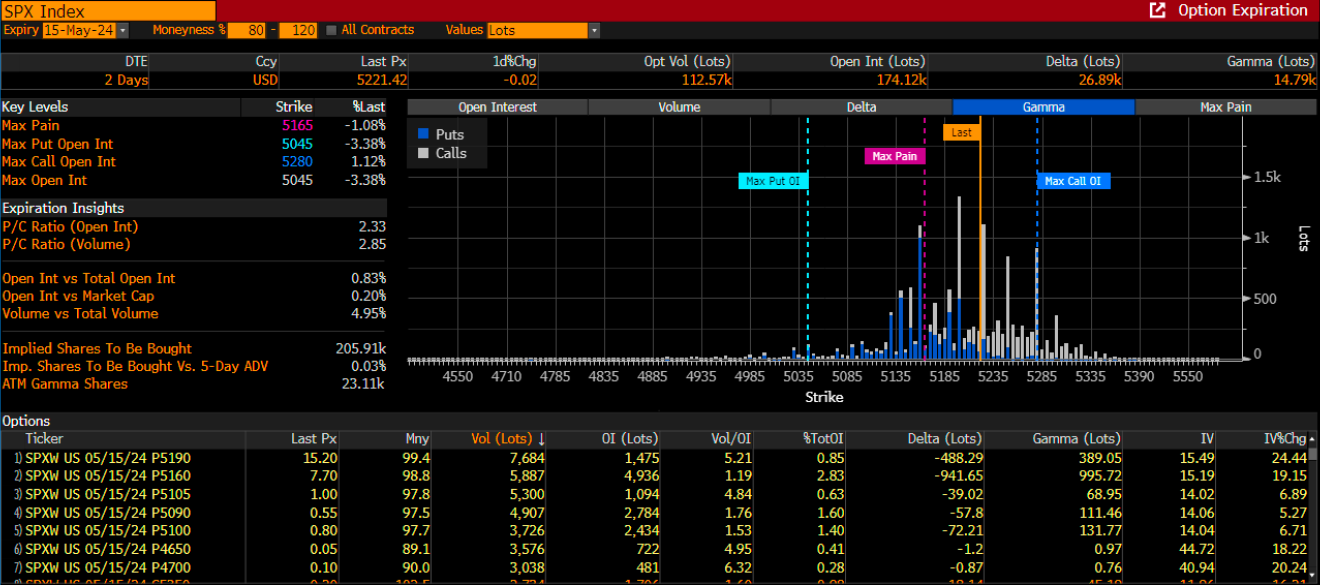

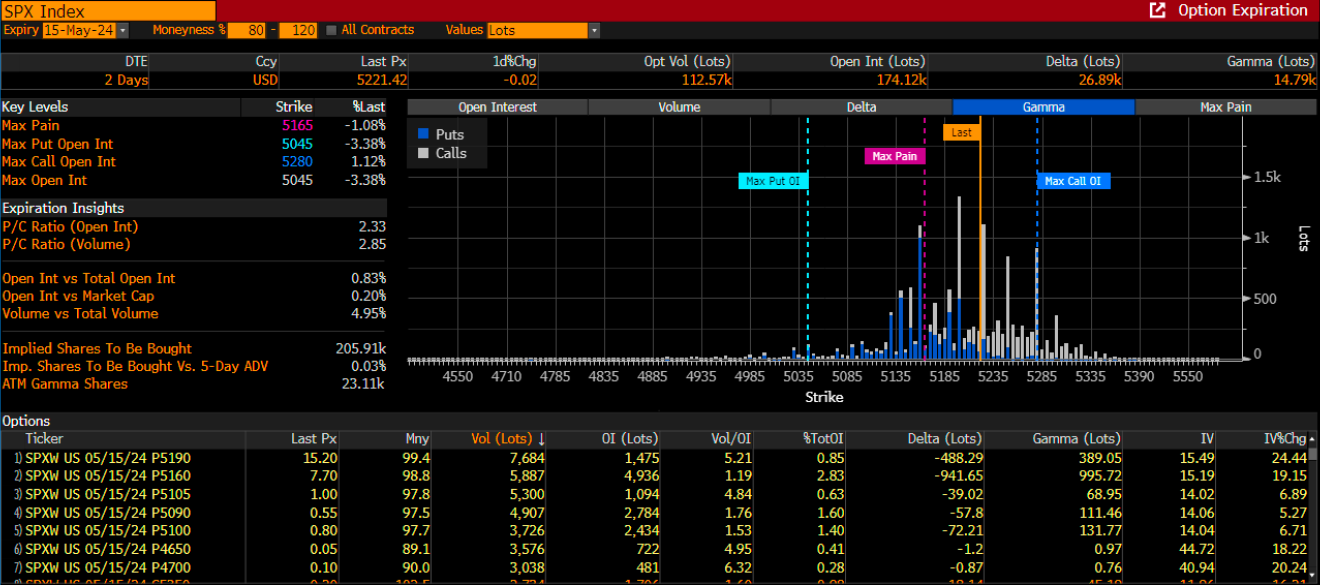

Все самые активно торгуемые опционы на S&P 500 с экспирацией в среду сейчас путы.

Подразумеваемая волатильность для опционов пут со страйком 5190 и экспирацией в среду накануне резко выросла и, вероятно, продолжит увеличиваться.

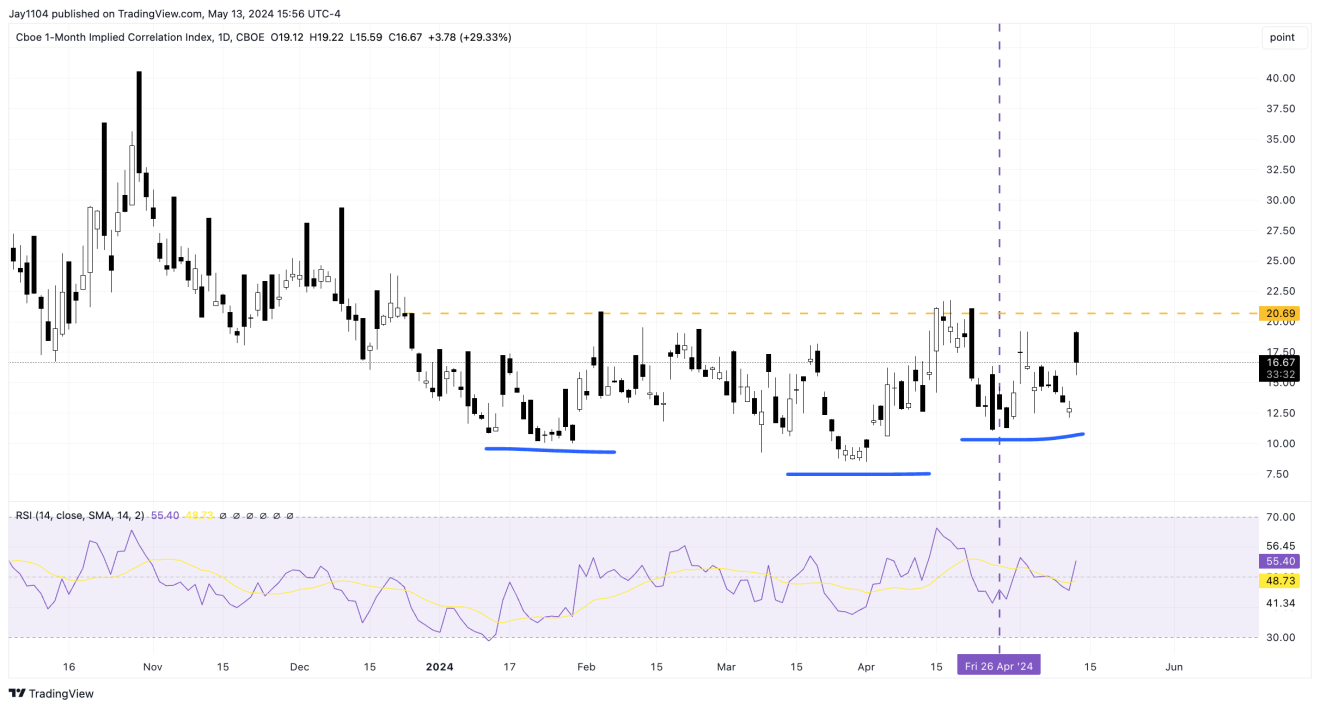

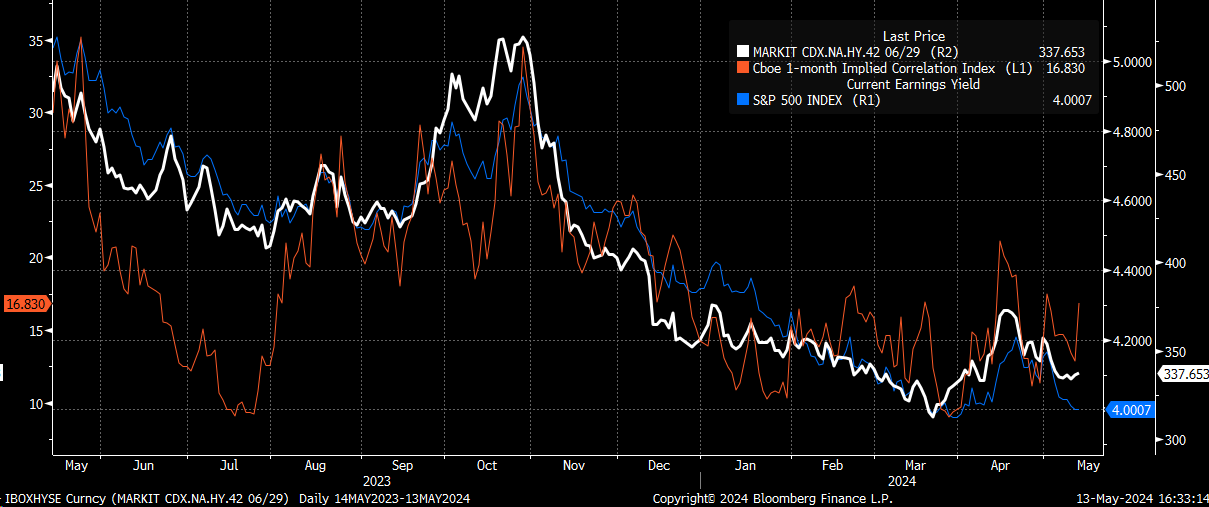

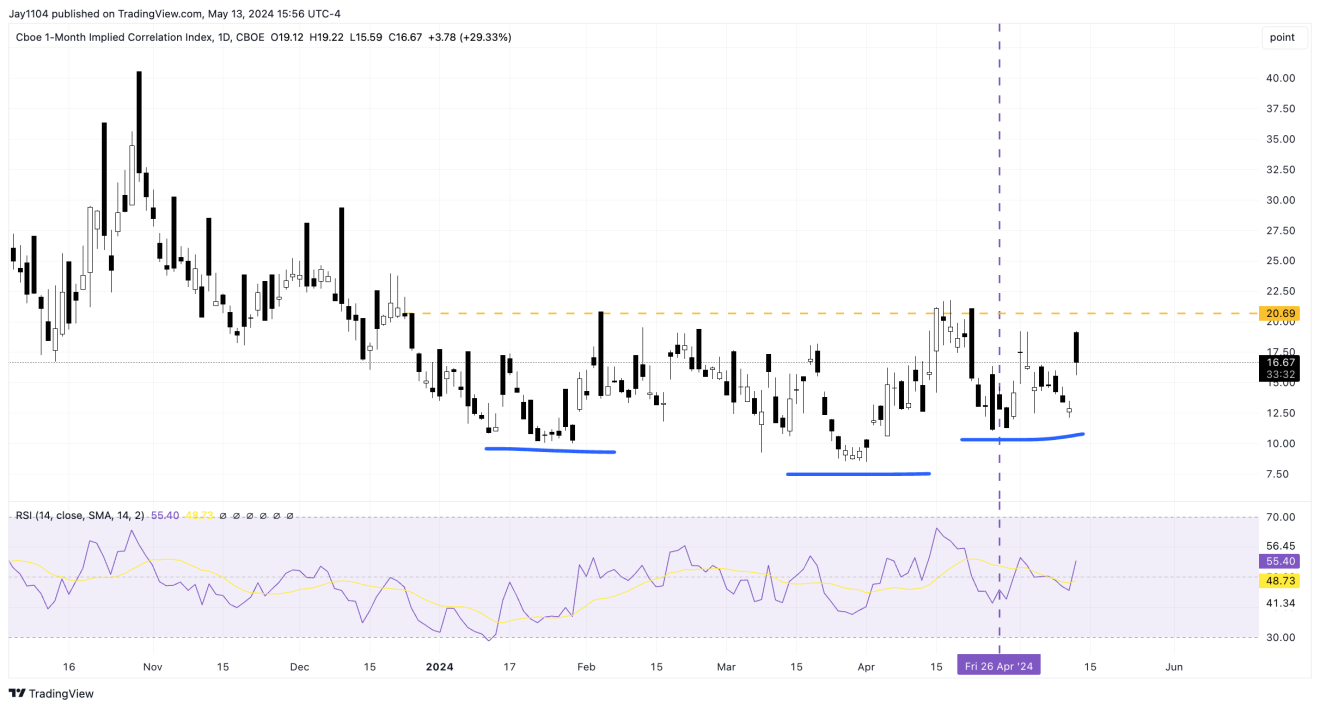

Возможно, пытаться сделать теханализ для индекса 1-месячной подразумеваемой корреляции не самая удачная мысль. И тем не менее, я подумал, что забавы ради можно попробовать, а ведь на графике, судя по всему, появилась фигура «перевернутые голова и плечи».

Индекс подразумеваемой корреляции вчера вырос примерно на 4 пункта, а, как мы уже говорили, рост этого индикатора редко совпадает с ростом или флэтовой дневной динамикой S&P 500. Как правило, S&P 500 и подразумеваемая корреляция движутся в противоположных направлениях.

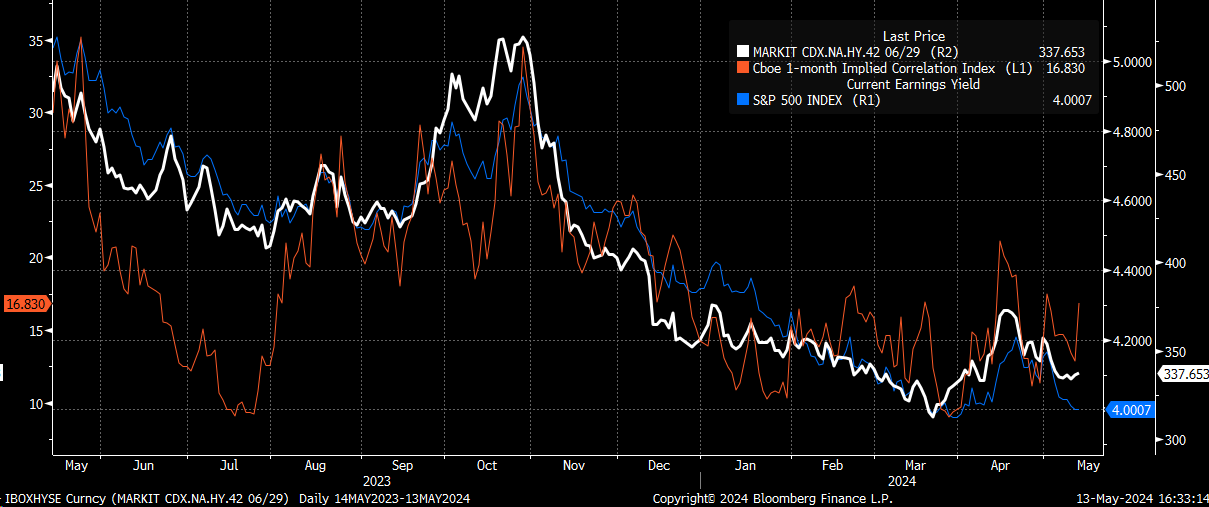

Индекс CDX High Yield вчера тоже вырос до 337. Этот индекс, индекс подразумеваемой корреляции и доходность прибыли S&P 500 обычно изменяются в одном направлении.

Синяя линия на графике ниже показывает, что доходность прибыли S&P 500 сейчас отклоняется. Хотя этот сигнал может сохраняться в течение нескольких дней, обычно он не задерживается надолго. Если данные укажут в пользу ужесточения финансовых условий, это рано или поздно должно отразиться в ценах акций.

Тем временем пара USD/MXN вчера выросла, при этом цена и индекс относительной силы (RSI) пересекли линию нисходящего тренда. Что любопытно, RSI достиг более высокого минимума, хотя пара USD/MXN достигла более низкого минимума в середине апреля. Это может быть сигналом о развороте, за которым необходимо следить. Если USD/MXN снова поднимется выше 17, рынок акций может оживиться.

С ясностью сейчас можно сказать одно: уровни подразумеваемой волатильности кажутся очень низкими с учетом того, какими они были при публикации последних двух отчетов по ИПЦ.

Однодневный VIX вырос по сравнению с пятницей на 3,5 пункта и составляет около 11,80. При публикации последних данных по инфляции 1-дневный VIX вырос примерно до 19, и даже в феврале он составлял около 14. Так что, если судить по этим цифрам, я буду удивлен, если к концу сегодняшнего дня индикатор не приблизится к 18 или 19 пунктам.

Это означает возможность резких колебаний внутри дня при росте IV и хеджировании. Например, 9 апреля 1-дневный VIX начал быстро повышаться утром, что привело к стремительному снижению {166|S&P 500}}. Кроме того, вследствие «перезагрузки» IV может в очередной раз возникнуть эффект «рынку все равно», если говорить о макроданных.

Прогнозировать, как именно рынок отреагирует на ИПЦ, трудно. Ясно лишь одно: чем сильнее увеличится перед данными подразумеваемая волатильность, тем больше будет вероятность того, что S&P 500 вырастет после релиза. Так что рынку не все равно — мы имеем дело с механическими факторами. Я бы поспорил, что, чем выше перед публикацией вырастет IV, тем сильнее будет реакция рынка.

Все самые активно торгуемые опционы на S&P 500 с экспирацией в среду сейчас путы.

Подразумеваемая волатильность для опционов пут со страйком 5190 и экспирацией в среду накануне резко выросла и, вероятно, продолжит увеличиваться.

Возможно, пытаться сделать теханализ для индекса 1-месячной подразумеваемой корреляции не самая удачная мысль. И тем не менее, я подумал, что забавы ради можно попробовать, а ведь на графике, судя по всему, появилась фигура «перевернутые голова и плечи».

Индекс подразумеваемой корреляции вчера вырос примерно на 4 пункта, а, как мы уже говорили, рост этого индикатора редко совпадает с ростом или флэтовой дневной динамикой S&P 500. Как правило, S&P 500 и подразумеваемая корреляция движутся в противоположных направлениях.

Индекс CDX High Yield вчера тоже вырос до 337. Этот индекс, индекс подразумеваемой корреляции и доходность прибыли S&P 500 обычно изменяются в одном направлении.

Синяя линия на графике ниже показывает, что доходность прибыли S&P 500 сейчас отклоняется. Хотя этот сигнал может сохраняться в течение нескольких дней, обычно он не задерживается надолго. Если данные укажут в пользу ужесточения финансовых условий, это рано или поздно должно отразиться в ценах акций.

Тем временем пара USD/MXN вчера выросла, при этом цена и индекс относительной силы (RSI) пересекли линию нисходящего тренда. Что любопытно, RSI достиг более высокого минимума, хотя пара USD/MXN достигла более низкого минимума в середине апреля. Это может быть сигналом о развороте, за которым необходимо следить. Если USD/MXN снова поднимется выше 17, рынок акций может оживиться.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба