20 июня 2024 Газпромбанк Бирюков Павел

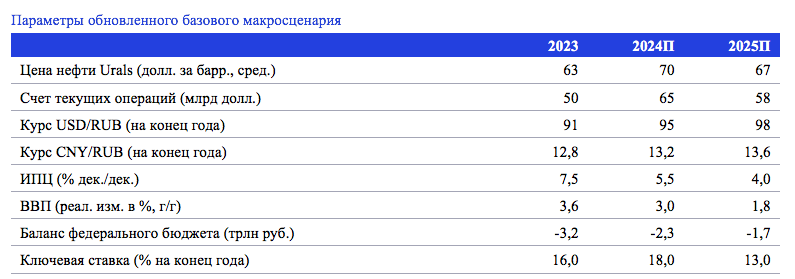

Мы обновили наш декабрьский макропрогноз в связи с возросшими проинфляционными рисками в экономике России. Ключевым среди них мы считаем перегретое потребление, вызвавшее, вопреки жесткой ДКП, рост инфляции в мае.

Отклонение спроса вверх от нашей прогнозной траектории привело к корректировке базового сценария в части монетарной политики: мы ожидаем еще одного повышения ключевой ставки в июле (до 18%), а начало смягчения сдвигается вправо вплоть до 2К25.

ВНЕШНЯЯ ТОРГОВЛЯ: РИСКИ НОВЫХ СЛОЖНОСТЕЙ РЕАЛИЗУЮТСЯ НЕРАВНОМЕРНО

Возможны новые сложности в расчетах по внешней торговле. Прекращение с 13 июня торгов валютами недружественных стран может затронуть как минимум 22% импорта и 19% экспорта. Мы ожидаем, что внешнеторговые потоки удастся перестроить и данные ограничения не реализуются в пропорциональное сокращение внешнеторговых операций. Тем не менее исторически импорт быстрее реагировал на возникновение сложностей с расчетами: платежи за экспорт идут с лагом в 2–3 месяца.

По нашим оценкам, экспорт в 2024 г. сократится незначительно (на 1–2% г/г) до 460 млрд долл. после 465 млрд долл. в 2023 г. Ожидаемое нами снижение цен на энергоносители в оставшуюся часть года будет усилено потенциальным сокращением физических объемов добычи на 3–5% в среднем по году.

Влияние новых условий на динамику импорта может оказаться более сильным (около 6% г/г) – мы ожидаем, что объем импорта в 2024 г. составит 356 млрд долл. после 379 млрд долл. в 2023 г., а его полное восстановление может занять несколько лет.

На этом фоне профицит текущего счета в 2024 г. расширится до 62–65 млрд долл. против 50 млрд долл. по итогам 2023 г. Частичное восстановление импорта в 2025 г. обусловит его сжатие до 54–58 млрд долл.

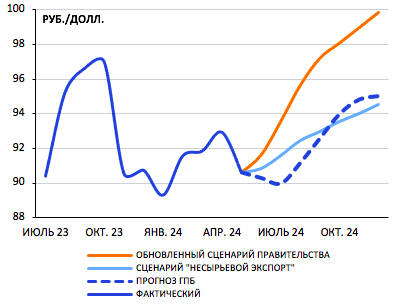

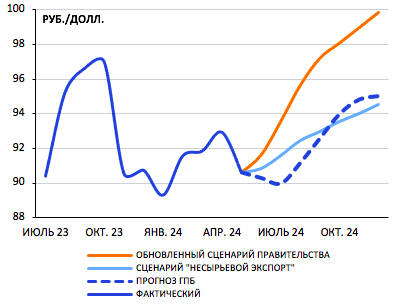

ПЕРСПЕКТИВЫ РУБЛЯ: УКРЕПЛЕНИЕ СМЕНИТСЯ ПЛАВНЫМ ОСЛАБЛЕНИЕМ

Значительное укрепление рубля в последнее время – следствие недавних изменений механизма расчетов, ограничивших спрос на иностранную валюту. При этом действующее валютное регулирование подталкивает экспортеров к продолжению продаж.

Помимо этого, у рубля остается поддержка со стороны высоких цен на нефть в 1К24 и подготовки экспортеров к выплате дивидендов. Уже к осени рубль может вернуться к ослаблению из-за нормализации процесса конверсий и погашения валютного долга. В этих условиях курс может к декабрю достигнуть 95 руб./долл.

Ослабление рубля в 2025 г. продолжится, хоть и более низкими темпами. Сохранение валютной конкурентоспособности предполагает ослабление рубля на 3–4% в год. С 2025 г. валютный рынок может испытывать меньшее давление со стороны погашения валютного долга: основная «тяжесть» данных операций и рефинансирования пройдет в 2022–2024 гг. В этих условиях рубль может незначительно ослабнуть до 98/долл. к концу 2025 г.

Прогнозные траектории курса рубля

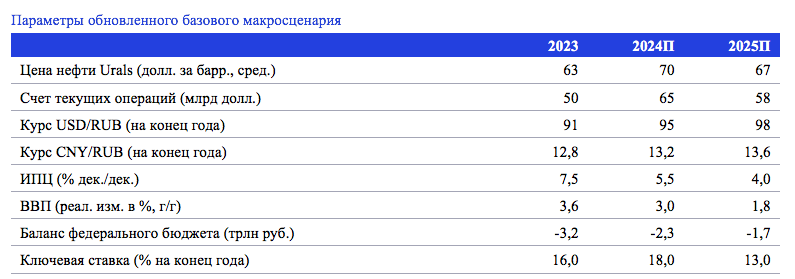

БЮДЖЕТ: НЕЙТРАЛЬНЫЙ, НО РАСТУЩИЙ

Мы ожидаем сжатия дефицита бюджета в 2024 г. относительно предыдущего года. В нашем прогнозе более слабый рубль компенсирует более низкие цены на нефть. С учетом разовых поступлений (2 трлн руб.) дефицит бюджета в 2024 г. составит, по нашей оценке, 2,3 трлн руб. после 3,2 трлн руб. годом ранее. Потребность в привлечении долга составит объявленные 4,1 трлн руб.

В 2025 г. бюджет ждут сильные изменения:

· Дополнительные госрасходы, объявленные в рамках февральского послания Федеральному собранию. По нашим оценкам, они приведут к увеличению бюджетных трат как минимум на 1,6 трлн руб./год.

· Объявленный Минфином дизайн налоговой реформы обеспечит поступление дополнительных 2,6 трлн руб./год и окажет близкий к нейтральному эффект на инфляцию.

С учетом озвученных выше обновленных вводных мы ожидаем сжатия дефицита в 2025 г. до 1,7 трлн руб. против 0,8 трлн руб. по плану Минфина.

ТАНГО СПРОСА И ПРЕДЛОЖЕНИЯ ПРОДОЛЖАЕТСЯ

За период с мая 2023 г. по май 2024 г. выпуск потребительских товаров достиг несвойственных России 6%. Дальнейший рост производства может столкнуться с рядом проблем. Помимо усиливающегося перегрева рынка труда может повториться цепочка мелких, но постоянных проинфляционных факторов: индексация тарифов ЖКХ в июле, рост цен на плодовые и пр.

Потребительский спрос за этот же период вырос на внушительные 16% в реальном выражении. После 7 месяцев восходящего тренда потребительская активность стабилизировалась на высоких уровнях.

Отклонение спроса вверх от прогнозной траектории ведет к более высоким, чем ожидалось изначально, темпам роста экономики в 2024 г. Ослабленная реакция спроса на ДКП выльется в высокие ожидаемые темпы роста ВВП: 3,0% г/г в 2024 г.

Спрос с марта - апреля стабилизировался на высоких уровнях

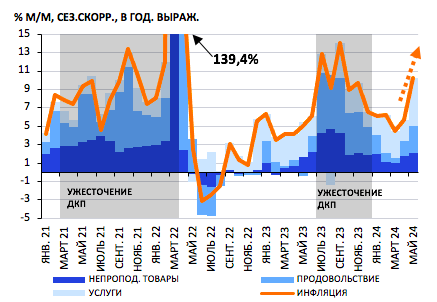

СТАБИЛИЗАЦИИ СПРОСА НЕДОСТАТОЧНО

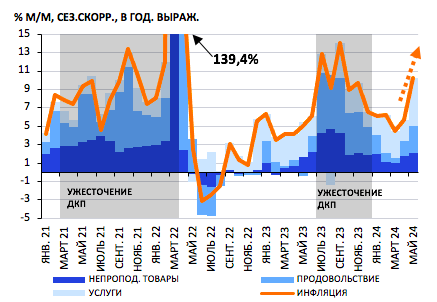

Инфляция в мае ускорилась до 10,2% SAAR. Даже корректировка данных на разовые факторы не позволяет пересмотреть ее до уровней, сопоставимых с 5,7% SAAR в апреле и 5,6% в среднем за 1К24. В этих условиях можно говорить об исчерпании дезинфляционного тренда, отмечавшегося с осени.

Ожидаемые в ближайшее время дефляционные факторы могут иметь лишь ограниченный эффект в 2024 г.: ограничение потребительского кредитования может спровоцировать рост их выдачи накануне (в июне), а предложения Минфина по изменениям налоговой политики вступят в силу лишь в 2025 г.

Ценовое давление вновь начало расти

БАЗОВЫЙ СЦЕНАРИЙ: НОВЫЙ РАУНД УЖЕСТОЧЕНИЯ ДКП

В рамках обновленного базового сценария мы полагаем, что ЦБ на заседании в июле повысит ставку до 18%. Возможное снижение импорта (-6% г/г) может ограничить возможности предложения. Выпуск потребительских товаров тоже может замедлиться из-за перечисленных выше факторов. В этих условиях у ЦБ может не остаться выбора, кроме как сдерживать новый цикл роста потребительской активности ужесточением ДКП.

Новое ужесточение ДКП не приведет сразу к существенному снижению инфляции. По нашим оценкам, она замедлится к концу 2024 г. только до 5,5% г/г.

Снижение ключевой ставки теперь стоит ожидать не ранее 2К25. К концу 2025 г. она может достигнуть уровня 13%. Снижение ключевой ставки до нейтрального уровня (по нашим оценкам, в 8,5%) может быть достигнуто лишь в 2027 г.

Удержать ЦБ от необходимости повышать ставку может реализация нескольких триггеров: замедление потребления на фоне ускорения выпуска товаров и услуг, разрешение сложностей с внешнеторговыми платежами, а также рост мировых цен на нефть.

Прогнозные сценарии по ключевой ставке и инфляции

Отклонение спроса вверх от нашей прогнозной траектории привело к корректировке базового сценария в части монетарной политики: мы ожидаем еще одного повышения ключевой ставки в июле (до 18%), а начало смягчения сдвигается вправо вплоть до 2К25.

ВНЕШНЯЯ ТОРГОВЛЯ: РИСКИ НОВЫХ СЛОЖНОСТЕЙ РЕАЛИЗУЮТСЯ НЕРАВНОМЕРНО

Возможны новые сложности в расчетах по внешней торговле. Прекращение с 13 июня торгов валютами недружественных стран может затронуть как минимум 22% импорта и 19% экспорта. Мы ожидаем, что внешнеторговые потоки удастся перестроить и данные ограничения не реализуются в пропорциональное сокращение внешнеторговых операций. Тем не менее исторически импорт быстрее реагировал на возникновение сложностей с расчетами: платежи за экспорт идут с лагом в 2–3 месяца.

По нашим оценкам, экспорт в 2024 г. сократится незначительно (на 1–2% г/г) до 460 млрд долл. после 465 млрд долл. в 2023 г. Ожидаемое нами снижение цен на энергоносители в оставшуюся часть года будет усилено потенциальным сокращением физических объемов добычи на 3–5% в среднем по году.

Влияние новых условий на динамику импорта может оказаться более сильным (около 6% г/г) – мы ожидаем, что объем импорта в 2024 г. составит 356 млрд долл. после 379 млрд долл. в 2023 г., а его полное восстановление может занять несколько лет.

На этом фоне профицит текущего счета в 2024 г. расширится до 62–65 млрд долл. против 50 млрд долл. по итогам 2023 г. Частичное восстановление импорта в 2025 г. обусловит его сжатие до 54–58 млрд долл.

ПЕРСПЕКТИВЫ РУБЛЯ: УКРЕПЛЕНИЕ СМЕНИТСЯ ПЛАВНЫМ ОСЛАБЛЕНИЕМ

Значительное укрепление рубля в последнее время – следствие недавних изменений механизма расчетов, ограничивших спрос на иностранную валюту. При этом действующее валютное регулирование подталкивает экспортеров к продолжению продаж.

Помимо этого, у рубля остается поддержка со стороны высоких цен на нефть в 1К24 и подготовки экспортеров к выплате дивидендов. Уже к осени рубль может вернуться к ослаблению из-за нормализации процесса конверсий и погашения валютного долга. В этих условиях курс может к декабрю достигнуть 95 руб./долл.

Ослабление рубля в 2025 г. продолжится, хоть и более низкими темпами. Сохранение валютной конкурентоспособности предполагает ослабление рубля на 3–4% в год. С 2025 г. валютный рынок может испытывать меньшее давление со стороны погашения валютного долга: основная «тяжесть» данных операций и рефинансирования пройдет в 2022–2024 гг. В этих условиях рубль может незначительно ослабнуть до 98/долл. к концу 2025 г.

Прогнозные траектории курса рубля

БЮДЖЕТ: НЕЙТРАЛЬНЫЙ, НО РАСТУЩИЙ

Мы ожидаем сжатия дефицита бюджета в 2024 г. относительно предыдущего года. В нашем прогнозе более слабый рубль компенсирует более низкие цены на нефть. С учетом разовых поступлений (2 трлн руб.) дефицит бюджета в 2024 г. составит, по нашей оценке, 2,3 трлн руб. после 3,2 трлн руб. годом ранее. Потребность в привлечении долга составит объявленные 4,1 трлн руб.

В 2025 г. бюджет ждут сильные изменения:

· Дополнительные госрасходы, объявленные в рамках февральского послания Федеральному собранию. По нашим оценкам, они приведут к увеличению бюджетных трат как минимум на 1,6 трлн руб./год.

· Объявленный Минфином дизайн налоговой реформы обеспечит поступление дополнительных 2,6 трлн руб./год и окажет близкий к нейтральному эффект на инфляцию.

С учетом озвученных выше обновленных вводных мы ожидаем сжатия дефицита в 2025 г. до 1,7 трлн руб. против 0,8 трлн руб. по плану Минфина.

ТАНГО СПРОСА И ПРЕДЛОЖЕНИЯ ПРОДОЛЖАЕТСЯ

За период с мая 2023 г. по май 2024 г. выпуск потребительских товаров достиг несвойственных России 6%. Дальнейший рост производства может столкнуться с рядом проблем. Помимо усиливающегося перегрева рынка труда может повториться цепочка мелких, но постоянных проинфляционных факторов: индексация тарифов ЖКХ в июле, рост цен на плодовые и пр.

Потребительский спрос за этот же период вырос на внушительные 16% в реальном выражении. После 7 месяцев восходящего тренда потребительская активность стабилизировалась на высоких уровнях.

Отклонение спроса вверх от прогнозной траектории ведет к более высоким, чем ожидалось изначально, темпам роста экономики в 2024 г. Ослабленная реакция спроса на ДКП выльется в высокие ожидаемые темпы роста ВВП: 3,0% г/г в 2024 г.

Спрос с марта - апреля стабилизировался на высоких уровнях

СТАБИЛИЗАЦИИ СПРОСА НЕДОСТАТОЧНО

Инфляция в мае ускорилась до 10,2% SAAR. Даже корректировка данных на разовые факторы не позволяет пересмотреть ее до уровней, сопоставимых с 5,7% SAAR в апреле и 5,6% в среднем за 1К24. В этих условиях можно говорить об исчерпании дезинфляционного тренда, отмечавшегося с осени.

Ожидаемые в ближайшее время дефляционные факторы могут иметь лишь ограниченный эффект в 2024 г.: ограничение потребительского кредитования может спровоцировать рост их выдачи накануне (в июне), а предложения Минфина по изменениям налоговой политики вступят в силу лишь в 2025 г.

Ценовое давление вновь начало расти

БАЗОВЫЙ СЦЕНАРИЙ: НОВЫЙ РАУНД УЖЕСТОЧЕНИЯ ДКП

В рамках обновленного базового сценария мы полагаем, что ЦБ на заседании в июле повысит ставку до 18%. Возможное снижение импорта (-6% г/г) может ограничить возможности предложения. Выпуск потребительских товаров тоже может замедлиться из-за перечисленных выше факторов. В этих условиях у ЦБ может не остаться выбора, кроме как сдерживать новый цикл роста потребительской активности ужесточением ДКП.

Новое ужесточение ДКП не приведет сразу к существенному снижению инфляции. По нашим оценкам, она замедлится к концу 2024 г. только до 5,5% г/г.

Снижение ключевой ставки теперь стоит ожидать не ранее 2К25. К концу 2025 г. она может достигнуть уровня 13%. Снижение ключевой ставки до нейтрального уровня (по нашим оценкам, в 8,5%) может быть достигнуто лишь в 2027 г.

Удержать ЦБ от необходимости повышать ставку может реализация нескольких триггеров: замедление потребления на фоне ускорения выпуска товаров и услуг, разрешение сложностей с внешнеторговыми платежами, а также рост мировых цен на нефть.

Прогнозные сценарии по ключевой ставке и инфляции

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба