16 августа 2024 | Распадская RAZBORKA

RAZB0RKA отчёта РАСПАДСКАЯ по МСФО 1 полугодие 2024. РАСПАДСКАЯ "приболела" еще в прошлом году

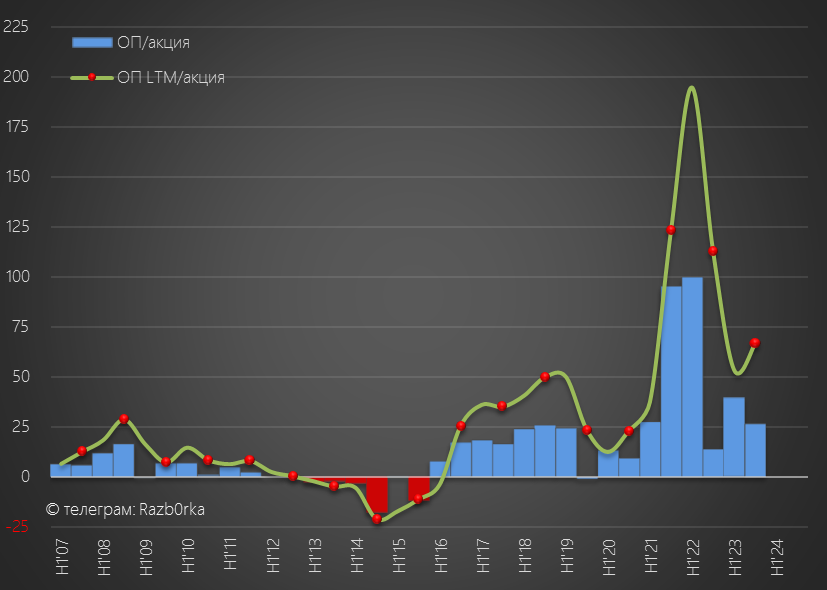

Операционная прибыль рухнула в 2 раза до 66 руб/акция

Это не помешало акциям вырасти за год в 2 раза с 200 до 430 руб!

В середине Июля делал разборку отчёта головной компании по РСБУ за 2-ой

Чистая прибыль в 2-ом квартале снизилась на 64% до 808 млн руб или 1.2 руб/акция

Полугодовая прибыль снизилась на 51% до 2.9 млрд руб

При этом акции демонстрировали феноменальную устойчивость и хоть и снизились за квартал с 400 до 300 руб, но стоили столько же как год назад когда прибыль была в 2 раза выше

Сегодня вышел отчёт МСФО и мы можем посмотреть как отработал весь холдинг

Добыча угля выросла в 1-ом полугодии на 11% г-к-г до 9.9 млн тонн

Объем продаж угольной продукции снизился на 4% с 7.4 до 7.1 млн тонн

Сколько продали концентрата и по какой цене не раскрыли в пресс-релизе

Средний курс $ был в 1-ой половине года на 18% выше чем в 1п'23

Благодаря этому, в пересчете на рубли средние цены на австралийский бенчмарк были на 13% выше чем год назад

Понятно, что цены реализации РАСПАДСКОЙ отличаются от бенчмарка, но традиционно ранее была корреляция цен

18% ослабление рубля должно было поддержать выручку компании

Но по факту она снизилась на 8% до 90 млрд руб

Получается, что продавали меньше и с серьезным дисконтом к мировым ценам

Если мы поделим выручку на объем продаж то выяснится, что средняя цена реализации практически не меняется уже 1.5 года и держится на уровне 12 600-12 800 руб/тонна

Согласитесь, выглядит это очень странно

На фоне снижения выручки на 8%, себестоимость выросла на 18% до 47 млрд руб

В пресс-релизе пишут про инфляцию расходов и увеличение налоговой нагрузки

Коммерческие расходы выросли на 13% до 28 млрд руб

Компания перестала раскрывать структуру этих расходов, ранее большую их часть составляли расходы на транспортировку угля

Почему так сильно выросли коммерческие расходы в 2022 году?

В 2022 году EVRAZ был вынужден перенаправить объемы из Европы в Азию

Как результат, компания перешла на другие менее выгодные условия поставки, когда расходы на доставку несет компания, а не покупатель

На этом история перераспределения продаж РАСПАДСКОЙ не закончилась

В 2023 году EVRAZ сократил закупки у дочки в 3 раза с 104 до 32 млрд руб!

Такое сильное изменение потоков продаж вызывает много вопросов:

Зачем это было сделано?

У кого EVRAZ закупал этот выпавший объем угля?

Что это за 3 несвязанные компании с долей в выручке РАСПАДСКОЙ 31%, 31% и 10%?

Структуру выручки в свежем отчёте не раскрыли ограничившись данными о продажах связанным сторонам

Судя по этим данным, EVRAZ закупил у дочки угля всего на 17 млрд руб

Операционный убыток в 1-ом полугодии составил 7 млрд руб или -10.8 руб/акция

Компания провела обесценение основных средств на 194 млн $ или 16 млрд руб

Без учета этого "бумажного" убытка, скорректированная операционная прибыль снизилась на 64% г-к-г до 9.4 млрд руб или 14.2 руб/акция

Как Вы понимаете, снижение операционной прибыли вызвано снижением выручки и ростом расходов и налогов

Сальдо финансовых доходов/расходов выросло с 272 млн до 602 млн руб

Денежная позиция сократилась за полугодие на 5 млрд до 25 млрд руб

Очень странно, что не стали продлять депозиты и перевели деньги на расчетный счет

Недозаработали за полгода на процентах 2-2.5 млрд руб!

Глядя на график, Вы наверное спросите:

А куда делись 9.4 млрд руб операционной прибыли?

Они как и деньги заработанные ранее зависли на счетах покупателей!

Дебиторская задолженность EVRAZ сократилась на 2.5 млрд до 4.7 млрд руб

А вот задолженность тех 3-ех загадочных покупателей выросла на 10.5 млрд до 55.5 млрд руб!

Как Вам такая оптимизация продаж?

Продают дешевле, платят за доставку так еще и покупатели не торопятся платить!

По понятным причинам, займ выданный EVRAZу в 2023 году в размере 10.5 млрд руб так и не погашен

Из-за снижения операционной прибыли и обесценения основных средств чистый убыток составил 8 млрд руб или -12 руб/акция

С корректировкой на обесценение, чистая прибыль сократилась на 64% до 8.4 млрд руб или 13 руб/акция

С 2021 года РАСПАДСКАЯ перешла на расчет дивидендов исходя из FCF (Свободного денежного потока)

Понятно, что из-за Виргинской прописки EVRAZ РАСПАДСКАЯ перестала выполнять свою дивидендную политику с началом СВО

Но давайте посмотрим какой был денежный поток в 1-ом полугодии и каков мог быть потенциальный дивиденд

По графику изменения рабочего капитала хорошо видно как сильно рост дебиторской задолженности оттягивает на себя денежный поток последние 1.5 года

Суммарный отток денег в рабочий капитал составил в 1-ом полугодии 5 млрд против 14 млрд руб в 1п'23

В результате, меньший отток частично компенсировал снижения операционной прибыли и операционный денежный поток снизился на 32% до 9 млрд руб или 13.7 руб/акция

При этом капитальные затраты выросли на 72% до 13.6 млрд руб!

С учетом полученных процентов по займу EVRAZу и расходов на аренду, FCF ушел в отрицательную зону и составил -5 млрд руб или -7.2 руб/акция

Нехватку денежного потока покрыли сокращением денежной позиции, что мы видели ранее

FCF нет, а значит и потенциальных дивидендов за 1-ое полугодие тоже нет

По моим расчетам, с 2п'21 года компания суммарно "задолжала" своим акционерам 113 руб/акция дивидендов

Каковы шансы что терпеливые акционеры РАСПАДСКОЙ получат эти деньги?

Все зависит от желания переехать в Россию материнского EVRAZ

К сожалению, EVRAZ всё никак не может продать свои американские активы

И на мой взгляд, пока этого не произойдет переезд EVRAZ в Россию выглядит маловероятным

За Июль-Август акции снизились еще на 26% до 260 руб

И я по-прежнему считаю, что это очень дорого и цена не отражает фундаментальных изменений, произошедших в бизнес-модели компании, и связанных с этим долгосрочных проблем

Приведу в очередной раз график соотношения годовой операционной прибыли и цены акций

Визуально по-графику, с текущей прибылью более-менее адекватная цена акций около 150 руб

А если накинуть дисконт за туманные перспективы и непонятные действия EVRAZ то и ниже

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба