30 августа 2024 Финам

J-Star Holding − IPO производителя карбоновых велозапчастей и ракеток

J-Star Holding – зарегистрированный на Каймановых островах холдинг, занимающийся разработкой композитных материалов на основе углеволокна и производством и реализацией изделий из них.

Параметры размещения

Название компании: J-Star Holding Co., Ltd.

Индустрия: производство изделий из композитных материалов

Год основания: 1970 г.

Количество сотрудников компании: 817

Дата размещения: 4 сентября 2024 года

Дата начала торгов: 5 сентября 2024 года

Биржа: NASDAQ

Тикер: YMAT

Цена размещения: $4-5

Объем размещения: 1 250 000 обыкновенных акций (1 437 500 акций в случае реализации опциона андеррайтерами)

Привлекаемая сумма: $5,6 млн ($6,5 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения, без вычета издержек по размещению и комиссии за андеррайтинг

Количество акций после размещения: 17 012 887 обыкновенных акций (17 200 387 в случае исполнения опциона андеррайтерами)

Оценка компании: $76,6 млн ($77,4 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения

Андеррайтеры: Maxim Group

В рамках IPO J-Star Holding планирует разместить на бирже NASDAQ 1 250 000 обыкновенных акций по цене $4-5 за бумагу. Кроме того, андеррайтер имеет опцион на покупку дополнительных 187 500 акций в течение 45 дней после размещения. Бумаги J-Star Holding будут торговаться под тикером YMAT. Free float после размещения составит 7,3%.

В результате размещения J-Star Holding рассчитывает привлечь $5,6 млн ($6,5 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения, без вычета издержек по размещению и комиссии за андеррайтинг. Капитализацию компании после IPO можно оценить в $76,6 млн.

Полученные средства компания планирует использовать для расширения бизнеса, в том числе:

примерно 70% — на приобретение и инвестирование в завод в США по производству электрических велосипедов;

примерно 15% — на создание центра исследований и разработок в Хьюстоне;

примерно 10% — на закупку оборудования для тайваньской лаборатории;

примерно 5% — на организацию офисов продаж в США и Нидерландах.

Описание бизнеса

J-Star Holding — зарегистрированный на Каймановых островах холдинг, операционные подразделения которого занимаются разработкой композитных материалов на основе углеволокна и производством и реализацией изделий из них. Компания была основана в 1970 г. и имеет более чем 50-летний опыт работы в данной сфере. Спектр производимой продукции весьма широк: от запчастей для велосипедов и теннисных ракеток до автомобильных компонентов и товаров медицинского назначения. При этом, по данным исследовательской фирмы Frost & Sullivan, J-Star Holding является одним из ведущих игроков в своем рыночном сегменте. Отметим также, что компания обладает более чем 30 зарегистрированными патентами, связанных с велосипедами, ракетками и производственными процессами, на Тайване, в КНР, Японии, Европе и США.

Штаб-квартира J-Star Holding расположена в тайваньском городе Тайчжун, где также находятся исследовательский цент и лаборатория. Основной производственной базой являются китайские заводы Dongguan YMA и Dongguan Forwell. Ранее эти заводы на 100% принадлежали компании, однако в апреле 2023 г. она продала по 80,5% в них частным лицам, по-видимому, чтобы обойти ограничения со стороны властей Поднебесной на зарубежное размещение акций китайских компаний (до этого J-Star Holding приходилось не раз переносить IPO). При этом J-Star Holding продолжает размещать свои производственные ODM- и OEM-заказы на данных предприятиях. В Китае у компании имеется еще один исследовательский центр, кроме того, у нее есть офисы в Гонконге и Самоа.

Необходимое для производства композитов углеволокно J-Star Holding покупает у крупных поставщиков, в основном японских, при этом состав смол разрабатывается самостоятельно. Конкурентным преимуществом J-Star Holding по отношению к другим подобным компаниям является наличие собственных исследовательских центров, что позволяет создавать материалы с различными наборами характеристик в зависимости от того, что нужно для выпуска того или иного продукта.

На продажи велосипедных запчастей приходится 64% выручки J-Star Holding, на ракетки для тенниса, сквоша и т.п. − 29,6% выручки, на прочие изделия − оставшиеся 6,4% выручки. Основные рынки сбыта — Швейцария, Франция, Италия, Нидерланды, Германия и Япония. Компания активно сотрудничает с известными спортивными брендами, лидерами своих рынков, такими как Colnago, Tecnifibre, Groupe Magellan.

Стратегия развития

J-Star Holding имеет весьма амбициозные планы по расширению своего географического присутствия, включающие выход на рынки Ближнего Востока, а также запуск бизнеса в США.

В октябре 2022 г. J-Star Holding заключил меморандум о взаимопонимании с компанией из Абу-Даби о строительстве завода по выпуску карбоновых велосипедных компонентов в промышленной зоне Khalifa, для обслуживания европейского рынка.

В апреле 2023 г. J-Star Holding заключил необязывающее соглашение о партнерстве с французской производственной компанией по развитию бренда карбоновых ракеток и строительству завода для их производства.

Также в апреле 2023 г. был заключен меморандум о взаимопонимании с британской компанией, занимающейся сбытом и маркетингом велосипедов и другой спортивной продукции, с целью приобретения не менее чем 30%-й доли в ней.

Во второй половине 2025 г. J-Star Holding намерен запустить мини-завод и исследовательский центр в США с целью автоматизации производственных процессов и внедрения передовых технологий в производство, а также открыть офисы продаж в Штатах и Нидерландах.

На 2025 г. запланирован запуск собственного бренда электрических велосипедов и спортивных товаров. Компания также будет и далее расширять номенклатуру выпускаемых карбоновых деталей для автомобилей, сферы здравоохранения и других отраслей.

Перспективы рынка

Современные углеродные композитные материалы обладают рядом преимуществ по сравнению с традиционными. В их числе малый вес, высокое соотношение прочности и веса, высокая жесткость и повышенная устойчивость к нагреву, коррозии и усталости. Сейчас углеродное волокно в основном используется в аэрокосмической отрасли (48%), в товарах для спорта и досуга (14%), в ветряных лопастях (8%). Однако по мере развитие технологий и постепенного удешевления углеволокна его применение, как ожидается, будет достаточно быстро расширяться.

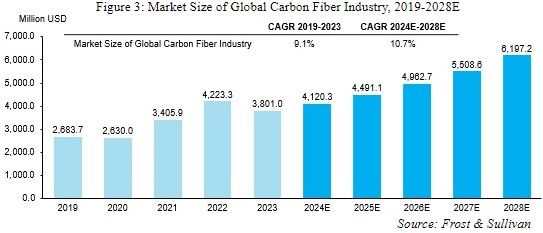

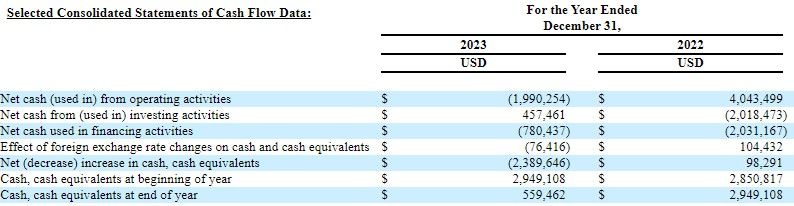

Согласно данным Frost & Sullivan, общий мировой рынок углеволокна в 2023 г. составил $3,8 млрд, а в 2028 г. его размер, как ожидается, достигнет $6,2 млрд, что предполагает среднегодовые темпы роста (CAGR) на уровне 10,7%.

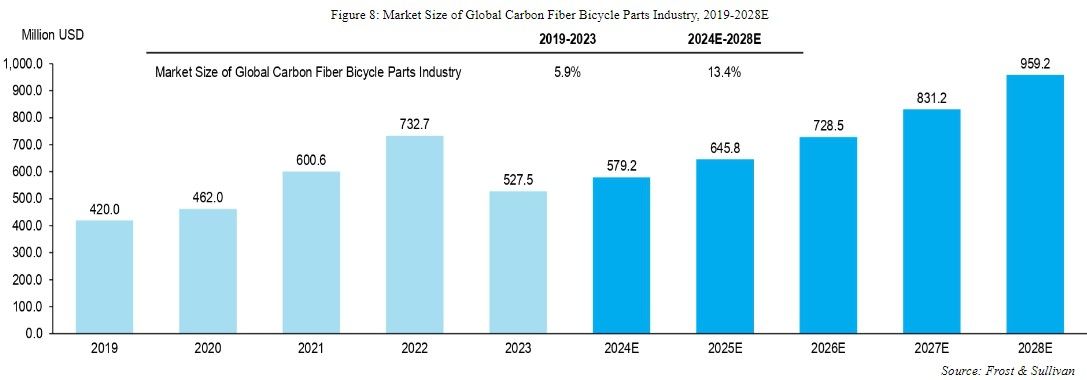

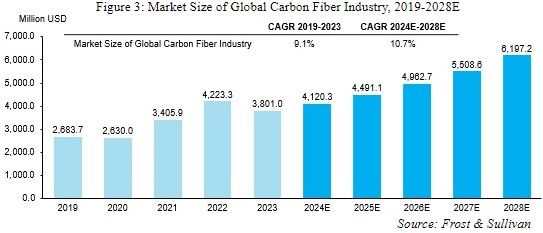

В последние годы углеволокно также находит все большее применение в производстве велосипедных рам и других компонентов благодаря его низкому весу, простоте формования, высокой прочности и жесткости. До последнего времени карбоновые детали в основном использовались в велосипедах высокого класса для профессионалов, однако постепенно они начинают массово применяться и в любительском сегменте.

В Frost & Sullivan оценивают, что в предстоящие 5 лет глобальный рынок карбоновых велосипедных компонентов будет расти с CAGR 13,4% и достигнет $859,2 млн в 2028 г.

Кроме того, неплохой рост в ближайшие годы должен показать и рынок карбоновых ракеток: в среднем на 10,2% в год, до $406,2 млн в 2028 г. с $253.45 млн в 2023 г. И J-Star Holding, учитывая сильные позиции компании на этих рынках, должен выиграть от указанных тенденций.

Финансовые результаты

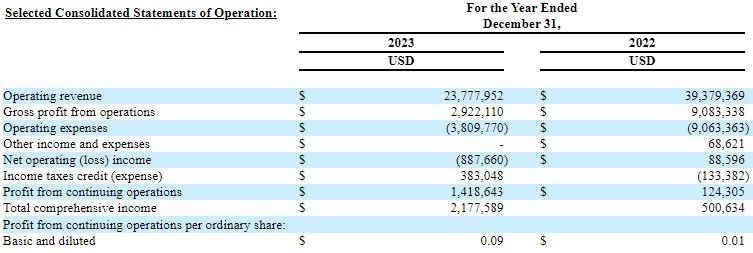

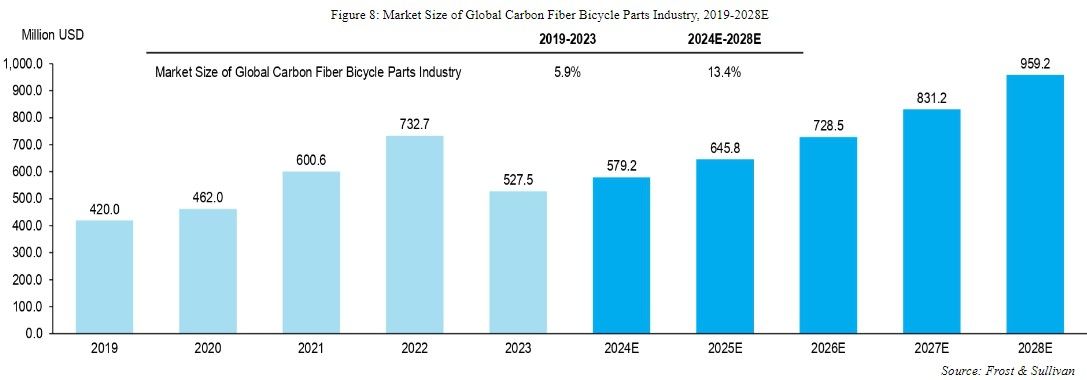

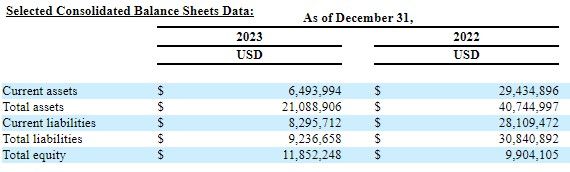

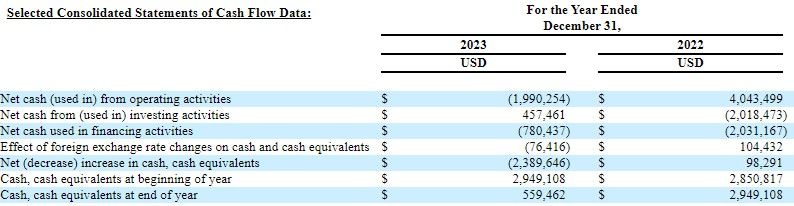

Финансовые результаты J-Star Holding за 2023 г. оказались неоднозначными. Выручка упала на 39,6% до $23,8 млн в связи с деконсолидацией результатов китайских заводов, поскольку часть клиентов компании предпочла покупать продукцию у них напрямую. На таком фоне компания отразила операционный убыток в размере $888 тыс. против операционной прибыли $89 тыс. годом ранее. В то же время благодаря значительным неоперационным доходам компания вышла на положительную чистую прибыль, которая составила $1,4 млн.

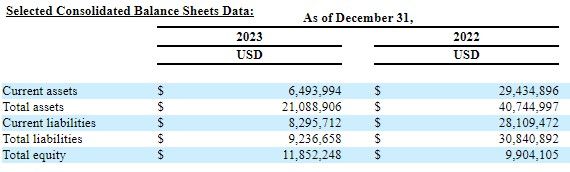

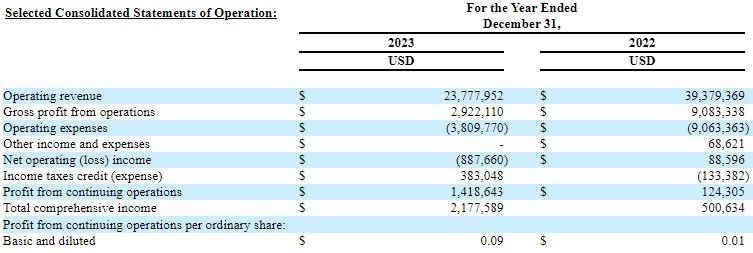

Свободный денежный поток J-Star Holding в 2023 г. составил отрицательные $2,4 млн, что привело к снижению объема денежных средств на балансе до $559 тыс. с $2,9 млн в начале прошлого года. Чистый долг поднялся до $7 млн с $2,9 млн.

В целом можно отметить, что финансовое состояние J-Star несколько ухудшилось за последний год, при этом текущее положение дел компании оценить сложно ввиду отсутствия промежуточной отчетности за 2024 г.

Основные риски

В случае ухудшения ситуации в мировой экономике можно ожидать снижения спроса на продукцию J-Star Holding, что отрицательно скажется на ее финпоказателях.

Рынок, на котором работает J-Star Holding, высоко конкурентен, что может затруднить компании расширение бизнеса.

J-Star Holding ведет бизнес на Тайване, поэтому дополнительные риски для компании связаны с напряженными отношениями между Тайванем и Китаем.

Стратегия развития J-Star Holding базируется в значительной степени на предварительных договоренностях, которые в основном не являются обязывающими.

Для развития J-Star Holding, возможно, и далее придется прибегать к финансированию за счет размещения дополнительных акций, что приведет к размытию долей существующих акционеров.

Ликвидность акций J-Star Holding после IPO, по всей видимости, будет недостаточно высокой, что может осложнить своевременное осуществление сделок, в частности, по закрытию позиций в случае такой необходимости.

Аналогичные размещения за последние годы

За последние годы в мире можно выделить несколько IPO компаний, работающих в сфере производства изделий из композитных материалов на основе углеволокна. При этом динамика акций после размещения была весьма неоднородной.

IPO представителей сектора за последние годы

Оценка и перспективы IPO

С учетом ожидаемой капитализации J-Star Holding после IPO на уровне $76,6 млн коэффициент P/S LTM компании составляет 3,2х, P/E LTM − 54,7х. При этом медианные значения данных мультипликаторов для компаний-аналогов, торгующихся на международных биржах, составляют, по нашей оценке на основе данных Reuters, 2,0х и 23,0х, соответственно. Столь существенная премия, предполагаемая параметрами IPO, видится нами слишком оптимистичной, учитывая перечисленные выше риски. Теоретически высокая оценка может быть обусловлена ожидаемыми высокими темпами развития бизнеса J-Star Holding в связи с неплохими перспективами рынка, на котором она работает. Однако насколько этот сценарий реализуется — сказать на данный момент трудно.

Надо отметить и тот факт, что IPO J-Star Holding уже несколько раз откладывалось, причем менялись и предполагаемые объемы предложения акций. В частности, в сентябре 2023 г. компания собиралась разместить 2,5 млн акций, в июне 2024 г. плановый объем размещения был снижен до 2 млн акций, а в августе этого года — до текущих 1,25 млн. Менялись также и андеррайтеры. Это может говорить о том, что интерес инвесторов к данному размещению не самый высокий.

Учитывая вышесказанное, риски инвестиций в бумаги J-Star Holding, на наш взгляд, весьма существенны, и инвесторам следует помнить о них при принятии решения об участии в данном размещении.

J-Star Holding – зарегистрированный на Каймановых островах холдинг, занимающийся разработкой композитных материалов на основе углеволокна и производством и реализацией изделий из них.

Параметры размещения

Название компании: J-Star Holding Co., Ltd.

Индустрия: производство изделий из композитных материалов

Год основания: 1970 г.

Количество сотрудников компании: 817

Дата размещения: 4 сентября 2024 года

Дата начала торгов: 5 сентября 2024 года

Биржа: NASDAQ

Тикер: YMAT

Цена размещения: $4-5

Объем размещения: 1 250 000 обыкновенных акций (1 437 500 акций в случае реализации опциона андеррайтерами)

Привлекаемая сумма: $5,6 млн ($6,5 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения, без вычета издержек по размещению и комиссии за андеррайтинг

Количество акций после размещения: 17 012 887 обыкновенных акций (17 200 387 в случае исполнения опциона андеррайтерами)

Оценка компании: $76,6 млн ($77,4 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения

Андеррайтеры: Maxim Group

В рамках IPO J-Star Holding планирует разместить на бирже NASDAQ 1 250 000 обыкновенных акций по цене $4-5 за бумагу. Кроме того, андеррайтер имеет опцион на покупку дополнительных 187 500 акций в течение 45 дней после размещения. Бумаги J-Star Holding будут торговаться под тикером YMAT. Free float после размещения составит 7,3%.

В результате размещения J-Star Holding рассчитывает привлечь $5,6 млн ($6,5 млн в случае исполнения опциона андеррайтерами) по центральной точке диапазона размещения, без вычета издержек по размещению и комиссии за андеррайтинг. Капитализацию компании после IPO можно оценить в $76,6 млн.

Полученные средства компания планирует использовать для расширения бизнеса, в том числе:

примерно 70% — на приобретение и инвестирование в завод в США по производству электрических велосипедов;

примерно 15% — на создание центра исследований и разработок в Хьюстоне;

примерно 10% — на закупку оборудования для тайваньской лаборатории;

примерно 5% — на организацию офисов продаж в США и Нидерландах.

Описание бизнеса

J-Star Holding — зарегистрированный на Каймановых островах холдинг, операционные подразделения которого занимаются разработкой композитных материалов на основе углеволокна и производством и реализацией изделий из них. Компания была основана в 1970 г. и имеет более чем 50-летний опыт работы в данной сфере. Спектр производимой продукции весьма широк: от запчастей для велосипедов и теннисных ракеток до автомобильных компонентов и товаров медицинского назначения. При этом, по данным исследовательской фирмы Frost & Sullivan, J-Star Holding является одним из ведущих игроков в своем рыночном сегменте. Отметим также, что компания обладает более чем 30 зарегистрированными патентами, связанных с велосипедами, ракетками и производственными процессами, на Тайване, в КНР, Японии, Европе и США.

Штаб-квартира J-Star Holding расположена в тайваньском городе Тайчжун, где также находятся исследовательский цент и лаборатория. Основной производственной базой являются китайские заводы Dongguan YMA и Dongguan Forwell. Ранее эти заводы на 100% принадлежали компании, однако в апреле 2023 г. она продала по 80,5% в них частным лицам, по-видимому, чтобы обойти ограничения со стороны властей Поднебесной на зарубежное размещение акций китайских компаний (до этого J-Star Holding приходилось не раз переносить IPO). При этом J-Star Holding продолжает размещать свои производственные ODM- и OEM-заказы на данных предприятиях. В Китае у компании имеется еще один исследовательский центр, кроме того, у нее есть офисы в Гонконге и Самоа.

Необходимое для производства композитов углеволокно J-Star Holding покупает у крупных поставщиков, в основном японских, при этом состав смол разрабатывается самостоятельно. Конкурентным преимуществом J-Star Holding по отношению к другим подобным компаниям является наличие собственных исследовательских центров, что позволяет создавать материалы с различными наборами характеристик в зависимости от того, что нужно для выпуска того или иного продукта.

На продажи велосипедных запчастей приходится 64% выручки J-Star Holding, на ракетки для тенниса, сквоша и т.п. − 29,6% выручки, на прочие изделия − оставшиеся 6,4% выручки. Основные рынки сбыта — Швейцария, Франция, Италия, Нидерланды, Германия и Япония. Компания активно сотрудничает с известными спортивными брендами, лидерами своих рынков, такими как Colnago, Tecnifibre, Groupe Magellan.

Стратегия развития

J-Star Holding имеет весьма амбициозные планы по расширению своего географического присутствия, включающие выход на рынки Ближнего Востока, а также запуск бизнеса в США.

В октябре 2022 г. J-Star Holding заключил меморандум о взаимопонимании с компанией из Абу-Даби о строительстве завода по выпуску карбоновых велосипедных компонентов в промышленной зоне Khalifa, для обслуживания европейского рынка.

В апреле 2023 г. J-Star Holding заключил необязывающее соглашение о партнерстве с французской производственной компанией по развитию бренда карбоновых ракеток и строительству завода для их производства.

Также в апреле 2023 г. был заключен меморандум о взаимопонимании с британской компанией, занимающейся сбытом и маркетингом велосипедов и другой спортивной продукции, с целью приобретения не менее чем 30%-й доли в ней.

Во второй половине 2025 г. J-Star Holding намерен запустить мини-завод и исследовательский центр в США с целью автоматизации производственных процессов и внедрения передовых технологий в производство, а также открыть офисы продаж в Штатах и Нидерландах.

На 2025 г. запланирован запуск собственного бренда электрических велосипедов и спортивных товаров. Компания также будет и далее расширять номенклатуру выпускаемых карбоновых деталей для автомобилей, сферы здравоохранения и других отраслей.

Перспективы рынка

Современные углеродные композитные материалы обладают рядом преимуществ по сравнению с традиционными. В их числе малый вес, высокое соотношение прочности и веса, высокая жесткость и повышенная устойчивость к нагреву, коррозии и усталости. Сейчас углеродное волокно в основном используется в аэрокосмической отрасли (48%), в товарах для спорта и досуга (14%), в ветряных лопастях (8%). Однако по мере развитие технологий и постепенного удешевления углеволокна его применение, как ожидается, будет достаточно быстро расширяться.

Согласно данным Frost & Sullivan, общий мировой рынок углеволокна в 2023 г. составил $3,8 млрд, а в 2028 г. его размер, как ожидается, достигнет $6,2 млрд, что предполагает среднегодовые темпы роста (CAGR) на уровне 10,7%.

В последние годы углеволокно также находит все большее применение в производстве велосипедных рам и других компонентов благодаря его низкому весу, простоте формования, высокой прочности и жесткости. До последнего времени карбоновые детали в основном использовались в велосипедах высокого класса для профессионалов, однако постепенно они начинают массово применяться и в любительском сегменте.

В Frost & Sullivan оценивают, что в предстоящие 5 лет глобальный рынок карбоновых велосипедных компонентов будет расти с CAGR 13,4% и достигнет $859,2 млн в 2028 г.

Кроме того, неплохой рост в ближайшие годы должен показать и рынок карбоновых ракеток: в среднем на 10,2% в год, до $406,2 млн в 2028 г. с $253.45 млн в 2023 г. И J-Star Holding, учитывая сильные позиции компании на этих рынках, должен выиграть от указанных тенденций.

Финансовые результаты

Финансовые результаты J-Star Holding за 2023 г. оказались неоднозначными. Выручка упала на 39,6% до $23,8 млн в связи с деконсолидацией результатов китайских заводов, поскольку часть клиентов компании предпочла покупать продукцию у них напрямую. На таком фоне компания отразила операционный убыток в размере $888 тыс. против операционной прибыли $89 тыс. годом ранее. В то же время благодаря значительным неоперационным доходам компания вышла на положительную чистую прибыль, которая составила $1,4 млн.

Свободный денежный поток J-Star Holding в 2023 г. составил отрицательные $2,4 млн, что привело к снижению объема денежных средств на балансе до $559 тыс. с $2,9 млн в начале прошлого года. Чистый долг поднялся до $7 млн с $2,9 млн.

В целом можно отметить, что финансовое состояние J-Star несколько ухудшилось за последний год, при этом текущее положение дел компании оценить сложно ввиду отсутствия промежуточной отчетности за 2024 г.

Основные риски

В случае ухудшения ситуации в мировой экономике можно ожидать снижения спроса на продукцию J-Star Holding, что отрицательно скажется на ее финпоказателях.

Рынок, на котором работает J-Star Holding, высоко конкурентен, что может затруднить компании расширение бизнеса.

J-Star Holding ведет бизнес на Тайване, поэтому дополнительные риски для компании связаны с напряженными отношениями между Тайванем и Китаем.

Стратегия развития J-Star Holding базируется в значительной степени на предварительных договоренностях, которые в основном не являются обязывающими.

Для развития J-Star Holding, возможно, и далее придется прибегать к финансированию за счет размещения дополнительных акций, что приведет к размытию долей существующих акционеров.

Ликвидность акций J-Star Holding после IPO, по всей видимости, будет недостаточно высокой, что может осложнить своевременное осуществление сделок, в частности, по закрытию позиций в случае такой необходимости.

Аналогичные размещения за последние годы

За последние годы в мире можно выделить несколько IPO компаний, работающих в сфере производства изделий из композитных материалов на основе углеволокна. При этом динамика акций после размещения была весьма неоднородной.

IPO представителей сектора за последние годы

Оценка и перспективы IPO

С учетом ожидаемой капитализации J-Star Holding после IPO на уровне $76,6 млн коэффициент P/S LTM компании составляет 3,2х, P/E LTM − 54,7х. При этом медианные значения данных мультипликаторов для компаний-аналогов, торгующихся на международных биржах, составляют, по нашей оценке на основе данных Reuters, 2,0х и 23,0х, соответственно. Столь существенная премия, предполагаемая параметрами IPO, видится нами слишком оптимистичной, учитывая перечисленные выше риски. Теоретически высокая оценка может быть обусловлена ожидаемыми высокими темпами развития бизнеса J-Star Holding в связи с неплохими перспективами рынка, на котором она работает. Однако насколько этот сценарий реализуется — сказать на данный момент трудно.

Надо отметить и тот факт, что IPO J-Star Holding уже несколько раз откладывалось, причем менялись и предполагаемые объемы предложения акций. В частности, в сентябре 2023 г. компания собиралась разместить 2,5 млн акций, в июне 2024 г. плановый объем размещения был снижен до 2 млн акций, а в августе этого года — до текущих 1,25 млн. Менялись также и андеррайтеры. Это может говорить о том, что интерес инвесторов к данному размещению не самый высокий.

Учитывая вышесказанное, риски инвестиций в бумаги J-Star Holding, на наш взгляд, весьма существенны, и инвесторам следует помнить о них при принятии решения об участии в данном размещении.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба