За счет ажиотажного спроса на ИИ-чипы для дата-центров финансовые показатели AMD вновь превзошли ожидания рынка во 2К24. Компания успешно расширяет клиентскую базу и в 3К24 ожидает еще более впечатляющих результатов. В связи с сильным отчетом мы пересмотрели оценку стоимости акций AMD в сторону повышения и считаем, что на данный момент рынок справедливо оценивает бумаги компании.

Мы присваиваем рейтинг «Держать» акциям AMD с целевой ценой $ 151 на ближайшие 12 мес. Потенциал роста составляет 0%.

Advanced Micro Devices (AMD) — крупный американский производитель микроэлектроники, специализирующийся на центральных (CPU) и графических (GPU) процессорах.

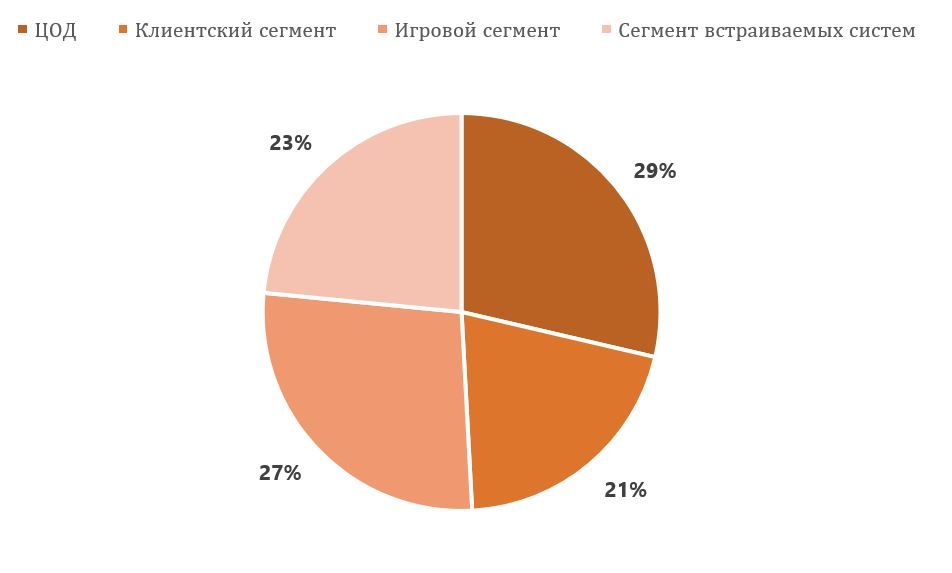

AMD: выручка по сегментам, 2023 г.

Сегмент дата-центров остается ключевым драйвером сильных финансовых показателей AMD. Совокупная выручка компании по 2К24 увеличилась на 9% г/г, до $ 5,8 млрд, заметно превзойдя прогнозы. Главным «локомотивом» остается сегмент ЦОД, где выручка подскочила на 115% г/г, до $ 2,8 млрд. Сильная динамика сохраняется и в клиентском сегменте, где продажи выросли на 49% г/г, до $ 1,5 млрд.

В 3К24 руководство AMD ждет еще более впечатляющих результатов. Согласно прогнозу менеджмента, выручка может составить $ 6,7 млрд (+15,5% г/г), валовая маржа достигнет 53,5%, а операционные издержки — около $ 1,9 млрд. Таким образом, операционная прибыль AMD в 3К24 может составить $ 1,7 млрд (+30,7% г/г).

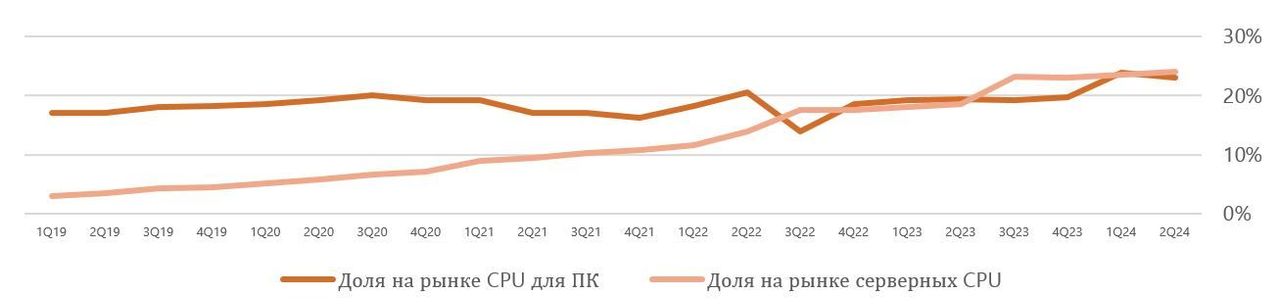

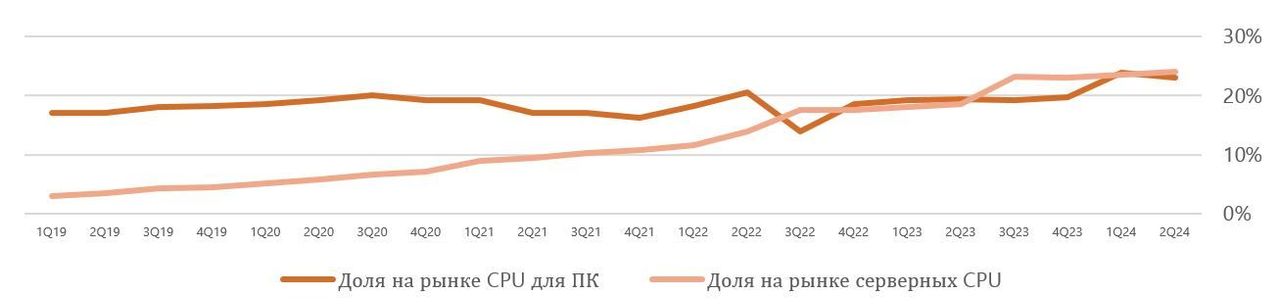

AMD продолжает отнимать у Intel долю на рынке серверных CPU. Согласно Mercury Research, в 1К24 доля компании на рынке процессоров для x86 серверов достигла рекордных 33,0% (+5,2 п. п. г/г) в денежном выражении и 23,6% (+5,6 п. п. г/г) в натуральном выражении.

Ускорители линейки Instinct (в нее входят MI300 и MI300X) продолжают пользоваться повышенным спросом. По словам главы AMD Л. Су, продажи ускорителей MI300 за 2К24 превысили $ 1 млрд. Одним из главных покупателей остается Microsoft, которая начала использовать ускорители MI300X для обеспечения работы GPT-4 Turbo и Copilot.

Результаты клиентского сегмента поддержит восстановление мирового рынка ПК. По данным IDC, мировые поставки ПК выросли на 1,5% г/г в 1К24 и на 3% г/г во 2К24. Руководство AMD уже объявило, что их чипы линейки Ryzen AI 300 будут использованы в новом поколении ИИ-ноутбуков Acer, ASUS и Lenovo.

Компания AMD не платит дивиденды, однако за 2К24 потратила $ 352 млн на обратный выкуп акций. Всего с начала 2024 г. объем выкупа составил $ 356 млн.

Мы оценили акции AMD, используя сравнительный метод по мультипликаторам P/E, EV/EBITDA и EV/Sales NTM, а также модель дисконтированных денежных потоков (DCF). По нашим расчетам, на данный момент бумаги оценены рынком справедливо.

Ключевым риском для AMD остается растущая конкуренция в отрасли микроэлектроники. В области GPU компания соперничает с бесспорным лидером рынка — NVIDIA. В сфере CPU для ПК к традиционной борьбе между AMD и Intel в последнее время присоединилась Qualcomm, выпустившая чипы c архитектурой ARM для ИИ-ноутбуков. Не стоит забывать и про то, что крупнейшие технологические компании занимаются разработкой собственных чипов и в перспективе могут снизить объем закупок продукции AMD. Растущая конкуренция несет риски для показателей рентабельности AMD.

Описание эмитента

Advanced Micro Devices (AMD) — крупный американский производитель микроэлектроники, специализирующийся на центральных (CPU) и графических (GPU) процессорах. После отделения GlobalFoundries в 2009 г. AMD работает по бизнес-модели fabless, подразумевающей аутсорсинг непосредственного изготовления чипов компаниям-партнерам — TSMC, GlobalFoundries, United Microelectronics и Samsung.

AMD ведет деятельность в четырех основных сегментах:

Сегмент центров обработки данных (ЦОД) специализируется на разработке высокопроизводительных процессоров (CPU) и ускорителей (GPU) для серверов, используемых в облачных вычислениях, центрах обработки данных и корпоративных приложениях.

Клиентский сегмент ориентирован на рынок персональных компьютеров и предлагает процессоры (CPU) и чипсеты для настольных компьютеров и ноутбуков. Основные продукты представлены линейкой AMD Ryzen.

Игровой сегмент специализируется на разработке графических процессоров (GPU) для игрового рынка. Представлен линейкой графических карт AMD Radeon Graphics.

Сегмент встраиваемых систем предлагает процессоры для различных встраиваемых приложений, включая промышленную автоматику, медицинские устройства и игровые консоли.

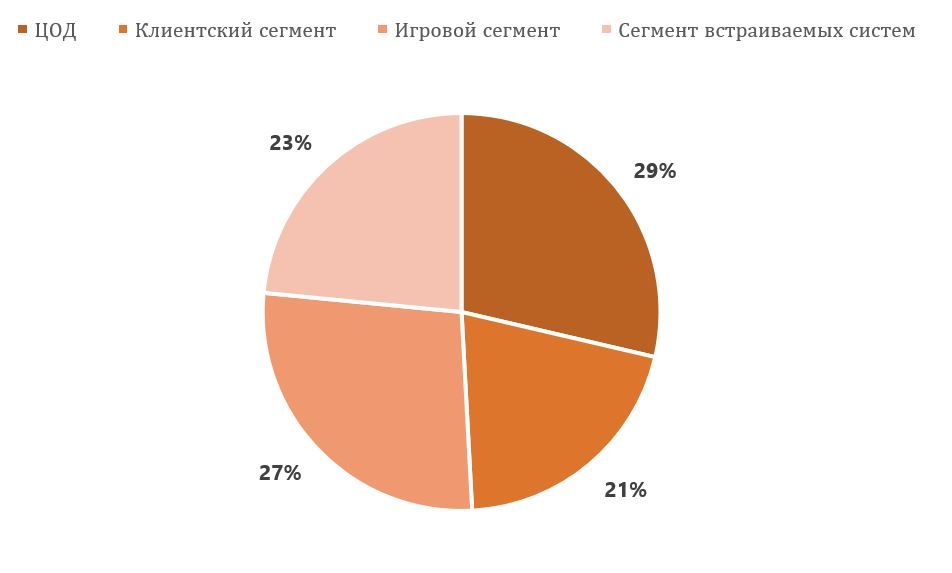

Выручка AMD в 2023 г. была относительно равномерно диверсифицирована между четырьмя сегментами. Наибольшие доли пришлись на подразделение ЦОД (29%) и игровой сегмент (27%). Клиентский сегмент и сегмент встраиваемых систем принесли 21% и 23% от совокупной выручки соответственно.

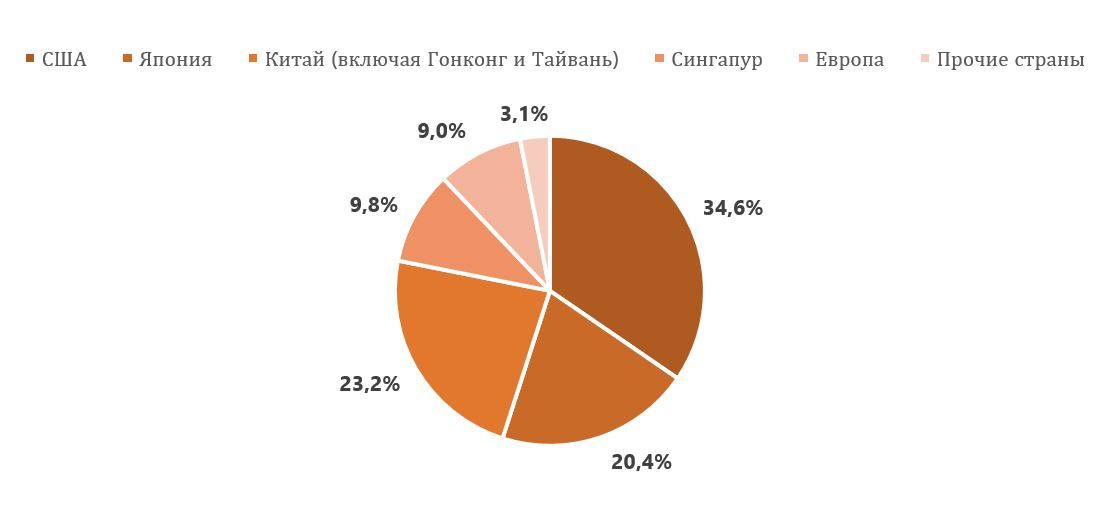

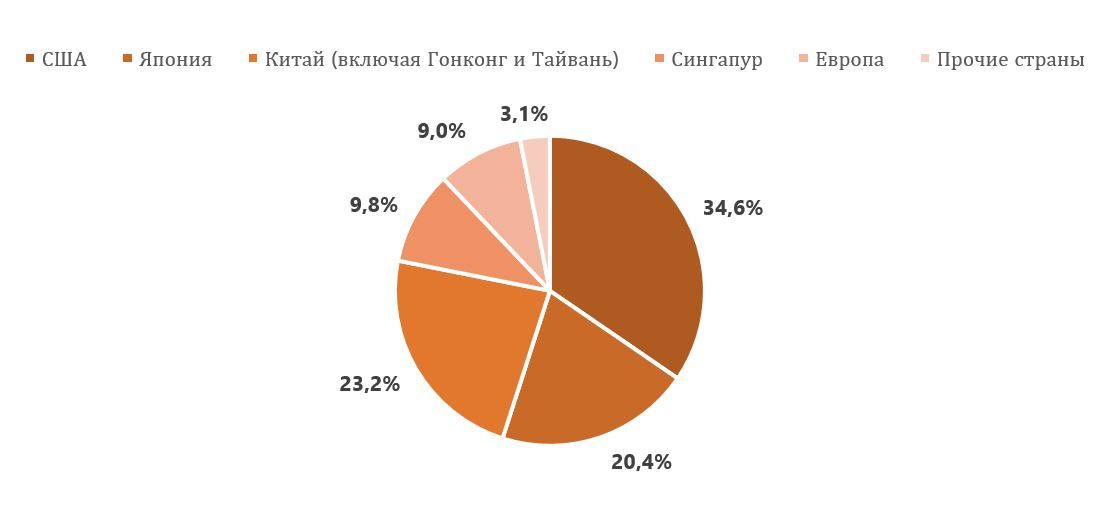

В разбивке по странам наиболее важными для AMD являются рынки США (34,6%), Китая (23,2%) и Японии (20,4%).

Акционерный капитал AMD состоит из 1,6 млрд акций, из которых 99,3% в свободном обращении (free float). Крупнейшими акционерами AMD являются инвестиционные компании The Vanguard Group (9,10%), BlackRock (8,06%) и State Street Global Advisors (4,24%).

Перспективы компании

AMD продолжает отнимать у Intel долю на рынке серверных CPU. Согласно Mercury Research, в 1К24 доля компании на рынке процессоров для x86 серверов достигла рекордных 33,0% (+5,2 п. п. г/г) в денежном выражении и 23,6% (+5,6 п. п. г/г) в натуральном выражении. Линейка AMD EPYC предлагает клиентам более высокую производительность в задачах, где решающую роль играет количество ядер процессора, а также может похвастаться более экономичным энергопотреблением. По словам менеджмента AMD, CPU EPYC пользуются все большей популярностью в различных отраслях. За 2К24 компания AMD начала сотрудничество в том числе с Uber, Netflix, Adobe, Boeing, Siemens и другими крупными компаниями. Во второй половине 2024 г. компания собирается представить следующее поколение серверных CPU (EPYC Turin), что позволит ей усилить позиции в борьбе с Intel.

Динамика доли AMD на рынке CPU для ПК и серверов (в натуральном выражении)

Ускорители линейки Instinct (в нее входят MI300 и MI300X) продолжают пользоваться повышенным спросом. По словам главы AMD Л. Су, продажи ускорителей MI300 за 2К24 превысили $ 1 млрд. Одним из главных покупателей остается Microsoft, которая начала использовать ускорители MI300X для обеспечения работы GPT-4 Turbo и Copilot. В то же время AMD стремится расширить число покупателей и заявила о начале сотрудничества с Dell, HPE, Lenovo и Super Micro Computer. В целом AMD пока довольно успешно пытается занять нишу на рынке GPU для нужд ИИ-технологий, где доминирует NVIDIA.

AMD пытается догнать NVIDIA в области программного обеспечения для ИИ. В рамках данной стратегии в октябре 2023 г. компания купила стартап Nod.ai, занимающийся оптимизацией ИИ-моделей для работы на различных аппаратных платформах. В июле 2024 г. стало известно, что AMD планирует приобрести финский стартап Silo AI, который предлагает решения на основе ИИ для нужд корпораций. Данные приобретения, помимо прочего, направлены на усиление позиций AMD в области программной оптимизации ИИ-моделей для более эффективной работы на чипах компании. Для этих целей компания развивает свою платформу ROCm (Radeon Open Compute), однако по ряду параметров она все еще сильно отстает от CUDA, разрабатываемой NVIDIA.

Результаты клиентского сегмента поддержит восстановление мирового рынка ПК. По данным IDC, мировые поставки ПК выросли на 1,5% г/г в 1К24 и на 3% г/г во 2К24. В краткосрочной перспективе рост рынка будет обусловлен двумя факторами. Во-первых, скоро начнется очередной цикл обновления коммерческих ПК в связи с прекращением поддержки Windows 10 в октябре 2025 г. Во-вторых, на рынок уже вышли ИИ-ноутбуки, на популярность которых делают ставку многие производители электроники. Руководство AMD уже объявило, что их чипы линейки Ryzen AI 300 будут использованы в новом поколении ноутбуков Acer, ASUS и Lenovo.

Риски компании

Серьезных улучшений в игровом сегменте в 2024 г. не ожидается. По оценкам IDC, продажи игровых ПК в 2024 г. начнут восстановление после спада в прошлом году, однако темпы роста составят лишь 1%. Среди позитивных моментов стоит отметить, что продажи игровых видеокарт линейки Radeon 6000 и 7000 вернулись к росту во 2К24. Тем не менее значительный спад продаж кастомизированных чипов, которые AMD разрабатывает специально под конкретные модели электроники, обусловил дальнейшее падение продаж сегмента. Основным негативным фактором остается переход рынка текущего (9-го) поколения игровых консолей в зрелую стадию. Выход консолей нового (10-го) поколения, вероятно, состоится не раньше 2028 г., что будет обусловливать слабые результаты игрового подразделения AMD на горизонте ближайших лет.

Высокая конкуренция на рынке чипов может привести к падению рентабельности продаж. На всех ключевых рынках AMD находится в ожесточенной конкуренции с другими чипмейкерами. В области GPU компания соперничает с бесспорным лидером рынка — NVIDIA. В сфере CPU для ПК к традиционной борьбе между AMD и Intel в последнее время также присоединилась Qualcomm, выпустившая чипы c архитектурой ARM для ИИ-ноутбуков. Не стоит забывать и про то, что крупнейшие технологические компании занимаются разработкой собственных чипов и в перспективе могут снизить объем закупок продукции AMD. Таким образом, производители чипов в ближайшие годы, вероятно, уже не смогут диктовать покупателям столь высокие цены, как сегодня. Снижение цен окажет прямое влияние на размер валовой маржи и денежных потоков чипмейкеров.

Возможности для продаж чипов на китайском рынке сокращаются в связи с ужесточением противостояния между США и КНР. Вашингтон в 2023 г. уже ограничил экспорт отдельных разновидностей процессоров NVIDIA на китайский рынок, а Пекин в мае 2024 г. запретил использование чипов от AMD и Intel в компьютерах и серверах в госорганах. В ближайшие годы с высокой вероятностью перечень ограничений будет расширен, что сократит потенциал роста выручки AMD. С другой стороны, AMD в значительной степени зависит от тайваньской TSMC, которая занимается производством процессоров компании. Возможные перебои в логистических цепочках, а также вероятность обострения конфликта КНР и Тайваня являются серьезными рисками для бизнеса AMD.

Выплаты акционерам

AMD на данный момент не выплачивает дивиденды, предпочитая возвращать капитал акционерам через обратный выкуп акций. За 2К24 потратила $ 352 млн на обратный выкуп акций. Всего с начала 2024 г. объем выкупа составил $ 356 млн.

Финансовые показатели

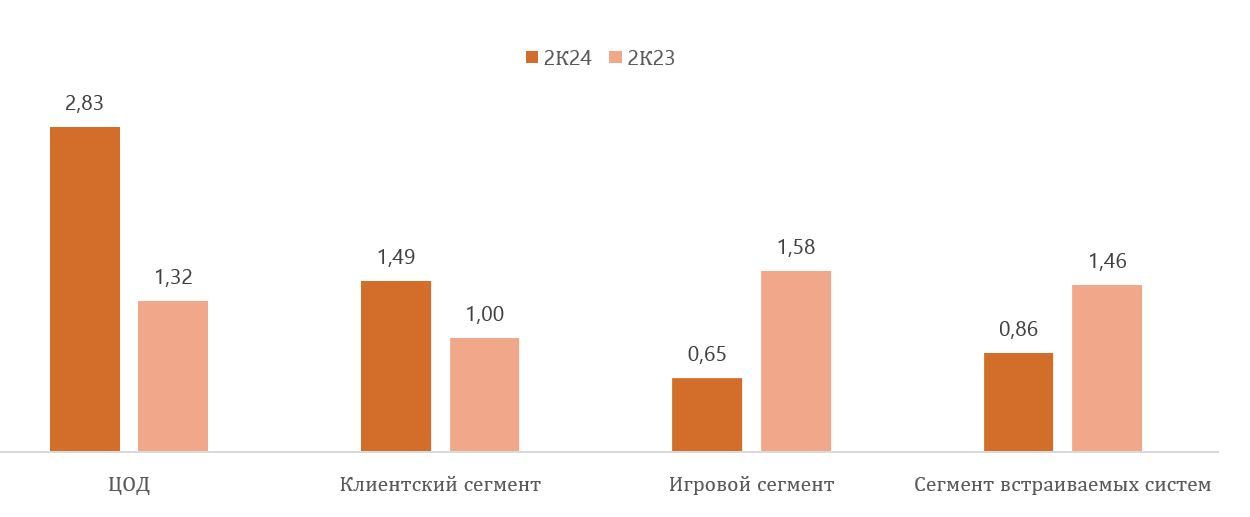

Сегмент дата-центров остается ключевым драйвером сильных финансовых показателей AMD. Совокупная выручка компании во 2К24 увеличилась на 9% г/г, до $ 5,8 млрд, заметно превзойдя прогнозы. Главным «локомотивом» остается сегмент ЦОД, где выручка подскочила на 115% г/г и на 21% к/к, до $ 2,8 млрд. Сильная динамика сохраняется и в клиентском сегменте, где продажи выросли на 49% г/г и на 9% к/к, до $ 1,5 млрд. Тем временем выручка игрового сегмента упала на 59% г/г, до $ 648 млн, а продажи в сегменте встраиваемых систем обвалились на 41% г/г, до $ 861 млн. Ранее менеджмент предупреждал о слабости данных областей бизнеса — их негативная динамика выступает причиной относительно скромных темпов роста совокупной выручки.

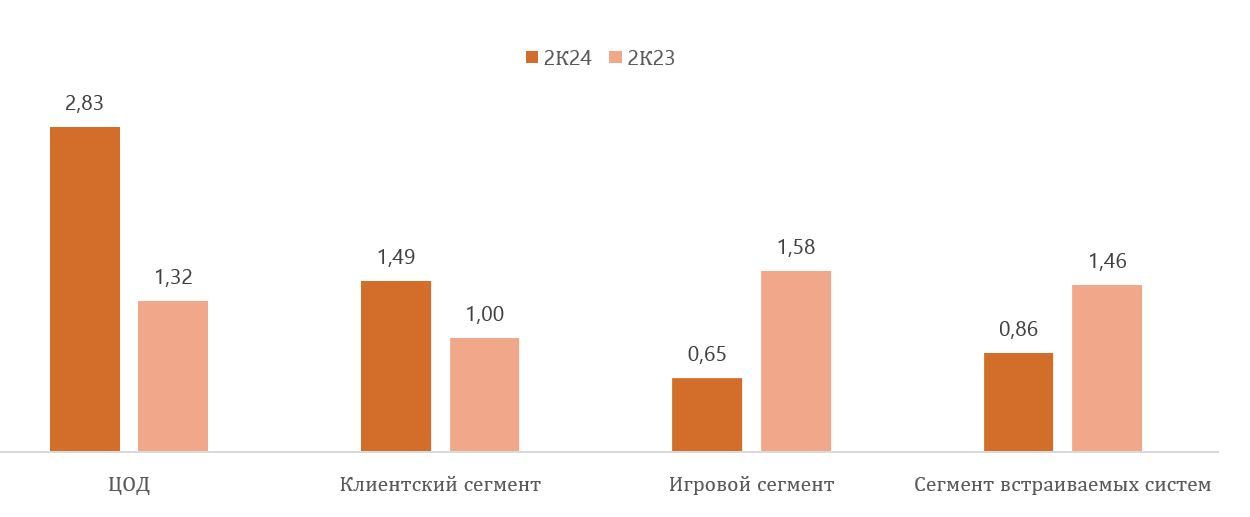

AMD: динамика выручки по сегментам, млрд $

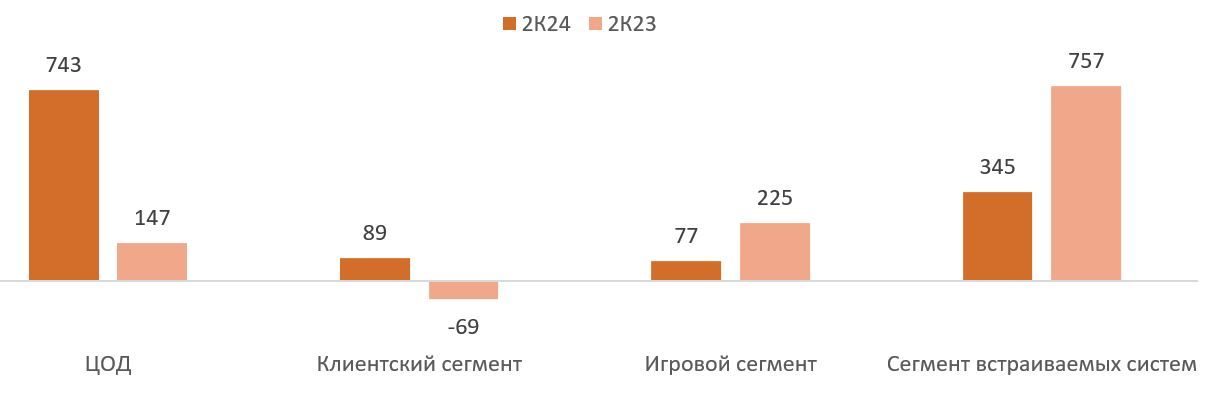

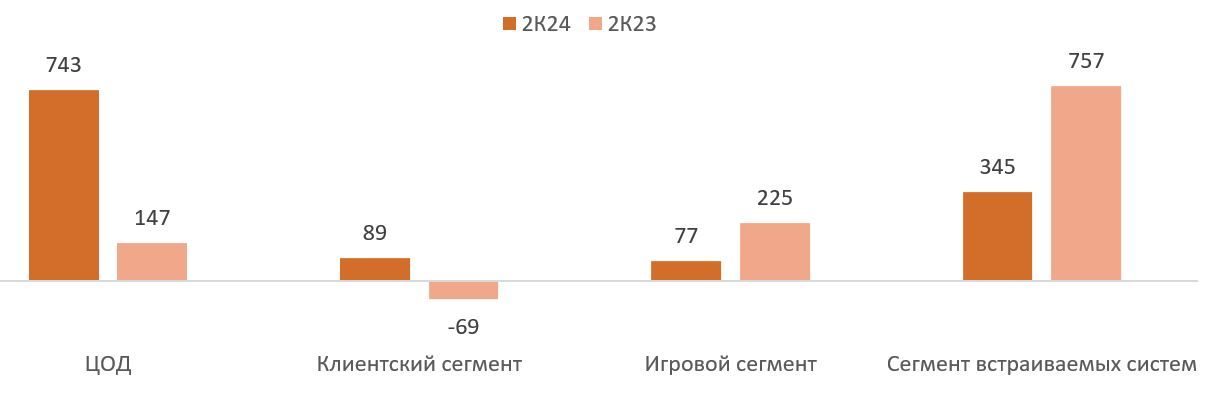

Операционная прибыль AMD во 2К24 увеличилась на 18% г/г, до $ 1,1 млрд, а операционная маржа выросла на 2 п. п., до 22%. Рост показателей был вновь обусловлен высокими темпами роста прибыли сегмента ЦОД (+405% г/г) и постепенным восстановлением клиентского сегмента после прошлогодних убытков. Негативная динамика игрового подразделения и сегмента встраиваемых систем сохраняется и на уровне операционной прибыли. Тем не менее стоит отметить, что операционная прибыль сегмента встраиваемых систем увеличилась на 1% в квартальном выражении, что позволяет надеяться на возможное улучшение показателей в грядущих кварталах.

AMD: динамика операционной прибыли по сегментам, млн $

В 3К24 руководство AMD ждет еще более впечатляющих результатов. Согласно прогнозу менеджмента, выручка может составить $ 6,7 млрд (+15,5% г/г), валовая маржа достигнет 53,5%, а операционные издержки — около $ 1,9 млрд. Таким образом, операционная прибыль AMD в 3К24 может составить $ 1,7 млрд (+30,7% г/г).

AMD: ключевые данные отчетности, млрд $

Инвестиции в R&D будут расти. Высокие затраты на исследования необходимы AMD для усиления своих позиций в конкурентной борьбе с другими производителями микроэлектроники. В ближайшие годы размер R&D затрат относительно выручки может составить 18–22%.

Стабильный свободный денежный поток позволяет AMD аккумулировать денежные средства. За счет запасов кеша AMD в последние годы достаточно активно приобретает стартапы, занимающиеся ИИ. Чистый долг компании находится в отрицательной зоне из-за незначительного объема долга по сравнению с денежными запасами.

AMD: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Для оценки стоимости акций AMD мы использовали сравнительный метод по мультипликаторам P/E, EV/EBITDA и EV/Sales NTM (относительно компаний-аналогов и исторических значений этих коэффициентов самой компании), а также модель дисконтированных денежных потоков (DCF).

Оценка по мультипликаторам P/E, EV/EBITDA и EV/Sales NTM аналогов подразумевает целевую капитализацию в размере $ 264,0 млрд, что соответствует $ 163 на акцию.

Оценка по медиане исторических значений мультипликаторов P/E, EV/EBITDA и EV/Sales NTM за последние 3 года подразумевает целевую капитализацию в размере $ 223,3 млрд, или $ 138 на акцию.

AMD: оценка по мультипликаторам аналогов

Для определения окончательной оценки по сравнительному методу мы использовали среднее арифметическое значений целевой капитализации. Таким образом, комбинированная целевая капитализация AMD составляет $ 243,6 млрд, или $ 151 на акцию, что соответствует потенциалу роста на 0%.

AMD: расчет целевой стоимости акций

Для построения модели DCF мы спрогнозировали результаты AMD до 2033 г. и предположили, что темпы роста денежных потоков в постпрогнозный период составят 3%. Прогнозы и допущения модели основываются на финансовых отчетах компании и текущих трендах в полупроводниковой индустрии. Учитывая сильные результаты компании за 2К24, прогнозы по росту выручки пересмотрены в сторону повышения. Мы продолжаем считать, что главным драйвером увеличения денежных потоков в среднесрочной перспективе станет дальнейший рост сегмента ЦОД на фоне развития ИИ-технологий, а также восстановление клиентского сегмента по мере возвращения рынка ПК к росту. В последние годы показатели рентабельности AMD были ниже, чем у конкурентов (NVIDIA, Qualcomm, Intel), однако мы прогнозируем постепенный рост маржи EBIT до уровня 30–35%. Мы сохраняем и предположение об относительно небольшом объеме капитальных затрат в прогнозируемом периоде благодаря бизнес-модели fabless.

Модель DCF подразумевает целевую капитализацию $ 245,3 млрд, или $ 152 на акцию, что соответствует потенциалу роста на 1% от текущего уровня.

AMD: прогноз DCF, млрд $

AMD: расчет WACC

AMD: оценка по модели DCF

Для определения итоговой целевой цены акций AMD мы присвоили вес 50% оценке по мультипликаторам и вес 50% оценке по DCF. Таким образом, взвешенная целевая цена акций AMD равна $ 151, что подразумевает отсутствие потенциала роста от текущего уровня. Исходя из этой оценки, мы присваиваем бумагам компании рейтинг «Держать».

AMD: расчет итоговой целевой цены акций

Средневзвешенная целевая цена акций AMD по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 160 (апсайд — 6%), а рейтинг акции равен 3,6 (где 1,0 соответствует Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций аналитиками Evercore ISI составляет $ 193,00 (Outperform), DZ Bank — $ 190,00 (Buy), BOCOM International Securities— $ 200,00 (Buy), Truist Securities — $ 156,00 (Hold).

Акции на фондовом рынке

За последние 12 месяцев акции AMD подорожали на 40%. За тот же период индекс S&P 500 вырос на 25%, а отраслевой индекс PHLX Semiconductor увеличился на 38%. В последние месяцы котировки AMD демонстрируют заметную положительную корреляцию с динамикой отраслевого индекса. В целом можно отметить, что полупроводниковое ралли в июле заметно замедлилось, это может быть связано с тем, что даже сильные отчеты технологических компаний не смогли удовлетворить завышенные ожидания рынка. Другим фактором могут быть опасения относительно ускорения охлаждения американской экономики.

AMD: динамика акций на фондовом рынке

Технический анализ

После сильного обвала в начале августа котировки смогли совершить отскок и сейчас предпринимают попытку переломить очередной нисходящий тренд. Ближайшим препятствием может выступить уровень сопротивления у $ 160.

Мы присваиваем рейтинг «Держать» акциям AMD с целевой ценой $ 151 на ближайшие 12 мес. Потенциал роста составляет 0%.

Advanced Micro Devices (AMD) — крупный американский производитель микроэлектроники, специализирующийся на центральных (CPU) и графических (GPU) процессорах.

AMD: выручка по сегментам, 2023 г.

Сегмент дата-центров остается ключевым драйвером сильных финансовых показателей AMD. Совокупная выручка компании по 2К24 увеличилась на 9% г/г, до $ 5,8 млрд, заметно превзойдя прогнозы. Главным «локомотивом» остается сегмент ЦОД, где выручка подскочила на 115% г/г, до $ 2,8 млрд. Сильная динамика сохраняется и в клиентском сегменте, где продажи выросли на 49% г/г, до $ 1,5 млрд.

В 3К24 руководство AMD ждет еще более впечатляющих результатов. Согласно прогнозу менеджмента, выручка может составить $ 6,7 млрд (+15,5% г/г), валовая маржа достигнет 53,5%, а операционные издержки — около $ 1,9 млрд. Таким образом, операционная прибыль AMD в 3К24 может составить $ 1,7 млрд (+30,7% г/г).

AMD продолжает отнимать у Intel долю на рынке серверных CPU. Согласно Mercury Research, в 1К24 доля компании на рынке процессоров для x86 серверов достигла рекордных 33,0% (+5,2 п. п. г/г) в денежном выражении и 23,6% (+5,6 п. п. г/г) в натуральном выражении.

Ускорители линейки Instinct (в нее входят MI300 и MI300X) продолжают пользоваться повышенным спросом. По словам главы AMD Л. Су, продажи ускорителей MI300 за 2К24 превысили $ 1 млрд. Одним из главных покупателей остается Microsoft, которая начала использовать ускорители MI300X для обеспечения работы GPT-4 Turbo и Copilot.

Результаты клиентского сегмента поддержит восстановление мирового рынка ПК. По данным IDC, мировые поставки ПК выросли на 1,5% г/г в 1К24 и на 3% г/г во 2К24. Руководство AMD уже объявило, что их чипы линейки Ryzen AI 300 будут использованы в новом поколении ИИ-ноутбуков Acer, ASUS и Lenovo.

Компания AMD не платит дивиденды, однако за 2К24 потратила $ 352 млн на обратный выкуп акций. Всего с начала 2024 г. объем выкупа составил $ 356 млн.

Мы оценили акции AMD, используя сравнительный метод по мультипликаторам P/E, EV/EBITDA и EV/Sales NTM, а также модель дисконтированных денежных потоков (DCF). По нашим расчетам, на данный момент бумаги оценены рынком справедливо.

Ключевым риском для AMD остается растущая конкуренция в отрасли микроэлектроники. В области GPU компания соперничает с бесспорным лидером рынка — NVIDIA. В сфере CPU для ПК к традиционной борьбе между AMD и Intel в последнее время присоединилась Qualcomm, выпустившая чипы c архитектурой ARM для ИИ-ноутбуков. Не стоит забывать и про то, что крупнейшие технологические компании занимаются разработкой собственных чипов и в перспективе могут снизить объем закупок продукции AMD. Растущая конкуренция несет риски для показателей рентабельности AMD.

Описание эмитента

Advanced Micro Devices (AMD) — крупный американский производитель микроэлектроники, специализирующийся на центральных (CPU) и графических (GPU) процессорах. После отделения GlobalFoundries в 2009 г. AMD работает по бизнес-модели fabless, подразумевающей аутсорсинг непосредственного изготовления чипов компаниям-партнерам — TSMC, GlobalFoundries, United Microelectronics и Samsung.

AMD ведет деятельность в четырех основных сегментах:

Сегмент центров обработки данных (ЦОД) специализируется на разработке высокопроизводительных процессоров (CPU) и ускорителей (GPU) для серверов, используемых в облачных вычислениях, центрах обработки данных и корпоративных приложениях.

Клиентский сегмент ориентирован на рынок персональных компьютеров и предлагает процессоры (CPU) и чипсеты для настольных компьютеров и ноутбуков. Основные продукты представлены линейкой AMD Ryzen.

Игровой сегмент специализируется на разработке графических процессоров (GPU) для игрового рынка. Представлен линейкой графических карт AMD Radeon Graphics.

Сегмент встраиваемых систем предлагает процессоры для различных встраиваемых приложений, включая промышленную автоматику, медицинские устройства и игровые консоли.

Выручка AMD в 2023 г. была относительно равномерно диверсифицирована между четырьмя сегментами. Наибольшие доли пришлись на подразделение ЦОД (29%) и игровой сегмент (27%). Клиентский сегмент и сегмент встраиваемых систем принесли 21% и 23% от совокупной выручки соответственно.

В разбивке по странам наиболее важными для AMD являются рынки США (34,6%), Китая (23,2%) и Японии (20,4%).

Акционерный капитал AMD состоит из 1,6 млрд акций, из которых 99,3% в свободном обращении (free float). Крупнейшими акционерами AMD являются инвестиционные компании The Vanguard Group (9,10%), BlackRock (8,06%) и State Street Global Advisors (4,24%).

Перспективы компании

AMD продолжает отнимать у Intel долю на рынке серверных CPU. Согласно Mercury Research, в 1К24 доля компании на рынке процессоров для x86 серверов достигла рекордных 33,0% (+5,2 п. п. г/г) в денежном выражении и 23,6% (+5,6 п. п. г/г) в натуральном выражении. Линейка AMD EPYC предлагает клиентам более высокую производительность в задачах, где решающую роль играет количество ядер процессора, а также может похвастаться более экономичным энергопотреблением. По словам менеджмента AMD, CPU EPYC пользуются все большей популярностью в различных отраслях. За 2К24 компания AMD начала сотрудничество в том числе с Uber, Netflix, Adobe, Boeing, Siemens и другими крупными компаниями. Во второй половине 2024 г. компания собирается представить следующее поколение серверных CPU (EPYC Turin), что позволит ей усилить позиции в борьбе с Intel.

Динамика доли AMD на рынке CPU для ПК и серверов (в натуральном выражении)

Ускорители линейки Instinct (в нее входят MI300 и MI300X) продолжают пользоваться повышенным спросом. По словам главы AMD Л. Су, продажи ускорителей MI300 за 2К24 превысили $ 1 млрд. Одним из главных покупателей остается Microsoft, которая начала использовать ускорители MI300X для обеспечения работы GPT-4 Turbo и Copilot. В то же время AMD стремится расширить число покупателей и заявила о начале сотрудничества с Dell, HPE, Lenovo и Super Micro Computer. В целом AMD пока довольно успешно пытается занять нишу на рынке GPU для нужд ИИ-технологий, где доминирует NVIDIA.

AMD пытается догнать NVIDIA в области программного обеспечения для ИИ. В рамках данной стратегии в октябре 2023 г. компания купила стартап Nod.ai, занимающийся оптимизацией ИИ-моделей для работы на различных аппаратных платформах. В июле 2024 г. стало известно, что AMD планирует приобрести финский стартап Silo AI, который предлагает решения на основе ИИ для нужд корпораций. Данные приобретения, помимо прочего, направлены на усиление позиций AMD в области программной оптимизации ИИ-моделей для более эффективной работы на чипах компании. Для этих целей компания развивает свою платформу ROCm (Radeon Open Compute), однако по ряду параметров она все еще сильно отстает от CUDA, разрабатываемой NVIDIA.

Результаты клиентского сегмента поддержит восстановление мирового рынка ПК. По данным IDC, мировые поставки ПК выросли на 1,5% г/г в 1К24 и на 3% г/г во 2К24. В краткосрочной перспективе рост рынка будет обусловлен двумя факторами. Во-первых, скоро начнется очередной цикл обновления коммерческих ПК в связи с прекращением поддержки Windows 10 в октябре 2025 г. Во-вторых, на рынок уже вышли ИИ-ноутбуки, на популярность которых делают ставку многие производители электроники. Руководство AMD уже объявило, что их чипы линейки Ryzen AI 300 будут использованы в новом поколении ноутбуков Acer, ASUS и Lenovo.

Риски компании

Серьезных улучшений в игровом сегменте в 2024 г. не ожидается. По оценкам IDC, продажи игровых ПК в 2024 г. начнут восстановление после спада в прошлом году, однако темпы роста составят лишь 1%. Среди позитивных моментов стоит отметить, что продажи игровых видеокарт линейки Radeon 6000 и 7000 вернулись к росту во 2К24. Тем не менее значительный спад продаж кастомизированных чипов, которые AMD разрабатывает специально под конкретные модели электроники, обусловил дальнейшее падение продаж сегмента. Основным негативным фактором остается переход рынка текущего (9-го) поколения игровых консолей в зрелую стадию. Выход консолей нового (10-го) поколения, вероятно, состоится не раньше 2028 г., что будет обусловливать слабые результаты игрового подразделения AMD на горизонте ближайших лет.

Высокая конкуренция на рынке чипов может привести к падению рентабельности продаж. На всех ключевых рынках AMD находится в ожесточенной конкуренции с другими чипмейкерами. В области GPU компания соперничает с бесспорным лидером рынка — NVIDIA. В сфере CPU для ПК к традиционной борьбе между AMD и Intel в последнее время также присоединилась Qualcomm, выпустившая чипы c архитектурой ARM для ИИ-ноутбуков. Не стоит забывать и про то, что крупнейшие технологические компании занимаются разработкой собственных чипов и в перспективе могут снизить объем закупок продукции AMD. Таким образом, производители чипов в ближайшие годы, вероятно, уже не смогут диктовать покупателям столь высокие цены, как сегодня. Снижение цен окажет прямое влияние на размер валовой маржи и денежных потоков чипмейкеров.

Возможности для продаж чипов на китайском рынке сокращаются в связи с ужесточением противостояния между США и КНР. Вашингтон в 2023 г. уже ограничил экспорт отдельных разновидностей процессоров NVIDIA на китайский рынок, а Пекин в мае 2024 г. запретил использование чипов от AMD и Intel в компьютерах и серверах в госорганах. В ближайшие годы с высокой вероятностью перечень ограничений будет расширен, что сократит потенциал роста выручки AMD. С другой стороны, AMD в значительной степени зависит от тайваньской TSMC, которая занимается производством процессоров компании. Возможные перебои в логистических цепочках, а также вероятность обострения конфликта КНР и Тайваня являются серьезными рисками для бизнеса AMD.

Выплаты акционерам

AMD на данный момент не выплачивает дивиденды, предпочитая возвращать капитал акционерам через обратный выкуп акций. За 2К24 потратила $ 352 млн на обратный выкуп акций. Всего с начала 2024 г. объем выкупа составил $ 356 млн.

Финансовые показатели

Сегмент дата-центров остается ключевым драйвером сильных финансовых показателей AMD. Совокупная выручка компании во 2К24 увеличилась на 9% г/г, до $ 5,8 млрд, заметно превзойдя прогнозы. Главным «локомотивом» остается сегмент ЦОД, где выручка подскочила на 115% г/г и на 21% к/к, до $ 2,8 млрд. Сильная динамика сохраняется и в клиентском сегменте, где продажи выросли на 49% г/г и на 9% к/к, до $ 1,5 млрд. Тем временем выручка игрового сегмента упала на 59% г/г, до $ 648 млн, а продажи в сегменте встраиваемых систем обвалились на 41% г/г, до $ 861 млн. Ранее менеджмент предупреждал о слабости данных областей бизнеса — их негативная динамика выступает причиной относительно скромных темпов роста совокупной выручки.

AMD: динамика выручки по сегментам, млрд $

Операционная прибыль AMD во 2К24 увеличилась на 18% г/г, до $ 1,1 млрд, а операционная маржа выросла на 2 п. п., до 22%. Рост показателей был вновь обусловлен высокими темпами роста прибыли сегмента ЦОД (+405% г/г) и постепенным восстановлением клиентского сегмента после прошлогодних убытков. Негативная динамика игрового подразделения и сегмента встраиваемых систем сохраняется и на уровне операционной прибыли. Тем не менее стоит отметить, что операционная прибыль сегмента встраиваемых систем увеличилась на 1% в квартальном выражении, что позволяет надеяться на возможное улучшение показателей в грядущих кварталах.

AMD: динамика операционной прибыли по сегментам, млн $

В 3К24 руководство AMD ждет еще более впечатляющих результатов. Согласно прогнозу менеджмента, выручка может составить $ 6,7 млрд (+15,5% г/г), валовая маржа достигнет 53,5%, а операционные издержки — около $ 1,9 млрд. Таким образом, операционная прибыль AMD в 3К24 может составить $ 1,7 млрд (+30,7% г/г).

AMD: ключевые данные отчетности, млрд $

Инвестиции в R&D будут расти. Высокие затраты на исследования необходимы AMD для усиления своих позиций в конкурентной борьбе с другими производителями микроэлектроники. В ближайшие годы размер R&D затрат относительно выручки может составить 18–22%.

Стабильный свободный денежный поток позволяет AMD аккумулировать денежные средства. За счет запасов кеша AMD в последние годы достаточно активно приобретает стартапы, занимающиеся ИИ. Чистый долг компании находится в отрицательной зоне из-за незначительного объема долга по сравнению с денежными запасами.

AMD: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Для оценки стоимости акций AMD мы использовали сравнительный метод по мультипликаторам P/E, EV/EBITDA и EV/Sales NTM (относительно компаний-аналогов и исторических значений этих коэффициентов самой компании), а также модель дисконтированных денежных потоков (DCF).

Оценка по мультипликаторам P/E, EV/EBITDA и EV/Sales NTM аналогов подразумевает целевую капитализацию в размере $ 264,0 млрд, что соответствует $ 163 на акцию.

Оценка по медиане исторических значений мультипликаторов P/E, EV/EBITDA и EV/Sales NTM за последние 3 года подразумевает целевую капитализацию в размере $ 223,3 млрд, или $ 138 на акцию.

AMD: оценка по мультипликаторам аналогов

Для определения окончательной оценки по сравнительному методу мы использовали среднее арифметическое значений целевой капитализации. Таким образом, комбинированная целевая капитализация AMD составляет $ 243,6 млрд, или $ 151 на акцию, что соответствует потенциалу роста на 0%.

AMD: расчет целевой стоимости акций

Для построения модели DCF мы спрогнозировали результаты AMD до 2033 г. и предположили, что темпы роста денежных потоков в постпрогнозный период составят 3%. Прогнозы и допущения модели основываются на финансовых отчетах компании и текущих трендах в полупроводниковой индустрии. Учитывая сильные результаты компании за 2К24, прогнозы по росту выручки пересмотрены в сторону повышения. Мы продолжаем считать, что главным драйвером увеличения денежных потоков в среднесрочной перспективе станет дальнейший рост сегмента ЦОД на фоне развития ИИ-технологий, а также восстановление клиентского сегмента по мере возвращения рынка ПК к росту. В последние годы показатели рентабельности AMD были ниже, чем у конкурентов (NVIDIA, Qualcomm, Intel), однако мы прогнозируем постепенный рост маржи EBIT до уровня 30–35%. Мы сохраняем и предположение об относительно небольшом объеме капитальных затрат в прогнозируемом периоде благодаря бизнес-модели fabless.

Модель DCF подразумевает целевую капитализацию $ 245,3 млрд, или $ 152 на акцию, что соответствует потенциалу роста на 1% от текущего уровня.

AMD: прогноз DCF, млрд $

AMD: расчет WACC

AMD: оценка по модели DCF

Для определения итоговой целевой цены акций AMD мы присвоили вес 50% оценке по мультипликаторам и вес 50% оценке по DCF. Таким образом, взвешенная целевая цена акций AMD равна $ 151, что подразумевает отсутствие потенциала роста от текущего уровня. Исходя из этой оценки, мы присваиваем бумагам компании рейтинг «Держать».

AMD: расчет итоговой целевой цены акций

Средневзвешенная целевая цена акций AMD по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 160 (апсайд — 6%), а рейтинг акции равен 3,6 (где 1,0 соответствует Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций аналитиками Evercore ISI составляет $ 193,00 (Outperform), DZ Bank — $ 190,00 (Buy), BOCOM International Securities— $ 200,00 (Buy), Truist Securities — $ 156,00 (Hold).

Акции на фондовом рынке

За последние 12 месяцев акции AMD подорожали на 40%. За тот же период индекс S&P 500 вырос на 25%, а отраслевой индекс PHLX Semiconductor увеличился на 38%. В последние месяцы котировки AMD демонстрируют заметную положительную корреляцию с динамикой отраслевого индекса. В целом можно отметить, что полупроводниковое ралли в июле заметно замедлилось, это может быть связано с тем, что даже сильные отчеты технологических компаний не смогли удовлетворить завышенные ожидания рынка. Другим фактором могут быть опасения относительно ускорения охлаждения американской экономики.

AMD: динамика акций на фондовом рынке

Технический анализ

После сильного обвала в начале августа котировки смогли совершить отскок и сейчас предпринимают попытку переломить очередной нисходящий тренд. Ближайшим препятствием может выступить уровень сопротивления у $ 160.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба