26 сентября 2024 T-Investments Грудинина Елена

Разбираем подводные камни

После ужесточения льготной ипотеки на рынке жилья расцвели новые схемы.

Ставки по рыночной ипотеке осенью 2024 года превысили 21% годовых. Для привлечения клиентов застройщики придумывают акции с выгодными условиями. Например, предлагают рассрочку или низкую кредитную ставку в первые годы. Но не все так просто: покупатель может столкнуться с дополнительными рисками.

Схема 1

Заниженная ставка

Весной и летом 2024 года россияне стали активнее брать ипотеку по рыночным ставкам, то есть на общих основаниях, без участия в госпрограммах. ЦБ отметил рост выдачи таких кредитов на 22% во втором квартале года. И это при том, что ставки тогда приближались к 20% годовых, а в августе перешагнули эту отметку. Парадоксальный рост спроса на фоне ухудшения условий регулятор объяснил распространением схем, когда заемщику предлагают сниженную ставку за счет завышения стоимости квартир.

Как работает. Застройщик договаривается с банком об особых условиях для заемщика: кредитор обеспечивает низкую ставку взамен на комиссию, которую продавец берет с покупателя квартиры в пользу банка, чтобы компенсировать ему выпадающую прибыль.

В зависимости от договоренностей банк может зафиксировать специальные условия на весь срок кредита или на несколько лет, а дисконт к рыночной ставке может составлять от сотых долей до 10 процентных пунктов. То есть при рыночных ставках 20—22% кредит можно получить под приемлемые 10—12%. Как пишет Forbes, сейчас такие схемы есть у всех крупных банков, включая Сбер и ВТБ.

Это предложение от агентства недвижимости «Самолет-плюс», аффилированного с крупным российским застройщиком. Клиенту пообещали ставку на 5,9 п. п. ниже рыночной взамен на комиссию 922 000 ₽. Предложение было актуально в феврале 2024 года

Заемщику эту схему преподносят как выгодную — и действительно, если сравнить ежемесячные платежи и сумму итоговой переплаты, получается экономия, которая может измеряться миллионами рублей.

Но есть сразу несколько подвохов:

Выгода вырисовывается, только если платить ипотеку долго: при досрочном погашении переплата на обычных условиях может оказаться даже ниже.

Когда ЦБ смягчит политику, рыночную ипотеку можно рефинансировать, и тогда окажется, что заемщик, который заплатил комиссию за более низкую ставку, сделал это зря.

Жилье де-факто покупают по завышенной цене: комиссия может доходить до 40% от суммы кредита. И если такую квартиру придется продать, покупатель останется в минусе.

Это же обстоятельство создает риски и для банка, у которого квартира остается в залоге до выплаты ипотеки. Если клиент перестанет платить по кредиту, банк будет вынужден продать ее по судебному решению, но вырученная сумма может не покрыть выданный кредит. Не случайно российский ЦБ выступает резко против подобных схем.

Другая особенность программы: деньги за квартиру могут храниться не на эскроу-счете, а на аккредитиве, и покупатель не защищен. Опасность этой схемы мы разобрали в статье про ипотеку без эскроу-счета.

Схема 2

Кэшбэк

Некоторые застройщики предлагают покупателям кэшбэк — вернуть 10—15% стоимости квартиры бонусами или рублями. Эти деньги покупатель может потратить на покупку мебели или кладовой, а еще — на уплату первоначального взноса, если клиенту не хватает собственных денег.

Как работает. Квартира обычно идет с удорожанием на сумму, которую застройщик вернет клиенту. Так девелопер дает возможность дольщику использовать кэшбэк на уплату первого взноса.

Могут быть и другие особенности:

кэшбэк выплачивают только при наличии своих денег на первый взнос;

размер кэшбэка не превышает суммы, которая есть у дольщика на первый взнос: если у человека на руках 300 000 ₽, застройщик выделяет такую же сумму;

для покупки квартиры дольщик не использует материнский капитал и другие субсидии;

количество квартир, доступных по акции, обычно ограничено.

Схема 3

Ипотека без первоначального взноса

При покупке жилья в ипотеку клиент обычно платит первоначальный взнос — 10—20% в зависимости от ипотечной программы. Это приличная сумма, которая не всегда есть на руках. Для людей без накоплений застройщики в партнерстве с банками предлагают ипотеку без взноса.

Как работает. В такой сделке застройщик предлагает разные схемы:

Ипотека идет без уплаты взноса, его банк не требует, и это не влияет на стоимость жилья.

Застройщик завышает стоимость жилья на размер взноса, а разницу передает дольщику как заем или пожертвование, чтобы тот расплатился с банком. По сути, это та же ипотека с кэшбэком.

По ипотеке без первоначального взноса квартира идет с удорожанием — от 10 до 30%. На сумму завышения дольщику придется заплатить НДФЛ 13%. Ведь полученные от застройщика деньги на взнос с точки зрения налоговой — прибыль. Издержки на налоги часто учитывают в сделке и закладывают в конечную цену квартиры.

Кроме ипотеки без взноса бывает похожая схема — первоначальный взнос в рассрочку. То есть вместо уплаты взноса в момент сделки его выплачивают банку частями, в течение 6—12 месяцев после оформления ипотеки.

Схема 4

Ипотека от 1 ₽ в месяц

Это разновидность траншевой ипотеки, когда банк выдает кредит частями. В первые пару лет ежемесячные платежи для клиента символические — от 1 до 100 ₽. Оставшуюся часть кредита банк выдает позже. Мы подробно разбирали эту схему в статье про ипотеку за рубль.

Как это работает. Дольщик выбирает квартиру, по которой застройщик предлагает акционную ипотеку. Банк одобряет кредит, но выдает его частями. Первый транш — в день подписания кредитного договора. Он может быть на сумму 100, 1000 ₽ или 10—50% от стоимости квартиры — зависит от условий программы. Проценты и ежемесячный платеж от этой суммы символические.

Первый транш обычно рассчитан на один-два года — до получения застройщиком разрешения на ввод в эксплуатацию дома. После клиент получает очередной транш кредитных денег, тоже по рыночной ставке. Ипотеку не обязательно делят на два транша, их может быть и три-четыре.

Квартира может быть с удорожанием на 5—8% или по рыночной цене. Также программа часто подразумевает надбавку к ставке — обычно на 1 п. п. Работает такая схема, как правило, по стандартной ипотеке — не по льготным программам.

Схема 5

Комбо-ипотека

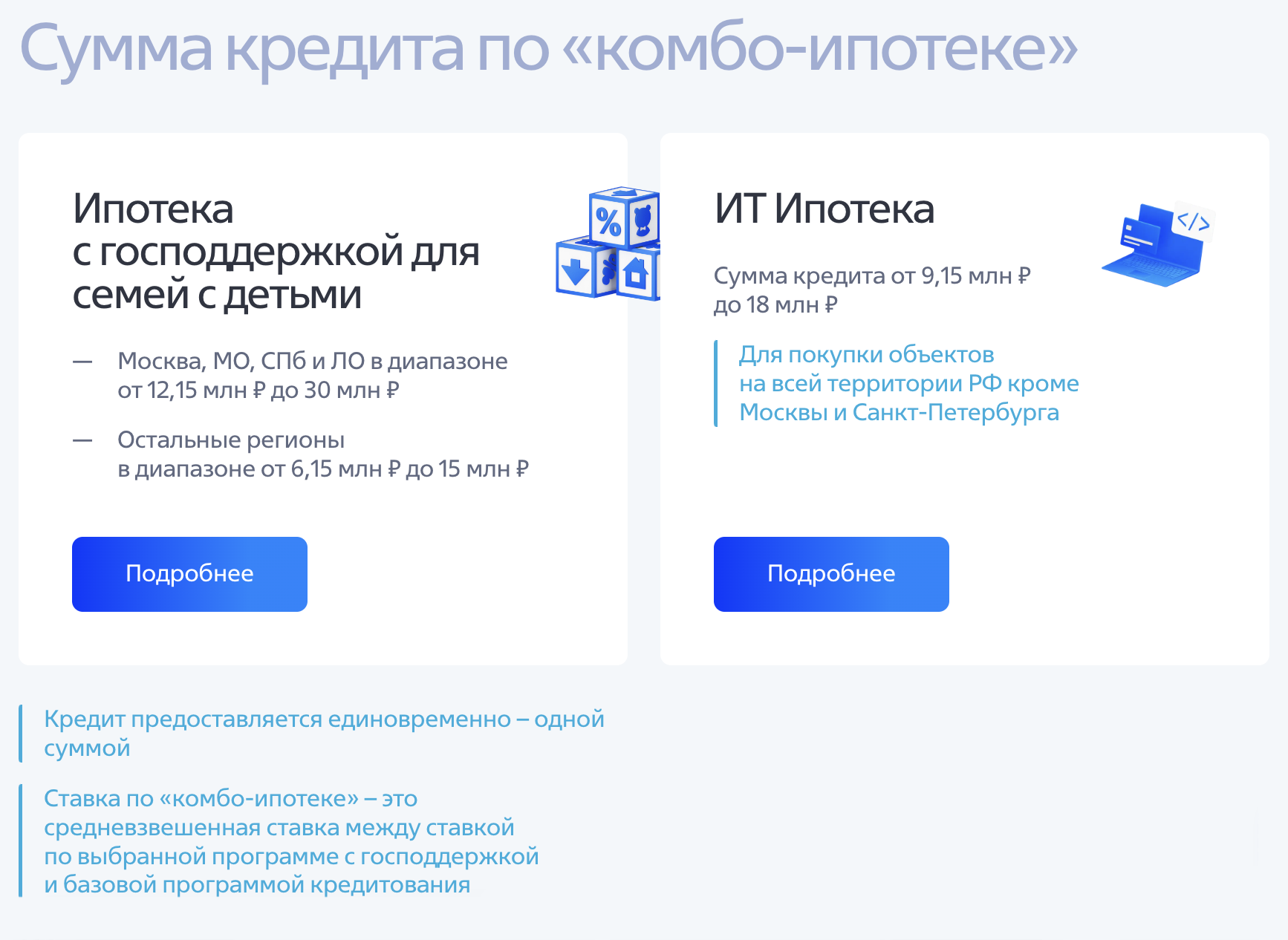

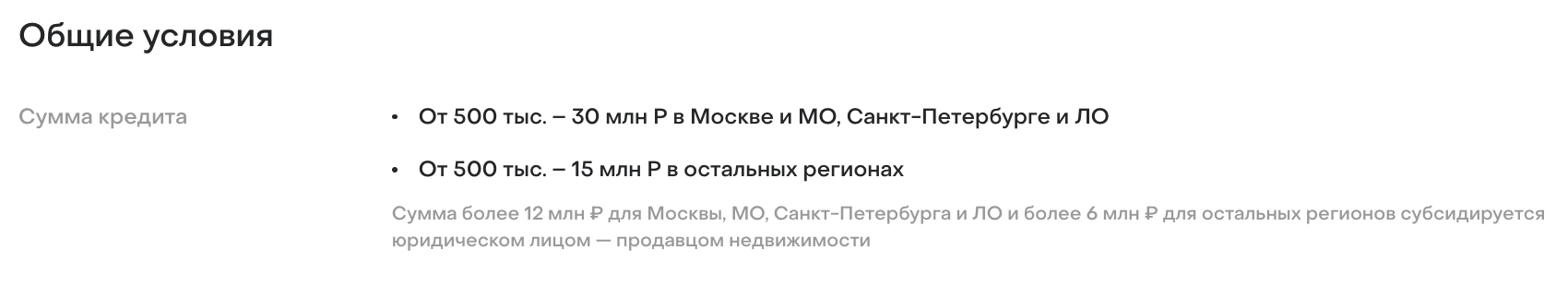

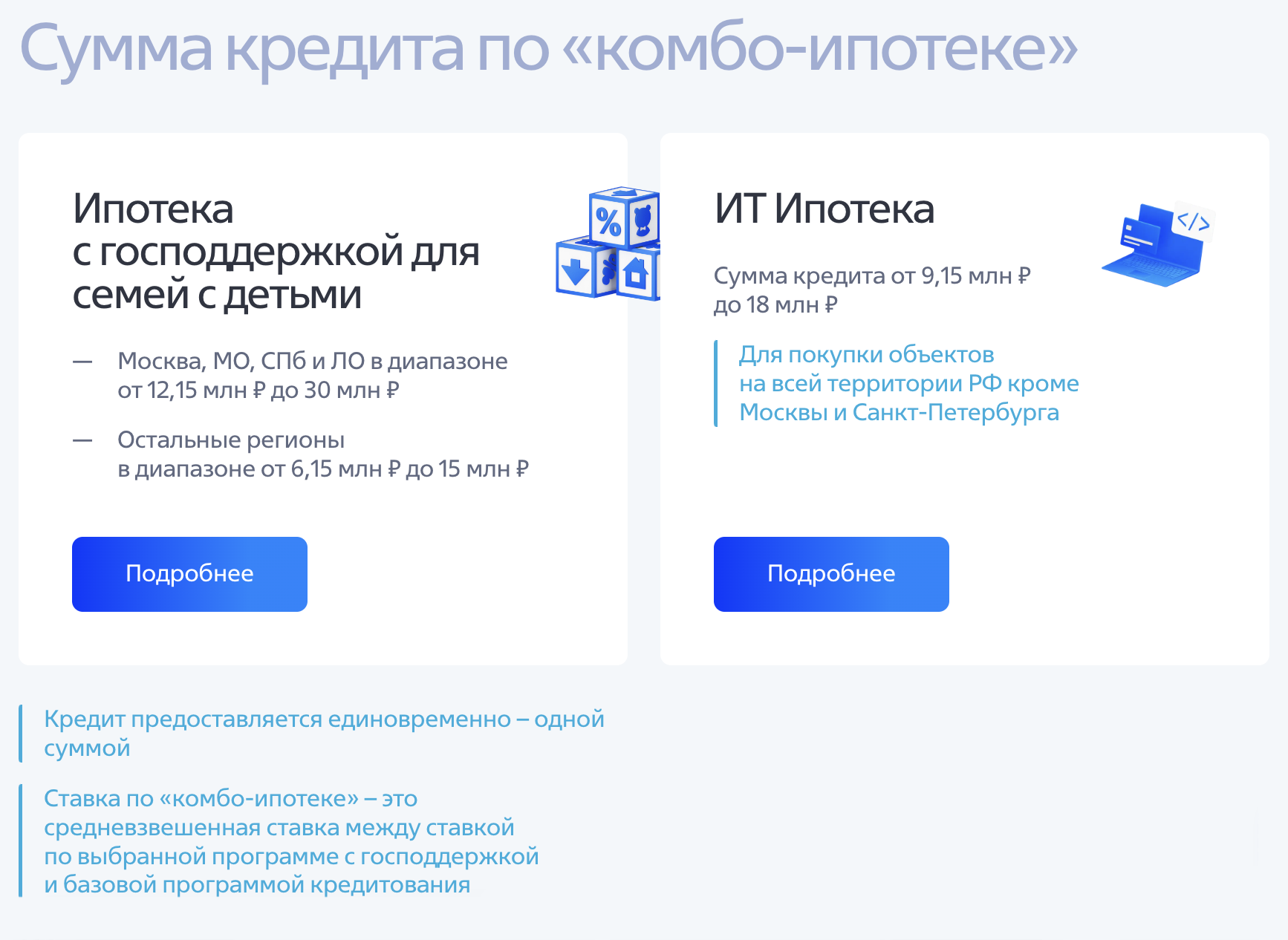

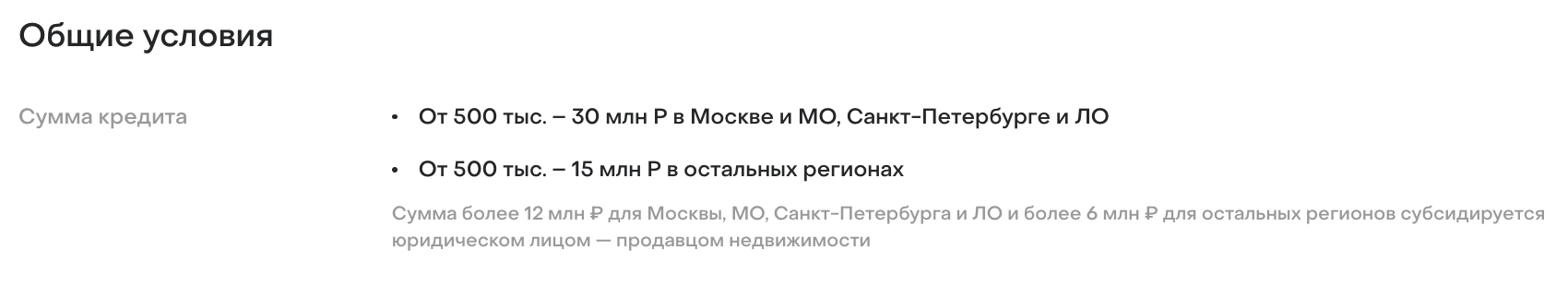

Иногда лимита по льготной ипотеке не хватает на покупку выбранной квартиры. Тогда застройщики предлагают увеличить доступную сумму кредита. Например, по семейной ипотеке, где максимальный лимит 12 000 000 ₽, предлагают в кредит до 30 000 000 ₽.

Как это работает. На разницу между лимитом, который установлен программой, и общей суммой кредита застройщик субсидирует ставку.

Комбинированную ипотеку предлагают и некоторые банки, но в отличие от застройщиков они не субсидируют ставку. В этом случае остаток суммы сверх лимита по льготной программе идет по рыночной ставке.

У программы с субсидированием застройщиком есть особенности:

застройщик может увеличить стоимость квартиры на 5—10% — зависит от ставки, которая будет действовать весь срок;

комбинированную ипотеку предлагают отдельные застройщики и ограниченное число банков;

сумма кредита обычно ограничена: до 30 000 000 ₽ — для Москвы и области, Санкт-Петербурга и области, до 15 000 000 ₽ — для остальных регионов;

программа может работать только по семейной или ИТ-ипотеке — в зависимости от условий застройщика;

одобрение по такой программе обычно нужно получать через застройщика.

ВТБ предлагает комбо-ипотеку и без участия субсидирования от застройщика, но ставка будет средневзвешенной, то есть средним значением с учетом сумм кредитов по каждой из ставок

Банк «Дом-рф» предлагает такую программу, но с участием застройщика, который субсидирует ставку

После ужесточения льготной ипотеки на рынке жилья расцвели новые схемы.

Ставки по рыночной ипотеке осенью 2024 года превысили 21% годовых. Для привлечения клиентов застройщики придумывают акции с выгодными условиями. Например, предлагают рассрочку или низкую кредитную ставку в первые годы. Но не все так просто: покупатель может столкнуться с дополнительными рисками.

Схема 1

Заниженная ставка

Весной и летом 2024 года россияне стали активнее брать ипотеку по рыночным ставкам, то есть на общих основаниях, без участия в госпрограммах. ЦБ отметил рост выдачи таких кредитов на 22% во втором квартале года. И это при том, что ставки тогда приближались к 20% годовых, а в августе перешагнули эту отметку. Парадоксальный рост спроса на фоне ухудшения условий регулятор объяснил распространением схем, когда заемщику предлагают сниженную ставку за счет завышения стоимости квартир.

Как работает. Застройщик договаривается с банком об особых условиях для заемщика: кредитор обеспечивает низкую ставку взамен на комиссию, которую продавец берет с покупателя квартиры в пользу банка, чтобы компенсировать ему выпадающую прибыль.

В зависимости от договоренностей банк может зафиксировать специальные условия на весь срок кредита или на несколько лет, а дисконт к рыночной ставке может составлять от сотых долей до 10 процентных пунктов. То есть при рыночных ставках 20—22% кредит можно получить под приемлемые 10—12%. Как пишет Forbes, сейчас такие схемы есть у всех крупных банков, включая Сбер и ВТБ.

Это предложение от агентства недвижимости «Самолет-плюс», аффилированного с крупным российским застройщиком. Клиенту пообещали ставку на 5,9 п. п. ниже рыночной взамен на комиссию 922 000 ₽. Предложение было актуально в феврале 2024 года

Заемщику эту схему преподносят как выгодную — и действительно, если сравнить ежемесячные платежи и сумму итоговой переплаты, получается экономия, которая может измеряться миллионами рублей.

Но есть сразу несколько подвохов:

Выгода вырисовывается, только если платить ипотеку долго: при досрочном погашении переплата на обычных условиях может оказаться даже ниже.

Когда ЦБ смягчит политику, рыночную ипотеку можно рефинансировать, и тогда окажется, что заемщик, который заплатил комиссию за более низкую ставку, сделал это зря.

Жилье де-факто покупают по завышенной цене: комиссия может доходить до 40% от суммы кредита. И если такую квартиру придется продать, покупатель останется в минусе.

Это же обстоятельство создает риски и для банка, у которого квартира остается в залоге до выплаты ипотеки. Если клиент перестанет платить по кредиту, банк будет вынужден продать ее по судебному решению, но вырученная сумма может не покрыть выданный кредит. Не случайно российский ЦБ выступает резко против подобных схем.

Другая особенность программы: деньги за квартиру могут храниться не на эскроу-счете, а на аккредитиве, и покупатель не защищен. Опасность этой схемы мы разобрали в статье про ипотеку без эскроу-счета.

Схема 2

Кэшбэк

Некоторые застройщики предлагают покупателям кэшбэк — вернуть 10—15% стоимости квартиры бонусами или рублями. Эти деньги покупатель может потратить на покупку мебели или кладовой, а еще — на уплату первоначального взноса, если клиенту не хватает собственных денег.

Как работает. Квартира обычно идет с удорожанием на сумму, которую застройщик вернет клиенту. Так девелопер дает возможность дольщику использовать кэшбэк на уплату первого взноса.

Клиент покупает в ипотеку квартиру стоимостью 5 000 000 ₽, и него нет денег на первоначальный взнос — 15% суммы. Тогда застройщик предоставляет покупателю кэшбэк 750 000 ₽, которые идут на уплату первого взноса. Стоимость квартиры при этом вырастает на 15% — дольщик приобретает ее за 5 750 000 ₽.

Могут быть и другие особенности:

кэшбэк выплачивают только при наличии своих денег на первый взнос;

размер кэшбэка не превышает суммы, которая есть у дольщика на первый взнос: если у человека на руках 300 000 ₽, застройщик выделяет такую же сумму;

для покупки квартиры дольщик не использует материнский капитал и другие субсидии;

количество квартир, доступных по акции, обычно ограничено.

Схема 3

Ипотека без первоначального взноса

При покупке жилья в ипотеку клиент обычно платит первоначальный взнос — 10—20% в зависимости от ипотечной программы. Это приличная сумма, которая не всегда есть на руках. Для людей без накоплений застройщики в партнерстве с банками предлагают ипотеку без взноса.

Как работает. В такой сделке застройщик предлагает разные схемы:

Ипотека идет без уплаты взноса, его банк не требует, и это не влияет на стоимость жилья.

Застройщик завышает стоимость жилья на размер взноса, а разницу передает дольщику как заем или пожертвование, чтобы тот расплатился с банком. По сути, это та же ипотека с кэшбэком.

По ипотеке без первоначального взноса квартира идет с удорожанием — от 10 до 30%. На сумму завышения дольщику придется заплатить НДФЛ 13%. Ведь полученные от застройщика деньги на взнос с точки зрения налоговой — прибыль. Издержки на налоги часто учитывают в сделке и закладывают в конечную цену квартиры.

Кроме ипотеки без взноса бывает похожая схема — первоначальный взнос в рассрочку. То есть вместо уплаты взноса в момент сделки его выплачивают банку частями, в течение 6—12 месяцев после оформления ипотеки.

Схема 4

Ипотека от 1 ₽ в месяц

Это разновидность траншевой ипотеки, когда банк выдает кредит частями. В первые пару лет ежемесячные платежи для клиента символические — от 1 до 100 ₽. Оставшуюся часть кредита банк выдает позже. Мы подробно разбирали эту схему в статье про ипотеку за рубль.

Как это работает. Дольщик выбирает квартиру, по которой застройщик предлагает акционную ипотеку. Банк одобряет кредит, но выдает его частями. Первый транш — в день подписания кредитного договора. Он может быть на сумму 100, 1000 ₽ или 10—50% от стоимости квартиры — зависит от условий программы. Проценты и ежемесячный платеж от этой суммы символические.

Первый транш обычно рассчитан на один-два года — до получения застройщиком разрешения на ввод в эксплуатацию дома. После клиент получает очередной транш кредитных денег, тоже по рыночной ставке. Ипотеку не обязательно делят на два транша, их может быть и три-четыре.

Квартира может быть с удорожанием на 5—8% или по рыночной цене. Также программа часто подразумевает надбавку к ставке — обычно на 1 п. п. Работает такая схема, как правило, по стандартной ипотеке — не по льготным программам.

Почему регулятору не нравятся такие схемы

Российский ЦБ последовательно выступает против сомнительных схем застройщиков и банков: ипотеки за рубль, траншевой ипотеки, акций с заниженной ставкой и других нерыночных механизмов. Регулятор считает их рискованными, причем как для заемщика, так и для кредитора. Так, в случае с траншевой ипотекой людей завлекают низкими платежами в первые месяцы или годы. Заемщик рассчитывает, что в будущем он сможет зарабатывать больше, но если расчет не оправдается, возникает повышенный риск дефолта.

При субсидированной ипотеке, где высокие ставки подменяются комиссиями, риски еще выше. Реальная стоимость залога может не покрыть сумму кредита, и банк получит убытки. А если такие случаи приобретут массовый характер, это грозит финансовой устойчивости кредиторов.

Для борьбы с такими практиками ЦБ еще в 2023 году ограничил рискованные ипотечные программы с экстремально низкими ставками. Работает это так: если банк предлагает слишком мягкие условия, его обязывают создавать повышенные резервы, то есть замораживать часть своего капитала. Банкам это невыгодно, потому их интерес к таким сделкам снижается.

Также регулятор уже неоднократно за последнее время повышал коэффициенты риска по ипотеке, в последний раз — 1 марта 2024 года. Во-первых, это ограничивает банки в возможности выдавать деньги закредитованным заемщикам, а во-вторых, дестимулирует их финансировать покупку квартир по завышенной стоимости.

Еще более радикальные меры планируется предусмотреть в стандарте ипотечного кредитования. Это документ, который с января 2025 года будет регламентировать процесс выдачи ипотеки с учетом прав и интересов заемщиков. ЦБ прописал в нем полный запрет на взимание комиссий, которые увеличивают цену квартиры и размер ипотечного кредита.

Также запрещается длительное размещение денег ипотечных заемщиков на аккредитивах. А в составе первоначального взноса нельзя будет учитывать кэшбэк — сумму, которая вернется покупателю после приобретения квартиры.

Российский ЦБ последовательно выступает против сомнительных схем застройщиков и банков: ипотеки за рубль, траншевой ипотеки, акций с заниженной ставкой и других нерыночных механизмов. Регулятор считает их рискованными, причем как для заемщика, так и для кредитора. Так, в случае с траншевой ипотекой людей завлекают низкими платежами в первые месяцы или годы. Заемщик рассчитывает, что в будущем он сможет зарабатывать больше, но если расчет не оправдается, возникает повышенный риск дефолта.

При субсидированной ипотеке, где высокие ставки подменяются комиссиями, риски еще выше. Реальная стоимость залога может не покрыть сумму кредита, и банк получит убытки. А если такие случаи приобретут массовый характер, это грозит финансовой устойчивости кредиторов.

Для борьбы с такими практиками ЦБ еще в 2023 году ограничил рискованные ипотечные программы с экстремально низкими ставками. Работает это так: если банк предлагает слишком мягкие условия, его обязывают создавать повышенные резервы, то есть замораживать часть своего капитала. Банкам это невыгодно, потому их интерес к таким сделкам снижается.

Также регулятор уже неоднократно за последнее время повышал коэффициенты риска по ипотеке, в последний раз — 1 марта 2024 года. Во-первых, это ограничивает банки в возможности выдавать деньги закредитованным заемщикам, а во-вторых, дестимулирует их финансировать покупку квартир по завышенной стоимости.

Еще более радикальные меры планируется предусмотреть в стандарте ипотечного кредитования. Это документ, который с января 2025 года будет регламентировать процесс выдачи ипотеки с учетом прав и интересов заемщиков. ЦБ прописал в нем полный запрет на взимание комиссий, которые увеличивают цену квартиры и размер ипотечного кредита.

Также запрещается длительное размещение денег ипотечных заемщиков на аккредитивах. А в составе первоначального взноса нельзя будет учитывать кэшбэк — сумму, которая вернется покупателю после приобретения квартиры.

Схема 5

Комбо-ипотека

Иногда лимита по льготной ипотеке не хватает на покупку выбранной квартиры. Тогда застройщики предлагают увеличить доступную сумму кредита. Например, по семейной ипотеке, где максимальный лимит 12 000 000 ₽, предлагают в кредит до 30 000 000 ₽.

Как это работает. На разницу между лимитом, который установлен программой, и общей суммой кредита застройщик субсидирует ставку.

Заемщик берет в кредит 15 000 000 ₽, но семейная ипотека под 6% распространяется только на 12 000 000 ₽. Оставшиеся 3 000 000 ₽, которые должны идти по рыночной ставке, также будут под 6% — их субсидирует уже застройщик, а не государство.

Комбинированную ипотеку предлагают и некоторые банки, но в отличие от застройщиков они не субсидируют ставку. В этом случае остаток суммы сверх лимита по льготной программе идет по рыночной ставке.

Заемщик покупает квартиру в Москве по семейной ипотеке за 20 000 000 ₽. Из них ипотечных денег — 16 000 000 ₽. На сумму 12 000 000 ₽ ставка 6%, на остаток 4 000 000 ₽ — рыночная ставка, которая осенью 2024 года составляет 20—21% годовых.

У программы с субсидированием застройщиком есть особенности:

застройщик может увеличить стоимость квартиры на 5—10% — зависит от ставки, которая будет действовать весь срок;

комбинированную ипотеку предлагают отдельные застройщики и ограниченное число банков;

сумма кредита обычно ограничена: до 30 000 000 ₽ — для Москвы и области, Санкт-Петербурга и области, до 15 000 000 ₽ — для остальных регионов;

программа может работать только по семейной или ИТ-ипотеке — в зависимости от условий застройщика;

одобрение по такой программе обычно нужно получать через застройщика.

ВТБ предлагает комбо-ипотеку и без участия субсидирования от застройщика, но ставка будет средневзвешенной, то есть средним значением с учетом сумм кредитов по каждой из ставок

Банк «Дом-рф» предлагает такую программу, но с участием застройщика, который субсидирует ставку

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба