26 сентября 2024 КИТ Финанс Брокер | Arenadata

Arenadata является ведущим российским разработчиком ПО и лидером по количеству коммерческих внедрений на российском рынке СУБД и инструментов обработки данных. Игрок #1-2 в сегментах растущего рынка систем управления баз данных (СУБД).

Параметры размещения

ПАО "Группа Аренадата“ объявила о первичном размещении своих акций на бирже ММВБ и объявила ценовой диапазон 85 - 95 рублей за одну акцию. Размещение пройдет в формате cash-out, размер предложения около 3 млрд рублей (free-float до 15%). Сбор заявок состоится с 24 по 30 сентября.

Факторы инвестиционной привлекательности

Компания работает на крупном и растущем рынке СУБД и инструментов обработки данных.

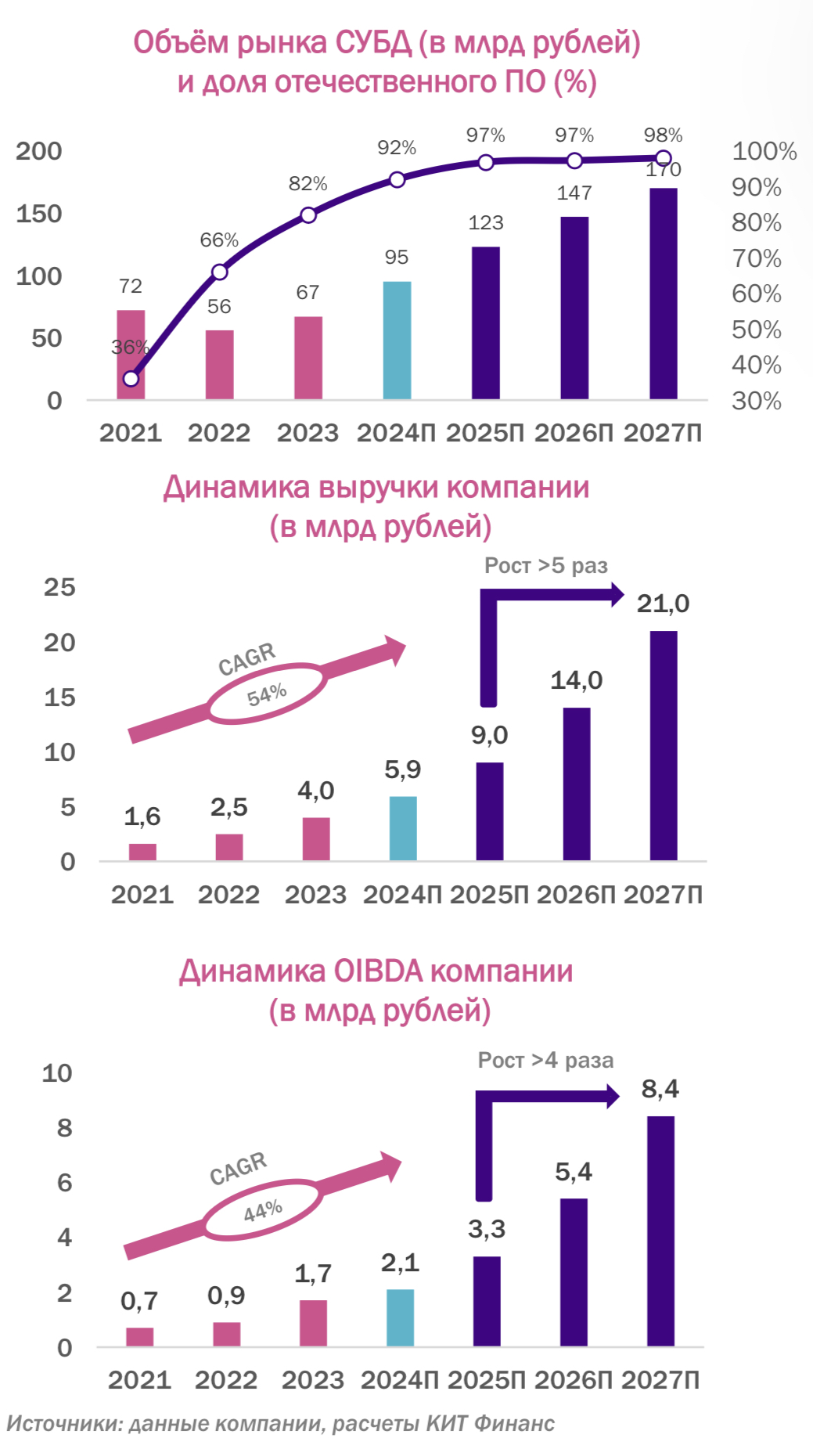

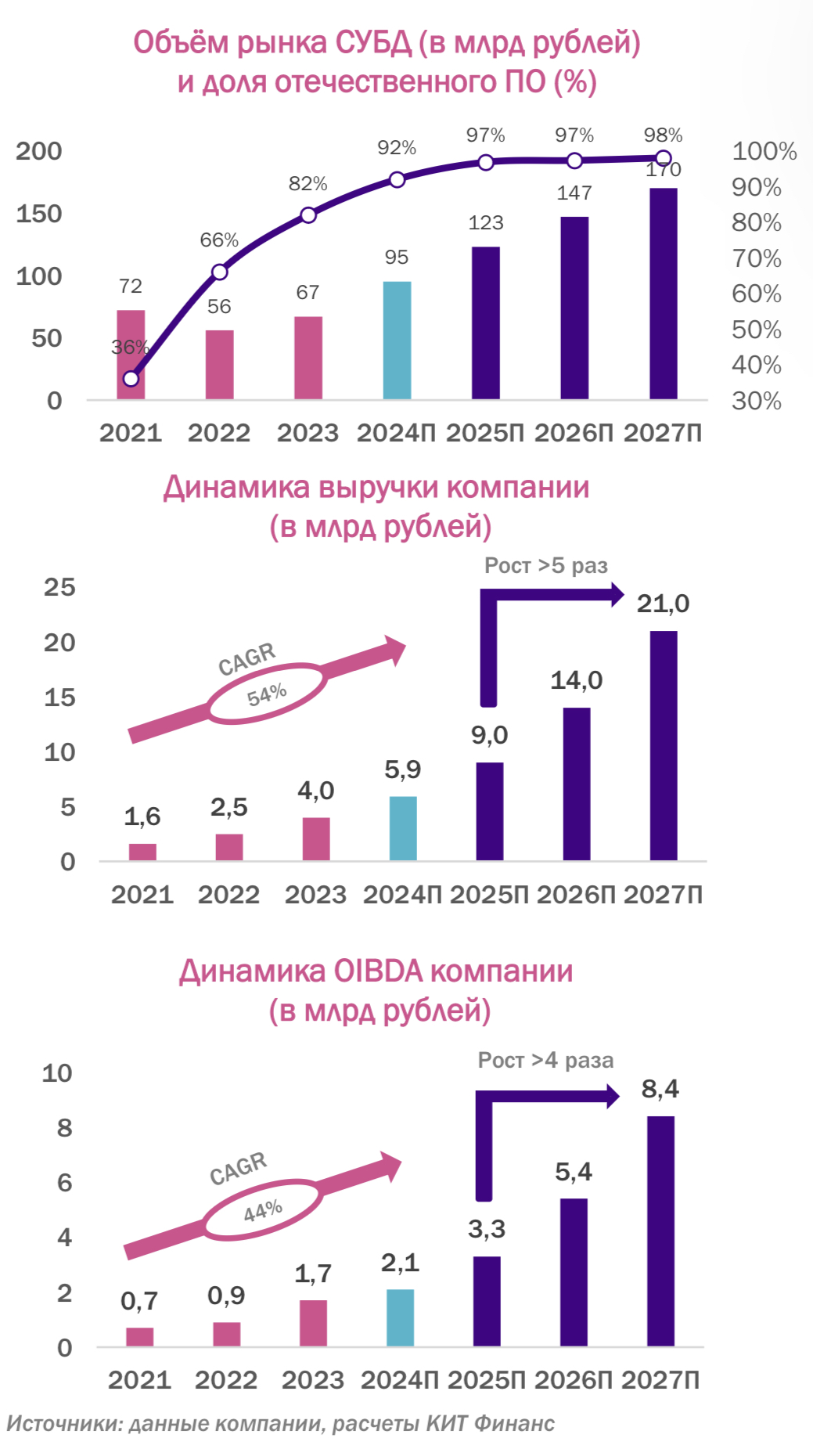

Решения, разрабатываемые на основе систем управления и обработки данных, являются основой для цифровой трансформации во всех отраслях экономики РФ. Ожидается, что до 2027 года рынок СУБД будет расти примерно на 26% в год и вырастет практически в 3 раза: с 67 млрд рублей до 170 млрд рублей. При этом доля российского ПО увеличится до 98%. В том числе за счет государственных программ, таких как “Экономика данных”, а так же закона, требующий заменить иностранное ПО на объектах КИИ к 2026 году.

Компания имеет сильное положение на рынке.

Компания занимает 1 место с рыночной долей 21% в самом быстрорастущем сегменте рынке – аналитических СУБД, предназначенных для решения сложных аналитических бизнес- задач, включая обработку больших массивов данных в режиме реального времени; 1 место в сегменте средств загрузки данных с рыночной долей в 5%, а также 2 место в сегменте средств управления данными.

Диверсифицированный бизнес.

Компания имеет продуктовую линейку состоящую из 4 направлений, включая аналитические СУБД и средства управления данными. Основная доля выручки приходится на продажу лицензий (69%), тех поддержку и проектные работы (суммарно около 25%). При этом стоит отметить, что доля лицензий в общем объёме выручки снизилась с 91% (в 2021 году). Клиентская база включает около 115 клиентов (включая таких как Х5, Газпромбанк) и преимущественно состоит из клиентов B2B и B2G сектора, при этом доля крупных клиентов составляет 59% от выручки.

Финансовые показатели бизнеса.

По итогам 2023 года, выручка составила 4 млрд рублей, показав рост на 60% г/г. А по итогам 1-ой половины 2024 года рост выручки составил 2,3х. При этом маржинальность по OIBDA составила 25,8% (за счет сезонности) при средней исторической маржинальности 36-46%. Компания имеет низкий долг - Net debt / EBITDA = 0,07х. Дивидендная политика: не менее 50% от чистой прибыли при Net debt / EBITDA <2, средний payout за последние 3 года 60%.

Перспективы роста бизнеса.

Благодаря росту целевого рынка и лидирующим позициям компании, ожидается, что среднегодовые темпы роста бизнеса составят около 50% в год, что позволит увеличить выручку в 5 раз к 2027 году, а OIBDA увеличится в 4,9 раз.

Компания размещается по оценке 17– 19 млрд рублей, что соответствует 10,1х по P/NIC (чистая прибыль без учета капитализации расходов) и 9,5х по EV/OIBDAC, при медианных значениях нашего рынка для IT компаний в РФ: P/NIC = 14,6х и EV/OIBDAC = 14,1.х. Что говорит о дисконте в оценке компании относительно рыночных мультипликаторов, при этом темпы роста выручки компании находятся на уровне Астры и Позитива, а маржинальность по OIBDAC выше. Мы считаем, данное размещение привлекательным и видим потенциал роста до 115 – 120 рублей за акцию.

Параметры размещения

ПАО "Группа Аренадата“ объявила о первичном размещении своих акций на бирже ММВБ и объявила ценовой диапазон 85 - 95 рублей за одну акцию. Размещение пройдет в формате cash-out, размер предложения около 3 млрд рублей (free-float до 15%). Сбор заявок состоится с 24 по 30 сентября.

Факторы инвестиционной привлекательности

Компания работает на крупном и растущем рынке СУБД и инструментов обработки данных.

Решения, разрабатываемые на основе систем управления и обработки данных, являются основой для цифровой трансформации во всех отраслях экономики РФ. Ожидается, что до 2027 года рынок СУБД будет расти примерно на 26% в год и вырастет практически в 3 раза: с 67 млрд рублей до 170 млрд рублей. При этом доля российского ПО увеличится до 98%. В том числе за счет государственных программ, таких как “Экономика данных”, а так же закона, требующий заменить иностранное ПО на объектах КИИ к 2026 году.

Компания имеет сильное положение на рынке.

Компания занимает 1 место с рыночной долей 21% в самом быстрорастущем сегменте рынке – аналитических СУБД, предназначенных для решения сложных аналитических бизнес- задач, включая обработку больших массивов данных в режиме реального времени; 1 место в сегменте средств загрузки данных с рыночной долей в 5%, а также 2 место в сегменте средств управления данными.

Диверсифицированный бизнес.

Компания имеет продуктовую линейку состоящую из 4 направлений, включая аналитические СУБД и средства управления данными. Основная доля выручки приходится на продажу лицензий (69%), тех поддержку и проектные работы (суммарно около 25%). При этом стоит отметить, что доля лицензий в общем объёме выручки снизилась с 91% (в 2021 году). Клиентская база включает около 115 клиентов (включая таких как Х5, Газпромбанк) и преимущественно состоит из клиентов B2B и B2G сектора, при этом доля крупных клиентов составляет 59% от выручки.

Финансовые показатели бизнеса.

По итогам 2023 года, выручка составила 4 млрд рублей, показав рост на 60% г/г. А по итогам 1-ой половины 2024 года рост выручки составил 2,3х. При этом маржинальность по OIBDA составила 25,8% (за счет сезонности) при средней исторической маржинальности 36-46%. Компания имеет низкий долг - Net debt / EBITDA = 0,07х. Дивидендная политика: не менее 50% от чистой прибыли при Net debt / EBITDA <2, средний payout за последние 3 года 60%.

Перспективы роста бизнеса.

Благодаря росту целевого рынка и лидирующим позициям компании, ожидается, что среднегодовые темпы роста бизнеса составят около 50% в год, что позволит увеличить выручку в 5 раз к 2027 году, а OIBDA увеличится в 4,9 раз.

Компания размещается по оценке 17– 19 млрд рублей, что соответствует 10,1х по P/NIC (чистая прибыль без учета капитализации расходов) и 9,5х по EV/OIBDAC, при медианных значениях нашего рынка для IT компаний в РФ: P/NIC = 14,6х и EV/OIBDAC = 14,1.х. Что говорит о дисконте в оценке компании относительно рыночных мультипликаторов, при этом темпы роста выручки компании находятся на уровне Астры и Позитива, а маржинальность по OIBDAC выше. Мы считаем, данное размещение привлекательным и видим потенциал роста до 115 – 120 рублей за акцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба