На прошлой неделе фьючерсы на нефть показали самый большой рост более чем за год. На рынке опционов ажиотаж был еще больше

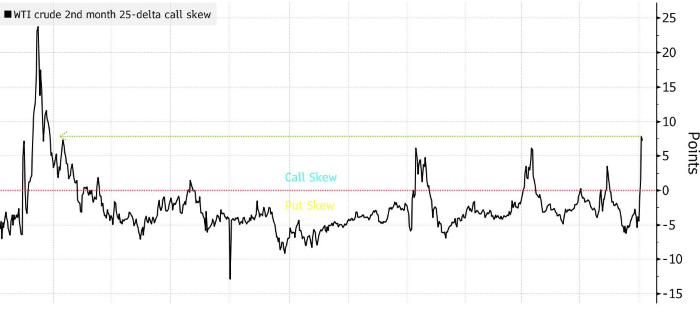

Поскольку трейдеры опасались значительного скачка цен, перекос колл-опционов на фьючерсы West Texas Intermediate второго месяца подскочил до самого высокого уровня с марта 2022 года, когда начало конфликта между Россией и Украиной вызвало опасения, что миллионы баррелей нефти в день от одного из крупнейших мировых производителей внезапно исчезнут с рынка.

В поразительном повороте событий хедж-фонды, консультанты по торговле сырьевыми товарами и другие управляющие деньгами поспешили изменить позиции, которые в середине сентября стали медвежьими по отношению к нефти из-за опасений, что замедление экономического роста в Китае и других странах сократит спрос как раз в то время, когда производители ОПЕК+ готовятся увеличить предложение. Около двух недель назад объем пут-опционов достиг пика: трейдеры платили за медвежьи опционы, поскольку фьючерсы упали до $70 за баррель.

Но эскалация на Ближнем Востоке изменила все. Большинство теперь стремится купить страховку от резкого роста цен.

«Мы наблюдаем значительный спрос на волатильность и повышенный интерес к росту цен на нефть», — сказал Ануруг Махешвари, глава отдела нефтяных опционов в Optiver. «Подразумеваемая волатильность превысила максимум октября прошлого года, что кажется разумным, учитывая, что эта эскалация потенциально более значима для поставок нефти».

На прошлой неделе трейдеры скупали декабрьские колл-опционы на нефть Brent в надежде на то, что цена достигнет $100 или выше, при этом совокупный объем колл-опционов достиг рекордного уровня в среду. Фьючерсы на WTI подскочили на целых 11% на фоне опасений, что Израиль может нанести удар по нефтяным объектам в ответ на ракетную атаку Ирана, что создало бы угрозу перебоев в поставках на Ближнем Востоке. Опасения немного ослабли в пятницу, когда президент США Джо Байден попытался отговорить от такого шага.

Согласно данным ICE Futures Europe, чистые длинные позиции управляющих активами по нефти Brent выросли более чем на 20 000 контрактов за неделю до 1 октября, продолжив бычий сдвиг, который начался после того, как Китай объявил о масштабном пакете стимулов для поддержки своей экономики.

«Опционные трейдеры отказались от идеи ралли, оставив подразумеваемую волатильность в колл-опционах на нефть близкой к многолетним минимумам», — сказала Карли Гарнер, старший стратег и основатель DeCarley Trading. «По сути, рынок был не готов к сюрпризу, и теперь мы наблюдаем FOMO (страх упущенной выгоды), когда цены наконец-то движутся в пользу быков».

Помимо прямых цен на нефть, трейдеры также делали экзотические ставки на сильное ралли структуры кривой фьючерсов. На прошлой неделе было продано более 5 млн баррелей, делающих ставку на то, что ближайший спред Brent достигнет $3 за баррель — в пятницу он составлял 62 цента.

Стресс на рынке наиболее заметен в краткосрочных контрактах, при этом временная структура для 25-дельта опционов показывает, что бычья торговля резко выросла в последние дни. Подразумеваемая волатильность для декабрьских колл-опционов выросла более чем на 30 пунктов на прошлой неделе, что более чем в три раза превышает рост для пут-опционов, в то время как для июльских контрактов и далее почти не было изменений ни для бычьих, ни для медвежьих позиций.

Бычий настрой по сырьевому товару — как по Brent, так и по WTI — превзошел настрой по производителям, которые, вероятно, увидят выгоду только, если цены останутся высокими в течение длительного времени. Волатильность и перекос колл-опционов в одномесячных опционах на биржевой фонд US Oil Fund LP выросли больше, чем для SPDR S&P Oil & Gas Exploration & Production ETF.

«Эскалация на Ближнем Востоке вызвала массовое закрытие коротких позиций по сырой нефти, поскольку CTA перешли от коротких позиций к нейтральным», — сказала Ребекка Бабин, старший трейдер по акциям в CIBC Private Wealth Group. «Фундаментальные инвесторы в энергетику остаются довольно пессимистичными в отношении 2025 года и используют колл-опционы вместо того, чтобы гнаться за ралли сырой нефти, чтобы получить потенциальную выгоду от возможного нарушения поставок».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба