Акции ВИ.ру с момента IPO в июле упали почти на 60% из-за общерыночных негативных настроений, более слабых, чем многие прогнозировали летом, результатов и ожиданий о скором охлаждения экономики. При этом ВИ.ру остается быстрорастущим бизнесом с умеренно высокой рентабельностью и значительными перспективами роста.

Мы начинаем покрытие акций ВИ.ру и присваиваем им рейтинг «Покупать» с целевой ценой 108 руб., потенциал роста составляет 30%. Для оценки целевой стоимости мы использовали сравнительный подход, включающий оценку по мультипликаторам P/E и EV/EBITDA на 2025 г. относительно аналогов среди маркетплейсов из развивающихся стран.

ВИ.ру — бенефициар непубличной компании ВсеИнструменты.ру, лидирующего онлайн-игрока на рынке DIY- товаров.

За 9 мес. 2024 г. ВИ.ру увеличил выручку на 29% г/г, до 120,3 млрд руб., основной вклад внес рост B2B-сегмента с долей 67%. Валовая прибыль выросла на 35% г/г, до 36,3 млрд руб., благодаря повышению доли СТМ и эксклюзивного импорта. EBITDA увеличилась на 52% г/г, до 9,3 млрд руб. Скорр. чистая прибыль сократилась на 12% г/г, до 2,2 млрд руб., из-за роста финансовых расходов более чем в 2 раза, до 3,3 млрд руб. Отношение чистого долга к EBITDA с начала года не изменилось и составило 2,0x.

По итогам 2024 г. мы не ожидаем дивидендных выплат, однако по итогам 2025 г. выплаты могут составить 2,4 руб. с доходностью 3,0%.

Лидер быстрорастущего рынка. ВИ.ру занимает 11% цифрового DIY-рынка в России, опережая ближайшего конкурента «Петровича» более чем в 2 раза. Ожидается, что до 2028 г. рынок будет активно расти со среднегодовым темпом 28%.

Расширение бизнеса. Компания улучшает логистическую инфраструктуру, увеличивая количество пунктов выдачи и складские мощности. На конец 3К складские мощности выросли на 31% г/г благодаря открытию логистического центра в Чашниково. В ближайшие месяцы планируется запустить еще один центр в Обухово.

Эффективная бизнес-модель. Практически вся выручка генерируется онлайн-каналами, что позволяет предлагать широкий ассортимент товаров, поддерживать высокую рентабельность и масштабировать бизнес без особенно больших инвестиций.

Развитие СТМ. За 9 мес. 2024 г. на собственные торговые марки приходилось 11,3% выручки. СТМ отличается значительно более высокой маржинальностью.

Замедление экономической активности, в частности охлаждение строительного рынка, может негативно сказаться на спросе на товары ВИ.ру.

Зависимость от импорта. Импорт товаров из Китая и ослабление рубля могут сократить рентабельность продаж, если дополнительные расходы не удастся переложить в цены.

Процентные платежи бьют по чистой прибыли из-за умеренно высокой долговой нагрузки и значительной части краткосрочного долга.

Дефицит рабочей силы и повышение зарплат нанятым сотрудникам увеличивают затраты на персонал, что негативно влияет на прибыльность. За 9 мес. 2024 г. расходы на персонал опередили рост выручки и повысились на 35% г/г.

Не исключаем, что после стабилизации фондового рынка акционеры ВИ.ру проведут SPO.

Описание эмитента

ПАО «ВИ.ру» (ВсеИнструменты.ру) — бенефициар непубличной компании ВсеИнструменты.ру, лидирующего онлайн-игрока на рынке DIY-товаров.

Компания «ВсеИнструменты» работает по модели продаж 1P. Модель 1P предполагает, что компания закупает товары у поставщиков и уже от своего имени перепродает их покупателям. Такая бизнес-модель позволяет гарантировать качество продаваемых товаров и обеспечивать высокий уровень сервисного обслуживания.

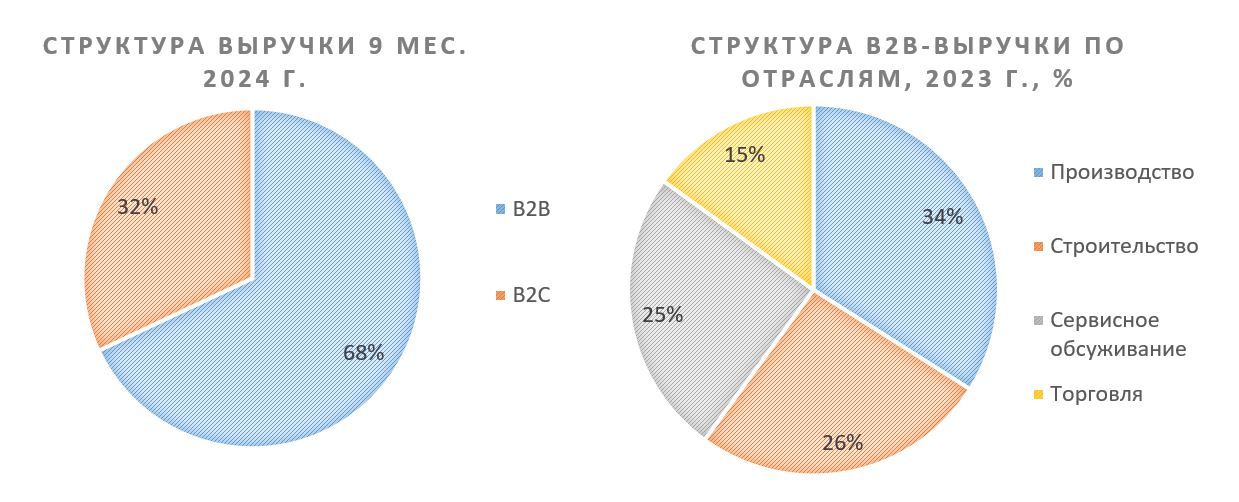

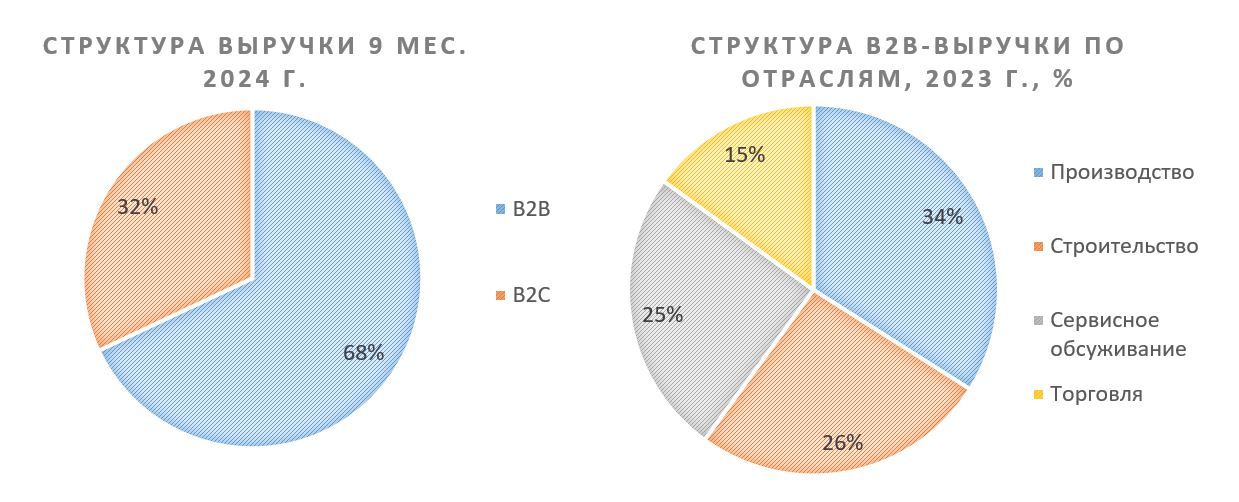

Выручка «ВсеИнструменты» представлена розничным направлением и сегментом для бизнеса. По итогам 9 мес. 2024 г. на B2B пришлось 67% выручки, доля B2C — 33%. Структура продаж бизнесу представлена четырьмя основными отраслями: производство (34%), строительство (26%), сервисное обслуживание (25%) и торговля (15%). Широкая диверсификация продаж позволяет компании минимизировать влияние отдельных отраслевых рисков.

В свободном обращении находится 12% акций, остальная структура акционеров не раскрывается. Согласно источникам «Ведомостей», бенефициарами являются основатели компании Виктор Кузнецов и Александр Гольцов.

Стратегия и факторы привлекательности

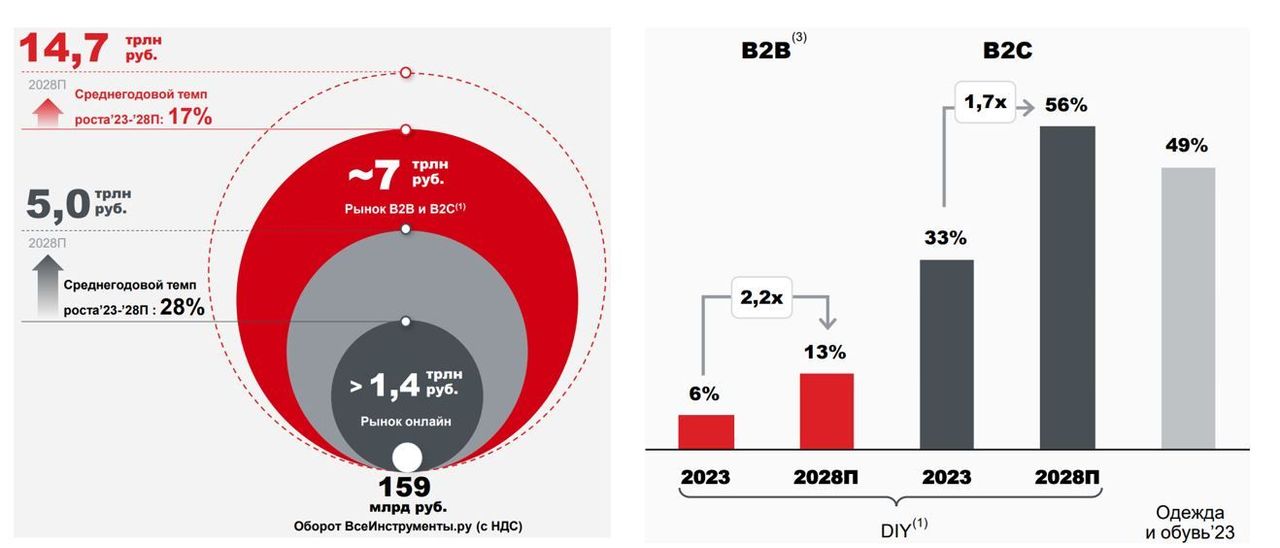

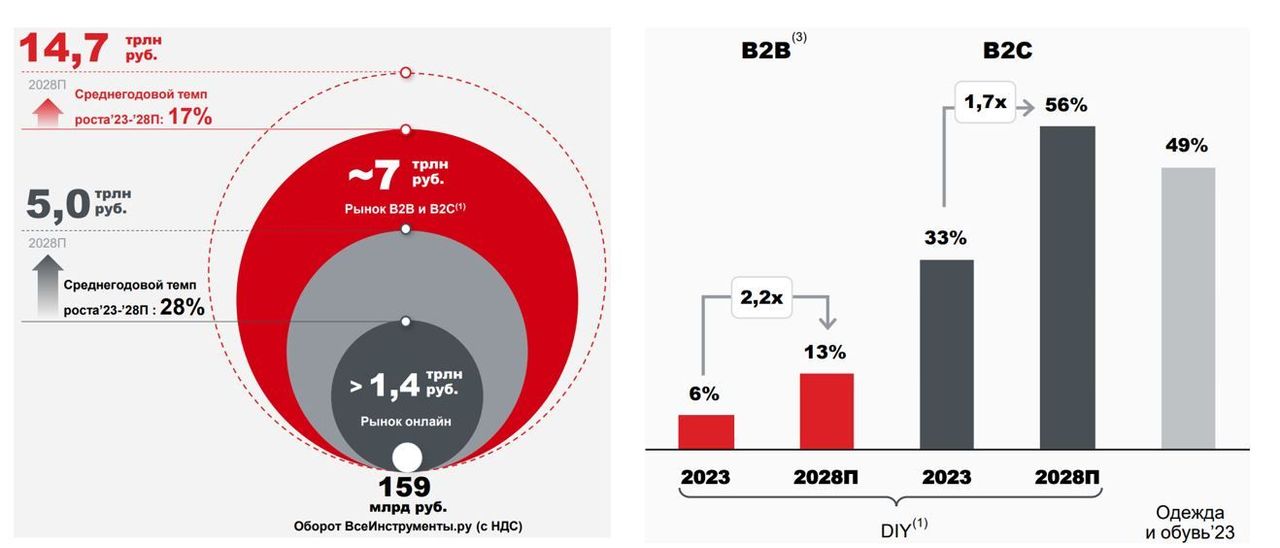

Лидер быстрорастущего рынка. По оценке INFOLine, рынок DIY-товаров в 2023 г. в РФ составил 6,8 трлн руб., а цифровой сегмент рынка — около 1,4 трлн руб. (21% рынка). На горизонте пяти лет весь DIY-рынок, согласно прогнозам исследователей, будет расти со среднегодовым темпом роста (CAGR) 17% и к 2028 г. достигнет 14,7 трлн руб. Цифровой сегмент рынка будет увеличиваться быстрее, CAGR составит 28%. Этому поспособствует рост проникновения онлайн-каналов.

«ВсеИнструменты» — лидер цифрового DIY-рынка с долей около 11%, ближайшими конкурентами являются «Петрович» (5%) и «Леман ПРО» (бывший Leroy Merlin с долей 4,5%). Российский DIY-рынок, в частности его онлайн-сегмент, сильно фрагментирован. При этом мировой опыт показывает, что развитые рынки DIY консолидированы примерно на 50% (доля топ-3 крупнейших игроков ~50%).

Расширение бизнеса. ВИ.ру активно расширяет свою логистическую инфраструктуру и сеть пунктов выдачи заказов, что является частью стратегии долгосрочного роста. На конец 3К 2024 компания увеличила количество пунктов выдачи до 1099 единиц, что на 27% превышает показатели аналогичного периода прошлого года. Компания планирует довести количество ПВЗ до 1200–1250 к концу года. Важной частью стратегии по расширению логистики стало открытие распределительного центра «Чашниково» в октябре 2024 г., который увеличил общую площадь складских помещений компании до 378,9 тыс. кв. м, что на 31% больше, чем годом ранее. Запуск центра позволил снять затоваривание на других складах и восстановить срок поставки заказов. В ближайшие месяцы ожидается открытие нового логистического центра в поселке Обухово Московской области с площадью около 110 тыс. кв. м, что повысит эффективность логистики.

Эффективная бизнес-модель. Почти 100% выручки «ВсеИнструменты» — это онлайн-продажи, которые одновременно позволяют компании предлагать покупателям наиболее широкий ассортимент товаров (1,6 млн SKU у «ВсеИнструменты2 против 0,4 млн SKU у «Леман ПРО»), а также удерживать рентабельность бизнеса на высоком для сектора уровне (при учете сопоставимых темпов роста). Рентабельность по EBITDA в 2023 г. — 7,6%, за 9 мес. 2024 г. — 7,7%.

Клиентоориентированность бизнеса. Стратегия компании направлена на выстраивание долгосрочных отношений с клиентами, преимущественно из B2B-сегмента. «ВсеИнструменты» предлагают пред- и постпродажный сервис, консультационные услуги, услуги личных менеджеров и консультантов. Для отдельных клиентов возможны персональные условия поставки и оплаты. По оценкам компании, индекс потребительской лояльности за 9 мес. 2024 г. составил 88%. Лояльные клиенты чаще совершают повторные покупки и покупки с бо́льшими чеками.

Развитие СТМ. За 9 мес. 2024 г. доля СТМ в товарной выручке увеличилась до 11,3%, что на 1,0 п. п. выше, чем в предыдущем году. По оценкам компании, маржинальность СТМ и эксклюзивного импорта за 9 мес. 2024 г. была примерно на 40% выше относительно товаров других поставщиков (в 2023 г. валовая маржа СТМ составила 41%, а остальных брендов — 28%). В 2024 г. компания выпустила более 1100 СТМ.

Выплаты акционерам

Дивидендная политика ВИ.ру определяет, что базой для расчета дивидендов является чистая прибыль по МСФО. Периодичность выплат пока не определена, однако планируется распределять прибыль ежеквартально. Компания сообщала, что первая выплата дивидендов ожидается не ранее 2–3-го кварталов 2025 г.

Планируется выплачивать не менее 50% чистой прибыли, если показатель «Чистый долг / EBITDA» на последнюю отчетную дату меньше 3x. В случае превышения этого значения размер выплат определяется СД.

Ожидаем, что всего по итогам 2025 г. ВИ.ру выплатит не больше 2,4 руб. на акцию с доходностью 3,0%, при распределении 50% прибыли. Мы обновим наш прогноз по дивидендам, когда станет ясна точная периодичность выплат.

Финансовые результаты

За 9 мес. 2024 г. выручка компании выросла на 29% г/г, достигнув 120,3 млрд руб. Основные драйверы роста включали увеличение числа заказов и среднего чека, а также рост активной клиентской базы. В структуре выручки доля B2B-сегмента составила 67%, что соответствует стратегической цели увеличения доли более маржинального B2B-сегмента до 70% в будущем. B2B-выручка повысилась на 42% г/г, а B2C — на 7,9% г/г. Расширение ассортимента, внедрение СТМ и эксклюзивного импорта также внесли вклад в рост.

Расходы компании увеличились, но контроль за их динамикой позволил улучшить рентабельность. Валовая прибыль выросла на 35% г/г, достигнув 36,3 млрд руб., а рентабельность по валовой прибыли улучшилась на 1,2 п. п., до 30,2%. Важным фактором стало увеличение доли СТМ и эксклюзивного импорта до 11,3% от товарной выручки.

EBITDA за 9 мес. 2024 г. выросла на 52% г/г, составив 9,3 млрд руб., а рентабельность по EBITDA увеличилась на 1,2 п. п., достигнув 7,7%. Чистая прибыль, скорректированная на единовременные расходы, связанные с IPO, упала на 12% г/г, до 2,2 млрд руб. Без учета корректировок прибыль рухнула на 95%, до 0,12 млрд руб. Давление на прибыль оказывали финансовые расходы, которые взлетели более чем в 2 раза, до 3,3 млрд руб.

На конец сентября 2024 г. чистый долг компании составлял 18,6 млрд руб., соотношение чистого долга к EBITDA — 2,0x. За 12 мес., окончившихся 3К 2024, общий объем долга увеличился на 53% г/г, до 33,7 млрд руб. Только за 3К 2024 долг увеличился на 24% кв/кв, или на 6,4 млрд руб. На конец 3К доля краткосрочного долга — 45%, долгосрочного — 55%. Увеличение объема заимствований ВИ.ру объясняет краткосрочным наращиванием товарных запасов (на 5,3 млрд руб. за квартал), связанных с подготовкой нового распределительного центра.

Ниже приводим динамику основных финансовых показателей, млрд руб.:

Далее приводим исторические и прогнозные финансовые показатели компании, млрд руб.:

Риски

Охлаждение DIY рынка негативно скажется на динамике продаж инструментов. Жесткая ДКП в будущем приведет к замедлению роста производственной активности предприятий. Отмена большей части льготных ипотечных программ может привести и к замедлению темпов строительства.

Зависимость от импорта. Значительная часть ассортимента компании импортная, товары эксклюзивного импорта и СТМ поставляются в основном из Китая. Ухудшение ситуации с трансграничными платежами и ослабление рубля могут привести к сокращению рентабельности продаж, если компания не сможет переложить дополнительные расходы в цены.

Удорожание аренды и кредитов. Стратегия развития компании связана в том числе с расширением логистической инфраструктуры (ПВЗ, склады и др.), которое предполагает увеличение долговой нагрузки в части аренды. Текущие высокие ставки по кредитам (аренде) будут негативно сказываться на чистой прибыли компании. Последние кредиты брались либо с плавающей ставкой, либо со ставкой 24%.

Дефицит кадров в стране вынуждает компании повышать заработные платы уже нанятым сотрудникам и предлагать более высокую, чем ожидалось, зарплату новым. Учитывая планы по расширению сети ПВЗ, компании придется привлекать персонал по повышенным ценам. За 9 мес. 2024 г. расходы на персонал повысились на 35% г/г при росте выручки на 29%.

Вторичное размещение. Не исключаем, что после стабилизации фондового рынка акционеры ВИ.ру проведут SPO.

Оценка

Для оценки целевой стоимости мы использовали сравнительный подход, включающий оценку по мультипликаторам P/E и EV/EBITDA на 2025 г. относительно аналогов среди маркетплейсов из развивающихся стран. Чтобы учесть страновой риск и разницу в ДКП между Россией и другими развивающимися странами, мы применили дисконт в размере 30% к оценке относительно аналогов.

Прогнозная цена акций ВИ.ру на 12 мес. составляет 108 руб., что подразумевает апсайд 30% от текущей цены. Мы присваиваем акциям ВИ.ру рейтинг «Покупать».

Технический анализ

Акции ВИ.ру приостановили падение на отметке 68 руб. и закрепились выше SMA-20. Ближайшей целью для роста выступает отметка 90 руб. (SMA-50), если акциям удастся пробить этот уровень, возможно движение к 120 руб.

Мы начинаем покрытие акций ВИ.ру и присваиваем им рейтинг «Покупать» с целевой ценой 108 руб., потенциал роста составляет 30%. Для оценки целевой стоимости мы использовали сравнительный подход, включающий оценку по мультипликаторам P/E и EV/EBITDA на 2025 г. относительно аналогов среди маркетплейсов из развивающихся стран.

ВИ.ру — бенефициар непубличной компании ВсеИнструменты.ру, лидирующего онлайн-игрока на рынке DIY- товаров.

За 9 мес. 2024 г. ВИ.ру увеличил выручку на 29% г/г, до 120,3 млрд руб., основной вклад внес рост B2B-сегмента с долей 67%. Валовая прибыль выросла на 35% г/г, до 36,3 млрд руб., благодаря повышению доли СТМ и эксклюзивного импорта. EBITDA увеличилась на 52% г/г, до 9,3 млрд руб. Скорр. чистая прибыль сократилась на 12% г/г, до 2,2 млрд руб., из-за роста финансовых расходов более чем в 2 раза, до 3,3 млрд руб. Отношение чистого долга к EBITDA с начала года не изменилось и составило 2,0x.

По итогам 2024 г. мы не ожидаем дивидендных выплат, однако по итогам 2025 г. выплаты могут составить 2,4 руб. с доходностью 3,0%.

Лидер быстрорастущего рынка. ВИ.ру занимает 11% цифрового DIY-рынка в России, опережая ближайшего конкурента «Петровича» более чем в 2 раза. Ожидается, что до 2028 г. рынок будет активно расти со среднегодовым темпом 28%.

Расширение бизнеса. Компания улучшает логистическую инфраструктуру, увеличивая количество пунктов выдачи и складские мощности. На конец 3К складские мощности выросли на 31% г/г благодаря открытию логистического центра в Чашниково. В ближайшие месяцы планируется запустить еще один центр в Обухово.

Эффективная бизнес-модель. Практически вся выручка генерируется онлайн-каналами, что позволяет предлагать широкий ассортимент товаров, поддерживать высокую рентабельность и масштабировать бизнес без особенно больших инвестиций.

Развитие СТМ. За 9 мес. 2024 г. на собственные торговые марки приходилось 11,3% выручки. СТМ отличается значительно более высокой маржинальностью.

Замедление экономической активности, в частности охлаждение строительного рынка, может негативно сказаться на спросе на товары ВИ.ру.

Зависимость от импорта. Импорт товаров из Китая и ослабление рубля могут сократить рентабельность продаж, если дополнительные расходы не удастся переложить в цены.

Процентные платежи бьют по чистой прибыли из-за умеренно высокой долговой нагрузки и значительной части краткосрочного долга.

Дефицит рабочей силы и повышение зарплат нанятым сотрудникам увеличивают затраты на персонал, что негативно влияет на прибыльность. За 9 мес. 2024 г. расходы на персонал опередили рост выручки и повысились на 35% г/г.

Не исключаем, что после стабилизации фондового рынка акционеры ВИ.ру проведут SPO.

Описание эмитента

ПАО «ВИ.ру» (ВсеИнструменты.ру) — бенефициар непубличной компании ВсеИнструменты.ру, лидирующего онлайн-игрока на рынке DIY-товаров.

Компания «ВсеИнструменты» работает по модели продаж 1P. Модель 1P предполагает, что компания закупает товары у поставщиков и уже от своего имени перепродает их покупателям. Такая бизнес-модель позволяет гарантировать качество продаваемых товаров и обеспечивать высокий уровень сервисного обслуживания.

Выручка «ВсеИнструменты» представлена розничным направлением и сегментом для бизнеса. По итогам 9 мес. 2024 г. на B2B пришлось 67% выручки, доля B2C — 33%. Структура продаж бизнесу представлена четырьмя основными отраслями: производство (34%), строительство (26%), сервисное обслуживание (25%) и торговля (15%). Широкая диверсификация продаж позволяет компании минимизировать влияние отдельных отраслевых рисков.

В свободном обращении находится 12% акций, остальная структура акционеров не раскрывается. Согласно источникам «Ведомостей», бенефициарами являются основатели компании Виктор Кузнецов и Александр Гольцов.

Стратегия и факторы привлекательности

Лидер быстрорастущего рынка. По оценке INFOLine, рынок DIY-товаров в 2023 г. в РФ составил 6,8 трлн руб., а цифровой сегмент рынка — около 1,4 трлн руб. (21% рынка). На горизонте пяти лет весь DIY-рынок, согласно прогнозам исследователей, будет расти со среднегодовым темпом роста (CAGR) 17% и к 2028 г. достигнет 14,7 трлн руб. Цифровой сегмент рынка будет увеличиваться быстрее, CAGR составит 28%. Этому поспособствует рост проникновения онлайн-каналов.

«ВсеИнструменты» — лидер цифрового DIY-рынка с долей около 11%, ближайшими конкурентами являются «Петрович» (5%) и «Леман ПРО» (бывший Leroy Merlin с долей 4,5%). Российский DIY-рынок, в частности его онлайн-сегмент, сильно фрагментирован. При этом мировой опыт показывает, что развитые рынки DIY консолидированы примерно на 50% (доля топ-3 крупнейших игроков ~50%).

Расширение бизнеса. ВИ.ру активно расширяет свою логистическую инфраструктуру и сеть пунктов выдачи заказов, что является частью стратегии долгосрочного роста. На конец 3К 2024 компания увеличила количество пунктов выдачи до 1099 единиц, что на 27% превышает показатели аналогичного периода прошлого года. Компания планирует довести количество ПВЗ до 1200–1250 к концу года. Важной частью стратегии по расширению логистики стало открытие распределительного центра «Чашниково» в октябре 2024 г., который увеличил общую площадь складских помещений компании до 378,9 тыс. кв. м, что на 31% больше, чем годом ранее. Запуск центра позволил снять затоваривание на других складах и восстановить срок поставки заказов. В ближайшие месяцы ожидается открытие нового логистического центра в поселке Обухово Московской области с площадью около 110 тыс. кв. м, что повысит эффективность логистики.

Эффективная бизнес-модель. Почти 100% выручки «ВсеИнструменты» — это онлайн-продажи, которые одновременно позволяют компании предлагать покупателям наиболее широкий ассортимент товаров (1,6 млн SKU у «ВсеИнструменты2 против 0,4 млн SKU у «Леман ПРО»), а также удерживать рентабельность бизнеса на высоком для сектора уровне (при учете сопоставимых темпов роста). Рентабельность по EBITDA в 2023 г. — 7,6%, за 9 мес. 2024 г. — 7,7%.

Клиентоориентированность бизнеса. Стратегия компании направлена на выстраивание долгосрочных отношений с клиентами, преимущественно из B2B-сегмента. «ВсеИнструменты» предлагают пред- и постпродажный сервис, консультационные услуги, услуги личных менеджеров и консультантов. Для отдельных клиентов возможны персональные условия поставки и оплаты. По оценкам компании, индекс потребительской лояльности за 9 мес. 2024 г. составил 88%. Лояльные клиенты чаще совершают повторные покупки и покупки с бо́льшими чеками.

Развитие СТМ. За 9 мес. 2024 г. доля СТМ в товарной выручке увеличилась до 11,3%, что на 1,0 п. п. выше, чем в предыдущем году. По оценкам компании, маржинальность СТМ и эксклюзивного импорта за 9 мес. 2024 г. была примерно на 40% выше относительно товаров других поставщиков (в 2023 г. валовая маржа СТМ составила 41%, а остальных брендов — 28%). В 2024 г. компания выпустила более 1100 СТМ.

Выплаты акционерам

Дивидендная политика ВИ.ру определяет, что базой для расчета дивидендов является чистая прибыль по МСФО. Периодичность выплат пока не определена, однако планируется распределять прибыль ежеквартально. Компания сообщала, что первая выплата дивидендов ожидается не ранее 2–3-го кварталов 2025 г.

Планируется выплачивать не менее 50% чистой прибыли, если показатель «Чистый долг / EBITDA» на последнюю отчетную дату меньше 3x. В случае превышения этого значения размер выплат определяется СД.

Ожидаем, что всего по итогам 2025 г. ВИ.ру выплатит не больше 2,4 руб. на акцию с доходностью 3,0%, при распределении 50% прибыли. Мы обновим наш прогноз по дивидендам, когда станет ясна точная периодичность выплат.

Финансовые результаты

За 9 мес. 2024 г. выручка компании выросла на 29% г/г, достигнув 120,3 млрд руб. Основные драйверы роста включали увеличение числа заказов и среднего чека, а также рост активной клиентской базы. В структуре выручки доля B2B-сегмента составила 67%, что соответствует стратегической цели увеличения доли более маржинального B2B-сегмента до 70% в будущем. B2B-выручка повысилась на 42% г/г, а B2C — на 7,9% г/г. Расширение ассортимента, внедрение СТМ и эксклюзивного импорта также внесли вклад в рост.

Расходы компании увеличились, но контроль за их динамикой позволил улучшить рентабельность. Валовая прибыль выросла на 35% г/г, достигнув 36,3 млрд руб., а рентабельность по валовой прибыли улучшилась на 1,2 п. п., до 30,2%. Важным фактором стало увеличение доли СТМ и эксклюзивного импорта до 11,3% от товарной выручки.

EBITDA за 9 мес. 2024 г. выросла на 52% г/г, составив 9,3 млрд руб., а рентабельность по EBITDA увеличилась на 1,2 п. п., достигнув 7,7%. Чистая прибыль, скорректированная на единовременные расходы, связанные с IPO, упала на 12% г/г, до 2,2 млрд руб. Без учета корректировок прибыль рухнула на 95%, до 0,12 млрд руб. Давление на прибыль оказывали финансовые расходы, которые взлетели более чем в 2 раза, до 3,3 млрд руб.

На конец сентября 2024 г. чистый долг компании составлял 18,6 млрд руб., соотношение чистого долга к EBITDA — 2,0x. За 12 мес., окончившихся 3К 2024, общий объем долга увеличился на 53% г/г, до 33,7 млрд руб. Только за 3К 2024 долг увеличился на 24% кв/кв, или на 6,4 млрд руб. На конец 3К доля краткосрочного долга — 45%, долгосрочного — 55%. Увеличение объема заимствований ВИ.ру объясняет краткосрочным наращиванием товарных запасов (на 5,3 млрд руб. за квартал), связанных с подготовкой нового распределительного центра.

Ниже приводим динамику основных финансовых показателей, млрд руб.:

Далее приводим исторические и прогнозные финансовые показатели компании, млрд руб.:

Риски

Охлаждение DIY рынка негативно скажется на динамике продаж инструментов. Жесткая ДКП в будущем приведет к замедлению роста производственной активности предприятий. Отмена большей части льготных ипотечных программ может привести и к замедлению темпов строительства.

Зависимость от импорта. Значительная часть ассортимента компании импортная, товары эксклюзивного импорта и СТМ поставляются в основном из Китая. Ухудшение ситуации с трансграничными платежами и ослабление рубля могут привести к сокращению рентабельности продаж, если компания не сможет переложить дополнительные расходы в цены.

Удорожание аренды и кредитов. Стратегия развития компании связана в том числе с расширением логистической инфраструктуры (ПВЗ, склады и др.), которое предполагает увеличение долговой нагрузки в части аренды. Текущие высокие ставки по кредитам (аренде) будут негативно сказываться на чистой прибыли компании. Последние кредиты брались либо с плавающей ставкой, либо со ставкой 24%.

Дефицит кадров в стране вынуждает компании повышать заработные платы уже нанятым сотрудникам и предлагать более высокую, чем ожидалось, зарплату новым. Учитывая планы по расширению сети ПВЗ, компании придется привлекать персонал по повышенным ценам. За 9 мес. 2024 г. расходы на персонал повысились на 35% г/г при росте выручки на 29%.

Вторичное размещение. Не исключаем, что после стабилизации фондового рынка акционеры ВИ.ру проведут SPO.

Оценка

Для оценки целевой стоимости мы использовали сравнительный подход, включающий оценку по мультипликаторам P/E и EV/EBITDA на 2025 г. относительно аналогов среди маркетплейсов из развивающихся стран. Чтобы учесть страновой риск и разницу в ДКП между Россией и другими развивающимися странами, мы применили дисконт в размере 30% к оценке относительно аналогов.

Прогнозная цена акций ВИ.ру на 12 мес. составляет 108 руб., что подразумевает апсайд 30% от текущей цены. Мы присваиваем акциям ВИ.ру рейтинг «Покупать».

Технический анализ

Акции ВИ.ру приостановили падение на отметке 68 руб. и закрепились выше SMA-20. Ближайшей целью для роста выступает отметка 90 руб. (SMA-50), если акциям удастся пробить этот уровень, возможно движение к 120 руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба