3 августа 2010 КапиталЪ

Умеренно положительные настроения, которые мы наблюдали в последнее время вкупе с преимущественно положительными отчетами и прогнозами корпораций, должны помочь рынку продолжить движение вверх на этой неделе. Как это характерно для лета, объем, вероятно, будет невелик, особенно с учетом того, что в пятницу, предстоит публикация крайне важной статистики по рынку труда, которая должна задать тон торгам на следующие несколько недель. Для уверенного закрепления выше 1420 пунктов по индексу ММВБ, что должно открыть путь наверх как минимум к 1450 пунктам, на наш взгляд, необходимы, прежде всего, внешние положительные факторы: нефть выше $80 за баррель WTI и американский индекс S&P 500 выше сопротивления в 1128 пунктов

Стратегия на неделю

Умеренно положительные настроения, которые мы наблюдали в последнее время вкупе с преимущественно положительными отчетами и прогнозами корпораций, должны помочь рынку продолжить движение вверх на этой неделе. Как это характерно для лета, объем, вероятно, будет невелик, особенно с учетом того, что в пятницу, предстоит публикация крайне важной статистики по рынку труда, которая должна задать тон торгам на следующие несколько недель

В июле S&P подрос на 6,9%. Это лучшее достижение за год и первый положительный месяц с апреля. Рост был главным образом вызван улучшением настроений; инвесторы приветствовали позитивные экономические данные и игнорировали отрицательные события. Отчеты и прогнозы корпораций в основном выходили положительные, поддерживая рынок в течение нескольких последних недель. Если не случится серьезных бед, мы ожидаем, что ситуация эта сохранится в течение следующих нескольких недель, пока не подойдет к концу период летних отпусков. Возможно, S&P500 попытается протестировать уровень 1150. Более значительный рост на данный момент кажется маловероятным

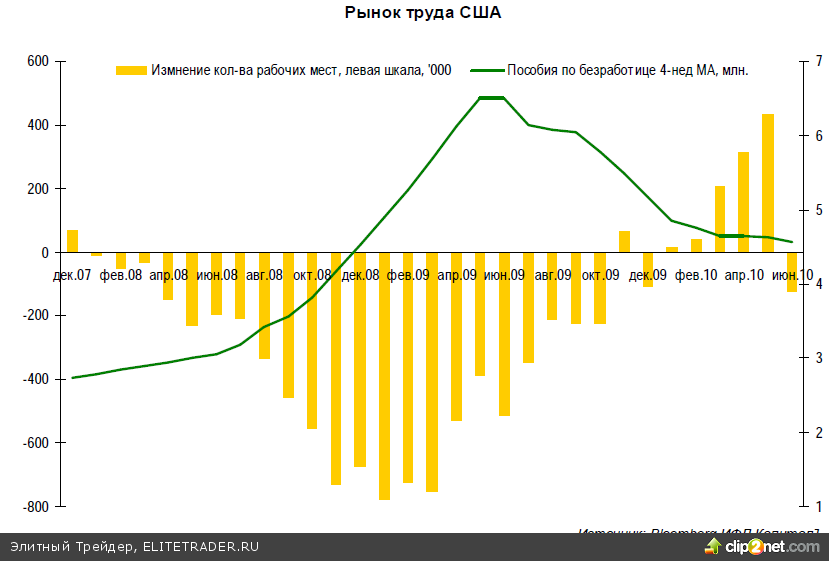

Рынок сосредоточит свое внимание на статистике по новым рабочим местам, уровню безработицы, средней продолжительности рабочей недели и средним доходам (все публикуется в пятницу, 16:30), поскольку это ключевые данные для восстановления экономики. В прошлую пятницу мы узнали, что в 2К10 американская экономика продолжала расти, уже четвертый квартал подряд, но следует учитывать, что в 2008-09 гг. было потеряно 8,4 млн. рабочих мест, а в 2010 г. было создано всего лишь 0,9 млн. мест. Такое восстановление экономики без создания рабочих мест происходило за счет роста государственных расходов и накопления запасов, но и то, и другое не может продолжаться бесконечно. Таким образом, без создания новых рабочих мест экономика может снова начать сокращаться, и акции пойдут вниз

В четверг рынок получил небольшую поддержку за счет того, что количество заявлений о выплате пособия по безработице оказалось немного ниже, чем ожидалось. Однако мы хотели бы отметить, что количество заявлений все еще остается на очень высоком уровне, не соответствующем темпам развития экономики. Таким образом, любое снижение количества заявлений, даже при неизменном уровне безработицы, может поддержать акции

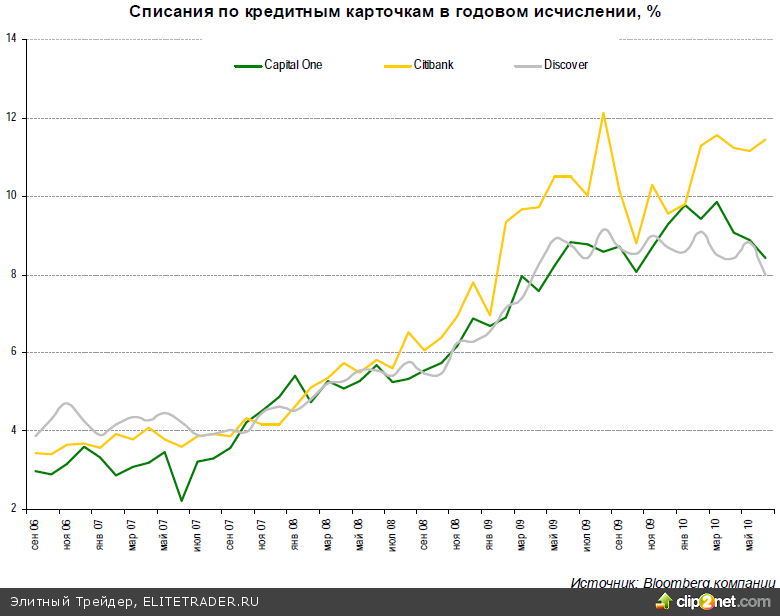

Затянувшаяся высокая безработица давит на настроения потребителей, уровень которых понизился до февральских значений. (Не помогло и колебания рынка вблизи 9-месячных минимумов). В этой обстановке склонность к потреблению будет, вероятно, в течение некоторого времени оставаться низкой, что представляет собой краткосрочный негативный фактор, так как более 70% ВВП приходится на потребление. Это должно получить подтверждение со стороны уровня потребительского кредита (пятница, 23:00), который, как ожидают, снова понизился, в 21-й из последних 23 месяцев. MasterCard (среда, ДО) должна добавить дополнительные подробности в картину потребительской бережливости; например, она может сообщить о преимущественном использовании дебетовых карт по сравнению с кредитными. Данные по личным доходам и расходам (завтра, 16:30), вероятно, продемонстрируют подобные тенденции. Убытки крупных банков на потребительском кредите похоже на какое-то время стабилизировались. Кроме того, практически была на время отложена финансовая реформа. (Сегодня вечером ожидается выступление глава Казначейства Гайтнера по реформе). Хотя это хорошо для банков, для экономики и рынка это, скорее всего, плохо. Тем не менее, отчеты американских банков говорят о главным образом положительных финансовых результатах. На этой неделе центр внимания переместится на европейские банки (см. ниже).

Другим тяжким бременем для экономики остается рынок недвижимости. Теперь, когда налоговые льготы истекли, объемы продаж и цены, вероятно, возобновят свое падение. На этой неделе мы ожидаем новых подробностей, которые надеемся извлечь из отчетов строительных компаний, включая DR Horton (завтра, ДО), Pulte Group (среда, ДО) и Beazer Homes (четверг, ДО). В целом, отчеты строительных компаний за 1К10 показали улучшение благодаря налоговым льготам и изменениям в налоговом кодексе. Мы думаем, что эта тенденция продолжилась и в 2К10, но прогноз на 2П10 будет решительно более мрачным

Кроме того, все больше и больше собственников теряют права на заложенную недвижимость, причем тенденция эта, похоже, будет ускоряться. Возникающее в результате дополнительное предложение домов будет оказывать еще большее давление на цены. (Потенциально этот процесс может также вызвать крупные списания в банках, хотя поскольку банки держат недвижимость на своих балансах по высокой цене уже в течение некоторого времени, указываемый в отчетности эффект может быть ограничен.) Таким образом, рынок недвижимости, похоже, настроен следовать за авторынком, где истечение программы "деньги за автохлам" вызвало резкое падение продаж (среда, 01:00). В последнее время они немного подросли, но остаются вблизи многолетних минимумов. О перспективах продаж мы должны услышать от автопроизводителей в процессе публикации ими своей отчетности, в том числе от BMW (завтра) и Toyota (среда). Хотя эта идея постепенно покидает умы инвесторов, низкий спрос на автомобили приводит к далеко идущим последствиям по всей цепочке поставок, от сталелитейщиков до производителей комплектующих, таких как Nokian (четверг, 9:00) и Bridgestone (пятница, 10:00). Крупнооптовые продажи очень важны для автостроителей – например, продажи компаниям, занимающимся прокатом автомобилей, которые совсем еще недавно фактически находились при смерти из-за отсутствия как командировок, так и обычного отдыха. Очевидно, дела их теперь пошли на лад, судя по предложению Avis-Budget (четверг, ПЗ) купить Dollar-Thrifty (завтра, ДО), которое наверняка положит начало ценовой войне за этот актив с Hertz (завтра, ПЗ). Это не первая попытка таких комбинаций (интересно, почему регуляторы не заинтересовались этими предполагаемыми сделками поподробнее), но данная сделка M&A может быть положительно воспринята рынком как свидетельство того, что компании с оптимизмом смотрят в будущее и готовы вкладывать деньги, тем самым повышая цены акций, по крайней мере, на ближайшую перспективу. На прошлой неделе Norfolk Southern превысила ожидания на увеличенном объеме во всех категориях и выразила "оптимизм в отношении продолжения увеличения объема железнодорожных перевозок в годовом исчислении", повторив положительные настроения других американских железнодорожных компаний Большой четверки, равно как UPS и FedEx. Мы не вполне уверены, что такой оптимизм обоснован, но устойчивые солидные результаты транспортников может привести к некоторому улучшению нашего среднесрочного пессимистического прогноза. Мы тщательно изучим отчетность YRC Worldwide и Expeditors International (обе завтра, ДО). Рынок также будет следить за отчетами ISM по производственной (сегодня, 18:00) и непроизводственной (среда, 18:00) сферам. Последний, как ожидается, представит неизменные цифры, а первый – несколько более низкие, хотя все еще выше 50, что означает экономический рост (судя по опубликованным на прошлой неделе данным по заказам на товары длительного пользования). Многие инвесторы по-прежнему придают этим данным большое значение, и неожиданное снижение может вызвать распродажу. В четверг будут опубликованы очередные решения Банка Англии (15:00) и ЕЦБ (15:45). Каких-либо изменений процентных ставок или приобретения активов не ожидается. ЕЦБ может прокомментировать планы в отношении различных программ ликвидности или ситуацию вокруг европейских банков, равно как проблемы государственного долга. В итоге эти заседания, вероятно, станут для фондовых рынков событиями непримечательными, хотя евро может отреагировать, особенно с учетом внушительного ралли на закрытии коротких позиций, имевшего место в течение нескольких прошлых недель. Календарь корпоративной отчетности остается плотным, причем на этой неделе публикуются данные 71 компаний, входящих в S&P 500, включая три компонента Dow: Pfizer и Proctor & Gamble (обе завтра, ДО), а также Kraft (четверг, ПЗ). Последнее время экономические показатели и прогнозы компаний были в общем положительными и оказывали некоторую поддержку рынку. Мы ожидаем продолжения этой тенденции

Отчетность европейских банков

Выходящая на этой неделе финансовая отчетность крупных европейских банков может продолжить сложившуюся во 2К10 тенденцию и отразить относительно слабую выручку от инвестиционно-банковской деятельности, Так, например, это может касаться Barclays (четверг, 10:00), который, вполне возможно, не смог полностью реализовать потенциал от расширения департамента как по работе с акциями, так и по предоставлению услуг по сделкам слияния и поглощения. В связи со слабым окончанием 2К10 результаты инвестиционно-банковского подразделения Royal Bank of Scotland (пятница, 10:00) также могут стать предметом пристального внимания рынка. В то же время еще одним важным моментом отчетности банка может оказаться любая информация по продаже активов, включая возможную продажу 318 филиалов RBS в Великобритании банку Santander

Другим негативом в продолжающемся на этом неделе сезоне отчетности за 2К10 могут стать слабые доходы банков от торговых операций. Пример мы, возможно, увидим в результатах Unicredit (вторник). Напомним, что во 2К10 крупнейшие американские финансовые институты зафиксировали в среднем 35%- ное снижение данного показателя кв-к-кв.

Тем временем, мы считаем, что у большинства банков, представляющих отчетность на этой неделе, потенциально слабые непроцентные доходы за 2К10 могут быть во многом нивелированы снижением резервов на возможные потери по кредитам. В частности, так может произойти у банков Великобритании, которые в прошлом году выделили порядка ?35 млрд на покрытие проблемных кредитов, по всей видимости, закладывая нереализовавшийся сценарий «двойного дна». Поскольку консенсус-прогноз, похоже, учитывает самый негативный вариант развития событий, мы ожидаем, что отчетность этих банков преподнесет позитивные сюрпризы

Результаты потребительского сегмента и сегмента жилищного кредитования британских банков также могут оказаться в центре внимания инвесторов. Так, экономическое восстановление должно позитивно сказаться на результатах Lloyds Banking Group (среда 10:00), принадлежащего государству на 41%. Выигрышным для банка должна стать и его достаточно низкая подверженность суверенным долговым обязательствам «проблемных» европейских стран

В отчетности Standard Chartered (среда, 09:30) за 2К10 беспокойство вызывает давление на чистую процентную маржу, в том числе в результате по-прежнему низких процентных ставок в Азии. Согласно заявлениям менеджмента, однако, снижение с уровней 2009 года должно быть «не очень сильным».

В целом, мы приветствуем, если примеру банка Santander, который на прошлой неделе предоставил комментарий по недавно проведенным стресс-тестам в ходе телеконференций, последует менеджмент и других финансовых игроков. В этом отношении бельгийские банки, включая KBC Group (четверг, 08:45) и Dexia (пятница, 09:00), могут вызвать значительный интерес. Негативный сценарий стресс-теста с суверенным шоком выявил, что вероятность возникновения потерь по кредитам бельгийских банков возрастает свыше 100% за два года, то есть фактически схожа с тем, что получается для финансовых институтов группы PIIGS. Это - тревожный знак, хотя вряд ли может удивить, учитывая, что по данным 2009 года отношение долга Бельгии к ВВП было самым высоким после Италии и Греции

В отчетности Societe Generale (среда, 09:00) ключевое внимание, по всей видимости, будет уделено результатам сегмента розничных банковских услуг. Напомним, что по итогам 1К10 международный розничный сегмент был единственным из ключевых бизнесов группы, где отчисления на провизии в абсолютном выражении не сократились, а увеличились в сравнении с четвертым кварталом 2009 г. Тогда это, главным образом, было связано с Грецией, и рынок несомненно будет отслеживать, как развивалась ситуация во 2К10.

По результатам деятельности Societe Generale можно будет судить и о состоянии розничного банковского бизнеса в России во 2К10. Несмотря на то, что в 1К10 по российскому сегменту наблюдалось определенное улучшение, его вклад в чистую прибыль оставался отрицательным. Кроме того, любые подробности, касающиеся происходящего сейчас слияния российских активов Societe Generale под брендом Росбанка, будут, несомненно, полезными

Российский рынок акций: выход из «боковика»?

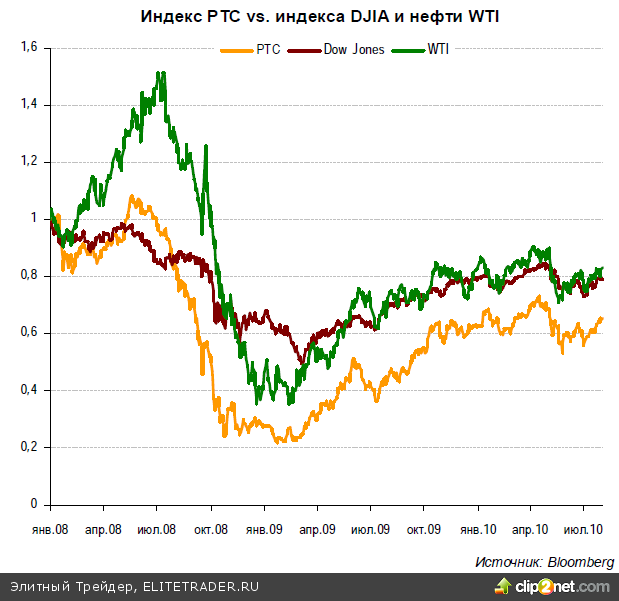

Рынок на этой неделе может вновь попытаться выйти из бокового диапазона, в котором изменялся последние три месяца – примерно 1200-1400 пунктов по индексу ММВБ. Уровень в 1420 пунктов является ключевым, т.к. этот уровень сопротивления оказался непреодоленным ни в середине мая, ни на прошлой неделе. Настрой рынка остается «бычьим», а инвесторы готовы переваривать не самые благоприятные новости в макроэкономической статистике, что является следствием позитивного сезона отчетности западных компаний и притока свежего капитала на рынки emerging markets, в частности в Россию, по данным EPFR

Для уверенного закрепления выше 1420 пунктов, что должно открыть путь наверх как минимум к 1450 пунктам, на наш взгляд, необходимы, прежде всего, внешние положительные факторы: нефть выше $80 за баррель WTI и американский индекс S&P 500 выше сопротивления в 1128 пунктов. Впрочем, нефть в последнее время очень четко следует за фондовым рынком: на прошлой неделе был фактически проигнорирован неожиданный рост товарных запасов нефти в США, который продолжается уже две недели. Дополнительным фактором поддержки для цен на нефть могут стать ураганы, то и дело тревожащие Мексиканский залив. Активность ураганов в августе ожидается высокой. Впрочем, пока заметных инцидентов не появилось.

На этой неделе важнейшее значение для дальнейшей динамики российского рынка будет иметь статистика в США, в частности пятничные данные по рынку труда (см. выше). Спекуляции по поводу того, лучше или хуже ожиданий выйдет эта статистика, усилятся после выхода данных от ADP (среда, 16:15). Если данные по рынку труда будут восприняты рынком положительно, то краткосрочный восходящий тренд может стать среднесрочным. В противном случае, мы увидим лишь очередную неудавшуюся попытку прорваться наверх, и рынок скатится вниз в третий раз с мая

В связи с этим, мы не рекомендуем открывать длинные позиции прямо сейчас, т.к. уверенности в формировании нового восходящего тренда у нас пока нет. Положительное движение на российском рынке также как и ралли на рынках Бразилии, Индии, Кореи и других стран emerging markets может кардинально развернуться. Тем более, не стоит забывать, что август для России является традиционно сложным месяцем. Впрочем, надеемся, что никаких катаклизмов не произойдет

Неблагоприятным, но в целом ожидаемым моментом в прошедшие выходные стали данные индекса PMI в Китае, который зафиксировал снижение в промышленности третий месяц подряд до минимального значения за последние 17 месяцев – до 51,2 пункта. Ожидалось снижение до 51,4 пункта. Это результат «контролируемого» замедления в экономике, которое, по словам представителей государства, может продолжиться. Конечно, в случае возвращения к значениям ниже 50, которые последний раз наблюдались в начале 2009 года в разгар кризиса, индекс будет восприниматься крайне негативно. Кстати, частный индекс PMI, рассчитываемый HSBC, уже показал значение в 49,4 пункта. Все внимание, очевидно, будет приковано к блоку макроэкономической статистики в КНР, которая появится на следующей неделе. В прошлом месяце реакция рынка на торможение роста экономики была негативной. Сегодня индекс китайской биржи SSEC растет на 0,7%.

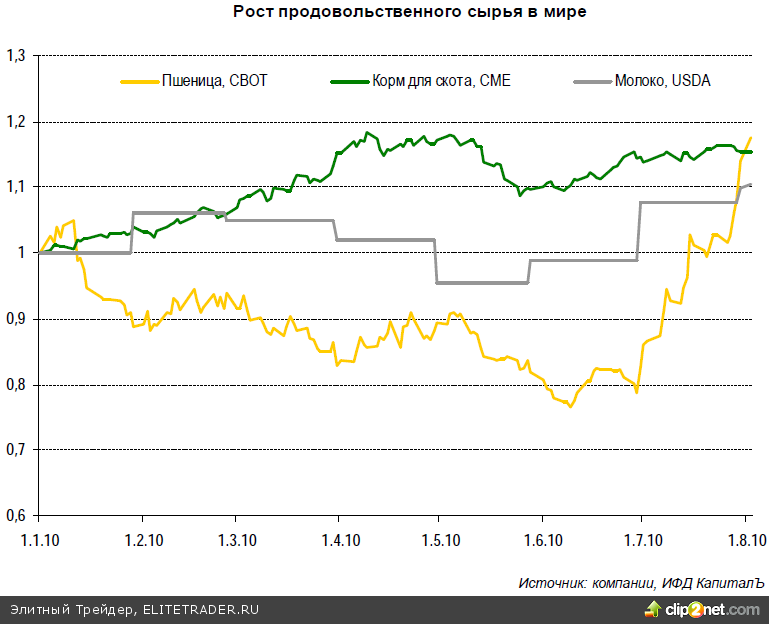

В четверг в России будет опубликована инфляция за июль. Ожидается 0,4%, что соответствует значению за июнь. Годовые темпы ожидаются на уровне 5,6%. Ожидания экспертов на конец года – около 7%. На прошлой неделе на заседании ЦБ ставка рефинансирования изменена не была, отчасти из-за роста ожиданий по ускорению инфляции к концу года. Повышенное значение инфляция приобретает в связи с ростом инфляционных ожиданий из-за вероятного подорожания продовольственных продуктов вследствие аномальной засухи и гибели части урожая в России

Одной из центральных идей на рынке остается спекуляции на тему предстоящей приватизации в 2011 году. В согласованный перечень Минэкономразвития и Минфина входит 11 крупных компаний и банков для приватизации в 2011-2013 гг. По словам представителя МЭР, в список не входит РЖД, чьи акции являются одними из наиболее ожидаемых рынком. По ФСК и Транснефти позиция до конца не определена – может ли доля государства снизиться ниже 75% голосующих акций (сейчас около 87% и 100% соответственно)

Нефть и Газ

На этой неделе нефть, скорее всего, вновь попытается пробить уровень в $80 за баррель. Хотя динамика запасов нефти и нефтепродуктов в США оставляет желать лучшего, цены на нефть могут получить краткосрочную поддержку со стороны усиления ураганной активности, которое ожидается в августе, и увеличения глобального аппетита к риску. Впрочем, уже в сентябре может быть снят мораторий на глубоководное бурение в Мексиканском заливе, если удастся урегулировать все противоречия между законодателями и Белым домом. Безусловно, в итоге не обойдется без ужесточения экологических и технических требований к обеспечению безопасности глубоководного бурения, что неизбежно потребует дополнительных расходов со стороны компаний, но позволит не замедлять развитие проектов в Мексиканском заливе. Кроме того, в настоящее время в Сенате и Палате Представителей активно обсуждаются две версии нового Энергетического билля, пробное голосование по которым может пройти на этой неделе. Законопроект предусматривает ужесточение требований к компаниям, осуществляющим работы на шельфе, и предоставление стимулов для более широкого применения альтернативного топлива. Проект Сената также предусматривает льготы для более активного использования грузовиков, работающих на газе, и электромобилей. Принятие окончательной версии законопроекта может затянуться, так как потребуется много согласований, а в августе законодатели уходят в отпуск и в ноябре пройдут выборы. Если на законодательном уровне будет сделан упор на расширенное использование природного газа как альтернативу нефти, то это может поддержать цены на газ в США, которые в последнее время вновь стали опережать нефть. Мы отмечаем, что не только в развитых экономиках, но и в развивающихся странах, например, Китае и Индии уже сегодня потребление газа растет более высокими темпами по сравнению с нефтью. Мы ожидаем усиления давления на цены на нефть в среднесрочном плане. Акции Транснефти на прошлой неделе подорожали на 23% до 34,3 тыс. руб. Прежде всего, здесь наблюдается спекулятивный рост на ожиданиях IPO голосующих акций. С этим связаны, с нашей точки зрения, пока фактически никак не подкрепленные мнения по поводу высокой оценки компании, сокращения дисконта «префов» к «обычке», а также повышения стандартов корпоративного управления. Отметим, что примерно эти же ожидания с подачи крупного миноритарного акционера привели к взрывному росту акций Транснефти в конце марта на 60% до 40 тыс. руб., после чего последовала не менее стремительная коррекция. Вероятность приватизации небольшого пакета (в случае отсутствия допэмиссии) на этот раз, конечно, выше, однако ожидания существенного роста стоимости, на наш взгляд, являются завышенными. Акции ТНК-ВР могут получить некоторую поддержку в связи с ожиданиями международного развития компании, чего явно не достает. Речь идет о возможном приобретении ряда активов ВР – в Венесуэле, странах ЦВЕ, Центральной Азии и странах каспийского бассейна

Металлы и добыча

На акции российских сталелитейных компаний, которые на прошлой неделе продолжили пользоваться повышенным спросом и подорожали на 1-5%, что уже ниже, чем на 10% неделей ранее, сдерживающее влияние уже оказали и еще могут оказать прогнозы от компаний ArcelorMittal и Nippon Steel. В отличие от большинства компаний из других секторов металлурги дали весьма консервативный прогноз: ожидается снижение прибыли в 3К10 из-за замедления потребления в Китае, сезонного спада спроса и дальнейшего удорожания сырья. В глобальном масштабе снижение спроса связано с неблагоприятными тенденциями на строительном рынке в США и Китае, а также существенном падении продаж на американском авторынке. Это, прежде всего, может оказать давление на акции российских меткомбинатов, имеющих международные операции – Евраз, Мечел, Северсталь. С точки зрения текущих проблем на глобальном рынке бумаги НЛМК и особенно ММК имеют некоторое преимущество, благодаря большей ориентации на российский рынок. Акции ГМК могут пользоваться спросом на фоне заметного роста цен на никель и медь. За последние две недели котировки металлов выросли на 12,5% до максимума за три месяца. Впрочем, уровень конца апреля может стать сильным сопротивлением. За этот же период акции ГМК подорожали на 5,8%. Конфликт акционеров – РусАла и Интерроса может продолжить оказывать давление на бумаги Норникеля в среднесрочном плане. В прошлую пятницу основной владелец ОК «РусАл» Олег Дерипаска сообщил о том, что компания готова с партнерами выкупить пакет Интерроса в ГМК (25%, около $8 млрд.). Мы считаем эти планы нереальными на данный момент, однако сами по себе они являются негативными для ГМК. Также Дерипаска заявил о том, что Интеррос предлагал провести buy back акций Норникеля на $2,8 млрд (около 8%). Это мера могла бы оказать существенную поддержку котировкам ГМК. На акции Полюс Золота продолжает оказывать негативное влияние ситуация с вынужденным переносом срока обратного поглощения с KazakhGold на месяц - до 17 сентября. На прошлой неделе стало известно, что уполномоченный орган в Казахстане возбудил уголовные дела в отношении руководства Полюса, подозревая их мошенничестве при совершении сделки с KazakgGold. Обвинения, правда, еще не предъявлены. Речь фактически идет о защите интересов семьи Асаубаевых, бывших владельцев казахской компании, против которых предъявлен иск в Высокий суд Лондона со стороны Полюса и KazakhGold. Кроме того, на котировки Полюса давит коррекция в ценах на золото, что связано с ожиданиями развития дефляционного сценария в экономике США, с одной стороны, и повышение аппетита к риску на глобальном рынке, с другой. На прошлой неделе котировки золота потеряли 1,7%, акции Полюса подешевели на 3,5% и торгуется примерно на 8% ниже стоимости для сделки по обратному поглощению. Последний факт может сдержать котировки от дальнейшего проседания. Акции Уралкалия и Сильвинита пользуются поддержкой благодаря описанным в СМИ намерениям Сулеймана Керимова, который ранее приобрел с партнерами контрольный пакет акций и блокпакет в компаниях соответственно. Речь идет о возможной консолидации Уралкалия с Сильвинитом и даже Беларуськалием. Первое мы считаем вероятным и целесообразным, а второе – труднореализуемым и вряд ли выгодным из-за ожидаемо высокой цены. В среду состоится совет директоров Уралкалия, который обсудит назначение на должность генерального директора новой кандидатуры от Керимова. Судя по сегодняшним публикациям в СМИ, сделка по приобретению контрольного пакета Сильвинита может быть закрыта уже в августе. Тот факт, что цена сделки может быть близка к рынку и не предполагает оферты со стороны покупателя, ослабляет интерес к бумагам Сильвинита

Электроэнергетика

В России сохраняется жара, что влияет на повышенный расход электроэнергии. По данным НП «Совет рынка» энергопотребление за неделю с 23 по 29 июля выросло на 6,3% г-к-г. Индекс равновесной цены в европейской части и на Урале почти на 41% выше г-к-г, в Сибири – почти на 74% выше. Согласно данным МОЭСК, в прошлый четверг был установлен очередной абсолютный летний максимум потребления электроэнергии в Москве. Несколько недель назад мы уже писали про то, что повышение спроса выгодно в основном для сетевых и сбытовых компаний, финансовые результаты которых во 2К10 и особенно в 3К10 должны существенно улучшиться. Мы видим подтверждение этому в отчетности МРСК Центра и МРСК Центра и Приволжья. На данный момент не порадовала только МРСК Северо-Запада, которая получила убыток в результате опережающего роста себестоимости. Для ОГК влияние неоднозначное: для компаний с высокой себестоимостью производства (ОГК-6) и высокой долей перепродаж (ОГК-1) рост спроса и цен на электроэнергию может привести к повышению операционной расходов и снижению рентабельности. ОГК-3 также получила убыток во 2К10, как и ОГК-1. Наоборот, для высокорентабельных компаний – ОГК-4 и ОГК-5 текущая ситуация является прибыльной. Мало выгод для ТГК, для которых 2К является кварталом сезонного спада из-за падения спроса на теплоэнергию, роста себестоимости электроэнергии, вырабатываемой по теплофикационному циклу, а также из-за расходов на запланированные ремонты. Так, например, ТГК-11 и ТГК-6 сообщили о существенных убытках. Акции ИНТЕР РАО получили поддержку после отчетности, которая была слабой, но превысила ожидания по EBITDA. Неоднозначное влияние могут оказать новости СМИ по поводу планов по приобретению сбытового бизнеса у группы ЕСН – Русэнергосбыт.

Телекомы

На этой неделе истечет срок подачи акций СЗТ, Волгателекома и Уралсвязьинформа на выкуп со стороны миноритарных акционеров, проголосовавших против реорганизации на ГОСА или не принявших участие в голосовании. В прошлую пятницу Сибирьтелеком сообщ ил о том, что акции всех подавших на выкуп будут выкуплены. Это составляет 1,5 млрд. руб. или 8,1% от чистых активов компании. Минимальные доли выкупа по СЗТ, Волателекому и УРСИ, по нашим расчетам, составляют 39,5%, 21,9% и 24,0% соответственно. Однако, видимо, и здесь доля выкупа будет намного выше. Таким образом, миноритарии стоят перед выбором – предъявить акции к выкупу или получить дивиденды за 9 месяцев, отсечка для которых состоится на следующий день после завершения выкупа. Исходя из текущих котировок и ожидаемой прибыли за 9М10, выкуп для привилегированных акций более выгоден, на наш взгляд, чем получение «дивов».

Потребительский сектор

Спрос на бумаги ПАВА сохраняется. С начала прошлой недели котировки выросли еще на 18%. Подскочили сегодня и акции Разгуляя (плюс 5%), которые на прошлой неделе торговались практически без коррекций вниз. На прошлой неделе мы описывали возможные выгоды и потери от роста цен на зерно и муку, что является следствием засухи в России. В целом, эйфория вокруг акций ПАВА примерно также не совсем адекватна, на наш взгляд, как и потенциальный спрос на акции группы Черкизово или ВБД, который, правда, пока не явный. Цены растут от сырья к готовой продукции. Выигрывают те компании, которая смогут переложить рост цен на сырье на своего конечного потребителя. Чем дальше по цепочке, тем это сделать сложнее. В последнем случае, Черкизово и ВБД стоят еще на одну ступень ближе к конечной продукции, чем ПАВА, что потенциально еще больше снижает выгоды. Рост операционных издержек в этих случаях может перевесить возможные доходы от роста цены на конечную продукцию. Пока растут цены на зерно, муку и молоко, а внимание на ВБД и Черкизово, вероятно, повысится при росте цен на мясо и молочную продукцию, что станет следующим этапом.

Стратегия на неделю

Умеренно положительные настроения, которые мы наблюдали в последнее время вкупе с преимущественно положительными отчетами и прогнозами корпораций, должны помочь рынку продолжить движение вверх на этой неделе. Как это характерно для лета, объем, вероятно, будет невелик, особенно с учетом того, что в пятницу, предстоит публикация крайне важной статистики по рынку труда, которая должна задать тон торгам на следующие несколько недель

В июле S&P подрос на 6,9%. Это лучшее достижение за год и первый положительный месяц с апреля. Рост был главным образом вызван улучшением настроений; инвесторы приветствовали позитивные экономические данные и игнорировали отрицательные события. Отчеты и прогнозы корпораций в основном выходили положительные, поддерживая рынок в течение нескольких последних недель. Если не случится серьезных бед, мы ожидаем, что ситуация эта сохранится в течение следующих нескольких недель, пока не подойдет к концу период летних отпусков. Возможно, S&P500 попытается протестировать уровень 1150. Более значительный рост на данный момент кажется маловероятным

Рынок сосредоточит свое внимание на статистике по новым рабочим местам, уровню безработицы, средней продолжительности рабочей недели и средним доходам (все публикуется в пятницу, 16:30), поскольку это ключевые данные для восстановления экономики. В прошлую пятницу мы узнали, что в 2К10 американская экономика продолжала расти, уже четвертый квартал подряд, но следует учитывать, что в 2008-09 гг. было потеряно 8,4 млн. рабочих мест, а в 2010 г. было создано всего лишь 0,9 млн. мест. Такое восстановление экономики без создания рабочих мест происходило за счет роста государственных расходов и накопления запасов, но и то, и другое не может продолжаться бесконечно. Таким образом, без создания новых рабочих мест экономика может снова начать сокращаться, и акции пойдут вниз

В четверг рынок получил небольшую поддержку за счет того, что количество заявлений о выплате пособия по безработице оказалось немного ниже, чем ожидалось. Однако мы хотели бы отметить, что количество заявлений все еще остается на очень высоком уровне, не соответствующем темпам развития экономики. Таким образом, любое снижение количества заявлений, даже при неизменном уровне безработицы, может поддержать акции

Затянувшаяся высокая безработица давит на настроения потребителей, уровень которых понизился до февральских значений. (Не помогло и колебания рынка вблизи 9-месячных минимумов). В этой обстановке склонность к потреблению будет, вероятно, в течение некоторого времени оставаться низкой, что представляет собой краткосрочный негативный фактор, так как более 70% ВВП приходится на потребление. Это должно получить подтверждение со стороны уровня потребительского кредита (пятница, 23:00), который, как ожидают, снова понизился, в 21-й из последних 23 месяцев. MasterCard (среда, ДО) должна добавить дополнительные подробности в картину потребительской бережливости; например, она может сообщить о преимущественном использовании дебетовых карт по сравнению с кредитными. Данные по личным доходам и расходам (завтра, 16:30), вероятно, продемонстрируют подобные тенденции. Убытки крупных банков на потребительском кредите похоже на какое-то время стабилизировались. Кроме того, практически была на время отложена финансовая реформа. (Сегодня вечером ожидается выступление глава Казначейства Гайтнера по реформе). Хотя это хорошо для банков, для экономики и рынка это, скорее всего, плохо. Тем не менее, отчеты американских банков говорят о главным образом положительных финансовых результатах. На этой неделе центр внимания переместится на европейские банки (см. ниже).

Другим тяжким бременем для экономики остается рынок недвижимости. Теперь, когда налоговые льготы истекли, объемы продаж и цены, вероятно, возобновят свое падение. На этой неделе мы ожидаем новых подробностей, которые надеемся извлечь из отчетов строительных компаний, включая DR Horton (завтра, ДО), Pulte Group (среда, ДО) и Beazer Homes (четверг, ДО). В целом, отчеты строительных компаний за 1К10 показали улучшение благодаря налоговым льготам и изменениям в налоговом кодексе. Мы думаем, что эта тенденция продолжилась и в 2К10, но прогноз на 2П10 будет решительно более мрачным

Кроме того, все больше и больше собственников теряют права на заложенную недвижимость, причем тенденция эта, похоже, будет ускоряться. Возникающее в результате дополнительное предложение домов будет оказывать еще большее давление на цены. (Потенциально этот процесс может также вызвать крупные списания в банках, хотя поскольку банки держат недвижимость на своих балансах по высокой цене уже в течение некоторого времени, указываемый в отчетности эффект может быть ограничен.) Таким образом, рынок недвижимости, похоже, настроен следовать за авторынком, где истечение программы "деньги за автохлам" вызвало резкое падение продаж (среда, 01:00). В последнее время они немного подросли, но остаются вблизи многолетних минимумов. О перспективах продаж мы должны услышать от автопроизводителей в процессе публикации ими своей отчетности, в том числе от BMW (завтра) и Toyota (среда). Хотя эта идея постепенно покидает умы инвесторов, низкий спрос на автомобили приводит к далеко идущим последствиям по всей цепочке поставок, от сталелитейщиков до производителей комплектующих, таких как Nokian (четверг, 9:00) и Bridgestone (пятница, 10:00). Крупнооптовые продажи очень важны для автостроителей – например, продажи компаниям, занимающимся прокатом автомобилей, которые совсем еще недавно фактически находились при смерти из-за отсутствия как командировок, так и обычного отдыха. Очевидно, дела их теперь пошли на лад, судя по предложению Avis-Budget (четверг, ПЗ) купить Dollar-Thrifty (завтра, ДО), которое наверняка положит начало ценовой войне за этот актив с Hertz (завтра, ПЗ). Это не первая попытка таких комбинаций (интересно, почему регуляторы не заинтересовались этими предполагаемыми сделками поподробнее), но данная сделка M&A может быть положительно воспринята рынком как свидетельство того, что компании с оптимизмом смотрят в будущее и готовы вкладывать деньги, тем самым повышая цены акций, по крайней мере, на ближайшую перспективу. На прошлой неделе Norfolk Southern превысила ожидания на увеличенном объеме во всех категориях и выразила "оптимизм в отношении продолжения увеличения объема железнодорожных перевозок в годовом исчислении", повторив положительные настроения других американских железнодорожных компаний Большой четверки, равно как UPS и FedEx. Мы не вполне уверены, что такой оптимизм обоснован, но устойчивые солидные результаты транспортников может привести к некоторому улучшению нашего среднесрочного пессимистического прогноза. Мы тщательно изучим отчетность YRC Worldwide и Expeditors International (обе завтра, ДО). Рынок также будет следить за отчетами ISM по производственной (сегодня, 18:00) и непроизводственной (среда, 18:00) сферам. Последний, как ожидается, представит неизменные цифры, а первый – несколько более низкие, хотя все еще выше 50, что означает экономический рост (судя по опубликованным на прошлой неделе данным по заказам на товары длительного пользования). Многие инвесторы по-прежнему придают этим данным большое значение, и неожиданное снижение может вызвать распродажу. В четверг будут опубликованы очередные решения Банка Англии (15:00) и ЕЦБ (15:45). Каких-либо изменений процентных ставок или приобретения активов не ожидается. ЕЦБ может прокомментировать планы в отношении различных программ ликвидности или ситуацию вокруг европейских банков, равно как проблемы государственного долга. В итоге эти заседания, вероятно, станут для фондовых рынков событиями непримечательными, хотя евро может отреагировать, особенно с учетом внушительного ралли на закрытии коротких позиций, имевшего место в течение нескольких прошлых недель. Календарь корпоративной отчетности остается плотным, причем на этой неделе публикуются данные 71 компаний, входящих в S&P 500, включая три компонента Dow: Pfizer и Proctor & Gamble (обе завтра, ДО), а также Kraft (четверг, ПЗ). Последнее время экономические показатели и прогнозы компаний были в общем положительными и оказывали некоторую поддержку рынку. Мы ожидаем продолжения этой тенденции

Отчетность европейских банков

Выходящая на этой неделе финансовая отчетность крупных европейских банков может продолжить сложившуюся во 2К10 тенденцию и отразить относительно слабую выручку от инвестиционно-банковской деятельности, Так, например, это может касаться Barclays (четверг, 10:00), который, вполне возможно, не смог полностью реализовать потенциал от расширения департамента как по работе с акциями, так и по предоставлению услуг по сделкам слияния и поглощения. В связи со слабым окончанием 2К10 результаты инвестиционно-банковского подразделения Royal Bank of Scotland (пятница, 10:00) также могут стать предметом пристального внимания рынка. В то же время еще одним важным моментом отчетности банка может оказаться любая информация по продаже активов, включая возможную продажу 318 филиалов RBS в Великобритании банку Santander

Другим негативом в продолжающемся на этом неделе сезоне отчетности за 2К10 могут стать слабые доходы банков от торговых операций. Пример мы, возможно, увидим в результатах Unicredit (вторник). Напомним, что во 2К10 крупнейшие американские финансовые институты зафиксировали в среднем 35%- ное снижение данного показателя кв-к-кв.

Тем временем, мы считаем, что у большинства банков, представляющих отчетность на этой неделе, потенциально слабые непроцентные доходы за 2К10 могут быть во многом нивелированы снижением резервов на возможные потери по кредитам. В частности, так может произойти у банков Великобритании, которые в прошлом году выделили порядка ?35 млрд на покрытие проблемных кредитов, по всей видимости, закладывая нереализовавшийся сценарий «двойного дна». Поскольку консенсус-прогноз, похоже, учитывает самый негативный вариант развития событий, мы ожидаем, что отчетность этих банков преподнесет позитивные сюрпризы

Результаты потребительского сегмента и сегмента жилищного кредитования британских банков также могут оказаться в центре внимания инвесторов. Так, экономическое восстановление должно позитивно сказаться на результатах Lloyds Banking Group (среда 10:00), принадлежащего государству на 41%. Выигрышным для банка должна стать и его достаточно низкая подверженность суверенным долговым обязательствам «проблемных» европейских стран

В отчетности Standard Chartered (среда, 09:30) за 2К10 беспокойство вызывает давление на чистую процентную маржу, в том числе в результате по-прежнему низких процентных ставок в Азии. Согласно заявлениям менеджмента, однако, снижение с уровней 2009 года должно быть «не очень сильным».

В целом, мы приветствуем, если примеру банка Santander, который на прошлой неделе предоставил комментарий по недавно проведенным стресс-тестам в ходе телеконференций, последует менеджмент и других финансовых игроков. В этом отношении бельгийские банки, включая KBC Group (четверг, 08:45) и Dexia (пятница, 09:00), могут вызвать значительный интерес. Негативный сценарий стресс-теста с суверенным шоком выявил, что вероятность возникновения потерь по кредитам бельгийских банков возрастает свыше 100% за два года, то есть фактически схожа с тем, что получается для финансовых институтов группы PIIGS. Это - тревожный знак, хотя вряд ли может удивить, учитывая, что по данным 2009 года отношение долга Бельгии к ВВП было самым высоким после Италии и Греции

В отчетности Societe Generale (среда, 09:00) ключевое внимание, по всей видимости, будет уделено результатам сегмента розничных банковских услуг. Напомним, что по итогам 1К10 международный розничный сегмент был единственным из ключевых бизнесов группы, где отчисления на провизии в абсолютном выражении не сократились, а увеличились в сравнении с четвертым кварталом 2009 г. Тогда это, главным образом, было связано с Грецией, и рынок несомненно будет отслеживать, как развивалась ситуация во 2К10.

По результатам деятельности Societe Generale можно будет судить и о состоянии розничного банковского бизнеса в России во 2К10. Несмотря на то, что в 1К10 по российскому сегменту наблюдалось определенное улучшение, его вклад в чистую прибыль оставался отрицательным. Кроме того, любые подробности, касающиеся происходящего сейчас слияния российских активов Societe Generale под брендом Росбанка, будут, несомненно, полезными

Российский рынок акций: выход из «боковика»?

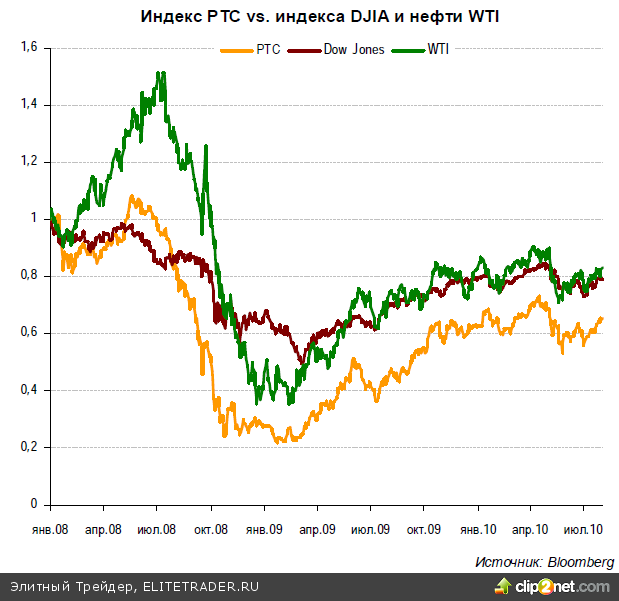

Рынок на этой неделе может вновь попытаться выйти из бокового диапазона, в котором изменялся последние три месяца – примерно 1200-1400 пунктов по индексу ММВБ. Уровень в 1420 пунктов является ключевым, т.к. этот уровень сопротивления оказался непреодоленным ни в середине мая, ни на прошлой неделе. Настрой рынка остается «бычьим», а инвесторы готовы переваривать не самые благоприятные новости в макроэкономической статистике, что является следствием позитивного сезона отчетности западных компаний и притока свежего капитала на рынки emerging markets, в частности в Россию, по данным EPFR

Для уверенного закрепления выше 1420 пунктов, что должно открыть путь наверх как минимум к 1450 пунктам, на наш взгляд, необходимы, прежде всего, внешние положительные факторы: нефть выше $80 за баррель WTI и американский индекс S&P 500 выше сопротивления в 1128 пунктов. Впрочем, нефть в последнее время очень четко следует за фондовым рынком: на прошлой неделе был фактически проигнорирован неожиданный рост товарных запасов нефти в США, который продолжается уже две недели. Дополнительным фактором поддержки для цен на нефть могут стать ураганы, то и дело тревожащие Мексиканский залив. Активность ураганов в августе ожидается высокой. Впрочем, пока заметных инцидентов не появилось.

На этой неделе важнейшее значение для дальнейшей динамики российского рынка будет иметь статистика в США, в частности пятничные данные по рынку труда (см. выше). Спекуляции по поводу того, лучше или хуже ожиданий выйдет эта статистика, усилятся после выхода данных от ADP (среда, 16:15). Если данные по рынку труда будут восприняты рынком положительно, то краткосрочный восходящий тренд может стать среднесрочным. В противном случае, мы увидим лишь очередную неудавшуюся попытку прорваться наверх, и рынок скатится вниз в третий раз с мая

В связи с этим, мы не рекомендуем открывать длинные позиции прямо сейчас, т.к. уверенности в формировании нового восходящего тренда у нас пока нет. Положительное движение на российском рынке также как и ралли на рынках Бразилии, Индии, Кореи и других стран emerging markets может кардинально развернуться. Тем более, не стоит забывать, что август для России является традиционно сложным месяцем. Впрочем, надеемся, что никаких катаклизмов не произойдет

Неблагоприятным, но в целом ожидаемым моментом в прошедшие выходные стали данные индекса PMI в Китае, который зафиксировал снижение в промышленности третий месяц подряд до минимального значения за последние 17 месяцев – до 51,2 пункта. Ожидалось снижение до 51,4 пункта. Это результат «контролируемого» замедления в экономике, которое, по словам представителей государства, может продолжиться. Конечно, в случае возвращения к значениям ниже 50, которые последний раз наблюдались в начале 2009 года в разгар кризиса, индекс будет восприниматься крайне негативно. Кстати, частный индекс PMI, рассчитываемый HSBC, уже показал значение в 49,4 пункта. Все внимание, очевидно, будет приковано к блоку макроэкономической статистики в КНР, которая появится на следующей неделе. В прошлом месяце реакция рынка на торможение роста экономики была негативной. Сегодня индекс китайской биржи SSEC растет на 0,7%.

В четверг в России будет опубликована инфляция за июль. Ожидается 0,4%, что соответствует значению за июнь. Годовые темпы ожидаются на уровне 5,6%. Ожидания экспертов на конец года – около 7%. На прошлой неделе на заседании ЦБ ставка рефинансирования изменена не была, отчасти из-за роста ожиданий по ускорению инфляции к концу года. Повышенное значение инфляция приобретает в связи с ростом инфляционных ожиданий из-за вероятного подорожания продовольственных продуктов вследствие аномальной засухи и гибели части урожая в России

Одной из центральных идей на рынке остается спекуляции на тему предстоящей приватизации в 2011 году. В согласованный перечень Минэкономразвития и Минфина входит 11 крупных компаний и банков для приватизации в 2011-2013 гг. По словам представителя МЭР, в список не входит РЖД, чьи акции являются одними из наиболее ожидаемых рынком. По ФСК и Транснефти позиция до конца не определена – может ли доля государства снизиться ниже 75% голосующих акций (сейчас около 87% и 100% соответственно)

Нефть и Газ

На этой неделе нефть, скорее всего, вновь попытается пробить уровень в $80 за баррель. Хотя динамика запасов нефти и нефтепродуктов в США оставляет желать лучшего, цены на нефть могут получить краткосрочную поддержку со стороны усиления ураганной активности, которое ожидается в августе, и увеличения глобального аппетита к риску. Впрочем, уже в сентябре может быть снят мораторий на глубоководное бурение в Мексиканском заливе, если удастся урегулировать все противоречия между законодателями и Белым домом. Безусловно, в итоге не обойдется без ужесточения экологических и технических требований к обеспечению безопасности глубоководного бурения, что неизбежно потребует дополнительных расходов со стороны компаний, но позволит не замедлять развитие проектов в Мексиканском заливе. Кроме того, в настоящее время в Сенате и Палате Представителей активно обсуждаются две версии нового Энергетического билля, пробное голосование по которым может пройти на этой неделе. Законопроект предусматривает ужесточение требований к компаниям, осуществляющим работы на шельфе, и предоставление стимулов для более широкого применения альтернативного топлива. Проект Сената также предусматривает льготы для более активного использования грузовиков, работающих на газе, и электромобилей. Принятие окончательной версии законопроекта может затянуться, так как потребуется много согласований, а в августе законодатели уходят в отпуск и в ноябре пройдут выборы. Если на законодательном уровне будет сделан упор на расширенное использование природного газа как альтернативу нефти, то это может поддержать цены на газ в США, которые в последнее время вновь стали опережать нефть. Мы отмечаем, что не только в развитых экономиках, но и в развивающихся странах, например, Китае и Индии уже сегодня потребление газа растет более высокими темпами по сравнению с нефтью. Мы ожидаем усиления давления на цены на нефть в среднесрочном плане. Акции Транснефти на прошлой неделе подорожали на 23% до 34,3 тыс. руб. Прежде всего, здесь наблюдается спекулятивный рост на ожиданиях IPO голосующих акций. С этим связаны, с нашей точки зрения, пока фактически никак не подкрепленные мнения по поводу высокой оценки компании, сокращения дисконта «префов» к «обычке», а также повышения стандартов корпоративного управления. Отметим, что примерно эти же ожидания с подачи крупного миноритарного акционера привели к взрывному росту акций Транснефти в конце марта на 60% до 40 тыс. руб., после чего последовала не менее стремительная коррекция. Вероятность приватизации небольшого пакета (в случае отсутствия допэмиссии) на этот раз, конечно, выше, однако ожидания существенного роста стоимости, на наш взгляд, являются завышенными. Акции ТНК-ВР могут получить некоторую поддержку в связи с ожиданиями международного развития компании, чего явно не достает. Речь идет о возможном приобретении ряда активов ВР – в Венесуэле, странах ЦВЕ, Центральной Азии и странах каспийского бассейна

Металлы и добыча

На акции российских сталелитейных компаний, которые на прошлой неделе продолжили пользоваться повышенным спросом и подорожали на 1-5%, что уже ниже, чем на 10% неделей ранее, сдерживающее влияние уже оказали и еще могут оказать прогнозы от компаний ArcelorMittal и Nippon Steel. В отличие от большинства компаний из других секторов металлурги дали весьма консервативный прогноз: ожидается снижение прибыли в 3К10 из-за замедления потребления в Китае, сезонного спада спроса и дальнейшего удорожания сырья. В глобальном масштабе снижение спроса связано с неблагоприятными тенденциями на строительном рынке в США и Китае, а также существенном падении продаж на американском авторынке. Это, прежде всего, может оказать давление на акции российских меткомбинатов, имеющих международные операции – Евраз, Мечел, Северсталь. С точки зрения текущих проблем на глобальном рынке бумаги НЛМК и особенно ММК имеют некоторое преимущество, благодаря большей ориентации на российский рынок. Акции ГМК могут пользоваться спросом на фоне заметного роста цен на никель и медь. За последние две недели котировки металлов выросли на 12,5% до максимума за три месяца. Впрочем, уровень конца апреля может стать сильным сопротивлением. За этот же период акции ГМК подорожали на 5,8%. Конфликт акционеров – РусАла и Интерроса может продолжить оказывать давление на бумаги Норникеля в среднесрочном плане. В прошлую пятницу основной владелец ОК «РусАл» Олег Дерипаска сообщил о том, что компания готова с партнерами выкупить пакет Интерроса в ГМК (25%, около $8 млрд.). Мы считаем эти планы нереальными на данный момент, однако сами по себе они являются негативными для ГМК. Также Дерипаска заявил о том, что Интеррос предлагал провести buy back акций Норникеля на $2,8 млрд (около 8%). Это мера могла бы оказать существенную поддержку котировкам ГМК. На акции Полюс Золота продолжает оказывать негативное влияние ситуация с вынужденным переносом срока обратного поглощения с KazakhGold на месяц - до 17 сентября. На прошлой неделе стало известно, что уполномоченный орган в Казахстане возбудил уголовные дела в отношении руководства Полюса, подозревая их мошенничестве при совершении сделки с KazakgGold. Обвинения, правда, еще не предъявлены. Речь фактически идет о защите интересов семьи Асаубаевых, бывших владельцев казахской компании, против которых предъявлен иск в Высокий суд Лондона со стороны Полюса и KazakhGold. Кроме того, на котировки Полюса давит коррекция в ценах на золото, что связано с ожиданиями развития дефляционного сценария в экономике США, с одной стороны, и повышение аппетита к риску на глобальном рынке, с другой. На прошлой неделе котировки золота потеряли 1,7%, акции Полюса подешевели на 3,5% и торгуется примерно на 8% ниже стоимости для сделки по обратному поглощению. Последний факт может сдержать котировки от дальнейшего проседания. Акции Уралкалия и Сильвинита пользуются поддержкой благодаря описанным в СМИ намерениям Сулеймана Керимова, который ранее приобрел с партнерами контрольный пакет акций и блокпакет в компаниях соответственно. Речь идет о возможной консолидации Уралкалия с Сильвинитом и даже Беларуськалием. Первое мы считаем вероятным и целесообразным, а второе – труднореализуемым и вряд ли выгодным из-за ожидаемо высокой цены. В среду состоится совет директоров Уралкалия, который обсудит назначение на должность генерального директора новой кандидатуры от Керимова. Судя по сегодняшним публикациям в СМИ, сделка по приобретению контрольного пакета Сильвинита может быть закрыта уже в августе. Тот факт, что цена сделки может быть близка к рынку и не предполагает оферты со стороны покупателя, ослабляет интерес к бумагам Сильвинита

Электроэнергетика

В России сохраняется жара, что влияет на повышенный расход электроэнергии. По данным НП «Совет рынка» энергопотребление за неделю с 23 по 29 июля выросло на 6,3% г-к-г. Индекс равновесной цены в европейской части и на Урале почти на 41% выше г-к-г, в Сибири – почти на 74% выше. Согласно данным МОЭСК, в прошлый четверг был установлен очередной абсолютный летний максимум потребления электроэнергии в Москве. Несколько недель назад мы уже писали про то, что повышение спроса выгодно в основном для сетевых и сбытовых компаний, финансовые результаты которых во 2К10 и особенно в 3К10 должны существенно улучшиться. Мы видим подтверждение этому в отчетности МРСК Центра и МРСК Центра и Приволжья. На данный момент не порадовала только МРСК Северо-Запада, которая получила убыток в результате опережающего роста себестоимости. Для ОГК влияние неоднозначное: для компаний с высокой себестоимостью производства (ОГК-6) и высокой долей перепродаж (ОГК-1) рост спроса и цен на электроэнергию может привести к повышению операционной расходов и снижению рентабельности. ОГК-3 также получила убыток во 2К10, как и ОГК-1. Наоборот, для высокорентабельных компаний – ОГК-4 и ОГК-5 текущая ситуация является прибыльной. Мало выгод для ТГК, для которых 2К является кварталом сезонного спада из-за падения спроса на теплоэнергию, роста себестоимости электроэнергии, вырабатываемой по теплофикационному циклу, а также из-за расходов на запланированные ремонты. Так, например, ТГК-11 и ТГК-6 сообщили о существенных убытках. Акции ИНТЕР РАО получили поддержку после отчетности, которая была слабой, но превысила ожидания по EBITDA. Неоднозначное влияние могут оказать новости СМИ по поводу планов по приобретению сбытового бизнеса у группы ЕСН – Русэнергосбыт.

Телекомы

На этой неделе истечет срок подачи акций СЗТ, Волгателекома и Уралсвязьинформа на выкуп со стороны миноритарных акционеров, проголосовавших против реорганизации на ГОСА или не принявших участие в голосовании. В прошлую пятницу Сибирьтелеком сообщ ил о том, что акции всех подавших на выкуп будут выкуплены. Это составляет 1,5 млрд. руб. или 8,1% от чистых активов компании. Минимальные доли выкупа по СЗТ, Волателекому и УРСИ, по нашим расчетам, составляют 39,5%, 21,9% и 24,0% соответственно. Однако, видимо, и здесь доля выкупа будет намного выше. Таким образом, миноритарии стоят перед выбором – предъявить акции к выкупу или получить дивиденды за 9 месяцев, отсечка для которых состоится на следующий день после завершения выкупа. Исходя из текущих котировок и ожидаемой прибыли за 9М10, выкуп для привилегированных акций более выгоден, на наш взгляд, чем получение «дивов».

Потребительский сектор

Спрос на бумаги ПАВА сохраняется. С начала прошлой недели котировки выросли еще на 18%. Подскочили сегодня и акции Разгуляя (плюс 5%), которые на прошлой неделе торговались практически без коррекций вниз. На прошлой неделе мы описывали возможные выгоды и потери от роста цен на зерно и муку, что является следствием засухи в России. В целом, эйфория вокруг акций ПАВА примерно также не совсем адекватна, на наш взгляд, как и потенциальный спрос на акции группы Черкизово или ВБД, который, правда, пока не явный. Цены растут от сырья к готовой продукции. Выигрывают те компании, которая смогут переложить рост цен на сырье на своего конечного потребителя. Чем дальше по цепочке, тем это сделать сложнее. В последнем случае, Черкизово и ВБД стоят еще на одну ступень ближе к конечной продукции, чем ПАВА, что потенциально еще больше снижает выгоды. Рост операционных издержек в этих случаях может перевесить возможные доходы от роста цены на конечную продукцию. Пока растут цены на зерно, муку и молоко, а внимание на ВБД и Черкизово, вероятно, повысится при росте цен на мясо и молочную продукцию, что станет следующим этапом.

http://ik-kapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба