7 сентября 2010 КапиталЪ

Стратегия на неделю

Мы ожидаем, что эта неделя будет довольно спокойной, поскольку сегодня в США отмечается День труда, экономических данных будет выходить совсем немного, а важной корпоративной отчетности не будет вовсе. Если не произойдет крупных потрясений, фондовые рынки будут скорее всего дрейфовать вверх на низких объемах. Но рост этот будет, вероятно, ограниченным, так как главные индексы находятся у верхних границ своих диапазонов, а никаких очевидных причин для прорыва наверх нет

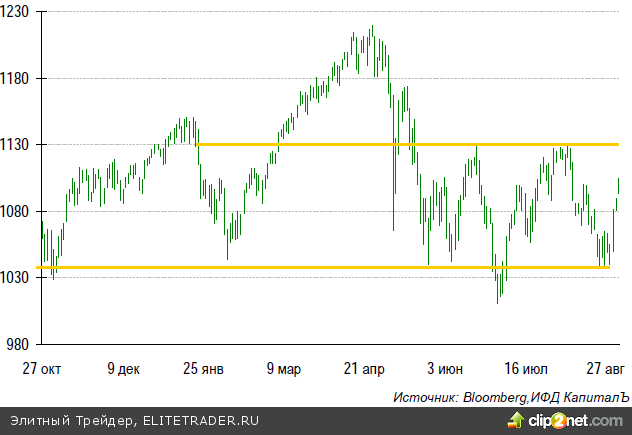

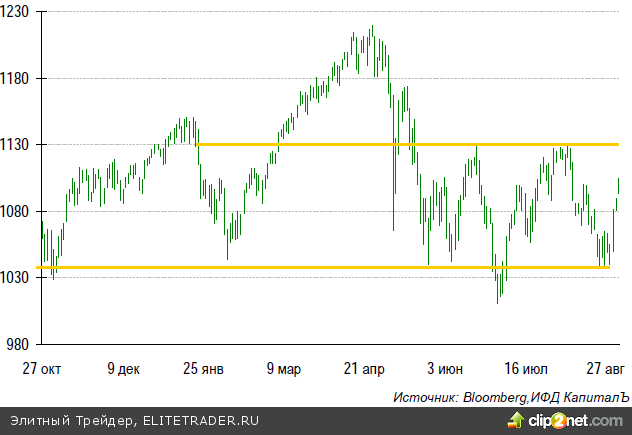

Сегодня в США празднуется День труда, являющийся неофициальным окончанием лета, прошедшего в этом году для фондового рынка спокойнее, чем обычно. На прошлой неделе S&P подрос на 3,8% главным образом за счет превышения экономическими данными рыночных ожиданий; особенно это относится к ISM в производственной сфере и данным по изменению рабочих мест. В результате локальная перепроданность несколько ослабла. В краткосрочной перспективе сохраняются очень сильные медвежьи настроения, позволяя предположить, что это небольшое ралли может продолжиться, возможно до верхней границы текущего диапазона S&P в районе 1130

Индекс S&P 500

Однако мы думаем, что в не слишком отдаленном будущем нас может ожидать изменения тенденции на рынке. В последнее время появилось много признаков того, что ситуация в экономике не улучшается и даже ухудшается. Если это действительно так, тенденция должна подтвердиться данными, которые будут выходить в течение ближайшего месяца или около того. Это значит, что индекс потребительских настроений и статистика рынка труда за сентябрь могут значительно ослабеть

Промчавшись почти весь 2009 год вплоть до осени на ралли акций, мы изменили свой стратегический прогноз на медвежий, хотя и сохраняли бычий взгляд тактически в течение большей части прошлого года. Дело в том, что 60%-е ралли сделало цены акций оторванными от фундаментальной стоимости и сняло состояние перепроданности. Однако мы не думаем, что экономика вот-вот вернется к предкризисным уровням. Действительно, как мы не раз писали, пройдет, вероятно, много лет, возможно даже целое поколение, прежде чем мы увидим завышенные уровни потребления, характерные для последних двадцати с чем-то лет.

Поэтому мы ожидаем серьезной коррекции, в ходе которой рынок, возможно, потеряет до 1/3 своей стоимости. Это произойдет, когда рынок осознает, что в большинстве своем цены акций превышают приведенную стоимость будущих денежных потоков. Пока рынок в полной мере не осознал этого, наш тактический взгляд остается позитивным

Однако в нашем анализе произошло одно небольшое смещение, а именно, теперь мы думаем, что вероятность такой коррекции несколько уменьшилась (хотя она остается наиболее вероятным сценарием), и что коррекция будет не такой глубокой, как мы когда-то ожидали. Одной из главных причин этого изменения является просто течение времени. Например, банки восстанавливают свои балансы. Хотя еще остается немало «токсичных» активов, и новых списаний почти наверняка не избежать, ущерб, хотя все еще значительный, похоже будет несколько меньшим

В этом смысле государственные меры поддержки экономики и общества могут позволить им держаться на плаву до тех пор, пока их здоровье окончательно не восстановится. Например, мы, как и многие другие, критиковали приостановку действия правил переоценки по рынку (mark-to-market), поскольку они позволяют банкам фиксировать цены активов на нереалистичных уровнях, препятствуя адекватному анализу. С другой стороны, это позволяет банкам постепенно списывать активы и наращивать капитал через чистую прибыль. Хотя мы не до конца убеждены в правильности такого подхода, шансы на то, что этот гамбит в стиле кризиса латиноамериканского долга сработает, похоже, увеличиваются

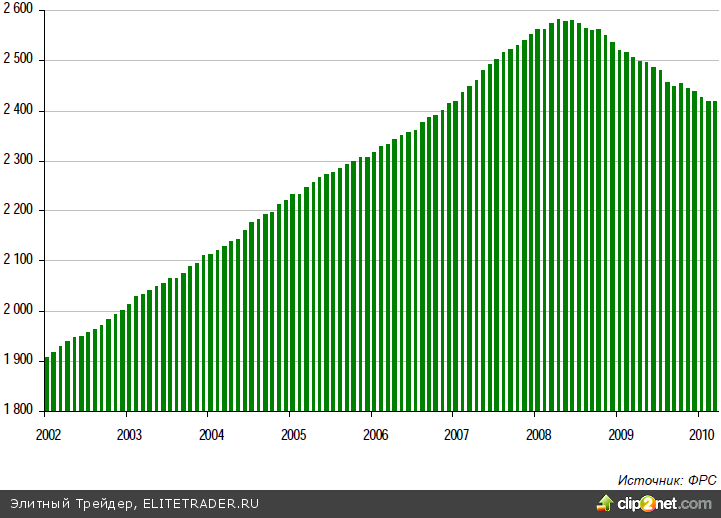

Домохозяйства продолжают сокращать уровень долга и увеличивать накопления, несмотря на раздающиеся из некоторых источников призывы больше заимствовать и потреблять, чтобы стимулировать экономику. Потребительский кредит (среда, 23:00) снижался в 19 из последних 21 месяцев. Однако суммарное уменьшение составило лишь $164 млрд, в то время как общая сумма кредита остается на значительном уровне в $2,4 трлн

Объем потребительского кредита в США, $ млрд

Повторим, это не означает, что наш долгосрочный прогноз оптимистичен – отнюдь нет. Мы думаем, что рынку недвижимости предстоит еще одно снижение, который приведет к значительным новым убыткам как для домовладельцев, так и для банков и инвесторов. При этом безработица, похоже, будет еще в течение некоторого времени оставаться на высоком уровне, а это означает вялый экономический рост, а то и снижение.

Состояние китайской экономики остается «темной лошадкой». На наш взгляд, некоторые сегменты его рынка, в частности, рынок недвижимости, представляют собой явные пузыри. Кроме того, наша вера в то, что потребление на Западе еще долгое время не возвратится к предкризисным уровням, и неверие в миф о переходе на внутреннее потребление в Китае означают, что спрос на китайские товары уменьшится – и, соответственно, сократится деловая активность в Китае. Здесь, как и на Западе, важнейшим фактором является не экономическая реальность, а скорее способность правительства контролировать ситуацию. Если правительство сможет и захочет сдуть пузыри и спасти банки-зомби, краха можно будет избежать

Еще одной актуальной темой для нас является вероятность торговых трений. Это, в частности, имеет место в США, внешнеторговый дефицит которых остается огромным (четверг, 16:30). Эта тема может стать «горячей» в последующие два месяца по мере приближения выборов в США, особенно с учетом того, что частичное восстановление внутреннего производства может решить многие проблемы. В любом случае, поскольку не все страны могут найти выход из этой ситуации через экспорт, проблем не избежать. Германия также должна опубликовать сведения о своем внешнеторговом балансе (четверг, 10:00).

Другой изучаемый нами сценарий предполагает, что глобальные рынки в течение некоторого времени будут торговаться в боковом диапазоне. Поскольку мы уменьшаем вероятность сценария глубокой коррекции, этот становится более вероятным. Данный сценарий не предполагает появления драйверов роста, таких как, например, новые технологии. (Такими драйверами могут стать нанотехнологии и экологически чистые источники энергии, но их время еще не пришло.) Кроме того, по мере старения поколения «беби-бумеров», его представители будут стремиться продавать активы, чтобы обеспечить себе пенсию. Это негативное давление на активы почти всех классов будет, вероятно, сохраняться в течение многих лет, поэтому все небольшие ралли будут сталкиваться с этими продажами

Кроме того, инвесторы сильно обожглись на двух крахах фондового рынка и одном коллапсе рынка недвижимости, случившихся в течение лишь одного прошлого десятилетия. Это вызвало антипатия к рискованным активам, особенно среди тех, кто готовится к уходу на пенсию, что можно наблюдать по перетеканию больших потоков из акций в «безопасные» облигации. Хотя эта антипатия не переросла в полное отвращение, то есть стремление продать по любой цене (что, между прочим, было бы бычьим сигналом, после завершения продаж), этого достаточно, чтобы ограничить рост.

В то же время, отсутствие жизнеспособных инвестиционных альтернатив, а также мизерная вероятность коллапса экономики должны сдерживать падение, хотя снижение на 10 и более процентов вполне возможно. Западные рынки вообще и США в особенности – это огромные бегемоты, для разворота которых требуются весомые причины, такие как обвал американского рынка недвижимости или крах в Китае. В отсутствие таких поводов рынок может просто продолжать фактически топтаться на месте долгое время

Многие говорят о том, что государственные меры могут стимулировать ралли и/или восстановление экономики. Мы продолжаем сомневаться в такой возможности. Как мы написали еще тогда, когда были предложены первые кредиты покупателям домов и деньги за автохлам, такие программы в лучшем случае переносят будущий спрос в настоящий момент, вызывая при этом дополнительные расходы. Замедление, которое мы наблюдаем в настоящее время, является прямым результатом того, что то, что должно было быть текущим спросом, было удовлетворено в предшествующие периоды.

Исключением могли бы быть массивные расходы на инфраструктуру или такие огромные программы как космическая гонка во времена «холодной» войны. Однако по причинам, которые мы полностью не понимаем, готовность раздавать деньги с немногими, если вообще какими-нибудь условиями, похоже сильнее, чем привлекательность таких программ

Высказывалось также предположение, что центральные банки могли бы стимулировать экономику монетарными средствами, как это делалось во время предыдущих спадов. Мы думаем, что это также было бы эффективно лишь на недолгое время, так как даже нулевые процентные ставки до сих пор не смогли стать стимулом для экономики. Кроме того, слишком сильное количественное смягчение, как мы говорили ранее, хотя и повысит номинальные цены активов, но приведет к обесценению валюты и искажению экономических сигналов, что может вылиться в более низкие реальные цены.

У нас всегда вызывает улыбку, когда комментаторы говорят, что тот или иной правительственный чиновник или представитель центрального банка страдает избыточным оптимизмом, как будто такие люди могут сказать: «Господа, экономика летит к чертям, берем руки в ноги и рвем когти». По должности, они всегда должны видеть светлую сторону. Следовательно, на самом деле ФРС, возможно, не так уж хочет начинать новый массивный раунд количественного смягчения, как думают многие. В этом отношении нам понравилось высказывание председателя ФРС Бернанке о том, что он не хотел бы изменять ориентиры инфляции, хотя оно и было почти всеми проигнорировано.

Однако некоторые меры количественного смягчения и/или интервенции кажутся вероятными. Возможно, на этой неделе мы получим больше информации от Банка Японии (завтра) и Банка Англии (четверг, 15:00). Завтра ожидается общенациональная забастовка во Франции, что может оказать некоторое давление на рынки.

Российский рынок акций: консолидация после бурного роста?

На этой неделе индекс ММВБ скорее будет консолидироваться в районе текущих уровней и пытаться отстоять сильную поддержку 1400 пунктов, нежели продолжит такой же бурный рост, как на прошлой неделе. Верхней границей выступает августовский максимум около 1430 пунктов. Хотя мы не исключаем краткосрочного всплеска до 1430 пунктов, но не думаем, что этот уровень будет уверенно пройден на этой неделе. В целом мы бы не ожидали высокой активности на российском рынке на фоне выходного дня в США в понедельник и отсутствия важной макроэкономической статистики.

S&P 500 приблизился к 100-дневной средней, которая сейчас проходит на уровне 1106 пунктов, и не дотягивает всего около 11 пунктов до 200-дневной средней. В середине июня и начале августа S&P 500 не смог пробить 100-дневную среднюю, что приводило к последующей коррекции на 11% и 8% соответственно. На этой неделе рынок может взять паузу для консолидации сил.

В течение второй половины августа, когда мировые фондовые рынки снижались, мы отмечали более устойчивую динамику развивающихся рынков и акций сырьевых компаний как хороший индикатор сохраняющегося аппетита к риску, что позволяло нам ожидать возобновления умеренного роста. На прошлой неделе мы наблюдали уже обратную ситуацию, когда развитые рынки показывали более сильную динамику по сравнению с развивающимися. При этом ситуация с притоками-оттоками средств из фондов развивающихся рынков была неоднозначной, так как, например, по данным EPFR, большой отток средств произошел из азиатских фондов, в то время как фонды, инвестирующие в Бразилию, привлекли значительные ресурсы. В любом случае можно сказать, что развивающиеся рынки в период августовского снижения выступили определенным амортизатором, придавшим неплохой импульс развитым площадкам в период восстановления.

В свою очередь, развитые рынки наконец-то дождались статистики, которая на прошлой неделе в основном превышала ожидания инвесторов, что немного снизило напряженность на рынках и привело к сильному отскоку. CDS по всем ключевым странам, включая PIIGS, снизились на прошлой неделе

Фонды, инвестирующие в Россию, практически не привлекли дополнительных средств, но это не помешало российскому рынку продолжать показывать одну из наилучших динамик в мире уже вторую неделю подряд. Еще с конца позапрошлой недели мы отмечали увеличившиеся объемы торгов, которые на ММВБ уже в конце прошлой недели закрепились около 40 млрд.руб. Хорошим спросом продолжают пользоваться отдельные акции металлургического, телекоммуникационного, финансового и машиностроительного секторов, вокруг которых и развиваются основные инвестиционные идеи. При этом нефтегазовые акции по- прежнему отстают не только от индекса ММВБ, но подиндекса ВИНК S&P 500.

На этой неделе стоит обратить внимание на заседание ЦБ Японии, по результатам которого во вторник может быть объявлено о дополнительных мерах по сдерживанию укрепления йены. Если ЦБ не удастся убедить рынок в своей решительности по недопущению роста йены, то это может оказать давление на акции

Также в пятницу будут опубликованы данные по торговому балансу Китая за август. В частности, рынок будет ждать данные по импорту сырьевых товаров Китаем, что может оказать сильное влияние как на цены на металлы, так и нефть. Июльская статистика по импорту нефти разочаровала инвесторов, что оказало давление на цены. Мы не ожидаем ее серьезного улучшения в августе, так как переработчики в Китае продолжили испытывать серьезное давление на маржу

На этой неделе ряд российских компаний должны опубликовать финансовую отчетность. Так, сегодня Северсталь представила финансовые результаты за 2К10 по МСФО и в 17:30 мск проведет телеконференцию. В пятницу ТМК опубликует отчет по МСФО за 1П10.

Товарные рынки

Нефть и газ: долго ли нам ждать $60 за баррель?

В течение недели спрэд между ценами на нефть и газ в США сократился на 8% с 20,6 до 18,9 раз за счет роста цен на газ и снижения цен на нефть (см. предыдущий КапиталЪнный взгляд). Сильный рост цен на газ произошел в связи с технической перепроданностью контракта и выходом неплохих данных по объемам закачки газа в газовые хранилища в США

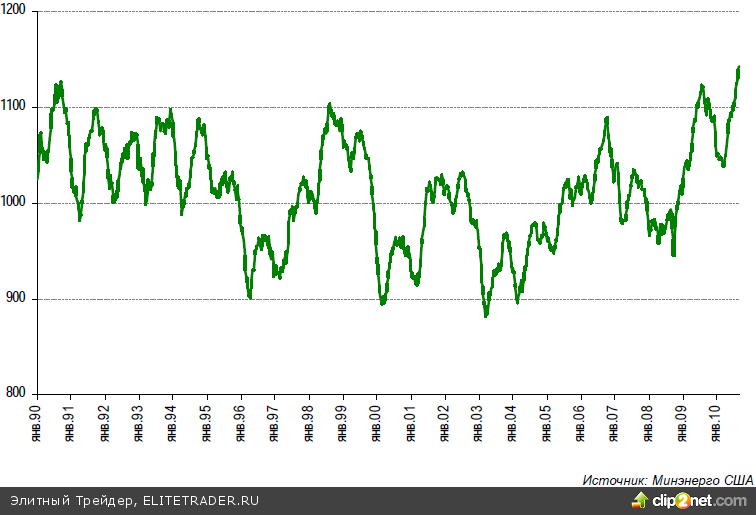

Так, на прошлой неделе объем закачки газа был не только ниже уровня прошлого года, но и меньше, чем в среднем за последние 5 лет. Для сравнения можно посмотреть аналогичные данные по запасам нефти и нефтепродуктов, которые практически каждую неделю обновляют исторические максимумы. Дело в том, что данные Минэнерго США по совокупным запасам нефти и нефтепродуктов ограничены только 1990 г., поэтому мы говорим, что запасы нефти и нефтепродуктов в США (не включая стратегический резерв) максимальные за последние 20 лет, но, если бы у нас были данные за более продолжительный период, то не исключено, что эта цифра могла бы быть максимальной и за 30 лет. Такой вывод можно было бы сделать по запасам нефти, данные по которым доступны до 1982 г. Сейчас запасы нефти в США выше, чем в среднем в 80-х гг.

Запасы нефти и нефтепродуктов в США (не включая стратегический резерв), млн.баррелей

При этом здесь отражаются запасы только в наземных хранилищах, но еще немалые запасы находятся в танкерах. Для снижения этого запаса до нормального уровня потребуется много времени в условиях текущего спроса, что неизбежно будет давить на цены на нефть. Тем более, что есть еще избыточные добывающие мощности ОПЕК, которые уже созданы и готовы удовлетворить дополнительное потребление. У инвесторов, которые видят эти уровни запасов, не должно возникать вопросов, почему нефть не растет или даже падает на фоне роста фондовых индексов. В данном случае интересно другое, почему нефть так долго и упорно держится в диапазоне $70-80 за баррель, не падая, например, до $60 за баррель и ниже, и сколько времени может продолжаться этот отрыв от фундаментальных факторов. Ответ может заключаться в огромном количестве ликвидности, которая, безусловно, отчасти перетекла и на рынок нефти. В противном случае, мы, вряд ли, увидели бы нефть сильно выше $50-60 за баррель даже с учетом китайского спроса и роста издержек на добычу в мире. В любом случае, если спрос на нефть сильно не вырастет (на наш взгляд, такого роста просто ждать неоткуда), а рано или поздно ликвидность уменьшится, то в лучшем случае нас может ждать боковая динамика по нефти продолжительное время, но, скорее всего, нам не избежать ликвидации гэпа между ценами на нефть и фундаментальными характеристиками. Рынок не может долго игнорировать этот диссонанс и, по нашим оценкам, то, что мы видим сегодня, а это некоторый разрыв плотной привязки цен на нефть к фондовым индексам, как раз может свидетельствовать о том, что инвесторы постепенно обращают внимание на фундаментальную сторону нефтяного рынка.

На прошлой неделе цены на газ вернулись в район сильного уровня $4 за млн. БТЕ. 30 августа был опубликован ежемесячный отчет Минэнерго США по газу с данными за июнь. В июне суточное потребление газа в США выросло на 4,9% м-к-м, главным образом, за счет очень сильного увеличения потребления газа предприятиями электроэнергетики (+30% м-к-м), которое в июне достигло рекордного уровня за всю доступную историю с 2001 г. В результате доля электроэнергетики в общем потреблении газа в США выросла с 35% в мае до 43% в июне. Мы уже неоднократно писали об этом фундаментальном сдвиге в структуре потребления газа, когда низкие цены на газ стимулируют больший спрос и происходит замещение других энергоносителей газом. Это происходит не только в США. В этом году основными драйверами роста потребления газа в США являются спрос со стороны промышленности и электроэнергетиков. При этом рост потребления происходил на фоне снижения внутренней добычи газа (впервые в этом году добыча газа снизилась м-к-м), но некоторое снижение добычи газа в США, что примечательно, было замещено не импортом СПГ, который продолжил снижаться, а увеличением импорта трубопроводного газа из Канады. По данным Baker Hughes, количество буровых установок на газ в Канаде продолжает активно расти. Канада представляет серьезную конкуренцию поставкам СПГ в США

Импорт СПГ в США во 2К10 упал на 29% г-к-г после роста на 61% в 1К10 (благодаря эффекту низкой базы). В итоге за 1П10 импорт СПГ в США вырос всего на 3,4%, а в основном все дополнительное предложение СПГ абсорбировали Европа и Азия. Эта ситуация продолжается и в настоящее время в связи с более высокими ценами на газ в Европе и Азии, о чем мы неоднократно писали.

В этом году в США четко прослеживается динамика замещения других энергоносителей, в том числе нефтепродуктов, газом. Даже спрос на газ как автомобильное топливо растет более высокими темпами по сравнению с потреблением бензина

Мы уже много раз обращали на это внимание и продолжаем рекомендовать играть на сужение спрэда между ценами на нефть и газа в США. При этом в основе этой рекомендации лежит предположение о том, что фундаментально рынок газа выглядит не так плохо, как рынок нефти

Нефтегазовый сектор

В воскресенье Роснефть официально сообщила о том, что на пост президента Роснефти был назначен первый вице-президент компании Эдуард Худайнатов. C 2008 г. он занимал должность вице-президента, затем первого вице-президента компании и отвечал за разведку, добычу и реализацию стратегических проектов. Таким образом, давно ожидаемое в отрасли событие, смена главы Роснефти, произошло, что стало логическим продолжением постепенного ухода из компании большого количества менеджеров в предыдущие годы, поэтому это не должно стать сюрпризом для рынка. Другое дело, что новый президент компании является пока не совсем известной фигурой для инвесторов и не понятно, какую роль он будет играть в управлении компанией и сможет ли он создать новую стоимость для акционеров или будет только номинальным представителем Роснефти на высшем уровне. Инвесторы не любят неопределенность, поэтому, чем быстрее рынок поймет, что можно ожидать от нового президента компании, тем лучше будет для акций Роснефти. По сообщениям СМИ, Эдуард Худайнатов был номинирован лично Игорем Сечиным и поддерживает хорошие отношения с председателем совета директоров компании и Геннадием Тимченко, совладельцем Gunvor, что, безусловно, является его большим конкурентным преимуществом. Тем не менее, рынку, в первую очередь, будут интересны его профессиональные качества. В пятницу президент Транснефти Николай Токарев сказал, что после завершения строительства ВСТО-2 и БТС-2 компания не планирует резко увеличивать дивиденды, а дивидендная политика компании в отношении владельцев привилегированных акций меняться не будет. «Что касается выплат по привилегированным акциям, то я абсолютно уверен, что мы не станем превращаться в дойную корову для владельцев привилегированных акций. И планов таких у нас нет - увеличивать дивиденды на привилегированные акции», - заявил глава «Транснефти». Это негативная новость для тех инвесторов, которые рассчитывали на то, что после завершения масштабных проектов и снижения капвложений Транснефть будет выплачивать высокие дивиденды по префам или перейдет на расчет дивидендов на основе консолидированной чистой прибыли. Как мы видим, пока эти ожидания не оправдываются. Также Николай Токарев сказал, что по условиям размещения евробондов, при снижении доли государства в компании менее 75%, владельцы облигаций получают право требования их досрочного погашения. Если в данном случае имеется в виду доля государства в уставном капитале (сейчас это 78,1%), то это фактически нивелирует возможность размещения государством большого пакета акций Транснефти на бирже в ближайшее время, так как возникает риск предъявления требований по досрочному погашению облигаций, а это может ударить по финансовому положению компании. Эти новости вполне могут немного успокоить спекулятивную активность в префах Транснефти и привести к коррекции акций. На этой неделе пройдет заседание правления Газпрома, где ожидается рассмотрение инвестпрограммы компании на 2011 г. Эта инвестпрограмма может превысить $50 млрд., что будет давить на акции. Если эта сумма будет меньше, то влияние на акции может быть умеренным. По информации СМИ, Газпром может повысить верхнюю планку по норме выплаты дивидендов из чистой прибыли. Как сообщается, проект новой дивидендной политики руководство Газпрома может рассмотреть на ближайшем правлении. Мы не думаем, что с учетом колоссальных капвложений Газпрома в среднесрочном плане и тяжелой ситуации на экспортных рынках компания пойдет на увеличение дивидендных выплат.

Металлы и добыча

Укрепление евро и рост фондовых рынков поддержали цены на цветные металлы - никель и медь. На этой неделе мы ожидаем некоторой стабилизации цен в районе текущих уровней после бурного роста на прошлой неделе. Акции металлургических компаний продолжают пользоваться активным спросом как в России, так и на мировых площадках. 10 сентября закрывается реестр акционеров Норильского никеля для участия в ВОСА 21 октября с целью избрания нового совета директоров компании. Мы не исключаем, что в преддверии отсечки может активизироваться борьба за голоса миноритариев между крупнейшими акционерами, что может оказать спекулятивную поддержку акциям Норильского никеля. После невыразительных результатов Евраза и в целом нейтрального прогноза компании рынок будет ждать отчета Северстали за 2К10 по МСФО. Основное внимание будет уделено развитию ситуации с зарубежными активами компании, в том числе с североамериканскими заводами. Сегодня Северсталь опубликовала отчетность за 2К10, которая превысила ожидания рынка по выручке, EBITDA и чистой прибыли (без учета Lucchini). Североамериканский сегмент компании показал положительную EBITDA против убытка в 1К10. В прошлую пятницу финансовую отчетность за 1П10 опубликовал Уралкалий. В целом результаты были примерно на уровне консенсус-прогноза. Выручки компании за 1П10 была всего лишь на 13% ниже рекордного уровня 1П08, главным образом, в связи с сильным ростом продаж (+200%), в то время как экспортные цены были на 27% и 38% ниже, чем в 1П08 и 1П09 соответственно. Маржа EBITDA в 1П10 была существенно ниже 1П08, но выше, чем в 1П09. Удельные операционные издержки Уралкалия были меньше, чем в 1П08. Компания генерировала свободный денежный поток. В течение телеконференции Уралкалий сказал, что ожидает уверенного роста рынка в 2010-2012 гг. Эти оценки поддерживаются высокими ценами на сельскохозяйственные товары, главным образом, зерновые, а также снижением спроса на поташ в предыдущие два года, что будет стимулировать спрос на удобрения в последующем. Новые проекты в мире могут не полностью оправдать ожидания. В прошлую пятницу акции Уралкалия упали, несмотря на рост фондового рынка

Телекомы

По-прежнему хорошим спросом продолжают пользоваться префы Ростелекома. Если Ростелеком одобрит решение о распределении 10% консолидированной чистой прибыли на дивиденды по префам независимо от их доли в уставном капитале компании, то привилегированные акции Ростелекома имеют неплохой потенциал для роста. По МРК реестры акционеров для получения дивидендов за 9М10 закрываются с 13 по 23 сентября

Мы ожидаем, что эта неделя будет довольно спокойной, поскольку сегодня в США отмечается День труда, экономических данных будет выходить совсем немного, а важной корпоративной отчетности не будет вовсе. Если не произойдет крупных потрясений, фондовые рынки будут скорее всего дрейфовать вверх на низких объемах. Но рост этот будет, вероятно, ограниченным, так как главные индексы находятся у верхних границ своих диапазонов, а никаких очевидных причин для прорыва наверх нет

Сегодня в США празднуется День труда, являющийся неофициальным окончанием лета, прошедшего в этом году для фондового рынка спокойнее, чем обычно. На прошлой неделе S&P подрос на 3,8% главным образом за счет превышения экономическими данными рыночных ожиданий; особенно это относится к ISM в производственной сфере и данным по изменению рабочих мест. В результате локальная перепроданность несколько ослабла. В краткосрочной перспективе сохраняются очень сильные медвежьи настроения, позволяя предположить, что это небольшое ралли может продолжиться, возможно до верхней границы текущего диапазона S&P в районе 1130

Индекс S&P 500

Однако мы думаем, что в не слишком отдаленном будущем нас может ожидать изменения тенденции на рынке. В последнее время появилось много признаков того, что ситуация в экономике не улучшается и даже ухудшается. Если это действительно так, тенденция должна подтвердиться данными, которые будут выходить в течение ближайшего месяца или около того. Это значит, что индекс потребительских настроений и статистика рынка труда за сентябрь могут значительно ослабеть

Промчавшись почти весь 2009 год вплоть до осени на ралли акций, мы изменили свой стратегический прогноз на медвежий, хотя и сохраняли бычий взгляд тактически в течение большей части прошлого года. Дело в том, что 60%-е ралли сделало цены акций оторванными от фундаментальной стоимости и сняло состояние перепроданности. Однако мы не думаем, что экономика вот-вот вернется к предкризисным уровням. Действительно, как мы не раз писали, пройдет, вероятно, много лет, возможно даже целое поколение, прежде чем мы увидим завышенные уровни потребления, характерные для последних двадцати с чем-то лет.

Поэтому мы ожидаем серьезной коррекции, в ходе которой рынок, возможно, потеряет до 1/3 своей стоимости. Это произойдет, когда рынок осознает, что в большинстве своем цены акций превышают приведенную стоимость будущих денежных потоков. Пока рынок в полной мере не осознал этого, наш тактический взгляд остается позитивным

Однако в нашем анализе произошло одно небольшое смещение, а именно, теперь мы думаем, что вероятность такой коррекции несколько уменьшилась (хотя она остается наиболее вероятным сценарием), и что коррекция будет не такой глубокой, как мы когда-то ожидали. Одной из главных причин этого изменения является просто течение времени. Например, банки восстанавливают свои балансы. Хотя еще остается немало «токсичных» активов, и новых списаний почти наверняка не избежать, ущерб, хотя все еще значительный, похоже будет несколько меньшим

В этом смысле государственные меры поддержки экономики и общества могут позволить им держаться на плаву до тех пор, пока их здоровье окончательно не восстановится. Например, мы, как и многие другие, критиковали приостановку действия правил переоценки по рынку (mark-to-market), поскольку они позволяют банкам фиксировать цены активов на нереалистичных уровнях, препятствуя адекватному анализу. С другой стороны, это позволяет банкам постепенно списывать активы и наращивать капитал через чистую прибыль. Хотя мы не до конца убеждены в правильности такого подхода, шансы на то, что этот гамбит в стиле кризиса латиноамериканского долга сработает, похоже, увеличиваются

Домохозяйства продолжают сокращать уровень долга и увеличивать накопления, несмотря на раздающиеся из некоторых источников призывы больше заимствовать и потреблять, чтобы стимулировать экономику. Потребительский кредит (среда, 23:00) снижался в 19 из последних 21 месяцев. Однако суммарное уменьшение составило лишь $164 млрд, в то время как общая сумма кредита остается на значительном уровне в $2,4 трлн

Объем потребительского кредита в США, $ млрд

Повторим, это не означает, что наш долгосрочный прогноз оптимистичен – отнюдь нет. Мы думаем, что рынку недвижимости предстоит еще одно снижение, который приведет к значительным новым убыткам как для домовладельцев, так и для банков и инвесторов. При этом безработица, похоже, будет еще в течение некоторого времени оставаться на высоком уровне, а это означает вялый экономический рост, а то и снижение.

Состояние китайской экономики остается «темной лошадкой». На наш взгляд, некоторые сегменты его рынка, в частности, рынок недвижимости, представляют собой явные пузыри. Кроме того, наша вера в то, что потребление на Западе еще долгое время не возвратится к предкризисным уровням, и неверие в миф о переходе на внутреннее потребление в Китае означают, что спрос на китайские товары уменьшится – и, соответственно, сократится деловая активность в Китае. Здесь, как и на Западе, важнейшим фактором является не экономическая реальность, а скорее способность правительства контролировать ситуацию. Если правительство сможет и захочет сдуть пузыри и спасти банки-зомби, краха можно будет избежать

Еще одной актуальной темой для нас является вероятность торговых трений. Это, в частности, имеет место в США, внешнеторговый дефицит которых остается огромным (четверг, 16:30). Эта тема может стать «горячей» в последующие два месяца по мере приближения выборов в США, особенно с учетом того, что частичное восстановление внутреннего производства может решить многие проблемы. В любом случае, поскольку не все страны могут найти выход из этой ситуации через экспорт, проблем не избежать. Германия также должна опубликовать сведения о своем внешнеторговом балансе (четверг, 10:00).

Другой изучаемый нами сценарий предполагает, что глобальные рынки в течение некоторого времени будут торговаться в боковом диапазоне. Поскольку мы уменьшаем вероятность сценария глубокой коррекции, этот становится более вероятным. Данный сценарий не предполагает появления драйверов роста, таких как, например, новые технологии. (Такими драйверами могут стать нанотехнологии и экологически чистые источники энергии, но их время еще не пришло.) Кроме того, по мере старения поколения «беби-бумеров», его представители будут стремиться продавать активы, чтобы обеспечить себе пенсию. Это негативное давление на активы почти всех классов будет, вероятно, сохраняться в течение многих лет, поэтому все небольшие ралли будут сталкиваться с этими продажами

Кроме того, инвесторы сильно обожглись на двух крахах фондового рынка и одном коллапсе рынка недвижимости, случившихся в течение лишь одного прошлого десятилетия. Это вызвало антипатия к рискованным активам, особенно среди тех, кто готовится к уходу на пенсию, что можно наблюдать по перетеканию больших потоков из акций в «безопасные» облигации. Хотя эта антипатия не переросла в полное отвращение, то есть стремление продать по любой цене (что, между прочим, было бы бычьим сигналом, после завершения продаж), этого достаточно, чтобы ограничить рост.

В то же время, отсутствие жизнеспособных инвестиционных альтернатив, а также мизерная вероятность коллапса экономики должны сдерживать падение, хотя снижение на 10 и более процентов вполне возможно. Западные рынки вообще и США в особенности – это огромные бегемоты, для разворота которых требуются весомые причины, такие как обвал американского рынка недвижимости или крах в Китае. В отсутствие таких поводов рынок может просто продолжать фактически топтаться на месте долгое время

Многие говорят о том, что государственные меры могут стимулировать ралли и/или восстановление экономики. Мы продолжаем сомневаться в такой возможности. Как мы написали еще тогда, когда были предложены первые кредиты покупателям домов и деньги за автохлам, такие программы в лучшем случае переносят будущий спрос в настоящий момент, вызывая при этом дополнительные расходы. Замедление, которое мы наблюдаем в настоящее время, является прямым результатом того, что то, что должно было быть текущим спросом, было удовлетворено в предшествующие периоды.

Исключением могли бы быть массивные расходы на инфраструктуру или такие огромные программы как космическая гонка во времена «холодной» войны. Однако по причинам, которые мы полностью не понимаем, готовность раздавать деньги с немногими, если вообще какими-нибудь условиями, похоже сильнее, чем привлекательность таких программ

Высказывалось также предположение, что центральные банки могли бы стимулировать экономику монетарными средствами, как это делалось во время предыдущих спадов. Мы думаем, что это также было бы эффективно лишь на недолгое время, так как даже нулевые процентные ставки до сих пор не смогли стать стимулом для экономики. Кроме того, слишком сильное количественное смягчение, как мы говорили ранее, хотя и повысит номинальные цены активов, но приведет к обесценению валюты и искажению экономических сигналов, что может вылиться в более низкие реальные цены.

У нас всегда вызывает улыбку, когда комментаторы говорят, что тот или иной правительственный чиновник или представитель центрального банка страдает избыточным оптимизмом, как будто такие люди могут сказать: «Господа, экономика летит к чертям, берем руки в ноги и рвем когти». По должности, они всегда должны видеть светлую сторону. Следовательно, на самом деле ФРС, возможно, не так уж хочет начинать новый массивный раунд количественного смягчения, как думают многие. В этом отношении нам понравилось высказывание председателя ФРС Бернанке о том, что он не хотел бы изменять ориентиры инфляции, хотя оно и было почти всеми проигнорировано.

Однако некоторые меры количественного смягчения и/или интервенции кажутся вероятными. Возможно, на этой неделе мы получим больше информации от Банка Японии (завтра) и Банка Англии (четверг, 15:00). Завтра ожидается общенациональная забастовка во Франции, что может оказать некоторое давление на рынки.

Российский рынок акций: консолидация после бурного роста?

На этой неделе индекс ММВБ скорее будет консолидироваться в районе текущих уровней и пытаться отстоять сильную поддержку 1400 пунктов, нежели продолжит такой же бурный рост, как на прошлой неделе. Верхней границей выступает августовский максимум около 1430 пунктов. Хотя мы не исключаем краткосрочного всплеска до 1430 пунктов, но не думаем, что этот уровень будет уверенно пройден на этой неделе. В целом мы бы не ожидали высокой активности на российском рынке на фоне выходного дня в США в понедельник и отсутствия важной макроэкономической статистики.

S&P 500 приблизился к 100-дневной средней, которая сейчас проходит на уровне 1106 пунктов, и не дотягивает всего около 11 пунктов до 200-дневной средней. В середине июня и начале августа S&P 500 не смог пробить 100-дневную среднюю, что приводило к последующей коррекции на 11% и 8% соответственно. На этой неделе рынок может взять паузу для консолидации сил.

В течение второй половины августа, когда мировые фондовые рынки снижались, мы отмечали более устойчивую динамику развивающихся рынков и акций сырьевых компаний как хороший индикатор сохраняющегося аппетита к риску, что позволяло нам ожидать возобновления умеренного роста. На прошлой неделе мы наблюдали уже обратную ситуацию, когда развитые рынки показывали более сильную динамику по сравнению с развивающимися. При этом ситуация с притоками-оттоками средств из фондов развивающихся рынков была неоднозначной, так как, например, по данным EPFR, большой отток средств произошел из азиатских фондов, в то время как фонды, инвестирующие в Бразилию, привлекли значительные ресурсы. В любом случае можно сказать, что развивающиеся рынки в период августовского снижения выступили определенным амортизатором, придавшим неплохой импульс развитым площадкам в период восстановления.

В свою очередь, развитые рынки наконец-то дождались статистики, которая на прошлой неделе в основном превышала ожидания инвесторов, что немного снизило напряженность на рынках и привело к сильному отскоку. CDS по всем ключевым странам, включая PIIGS, снизились на прошлой неделе

Фонды, инвестирующие в Россию, практически не привлекли дополнительных средств, но это не помешало российскому рынку продолжать показывать одну из наилучших динамик в мире уже вторую неделю подряд. Еще с конца позапрошлой недели мы отмечали увеличившиеся объемы торгов, которые на ММВБ уже в конце прошлой недели закрепились около 40 млрд.руб. Хорошим спросом продолжают пользоваться отдельные акции металлургического, телекоммуникационного, финансового и машиностроительного секторов, вокруг которых и развиваются основные инвестиционные идеи. При этом нефтегазовые акции по- прежнему отстают не только от индекса ММВБ, но подиндекса ВИНК S&P 500.

На этой неделе стоит обратить внимание на заседание ЦБ Японии, по результатам которого во вторник может быть объявлено о дополнительных мерах по сдерживанию укрепления йены. Если ЦБ не удастся убедить рынок в своей решительности по недопущению роста йены, то это может оказать давление на акции

Также в пятницу будут опубликованы данные по торговому балансу Китая за август. В частности, рынок будет ждать данные по импорту сырьевых товаров Китаем, что может оказать сильное влияние как на цены на металлы, так и нефть. Июльская статистика по импорту нефти разочаровала инвесторов, что оказало давление на цены. Мы не ожидаем ее серьезного улучшения в августе, так как переработчики в Китае продолжили испытывать серьезное давление на маржу

На этой неделе ряд российских компаний должны опубликовать финансовую отчетность. Так, сегодня Северсталь представила финансовые результаты за 2К10 по МСФО и в 17:30 мск проведет телеконференцию. В пятницу ТМК опубликует отчет по МСФО за 1П10.

Товарные рынки

Нефть и газ: долго ли нам ждать $60 за баррель?

В течение недели спрэд между ценами на нефть и газ в США сократился на 8% с 20,6 до 18,9 раз за счет роста цен на газ и снижения цен на нефть (см. предыдущий КапиталЪнный взгляд). Сильный рост цен на газ произошел в связи с технической перепроданностью контракта и выходом неплохих данных по объемам закачки газа в газовые хранилища в США

Так, на прошлой неделе объем закачки газа был не только ниже уровня прошлого года, но и меньше, чем в среднем за последние 5 лет. Для сравнения можно посмотреть аналогичные данные по запасам нефти и нефтепродуктов, которые практически каждую неделю обновляют исторические максимумы. Дело в том, что данные Минэнерго США по совокупным запасам нефти и нефтепродуктов ограничены только 1990 г., поэтому мы говорим, что запасы нефти и нефтепродуктов в США (не включая стратегический резерв) максимальные за последние 20 лет, но, если бы у нас были данные за более продолжительный период, то не исключено, что эта цифра могла бы быть максимальной и за 30 лет. Такой вывод можно было бы сделать по запасам нефти, данные по которым доступны до 1982 г. Сейчас запасы нефти в США выше, чем в среднем в 80-х гг.

Запасы нефти и нефтепродуктов в США (не включая стратегический резерв), млн.баррелей

При этом здесь отражаются запасы только в наземных хранилищах, но еще немалые запасы находятся в танкерах. Для снижения этого запаса до нормального уровня потребуется много времени в условиях текущего спроса, что неизбежно будет давить на цены на нефть. Тем более, что есть еще избыточные добывающие мощности ОПЕК, которые уже созданы и готовы удовлетворить дополнительное потребление. У инвесторов, которые видят эти уровни запасов, не должно возникать вопросов, почему нефть не растет или даже падает на фоне роста фондовых индексов. В данном случае интересно другое, почему нефть так долго и упорно держится в диапазоне $70-80 за баррель, не падая, например, до $60 за баррель и ниже, и сколько времени может продолжаться этот отрыв от фундаментальных факторов. Ответ может заключаться в огромном количестве ликвидности, которая, безусловно, отчасти перетекла и на рынок нефти. В противном случае, мы, вряд ли, увидели бы нефть сильно выше $50-60 за баррель даже с учетом китайского спроса и роста издержек на добычу в мире. В любом случае, если спрос на нефть сильно не вырастет (на наш взгляд, такого роста просто ждать неоткуда), а рано или поздно ликвидность уменьшится, то в лучшем случае нас может ждать боковая динамика по нефти продолжительное время, но, скорее всего, нам не избежать ликвидации гэпа между ценами на нефть и фундаментальными характеристиками. Рынок не может долго игнорировать этот диссонанс и, по нашим оценкам, то, что мы видим сегодня, а это некоторый разрыв плотной привязки цен на нефть к фондовым индексам, как раз может свидетельствовать о том, что инвесторы постепенно обращают внимание на фундаментальную сторону нефтяного рынка.

На прошлой неделе цены на газ вернулись в район сильного уровня $4 за млн. БТЕ. 30 августа был опубликован ежемесячный отчет Минэнерго США по газу с данными за июнь. В июне суточное потребление газа в США выросло на 4,9% м-к-м, главным образом, за счет очень сильного увеличения потребления газа предприятиями электроэнергетики (+30% м-к-м), которое в июне достигло рекордного уровня за всю доступную историю с 2001 г. В результате доля электроэнергетики в общем потреблении газа в США выросла с 35% в мае до 43% в июне. Мы уже неоднократно писали об этом фундаментальном сдвиге в структуре потребления газа, когда низкие цены на газ стимулируют больший спрос и происходит замещение других энергоносителей газом. Это происходит не только в США. В этом году основными драйверами роста потребления газа в США являются спрос со стороны промышленности и электроэнергетиков. При этом рост потребления происходил на фоне снижения внутренней добычи газа (впервые в этом году добыча газа снизилась м-к-м), но некоторое снижение добычи газа в США, что примечательно, было замещено не импортом СПГ, который продолжил снижаться, а увеличением импорта трубопроводного газа из Канады. По данным Baker Hughes, количество буровых установок на газ в Канаде продолжает активно расти. Канада представляет серьезную конкуренцию поставкам СПГ в США

Импорт СПГ в США во 2К10 упал на 29% г-к-г после роста на 61% в 1К10 (благодаря эффекту низкой базы). В итоге за 1П10 импорт СПГ в США вырос всего на 3,4%, а в основном все дополнительное предложение СПГ абсорбировали Европа и Азия. Эта ситуация продолжается и в настоящее время в связи с более высокими ценами на газ в Европе и Азии, о чем мы неоднократно писали.

В этом году в США четко прослеживается динамика замещения других энергоносителей, в том числе нефтепродуктов, газом. Даже спрос на газ как автомобильное топливо растет более высокими темпами по сравнению с потреблением бензина

Мы уже много раз обращали на это внимание и продолжаем рекомендовать играть на сужение спрэда между ценами на нефть и газа в США. При этом в основе этой рекомендации лежит предположение о том, что фундаментально рынок газа выглядит не так плохо, как рынок нефти

Нефтегазовый сектор

В воскресенье Роснефть официально сообщила о том, что на пост президента Роснефти был назначен первый вице-президент компании Эдуард Худайнатов. C 2008 г. он занимал должность вице-президента, затем первого вице-президента компании и отвечал за разведку, добычу и реализацию стратегических проектов. Таким образом, давно ожидаемое в отрасли событие, смена главы Роснефти, произошло, что стало логическим продолжением постепенного ухода из компании большого количества менеджеров в предыдущие годы, поэтому это не должно стать сюрпризом для рынка. Другое дело, что новый президент компании является пока не совсем известной фигурой для инвесторов и не понятно, какую роль он будет играть в управлении компанией и сможет ли он создать новую стоимость для акционеров или будет только номинальным представителем Роснефти на высшем уровне. Инвесторы не любят неопределенность, поэтому, чем быстрее рынок поймет, что можно ожидать от нового президента компании, тем лучше будет для акций Роснефти. По сообщениям СМИ, Эдуард Худайнатов был номинирован лично Игорем Сечиным и поддерживает хорошие отношения с председателем совета директоров компании и Геннадием Тимченко, совладельцем Gunvor, что, безусловно, является его большим конкурентным преимуществом. Тем не менее, рынку, в первую очередь, будут интересны его профессиональные качества. В пятницу президент Транснефти Николай Токарев сказал, что после завершения строительства ВСТО-2 и БТС-2 компания не планирует резко увеличивать дивиденды, а дивидендная политика компании в отношении владельцев привилегированных акций меняться не будет. «Что касается выплат по привилегированным акциям, то я абсолютно уверен, что мы не станем превращаться в дойную корову для владельцев привилегированных акций. И планов таких у нас нет - увеличивать дивиденды на привилегированные акции», - заявил глава «Транснефти». Это негативная новость для тех инвесторов, которые рассчитывали на то, что после завершения масштабных проектов и снижения капвложений Транснефть будет выплачивать высокие дивиденды по префам или перейдет на расчет дивидендов на основе консолидированной чистой прибыли. Как мы видим, пока эти ожидания не оправдываются. Также Николай Токарев сказал, что по условиям размещения евробондов, при снижении доли государства в компании менее 75%, владельцы облигаций получают право требования их досрочного погашения. Если в данном случае имеется в виду доля государства в уставном капитале (сейчас это 78,1%), то это фактически нивелирует возможность размещения государством большого пакета акций Транснефти на бирже в ближайшее время, так как возникает риск предъявления требований по досрочному погашению облигаций, а это может ударить по финансовому положению компании. Эти новости вполне могут немного успокоить спекулятивную активность в префах Транснефти и привести к коррекции акций. На этой неделе пройдет заседание правления Газпрома, где ожидается рассмотрение инвестпрограммы компании на 2011 г. Эта инвестпрограмма может превысить $50 млрд., что будет давить на акции. Если эта сумма будет меньше, то влияние на акции может быть умеренным. По информации СМИ, Газпром может повысить верхнюю планку по норме выплаты дивидендов из чистой прибыли. Как сообщается, проект новой дивидендной политики руководство Газпрома может рассмотреть на ближайшем правлении. Мы не думаем, что с учетом колоссальных капвложений Газпрома в среднесрочном плане и тяжелой ситуации на экспортных рынках компания пойдет на увеличение дивидендных выплат.

Металлы и добыча

Укрепление евро и рост фондовых рынков поддержали цены на цветные металлы - никель и медь. На этой неделе мы ожидаем некоторой стабилизации цен в районе текущих уровней после бурного роста на прошлой неделе. Акции металлургических компаний продолжают пользоваться активным спросом как в России, так и на мировых площадках. 10 сентября закрывается реестр акционеров Норильского никеля для участия в ВОСА 21 октября с целью избрания нового совета директоров компании. Мы не исключаем, что в преддверии отсечки может активизироваться борьба за голоса миноритариев между крупнейшими акционерами, что может оказать спекулятивную поддержку акциям Норильского никеля. После невыразительных результатов Евраза и в целом нейтрального прогноза компании рынок будет ждать отчета Северстали за 2К10 по МСФО. Основное внимание будет уделено развитию ситуации с зарубежными активами компании, в том числе с североамериканскими заводами. Сегодня Северсталь опубликовала отчетность за 2К10, которая превысила ожидания рынка по выручке, EBITDA и чистой прибыли (без учета Lucchini). Североамериканский сегмент компании показал положительную EBITDA против убытка в 1К10. В прошлую пятницу финансовую отчетность за 1П10 опубликовал Уралкалий. В целом результаты были примерно на уровне консенсус-прогноза. Выручки компании за 1П10 была всего лишь на 13% ниже рекордного уровня 1П08, главным образом, в связи с сильным ростом продаж (+200%), в то время как экспортные цены были на 27% и 38% ниже, чем в 1П08 и 1П09 соответственно. Маржа EBITDA в 1П10 была существенно ниже 1П08, но выше, чем в 1П09. Удельные операционные издержки Уралкалия были меньше, чем в 1П08. Компания генерировала свободный денежный поток. В течение телеконференции Уралкалий сказал, что ожидает уверенного роста рынка в 2010-2012 гг. Эти оценки поддерживаются высокими ценами на сельскохозяйственные товары, главным образом, зерновые, а также снижением спроса на поташ в предыдущие два года, что будет стимулировать спрос на удобрения в последующем. Новые проекты в мире могут не полностью оправдать ожидания. В прошлую пятницу акции Уралкалия упали, несмотря на рост фондового рынка

Телекомы

По-прежнему хорошим спросом продолжают пользоваться префы Ростелекома. Если Ростелеком одобрит решение о распределении 10% консолидированной чистой прибыли на дивиденды по префам независимо от их доли в уставном капитале компании, то привилегированные акции Ростелекома имеют неплохой потенциал для роста. По МРК реестры акционеров для получения дивидендов за 9М10 закрываются с 13 по 23 сентября

http://ik-kapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба