5 октября 2010 КапиталЪ

Стратегия на неделю

Мы думаем, что на этой неделе движение рынка, скорее всего, не будет резким, а торги будут проходить на низком объеме в преддверии данных по рынку труда, выходящих в пятницу. Небольшие снижения, если таковые будут иметь место, будут происходить наиболее вероятно в результате фиксации прибыли после уверенного роста в сентябре и слабой реакции по большей мере негативные данные прошлой недели. Сезон корпоративной отчетности 3К10 начинается в четверг. Он может потянуть рынок вниз, но этот фактор, вероятно, может сыграть только недели через 2- 3.

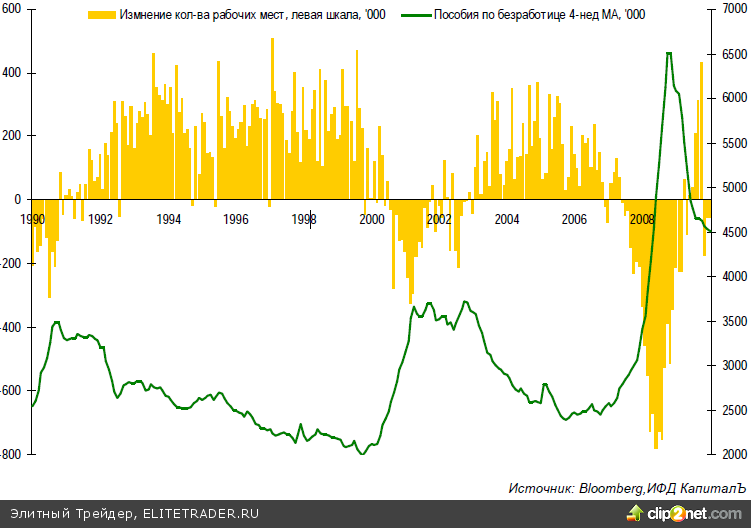

Торги на этой неделе будут проходить, вероятно, в ожидании пятничных данных, особенно по новым рабочим местам и безработице, хотя важны также средняя продолжительность рабочей недели и средний заработок (все в 16:30). Ожидается незначительный прирост количества новых рабочих мест (5 тыс.), что гораздо меньше 120-150 тыс., необходимых, чтобы не отставать от роста численности рабочей силы. Уровень безработицы в сентябре предположительно увеличился до 9,7%.

Столь анемичный рост числа новых рабочих мест вполне соответствует росту числа заявок на выплату пособия по безработице. Рынок получил поддержку в прошлый четверг, когда число таких заявлений оказалось на уровне 453 тыс., что на 7 тыс. меньше, чем ожидалось. Три недели назад, когда этот показатель опустился до уровня в 450 тыс. впервые с июля прошлого года, рынок пережил бурный рост. Но мы не разделяем энтузиазм рынка по этому поводу из-за шума в данных и готовы поменять наше мнение только тогда, когда заявления на выплату пособия устойчиво окажутся ниже 400 тыс.; сейчас 4- недельная МА располагается на 458 тыс.

Рынок труда США

Высокий уровень безработицы является как симптомом слабой экономики, так и ее причиной. Безработица, а также страх перед потерей работы приводят к значительно более низкой склонности к потреблению. Мы наблюдали это в пятницу, когда уровень личных доходов неожиданно увеличился на 0,5%, а расходы выросли только на 0,4%, указывая на рост сбережений. Об этом же говорит и динамика потребительского кредита (четверг, 23:00), который, как ожидают, в августе продолжил снижение с пика, достигнутого в июле 2008 г., хотя нужно сказать, что этому снижению очень поспособствовали дефолты.

Понизился не только совокупный уровень потребления. Потребительские предпочтения, похоже, также смещаются в сторону менее дорогих товаров и более редких покупок. Это можно видеть в отчетности розничных сетей и прогнозах их руководства. Дисконтные и оптовые супермаркеты, такие как Costco Wholesale (среда, ДО), пострадали намного меньше, чем более дорогие магазины. Кроме того, потребители переходят на более дешевые продукты и напитки. Подробнее об этом можно будет узнать из отчетов Yum! Brands (завтра, ПЗ) и Constellation Brands (среда, ДО), а также PepsiCo (четверг, 15:00). Как всегда, мы не стали бы делать серьезных выводов, основываясь на ежемесячных данных по продажам розничных сетей (четверг, 18:30).

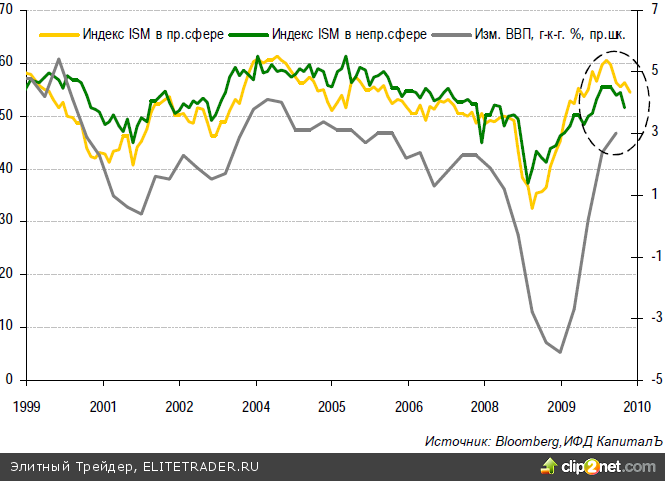

В течение последних нескольких недель мы перешли на более нейтральную краткосрочную позицию в связи с началом публикации экономических данных, охватывающих период после окончания государственного стимулирования. Как мы писали на прошлой неделе, первыми в пятницу вышли данные по производственному ISM, которые оказались хуже прогнозных и самыми низкими с ноября, в значительной степени из-за слабых новых заказов. Самыми важными на этой неделе данными будет статистика по новым рабочим местам, хотя индекс ISM в сфере услуг (завтра, 18:00) также важен. Эти данные следует не оставлять без внимания по крайней мере до публикации ВВП США в 3К10 (29 октября).

Индексы ISM и динамика ВВП США

Корпоративная отчетность также может показать эффект намного более слабого спроса в условиях без государственного стимулирования (по крайней мере пока). Кроме того, цифры могут выглядеть слабо из-за сравнения г-к-г с 3К09, когда правительственные программы еще действовали, и экономика возвращалась к некоторому подобию нормы. Иными словами, эффект низкой базы для сравнения практически исчерпал себя.

Более важными могут оказаться прогнозы руководства компаний в отношении наступающего квартала. Пока что компании были очень осторожны, а некоторые, такие как Intel и AMD, даже снизили прогнозы. Мы ожидаем, что эта тенденция продолжит развиваться всерьез с началом сезона отчетности за 3К10; первым будет компонент Dow Alcoa (четверг, ПЗ). Однако поскольку потребуется несколько недель для набора критической массы отчетов важнейших компаний, мы ожидаем, что давление на рынок со стороны корпоративных отчетов и прогнозов руководства станет ощутимым лишь в середине месяца, а не сейчас.

В принципе, мы думаем, что внимание следует обращать на выручку. Прибыль резко повысилась в результате сокращения компаниями своих расходов, в немалой части за счет увольнения работников. Очевидно, расходы нельзя свести до нуля. Таким образом, через некоторое время ключом к получению прибыли снова станет рост продаж, которые при нынешнем состоянии экономики увеличивать очень трудно. На этой неделе отчитываются еще две компании, входящие в S&P 500: Marriott (среда, ПЗ) и Micron Technologies (четверг, ПЗ).

Мы продолжаем наблюдать проявление новой "старой" парадигмы, гласящей, что дурная весть хороша уже тем, что увеличивает вероятность запуска ФРС новой программы количественного смягчения (QE 2.0). Мы все еще полагаем, что новый QE могут дать ценам активов краткосрочный толчок вверх, но сомневаемся, что это сможет оказать экономике сколько-нибудь значащую длительную поддержку

На прошлой неделе WSJ опубликовала статью о QE, в которой, в частности, говорилось, что пока никакое решение не принято, и многое зависит от поступающих данных. Мы уже в течение некоторого времени говорим именно это. Кроме того, в статье упоминалась возможность того, что ФРС может объявить о небольшой покупке, а затем на последующих встречах решить, продолжать покупать или нет. Такой подход мог бы избавить от ненужных спекуляций и, таким образом, стать более эффективным.

Нам показалось любопытным, что в этой статье обсуждались внутренняя работа и мыслительные процессы ФРС, но при этом давалась только одна прямая цитата, президента ФРБ Сент-Луиса Булларда, повторяющая более ранние публичные заявления. Поскольку редакторы WSJ не «завернули» статью, мы можем только предположить, что информация поступила прямо из ФРС. Это может означать, что ФРС снова пытается выпускать на рынок утечки, указывающие на несколько другое решение, чем рынок хочет получить (то есть полномасштабное смягчение), как было в случае с объявлением программы реинвестиций поступлений от ипотечных бумаг в Treasuries на заседании FOMC 10 августа. (См. более подробно Капитальный Взгляд от 9 августа.) Председатель ФРС Бернанке может затронуть тему QE и перспектив экономики в своем выступлении (сегодня, 23:00).

В четверг Банк Англии (15:00) и ЕЦБ (15:45) объявят о своих решениях по процентным ставкам и обратном выкупе активов. Никаких существенных изменений не ожидается, однако может быть выпущен комментарий относительно PIIGS и финансирования европейских банков, владеющих их долгами. По нашему мнению, эти долги остаются проблемными, но следующая острая фаза может наступить в более среднесрочной перспективе. Завтра станут известны итоги заседания Банка Японии

Мы также регулярно привлекаем внимание к вероятности разрастания торговых трений, поскольку каждая страна мира пытается решить свои экономические проблемы через экспорт. На прошлой неделе Палата представителей Конгресса США подавляющим большинством передала президенту полномочия налагать тарифы на импорт из Китая в противовес манипуляциям с курсом юаня. Будут ли такие тарифы фактически наложены или это просто торговый гамбит – пока неизвестно, но мы думаем, что такие меры вероятны в ближайшем будущем

Для Китая это особенно опасно, так как дисбаланс в виде излишнего предложения и слабого спроса со стороны Запада может еще более возрасти. Мы продолжаем испытывать сильный скептицизм относительно теории самопроизвольного возникновения внутреннего спроса в Китае

В пятницу будет опубликована внешнеторговая статистика двух других крупных чистых экспортеров: Японии (03:50) и Германии (10:00).

Российский рынок акций: последняя «тихая» неделя?

Российские фондовые индексы на текущей неделе могут попытаться пойти выше благодаря росту цен на товарных рынках, в особенности на рынке нефти, а также относительной стабильности на западных площадках. С технической точки зрения, индекс ММВБ торгуется в среднесрочном восходящем канале с текущей нижней границей в 1400 пунктов и верхней – в 1510 пунктов

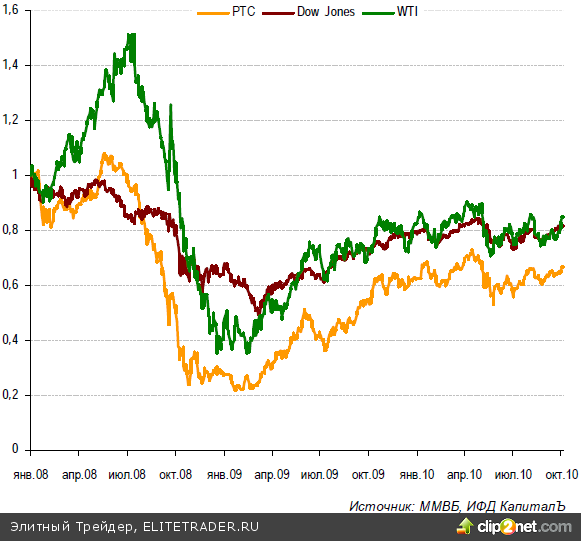

На волне притока средств нерезидентов, а также оптимизма на рынке нефти российские индексы могут продолжить сокращать свое краткосрочное отставание от других ведущих emerging markets и западных площадок. Однако приближение к зоне перекупленности, а также возможное появление негативных настроений на западных рынках на фоне данных по рынку труда США и сезона отчетности западных компаний может послужить барьером к развитию успеха российскими индексами. В связи с этим мы рекомендуем иметь повышенную долю портфеля в кэше и поддерживать сейчас преимущественно краткосрочные спекулятивные позиции

Благодаря резкому скачку российских индексов за последние три сессии – индекс ММВБ прибавил более 3%, а также небольшому проседанию западных площадок отставание сократилось. Ранее мы указывали на то, что при ценах на нефть выше $80 за баррель WTI и движению американского индекса S&P 500 выше 1150 пунктов индекс ММВБ может подняться в диапазон 1450-1500 пунктов. В итоге, формально так и получилось, с одной лишь оговоркой, что оптимизм на рынке commodities – цены на нефть подошли к $82 за баррель WTI (сопротивление в районе $83 и на уровне годового максимума в $87), американские индексы разделили не вполне. S&P 500 хотя и показывал значения, близкие к 1160 пунктам, но закрепиться выше психологической отметки в 1150 пунктов пока никак не удается. Неготовность идти выше в преддверии важных данных является настораживающим фактором, т.к. при появлении негативных новостей, что вполне вероятно, учитывая слабое фундаментальное положение мировой экономики, желание зафиксировать прибыль может резко возрасти после сильного 11%-ного роста в сентябре

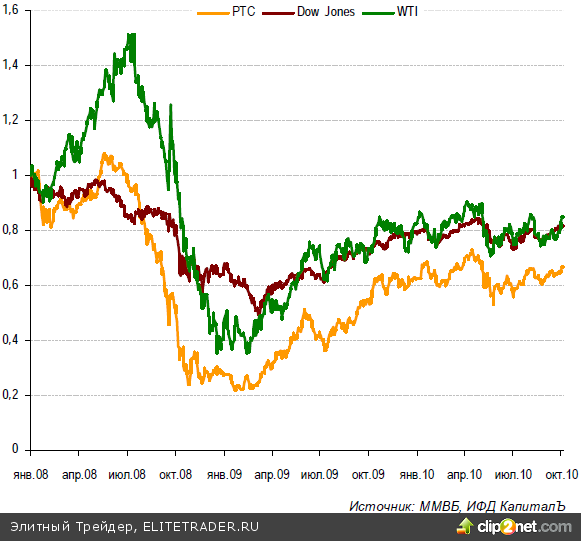

Динамика РТС против нефти и американского индекса

По данным EPFR, приток в фонды, инвестирующих в российские акции, в конце сентября существенно подскочил и превысил $100 млн. Это в разы меньше, чем в другие рынки БРИК, однако все равно весьма неплохо, учитывая стагнацию притока средств в последнее время и явное отставание по этому показателю европейских emerging markets в целом. Фонды, инвестирующие в развивающиеся рынки в Европе, за 3К10 показали чистый отток средств. Одними из немногих светлых пятен в этом регионе выступили Турция и Россия. Однако объем чистого притока на российский рынок, как говорится, рядом не стоял с притоком в другие страны БРИК – показатель в 5-9 раз ниже

На этой неделе наибольшее влияние на российский рынок наверняка окажут пятничные данные по рынку труда в США, а также американский индекс ISM в сфере услуг во вторник (см. выше). Эти данные могут задать тон торгам, который может усилиться на фоне сезона отчетности, начинающий набирать силу со следующей недели. У нас есть опасения, что этот тон, мягко говоря, может быть не слишком оптимистичный. Однако глубокой коррекции вниз мировые рынки могут избежать из- за приверженности большинства инвесторов мнению о том, что ФРС уже в начале ноября может пойти на так называемое QE2.

Это мнение поддерживает акции, стимулирует спрос на облигации, оказывает давление на доллар и способствует спросу на евро, а также на другие относительно более рискованные валюты. Эта почти что убежденность стимулирует покупки в драгметаллах и других commodities, такие как нефть и промышленные металлы. Мы полагаем, что при изменении вероятности принятия QE2 в ту или иную сторону вышеперечисленные тенденции могут соответственно усиливаться или ослабевать. На данный момент, наверно, это главный фактор для рынков, а скорее, на наш взгляд, наживка, на которую рынок может попасться. Ведь наличие или отсутствие реального эффекта от возможной программы QE2 (об этом мы также писали в нашем предыдущем обзоре в разделе о рынке США) станет еще более важной проверкой для рынка, которую он может не пройти

Именно поэтому мы не рекомендуем поддаваться всеобщему оптимизму и с готовностью проглатывать очередную наживку для инвесторов. Она может оказаться не такой уж вкусной и испортить нынешний «аппетит к риску». С учетом имеющихся рисков мы не считаем российские акции настолько дешевыми, чтобы впадать в эйфорию. Тем более, что действующая налоговая система, позиции на мировом рынке газа и некоторые другие факторы отталкивают инвесторов, предположительно именно иностранных, от ключевого для российского рынка, с точки зрения общей привлекательности и роста фондовых индексов, нефтегазового сектора, в определенной степени оправдывая его дисконт к зарубежным аналогам. Конечно, среди этого сектора есть ряд имен, например, Башнефть, Роснефть и Сургутнефтегаз, на цены акций которых сильно влияют свои частные истории (см. ниже).

Мы полагаем, что спекулятивно, в случае краткосрочного роста индексов и соответствующего притока средств нерезидентов, на российском рынке, в первую очередь, привлекательно выглядят наиболее ликвидные акции – банки и металлургический сектор. Последние три сессии продемонстрировали, что приток средств на российский рынок вызвал сильное подорожание акций Сбербанка, которые приблизились к району сопротивления в 90 руб. Не за горами мощное сопротивление в 92 руб. – годовой максимум, достигнутый в январе. Приток средств, который выразился в резком росте объемов торгов, привел также к опережающий динамике металлургического сектора – НЛМК, ММК, Распадская и прочие подорожали на 5-7%. Акции Полиметалла и Северстали, после закономерной фиксации прибыли, могут составить им компанию в случае роста рынка, также как бумаги Мечела, Белона и ТМК

Помимо бумаг банков, среди которых мы вновь выделяем ВТБ, которые отошли от недавних максимумов на 3-4%, также стоит отметить сильный спрос на отдельные бумаги потребительского сектора. Например, Магнит, котировки которого повторили годовой максимум середины сентября. Также наблюдается спрос на отдельные акции электроэнергетики, например, на ОГК, Иркутскэнерго, Волжскую ТГК, Мосэнерго (см. ниже).

Есть и отдельные сектора, которые мы считаем даже в данный момент интересными для стратегических и спекулятивных вложений. Это соответственно энергетические распределительные сетевые компании, которые являются относительно недорогими, и ряд сбытовые компании, некоторые из которых, помимо относительно низкой стоимости, еще и могут дать неплохие дивиденды (МосЭС, «префы» Энергосбыта Ростовэнерго, ПермскогоЭС, Кубанская ЭСК и прочие). Впрочем, что касается последних – это инвестиции с повышенным уровнем риска ввиду особенностей энергосбытового бизнеса и очень низкой ликвидности и высокой волатильности акций подавляющего числа этих компаний. К секторам, которые в меньшей степени зависят от общерыночной конъюнктуры, отнесем телекомы. Заинтересованные во вхождение в объединенный Ростелеком через акции отдельных МРК продолжат собирать акции и на коррекциях, что, вероятно, окажет некоторую поддержку их котировкам

Благоприятный фон для краткосрочных вложений в бумаги компаний цветной металлургии создает продолжающийся рост цен на драгоценные и промышленные металлы. Ажиотажный спрос на золото провоцирует спрос на серебро и на металлы платиново-палладиевой группы. Цены на медь превысили апрельский годовой максимум в $8 000 за тонну, а цен на никель преодолели уровень сопротивления начала мая в $23 000 за тонну. Мы считаем, что все эти металлы являются локально перекупленными

Помимо валютного фактора – ослабления доллара против корзины валют и отчасти из- за укрепления юаня, а также оптимизма на фондовых рынках, спрос на промышленные металлы подстегивается сильными индексами PMI в Китае за сентябрь. Производственный PMI, вышедший в прошлую пятницу, составил 53,8 пункта, а PMI в сфере услуг, опубликованный в минувшую субботу, подскочил до 61,7 пункта – эти значения являются максимумами с мая. Первый PMI вырос в основном за счет новых заказов, несмотря на слабый рост экспортных заказов, а PMI в сфере услуг – за счет скачка на 3,6 пункта в строительстве, а также роста в потребительских расходах

Таким образом, оба индекса свидетельствуют о продолжающемся росте основных макроэкономических показателей КНР за сентябрь, которые мы получим только через две с половиной недели. Однако заметим, что сильные данные в Китае имеют и обратную, негативную, сторону, т.к. могут усилить опасения инвесторов по поводу ужесточения экономической и финансовой политики в стране.

Металлы и добыча

Мечел опубликует завтра финансовый отчет за 2К10 по US GAAP. Учитывая прогноз менеджмента уже отчитавшихся меткомбинатов, можно предположить, что ожидания Мечела на 4К10 также будут неплохими, что поддержит котировки акций

Акциям Полиметалла трудно избежать фиксации прибыли после роста до исторического максимума выше 500 руб., тем более, что размер чистой прибыли по US GAAP за 1П10 оказался ниже консенсус- прогноза на 11%, а показатель EBITDA – на 3%, несмотря на рост в 5 и 2,1 раза соответственно. Впрочем, котировки могут найти поддержку в районе 450 руб. на фоне благоприятной конъюнктуры на рынке драгметаллов. Кроме того, в настоящее время в компании активно обсуждается вопрос о повышении ликвидности акций. Среди наиболее предпочтительных вариантов предварительно называется схема обратного выкупа с публичной компанией (по примеру Полюс Золото) и получение полного листинга в Великобритании или Северной Америке. Для этого предполагается создание или приобретение компании, в которую войдут активы Полиметалла. Надеемся, что компании удастся избежать тех рисков, с которыми столкнулось Полюс Золото в Казахстане

Электроэнергетика

Благоприятным для генерации, принадлежащей Газпрому, т.е. для ОГК-2, ОГК-6, ТГК-1 и Мосэнерго, мы расцениваем прогноз газового гиганта по совокупному показателю EBITDA генкомпаний на 2010 год. Ожидается рост на 4,6% до 36 млрд руб. Это выше, чем наша оценка в 34,5 млрд руб., которая не предполагает роста по сравнению с 2009 за счет ровных данных Мосэнерго и падения результата ОГК- 6, что нивелирует эффект от роста показателей по ОГК-2 и ТГК-1

Акции ТГК-5 получили поддержку до конца года по цене 0,0157 руб. С этой цены должен стартовать аукцион по продаже госпакета в 25,5%. Это несколько ниже, чем текущие котировки – примерно на 5%. Спекуляции по поводу высокого спроса на аукционе могут способствовать росту цен на бирже, хотя они вряд ли пойдут выше уровня сопротивления в 0,0180 руб. Цена вопроса -около 5 млрд руб. В рамках консолидации своих активов приобретение пакета было бы выгодно КЭС Холдингу, тогда его доля выросла бы до более чем 70%. Однако и ИНТЕР РАО может принять участие, т.к. это станет дополнением к почти блокпакету ТГК-6 и более чем 30%-ному пакету в ТГК-7, которые РАО получит от ФСК.

Акции ОГК-3 нейтрально отреагировали на неудачу в деле об оспаривании банкротства РУСИА Петролеум, в которых у генкомпании застряли $576 млн. В прошлую пятницу суд оставил без рассмотрения кассационную жалобу ОГК-3 с требованием о привлечении компании в качестве третьего лица по делу о банкротстве. Это еще раз подтверждает наше мнение, впрочем, распространенное на рынке, что ОГК-3 свои средства вряд ли вернет, по крайней мере, в обозримом будущем

Акции Мосэнерго подскочили на 9% за последние три сессии отчасти на спекуляциях о том, что после ухода мэра Москвы Лужкова позиции компании в сегменте производства и передачи тепла на энергорынке столицы укрепятся. Московское правительство активно поддерживало МОЭК в качестве конкурента Мосэнерго в этом сегменте, а также контролирует Московскую теплосетевую компанию. На наш взгляд, возможное увеличение доли на теплорынке Москвы действительно может несколько повысить доходы Мосэнерго. Доля доходов от продажи тепла составляет до 40% в выручке компании. Однако нам кажется это не единственный плюс для Мосэнерго. Устранение имевшего место некоторого конфликта между Газпромом и московской мэрией может позволить в дальнейшем включить Мосэнерго в объединенную генкомпанию Газпрома, которая в таком случае действительно будет грандиозной (36 ГВт или 23% от бывшего РАО ЕЭС).

Акции ИНТЕР РАО в последние сессии активно дорожают на высоких объемах после официального разрешения на консолидацию разрозненных ОГК/ТГК и прочих активов, находящихся на балансе ФСК, а также Росимущества, в частности речь идет о 40%-ном пакете в Иркутскэнерго, текущей рыночной стоимостью $1,5 млрд. Соответствующий указ был подписан президентом Медведевым в минувшую пятницу. Мы считаем, что никакого существенного позитива в этой новости нет, т.к. все было известно уже давно. Оценки пакетов для консолидации остаются неясными, также как параметры допэмиссии и стратегия развития РАО. Пока мы видим в консолидации больше рисков, чем выгод, и считаем рост котировок ИНТЕР РАО спекулятивным

Акции ТГК-2 за последние две сессии подорожали на 10% до месячного максимума. Впрочем, в диапазоне 0,90-0,95 коп. находится сильное сопротивление. Видимых причин для роста мы не видим. Возможный оптимизм связан с двумя факторами. Во-первых, в ходе визита президента Медведева в КНР на прошлой неделе было подписано соглашение о финансировании 70% проекта постройки ТЭЦ между ТГК-2 и китайской энергокомпанией Huadian с крупнейшим по капитализации банком ICBC. Также завтра может быть отклонена апелляция сенатора Леонида Лебедева на отказ в удовлетворении иска к компании Корес Инвест в связи с покупкой акций ТГК-2. (Кроме небольшого морального удовлетворения для миноритарных акционеров генкомпании, в этом разве что-то есть?) Текущая крупная допэмиссия на 129% от УК, на наш взгляд, заложена в котировки, хотя ее течение может повлиять на котировки ТГК-2. Возможно, мы что-то узнаем в ближайшее время

Удобрения

С точки зрения рискованных инвестиций, акции пермских Минеральных удобрений предоставляют хороший шанс получить высокие дивиденды. Совет директоров компании назначил на 12 ноября внеочередное собрание акционеров и рекомендовал выплатить дивиденды из нераспределенной прибыли 2008 и 2009 гг. в размере 702 руб. на акцию. По цене сегодняшней котировки предложения это предполагает примерно 12%-ную дивидендную доходность. Закрытие реестра состоится 12 октября. Компания контролируется структурами холдинга Уралхим Мазепина. Миноритарным акционером с правом увеличения пакета до контрольного является СИБУР-Минудобрения. За две последних сессии котировки спроса выросли на 450%, котировки предложения – на 9%.

Нефтегазовая промышленность

Почему текущий рост цен на нефть и падение спотовых цен на газ не вселяют особого оптимизма в отношении акций российских нефтегазовых компаний?

Потенциал стоимости российских нефтяных компаний остается нераскрытым и, видимо, останется нераскрытым в обозримом будущем при текущей налоговой политике

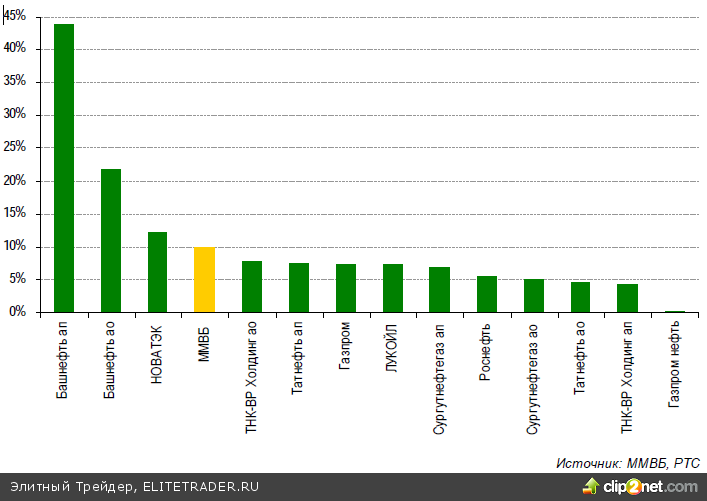

В целом 3К10 полностью подтвердил эффективность нашей рекомендации ХУЖЕ РЫНКА для акций нефтяных компаний и Газпрома (см. Нефтяной сектор: КапиталЪный взгляд на 2П10 от 5 июля). В нефтяном секторе мы поддерживали единственную рекомендацию ПОКУПАТЬ по акциям Башнефти, которые в 3К10 стали безусловными лидерами рынка

Также мы присвоили среднесрочную рекомендацию играть на сужение спрэда между обыкновенными и привилегированными акциями Татнефти (см. Татнефть: игра на спрэде от 7 июля). По состоянию на конец 3К10 спрэд между обыкновенными и привилегированными акциями Татнефти сократился с 77,2 руб. до 72,6 руб. за счет опережающей динамики префов. Хотя мы еще видим потенциал сужения спрэда, но в целом мы негативно смотрим на акции Татнефти в свете предстоящего сближения пошлин на темные и светлые нефтепродукты, а также увеличения налогового бремени на переработку и снижения маржи, что может серьезно ударить по позициям Татнефти, которая запускает НПЗ. Льготы по малым месторождениям являются лишь небольшим утешением, но фундаментально ситуация с акциями Татнефти в среднесрочном плане, скорее всего, будет не очень радужной

В настоящее время мы остались, пожалуй, единственными на рынке, кто поддерживает рекомендацию ХУЖЕ РЫНКА для акций Газпрома. По консенсус-прогнозу Bloomberg акциям Газпрома присвоено 16 рекомендаций ПОКУПАТЬ и 2 рекомендации ДЕРЖАТЬ. Тем не менее, мы не видим пока фундаментальных оснований менять свою рекомендацию, которой придерживаемся еще с 2009 г., когда у Газпрома начались серьезные проблемы на экспортных рынках, а мировой газовый рынок претерпел кардинальные изменения. За это время ММВБ вырос на 132%, а Газпром – всего на 48%. Мы не считаем низкие мультипликаторы Газпрома фактором его инвестиционной привлекательности, а лишь отражением высоких рисков, низких темпов роста и огромных капвложений в ближайшие годы. Фундаментально мы не видим каких-либо позитивных тенденций для Газпрома на экспортных рынках и полагаем, что текущая ситуация во многом напоминает 2009 г. Надежда на предстоящую холодную зиму, вряд ли, является надежной инвестиционной идеей в акциях Газпрома, так как это выходит за рамки финансового прогнозирования (может быть, а может и нет). Спотовые цены на газ как в США, так и Европе снижаются, несмотря на рост цен на нефть. До конца года мы еще ожидаем новой волны поставок катарского СПГ на европейский рынок и одобрения инвестпрограммы Газпрома более чем на $50 млрд., что продолжит давить на акции монополии. Попытки поддержать рынок заявлениями о возможном повышении верхней планки для выплаты дивидендов с 30 до 35% чистой прибыли, вряд ли, будут успешными, так как Газпрому сначала необходимо, по меньшей мере, начать стабильно платить дивиденды по нижней планке. Тем более, инвестпрограмма Газпрома на ближайшие годы будет очень напряженной, поэтому мы сомневаемся в способности Газпрома позволить себе выплаты по верхней планке без заимствований

Как мы уже отмечали, нам представляется более интересной бизнес-модель НОВАТЭКа, которая доказала свою эффективность рынку. Акции НОВАТЭКа являются примером того, как компания с двузначными мультипликаторами может продолжать успешно расти, несмотря на то, что на рынке есть менее оцененные акции. Скоро мы уже будем говорить о НОВАТЭКе как компании абсолютно иного более крупного масштаба за счет новых активов. Мы продолжаем скептично смотреть на экономическую эффективность реализации Ямал СПГ без налоговых льгот и поддержки государства, что может стать негативным фактором для акционерной стоимости НОВАТЭКа. Тем не менее, другие активы, долю в которых может получить НОВАТЭК совместно с Газпром нефтью, нам представляются более привлекательными для стоимости компании

Динамика акций нефтегазовых компаний и индекса ММВБ в 3К10

Мы не рекомендуем играть в текущий рост цен на нефть, хотя не исключено, что он еще может продолжиться, учитывая слабость доллара и ожидания QE2. Низкие цены на газ только усугубляют ситуацию с восстановлением спроса на нефть и нефтепродукты, стимулируя потребление более дешевого газа. Мы по-прежнему более позитивно смотрим на цены на газ по сравнению с нефтью и полагаем, что текущий ценовой перекос будет ликвидирован в среднесрочном плане

Тем более, этот рост цен на нефть имеет весьма опосредованное отношение к стоимости акций российских нефтяных компаний, но позитивен для бюджета. Если более высокие цены на нефть позволят государству пересмотреть налоговую политику в более сбалансированную сторону, то рынок это будет только приветствовать, но пока это не очевидно

Мы уже неоднократно писали, что для фундаментальной стоимости акций нефтяных компаний уже давно большее значение имеет динамика налогов, тарифов Транснефти и рубля, нежели цен на нефть. Это ключевые экзогенные финансовые параметры модели, так как российские нефтяники более-менее научились контролировать операционные расходы в кризис, но не меньшую роль играют и производственные факторы, например, падающие дебиты скважин в Западной Сибири. Все эти ключевые параметры будут только ухудшаться в обозримой перспективе, что заставляет нас подтвердить рейтинг ХУЖЕ РЫНКА для акций нефтяных компаний, несмотря на текущий рост цен на нефть.

Сейчас для нас более актуально понять, в какой момент произойдет перелом негативной тенденции для нефтегазового сектора, но пока подобных оснований нет. До конца года в правительство могут быть внесены предложения по изменению систему налогообложения для новых месторождений, что, безусловно, является позитивным моментом, но от предложений до реального применения на практике может пройти очень много времени, поэтому мы бы не придавали очень большое значение этому событию. С налогообложением новых нефтяных месторождений нам все более-менее понятно. Скорее всего, оно будет построено таким образом, чтобы гарантировать операторам внутреннюю норму доходности около 15-16%, а все, что выше этой планки, будет изыматься государством

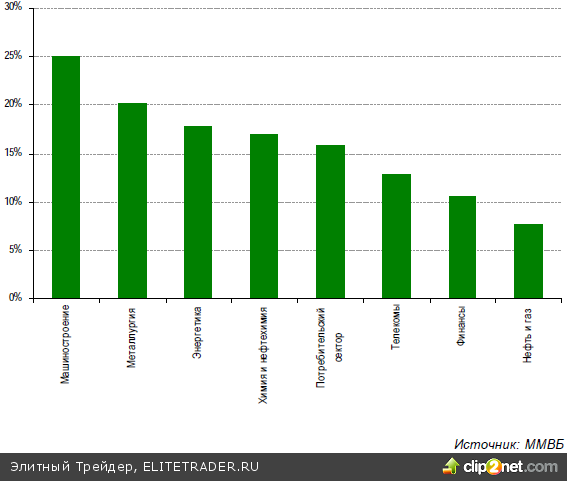

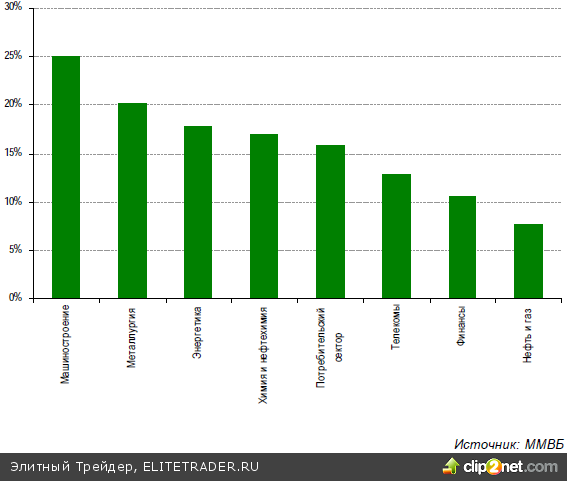

Динамика отраслевых индексов ММВБ в 3К10

В текущих налоговых условиях при росте цен на нефть на $10 за баррель нефтяные компании получают от экспорта нефти только $1,3 (за вычетом НДПИ и экспортной пошлины), а с учетом повышения базовой ставки НДПИ на нефть этот доход с 2013 г. снизится до $1 за баррель. Это очень грубый расчет, который не учитывает все дополнительные расходы, но дает общее представление о распределении доходов в отрасли между государством и компаниями в условиях роста цен на нефть. Как правило, рост цен на нефть сопровождается укреплением рубля, что съедает значительную часть прибыли, но рост цен на нефть благоприятно влияет на маржу переработки, так как в этом случае обычно цены на нефтепродукты растут сильнее

Как мы уже писали, российская нефтепереработка сейчас является, пожалуй, самой прибыльной в мире за счет дифференциала экспортных пошлин на нефть и нефтепродукты, что позволяет компаниям генерировать устойчивый денежный поток для модернизации НПЗ, но, как правильно было замечено менеджментом Газпром нефти на встрече с аналитиками, эта ситуация, вряд ли, будет устойчивой в долгосрочной перспективе. Мы полностью разделяем это мнение и полагаем, что после 2015 г., когда будут завершены основные этапы модернизации НПЗ, налоговый режим в переработке будет ужесточен, и российским нефтяным компаниям придется напрямую конкурировать с европейскими игроками уже по качеству конечного продукта. Мы уже отмечали, что текущая маржа переработки в отрасли не является устойчивой в долгосрочном плане, и постепенно по мере роста налогов и пересмотра налоговой политики в отношении пошлин ситуация будет ухудшаться, что окажет серьезное давление на фундаментальную оценку стоимости акций нефтяных компаний. До 2015 г. нефтяникам придется инвестировать более $30 млрд. в переработку, но смогут ли эти инвестиции принести существенный дополнительный доход акционерам? Пока это остается под большим знаком вопроса. Все эти неопределенности как в сфере налогообложения добычи, так и переработки, а также тех доходов, которые смогут принести компании своим акционерам, сильно смущают инвесторов, которые готовы платить больше за худшее качество активов, например, в Бразилии, но иметь некую определенность взамен.

Потенциал стоимости российских нефтяных компаний остается нераскрытым и, видимо, останется нераскрытым в обозримом будущем при текущей налоговой политике. В данном случае мы не принимаем во внимание какие-либо спекулятивные всплески под конец года в связи с возможным желанием фондов разогреть рынок за счет отстающих нефтегазовых акций, ссылаясь на их мифическую недооценку по P/E.

Мы думаем, что на этой неделе движение рынка, скорее всего, не будет резким, а торги будут проходить на низком объеме в преддверии данных по рынку труда, выходящих в пятницу. Небольшие снижения, если таковые будут иметь место, будут происходить наиболее вероятно в результате фиксации прибыли после уверенного роста в сентябре и слабой реакции по большей мере негативные данные прошлой недели. Сезон корпоративной отчетности 3К10 начинается в четверг. Он может потянуть рынок вниз, но этот фактор, вероятно, может сыграть только недели через 2- 3.

Торги на этой неделе будут проходить, вероятно, в ожидании пятничных данных, особенно по новым рабочим местам и безработице, хотя важны также средняя продолжительность рабочей недели и средний заработок (все в 16:30). Ожидается незначительный прирост количества новых рабочих мест (5 тыс.), что гораздо меньше 120-150 тыс., необходимых, чтобы не отставать от роста численности рабочей силы. Уровень безработицы в сентябре предположительно увеличился до 9,7%.

Столь анемичный рост числа новых рабочих мест вполне соответствует росту числа заявок на выплату пособия по безработице. Рынок получил поддержку в прошлый четверг, когда число таких заявлений оказалось на уровне 453 тыс., что на 7 тыс. меньше, чем ожидалось. Три недели назад, когда этот показатель опустился до уровня в 450 тыс. впервые с июля прошлого года, рынок пережил бурный рост. Но мы не разделяем энтузиазм рынка по этому поводу из-за шума в данных и готовы поменять наше мнение только тогда, когда заявления на выплату пособия устойчиво окажутся ниже 400 тыс.; сейчас 4- недельная МА располагается на 458 тыс.

Рынок труда США

Высокий уровень безработицы является как симптомом слабой экономики, так и ее причиной. Безработица, а также страх перед потерей работы приводят к значительно более низкой склонности к потреблению. Мы наблюдали это в пятницу, когда уровень личных доходов неожиданно увеличился на 0,5%, а расходы выросли только на 0,4%, указывая на рост сбережений. Об этом же говорит и динамика потребительского кредита (четверг, 23:00), который, как ожидают, в августе продолжил снижение с пика, достигнутого в июле 2008 г., хотя нужно сказать, что этому снижению очень поспособствовали дефолты.

Понизился не только совокупный уровень потребления. Потребительские предпочтения, похоже, также смещаются в сторону менее дорогих товаров и более редких покупок. Это можно видеть в отчетности розничных сетей и прогнозах их руководства. Дисконтные и оптовые супермаркеты, такие как Costco Wholesale (среда, ДО), пострадали намного меньше, чем более дорогие магазины. Кроме того, потребители переходят на более дешевые продукты и напитки. Подробнее об этом можно будет узнать из отчетов Yum! Brands (завтра, ПЗ) и Constellation Brands (среда, ДО), а также PepsiCo (четверг, 15:00). Как всегда, мы не стали бы делать серьезных выводов, основываясь на ежемесячных данных по продажам розничных сетей (четверг, 18:30).

В течение последних нескольких недель мы перешли на более нейтральную краткосрочную позицию в связи с началом публикации экономических данных, охватывающих период после окончания государственного стимулирования. Как мы писали на прошлой неделе, первыми в пятницу вышли данные по производственному ISM, которые оказались хуже прогнозных и самыми низкими с ноября, в значительной степени из-за слабых новых заказов. Самыми важными на этой неделе данными будет статистика по новым рабочим местам, хотя индекс ISM в сфере услуг (завтра, 18:00) также важен. Эти данные следует не оставлять без внимания по крайней мере до публикации ВВП США в 3К10 (29 октября).

Индексы ISM и динамика ВВП США

Корпоративная отчетность также может показать эффект намного более слабого спроса в условиях без государственного стимулирования (по крайней мере пока). Кроме того, цифры могут выглядеть слабо из-за сравнения г-к-г с 3К09, когда правительственные программы еще действовали, и экономика возвращалась к некоторому подобию нормы. Иными словами, эффект низкой базы для сравнения практически исчерпал себя.

Более важными могут оказаться прогнозы руководства компаний в отношении наступающего квартала. Пока что компании были очень осторожны, а некоторые, такие как Intel и AMD, даже снизили прогнозы. Мы ожидаем, что эта тенденция продолжит развиваться всерьез с началом сезона отчетности за 3К10; первым будет компонент Dow Alcoa (четверг, ПЗ). Однако поскольку потребуется несколько недель для набора критической массы отчетов важнейших компаний, мы ожидаем, что давление на рынок со стороны корпоративных отчетов и прогнозов руководства станет ощутимым лишь в середине месяца, а не сейчас.

В принципе, мы думаем, что внимание следует обращать на выручку. Прибыль резко повысилась в результате сокращения компаниями своих расходов, в немалой части за счет увольнения работников. Очевидно, расходы нельзя свести до нуля. Таким образом, через некоторое время ключом к получению прибыли снова станет рост продаж, которые при нынешнем состоянии экономики увеличивать очень трудно. На этой неделе отчитываются еще две компании, входящие в S&P 500: Marriott (среда, ПЗ) и Micron Technologies (четверг, ПЗ).

Мы продолжаем наблюдать проявление новой "старой" парадигмы, гласящей, что дурная весть хороша уже тем, что увеличивает вероятность запуска ФРС новой программы количественного смягчения (QE 2.0). Мы все еще полагаем, что новый QE могут дать ценам активов краткосрочный толчок вверх, но сомневаемся, что это сможет оказать экономике сколько-нибудь значащую длительную поддержку

На прошлой неделе WSJ опубликовала статью о QE, в которой, в частности, говорилось, что пока никакое решение не принято, и многое зависит от поступающих данных. Мы уже в течение некоторого времени говорим именно это. Кроме того, в статье упоминалась возможность того, что ФРС может объявить о небольшой покупке, а затем на последующих встречах решить, продолжать покупать или нет. Такой подход мог бы избавить от ненужных спекуляций и, таким образом, стать более эффективным.

Нам показалось любопытным, что в этой статье обсуждались внутренняя работа и мыслительные процессы ФРС, но при этом давалась только одна прямая цитата, президента ФРБ Сент-Луиса Булларда, повторяющая более ранние публичные заявления. Поскольку редакторы WSJ не «завернули» статью, мы можем только предположить, что информация поступила прямо из ФРС. Это может означать, что ФРС снова пытается выпускать на рынок утечки, указывающие на несколько другое решение, чем рынок хочет получить (то есть полномасштабное смягчение), как было в случае с объявлением программы реинвестиций поступлений от ипотечных бумаг в Treasuries на заседании FOMC 10 августа. (См. более подробно Капитальный Взгляд от 9 августа.) Председатель ФРС Бернанке может затронуть тему QE и перспектив экономики в своем выступлении (сегодня, 23:00).

В четверг Банк Англии (15:00) и ЕЦБ (15:45) объявят о своих решениях по процентным ставкам и обратном выкупе активов. Никаких существенных изменений не ожидается, однако может быть выпущен комментарий относительно PIIGS и финансирования европейских банков, владеющих их долгами. По нашему мнению, эти долги остаются проблемными, но следующая острая фаза может наступить в более среднесрочной перспективе. Завтра станут известны итоги заседания Банка Японии

Мы также регулярно привлекаем внимание к вероятности разрастания торговых трений, поскольку каждая страна мира пытается решить свои экономические проблемы через экспорт. На прошлой неделе Палата представителей Конгресса США подавляющим большинством передала президенту полномочия налагать тарифы на импорт из Китая в противовес манипуляциям с курсом юаня. Будут ли такие тарифы фактически наложены или это просто торговый гамбит – пока неизвестно, но мы думаем, что такие меры вероятны в ближайшем будущем

Для Китая это особенно опасно, так как дисбаланс в виде излишнего предложения и слабого спроса со стороны Запада может еще более возрасти. Мы продолжаем испытывать сильный скептицизм относительно теории самопроизвольного возникновения внутреннего спроса в Китае

В пятницу будет опубликована внешнеторговая статистика двух других крупных чистых экспортеров: Японии (03:50) и Германии (10:00).

Российский рынок акций: последняя «тихая» неделя?

Российские фондовые индексы на текущей неделе могут попытаться пойти выше благодаря росту цен на товарных рынках, в особенности на рынке нефти, а также относительной стабильности на западных площадках. С технической точки зрения, индекс ММВБ торгуется в среднесрочном восходящем канале с текущей нижней границей в 1400 пунктов и верхней – в 1510 пунктов

На волне притока средств нерезидентов, а также оптимизма на рынке нефти российские индексы могут продолжить сокращать свое краткосрочное отставание от других ведущих emerging markets и западных площадок. Однако приближение к зоне перекупленности, а также возможное появление негативных настроений на западных рынках на фоне данных по рынку труда США и сезона отчетности западных компаний может послужить барьером к развитию успеха российскими индексами. В связи с этим мы рекомендуем иметь повышенную долю портфеля в кэше и поддерживать сейчас преимущественно краткосрочные спекулятивные позиции

Благодаря резкому скачку российских индексов за последние три сессии – индекс ММВБ прибавил более 3%, а также небольшому проседанию западных площадок отставание сократилось. Ранее мы указывали на то, что при ценах на нефть выше $80 за баррель WTI и движению американского индекса S&P 500 выше 1150 пунктов индекс ММВБ может подняться в диапазон 1450-1500 пунктов. В итоге, формально так и получилось, с одной лишь оговоркой, что оптимизм на рынке commodities – цены на нефть подошли к $82 за баррель WTI (сопротивление в районе $83 и на уровне годового максимума в $87), американские индексы разделили не вполне. S&P 500 хотя и показывал значения, близкие к 1160 пунктам, но закрепиться выше психологической отметки в 1150 пунктов пока никак не удается. Неготовность идти выше в преддверии важных данных является настораживающим фактором, т.к. при появлении негативных новостей, что вполне вероятно, учитывая слабое фундаментальное положение мировой экономики, желание зафиксировать прибыль может резко возрасти после сильного 11%-ного роста в сентябре

Динамика РТС против нефти и американского индекса

По данным EPFR, приток в фонды, инвестирующих в российские акции, в конце сентября существенно подскочил и превысил $100 млн. Это в разы меньше, чем в другие рынки БРИК, однако все равно весьма неплохо, учитывая стагнацию притока средств в последнее время и явное отставание по этому показателю европейских emerging markets в целом. Фонды, инвестирующие в развивающиеся рынки в Европе, за 3К10 показали чистый отток средств. Одними из немногих светлых пятен в этом регионе выступили Турция и Россия. Однако объем чистого притока на российский рынок, как говорится, рядом не стоял с притоком в другие страны БРИК – показатель в 5-9 раз ниже

На этой неделе наибольшее влияние на российский рынок наверняка окажут пятничные данные по рынку труда в США, а также американский индекс ISM в сфере услуг во вторник (см. выше). Эти данные могут задать тон торгам, который может усилиться на фоне сезона отчетности, начинающий набирать силу со следующей недели. У нас есть опасения, что этот тон, мягко говоря, может быть не слишком оптимистичный. Однако глубокой коррекции вниз мировые рынки могут избежать из- за приверженности большинства инвесторов мнению о том, что ФРС уже в начале ноября может пойти на так называемое QE2.

Это мнение поддерживает акции, стимулирует спрос на облигации, оказывает давление на доллар и способствует спросу на евро, а также на другие относительно более рискованные валюты. Эта почти что убежденность стимулирует покупки в драгметаллах и других commodities, такие как нефть и промышленные металлы. Мы полагаем, что при изменении вероятности принятия QE2 в ту или иную сторону вышеперечисленные тенденции могут соответственно усиливаться или ослабевать. На данный момент, наверно, это главный фактор для рынков, а скорее, на наш взгляд, наживка, на которую рынок может попасться. Ведь наличие или отсутствие реального эффекта от возможной программы QE2 (об этом мы также писали в нашем предыдущем обзоре в разделе о рынке США) станет еще более важной проверкой для рынка, которую он может не пройти

Именно поэтому мы не рекомендуем поддаваться всеобщему оптимизму и с готовностью проглатывать очередную наживку для инвесторов. Она может оказаться не такой уж вкусной и испортить нынешний «аппетит к риску». С учетом имеющихся рисков мы не считаем российские акции настолько дешевыми, чтобы впадать в эйфорию. Тем более, что действующая налоговая система, позиции на мировом рынке газа и некоторые другие факторы отталкивают инвесторов, предположительно именно иностранных, от ключевого для российского рынка, с точки зрения общей привлекательности и роста фондовых индексов, нефтегазового сектора, в определенной степени оправдывая его дисконт к зарубежным аналогам. Конечно, среди этого сектора есть ряд имен, например, Башнефть, Роснефть и Сургутнефтегаз, на цены акций которых сильно влияют свои частные истории (см. ниже).

Мы полагаем, что спекулятивно, в случае краткосрочного роста индексов и соответствующего притока средств нерезидентов, на российском рынке, в первую очередь, привлекательно выглядят наиболее ликвидные акции – банки и металлургический сектор. Последние три сессии продемонстрировали, что приток средств на российский рынок вызвал сильное подорожание акций Сбербанка, которые приблизились к району сопротивления в 90 руб. Не за горами мощное сопротивление в 92 руб. – годовой максимум, достигнутый в январе. Приток средств, который выразился в резком росте объемов торгов, привел также к опережающий динамике металлургического сектора – НЛМК, ММК, Распадская и прочие подорожали на 5-7%. Акции Полиметалла и Северстали, после закономерной фиксации прибыли, могут составить им компанию в случае роста рынка, также как бумаги Мечела, Белона и ТМК

Помимо бумаг банков, среди которых мы вновь выделяем ВТБ, которые отошли от недавних максимумов на 3-4%, также стоит отметить сильный спрос на отдельные бумаги потребительского сектора. Например, Магнит, котировки которого повторили годовой максимум середины сентября. Также наблюдается спрос на отдельные акции электроэнергетики, например, на ОГК, Иркутскэнерго, Волжскую ТГК, Мосэнерго (см. ниже).

Есть и отдельные сектора, которые мы считаем даже в данный момент интересными для стратегических и спекулятивных вложений. Это соответственно энергетические распределительные сетевые компании, которые являются относительно недорогими, и ряд сбытовые компании, некоторые из которых, помимо относительно низкой стоимости, еще и могут дать неплохие дивиденды (МосЭС, «префы» Энергосбыта Ростовэнерго, ПермскогоЭС, Кубанская ЭСК и прочие). Впрочем, что касается последних – это инвестиции с повышенным уровнем риска ввиду особенностей энергосбытового бизнеса и очень низкой ликвидности и высокой волатильности акций подавляющего числа этих компаний. К секторам, которые в меньшей степени зависят от общерыночной конъюнктуры, отнесем телекомы. Заинтересованные во вхождение в объединенный Ростелеком через акции отдельных МРК продолжат собирать акции и на коррекциях, что, вероятно, окажет некоторую поддержку их котировкам

Благоприятный фон для краткосрочных вложений в бумаги компаний цветной металлургии создает продолжающийся рост цен на драгоценные и промышленные металлы. Ажиотажный спрос на золото провоцирует спрос на серебро и на металлы платиново-палладиевой группы. Цены на медь превысили апрельский годовой максимум в $8 000 за тонну, а цен на никель преодолели уровень сопротивления начала мая в $23 000 за тонну. Мы считаем, что все эти металлы являются локально перекупленными

Помимо валютного фактора – ослабления доллара против корзины валют и отчасти из- за укрепления юаня, а также оптимизма на фондовых рынках, спрос на промышленные металлы подстегивается сильными индексами PMI в Китае за сентябрь. Производственный PMI, вышедший в прошлую пятницу, составил 53,8 пункта, а PMI в сфере услуг, опубликованный в минувшую субботу, подскочил до 61,7 пункта – эти значения являются максимумами с мая. Первый PMI вырос в основном за счет новых заказов, несмотря на слабый рост экспортных заказов, а PMI в сфере услуг – за счет скачка на 3,6 пункта в строительстве, а также роста в потребительских расходах

Таким образом, оба индекса свидетельствуют о продолжающемся росте основных макроэкономических показателей КНР за сентябрь, которые мы получим только через две с половиной недели. Однако заметим, что сильные данные в Китае имеют и обратную, негативную, сторону, т.к. могут усилить опасения инвесторов по поводу ужесточения экономической и финансовой политики в стране.

Металлы и добыча

Мечел опубликует завтра финансовый отчет за 2К10 по US GAAP. Учитывая прогноз менеджмента уже отчитавшихся меткомбинатов, можно предположить, что ожидания Мечела на 4К10 также будут неплохими, что поддержит котировки акций

Акциям Полиметалла трудно избежать фиксации прибыли после роста до исторического максимума выше 500 руб., тем более, что размер чистой прибыли по US GAAP за 1П10 оказался ниже консенсус- прогноза на 11%, а показатель EBITDA – на 3%, несмотря на рост в 5 и 2,1 раза соответственно. Впрочем, котировки могут найти поддержку в районе 450 руб. на фоне благоприятной конъюнктуры на рынке драгметаллов. Кроме того, в настоящее время в компании активно обсуждается вопрос о повышении ликвидности акций. Среди наиболее предпочтительных вариантов предварительно называется схема обратного выкупа с публичной компанией (по примеру Полюс Золото) и получение полного листинга в Великобритании или Северной Америке. Для этого предполагается создание или приобретение компании, в которую войдут активы Полиметалла. Надеемся, что компании удастся избежать тех рисков, с которыми столкнулось Полюс Золото в Казахстане

Электроэнергетика

Благоприятным для генерации, принадлежащей Газпрому, т.е. для ОГК-2, ОГК-6, ТГК-1 и Мосэнерго, мы расцениваем прогноз газового гиганта по совокупному показателю EBITDA генкомпаний на 2010 год. Ожидается рост на 4,6% до 36 млрд руб. Это выше, чем наша оценка в 34,5 млрд руб., которая не предполагает роста по сравнению с 2009 за счет ровных данных Мосэнерго и падения результата ОГК- 6, что нивелирует эффект от роста показателей по ОГК-2 и ТГК-1

Акции ТГК-5 получили поддержку до конца года по цене 0,0157 руб. С этой цены должен стартовать аукцион по продаже госпакета в 25,5%. Это несколько ниже, чем текущие котировки – примерно на 5%. Спекуляции по поводу высокого спроса на аукционе могут способствовать росту цен на бирже, хотя они вряд ли пойдут выше уровня сопротивления в 0,0180 руб. Цена вопроса -около 5 млрд руб. В рамках консолидации своих активов приобретение пакета было бы выгодно КЭС Холдингу, тогда его доля выросла бы до более чем 70%. Однако и ИНТЕР РАО может принять участие, т.к. это станет дополнением к почти блокпакету ТГК-6 и более чем 30%-ному пакету в ТГК-7, которые РАО получит от ФСК.

Акции ОГК-3 нейтрально отреагировали на неудачу в деле об оспаривании банкротства РУСИА Петролеум, в которых у генкомпании застряли $576 млн. В прошлую пятницу суд оставил без рассмотрения кассационную жалобу ОГК-3 с требованием о привлечении компании в качестве третьего лица по делу о банкротстве. Это еще раз подтверждает наше мнение, впрочем, распространенное на рынке, что ОГК-3 свои средства вряд ли вернет, по крайней мере, в обозримом будущем

Акции Мосэнерго подскочили на 9% за последние три сессии отчасти на спекуляциях о том, что после ухода мэра Москвы Лужкова позиции компании в сегменте производства и передачи тепла на энергорынке столицы укрепятся. Московское правительство активно поддерживало МОЭК в качестве конкурента Мосэнерго в этом сегменте, а также контролирует Московскую теплосетевую компанию. На наш взгляд, возможное увеличение доли на теплорынке Москвы действительно может несколько повысить доходы Мосэнерго. Доля доходов от продажи тепла составляет до 40% в выручке компании. Однако нам кажется это не единственный плюс для Мосэнерго. Устранение имевшего место некоторого конфликта между Газпромом и московской мэрией может позволить в дальнейшем включить Мосэнерго в объединенную генкомпанию Газпрома, которая в таком случае действительно будет грандиозной (36 ГВт или 23% от бывшего РАО ЕЭС).

Акции ИНТЕР РАО в последние сессии активно дорожают на высоких объемах после официального разрешения на консолидацию разрозненных ОГК/ТГК и прочих активов, находящихся на балансе ФСК, а также Росимущества, в частности речь идет о 40%-ном пакете в Иркутскэнерго, текущей рыночной стоимостью $1,5 млрд. Соответствующий указ был подписан президентом Медведевым в минувшую пятницу. Мы считаем, что никакого существенного позитива в этой новости нет, т.к. все было известно уже давно. Оценки пакетов для консолидации остаются неясными, также как параметры допэмиссии и стратегия развития РАО. Пока мы видим в консолидации больше рисков, чем выгод, и считаем рост котировок ИНТЕР РАО спекулятивным

Акции ТГК-2 за последние две сессии подорожали на 10% до месячного максимума. Впрочем, в диапазоне 0,90-0,95 коп. находится сильное сопротивление. Видимых причин для роста мы не видим. Возможный оптимизм связан с двумя факторами. Во-первых, в ходе визита президента Медведева в КНР на прошлой неделе было подписано соглашение о финансировании 70% проекта постройки ТЭЦ между ТГК-2 и китайской энергокомпанией Huadian с крупнейшим по капитализации банком ICBC. Также завтра может быть отклонена апелляция сенатора Леонида Лебедева на отказ в удовлетворении иска к компании Корес Инвест в связи с покупкой акций ТГК-2. (Кроме небольшого морального удовлетворения для миноритарных акционеров генкомпании, в этом разве что-то есть?) Текущая крупная допэмиссия на 129% от УК, на наш взгляд, заложена в котировки, хотя ее течение может повлиять на котировки ТГК-2. Возможно, мы что-то узнаем в ближайшее время

Удобрения

С точки зрения рискованных инвестиций, акции пермских Минеральных удобрений предоставляют хороший шанс получить высокие дивиденды. Совет директоров компании назначил на 12 ноября внеочередное собрание акционеров и рекомендовал выплатить дивиденды из нераспределенной прибыли 2008 и 2009 гг. в размере 702 руб. на акцию. По цене сегодняшней котировки предложения это предполагает примерно 12%-ную дивидендную доходность. Закрытие реестра состоится 12 октября. Компания контролируется структурами холдинга Уралхим Мазепина. Миноритарным акционером с правом увеличения пакета до контрольного является СИБУР-Минудобрения. За две последних сессии котировки спроса выросли на 450%, котировки предложения – на 9%.

Нефтегазовая промышленность

Почему текущий рост цен на нефть и падение спотовых цен на газ не вселяют особого оптимизма в отношении акций российских нефтегазовых компаний?

Потенциал стоимости российских нефтяных компаний остается нераскрытым и, видимо, останется нераскрытым в обозримом будущем при текущей налоговой политике

В целом 3К10 полностью подтвердил эффективность нашей рекомендации ХУЖЕ РЫНКА для акций нефтяных компаний и Газпрома (см. Нефтяной сектор: КапиталЪный взгляд на 2П10 от 5 июля). В нефтяном секторе мы поддерживали единственную рекомендацию ПОКУПАТЬ по акциям Башнефти, которые в 3К10 стали безусловными лидерами рынка

Также мы присвоили среднесрочную рекомендацию играть на сужение спрэда между обыкновенными и привилегированными акциями Татнефти (см. Татнефть: игра на спрэде от 7 июля). По состоянию на конец 3К10 спрэд между обыкновенными и привилегированными акциями Татнефти сократился с 77,2 руб. до 72,6 руб. за счет опережающей динамики префов. Хотя мы еще видим потенциал сужения спрэда, но в целом мы негативно смотрим на акции Татнефти в свете предстоящего сближения пошлин на темные и светлые нефтепродукты, а также увеличения налогового бремени на переработку и снижения маржи, что может серьезно ударить по позициям Татнефти, которая запускает НПЗ. Льготы по малым месторождениям являются лишь небольшим утешением, но фундаментально ситуация с акциями Татнефти в среднесрочном плане, скорее всего, будет не очень радужной

В настоящее время мы остались, пожалуй, единственными на рынке, кто поддерживает рекомендацию ХУЖЕ РЫНКА для акций Газпрома. По консенсус-прогнозу Bloomberg акциям Газпрома присвоено 16 рекомендаций ПОКУПАТЬ и 2 рекомендации ДЕРЖАТЬ. Тем не менее, мы не видим пока фундаментальных оснований менять свою рекомендацию, которой придерживаемся еще с 2009 г., когда у Газпрома начались серьезные проблемы на экспортных рынках, а мировой газовый рынок претерпел кардинальные изменения. За это время ММВБ вырос на 132%, а Газпром – всего на 48%. Мы не считаем низкие мультипликаторы Газпрома фактором его инвестиционной привлекательности, а лишь отражением высоких рисков, низких темпов роста и огромных капвложений в ближайшие годы. Фундаментально мы не видим каких-либо позитивных тенденций для Газпрома на экспортных рынках и полагаем, что текущая ситуация во многом напоминает 2009 г. Надежда на предстоящую холодную зиму, вряд ли, является надежной инвестиционной идеей в акциях Газпрома, так как это выходит за рамки финансового прогнозирования (может быть, а может и нет). Спотовые цены на газ как в США, так и Европе снижаются, несмотря на рост цен на нефть. До конца года мы еще ожидаем новой волны поставок катарского СПГ на европейский рынок и одобрения инвестпрограммы Газпрома более чем на $50 млрд., что продолжит давить на акции монополии. Попытки поддержать рынок заявлениями о возможном повышении верхней планки для выплаты дивидендов с 30 до 35% чистой прибыли, вряд ли, будут успешными, так как Газпрому сначала необходимо, по меньшей мере, начать стабильно платить дивиденды по нижней планке. Тем более, инвестпрограмма Газпрома на ближайшие годы будет очень напряженной, поэтому мы сомневаемся в способности Газпрома позволить себе выплаты по верхней планке без заимствований

Как мы уже отмечали, нам представляется более интересной бизнес-модель НОВАТЭКа, которая доказала свою эффективность рынку. Акции НОВАТЭКа являются примером того, как компания с двузначными мультипликаторами может продолжать успешно расти, несмотря на то, что на рынке есть менее оцененные акции. Скоро мы уже будем говорить о НОВАТЭКе как компании абсолютно иного более крупного масштаба за счет новых активов. Мы продолжаем скептично смотреть на экономическую эффективность реализации Ямал СПГ без налоговых льгот и поддержки государства, что может стать негативным фактором для акционерной стоимости НОВАТЭКа. Тем не менее, другие активы, долю в которых может получить НОВАТЭК совместно с Газпром нефтью, нам представляются более привлекательными для стоимости компании

Динамика акций нефтегазовых компаний и индекса ММВБ в 3К10

Мы не рекомендуем играть в текущий рост цен на нефть, хотя не исключено, что он еще может продолжиться, учитывая слабость доллара и ожидания QE2. Низкие цены на газ только усугубляют ситуацию с восстановлением спроса на нефть и нефтепродукты, стимулируя потребление более дешевого газа. Мы по-прежнему более позитивно смотрим на цены на газ по сравнению с нефтью и полагаем, что текущий ценовой перекос будет ликвидирован в среднесрочном плане

Тем более, этот рост цен на нефть имеет весьма опосредованное отношение к стоимости акций российских нефтяных компаний, но позитивен для бюджета. Если более высокие цены на нефть позволят государству пересмотреть налоговую политику в более сбалансированную сторону, то рынок это будет только приветствовать, но пока это не очевидно

Мы уже неоднократно писали, что для фундаментальной стоимости акций нефтяных компаний уже давно большее значение имеет динамика налогов, тарифов Транснефти и рубля, нежели цен на нефть. Это ключевые экзогенные финансовые параметры модели, так как российские нефтяники более-менее научились контролировать операционные расходы в кризис, но не меньшую роль играют и производственные факторы, например, падающие дебиты скважин в Западной Сибири. Все эти ключевые параметры будут только ухудшаться в обозримой перспективе, что заставляет нас подтвердить рейтинг ХУЖЕ РЫНКА для акций нефтяных компаний, несмотря на текущий рост цен на нефть.

Сейчас для нас более актуально понять, в какой момент произойдет перелом негативной тенденции для нефтегазового сектора, но пока подобных оснований нет. До конца года в правительство могут быть внесены предложения по изменению систему налогообложения для новых месторождений, что, безусловно, является позитивным моментом, но от предложений до реального применения на практике может пройти очень много времени, поэтому мы бы не придавали очень большое значение этому событию. С налогообложением новых нефтяных месторождений нам все более-менее понятно. Скорее всего, оно будет построено таким образом, чтобы гарантировать операторам внутреннюю норму доходности около 15-16%, а все, что выше этой планки, будет изыматься государством

Динамика отраслевых индексов ММВБ в 3К10

В текущих налоговых условиях при росте цен на нефть на $10 за баррель нефтяные компании получают от экспорта нефти только $1,3 (за вычетом НДПИ и экспортной пошлины), а с учетом повышения базовой ставки НДПИ на нефть этот доход с 2013 г. снизится до $1 за баррель. Это очень грубый расчет, который не учитывает все дополнительные расходы, но дает общее представление о распределении доходов в отрасли между государством и компаниями в условиях роста цен на нефть. Как правило, рост цен на нефть сопровождается укреплением рубля, что съедает значительную часть прибыли, но рост цен на нефть благоприятно влияет на маржу переработки, так как в этом случае обычно цены на нефтепродукты растут сильнее

Как мы уже писали, российская нефтепереработка сейчас является, пожалуй, самой прибыльной в мире за счет дифференциала экспортных пошлин на нефть и нефтепродукты, что позволяет компаниям генерировать устойчивый денежный поток для модернизации НПЗ, но, как правильно было замечено менеджментом Газпром нефти на встрече с аналитиками, эта ситуация, вряд ли, будет устойчивой в долгосрочной перспективе. Мы полностью разделяем это мнение и полагаем, что после 2015 г., когда будут завершены основные этапы модернизации НПЗ, налоговый режим в переработке будет ужесточен, и российским нефтяным компаниям придется напрямую конкурировать с европейскими игроками уже по качеству конечного продукта. Мы уже отмечали, что текущая маржа переработки в отрасли не является устойчивой в долгосрочном плане, и постепенно по мере роста налогов и пересмотра налоговой политики в отношении пошлин ситуация будет ухудшаться, что окажет серьезное давление на фундаментальную оценку стоимости акций нефтяных компаний. До 2015 г. нефтяникам придется инвестировать более $30 млрд. в переработку, но смогут ли эти инвестиции принести существенный дополнительный доход акционерам? Пока это остается под большим знаком вопроса. Все эти неопределенности как в сфере налогообложения добычи, так и переработки, а также тех доходов, которые смогут принести компании своим акционерам, сильно смущают инвесторов, которые готовы платить больше за худшее качество активов, например, в Бразилии, но иметь некую определенность взамен.

Потенциал стоимости российских нефтяных компаний остается нераскрытым и, видимо, останется нераскрытым в обозримом будущем при текущей налоговой политике. В данном случае мы не принимаем во внимание какие-либо спекулятивные всплески под конец года в связи с возможным желанием фондов разогреть рынок за счет отстающих нефтегазовых акций, ссылаясь на их мифическую недооценку по P/E.

http://ik-kapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба