В течение последних нескольких недель заметно активизировался поток новостей с российского рынка IPO. На прошлой неделе размещение на гонконгской бирже завершила компания IRC, железорудное подразделение Petropavlosk, еще семь компаний планируют выйти на первичный рынок до конца года. Общий объем ожидаемых выпусков составляет 5,3 млрд долл., из которых большая часть должна пройти в Лондоне и в Гонконге. Тем не менее, мы пока сдержанно относимся к перспективам российских размещений. Ключевой датой сейчас является 2-3 ноября, когда пройдет очередное заседание Комитета по открытым рынкам ФРС США, итоги которого, как ожидается, принесут большую определенность на мировые рынки до конца года.

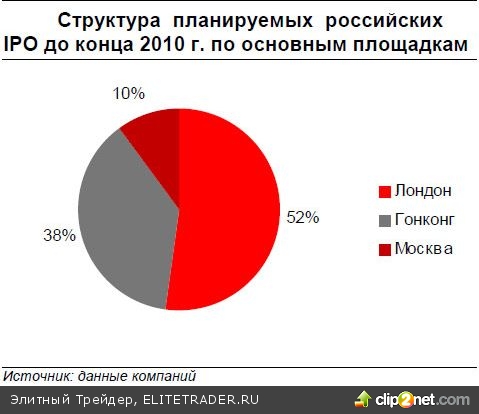

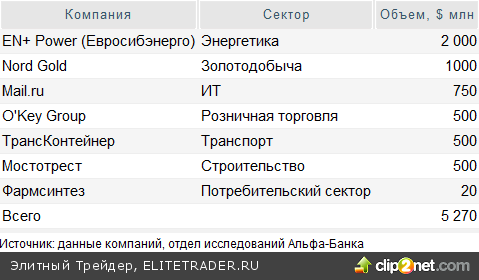

Последнее первичное размещение российской компании - РНТ - было проведено в самом начале июля на специальной площадке для инновационных компаний ММВБ (ИРК). С тех пор сообщений с первичного рынка не поступало. Однако с наступлением осени ситуация изменилась. Сразу несколько компаний объявили о своих планах провести IPO до конца 2010 г. Наиболее крупными являются IPO "Евросибэнерго" в Гонконге, ожидаемый объем которого составляет 2 млрд долл., размещение акций Nord Gold - золотодобывающего подразделения "Северстали" - объемом 1 млрд долл. в Лондоне, и размещение акций холдинга Mail.ru на 750 млн долл. также в Лондоне. Общий объем планируемых первичных размещений составляет 5,3 млрд долл., из которых половина приходится на лондонские размещения, 38% на размещения в Гонконге, и около 10% на Москву.

Осеннее оживление было ожидаемым, что, с одной стороны, связано с сезонным ростом активности, который традиционно наблюдается ближе к концу года, с другой стороны - с улучшением конъюнктуры на рынке акций. Неожиданным стал объем предполагаемых размещений. Наш основной сценарий предполагал возвращение к IPO в первую очередь тех компаний, которые отложили их весной из-за резкого ухудшения рыночной конъюнктуры в связи с долговыми проблемами в Еврозоне. Это было бы логично, учитывая степень их готовности. Однако они пока в основном хранят молчание, а их место заняли другие эмитенты, вероятность размещения которых в 2010 году мы оценивали как не очень высокую. В результате ожидаемый объем размещений до конца года увеличился до 5,3 млрд долл. с 2,2 млрд долл. Восстановление интереса российских компаний к проведению IPO в целом соответствует мировому тренду. Вплоть до начала октября мировой рынок IPO находился в стагнации, которая началась еще весной. Среднемесячный объем размещений в мире без учета Китая в июле-сентябре составил 5 млрд долл., снизившись в 2,5 раза по сравнению с апрельским максимумом в 13 млрд долл. Однако в октябре началось оживление, которое последовало за ростом мировых фондовых и товарных рынков. По данным Bloomberg, за три недели октября общий объем средств, привлеченных компаниями в ходе IPO, без учета Китая, составил почти 9 млрд долл., что в месячном выражении соответствует уровню марта-апреля, когда на мировых рынках наблюдался пик размещений. При этом на прошлой неделе был дан старт крупнейшему европейскому IPO - компания Enel Green Power планирует привлечь 3,4 млрд евро.

В Китае также наблюдается пик первичных размещений, активизация которых совпала с летним затишьем на европейских и американских площадках. В минувшую пятницу AIA Group - азиатское подразделение AIG - в ходе IPO на Гонконгской бирже привлекла 17,8 млрд долл. В итоге объем первичных размещений с начала октября превысил 20 млрд долл. Несмотря на восстановления активности на мировом рынке первичных размещений, мы пока сдержанно относимся к перспективам российских компаний. Пока интерес инвесторов к вложениям в бумаги только выходящих на биржу российских эмитентов остается достаточно сдержанным. Свидетельством этого стали итоги состоявшегося на прошлой неделе первичного размещения IRC, горнодобывающей дочки Petropavlovsk, на Гонконгской бирже. Вместо первоначального плана разместить акции на 500 млн долл., компании пришлось снизить объем предложения инвесторам и привлечь в результате 242 млн долл. А в первый день торгов акции компании упали на 8%. От планов разместить свои акции в этом году отказались компании "Монокристалл" и "Трансаэро".

Ключевой датой сейчас является 2-3 ноября, когда пройдет очередное заседание Комитета по открытым рынкам ФРС США. Динамика рынков и перспективы первичных размещений, в том числе и российских компаний, будут зависеть от его итогов. До этого момента настороженность инвесторов будет сохраняться, тем более что после недавнего ралли рынки вплотную подошли к своим годовым максимумам.

Наиболее вероятные IPO до конца 2010 года

Последнее первичное размещение российской компании - РНТ - было проведено в самом начале июля на специальной площадке для инновационных компаний ММВБ (ИРК). С тех пор сообщений с первичного рынка не поступало. Однако с наступлением осени ситуация изменилась. Сразу несколько компаний объявили о своих планах провести IPO до конца 2010 г. Наиболее крупными являются IPO "Евросибэнерго" в Гонконге, ожидаемый объем которого составляет 2 млрд долл., размещение акций Nord Gold - золотодобывающего подразделения "Северстали" - объемом 1 млрд долл. в Лондоне, и размещение акций холдинга Mail.ru на 750 млн долл. также в Лондоне. Общий объем планируемых первичных размещений составляет 5,3 млрд долл., из которых половина приходится на лондонские размещения, 38% на размещения в Гонконге, и около 10% на Москву.

Осеннее оживление было ожидаемым, что, с одной стороны, связано с сезонным ростом активности, который традиционно наблюдается ближе к концу года, с другой стороны - с улучшением конъюнктуры на рынке акций. Неожиданным стал объем предполагаемых размещений. Наш основной сценарий предполагал возвращение к IPO в первую очередь тех компаний, которые отложили их весной из-за резкого ухудшения рыночной конъюнктуры в связи с долговыми проблемами в Еврозоне. Это было бы логично, учитывая степень их готовности. Однако они пока в основном хранят молчание, а их место заняли другие эмитенты, вероятность размещения которых в 2010 году мы оценивали как не очень высокую. В результате ожидаемый объем размещений до конца года увеличился до 5,3 млрд долл. с 2,2 млрд долл. Восстановление интереса российских компаний к проведению IPO в целом соответствует мировому тренду. Вплоть до начала октября мировой рынок IPO находился в стагнации, которая началась еще весной. Среднемесячный объем размещений в мире без учета Китая в июле-сентябре составил 5 млрд долл., снизившись в 2,5 раза по сравнению с апрельским максимумом в 13 млрд долл. Однако в октябре началось оживление, которое последовало за ростом мировых фондовых и товарных рынков. По данным Bloomberg, за три недели октября общий объем средств, привлеченных компаниями в ходе IPO, без учета Китая, составил почти 9 млрд долл., что в месячном выражении соответствует уровню марта-апреля, когда на мировых рынках наблюдался пик размещений. При этом на прошлой неделе был дан старт крупнейшему европейскому IPO - компания Enel Green Power планирует привлечь 3,4 млрд евро.

В Китае также наблюдается пик первичных размещений, активизация которых совпала с летним затишьем на европейских и американских площадках. В минувшую пятницу AIA Group - азиатское подразделение AIG - в ходе IPO на Гонконгской бирже привлекла 17,8 млрд долл. В итоге объем первичных размещений с начала октября превысил 20 млрд долл. Несмотря на восстановления активности на мировом рынке первичных размещений, мы пока сдержанно относимся к перспективам российских компаний. Пока интерес инвесторов к вложениям в бумаги только выходящих на биржу российских эмитентов остается достаточно сдержанным. Свидетельством этого стали итоги состоявшегося на прошлой неделе первичного размещения IRC, горнодобывающей дочки Petropavlovsk, на Гонконгской бирже. Вместо первоначального плана разместить акции на 500 млн долл., компании пришлось снизить объем предложения инвесторам и привлечь в результате 242 млн долл. А в первый день торгов акции компании упали на 8%. От планов разместить свои акции в этом году отказались компании "Монокристалл" и "Трансаэро".

Ключевой датой сейчас является 2-3 ноября, когда пройдет очередное заседание Комитета по открытым рынкам ФРС США. Динамика рынков и перспективы первичных размещений, в том числе и российских компаний, будут зависеть от его итогов. До этого момента настороженность инвесторов будет сохраняться, тем более что после недавнего ралли рынки вплотную подошли к своим годовым максимумам.

Наиболее вероятные IPO до конца 2010 года

http://www.alfacapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба