22 августа 2011 Альпари Сусин Егор

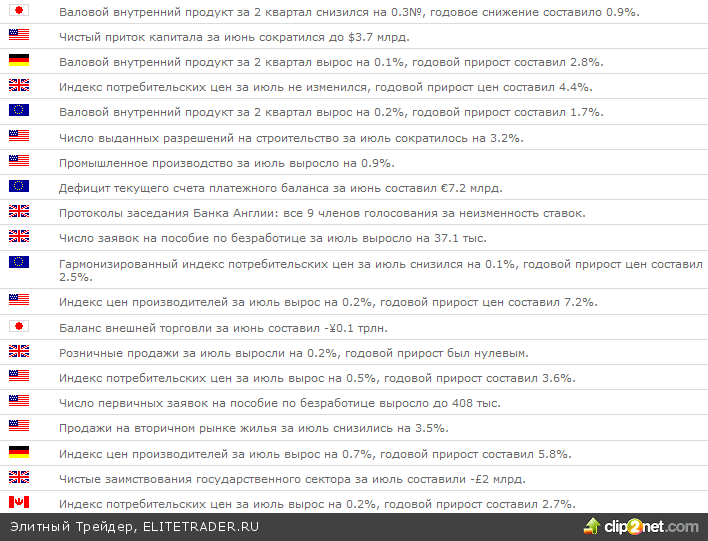

На неделе с 15 августа по 21 августа вышли следующие основные макроэкономические показатели:

После технической коррекции рынки снова вернулись к пессимистичным настроениям. Экономическая отчетность остается негативной, большая часть отчетов не вызывает оптимизма. Японская экономика во втором квартале снова зафиксировала падение, снижение продолжалось третий квартал подряд. За квартале снижение составило 0.3%, относительно второго квартала прошлого года падение ВВП составило 0.9%. Ухудшение было обусловлено сокращением экспорта на 4.9%, которое обусловило падение ВВП на 0.8%, частично это было компенсировано ростом запасов и госрасходов. Номинальный ВВП Японии упал во 2 квартале на 1.5%, годовое падение составило 3.2%, показатель снизился до минимального уровня с 1991 года. Но серьёзные опасения вызывает сектор внутреннего потребления, где ситуация практически не улучшается, расходы продолжили снижаться, уровень занятости практически не восстанавливается. Импортные цены выросли почти на 20% с 2009 года, в то время как экспортные цены снижались, соответственно рост импортных цен был компенсирован по большей части за счет оплаты труда и прибылей в самой Японии.

Торговый баланс Японии продолжает держаться вблизи нулевых отметок, полностью восстановиться к уровням, которые наблюдались до землетрясения, удастся не скоро. Рост японской валюты крайне негативно сказывается на позициях экспортеров. Йена на фоне внешней напряженности продолжает оставаться очень дорогой, власти угрожают новыми интервенциями. Но уже сейчас текущий убыток от интервенций при курсе 76 йен за доллар, по оценкам Nikkei, достигает ¥40 трлн., или более $0.5 трлн. К тому же интервенции достаточно негативно воспринимаются в Европе и США, что заставляет власти Японии действовать осторожнее, но все же приближение к уровням 75-76 будет провоцировать власти на новые интервенции.

В Великобритании были опубликованы данные по розничным продажам, рост практически отсутствует, продажи выросли за июль на 0.2%, но за год не изменились. Потребительская активность остается крайне низкой на фоне сохранения высокой инфляции и бюджетной экономии. Потребительские цены за июль не изменились, но годовой прирост цен ускорился до 4.4%. Розничные цен в июле снизились на 0.2%, но годовой прирост остался на уровне 5.0%. Оба показателя более чем вдвое превышают целевые уровни инфляции. Банк Англии снова пришлось оправдываться по поводу слишком высокой инфляции, глава Банка Англии опять пообещал замедление темпов роста цен, но перед этим инфляция может ещё ускориться до 5%. Все это происходит на фоне понижения прогнозов роста экономики, фактически в Британии сейчас мягкая стагфляция. Впервые с 2008 года чистые заимствования госсектора были отрицательными, правительство экономит, экономика на грани рецессии. Количество заявок на пособие по безработице за июль подскочило на 37.1 тыс., почти вдвое превысив ожидания и показав худшую динамику с лета 2009 года, когда экономика только пыталась выбраться из кризиса, безработица подскочила до 7.9%. Цены на дома за последний год упали на 2.0%, а с поправкой на инфляцию падение составляет 6-7% в год. Экономика выглядит крайне слабо, оптимистов в Банке Англии тоже поубавилось, опубликованные протоколы заседания по ставкам показали единогласное голосование за то, чтобы оставить ставки неизменными, до этого было два оппозиционера, которые голосовали за повышение ставки. Но фунту это вырасти не помешало, он сейчас пользуется спросом со стороны участников рынка, отчасти благодаря жесткой фискальной политике, альтернатив евро и доллару у инвесторов сейчас не много, отчасти благодаря бурной деятельности по сдерживанию роста франка со стороны швейцарского Центробанка. В попытках понизить курс франка, Швейцарский национальный банк принял решение увеличить объемы предоставления ликвидности с 120 млрд. до 200 млрд. франков, отчасти это поддержало другие европейские валюты.

Экономическая отчетность из Еврозоны порадовать ничем не смогла. Экономика во втором квартале выросла на 0.2%, годовой прирост замедлился до 1.7%, но предыдущие данные были пересмотрены с понижением на 0.1% (в реальности рост был близок к нулевому). Пока данные предварительные и могут быть пересмотрены, деталей и структуры нет. Ещё не учтены данные Греции и Ирландии (по Греции это странно, т.к. предварительный отчет вышел несколько дней назад и годовое падение ВВП составило 6.9%). Неплохо выросли экономики Финляндии (+1.2%) и Австрии (+1.0%) . Во Франции рост отсутствовал, как и в Португалии, а в Германии он составил 0.1%, итальянская экономика выросла на 0.3%, а испанская прибавила 0.2%. Годовые темпы роста европейской экономики были минимальными за 5 кварталов, а квартальные темпы роста экономики были минимальными за 2 года, экономика смогла восстановить 2/3 кризисных потерь, но в основном это заслуга Германии.

Сальдо текущего счета платежного баланса ухудшилось, дефицит вырос до €7.4 млрд., баланс внешней торговли близок к нулевому уровню. Инфляционное давление в целом замедлилось, потребительские цены снизились за месяц на 0.1%, годовая инфляция показала минимальные за 5 месяцев 2.5%. Производственные цены в Германии за июль выросли на 0.7%, значительно превысив средние ожидания. Июльские данные по росту цен во многих странах оказались выше прогнозов. За год производственные цены выросли на 5.8%, относительно июня темпы роста ускорились. Но отчасти это обусловлено запаздывающим ростом цен на газ, краткосрочное инфляционное давление резко снизилось. Ситуация с ценами немного стабилизировалась, ЕЦБ может позволить себе в этой ситуации подождать с ужесточением, они итак уже немного перестарались. Тема долгового кризиса в Еврозоне оставалась Центральной, ЕЦБ осуществлял массированные интервенции на рынках итальянского и испанского госдолга, за неделю было скуплено облигаций на €22 млрд. (портфель нарастили практически на треть). Фактически Центробанк искусственно держит рынок госдолга, что позволяет участникам рынка выйти из этого долга по более приемлемым ценам. На европейском рынке стали проявляться сложности с долларовой ликвидностью, один из банков занял у ЕЦБ доллары, чего не наблюдалось с июня. На неделе снова встречались Меркель и Саркози, от них ждали решения по единым еврооблигациям, не дождались, сославшись на то, что это принесет из странам потери фрау и мсьё ограничились предложениями создать экономическое правительство - абсолютно бесполезная затея, которая так и не отвечает на вопрос: кто заплатит за ошибки регулирования в ЕС? Лидеры пока всячески отказываются платить. Европейская валюта продолжала метаться в разные стороны, хотя и смогла закрыть неделю с повышением, но перспективы остаются скорее негативными.

Экономические отчеты из США выходили на неделе крайне неоднозначно. Отчеты по рынку недвижимости оставались негативными. Закладки новых домов в июле сократились на 1.5%, количество выданных разрешений на строительство сократилось на 3.5%, показатели продолжают оставаться на крайне низких уровнях 1/4 от докризисных. Индекс рынка жилья остается на крайне низких уровнях оставался неизменным в августе. Продажи на вторичном рынке жилья снизились на 3.5%, до 4.67 млн. домов в год, но данные за июнь пересмотрели с небольшим повышением, затоваренность рынка выросла до 9.4 месяца – максимального с конца 2010 года уровней. Количество заявок на пособия по безработице выросло до 408 тыс., показатель держится в районе 400 тыс., что говорит о негативной ситуации на рынке труда. Инфляция оказалась прилично выше ожиданий, импортные цены за июль выросли на 0.3%, годовой прирост ускорился до 14.0%. Производственные цены выросли на 0.2% за месяц, годовой прирост цен составил 7.2%, превысив июньские уровни. Без учета энергии и продуктов питания цены выросли на 0.45% за месяц и 2.5% за год. Месячный прирост базового индекса производственных цен был максимальным за последние полгода. После небольшой июньской коррекции потребительских цен в США на 0.2% они достаточно резко подскочили в июле на 0.5%. За последний год потребительские цены выросли на 3.6%, на этом уровне годовые темпы роста держатся уже три месяца подряд. Базовая инфляция (без учета продуктов питания и энергии) выросла на 0.2%, а годовой прирост базового индекса цен достиг 1.8%, что стало максимумом с декабря 2009 года. Изменение потребительских цен за последние 3 месяца относительно предыдущих 3 месяцев составило 2.6% в годовом исчислении, т.е. присутствует достаточно резкое замедление краткосрочной общей инфляции, в моменте цены растут минимальными темпами с декабря 2010 года. На этом фоне ускоряется базовая инфляция, прирост цен за последние 3 месяца относительно предыдущих 3 месяцев в годовом исчислении составил 2.84% - это максимум с января 2008 года, краткосрочная базовая инфляция сейчас выше, чем летом 2008 года. Дальнейшему смягчению монетарной политики это никак не способствует.

Данные по притоку капитала в США за июнь вышли мрачно, чистый приток капитала в долгосрочные активы иссяк, если бы не небольшой приток в акции и распродажа иностранных активов было бы совсем плохо. Чистый приток капитала был близок к нулю и составил $3.7 млрд. Второй месяц подряд США сталкивается с общим оттоком капиталов, иностранцы избавились от краткосрочных американских активов на $33.2 млрд., суммарный отток капитала из США за май-июнь составил $78.2 млрд., но за последние 12 месяцев Америке все же удалось привлечь иностранных капиталов на $0.5 трлн.

Промышленное производство оказалось значительно сильнее ожидаемого, за месяц производство прибавило 0.9%, с небольшим повышением на 0.3% были пересмотрены данные прошлых периодов. Годовой прирост производства остался на уровне 3.7%. На текущий момент удалось восстановить около 3/5 кризисных потерь, обрабатывающая промышленность смогла восстановить только половину потерь и остается на 10% ниже докризисного максимума. Но это данные за июль и в основном рост обусловлен восстановлением в автосекторе после японского землетрясения. Августовские региональные отчеты по деловой активности в производственном секторе плохи. Индекс деловой активности ФРС Нью-Йорка упал до -7.7, показатель ниже нулевой отметки держится уж три месяца. Катастрофически обвалился индекс деловой активности в промышленности ФРС Филадельфии, показатель упал до -30.7, т.е. минимального уровня с марта 2009 года. В последний раз за месяц так сильно индекс падал в октябре 2008 года. С 1968 года подобные падения индекса зачастую в итоге совпадали со вступлением экономики в рецессию.

Прямо перед публикацией отчета глава ФРБ Филадельфии Чарльз Плоссер заявил о том, что ФРС может быть вынуждена повысить ставку раньше 2013 года. Вообще всю неделю "ястребы" в ФРС были крайне активны главы ФРБ Сент-Луиса и ФРБ Далласа указали на то, что последнее решение нисколько не говорит о дальнейшем смягчении монетарной политики. Даже главный "голубь" в ФРС глава ФРБ Нью-Йорка Далласа Уильям Дадли не проявил никакого рвения по вопросу смягчения монетарной политики, указав, что низкие ставки должны поддержать экономику. Учитывая тот факт, что ставки резко снизились после завершения монетарных стимулов, о новых программах говорить преждевременно. Президент США в своем еженедельном выступлении заявил, что США проходят через "ужасную рецессию"("terrible recession"), куда делись "зеленые ростки" Обама не уточнил. А ведь совсем недавно он сам рассказывал о том, как экономика восстанавливается благодаря политике властей, чудеса да и только. Фоновые рынки на неделе снова обвалились, золото взлетело, нефть просела, доходность облигаций Казначейства США резко рухнула. В целом это стало просто продолжением падения после коррекции неделей ранее, т.к. фундаментальных основ для роста просто нет, но есть надежда на очередной "денежный дождь" от ФРС, которая пока не оправдывается.

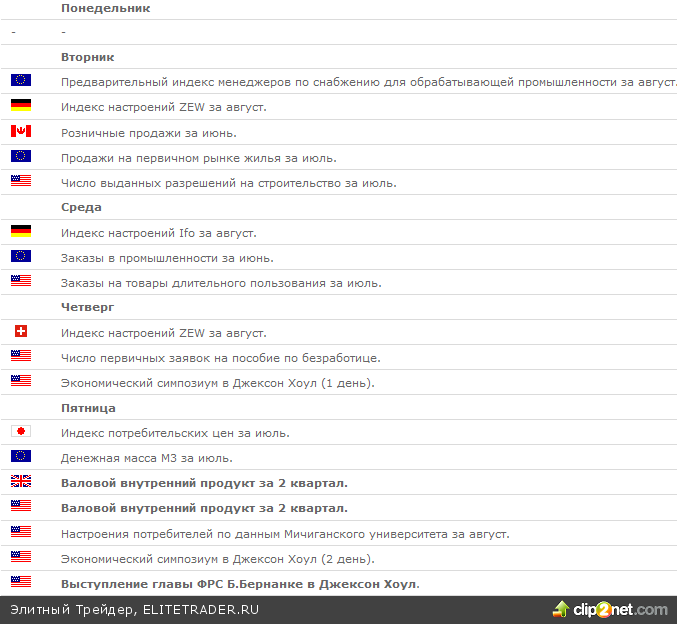

На неделе выйдут следующие наиболее значимые экономические показатели:

Впереди неделя без большого объема экономических отчетов, в ожидании выступления главы ФРС Б.Бернанке на симпозиуме в Джексон Хоул. Азия на неделе обойдется без важных отчетов. Можно выделить публикацию предварительного отчета по деловой активности в производственном секторе Китая от HSBC во вторник, есть риск продолжения негативной динамики показателя. В среду Япония опубликует данные по оптовым ценам в секторе услуг, но на рынок это влияние оказать не должно. В пятницу японские власти опубликуют отчет по динамике потребительских цен, есть все шансы снова увидеть дефляцию, но к этому уже все привычны. Динамика йены будет определяться политикой Центробанка, пока власти дают понять, что готовы проводить интервенции, перед выступлением главы ФРС в пятницу не исключены предупреждающие действия Банка Японии и новые интервенции. Аналогичные действия могут последовать и со стороны Швейцарского национального банка.

Великобритания на во вторник опубликует данные по одобренным заявкам на ипотеку и индексу заказов от Конфедерации британской промышленности, негативный выход показателей более вероятен и может оказать давление на фунт. Но отчеты второстепенные, потому сильного влияния от них ждать не стоит. В четверг Конфедерации британской промышленности опубликует свой индекс розничных продаж, здесь стоит ожидать негативной динамики. Единственный действительно важный отчет на неделе их Великобритании придет в пятницу, когда опубликуют уточненные данные по ВВП за 2 квартал, есть риски пересмотра показателя с понижением, причиной может выступить достаточно резко выросший дефицит торгового баланса. Фунт выступает сейчас альтернативой ведущим валютам, что создает на него дополнительный спрос, но совершенно не исключен скорый переход к более мягкой монетарной политике и это может спровоцировать резкое снижение английской валюты.

Еврозона во вторник публикует предварительные отчеты по деловой активности в промышленности и секторе услуг, есть риски продолжения негативной динамики показателей, на фоне нейтральных ожиданий это может стать разочарованием для рынков. Также во вторник будет опубликован отчет о настроениях в Германии ZEW, есть риски резкого снижения показателей, особенно стоит обратить внимание на оценки текущей ситуации, есть риски резкого ухудшения. Отдельное внимание стоит обратить на аукционы по предоставлению ликвидности со стороны ЕЦБ во вторник и среду и объемы покупок облигаций со стороны ЕЦБ. Рост покупок и спроса на кредиты, а также на долларовую ликвидность будет указывать на напряженность в банковском секторе. В среду отчет по настроениям в деловой среде Германии опубликует институт Ifo, здесь также есть риски резкого ухудшения ситуации. Евростат опубликует данные по заказам в европейской промышленности, после неплохого отчета по Германии есть шансы на рост показателя, хотя общая ситуация в промышленности продолжает ухудшаться. В четверг опубликуют данные по потребительским настроениям в Германии, здесь также ожидается негативная динамика. Закрывать неделю в пятницу будет отчет по динамике денежной массы, последние данные зафиксировали замедление темпов роста денежной массы в Еврозоне, продолжение данной динамики будет способствовать более мягкой монетарной политике ЕЦБ. Ситуация в европейском банковском секторе, а также на рынке госдолга будет оставаться в центре внимания, не исключено ухудшение ситуации, что может оказать давление на европейскую валюту.

Америка начнет неделю с публикации во вторник отчета по продажам на первичном рынке жилья США, пока данный сектор выглядит крайне слабо и есть риски негативной динамики показателя в июле. В этот же день свой отчет по деловой активности в производственном секторе опубликует ФРБ Ричмонда, не исключено резкое снижение показателя вслед за аналогичными отчетами других резервных банков. В среду публикуется отчет по заказам на товары длительного пользования, можно ожидать невнятной динамки показателя, хотя восстановление автосектора вполне может поддержать заказы, но только временно. Традиционный недельный отчет по заявкам на пособия по безработице опубликуют в четверг, есть риски роста заявок на фоне резкого ухудшения настроений, хотя существенного отклонения от 400 тыс. сейчас ждать не стоит. В этот же день начнется экономический симпозиум в Джексон Хоул, будет много выступлений, которые могут оказать влияние на рынки. Но ждать все будут выступления Б.Бернанке в пятницу. Перед выступлением будет опубликован отчет по ВВП за второй квартал, уточненные данные могут оказаться хуже ожиданий, хотя отчет и был достаточно слабым, но пересмотр предыдущих данных позволил показать положительную динамику. В этот же день будут опубликованы окончательные данные по потребительскому доверию от Мичиганского университета, предварительные данные вышли крайне плохо, но это было обусловлено крайне напряженной ситуацией в начале августа с бюджетом и повышением лимита госдолга. Рынки надеются услышать от главы ФРС волшебные заявления о новой программе количественного смягчения, но пока никаких намеков на новые стимулы не поступало. Если глава ФРС не поддержит настроения и не намекнет на то, что вертолет снова готов взлететь и раскидывать доллары, есть вероятность резкого провала рисковых активов. Волатильность продолжит оставаться высокой, проблемы нарастают и есть вероятность резкого укрепления доллара, т.к. в Европе долларовая ликвидность для банков становится все менее доступной.

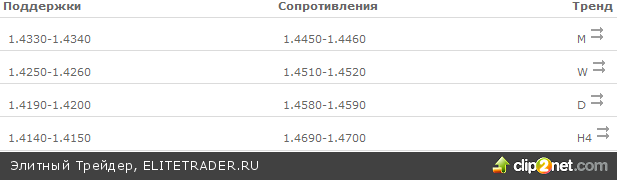

EURUSD

В июле европейская валюта так и не смогла развить направленного движения и после тестирования поддержек отыграла потери. На прошедшей неделе пара была волатильной и смогла закрыться с повышением, но зона сопротивления 1.4450-1.4510 сдержала рост пары. На недельном таймфрейме пара не может сформировать направленного движения, сохраняется крайне высокая неопределенность, пока евро держится ниже зоны сопротивлений 1.4450-1.4510 риски падения высокие. На дневном таймфрейме пара пока не может сформировать явной направленной тенденции и пока держится ниже 1.4450. Закрепление выше 1.4450 будет сигнализировать в пользу восходящего движения европейской валюты. Возврат ниже 1.4330 будет сигнализировать в пользу снижения.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.4450 со стопами выше 1.4520. Покупки можно рассмотреть в районе 1.4330 со стопами ниже 1.4150.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.4330. Покупки можно рассмотреть в случае закрепления выше 1.4450.

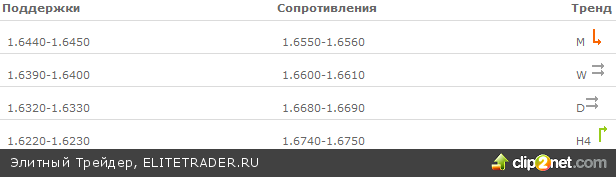

GBPUSD

В июле английский фунт так и не смог преодолеть поддержки и резко восстановился, но общий нисходящий тренд пока в силе. На прошедшей неделе английская валюта смогла восстановить потери, но и только. На недельном таймфрейме пара так и не может сформировать направленного движения, есть риски восстановления в район 1.67, но необходимо четкое закрепление выше 1.6550 для продолжения роста. На дневном таймфрейме английский фунт восстановил потери и держится выше 1.6400, но пара формирует дивергенции и есть риски резкого снижения. Преодоление поддержек в районе 1.6400 станет сигналом к снижению. Закрепление выше 1.6550 спровоцирует рост фунта.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.6550 со стопами выше 1.6620. Покупки можно рассмотреть в районе 1.6450 со стопами ниже 1.6390.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.6400. Покупки можно рассмотреть в случае закрепления выше 1.6550.

USDJPY

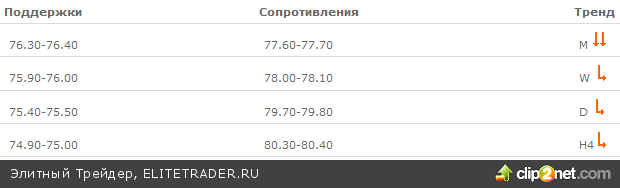

В июле пара преодолела поддержки и продолжила нисходящий тренд, но есть риски формирования конвергенций. На прошедшей неделе пара не смогла развить падение и консолидировалась, возможно, с интервенциями присутствовал Банк Японии. На недельном таймфрейме тренд остался нисходящим, пара формирует конвергенции, но продолжает оставаться ниже ключевого сопротивления в район 79.80. На дневном таймфрейме нисходящее давление сохраняется, хотя ситуация неоднозначна в связи с вмешательством Центробанка, есть риски ещё одной волны снижения с целями в районе 75.00, но пара начала консолидироваться и пытается сформировать конвергенции, вмешательство Центробанка в такой ситуации может вызвать начало коррекции. Закрепление ниже 76.40 может спровоцировать продолжение нисходящего движения. Закрепление выше 77.60 даст сигнал к росту.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 77.60 со стопами выше 78.10. Покупки можно рассмотреть в районе 76.40 со стопами ниже 75.90.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 76.40. Покупки можно рассмотреть в случае закрепления выше 77.70 и 79.80.

После технической коррекции рынки снова вернулись к пессимистичным настроениям. Экономическая отчетность остается негативной, большая часть отчетов не вызывает оптимизма. Японская экономика во втором квартале снова зафиксировала падение, снижение продолжалось третий квартал подряд. За квартале снижение составило 0.3%, относительно второго квартала прошлого года падение ВВП составило 0.9%. Ухудшение было обусловлено сокращением экспорта на 4.9%, которое обусловило падение ВВП на 0.8%, частично это было компенсировано ростом запасов и госрасходов. Номинальный ВВП Японии упал во 2 квартале на 1.5%, годовое падение составило 3.2%, показатель снизился до минимального уровня с 1991 года. Но серьёзные опасения вызывает сектор внутреннего потребления, где ситуация практически не улучшается, расходы продолжили снижаться, уровень занятости практически не восстанавливается. Импортные цены выросли почти на 20% с 2009 года, в то время как экспортные цены снижались, соответственно рост импортных цен был компенсирован по большей части за счет оплаты труда и прибылей в самой Японии.

Торговый баланс Японии продолжает держаться вблизи нулевых отметок, полностью восстановиться к уровням, которые наблюдались до землетрясения, удастся не скоро. Рост японской валюты крайне негативно сказывается на позициях экспортеров. Йена на фоне внешней напряженности продолжает оставаться очень дорогой, власти угрожают новыми интервенциями. Но уже сейчас текущий убыток от интервенций при курсе 76 йен за доллар, по оценкам Nikkei, достигает ¥40 трлн., или более $0.5 трлн. К тому же интервенции достаточно негативно воспринимаются в Европе и США, что заставляет власти Японии действовать осторожнее, но все же приближение к уровням 75-76 будет провоцировать власти на новые интервенции.

В Великобритании были опубликованы данные по розничным продажам, рост практически отсутствует, продажи выросли за июль на 0.2%, но за год не изменились. Потребительская активность остается крайне низкой на фоне сохранения высокой инфляции и бюджетной экономии. Потребительские цены за июль не изменились, но годовой прирост цен ускорился до 4.4%. Розничные цен в июле снизились на 0.2%, но годовой прирост остался на уровне 5.0%. Оба показателя более чем вдвое превышают целевые уровни инфляции. Банк Англии снова пришлось оправдываться по поводу слишком высокой инфляции, глава Банка Англии опять пообещал замедление темпов роста цен, но перед этим инфляция может ещё ускориться до 5%. Все это происходит на фоне понижения прогнозов роста экономики, фактически в Британии сейчас мягкая стагфляция. Впервые с 2008 года чистые заимствования госсектора были отрицательными, правительство экономит, экономика на грани рецессии. Количество заявок на пособие по безработице за июль подскочило на 37.1 тыс., почти вдвое превысив ожидания и показав худшую динамику с лета 2009 года, когда экономика только пыталась выбраться из кризиса, безработица подскочила до 7.9%. Цены на дома за последний год упали на 2.0%, а с поправкой на инфляцию падение составляет 6-7% в год. Экономика выглядит крайне слабо, оптимистов в Банке Англии тоже поубавилось, опубликованные протоколы заседания по ставкам показали единогласное голосование за то, чтобы оставить ставки неизменными, до этого было два оппозиционера, которые голосовали за повышение ставки. Но фунту это вырасти не помешало, он сейчас пользуется спросом со стороны участников рынка, отчасти благодаря жесткой фискальной политике, альтернатив евро и доллару у инвесторов сейчас не много, отчасти благодаря бурной деятельности по сдерживанию роста франка со стороны швейцарского Центробанка. В попытках понизить курс франка, Швейцарский национальный банк принял решение увеличить объемы предоставления ликвидности с 120 млрд. до 200 млрд. франков, отчасти это поддержало другие европейские валюты.

Экономическая отчетность из Еврозоны порадовать ничем не смогла. Экономика во втором квартале выросла на 0.2%, годовой прирост замедлился до 1.7%, но предыдущие данные были пересмотрены с понижением на 0.1% (в реальности рост был близок к нулевому). Пока данные предварительные и могут быть пересмотрены, деталей и структуры нет. Ещё не учтены данные Греции и Ирландии (по Греции это странно, т.к. предварительный отчет вышел несколько дней назад и годовое падение ВВП составило 6.9%). Неплохо выросли экономики Финляндии (+1.2%) и Австрии (+1.0%) . Во Франции рост отсутствовал, как и в Португалии, а в Германии он составил 0.1%, итальянская экономика выросла на 0.3%, а испанская прибавила 0.2%. Годовые темпы роста европейской экономики были минимальными за 5 кварталов, а квартальные темпы роста экономики были минимальными за 2 года, экономика смогла восстановить 2/3 кризисных потерь, но в основном это заслуга Германии.

Сальдо текущего счета платежного баланса ухудшилось, дефицит вырос до €7.4 млрд., баланс внешней торговли близок к нулевому уровню. Инфляционное давление в целом замедлилось, потребительские цены снизились за месяц на 0.1%, годовая инфляция показала минимальные за 5 месяцев 2.5%. Производственные цены в Германии за июль выросли на 0.7%, значительно превысив средние ожидания. Июльские данные по росту цен во многих странах оказались выше прогнозов. За год производственные цены выросли на 5.8%, относительно июня темпы роста ускорились. Но отчасти это обусловлено запаздывающим ростом цен на газ, краткосрочное инфляционное давление резко снизилось. Ситуация с ценами немного стабилизировалась, ЕЦБ может позволить себе в этой ситуации подождать с ужесточением, они итак уже немного перестарались. Тема долгового кризиса в Еврозоне оставалась Центральной, ЕЦБ осуществлял массированные интервенции на рынках итальянского и испанского госдолга, за неделю было скуплено облигаций на €22 млрд. (портфель нарастили практически на треть). Фактически Центробанк искусственно держит рынок госдолга, что позволяет участникам рынка выйти из этого долга по более приемлемым ценам. На европейском рынке стали проявляться сложности с долларовой ликвидностью, один из банков занял у ЕЦБ доллары, чего не наблюдалось с июня. На неделе снова встречались Меркель и Саркози, от них ждали решения по единым еврооблигациям, не дождались, сославшись на то, что это принесет из странам потери фрау и мсьё ограничились предложениями создать экономическое правительство - абсолютно бесполезная затея, которая так и не отвечает на вопрос: кто заплатит за ошибки регулирования в ЕС? Лидеры пока всячески отказываются платить. Европейская валюта продолжала метаться в разные стороны, хотя и смогла закрыть неделю с повышением, но перспективы остаются скорее негативными.

Экономические отчеты из США выходили на неделе крайне неоднозначно. Отчеты по рынку недвижимости оставались негативными. Закладки новых домов в июле сократились на 1.5%, количество выданных разрешений на строительство сократилось на 3.5%, показатели продолжают оставаться на крайне низких уровнях 1/4 от докризисных. Индекс рынка жилья остается на крайне низких уровнях оставался неизменным в августе. Продажи на вторичном рынке жилья снизились на 3.5%, до 4.67 млн. домов в год, но данные за июнь пересмотрели с небольшим повышением, затоваренность рынка выросла до 9.4 месяца – максимального с конца 2010 года уровней. Количество заявок на пособия по безработице выросло до 408 тыс., показатель держится в районе 400 тыс., что говорит о негативной ситуации на рынке труда. Инфляция оказалась прилично выше ожиданий, импортные цены за июль выросли на 0.3%, годовой прирост ускорился до 14.0%. Производственные цены выросли на 0.2% за месяц, годовой прирост цен составил 7.2%, превысив июньские уровни. Без учета энергии и продуктов питания цены выросли на 0.45% за месяц и 2.5% за год. Месячный прирост базового индекса производственных цен был максимальным за последние полгода. После небольшой июньской коррекции потребительских цен в США на 0.2% они достаточно резко подскочили в июле на 0.5%. За последний год потребительские цены выросли на 3.6%, на этом уровне годовые темпы роста держатся уже три месяца подряд. Базовая инфляция (без учета продуктов питания и энергии) выросла на 0.2%, а годовой прирост базового индекса цен достиг 1.8%, что стало максимумом с декабря 2009 года. Изменение потребительских цен за последние 3 месяца относительно предыдущих 3 месяцев составило 2.6% в годовом исчислении, т.е. присутствует достаточно резкое замедление краткосрочной общей инфляции, в моменте цены растут минимальными темпами с декабря 2010 года. На этом фоне ускоряется базовая инфляция, прирост цен за последние 3 месяца относительно предыдущих 3 месяцев в годовом исчислении составил 2.84% - это максимум с января 2008 года, краткосрочная базовая инфляция сейчас выше, чем летом 2008 года. Дальнейшему смягчению монетарной политики это никак не способствует.

Данные по притоку капитала в США за июнь вышли мрачно, чистый приток капитала в долгосрочные активы иссяк, если бы не небольшой приток в акции и распродажа иностранных активов было бы совсем плохо. Чистый приток капитала был близок к нулю и составил $3.7 млрд. Второй месяц подряд США сталкивается с общим оттоком капиталов, иностранцы избавились от краткосрочных американских активов на $33.2 млрд., суммарный отток капитала из США за май-июнь составил $78.2 млрд., но за последние 12 месяцев Америке все же удалось привлечь иностранных капиталов на $0.5 трлн.

Промышленное производство оказалось значительно сильнее ожидаемого, за месяц производство прибавило 0.9%, с небольшим повышением на 0.3% были пересмотрены данные прошлых периодов. Годовой прирост производства остался на уровне 3.7%. На текущий момент удалось восстановить около 3/5 кризисных потерь, обрабатывающая промышленность смогла восстановить только половину потерь и остается на 10% ниже докризисного максимума. Но это данные за июль и в основном рост обусловлен восстановлением в автосекторе после японского землетрясения. Августовские региональные отчеты по деловой активности в производственном секторе плохи. Индекс деловой активности ФРС Нью-Йорка упал до -7.7, показатель ниже нулевой отметки держится уж три месяца. Катастрофически обвалился индекс деловой активности в промышленности ФРС Филадельфии, показатель упал до -30.7, т.е. минимального уровня с марта 2009 года. В последний раз за месяц так сильно индекс падал в октябре 2008 года. С 1968 года подобные падения индекса зачастую в итоге совпадали со вступлением экономики в рецессию.

Прямо перед публикацией отчета глава ФРБ Филадельфии Чарльз Плоссер заявил о том, что ФРС может быть вынуждена повысить ставку раньше 2013 года. Вообще всю неделю "ястребы" в ФРС были крайне активны главы ФРБ Сент-Луиса и ФРБ Далласа указали на то, что последнее решение нисколько не говорит о дальнейшем смягчении монетарной политики. Даже главный "голубь" в ФРС глава ФРБ Нью-Йорка Далласа Уильям Дадли не проявил никакого рвения по вопросу смягчения монетарной политики, указав, что низкие ставки должны поддержать экономику. Учитывая тот факт, что ставки резко снизились после завершения монетарных стимулов, о новых программах говорить преждевременно. Президент США в своем еженедельном выступлении заявил, что США проходят через "ужасную рецессию"("terrible recession"), куда делись "зеленые ростки" Обама не уточнил. А ведь совсем недавно он сам рассказывал о том, как экономика восстанавливается благодаря политике властей, чудеса да и только. Фоновые рынки на неделе снова обвалились, золото взлетело, нефть просела, доходность облигаций Казначейства США резко рухнула. В целом это стало просто продолжением падения после коррекции неделей ранее, т.к. фундаментальных основ для роста просто нет, но есть надежда на очередной "денежный дождь" от ФРС, которая пока не оправдывается.

На неделе выйдут следующие наиболее значимые экономические показатели:

Впереди неделя без большого объема экономических отчетов, в ожидании выступления главы ФРС Б.Бернанке на симпозиуме в Джексон Хоул. Азия на неделе обойдется без важных отчетов. Можно выделить публикацию предварительного отчета по деловой активности в производственном секторе Китая от HSBC во вторник, есть риск продолжения негативной динамики показателя. В среду Япония опубликует данные по оптовым ценам в секторе услуг, но на рынок это влияние оказать не должно. В пятницу японские власти опубликуют отчет по динамике потребительских цен, есть все шансы снова увидеть дефляцию, но к этому уже все привычны. Динамика йены будет определяться политикой Центробанка, пока власти дают понять, что готовы проводить интервенции, перед выступлением главы ФРС в пятницу не исключены предупреждающие действия Банка Японии и новые интервенции. Аналогичные действия могут последовать и со стороны Швейцарского национального банка.

Великобритания на во вторник опубликует данные по одобренным заявкам на ипотеку и индексу заказов от Конфедерации британской промышленности, негативный выход показателей более вероятен и может оказать давление на фунт. Но отчеты второстепенные, потому сильного влияния от них ждать не стоит. В четверг Конфедерации британской промышленности опубликует свой индекс розничных продаж, здесь стоит ожидать негативной динамики. Единственный действительно важный отчет на неделе их Великобритании придет в пятницу, когда опубликуют уточненные данные по ВВП за 2 квартал, есть риски пересмотра показателя с понижением, причиной может выступить достаточно резко выросший дефицит торгового баланса. Фунт выступает сейчас альтернативой ведущим валютам, что создает на него дополнительный спрос, но совершенно не исключен скорый переход к более мягкой монетарной политике и это может спровоцировать резкое снижение английской валюты.

Еврозона во вторник публикует предварительные отчеты по деловой активности в промышленности и секторе услуг, есть риски продолжения негативной динамики показателей, на фоне нейтральных ожиданий это может стать разочарованием для рынков. Также во вторник будет опубликован отчет о настроениях в Германии ZEW, есть риски резкого снижения показателей, особенно стоит обратить внимание на оценки текущей ситуации, есть риски резкого ухудшения. Отдельное внимание стоит обратить на аукционы по предоставлению ликвидности со стороны ЕЦБ во вторник и среду и объемы покупок облигаций со стороны ЕЦБ. Рост покупок и спроса на кредиты, а также на долларовую ликвидность будет указывать на напряженность в банковском секторе. В среду отчет по настроениям в деловой среде Германии опубликует институт Ifo, здесь также есть риски резкого ухудшения ситуации. Евростат опубликует данные по заказам в европейской промышленности, после неплохого отчета по Германии есть шансы на рост показателя, хотя общая ситуация в промышленности продолжает ухудшаться. В четверг опубликуют данные по потребительским настроениям в Германии, здесь также ожидается негативная динамика. Закрывать неделю в пятницу будет отчет по динамике денежной массы, последние данные зафиксировали замедление темпов роста денежной массы в Еврозоне, продолжение данной динамики будет способствовать более мягкой монетарной политике ЕЦБ. Ситуация в европейском банковском секторе, а также на рынке госдолга будет оставаться в центре внимания, не исключено ухудшение ситуации, что может оказать давление на европейскую валюту.

Америка начнет неделю с публикации во вторник отчета по продажам на первичном рынке жилья США, пока данный сектор выглядит крайне слабо и есть риски негативной динамики показателя в июле. В этот же день свой отчет по деловой активности в производственном секторе опубликует ФРБ Ричмонда, не исключено резкое снижение показателя вслед за аналогичными отчетами других резервных банков. В среду публикуется отчет по заказам на товары длительного пользования, можно ожидать невнятной динамки показателя, хотя восстановление автосектора вполне может поддержать заказы, но только временно. Традиционный недельный отчет по заявкам на пособия по безработице опубликуют в четверг, есть риски роста заявок на фоне резкого ухудшения настроений, хотя существенного отклонения от 400 тыс. сейчас ждать не стоит. В этот же день начнется экономический симпозиум в Джексон Хоул, будет много выступлений, которые могут оказать влияние на рынки. Но ждать все будут выступления Б.Бернанке в пятницу. Перед выступлением будет опубликован отчет по ВВП за второй квартал, уточненные данные могут оказаться хуже ожиданий, хотя отчет и был достаточно слабым, но пересмотр предыдущих данных позволил показать положительную динамику. В этот же день будут опубликованы окончательные данные по потребительскому доверию от Мичиганского университета, предварительные данные вышли крайне плохо, но это было обусловлено крайне напряженной ситуацией в начале августа с бюджетом и повышением лимита госдолга. Рынки надеются услышать от главы ФРС волшебные заявления о новой программе количественного смягчения, но пока никаких намеков на новые стимулы не поступало. Если глава ФРС не поддержит настроения и не намекнет на то, что вертолет снова готов взлететь и раскидывать доллары, есть вероятность резкого провала рисковых активов. Волатильность продолжит оставаться высокой, проблемы нарастают и есть вероятность резкого укрепления доллара, т.к. в Европе долларовая ликвидность для банков становится все менее доступной.

EURUSD

В июле европейская валюта так и не смогла развить направленного движения и после тестирования поддержек отыграла потери. На прошедшей неделе пара была волатильной и смогла закрыться с повышением, но зона сопротивления 1.4450-1.4510 сдержала рост пары. На недельном таймфрейме пара не может сформировать направленного движения, сохраняется крайне высокая неопределенность, пока евро держится ниже зоны сопротивлений 1.4450-1.4510 риски падения высокие. На дневном таймфрейме пара пока не может сформировать явной направленной тенденции и пока держится ниже 1.4450. Закрепление выше 1.4450 будет сигнализировать в пользу восходящего движения европейской валюты. Возврат ниже 1.4330 будет сигнализировать в пользу снижения.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.4450 со стопами выше 1.4520. Покупки можно рассмотреть в районе 1.4330 со стопами ниже 1.4150.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.4330. Покупки можно рассмотреть в случае закрепления выше 1.4450.

GBPUSD

В июле английский фунт так и не смог преодолеть поддержки и резко восстановился, но общий нисходящий тренд пока в силе. На прошедшей неделе английская валюта смогла восстановить потери, но и только. На недельном таймфрейме пара так и не может сформировать направленного движения, есть риски восстановления в район 1.67, но необходимо четкое закрепление выше 1.6550 для продолжения роста. На дневном таймфрейме английский фунт восстановил потери и держится выше 1.6400, но пара формирует дивергенции и есть риски резкого снижения. Преодоление поддержек в районе 1.6400 станет сигналом к снижению. Закрепление выше 1.6550 спровоцирует рост фунта.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.6550 со стопами выше 1.6620. Покупки можно рассмотреть в районе 1.6450 со стопами ниже 1.6390.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.6400. Покупки можно рассмотреть в случае закрепления выше 1.6550.

USDJPY

В июле пара преодолела поддержки и продолжила нисходящий тренд, но есть риски формирования конвергенций. На прошедшей неделе пара не смогла развить падение и консолидировалась, возможно, с интервенциями присутствовал Банк Японии. На недельном таймфрейме тренд остался нисходящим, пара формирует конвергенции, но продолжает оставаться ниже ключевого сопротивления в район 79.80. На дневном таймфрейме нисходящее давление сохраняется, хотя ситуация неоднозначна в связи с вмешательством Центробанка, есть риски ещё одной волны снижения с целями в районе 75.00, но пара начала консолидироваться и пытается сформировать конвергенции, вмешательство Центробанка в такой ситуации может вызвать начало коррекции. Закрепление ниже 76.40 может спровоцировать продолжение нисходящего движения. Закрепление выше 77.60 даст сигнал к росту.

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 77.60 со стопами выше 78.10. Покупки можно рассмотреть в районе 76.40 со стопами ниже 75.90.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 76.40. Покупки можно рассмотреть в случае закрепления выше 77.70 и 79.80.

/Элитный Трейдер, ELITETRADER.RU/

https://alpari.com/ru Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба