Мировые финансовые рынки продолжает лихорадить. Неопределенность по поводу перспектив крупнейших мировых экономик в 2012 году заставляет инвесторов искать наиболее надежные активы. Одним из таких активов в последнее время, традиционно стал американский доллар. В течение года долларовый индекс опускался до 73 пунктов (последний раз на таких низких уровнях он был в 2008 году), после чего наметился период консолидации, который продлился до августа. С конца лета доллар начал уверенно расти, и на сегодняшний день торгуется в районе 80 пунктов.

Долларовый индекс является мерой стоимости американского доллара к корзине из шести основных мировых валют. Индекс рассчитывается относительно следующих валют: евро (58,6%), японская йена (12,6%), фунт (11,9%), канадский доллар (9,1%), шведская крона (4,2%) и швейцарский франк (3,6%). Долларовый индекс был запущен в 1973 году с распадом послевоенной системы Бреттон-Вудс. В начале стоимость долларового индекса составляла ровно 100,0 пунктов. Максимум был установлен в феврале 1985 года на уровне 148,1. Минимального значения в 70,7 пунктов, индекс достигал в кризисный 2008 год.

Европейские долговые проблемы оказывают сильное давление на евро, вынуждая инвесторов уходить в другие валюты. Такие обстоятельства делают доллар одной из привлекательных валют для инвестиций. На фоне высокой волатильности и неопределенности на рынках, американская валюта пытается вырваться на еще более высокие уровни. Давайте проанализируем факторы, влияющие на стоимость доллара, и оценим перспективы роста американской валюты.

Инфляция

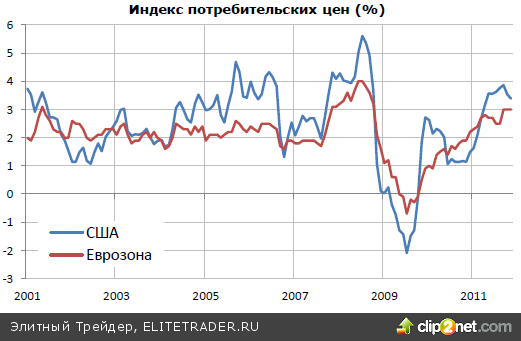

Одним из важнейших факторов, влияющих на курсы валют, является инфляция. Чем быстрее в стране растут цены, тем больше покупательной способности теряет местная валюта. ЕЦБ и Комиссия по открытым финансовым рынкам США пытаются удержать инфляцию на уровне 2%. Основным инструментом монетарных властей, контролирующим инфляцию, традиционно является базовая процентная ставка. При уменьшении ставки инфляция увеличивается, что приводит к уменьшению стоимости местной валюты, но при этом стимулирует экономику дешевыми кредитами. Таким образом, между изменениями стоимости заимствований и изменением стоимости валюты существует прямая корреляция. Федеральная резервная система США (ФРС) удерживает низкую процентную ставку (0,00-0,25%) с начала 2009 года. Председатель ФРС Бэн Бернанке не раз отмечал, что основная процентная ставка будет оставаться на рекордно низком уровне до середины 2013 года. В последние месяцы один из основных показателей инфляции - индекс потребительских цен находится на уровне 3,5–4%. В сложившейся ситуации ФРС практически исчерпал все возможности поддержки экономического роста по средствам процентной ставки. В случае необходимости, места для маневра не осталось. Поэтому, процентная ставка ФРС в ближайшее время вряд ли окажет влияние на доллар США. Тем временем ЕЦБ в декабре понизил процентную ставку до 1,25%, что негативно отразилось на евро. При этом индекс потребительских цен еврозоны осенью достиг 3% и уменьшение процентной ставки усилит инфляционное давление, что негативно скажется на динамике по евро.

Тем не менее, исчерпав потенциал процентной ставки, ФРС может стимулировать экономику, проводя количественное смягчение - выкупая ценные бумаги за напечатанные деньги. В декабре представители ФРС заявили, что не планируют проводить его - вероятно, основным препятствием является инфляция, которая стремительно растет в этом году. Применение количественного смягчения только повысит инфляцию и вряд ли сильно повлияет на фондовые рынки. Поэтому, пока индекс потребительских цен США не опуститься, мы вряд ли увидим количественное смягчение. Да и американские фондовые рынки, судя по индексам, не обладают большим потенциалам роста, что делает количественное смягчение не целесообразным. Запуск очередной программы количественного смягчения приведет к заметному ослабеванию доллара, как это было после двух предыдущих QE. Слабый доллар в свою очередь будет способствовать росту цен на товарно-сырьевые активы, как это было в конце 2010 года. В условиях, когда банки избегают выдачи кредитов, а в секторе потребления наблюдается делеверидж, не трудно догадаться, куда идут средства от свеженапечатанных долларов – в американские же гособлигации. Как результат - доходности по бумагам разных сроков погашения, которые мы наблюдаем сегодня. Например, по 10-летней бумаге доходность составляет анамально низкие 1,95%. Если экономический рост начнет разгоняться, то средства из гособлигаций пойдут в реальный сектор, а значит потребление начнет расти темпами, которые еще быстрее будут увеличивать инфляцию. Не надо забывать, что методология подсчета инфляции вызывает серьезные нарекания - реальная инфляция в США может достигать 6-10%. В любом случае, макроэкономический фон создает определенные риски для роста доллара.

Финансовые отношения стран

Курсы валют зависят от торговых отношений между странами, и частности от торгового баланса. Американская валюта традиционно страдает от дефицита торгового баланса. В том числе и негативного торгового сальдо со странами еврозоны. В октябре общий торговый баланс США составил –43 млрд. долл. Если страна импортирует товаров больше, чем экспортирует, появляется валютный дисбаланс. В данном случае США приходится привлекать больше евро, чем они получают от экспорта, что оказывает негативное давление на доллар. И наоборот – евро получает поддержку. Тем не менее, в последние месяцы дефицит торгового баланса США уменьшается, что ослабляет негативное давление на доллар. В сентябре торговый баланс еврозоны с США составил 15,7 млрд. долл., что означает довольно большой профицит. Судя по графику, в следующем году мы можем увидеть колебание и снижение к 14 млрд., что позитивно скажется на стоимости доллара

На курсах валют отражаются и инвестиционные взаимоотношения стран. На биржах США огромное количество иностраных инвесторов, которые работают с финансовыми интрументами, деноменированными в долларах. Когда они покупают американские ценные бумаги, они повышают спрос на доллар, тем самым позитивно влияя на его стоимость. Казначейство США каждый месяц публикует баланс притока иностранного капитала, который отражает влияние иностранных инвестиций на стоимость доллара.

Государственный долг

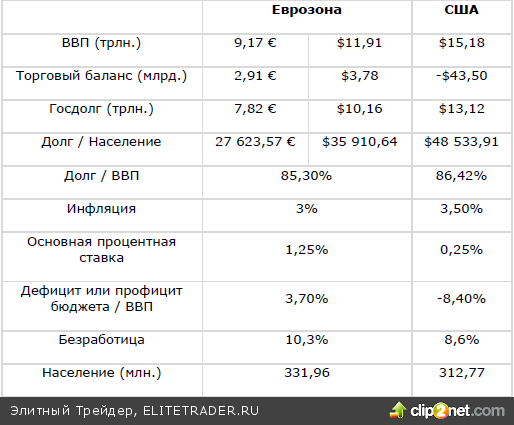

Сейчас огромное влияние на евро/доллар оказывает рынок государственных облигаций. Госдолг еврозоны составляет 7,82 трлн. евро. При курсе евро 1,30 долларов, получается 10,16 трлн. долл. Федеральный долг США составляет 10,12 трлн. долл. - это сумма номинальной стоимости государственных облигаций США. Кроме этого стоит учесть долги отдельных штатов – 1,23 трлн. долл. и долги муниципалитетов – 1,77 трлн. долл. Получается, что всего правительство США имеет обязательства на 13,12 трлн. долл

Чтобы оценить масштабы долга его часто сравнивают с ВВП. Тогда получается, что государственный долг еврозоны равен 85% ВВП, а госдолг США – 86% от ВВП. Легко посчитать госдолг на душу населения: в США это 48 533,91 долл., а в еврозоне – 27 623,57 евро (35 910,64 долл.). Получается, что объем государственного долга у обеих стран примерно одинаков. Но госдолг США пока остается в тени европейских проблем

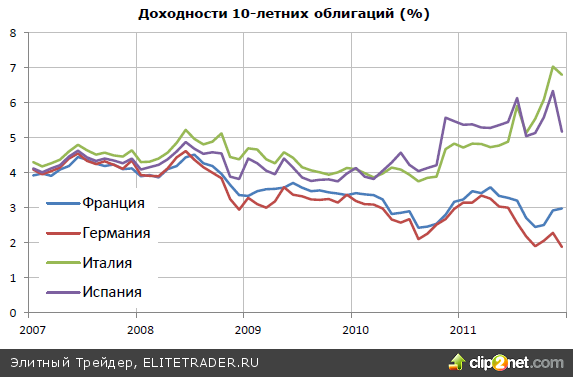

В корне европейских долговых проблем – разница доходностей облигаций. Продолжают расти спрэды между облигациями Германии и стран с более слабой экономикой. Единая валюта подразумевает примерно одинаковый уровень развития экономик, так называемую конвергенцию. Для этого было созданы критерии для вступления в еврозону, оговоренные в Маастрихтском соглашении. Согласно им, у стран, вступающих в еврозону, госдолг не должен быть выше 60%, а дефицит бюджета – не более 3% от ВВП. Но этого оказалось недостаточно – у многих стран дефицит бюджета рос уже после вступления в еврозону. Интересно, что при разном уровне развития экономик Греции и Германии, спрэд по их 10-летним облигациям в 2005 году составлял всего лишь 8 б.п. (3,66% и 3,73%). Дефицит бюджета у Греции тогда был на уровне 5-7%, а у Германии чуть больше 3%. Проблемные страны еврозоны не очень-то нуждались в сокращении дефицита бюджета, когда он не влиял на стоимость заимствований. Так он аккумулировался в виде объема долга, который сейчас является ахиллесовой пятой еврозоны. Для наведения порядка в бюджетах стран еврозоны, лидеры ЕС обсуждают введение определенных критериев для участников еврозоны, невыполнение которых будет грозить штрафными санкциями. Пока известно о двух возможных критериях: дефицит бюджета не должен превышать 3% ВВП; и если уровень долга страны выше 60%, ее дефицит не должен превышать 0,5% ВВП. Вряд ли возможные штрафные санкции смогут вдруг увеличить налоговые поступления и заставить государства резко сократить свои расходы, скорее эти меры направлены на предотвращение тех проблем, которые имеются сегодня. Вряд ли кто-то покинет еврозону. Поэтому, основные решения еще впереди, а пока они не произойдут, мы вряд ли увидим резкий разворот курса евро/доллара.

Доходности европейских облигаций сейчас растут, лишая политиков времени на принятие долгосрочных решений и возможности плавно провести реформы. Европейские власти при растущей стоимости заимствований вынуждены быстрее решать свои проблемы, что приведет к более радикальным мерам сокращения дефицита бюджета. В США, в отличие от Европы, есть время на решение долговых проблем ввиду крайне низких ставок по гособлигациям. Помимо этого ЕС не является унитарным государством и решения принимаются дольше, так как для утверждения необходимых мер требуется поддержка всех стран-членов, что в текущих условиях значительно усугубляет ситуацию. Более того, при ухудшении ситуации в Европе, американские облигации становятся убежищем для европейских инвесторов. Показательным примером стало снижение рейтинга США агентством S&P, за которым не последовал рост доходности американских бондов. Потеряв наивысший рейтинг, американские облигации не потеряли своей надежности. И вряд ли в ближайшем будущем произойдет нечто, что кардинально изменит ситуацию.

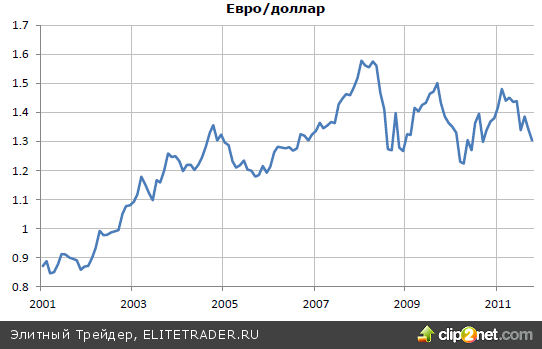

Евро/доллар на протяжении нескольких лет торгуется в нисходящем диапазоне. Осенью началось стремительное движение вниз, курс опустился до 1,30. Нижняя граница диапазона находится около 1,18. В начале 2012 года снижение, вероятно, продолжится – евро/доллар легко может достигнуть 1,25-1,27. Снижение евро, безусловно, будет способствовать росту доллара.

Валютные резервы

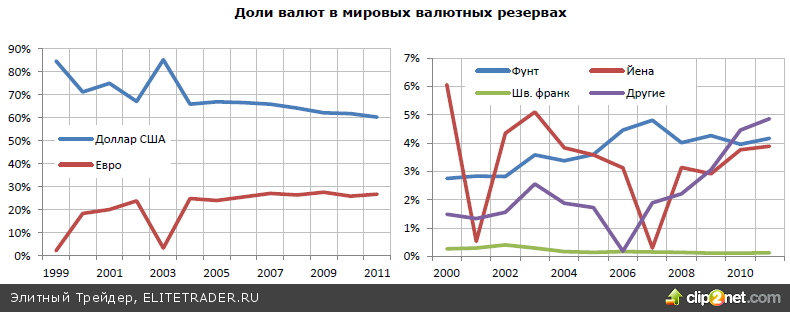

Позиции доллара, как основной резервной валюты, не вызывают сомнений. По данным МВФ на второй квартал 2011 года, в долларах хранится 60,23% мировых валютных резервов, а евро образует 26,74% резервов. В последние годы наблюдается постепенное уменьшение доли доллара в резервах, что компенсируется растущей долей других валют. Падение доли доллара в резервах центральных банков отражает продолжающуюся тенденцию диверсификации активов. При этом общие накопления мировых ЦБ достигли рекордных размеров – почти в 9,7 трлн, долл., увеличиваясь два года подряд. Однако дешевый доллар не является причиной уменьшения его доли в резервах. Основные причины кроются в системе мировой экономики, где США играет ведущую роль. Если американская экономика замедляется, в мире начинается общая стагнация. В США преобладает импорт – Америка формирует огромную часть мирового спроса и этот спрос номинирован в долларах, поэтому доля доллара до сих пор столь высока. Однако современные экономики становятся все более конкурентоспособными, что оказывает давление на доллар, как резервную валюту. Тем не менее, уменьшающаяся доля доллара в мировых валютных резервах не будет оказывать сильного влияния на стоимость американской валюты в среднесрочной перспективе.

Альтернативы

Помимо доллара падение евро может сказаться и на других валютах. Есть развитые страны, которые выделяются высоким ВВП на душу населения, сильной экономикой и не входят в еврозону. Это Австралия, Канада, Норвегия, Швеция и Великобритания. Австралийский доллар довольно дорогой и вряд ли сможет длительное время продолжать свой рост. Поэтому, австралийская валюта технически выглядит не безопасным активом. Великобритания страдает хроническим дефицитом торгового баланса, процентная ставка уже несколько лет находится на отметке 0,5% и Банк Англии продолжает осуществлять программу количественного смягчения. Монетарная политика направлена на ослабление фунта. Интересными представляются страны Скандинавии – Норвегия, Швеция. Несмотря на стабильность экономик, их валюты демонстрируют сильную волатильность. В Швеции прирост ВВП составляет более 5% в год, безработица стремительно снижается и при этом общий долг составляет лишь 35% от ВВП. У Норвегии уровень долга выше – 60% от ВВП, но в целом норвежская экономика не сильно отстает от Швеции. Скандинавские валюты демонстрируют примерно одинаковую динамику и сейчас стоят довольно дорого (USD/NOK = 5,95; USD/SEK = 6.90). При росте доллара мы, вероятно, будем наблюдать существенное ослабление крон.

Вывод

Пока не будут осуществлены конкретные меры по решению долговых проблем в еврозоне, евро продолжит свое снижение, что сильно отразится на индексе доллара, так как евро имеет в нем большой удельный вес. Долларовый индекс сможет достичь 85-90 пунктов. Другие альтернативные валюты, в основе которых сильные экономики, сейчас выглядят достаточно дорого и их рост существенно ограничен, особенно при возможном росте доллара. Поэтому, доллар в ближайшее время может в очередной раз подтвердить свое звание главной резервной валюты, чем стоит воспользоваться.

Долларовый индекс является мерой стоимости американского доллара к корзине из шести основных мировых валют. Индекс рассчитывается относительно следующих валют: евро (58,6%), японская йена (12,6%), фунт (11,9%), канадский доллар (9,1%), шведская крона (4,2%) и швейцарский франк (3,6%). Долларовый индекс был запущен в 1973 году с распадом послевоенной системы Бреттон-Вудс. В начале стоимость долларового индекса составляла ровно 100,0 пунктов. Максимум был установлен в феврале 1985 года на уровне 148,1. Минимального значения в 70,7 пунктов, индекс достигал в кризисный 2008 год.

Европейские долговые проблемы оказывают сильное давление на евро, вынуждая инвесторов уходить в другие валюты. Такие обстоятельства делают доллар одной из привлекательных валют для инвестиций. На фоне высокой волатильности и неопределенности на рынках, американская валюта пытается вырваться на еще более высокие уровни. Давайте проанализируем факторы, влияющие на стоимость доллара, и оценим перспективы роста американской валюты.

Инфляция

Одним из важнейших факторов, влияющих на курсы валют, является инфляция. Чем быстрее в стране растут цены, тем больше покупательной способности теряет местная валюта. ЕЦБ и Комиссия по открытым финансовым рынкам США пытаются удержать инфляцию на уровне 2%. Основным инструментом монетарных властей, контролирующим инфляцию, традиционно является базовая процентная ставка. При уменьшении ставки инфляция увеличивается, что приводит к уменьшению стоимости местной валюты, но при этом стимулирует экономику дешевыми кредитами. Таким образом, между изменениями стоимости заимствований и изменением стоимости валюты существует прямая корреляция. Федеральная резервная система США (ФРС) удерживает низкую процентную ставку (0,00-0,25%) с начала 2009 года. Председатель ФРС Бэн Бернанке не раз отмечал, что основная процентная ставка будет оставаться на рекордно низком уровне до середины 2013 года. В последние месяцы один из основных показателей инфляции - индекс потребительских цен находится на уровне 3,5–4%. В сложившейся ситуации ФРС практически исчерпал все возможности поддержки экономического роста по средствам процентной ставки. В случае необходимости, места для маневра не осталось. Поэтому, процентная ставка ФРС в ближайшее время вряд ли окажет влияние на доллар США. Тем временем ЕЦБ в декабре понизил процентную ставку до 1,25%, что негативно отразилось на евро. При этом индекс потребительских цен еврозоны осенью достиг 3% и уменьшение процентной ставки усилит инфляционное давление, что негативно скажется на динамике по евро.

Тем не менее, исчерпав потенциал процентной ставки, ФРС может стимулировать экономику, проводя количественное смягчение - выкупая ценные бумаги за напечатанные деньги. В декабре представители ФРС заявили, что не планируют проводить его - вероятно, основным препятствием является инфляция, которая стремительно растет в этом году. Применение количественного смягчения только повысит инфляцию и вряд ли сильно повлияет на фондовые рынки. Поэтому, пока индекс потребительских цен США не опуститься, мы вряд ли увидим количественное смягчение. Да и американские фондовые рынки, судя по индексам, не обладают большим потенциалам роста, что делает количественное смягчение не целесообразным. Запуск очередной программы количественного смягчения приведет к заметному ослабеванию доллара, как это было после двух предыдущих QE. Слабый доллар в свою очередь будет способствовать росту цен на товарно-сырьевые активы, как это было в конце 2010 года. В условиях, когда банки избегают выдачи кредитов, а в секторе потребления наблюдается делеверидж, не трудно догадаться, куда идут средства от свеженапечатанных долларов – в американские же гособлигации. Как результат - доходности по бумагам разных сроков погашения, которые мы наблюдаем сегодня. Например, по 10-летней бумаге доходность составляет анамально низкие 1,95%. Если экономический рост начнет разгоняться, то средства из гособлигаций пойдут в реальный сектор, а значит потребление начнет расти темпами, которые еще быстрее будут увеличивать инфляцию. Не надо забывать, что методология подсчета инфляции вызывает серьезные нарекания - реальная инфляция в США может достигать 6-10%. В любом случае, макроэкономический фон создает определенные риски для роста доллара.

Финансовые отношения стран

Курсы валют зависят от торговых отношений между странами, и частности от торгового баланса. Американская валюта традиционно страдает от дефицита торгового баланса. В том числе и негативного торгового сальдо со странами еврозоны. В октябре общий торговый баланс США составил –43 млрд. долл. Если страна импортирует товаров больше, чем экспортирует, появляется валютный дисбаланс. В данном случае США приходится привлекать больше евро, чем они получают от экспорта, что оказывает негативное давление на доллар. И наоборот – евро получает поддержку. Тем не менее, в последние месяцы дефицит торгового баланса США уменьшается, что ослабляет негативное давление на доллар. В сентябре торговый баланс еврозоны с США составил 15,7 млрд. долл., что означает довольно большой профицит. Судя по графику, в следующем году мы можем увидеть колебание и снижение к 14 млрд., что позитивно скажется на стоимости доллара

На курсах валют отражаются и инвестиционные взаимоотношения стран. На биржах США огромное количество иностраных инвесторов, которые работают с финансовыми интрументами, деноменированными в долларах. Когда они покупают американские ценные бумаги, они повышают спрос на доллар, тем самым позитивно влияя на его стоимость. Казначейство США каждый месяц публикует баланс притока иностранного капитала, который отражает влияние иностранных инвестиций на стоимость доллара.

Государственный долг

Сейчас огромное влияние на евро/доллар оказывает рынок государственных облигаций. Госдолг еврозоны составляет 7,82 трлн. евро. При курсе евро 1,30 долларов, получается 10,16 трлн. долл. Федеральный долг США составляет 10,12 трлн. долл. - это сумма номинальной стоимости государственных облигаций США. Кроме этого стоит учесть долги отдельных штатов – 1,23 трлн. долл. и долги муниципалитетов – 1,77 трлн. долл. Получается, что всего правительство США имеет обязательства на 13,12 трлн. долл

Чтобы оценить масштабы долга его часто сравнивают с ВВП. Тогда получается, что государственный долг еврозоны равен 85% ВВП, а госдолг США – 86% от ВВП. Легко посчитать госдолг на душу населения: в США это 48 533,91 долл., а в еврозоне – 27 623,57 евро (35 910,64 долл.). Получается, что объем государственного долга у обеих стран примерно одинаков. Но госдолг США пока остается в тени европейских проблем

В корне европейских долговых проблем – разница доходностей облигаций. Продолжают расти спрэды между облигациями Германии и стран с более слабой экономикой. Единая валюта подразумевает примерно одинаковый уровень развития экономик, так называемую конвергенцию. Для этого было созданы критерии для вступления в еврозону, оговоренные в Маастрихтском соглашении. Согласно им, у стран, вступающих в еврозону, госдолг не должен быть выше 60%, а дефицит бюджета – не более 3% от ВВП. Но этого оказалось недостаточно – у многих стран дефицит бюджета рос уже после вступления в еврозону. Интересно, что при разном уровне развития экономик Греции и Германии, спрэд по их 10-летним облигациям в 2005 году составлял всего лишь 8 б.п. (3,66% и 3,73%). Дефицит бюджета у Греции тогда был на уровне 5-7%, а у Германии чуть больше 3%. Проблемные страны еврозоны не очень-то нуждались в сокращении дефицита бюджета, когда он не влиял на стоимость заимствований. Так он аккумулировался в виде объема долга, который сейчас является ахиллесовой пятой еврозоны. Для наведения порядка в бюджетах стран еврозоны, лидеры ЕС обсуждают введение определенных критериев для участников еврозоны, невыполнение которых будет грозить штрафными санкциями. Пока известно о двух возможных критериях: дефицит бюджета не должен превышать 3% ВВП; и если уровень долга страны выше 60%, ее дефицит не должен превышать 0,5% ВВП. Вряд ли возможные штрафные санкции смогут вдруг увеличить налоговые поступления и заставить государства резко сократить свои расходы, скорее эти меры направлены на предотвращение тех проблем, которые имеются сегодня. Вряд ли кто-то покинет еврозону. Поэтому, основные решения еще впереди, а пока они не произойдут, мы вряд ли увидим резкий разворот курса евро/доллара.

Доходности европейских облигаций сейчас растут, лишая политиков времени на принятие долгосрочных решений и возможности плавно провести реформы. Европейские власти при растущей стоимости заимствований вынуждены быстрее решать свои проблемы, что приведет к более радикальным мерам сокращения дефицита бюджета. В США, в отличие от Европы, есть время на решение долговых проблем ввиду крайне низких ставок по гособлигациям. Помимо этого ЕС не является унитарным государством и решения принимаются дольше, так как для утверждения необходимых мер требуется поддержка всех стран-членов, что в текущих условиях значительно усугубляет ситуацию. Более того, при ухудшении ситуации в Европе, американские облигации становятся убежищем для европейских инвесторов. Показательным примером стало снижение рейтинга США агентством S&P, за которым не последовал рост доходности американских бондов. Потеряв наивысший рейтинг, американские облигации не потеряли своей надежности. И вряд ли в ближайшем будущем произойдет нечто, что кардинально изменит ситуацию.

Евро/доллар на протяжении нескольких лет торгуется в нисходящем диапазоне. Осенью началось стремительное движение вниз, курс опустился до 1,30. Нижняя граница диапазона находится около 1,18. В начале 2012 года снижение, вероятно, продолжится – евро/доллар легко может достигнуть 1,25-1,27. Снижение евро, безусловно, будет способствовать росту доллара.

Валютные резервы

Позиции доллара, как основной резервной валюты, не вызывают сомнений. По данным МВФ на второй квартал 2011 года, в долларах хранится 60,23% мировых валютных резервов, а евро образует 26,74% резервов. В последние годы наблюдается постепенное уменьшение доли доллара в резервах, что компенсируется растущей долей других валют. Падение доли доллара в резервах центральных банков отражает продолжающуюся тенденцию диверсификации активов. При этом общие накопления мировых ЦБ достигли рекордных размеров – почти в 9,7 трлн, долл., увеличиваясь два года подряд. Однако дешевый доллар не является причиной уменьшения его доли в резервах. Основные причины кроются в системе мировой экономики, где США играет ведущую роль. Если американская экономика замедляется, в мире начинается общая стагнация. В США преобладает импорт – Америка формирует огромную часть мирового спроса и этот спрос номинирован в долларах, поэтому доля доллара до сих пор столь высока. Однако современные экономики становятся все более конкурентоспособными, что оказывает давление на доллар, как резервную валюту. Тем не менее, уменьшающаяся доля доллара в мировых валютных резервах не будет оказывать сильного влияния на стоимость американской валюты в среднесрочной перспективе.

Альтернативы

Помимо доллара падение евро может сказаться и на других валютах. Есть развитые страны, которые выделяются высоким ВВП на душу населения, сильной экономикой и не входят в еврозону. Это Австралия, Канада, Норвегия, Швеция и Великобритания. Австралийский доллар довольно дорогой и вряд ли сможет длительное время продолжать свой рост. Поэтому, австралийская валюта технически выглядит не безопасным активом. Великобритания страдает хроническим дефицитом торгового баланса, процентная ставка уже несколько лет находится на отметке 0,5% и Банк Англии продолжает осуществлять программу количественного смягчения. Монетарная политика направлена на ослабление фунта. Интересными представляются страны Скандинавии – Норвегия, Швеция. Несмотря на стабильность экономик, их валюты демонстрируют сильную волатильность. В Швеции прирост ВВП составляет более 5% в год, безработица стремительно снижается и при этом общий долг составляет лишь 35% от ВВП. У Норвегии уровень долга выше – 60% от ВВП, но в целом норвежская экономика не сильно отстает от Швеции. Скандинавские валюты демонстрируют примерно одинаковую динамику и сейчас стоят довольно дорого (USD/NOK = 5,95; USD/SEK = 6.90). При росте доллара мы, вероятно, будем наблюдать существенное ослабление крон.

Вывод

Пока не будут осуществлены конкретные меры по решению долговых проблем в еврозоне, евро продолжит свое снижение, что сильно отразится на индексе доллара, так как евро имеет в нем большой удельный вес. Долларовый индекс сможет достичь 85-90 пунктов. Другие альтернативные валюты, в основе которых сильные экономики, сейчас выглядят достаточно дорого и их рост существенно ограничен, особенно при возможном росте доллара. Поэтому, доллар в ближайшее время может в очередной раз подтвердить свое звание главной резервной валюты, чем стоит воспользоваться.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1311021683_ba0bd50f7276bf3a0145a6d9159117bf.jpg Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба