30 января 2012 Альпари Сусин Егор

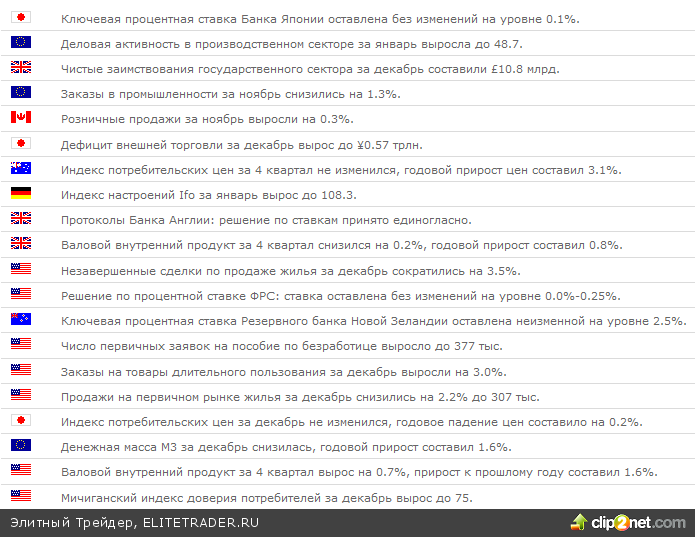

На неделе с 23 января по 29 января вышли следующие основные макроэкономические показатели:

На прошедшей неделе ситуация на европейских рынках продолжала стабилизироваться, МВФ тоже понизил свои экономические прогнозы, рост мировой экономики замедлится, Европе грозит рецессия. В Азии ликвидность на неделе была низкой, Китай всю неделю отдыхал в связи с празднованием китайского нового года. Японские новости мало на что влияли, Банк Японии снова оставил ставку неизменной, каких-то шагов от Центробанка не ожидалось, хотя признаки вмешательства в валютные торги присутствуют. С внешней торговлей Японии ситуация остается крайне сложной, впервые с 1980 года страна закрыла год с дефицитом, ухудшение ситуации создает долгосрочные риски для экономики и финансовой системы. Дефицит торгового баланса составил 0.57 трлн. йен, экспорт вырос на 0.17% за месяц, импорт вырос на 0.71% за месяц. Годовое сокращение экспорта составило 8.0%, а годовой рост импорта составил 8.1%. Экспорт в Китай за год сократился на 16.2%, а импорт вырос на 5.8%, в целом по Азии экспорт сократился на 11.7%, а импорт вырос на 6.7%, сальдо торговли с азиатскими странами сократилось за год на 53.9%. Экспорт в Западную Европу сократился за год на 14.5%, а импорт вырос на 4.2%, а сальдо торговли сократилось на 58.4%

Розничная торговля немного активизировалась, рост ща месяц составил 0.3%, годовой прирост составил 2.5%, но продажи крупных ритейлеров выглядели слабо. Цены не растут, за год они снизились на 0.2%, хотя для Японии это нормальная ситуация - дефляция уже не первое десятилетие является нормой. Йена на неделе совершала достаточно забавные кульбиты, явно не обошлось без вмешательства со стороны властей, но к закрытию неделю пара вернулась к уровням открытия.

В Великобритании ситуация с бюджетом немного стабилизировалась благодаря повышению налогов, расходы росли медленно. Госдолг вырос за год на 120.9 млрд. фунтов и к декабрю превысил 1 трлн. фунтов, достигнув 64.2% от ВВП. Общий долг с учетом госгарантий госгарантий по банковскому сектору достиг 2329.9 млрд. фунтов, или 149.1% от ВВП. Ситуация с заказами в промышленности немного улучшилась, хотя показатель остается на крайне низких уровнях. В розничном секторе наблюдается дальнейшее ухудшение индекс розничных продаж Конфедерации британской промышленности обвалился до минимальных уровней с весны 2009 года. Отчет по ВВП вышел плохо, падение экономики в 4 квартале составило 0.2%, падение в промышленности составило 1.2%, сектор услуг остался без изменений только благодаря госсектору. Годовой прирост ВВП составил 0.8% в 4 квартале, а в целом за 2011 год экономика выросла всего на 0.9%. ВВП остается на 3.8% ниже докризисных уровней, причем экономика явно сползает в рецессию

Протоколы Банка Англии на этом фоне зафиксировали пессимистичные ожидания, хотя на смягчение монетарной политики Центробанк пока не решается, но обсуждения начала новых программ выкупа гособлигаций идут. Несмотря на достаточно негативные новости по ситуации в экономике, фунт продолжил корректироваться на волне стабилизации ситуации в Европе и закрытия коротких позиций, но долгосрочные перспективы остаются сложными.

Еврозона по-прежнему остается зоной нестабильности, но ситуация на долговом рынке продолжала улучшаться на фоне значительных объемов свободной ликвидности размещения долгов Италии и Испании проходит очень неплохо, тем более банки смогут в феврале привлечь новые трехлетние кредиты ЕЦБ. Fitch понизило рейтинги 5 стран Еврозоны (Бельгии, Кипру, Словении, Испании и Италии), но особой реакции рынков на это не было, фактически это просто фиксация того, что уже давно произошло. Греческие власти, после долгих переговоров пока так и не договорились с кредиторами по списанию долгов, давление со стороны Германии продолжало расти. Дошло до того, что немецкие власти предложили ввести должность еврокомиссара, который будет принимать решения по греческому бюджету, т.к. власти не способны провести необходимые реформы, сами греки категорически против. Проблемы есть и у Португалии, банкротство Греции несет риски для долгового рынка этой страны, потому ставки здесь продолжали расти, ЕЦБ же вынужден был вмешиваться и выкупать португальские облигации. Хотя ситуация немного стабилизировалась, но ситуация в Греции несет риски новой дестабилизации. Экономические отчеты выходили неоднозначно, индексы деловой активности в Еврозоне выросли, но остаются на рецессионных уровнях. В Германии ситуация очень неплохая, падение евро и вмешательство ЕЦБ улучшили настроения бизнеса. Индекс настроений деловой среды института Ifo в январе вырос третий месяц подряд, хотя растут пока только ожидания, оценка текущей ситуации снова немного ухудшилась, но показатель остается выше максимумов 2007 года, т.е. на очень хороших уровнях. Инфляционное давление снижается, импортные цены в Германии замедлили годовой прирост до 3.9%. Промышленные заказы в Еврозоне оставались слабыми, показатель снизился на 1.3%, но это данные ноября, падение евро может поддержать промышленный сектор. Годовые темпы роста денежной массы в Еврозоне замедлились до 1.6%, темпы роста кредитования снизились до 1%, что позволит ЕЦБ проводить более мягкую монетарную политику. Потоки капитала в банковском секторе стабилизировались, в декабре прекратилась распродажа европейскими банками внешних активов, из банковской системы Европы также прекратился отток капитала, здесь основная заслуга ЕЦБ, который обеспечил систему долгосрочной ликвидностью. Европейская валюта продолжала корректироваться на неделе, мало того, сохраняется рекордная спекулятивная позиция на продажу евро, закрытие продаж может подтолкнуть евро ещё выше, хотя впереди саммит ЕС и окончательные решения по Греции, которые могут спровоцировать новую волну панических настроений, но, учитывая накопленный "шорт" по евро, сильного падения европейской валюты ждать не стоит даже в случае обострения.

США зафиксировали в январе улучшение деловой активности, хотя говорить о существенном улучшении преждевременно. Ипотечные ставки начали расти, а объемы ипотечного кредитования в январе выглядят слабо, после рождественских распродаж потребительский кредит резко сокращается. Ситуация на рынке жилья остается сложной, количество подписанных договоров на продажу жилья в декабре сокращалось, продажи на первичном рынке жилья также зафиксировали снижение - за год продажи упали на 7.3%. Активизации нет даже на фоне продолжающегося падения цен, которые были на 12.8% ниже уровня декабря прошлого года, спросом пользуется в основном дешевое жилье. Заявки на пособия по безработице за неделю подскочили до 377 тыс., но в целом это неплохие уровни, показатель удерживается ниже 400 тыс. Достаточно неплохую динамику показали заказы на товары длительного пользования, которые в декабре выросли ан 3.0%, но очень плохо выглядели заказы на электронику которые падали второй месяц подряд и это говорит о слабости потребительского сектора. Хорошую динамику продолжают показывать индексы потребительских настроений, индекс Мичиганского университета подскочил до 75, что является максимальным уровнем с февраля прошлого года, но даже после этого показатель остается ни низких исторических уровнях. Основной отчет, которого ждали рынки - данные по ВВП, рост экономики не полностью оправдал ожидания, прирост ВВП в 4 квартале составил 0.7%, или 2.8% в годовом пересчете SAAR. Относительно аналогичного квартала прошлого года ВВП растет на 1.6%. Всего за 2011 год ВВП США вырос на 1.7% относительно 2010 года, номинальный ВВП составил в 2011 году $15.09 трлн. и вырос за год на 3.9%, валовой долг федерального бюджета на конец года составлял $15.22 трлн. (100.9% от ВВП, как собственно и ожидалось). Но структура роста очень плоха, более половины роста - это прирост запасов, это несет риски ухудшения ситуации в начале 2012 года. Потребление было достаточно ровным, серьёзного всплеска здесь не произошло, госсектор сокращал расходы, причем сокращение в последующие кварталы будет только нарастать. Рост экономики в 2011 году был почти вдвое медленнее, чем в 2010 году и риски дальнейшего ухудшения сохраняются.

Сильное влияние на рынки оказазало заседание ФРС по ставкам, впервые были опубликованы прогнозы по динамике процентных ставок. Федрезерв прогнозирует сохранение исключительно низких ставок до конца 2014 года (ранее указывалась середина 2013 года), но прогнозы членов ФРС очень разнятся согласия никакого нет. Столь длительный период низких ставок говорит о том, что ФРС не ожидает существенного улучшения ситуации в экономике. Прогнозы роста понижены, прогнозы по инфляции также понижены, монетарные власти готовы пойти на дополнительное вливание денег, чтобы поддержать экономику. Пока запустить печатный станов ФРС все же не решается, но опубликованные протоколы указывают на то, что вероятность запуска новых программ скупки ценных бумаг растет. Рост доллара и потребность Минфина в заимствованиях создает ситуацию, когда ФРС может пойти на новые меры. Иностранные Центробанки особого желания покупать облигации Казначейства США не проявляют, частный сектор может начать сокращать покупки, а лимит госдолга на неделе был повышен. В такой ситуации ставки могут начать расти и это будет подталкивать ФРС к новым покупкам на долговом рынке. Доллар на таком фоне и в условиях некоторой стабилизации в Еврозоне продолжал корректироваться. Всемирный экономический форум в Давосе выглядел достаточно блекло, много разговоров ни о чем, осмысленности мало, поверхностные, хотя и громкие заявления, большая неопределенность перспектив.

На неделе выйдут следующие наиболее значимые экономические показатели:

Неделя будет крайне интересной, волатильнотсь на рынка может быть высокой. Япония опубликует серию важных отчетов во вторник, выйдут данные по промышленному производству, занятости, потребительским расхода. Промышленность в ноябре показала крайне негативную динамику, в декабре можно ожидать умеренного восстановления, но показатели могут не оправдать ожиданий. Ситуация с занятостью также остается достаточно сложной, после землетрясения темпы восстановления крайне низкие, хотя расходы домохозяйств могут показать неплохую динамику, о чем сигнализировал отчет по розничным продажам. В среду данные по деловой активности в производственном секторе публикует Китай, деловая активность в последний месяц немного стабилизировалась, но показатели держатся на крайне низких уровнях, риски ухудшения экономической ситуации сохраняются. В целом, китайская экономика находится в состоянии замедления роста, японская экономика выглядит достаточно плохо, есть риски ухудшения ситуации в первой половине года. Йена сохраняет склонность к росту на фоне сокращения японцами внешних инвестиций, но Банк Японии продолжит вмешиваться в ситуацию на рынках для предотвращения роста японской валюты.

Великобритания во вторник опубликует данные по динамике денежной массы и кредитованию, но сильных изменений здесь быть не должно, обещают остаться низкими и настроения потребителей. В среду публикуется отчет по деловой активности в производственном секторе, есть надежда, что после провала во второй половине года показатель стабилизируется, хотя существенного улучшения здесь ждать не приходится, британская промышленность остается крайне слабой. В пятницу будет опубликован отчет по деловой активности в секторе услуг, здесь ситуация получше, хотя дальнейшего роста показателя все же ждать не стоит, негативная динамика розничного сектора должна негативно сказаться на активности. Фунт приблизился к декабрьским максимумам, основное восходящее движение, видимо, отыграно.

Еврозона начнет неделю с очередного саммита ЕС, на котором должны принять решения по второй помощи Греции и обсуждать налогово-бюджетный союз, также речь пойдет о европейском стабфонде. Пока никакой однозначности относительно того, что конкретные решения будут приняты нет. Неспособность европейцев найти компромисс может негативно сказаться на европейской валюте и обострить ситуацию на долговом рынке. Достаточно жесткая полемика относительно предложения Германии по лишению греков суверенитета в бюджетной политике вызвало достаточно болезненную реакцию в самой Греции. Но греки так и не способны выполнить поставленные перед ними задачи и выйти на целевые уровни дефицита бюджета, потому обострение вполне вероятно, риск выхода Греции из состава Еврозоны сохраняется. Дестабилизирующих факторов будет много, политика снова может стать основной темой для рынков. Из экономической отчетности Германия в понедельник опубликует данные по инфляции в январе, какого-то сюрпризы от этой отчетности ждать не стоит. Во вторник Германия опубликует отчет по ситуации на рынке труда и розничным продажам, ситуация с занятостью хорошая, сюрпризы здесь вряд ли будут. По ситуации в розничном секторе отчетность может быть хуже ожиданий, потребительский сектор остается слабым, хотя рождественские распродажи все же должны вывести показатели в плюс. В этот же день будут опубликованы данные по безработице в Еврозоне, Испания уже отчиталась, здесь новый рекорд и уровень безработицы вырос до 22.9%, в целом по Еврозоне также стоит ждать ухудшения ситуации. В среду и четверг публикуются отчеты по инфляции, усиления инфляционного давления пока ожидать не стоит, хотя и снижения инфляции на фоне падения европейской валюты ждать особо не приходится. Закрывать неделю будет отчет по розничным продажам по Еврозоне, после падения месяцем ранее показатель обещает показать умеренный рост. Основные риски для евро сейчас - это политические риски, сложности с принятием решений сохраняются, ситуация вокруг Греции остается крайне сложной, но объем коротких спекулятивных позиций по евро слишком высок, потому негатив может быть использован для фиксации прибылей. Колебания евро могут быть очень резкими.

США начнет неделю с публикации отчета по доходам и расходам потребителей в декабре, пока динамика показателей остается скорее негативной, но в декабре потребительская активность росла, индексы настроений потребителей также прибавляли, что может обеспечить достаточно неплохую динамику. Важным вопросом остается ситуация с доходами, потому как во второй половине года они показывали крайне слабую динамику. Во вторник будет опубликоан отчет S&P Case Shiller по динамике цен на жилье в США, рынок вторичного жилья немного активизировался к концу года, но динамика цен оставалась скорее негативной, улучшения ситуации здесь ждать не приходится. Также будет опубликован отчет по деловой активности в промышленности Чикаго, есть риски того, что он не оправдает ожиданий. Наиболее интересным будет отчет по доверию потребителей в январе, рождественские распродажи уже прошли, это может сказаться на индексах настроений, хотя многое указывает на позитивную динамику показателя, но рост может оказаться не таким оптимистичным, как этого ожидают. В среду США начинает публиковать январскую отчетность по ситуации на рынке труда. ADP опубликует свои данные по росту занятости в частном секторе, в декабре показатель резко вырос, но есть риски на пересмотр данных с понижением, официальная отчетность была совсем не такой позитивной. Но рост показателя в январе все же обещает быть неплохим. Также стоит обратить внимание на данные по деловой активности в промышленности за январь, есть предпосылки к тому, что показатель выйдет неплохо. В четверг публикуется отчет по недельным заявкам на пособие по безработице, здесь ситуация улучшилась, хотя показатель был крайне волатилен, снижение заявок будет сигнализировать о позитивной динамике на рынке труда. Также состоится выступление главы ФРС Б.Бернанке по ситуации в экономике, возможно, будут какие-то уточнения к последнему решению по ставкам. Монетарные власти снизили оценки экономического роста и подают сигналы о возможности новых стимулов, подтверждение этого может оказывать давление на американскую валюту. Закрывать неделю в пятницу будет отчет по ситуации на рынке труда за январь, причем планируется большой пересмотр данных с учетом проведенной переписи населения, возможны значительные изменения в оценке показателей занятости и безработицы. В этой ситуации динамика рынков может быть крайне неоднозначной, потому как быстро оценить все изменения вряд ли удастся. Также в пятницу выйдут данные по деловой активности в секторе услуг и заказам в промышленности, но сильное влияние на рынки они вряд ли окажут, все внимание будет приковано к отчету по занятости. Доллар в последние недели корректировался, но основные цели коррекции уже отыграны, дальнейшее падение может указать на изменение динамики американской валюты, ожидание дальнейшего смягчения монетарной политики может сформировать негативное отношение к перспективам доллара, в то же время сохраняются риски обострения ситуации в Еврозоне, потому динамика доллара может быть неоднозначной

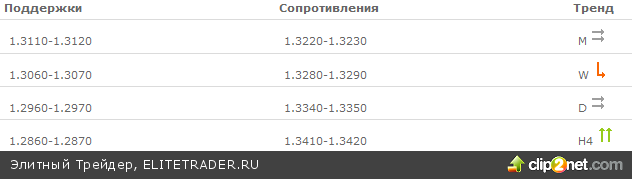

EURUSD

В январе европейская валюта упала до новых минимумов, после чего резко скорректировалась, давление на евро сохраняется. На прошедшей неделе пара продолжила коррекцию и смогла закрыть неделю на достаточно высоких уровнях, хотя риски возобновления негативной динамики сохраняются. На недельном таймфрейме нисходящее давление на пару сохраняется, но пара сформировала "поглощение", в основании "дожи", что предполагает возможности восстановления европейской валюты к декабрьским максимумам. На дневном таймфрейме европейская валюта сформировала конвергенции и резко выросла, закрытие недели повышает шансы на продолжение роста в район 1.35/1.36, но нужно закрепить текущие достижения. Закрепление выше 1.3230 будет сигнализировать в пользу роста европейской валюты. Закрепление ниже 1.3120 будет сигнализировать в пользу снижения

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.3230 со стопами выше 1.3290. Покупки можно рассмотреть в районе 1.3120 со стопами ниже 1.3060.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.3110. Покупки можно рассмотреть в случае закрепления выше 1.3230.

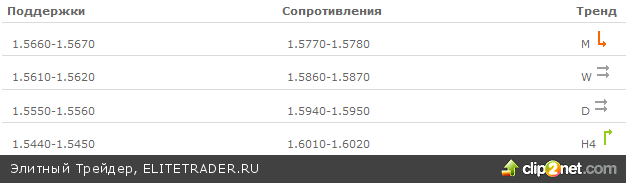

GBPUSD

В январе английская валюта предприняла очередную попытку преодолеть поддержки в районе 1.53 и снова безуспешно, после чего резко скорректировалась. На прошедшей неделе фунт продолжил рост после того, как не удалось преодолеть поддержки. На недельном таймфрейме пара смогла удержаться выше поддержек и сформировала разворотные сигналы, но пока держится ниже декабрьских максимумов, не исключено возобновление падения пары, если сопротивления преодолеть не удастся. На дневном таймфрейме английский фунт сформировал конвергенции и резко скорректировался, преодолев линию тренда, но в моменте пара перекуплена и приблизилась к сильному сопротивлению. Преодоление поддержек в районе 1.5660 станет сигналом к снижению. Закрепление выше 1.5780 будет провоцировать рост фунта.

GBPUSD, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.5780 со стопами выше 1.5870. Покупки можно рассмотреть в районе 1.5670 со стопами ниже 1.5610.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.5660. Покупки можно рассмотреть в случае закрепления выше 1.5780 и выше 1.5870.

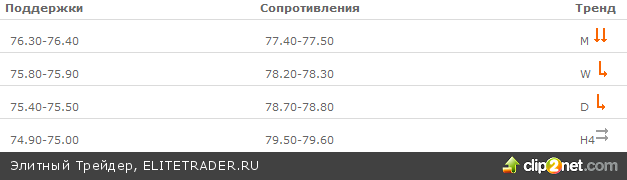

USDJPY

В январе пара так и не смогла преодолеть сопротивлений практически не изменила своих позиций, хотя движения крайне незначительные, падение ограничено интервенциями Банка Японии, но нисходящее давление пока в силе. На прошедшей неделе пара резко выросла в начале недели, не исключено вмешательство монетарных властей, но к закрытию недели все вернулось на свои места. На недельном таймфрейме пара склонна к снижению, но вмешательство Центробанка удерживает её от дальнейшего падения. На дневном таймфрейме никакой однозначной тенденции по паре нет, но йена продолжает оставаться выше 76.40, волатильность колебаний возросла. Закрепление ниже 76.40 может спровоцировать продолжение нисходящего движения. Закрепление выше 77.50 даст сигнал к росту.

USDJPY, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 77.50 со стопами выше 78.20. Покупки можно рассмотреть в районе 76.40 со стопами ниже 75.80.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 76.40. Покупки можно рассмотреть в случае закрепления выше 77.50 и выше 78.20

На прошедшей неделе ситуация на европейских рынках продолжала стабилизироваться, МВФ тоже понизил свои экономические прогнозы, рост мировой экономики замедлится, Европе грозит рецессия. В Азии ликвидность на неделе была низкой, Китай всю неделю отдыхал в связи с празднованием китайского нового года. Японские новости мало на что влияли, Банк Японии снова оставил ставку неизменной, каких-то шагов от Центробанка не ожидалось, хотя признаки вмешательства в валютные торги присутствуют. С внешней торговлей Японии ситуация остается крайне сложной, впервые с 1980 года страна закрыла год с дефицитом, ухудшение ситуации создает долгосрочные риски для экономики и финансовой системы. Дефицит торгового баланса составил 0.57 трлн. йен, экспорт вырос на 0.17% за месяц, импорт вырос на 0.71% за месяц. Годовое сокращение экспорта составило 8.0%, а годовой рост импорта составил 8.1%. Экспорт в Китай за год сократился на 16.2%, а импорт вырос на 5.8%, в целом по Азии экспорт сократился на 11.7%, а импорт вырос на 6.7%, сальдо торговли с азиатскими странами сократилось за год на 53.9%. Экспорт в Западную Европу сократился за год на 14.5%, а импорт вырос на 4.2%, а сальдо торговли сократилось на 58.4%

Розничная торговля немного активизировалась, рост ща месяц составил 0.3%, годовой прирост составил 2.5%, но продажи крупных ритейлеров выглядели слабо. Цены не растут, за год они снизились на 0.2%, хотя для Японии это нормальная ситуация - дефляция уже не первое десятилетие является нормой. Йена на неделе совершала достаточно забавные кульбиты, явно не обошлось без вмешательства со стороны властей, но к закрытию неделю пара вернулась к уровням открытия.

В Великобритании ситуация с бюджетом немного стабилизировалась благодаря повышению налогов, расходы росли медленно. Госдолг вырос за год на 120.9 млрд. фунтов и к декабрю превысил 1 трлн. фунтов, достигнув 64.2% от ВВП. Общий долг с учетом госгарантий госгарантий по банковскому сектору достиг 2329.9 млрд. фунтов, или 149.1% от ВВП. Ситуация с заказами в промышленности немного улучшилась, хотя показатель остается на крайне низких уровнях. В розничном секторе наблюдается дальнейшее ухудшение индекс розничных продаж Конфедерации британской промышленности обвалился до минимальных уровней с весны 2009 года. Отчет по ВВП вышел плохо, падение экономики в 4 квартале составило 0.2%, падение в промышленности составило 1.2%, сектор услуг остался без изменений только благодаря госсектору. Годовой прирост ВВП составил 0.8% в 4 квартале, а в целом за 2011 год экономика выросла всего на 0.9%. ВВП остается на 3.8% ниже докризисных уровней, причем экономика явно сползает в рецессию

Протоколы Банка Англии на этом фоне зафиксировали пессимистичные ожидания, хотя на смягчение монетарной политики Центробанк пока не решается, но обсуждения начала новых программ выкупа гособлигаций идут. Несмотря на достаточно негативные новости по ситуации в экономике, фунт продолжил корректироваться на волне стабилизации ситуации в Европе и закрытия коротких позиций, но долгосрочные перспективы остаются сложными.

Еврозона по-прежнему остается зоной нестабильности, но ситуация на долговом рынке продолжала улучшаться на фоне значительных объемов свободной ликвидности размещения долгов Италии и Испании проходит очень неплохо, тем более банки смогут в феврале привлечь новые трехлетние кредиты ЕЦБ. Fitch понизило рейтинги 5 стран Еврозоны (Бельгии, Кипру, Словении, Испании и Италии), но особой реакции рынков на это не было, фактически это просто фиксация того, что уже давно произошло. Греческие власти, после долгих переговоров пока так и не договорились с кредиторами по списанию долгов, давление со стороны Германии продолжало расти. Дошло до того, что немецкие власти предложили ввести должность еврокомиссара, который будет принимать решения по греческому бюджету, т.к. власти не способны провести необходимые реформы, сами греки категорически против. Проблемы есть и у Португалии, банкротство Греции несет риски для долгового рынка этой страны, потому ставки здесь продолжали расти, ЕЦБ же вынужден был вмешиваться и выкупать португальские облигации. Хотя ситуация немного стабилизировалась, но ситуация в Греции несет риски новой дестабилизации. Экономические отчеты выходили неоднозначно, индексы деловой активности в Еврозоне выросли, но остаются на рецессионных уровнях. В Германии ситуация очень неплохая, падение евро и вмешательство ЕЦБ улучшили настроения бизнеса. Индекс настроений деловой среды института Ifo в январе вырос третий месяц подряд, хотя растут пока только ожидания, оценка текущей ситуации снова немного ухудшилась, но показатель остается выше максимумов 2007 года, т.е. на очень хороших уровнях. Инфляционное давление снижается, импортные цены в Германии замедлили годовой прирост до 3.9%. Промышленные заказы в Еврозоне оставались слабыми, показатель снизился на 1.3%, но это данные ноября, падение евро может поддержать промышленный сектор. Годовые темпы роста денежной массы в Еврозоне замедлились до 1.6%, темпы роста кредитования снизились до 1%, что позволит ЕЦБ проводить более мягкую монетарную политику. Потоки капитала в банковском секторе стабилизировались, в декабре прекратилась распродажа европейскими банками внешних активов, из банковской системы Европы также прекратился отток капитала, здесь основная заслуга ЕЦБ, который обеспечил систему долгосрочной ликвидностью. Европейская валюта продолжала корректироваться на неделе, мало того, сохраняется рекордная спекулятивная позиция на продажу евро, закрытие продаж может подтолкнуть евро ещё выше, хотя впереди саммит ЕС и окончательные решения по Греции, которые могут спровоцировать новую волну панических настроений, но, учитывая накопленный "шорт" по евро, сильного падения европейской валюты ждать не стоит даже в случае обострения.

США зафиксировали в январе улучшение деловой активности, хотя говорить о существенном улучшении преждевременно. Ипотечные ставки начали расти, а объемы ипотечного кредитования в январе выглядят слабо, после рождественских распродаж потребительский кредит резко сокращается. Ситуация на рынке жилья остается сложной, количество подписанных договоров на продажу жилья в декабре сокращалось, продажи на первичном рынке жилья также зафиксировали снижение - за год продажи упали на 7.3%. Активизации нет даже на фоне продолжающегося падения цен, которые были на 12.8% ниже уровня декабря прошлого года, спросом пользуется в основном дешевое жилье. Заявки на пособия по безработице за неделю подскочили до 377 тыс., но в целом это неплохие уровни, показатель удерживается ниже 400 тыс. Достаточно неплохую динамику показали заказы на товары длительного пользования, которые в декабре выросли ан 3.0%, но очень плохо выглядели заказы на электронику которые падали второй месяц подряд и это говорит о слабости потребительского сектора. Хорошую динамику продолжают показывать индексы потребительских настроений, индекс Мичиганского университета подскочил до 75, что является максимальным уровнем с февраля прошлого года, но даже после этого показатель остается ни низких исторических уровнях. Основной отчет, которого ждали рынки - данные по ВВП, рост экономики не полностью оправдал ожидания, прирост ВВП в 4 квартале составил 0.7%, или 2.8% в годовом пересчете SAAR. Относительно аналогичного квартала прошлого года ВВП растет на 1.6%. Всего за 2011 год ВВП США вырос на 1.7% относительно 2010 года, номинальный ВВП составил в 2011 году $15.09 трлн. и вырос за год на 3.9%, валовой долг федерального бюджета на конец года составлял $15.22 трлн. (100.9% от ВВП, как собственно и ожидалось). Но структура роста очень плоха, более половины роста - это прирост запасов, это несет риски ухудшения ситуации в начале 2012 года. Потребление было достаточно ровным, серьёзного всплеска здесь не произошло, госсектор сокращал расходы, причем сокращение в последующие кварталы будет только нарастать. Рост экономики в 2011 году был почти вдвое медленнее, чем в 2010 году и риски дальнейшего ухудшения сохраняются.

Сильное влияние на рынки оказазало заседание ФРС по ставкам, впервые были опубликованы прогнозы по динамике процентных ставок. Федрезерв прогнозирует сохранение исключительно низких ставок до конца 2014 года (ранее указывалась середина 2013 года), но прогнозы членов ФРС очень разнятся согласия никакого нет. Столь длительный период низких ставок говорит о том, что ФРС не ожидает существенного улучшения ситуации в экономике. Прогнозы роста понижены, прогнозы по инфляции также понижены, монетарные власти готовы пойти на дополнительное вливание денег, чтобы поддержать экономику. Пока запустить печатный станов ФРС все же не решается, но опубликованные протоколы указывают на то, что вероятность запуска новых программ скупки ценных бумаг растет. Рост доллара и потребность Минфина в заимствованиях создает ситуацию, когда ФРС может пойти на новые меры. Иностранные Центробанки особого желания покупать облигации Казначейства США не проявляют, частный сектор может начать сокращать покупки, а лимит госдолга на неделе был повышен. В такой ситуации ставки могут начать расти и это будет подталкивать ФРС к новым покупкам на долговом рынке. Доллар на таком фоне и в условиях некоторой стабилизации в Еврозоне продолжал корректироваться. Всемирный экономический форум в Давосе выглядел достаточно блекло, много разговоров ни о чем, осмысленности мало, поверхностные, хотя и громкие заявления, большая неопределенность перспектив.

На неделе выйдут следующие наиболее значимые экономические показатели:

Неделя будет крайне интересной, волатильнотсь на рынка может быть высокой. Япония опубликует серию важных отчетов во вторник, выйдут данные по промышленному производству, занятости, потребительским расхода. Промышленность в ноябре показала крайне негативную динамику, в декабре можно ожидать умеренного восстановления, но показатели могут не оправдать ожиданий. Ситуация с занятостью также остается достаточно сложной, после землетрясения темпы восстановления крайне низкие, хотя расходы домохозяйств могут показать неплохую динамику, о чем сигнализировал отчет по розничным продажам. В среду данные по деловой активности в производственном секторе публикует Китай, деловая активность в последний месяц немного стабилизировалась, но показатели держатся на крайне низких уровнях, риски ухудшения экономической ситуации сохраняются. В целом, китайская экономика находится в состоянии замедления роста, японская экономика выглядит достаточно плохо, есть риски ухудшения ситуации в первой половине года. Йена сохраняет склонность к росту на фоне сокращения японцами внешних инвестиций, но Банк Японии продолжит вмешиваться в ситуацию на рынках для предотвращения роста японской валюты.

Великобритания во вторник опубликует данные по динамике денежной массы и кредитованию, но сильных изменений здесь быть не должно, обещают остаться низкими и настроения потребителей. В среду публикуется отчет по деловой активности в производственном секторе, есть надежда, что после провала во второй половине года показатель стабилизируется, хотя существенного улучшения здесь ждать не приходится, британская промышленность остается крайне слабой. В пятницу будет опубликован отчет по деловой активности в секторе услуг, здесь ситуация получше, хотя дальнейшего роста показателя все же ждать не стоит, негативная динамика розничного сектора должна негативно сказаться на активности. Фунт приблизился к декабрьским максимумам, основное восходящее движение, видимо, отыграно.

Еврозона начнет неделю с очередного саммита ЕС, на котором должны принять решения по второй помощи Греции и обсуждать налогово-бюджетный союз, также речь пойдет о европейском стабфонде. Пока никакой однозначности относительно того, что конкретные решения будут приняты нет. Неспособность европейцев найти компромисс может негативно сказаться на европейской валюте и обострить ситуацию на долговом рынке. Достаточно жесткая полемика относительно предложения Германии по лишению греков суверенитета в бюджетной политике вызвало достаточно болезненную реакцию в самой Греции. Но греки так и не способны выполнить поставленные перед ними задачи и выйти на целевые уровни дефицита бюджета, потому обострение вполне вероятно, риск выхода Греции из состава Еврозоны сохраняется. Дестабилизирующих факторов будет много, политика снова может стать основной темой для рынков. Из экономической отчетности Германия в понедельник опубликует данные по инфляции в январе, какого-то сюрпризы от этой отчетности ждать не стоит. Во вторник Германия опубликует отчет по ситуации на рынке труда и розничным продажам, ситуация с занятостью хорошая, сюрпризы здесь вряд ли будут. По ситуации в розничном секторе отчетность может быть хуже ожиданий, потребительский сектор остается слабым, хотя рождественские распродажи все же должны вывести показатели в плюс. В этот же день будут опубликованы данные по безработице в Еврозоне, Испания уже отчиталась, здесь новый рекорд и уровень безработицы вырос до 22.9%, в целом по Еврозоне также стоит ждать ухудшения ситуации. В среду и четверг публикуются отчеты по инфляции, усиления инфляционного давления пока ожидать не стоит, хотя и снижения инфляции на фоне падения европейской валюты ждать особо не приходится. Закрывать неделю будет отчет по розничным продажам по Еврозоне, после падения месяцем ранее показатель обещает показать умеренный рост. Основные риски для евро сейчас - это политические риски, сложности с принятием решений сохраняются, ситуация вокруг Греции остается крайне сложной, но объем коротких спекулятивных позиций по евро слишком высок, потому негатив может быть использован для фиксации прибылей. Колебания евро могут быть очень резкими.

США начнет неделю с публикации отчета по доходам и расходам потребителей в декабре, пока динамика показателей остается скорее негативной, но в декабре потребительская активность росла, индексы настроений потребителей также прибавляли, что может обеспечить достаточно неплохую динамику. Важным вопросом остается ситуация с доходами, потому как во второй половине года они показывали крайне слабую динамику. Во вторник будет опубликоан отчет S&P Case Shiller по динамике цен на жилье в США, рынок вторичного жилья немного активизировался к концу года, но динамика цен оставалась скорее негативной, улучшения ситуации здесь ждать не приходится. Также будет опубликован отчет по деловой активности в промышленности Чикаго, есть риски того, что он не оправдает ожиданий. Наиболее интересным будет отчет по доверию потребителей в январе, рождественские распродажи уже прошли, это может сказаться на индексах настроений, хотя многое указывает на позитивную динамику показателя, но рост может оказаться не таким оптимистичным, как этого ожидают. В среду США начинает публиковать январскую отчетность по ситуации на рынке труда. ADP опубликует свои данные по росту занятости в частном секторе, в декабре показатель резко вырос, но есть риски на пересмотр данных с понижением, официальная отчетность была совсем не такой позитивной. Но рост показателя в январе все же обещает быть неплохим. Также стоит обратить внимание на данные по деловой активности в промышленности за январь, есть предпосылки к тому, что показатель выйдет неплохо. В четверг публикуется отчет по недельным заявкам на пособие по безработице, здесь ситуация улучшилась, хотя показатель был крайне волатилен, снижение заявок будет сигнализировать о позитивной динамике на рынке труда. Также состоится выступление главы ФРС Б.Бернанке по ситуации в экономике, возможно, будут какие-то уточнения к последнему решению по ставкам. Монетарные власти снизили оценки экономического роста и подают сигналы о возможности новых стимулов, подтверждение этого может оказывать давление на американскую валюту. Закрывать неделю в пятницу будет отчет по ситуации на рынке труда за январь, причем планируется большой пересмотр данных с учетом проведенной переписи населения, возможны значительные изменения в оценке показателей занятости и безработицы. В этой ситуации динамика рынков может быть крайне неоднозначной, потому как быстро оценить все изменения вряд ли удастся. Также в пятницу выйдут данные по деловой активности в секторе услуг и заказам в промышленности, но сильное влияние на рынки они вряд ли окажут, все внимание будет приковано к отчету по занятости. Доллар в последние недели корректировался, но основные цели коррекции уже отыграны, дальнейшее падение может указать на изменение динамики американской валюты, ожидание дальнейшего смягчения монетарной политики может сформировать негативное отношение к перспективам доллара, в то же время сохраняются риски обострения ситуации в Еврозоне, потому динамика доллара может быть неоднозначной

EURUSD

В январе европейская валюта упала до новых минимумов, после чего резко скорректировалась, давление на евро сохраняется. На прошедшей неделе пара продолжила коррекцию и смогла закрыть неделю на достаточно высоких уровнях, хотя риски возобновления негативной динамики сохраняются. На недельном таймфрейме нисходящее давление на пару сохраняется, но пара сформировала "поглощение", в основании "дожи", что предполагает возможности восстановления европейской валюты к декабрьским максимумам. На дневном таймфрейме европейская валюта сформировала конвергенции и резко выросла, закрытие недели повышает шансы на продолжение роста в район 1.35/1.36, но нужно закрепить текущие достижения. Закрепление выше 1.3230 будет сигнализировать в пользу роста европейской валюты. Закрепление ниже 1.3120 будет сигнализировать в пользу снижения

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.3230 со стопами выше 1.3290. Покупки можно рассмотреть в районе 1.3120 со стопами ниже 1.3060.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.3110. Покупки можно рассмотреть в случае закрепления выше 1.3230.

GBPUSD

В январе английская валюта предприняла очередную попытку преодолеть поддержки в районе 1.53 и снова безуспешно, после чего резко скорректировалась. На прошедшей неделе фунт продолжил рост после того, как не удалось преодолеть поддержки. На недельном таймфрейме пара смогла удержаться выше поддержек и сформировала разворотные сигналы, но пока держится ниже декабрьских максимумов, не исключено возобновление падения пары, если сопротивления преодолеть не удастся. На дневном таймфрейме английский фунт сформировал конвергенции и резко скорректировался, преодолев линию тренда, но в моменте пара перекуплена и приблизилась к сильному сопротивлению. Преодоление поддержек в районе 1.5660 станет сигналом к снижению. Закрепление выше 1.5780 будет провоцировать рост фунта.

GBPUSD, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 1.5780 со стопами выше 1.5870. Покупки можно рассмотреть в районе 1.5670 со стопами ниже 1.5610.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 1.5660. Покупки можно рассмотреть в случае закрепления выше 1.5780 и выше 1.5870.

USDJPY

В январе пара так и не смогла преодолеть сопротивлений практически не изменила своих позиций, хотя движения крайне незначительные, падение ограничено интервенциями Банка Японии, но нисходящее давление пока в силе. На прошедшей неделе пара резко выросла в начале недели, не исключено вмешательство монетарных властей, но к закрытию недели все вернулось на свои места. На недельном таймфрейме пара склонна к снижению, но вмешательство Центробанка удерживает её от дальнейшего падения. На дневном таймфрейме никакой однозначной тенденции по паре нет, но йена продолжает оставаться выше 76.40, волатильность колебаний возросла. Закрепление ниже 76.40 может спровоцировать продолжение нисходящего движения. Закрепление выше 77.50 даст сигнал к росту.

USDJPY, Weekly

Рекомендации:

1. Агрессивные трейдеры могут пробовать продавать в районе 77.50 со стопами выше 78.20. Покупки можно рассмотреть в районе 76.40 со стопами ниже 75.80.

2. Более спокойные продажи по паре можно рассмотреть после закрепления ниже 76.40. Покупки можно рассмотреть в случае закрепления выше 77.50 и выше 78.20

/Элитный Трейдер, ELITETRADER.RU/

https://alpari.com/ru Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба