12 марта 2012 БФА Моисеев Алексей

Внешние рынки рисковых активов умеренно отступают на фоне неопределенности долгосрочных последствий событий прошлой недели и в преддверии завтрашнего заседания ФРС США. Ожидаем сегодня консолидацию индекса ММВБ в районе 1600 пунктов

В рабочее воскресенье, 11 марта, торги на российском рынке акций открылись существенным ростом котировок. Однако после того как уже в первые минуты торгов было отыграно улучшение настроений, наблюдавшееся на внешних рынках в четверг и пятницу, российские индексы перешли в вялый боковик чтобы снова шагнуть вверх лишь в самом конце сессии. Индекс ММВБ, почти весь день простоявший без движения под отметкой 1600 пунктов, к закрытию поднялся до 1607,49 пунктов (+2,2 %).

Среди лидеров – нефтегазовый сектор (префы Транснефти +6,21 %; обычка Сургутнефтегаза +4,28 %, обычка Татнефти +3,45 %) и металлургия (Мечел +3,45 %, НЛМК +3,25 %, ММК +3,18 %, Северсталь +2,66 %), среди менее ликвидных бумаг – Магнит (+5,68 %). Отдельные акции электроэнергетического сектора при этом скорректировались (обычка РАО ЭС Востока -2,52 %, МОЭСК -1,08 %, Э.ОНРоссия -0,24 %).

Азиатские фондовые индексы начинают неделю преимущественно на отрицательной территории, теряя в пределах 1 %. Укрепление доллара на валютном рынке (в частности, пара евро/доллар ушла ниже 1,31 впервые со второй декады февраля) может оказать определенное давление на сырьевые рынки – впрочем, пока нефть Brent остается выше 125 долл./барр

Основные события второй половины прошлой недели в моменте не принесли инвесторам существенных разочарований, однако в долгосрочной перспективе только увеличивают степень неопределенности в мировой экономике. В первую очередь это касается реструктуризации греческого долга и китайской внешнеторговой статистики, зафиксировавшей наиболее значительный дефицит торгового баланса за два с лишним десятилетия

В этих условиях рынки могут занять выжидательную позицию перед следующим важным событием – завтрашним заседанием ФРС США. Серьезных предпосылок для снижения российских индексов в понедельник пока нет, однако и штурм локальных максимумов недельной давности в условиях сомнений на внешних рынках маловероятен. Ожидаем сегодня консолидацию индекса ММВБ в районе 1600 пунктов

Башнефть

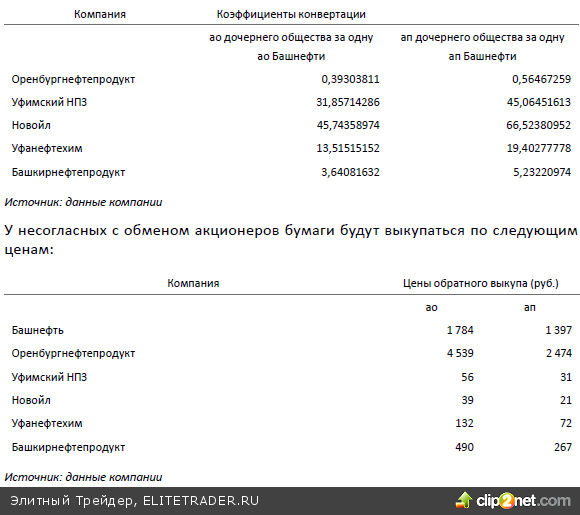

Компания консолидирует дочерние предприятия 27 апреля состоится внеочередное собрание акционеров Башнефти, в повестке которого – вопросы о присоединении дочерних обществ путем конвертации их акций в бумаги допэмиссий родительской компании. В связи с этим одновременно будут решены вопросы о выпуске обыкновенных и привилегированных акций. К Башнефти присоединятся Башкирнефтепродукт, Уфанефтехим, Оренбургнефтепродукт, Уфимский НПЗ и Ново-Уфимский НПЗ (Новойл). Мы считаем консолидацию умеренно положительным фактором для инвестиционной привлекательности акций Башнефти хотя бы с точки зрения роста объема акций в свободном обращении – как в абсолютном, так и в относительном выражении. Доля миноритариев в дочерних предприятиях в среднем значительно выше, чем в капитале Башнефти. Впрочем, мы уже подчеркивали риск инвестиций в акции Башнефти, связанный с высокой вероятностью резкого снижения дивидендных выплат. Низкая ликвидность и неясные перспективы делали бумаги «дочек» Башнефти довольно рискованным объектом инвестирования. Основная их часть имеет обращение лишь в РТС Board, а акции Уфанефтехима и Уфаоргсинтеза, ранее имевшие листинг на ММВБ, были сняты с торгов в преддверии консолидации. Согласно материалам к собранию акционеров, конвертация акций дочерних компаний в бумаги Башнефти будет проходить по следующим коэффициентам

Цены выкупа относительно ликвидных бумаг (Башнефти и торгующихся в РТС- Board Новойла и Башкирнефтепродукта) оказались очень близки к рыночным, что может говорить о заблаговременном присутствии информации о параметрах консолидации у некоторых участников рынка: в последнее время акции Башнефти демонстрировали устойчивый рост. Как мы и предполагали, возможностей для арбитражных операций условия обмена и выкупа практически не предоставили

ТГК-11

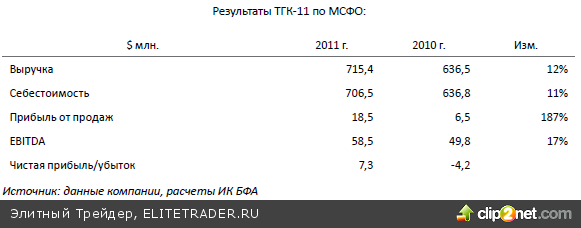

ТГК-11 получила чистую прибыль по МСФО в 2011 г. по срав- нению с чистым убытком годом ранее Генерирующая компания ТГК-11 выбралась из убытка в прошлом году благодаря тарифам на тепловую энергию и росту продаж, следует из сообщения компании.

Генерирующая компания смогла увеличить выручку на 12% в долларовом выражении благодаря росту тарифов на тепловую энергию по Омскому и Томскому филиалам, а также росту объёмов реализации. Увеличение операционных расходов связано с ростом цен на топливо с начала 2011 г., а также изменением регламента оптового рынка электроэнергии в части покупки электроэнергии на собственные нужды электростанций. Итогом операционной деятельности стал рост прибыли от продаж почти в три раза. Показатель EBITDA продемонстрировал положительную динамику за счет увеличения объемов продаж и снижения расходов на создание резерва по сомнительным долгам. По результатам деятельности за 2011 г. чистая прибыль по МСФО в составила $7,3 млн, тогда как годом ранее генератор завершил год чистым убытком в размере $4,2 млн, который сформировался, в частности, из- за переоценки активов.

МРСК Центра

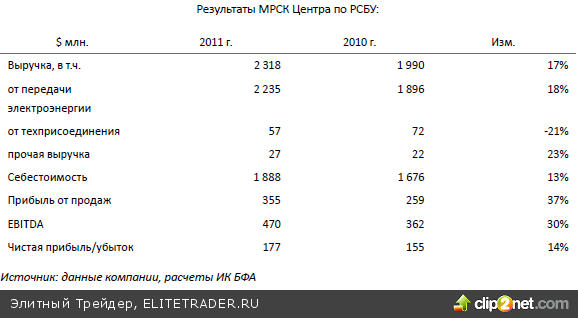

МРСК Центра отчиталась по РСБУ за 2011г. МРСК Центра опубликовала бухгалтерскую отчетность за 2011 г., подготовленную в соответствии с российскими стандартами бухгалтерского учета

Выручка компании по сравнению с аналогичным периодом прошлого года выросла на 17 % в долларовом выражении за счет роста выручки от передачи электроэнергии. Объем передачи электроэнергии, по итогам 2011 г., увеличился на 1,4% и составил 54,09 млрд кВтч, что обусловлено ростом энергопотребления в ряде филиалов МРСК Центра: в Белгородэнерго рост объема передачи составил 4,4%, Липецкэнерго - 2,7%, Курскэнерго - 2,6%, Орелэнерго - 2,1%. Данный рост связан с увеличением потребления электроэнергии крупными металлургическими компаниями. Выручка от технологического присоединения снизилась на 21% в связи с переходом всех филиалов в 2011 г. на RAB- регулирование. Рост прибыли от продаж, показателя EBITDA и чистой прибыли обусловлен опережающим темпом роста выручки над темпом роста себестоимости, ростом объемов потребления электроэнергии в регионах деятельности компании, полученным эффектом от реализации программы управления издержками в части снижения потерь электрической энергии, оптимизации расходов на персонал, сокращения общехозяйственных расходов и снижения затрат на приобретение услуг производственного характера

МРСК Юга

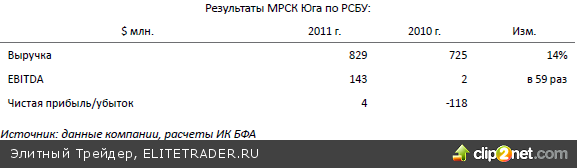

МРСК Юга впервые завершило год с прибылью МРСК Юга по итогам 2011 г. получило чистую прибыль по РСБУ в размере 117 млн рублей. Такого результата МРСК Юга добилась впервые с начала работы компании: в предыдущие периоды распредкомпания получала лишь убытки. Получение положительного годового финансового результата стало возможным благодаря окончанию периода «становления компании в непростом регионе». «Впервые в истории компании мы прошлый год закончили с прибылью в 117 млн. К сожалению, предшествующие годы компания заканчивала с убытками, в том числе 2010 г. был завершен с чистым убытком 3,59 млрд рублей», — сообщил генеральный директор компании Сергей Архипов

Что касается планов на текущий год, то компания намерена выручить в 2012 г. 26,113 млрд рублей ($884 млн), показатель EBITDA на текущий год запланирован в размере 4,77 млрд рублей ($161,5 млн). Итоги работы компании окончательно будут утверждены на собрании акционеров в июне текущего года

Разгуляй

Разгуляй получил $100 млн. убытка в 2011 г. Крупный российский агрохолдинг Разгуляй получил около $100 млн. убытка из-за падения цен на сахар, по предварительным данным управленческой отчетности за 2011 год. Напомним, что в 2010 году Разгуляю удалось получить прибыль по МСФО на уровне $4,7 млн. после убытка в $50 млн. в 2009 году. В компании считают, что на финансовых результатах группы Разгуляй негативно сказалась конъюнктура сельскохозяйственных рынков, из-за рекордного урожая свеклы в РФ произошло сезонное снижение цен на сахар. Также с 20 марта сего года оперативным руководством группой Разгуляй будет заниматься Михаил Галуев, а гендиректор Рустем Миргалимов займет пост председателя правления компании. Ранее г-ин Галуев был операционным директором компании Юнимилк. После слияния Юнимилка с Danone г-ин Галуев занял пост директора по развитию бизнес в Danone- Юнимилк

В рабочее воскресенье, 11 марта, торги на российском рынке акций открылись существенным ростом котировок. Однако после того как уже в первые минуты торгов было отыграно улучшение настроений, наблюдавшееся на внешних рынках в четверг и пятницу, российские индексы перешли в вялый боковик чтобы снова шагнуть вверх лишь в самом конце сессии. Индекс ММВБ, почти весь день простоявший без движения под отметкой 1600 пунктов, к закрытию поднялся до 1607,49 пунктов (+2,2 %).

Среди лидеров – нефтегазовый сектор (префы Транснефти +6,21 %; обычка Сургутнефтегаза +4,28 %, обычка Татнефти +3,45 %) и металлургия (Мечел +3,45 %, НЛМК +3,25 %, ММК +3,18 %, Северсталь +2,66 %), среди менее ликвидных бумаг – Магнит (+5,68 %). Отдельные акции электроэнергетического сектора при этом скорректировались (обычка РАО ЭС Востока -2,52 %, МОЭСК -1,08 %, Э.ОНРоссия -0,24 %).

Азиатские фондовые индексы начинают неделю преимущественно на отрицательной территории, теряя в пределах 1 %. Укрепление доллара на валютном рынке (в частности, пара евро/доллар ушла ниже 1,31 впервые со второй декады февраля) может оказать определенное давление на сырьевые рынки – впрочем, пока нефть Brent остается выше 125 долл./барр

Основные события второй половины прошлой недели в моменте не принесли инвесторам существенных разочарований, однако в долгосрочной перспективе только увеличивают степень неопределенности в мировой экономике. В первую очередь это касается реструктуризации греческого долга и китайской внешнеторговой статистики, зафиксировавшей наиболее значительный дефицит торгового баланса за два с лишним десятилетия

В этих условиях рынки могут занять выжидательную позицию перед следующим важным событием – завтрашним заседанием ФРС США. Серьезных предпосылок для снижения российских индексов в понедельник пока нет, однако и штурм локальных максимумов недельной давности в условиях сомнений на внешних рынках маловероятен. Ожидаем сегодня консолидацию индекса ММВБ в районе 1600 пунктов

Башнефть

Компания консолидирует дочерние предприятия 27 апреля состоится внеочередное собрание акционеров Башнефти, в повестке которого – вопросы о присоединении дочерних обществ путем конвертации их акций в бумаги допэмиссий родительской компании. В связи с этим одновременно будут решены вопросы о выпуске обыкновенных и привилегированных акций. К Башнефти присоединятся Башкирнефтепродукт, Уфанефтехим, Оренбургнефтепродукт, Уфимский НПЗ и Ново-Уфимский НПЗ (Новойл). Мы считаем консолидацию умеренно положительным фактором для инвестиционной привлекательности акций Башнефти хотя бы с точки зрения роста объема акций в свободном обращении – как в абсолютном, так и в относительном выражении. Доля миноритариев в дочерних предприятиях в среднем значительно выше, чем в капитале Башнефти. Впрочем, мы уже подчеркивали риск инвестиций в акции Башнефти, связанный с высокой вероятностью резкого снижения дивидендных выплат. Низкая ликвидность и неясные перспективы делали бумаги «дочек» Башнефти довольно рискованным объектом инвестирования. Основная их часть имеет обращение лишь в РТС Board, а акции Уфанефтехима и Уфаоргсинтеза, ранее имевшие листинг на ММВБ, были сняты с торгов в преддверии консолидации. Согласно материалам к собранию акционеров, конвертация акций дочерних компаний в бумаги Башнефти будет проходить по следующим коэффициентам

Цены выкупа относительно ликвидных бумаг (Башнефти и торгующихся в РТС- Board Новойла и Башкирнефтепродукта) оказались очень близки к рыночным, что может говорить о заблаговременном присутствии информации о параметрах консолидации у некоторых участников рынка: в последнее время акции Башнефти демонстрировали устойчивый рост. Как мы и предполагали, возможностей для арбитражных операций условия обмена и выкупа практически не предоставили

ТГК-11

ТГК-11 получила чистую прибыль по МСФО в 2011 г. по срав- нению с чистым убытком годом ранее Генерирующая компания ТГК-11 выбралась из убытка в прошлом году благодаря тарифам на тепловую энергию и росту продаж, следует из сообщения компании.

Генерирующая компания смогла увеличить выручку на 12% в долларовом выражении благодаря росту тарифов на тепловую энергию по Омскому и Томскому филиалам, а также росту объёмов реализации. Увеличение операционных расходов связано с ростом цен на топливо с начала 2011 г., а также изменением регламента оптового рынка электроэнергии в части покупки электроэнергии на собственные нужды электростанций. Итогом операционной деятельности стал рост прибыли от продаж почти в три раза. Показатель EBITDA продемонстрировал положительную динамику за счет увеличения объемов продаж и снижения расходов на создание резерва по сомнительным долгам. По результатам деятельности за 2011 г. чистая прибыль по МСФО в составила $7,3 млн, тогда как годом ранее генератор завершил год чистым убытком в размере $4,2 млн, который сформировался, в частности, из- за переоценки активов.

МРСК Центра

МРСК Центра отчиталась по РСБУ за 2011г. МРСК Центра опубликовала бухгалтерскую отчетность за 2011 г., подготовленную в соответствии с российскими стандартами бухгалтерского учета

Выручка компании по сравнению с аналогичным периодом прошлого года выросла на 17 % в долларовом выражении за счет роста выручки от передачи электроэнергии. Объем передачи электроэнергии, по итогам 2011 г., увеличился на 1,4% и составил 54,09 млрд кВтч, что обусловлено ростом энергопотребления в ряде филиалов МРСК Центра: в Белгородэнерго рост объема передачи составил 4,4%, Липецкэнерго - 2,7%, Курскэнерго - 2,6%, Орелэнерго - 2,1%. Данный рост связан с увеличением потребления электроэнергии крупными металлургическими компаниями. Выручка от технологического присоединения снизилась на 21% в связи с переходом всех филиалов в 2011 г. на RAB- регулирование. Рост прибыли от продаж, показателя EBITDA и чистой прибыли обусловлен опережающим темпом роста выручки над темпом роста себестоимости, ростом объемов потребления электроэнергии в регионах деятельности компании, полученным эффектом от реализации программы управления издержками в части снижения потерь электрической энергии, оптимизации расходов на персонал, сокращения общехозяйственных расходов и снижения затрат на приобретение услуг производственного характера

МРСК Юга

МРСК Юга впервые завершило год с прибылью МРСК Юга по итогам 2011 г. получило чистую прибыль по РСБУ в размере 117 млн рублей. Такого результата МРСК Юга добилась впервые с начала работы компании: в предыдущие периоды распредкомпания получала лишь убытки. Получение положительного годового финансового результата стало возможным благодаря окончанию периода «становления компании в непростом регионе». «Впервые в истории компании мы прошлый год закончили с прибылью в 117 млн. К сожалению, предшествующие годы компания заканчивала с убытками, в том числе 2010 г. был завершен с чистым убытком 3,59 млрд рублей», — сообщил генеральный директор компании Сергей Архипов

Что касается планов на текущий год, то компания намерена выручить в 2012 г. 26,113 млрд рублей ($884 млн), показатель EBITDA на текущий год запланирован в размере 4,77 млрд рублей ($161,5 млн). Итоги работы компании окончательно будут утверждены на собрании акционеров в июне текущего года

Разгуляй

Разгуляй получил $100 млн. убытка в 2011 г. Крупный российский агрохолдинг Разгуляй получил около $100 млн. убытка из-за падения цен на сахар, по предварительным данным управленческой отчетности за 2011 год. Напомним, что в 2010 году Разгуляю удалось получить прибыль по МСФО на уровне $4,7 млн. после убытка в $50 млн. в 2009 году. В компании считают, что на финансовых результатах группы Разгуляй негативно сказалась конъюнктура сельскохозяйственных рынков, из-за рекордного урожая свеклы в РФ произошло сезонное снижение цен на сахар. Также с 20 марта сего года оперативным руководством группой Разгуляй будет заниматься Михаил Галуев, а гендиректор Рустем Миргалимов займет пост председателя правления компании. Ранее г-ин Галуев был операционным директором компании Юнимилк. После слияния Юнимилка с Danone г-ин Галуев занял пост директора по развитию бизнес в Danone- Юнимилк

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба