23 марта 2012 slon.ru

Кому молиться на рынке

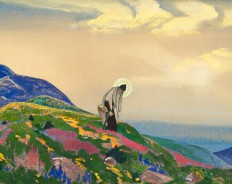

Плюсы долгосрочной стратегии очевидны, но я советую не забывать молиться на ночь. И это не шутка: риски при этой стратегии предугадать очень сложно. Хотя самый главный риск, по моему мнению, при этой стратегии кроется не в экономике, а в психологии: во время падения рынка возникает сильнейшая психологическая нагрузка. Есть даже шутливая поговорка: если вы считаете себя долгосрочным инвестором, то первые пять лет лучше не смотреть на цены. Кстати, есть у меня отличная история из жизни. Лет пять назад я присутствовал на одной конференции, где выступала необычная организация – Инвестиционное агентство Русской православной церкви. Делали они какой-то хитрый доклад о стратегии торговли облигациями, а после я по праву задал вопрос: «Святой отец, а скажите, пожалуйста, какому святому нужно ставить свечку, чтобы акции лучше росли?» Вопрос мой очень не понравился докладчику. Он нахмурился и начал заунывным голосом про то, что нужно не грешить, соблюдать посты, в церковь ходить и прочее. Но на вопрос не ответил, я еще раз поднимаю руку и встаю: «Я это все знаю и так. Меня интересует конкретно – кому?» Он задумался, а потом сказал: «святому Пантелеймону». И все участники конференции схватили блокнот и стали записывать. Кстати сказать, святой Пантелеймон в болезни помогает. Теперь вы понимаете, зачем ему молиться: чтобы укрепил нервы в моменты падения рынка.

При чем тут Фрейд

Большинство россиян (хорошо это или плохо – не знаю) интересуются не долгосрочной стратегией, а ее философским антиподом – стратегией спекулятивной. Но для того, чтобы спекулятивная торговля была прибыльной, необходимы определенные знания. За 300 с лишним лет существования рынка очень точно выяснили, какие знания нужны: анализ рынка, управление капиталом и биржевая психология. Причем люди интересуются этими знаниями как раз в той последовательности, в которой я перечислил, а с практической точки зрения первый и третий пункт нужно поменять местами. Кроме того, все отрасли знания нужны не в обширной теории, а лишь для ответов на простые практические вопросы. Анализ рынка должен ответить всего на три вопроса: что и когда покупать? что и когда продавать? а когда ничего не делать? Если ваш анализ рынка отвечает на эти вопросы (вне зависимости от его сложности), то значит ваш анализ справляется со своей задачей. Управление капиталом – это ответы на такие жизненные вопросы: какой риск на себя брать, а от какого риска лучше сразу отказаться? ради какой прибыли данный риск оправдан? и какой процент капитала вложить в конкретную сделку? Сложнее всего с биржевой психологией: эта психология не имеет никакого отношения к Фрейду, это, скорее, знания характерных психологических ловушек, которые подстерегают людей на рынке. 300 лет рынок существует, 300 лет эти ловушки не меняются, и тем не менее количество попадающих в них людей не сильно уменьшается. Простейший пример: если что-то дешево, то значит в этот момент большинство это что-то продает. А вам в этот момент что нужно делать? Покупать. А как говорил академик Павлов, человек существо общественное (а по жизни – стадное). То есть нужно идти против толпы, а это хоть и кажется простым, на самом деле не всегда так.

О чем не пишут в умных книгах

Главное, чтобы стратегия соответствовала вам как человеку. Восприятие рынка разными инвесторами разное. Житейская история. Я сам как человек являюсь перестраховщиком. Из двух ипостасей на рынке (доход или риск) меня привлекают низкие риски, как следствие, я тяготею к умеренным доходам. В качестве психологического примера: я с 1985 года вожу машину и горжусь тем, что не заплатил ни одного штрафа, шесть раз у меня отбирали права и со скандалом возвращали обратно, и один раз я даже выиграл в суде. Но почему? Потому что я действительно не нарушаю. Однажды я почти 150 км проехал со скоростью 40 км/ч. Ну потому что знак ограничения скорости стоял на трассе. Трое гаишников проводили меня тоскливым взглядом, четвертый остановил – проверить аптечку и огнетушитель. А у меня две аптечки, два огнетушителя. На рынке я веду себя так же. А вот моему лучшему другу однажды удалось заработать чуть больше 1200% годовых доходности. Легко догадаться, какими рисками это сопровождалось. Однажды мы поставили эксперимент: я целый день повторял те же операции, что делал он. Вечером посчитал: я за один торговый день заработал больше, чем обычно за квартал. Но второй день я бы такой уже не выдержал. Кстати, долгосрочным портфелем друга управляю я. Это очень важный момент, но почему-то в умных книгах об этом не пишут

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба