На биржах США во вторник наблюдался рост котировок. Индекс S&P 500 потерял 0.28%, Russell 2000 – 0.73%. В аутсайдерах были акции финансового сектора (-0.98%) и нефтегазового сектора (-0.94%). Количество растущих/падающих акций составило 179/315. Индекс CBOE put/call в индексе S&P 500 понизился до 1.56. Разница по волатильности между опционами 90 и 110% понизилась до уровня 9.12 п.

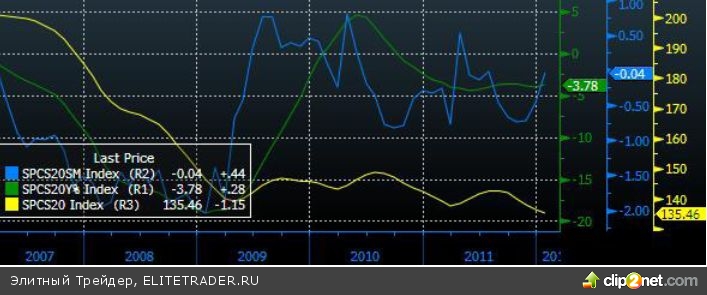

Индекс цен на недвижимость Кейса-Шиллера в январе сократился на 3.78% в годовом выражении – ситуация в системообразующем секторе американской экономики далека от совершенства.

Индекс потребительской уверенности CBOT в марте составил 70.2 п., практически совпав с прогнозом.

Индекс производственной активности ФРБ Ричмонда сократился до 7 п. против прогноза 18 п.

Утренний оптимизм в Европе быстро сошел на нет в ходе американской сессии – пока большинство авансов рынку не подтверждается макроэкономическим позитивом.

На торгах Азии в среду преобладает пессимизм. Hang Seng на 10:00 понизился на 1.05%, корейский KOSPI – на 0.39%. Японский Nikkei потерял 0.71%. Австралийский S&P/ASX 200 прибавил 0.98%. Индексы шанхайской биржи в среднем понизились на 2.04 – 2.2%. Отмечается снижение евро к доллару США.

Сегодня в Европе интерес будут представлять данные по потребительским ценам в Германии и ВВП Великобритании в 4 квартале 2011 года.

В США выйдут данные по заказам на товары длительного пользования

Продолжится сезон отчетности – опубликуют финансовые отчеты 4 корпорации индекса S&P 500 и 4 компании индекса DJ Stoxx 600

Российский фондовый рынок: в отсутствии драйверов роста

Во вторник 27 марта на российском фондовом рынке наблюдалось продолжение роста котировок. Внешний новостной фон был нейтральным. Заявление министра финансов Германии о том, что с его точки зрения нет необходимости до конца 1 пол. 2012г. задействовать механизм EFSF, оказало слабо негативное влияние на рынки. В то же время в преддверии саммита ЕС 30 марта участники рынка предпочитают воздерживаться от активных действий. Цены на нефть на начало торгов в среду незначительно корректируются вниз, отыгрывая выход данных по динамике запасов нефти в США за неделю, опубликованный API. Запасы сырой нефти выросли за неделю на 3,6 млн. барр., а бензина – на 1,34 млн. барр.

По итогам дня базовые индексы РТС и ММВБ потеряли около 0,8 п.п. Торговая активность на российском фондовом рынке остается не высокой. Так, биржевые обороты Фондовой биржи ММВБ по итогам вторника составили 40,9 млрд. руб. против 42,1 млрд. руб. в понедельник. Лучше рынка смотрелся потребительский сектор. Хуже рынка выглядели телекоммуникационный и банковский сектор. Динамика индекса акций «второго эшелона» оказалась умеренно позитивной: Индекс РТС-2 по итогам дня прибавил 0,65%. Отраслевой индекс РТС – Нефти и газа потерял 0,63%, индекс РТС – Потребительские товары и розничная торговля прибавил 0,35%, Индекс РТС – Электроэнергетика снизился на 0,56%, Индекс РТС – Металлы и добыча потерял 0,3%, Индекс РТС – Финансы снизился на 1 п.п., Индекс РТС-Промышленность снизился на 0,67% а Индекс РТС-Телекоммуникации опустился на 0,83%. Индекс волатильности РТС по итогам дня упал на 3,1%, что отразило незначительный рост «аппетита к риску» рыночных участников.

Среди акций опережающим ростом котировок отметились привилегированные акции Ростелекома. Участники рынка позитивно отреагировали на новость о присоединении Связьинвеста к компании, что гарантировано обеспечит за государством контрольный пакет акций компании. Кроме того, возобновилось обсуждение слухов о возможной конвертации привилегированных акций в обыкновенные или возможности выкупа привилегированных акций в случае постановки на голосование акционеров вопроса о реорганизации компании. На дивидендной истории росли также привилегированные акции АВТОВАЗа и Транснефти. Незначительный технический отскок наблюдался в бумагах Мечела после резкого падения в последнюю неделю. Из корпоративных новостей стоит отметить публикацию НЛМК финансовой отчетности за 2011г. по международным стандартам. Инвесторы были разочарованы снижением рентабельности по EBITDA компании до 12% и падением в целом по году до 19,5% против 28% в 2010г. из-за влияния результатов европейского дивизиона компании. Акции компании потеряли по итогам дня около 0,24%. Татнефть не преподнесла сюрпризов и показала чистую прибыль по РСБУ за 2011г. на уровне рыночных ожиданий – 55 млрд. руб. Учитывая ожидаемые дивидендные отчисления от чистой прибыли на уровне 30%, размер дивидендов может составить около 7 руб. за акцию. В лидерах снижения оказались привилегированные и обыкновенные акции Башкирэнерго. Бумаги компании корректируются к цене выкупа акций, озвученных в рамках процесса перехода на акции ИНТЕР РАО ЕЭС. По итогам дня установившиеся рыночных котировки на обыкновенные и привилегированные акции компании остаются на 8-10% выше установленных цен выкупа. Акции Кузбассэнерго скорректировались вниз после опережающего роста на прошлой неделе и находятся вблизи цены выкупа акций компании. В преддверии отчетности МСФО по Сбербанку за 2011г. по международным стандартам отчитались ряд банков, акции которых относятся ко «второму эшелону». Так, НОМОС-Банк порадовал участников рынка положительной динамикой ROE в 4 кв., которая выросла до 27,9% против 5% в предыдущий период, во многом благодаря значительному снижению убытков от переоценки ценных бумаг с фиксированной доходностью. Банк Санкт-Петербург опубликовал разочаровывающие результаты за 4-й кв. 2011г., отразив более агрессивный рост расходов и увеличение отчислений на создание резервов.

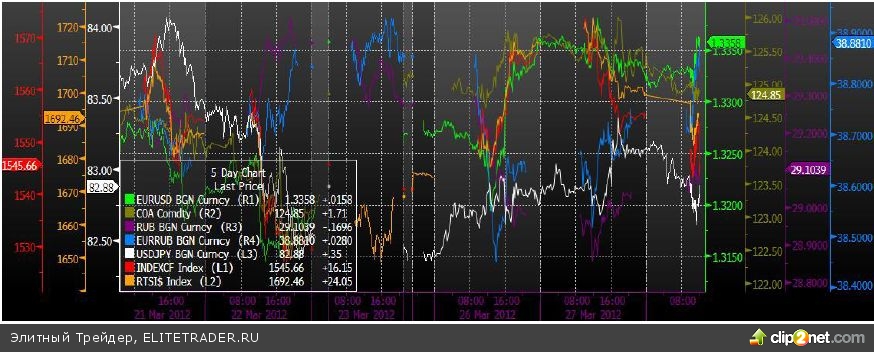

Индикатор страха на мировых рынках резко вырос: индекс волатильности опционов VIX прибавил 9,3% и достиг 15,59. На валютном рынке FOREX курс евро в паре евро/долл. незначительно снизился по итогам дня - с 1,336 до 1,332 долл. за евро. Российская валюта на внутреннем валютном рынке несколько ослабла. Так, курс рубля к единой европейской валюте снизился с 38,63 руб. до 38,72 руб. за евро, а курс рубля к доллару вновь вернулся на отметку выше 29 руб. за долл. На товарных рынках наблюдалось разнонаправленное движение цен. Так, никель снизился по итогам дня на 2%, медь потеряла около 0,1 п.п., платина выросла на 0,3 п.п., палладий упал на 1,5%, золото снизилось в цене на 0,6%, а серебро потеряло около 0,7%.Цена на нефть закрылась по итогам дня выше отметки в 125,2 долл. за барр. Однако, сегодня цена опустилась ниже 125 долл., реагирую на рост запасов в США

Данные макроэкономической статистики были нейтральными. Признаками замедления экономики Китая стала статистика по динамике корпоративных прибылей, показавшая снижение показателя в февраля на 5,2%, что случилось впервые с октября 2009г. На ухудшение показателя отразилось снижение экспорта и ухудшение ситуации на рынке недвижимости

Индекс доверия потребителей в Германии снизился впервые за семь месяцев из-за негативного влияния роста цен на топливо

Ценовые индексы по рынку недвижимости в США S&P/CS оказались в январе лучше ожиданий, продемонстрировав незначительное снижение к предыдущему месяцу

Уровень показателя доверия потребителей в США хотя и снизился в марте до 70,2 прости 71,6 в феврале, остается на максимальном за год уровне благодаря восстановлению рынка труда и роста спроса на рабочую силу. Несколько разочаровывающим оказался очередной показатель региональной промышленной активности. Так, индекс промышленной активности ФРБ Ричмонда показал ухудшение показателя на снижении уровня заказов и спроса

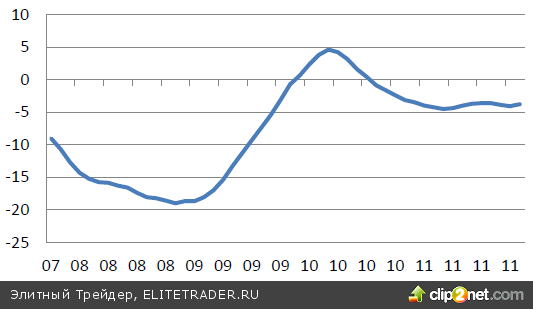

Индекс цен на недвижимость Кейса-Шиллера в январе сократился на 3.78% в годовом выражении – ситуация в системообразующем секторе американской экономики далека от совершенства.

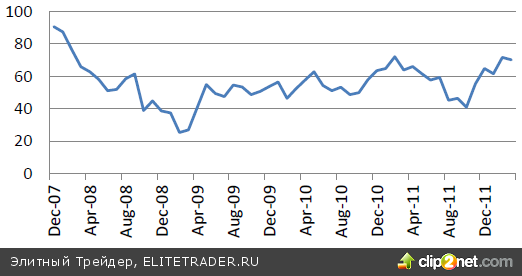

Индекс потребительской уверенности CBOT в марте составил 70.2 п., практически совпав с прогнозом.

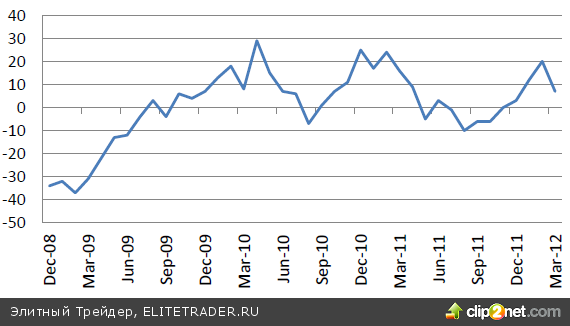

Индекс производственной активности ФРБ Ричмонда сократился до 7 п. против прогноза 18 п.

Утренний оптимизм в Европе быстро сошел на нет в ходе американской сессии – пока большинство авансов рынку не подтверждается макроэкономическим позитивом.

На торгах Азии в среду преобладает пессимизм. Hang Seng на 10:00 понизился на 1.05%, корейский KOSPI – на 0.39%. Японский Nikkei потерял 0.71%. Австралийский S&P/ASX 200 прибавил 0.98%. Индексы шанхайской биржи в среднем понизились на 2.04 – 2.2%. Отмечается снижение евро к доллару США.

Сегодня в Европе интерес будут представлять данные по потребительским ценам в Германии и ВВП Великобритании в 4 квартале 2011 года.

В США выйдут данные по заказам на товары длительного пользования

Продолжится сезон отчетности – опубликуют финансовые отчеты 4 корпорации индекса S&P 500 и 4 компании индекса DJ Stoxx 600

Российский фондовый рынок: в отсутствии драйверов роста

Во вторник 27 марта на российском фондовом рынке наблюдалось продолжение роста котировок. Внешний новостной фон был нейтральным. Заявление министра финансов Германии о том, что с его точки зрения нет необходимости до конца 1 пол. 2012г. задействовать механизм EFSF, оказало слабо негативное влияние на рынки. В то же время в преддверии саммита ЕС 30 марта участники рынка предпочитают воздерживаться от активных действий. Цены на нефть на начало торгов в среду незначительно корректируются вниз, отыгрывая выход данных по динамике запасов нефти в США за неделю, опубликованный API. Запасы сырой нефти выросли за неделю на 3,6 млн. барр., а бензина – на 1,34 млн. барр.

По итогам дня базовые индексы РТС и ММВБ потеряли около 0,8 п.п. Торговая активность на российском фондовом рынке остается не высокой. Так, биржевые обороты Фондовой биржи ММВБ по итогам вторника составили 40,9 млрд. руб. против 42,1 млрд. руб. в понедельник. Лучше рынка смотрелся потребительский сектор. Хуже рынка выглядели телекоммуникационный и банковский сектор. Динамика индекса акций «второго эшелона» оказалась умеренно позитивной: Индекс РТС-2 по итогам дня прибавил 0,65%. Отраслевой индекс РТС – Нефти и газа потерял 0,63%, индекс РТС – Потребительские товары и розничная торговля прибавил 0,35%, Индекс РТС – Электроэнергетика снизился на 0,56%, Индекс РТС – Металлы и добыча потерял 0,3%, Индекс РТС – Финансы снизился на 1 п.п., Индекс РТС-Промышленность снизился на 0,67% а Индекс РТС-Телекоммуникации опустился на 0,83%. Индекс волатильности РТС по итогам дня упал на 3,1%, что отразило незначительный рост «аппетита к риску» рыночных участников.

Среди акций опережающим ростом котировок отметились привилегированные акции Ростелекома. Участники рынка позитивно отреагировали на новость о присоединении Связьинвеста к компании, что гарантировано обеспечит за государством контрольный пакет акций компании. Кроме того, возобновилось обсуждение слухов о возможной конвертации привилегированных акций в обыкновенные или возможности выкупа привилегированных акций в случае постановки на голосование акционеров вопроса о реорганизации компании. На дивидендной истории росли также привилегированные акции АВТОВАЗа и Транснефти. Незначительный технический отскок наблюдался в бумагах Мечела после резкого падения в последнюю неделю. Из корпоративных новостей стоит отметить публикацию НЛМК финансовой отчетности за 2011г. по международным стандартам. Инвесторы были разочарованы снижением рентабельности по EBITDA компании до 12% и падением в целом по году до 19,5% против 28% в 2010г. из-за влияния результатов европейского дивизиона компании. Акции компании потеряли по итогам дня около 0,24%. Татнефть не преподнесла сюрпризов и показала чистую прибыль по РСБУ за 2011г. на уровне рыночных ожиданий – 55 млрд. руб. Учитывая ожидаемые дивидендные отчисления от чистой прибыли на уровне 30%, размер дивидендов может составить около 7 руб. за акцию. В лидерах снижения оказались привилегированные и обыкновенные акции Башкирэнерго. Бумаги компании корректируются к цене выкупа акций, озвученных в рамках процесса перехода на акции ИНТЕР РАО ЕЭС. По итогам дня установившиеся рыночных котировки на обыкновенные и привилегированные акции компании остаются на 8-10% выше установленных цен выкупа. Акции Кузбассэнерго скорректировались вниз после опережающего роста на прошлой неделе и находятся вблизи цены выкупа акций компании. В преддверии отчетности МСФО по Сбербанку за 2011г. по международным стандартам отчитались ряд банков, акции которых относятся ко «второму эшелону». Так, НОМОС-Банк порадовал участников рынка положительной динамикой ROE в 4 кв., которая выросла до 27,9% против 5% в предыдущий период, во многом благодаря значительному снижению убытков от переоценки ценных бумаг с фиксированной доходностью. Банк Санкт-Петербург опубликовал разочаровывающие результаты за 4-й кв. 2011г., отразив более агрессивный рост расходов и увеличение отчислений на создание резервов.

Индикатор страха на мировых рынках резко вырос: индекс волатильности опционов VIX прибавил 9,3% и достиг 15,59. На валютном рынке FOREX курс евро в паре евро/долл. незначительно снизился по итогам дня - с 1,336 до 1,332 долл. за евро. Российская валюта на внутреннем валютном рынке несколько ослабла. Так, курс рубля к единой европейской валюте снизился с 38,63 руб. до 38,72 руб. за евро, а курс рубля к доллару вновь вернулся на отметку выше 29 руб. за долл. На товарных рынках наблюдалось разнонаправленное движение цен. Так, никель снизился по итогам дня на 2%, медь потеряла около 0,1 п.п., платина выросла на 0,3 п.п., палладий упал на 1,5%, золото снизилось в цене на 0,6%, а серебро потеряло около 0,7%.Цена на нефть закрылась по итогам дня выше отметки в 125,2 долл. за барр. Однако, сегодня цена опустилась ниже 125 долл., реагирую на рост запасов в США

Данные макроэкономической статистики были нейтральными. Признаками замедления экономики Китая стала статистика по динамике корпоративных прибылей, показавшая снижение показателя в февраля на 5,2%, что случилось впервые с октября 2009г. На ухудшение показателя отразилось снижение экспорта и ухудшение ситуации на рынке недвижимости

Индекс доверия потребителей в Германии снизился впервые за семь месяцев из-за негативного влияния роста цен на топливо

Ценовые индексы по рынку недвижимости в США S&P/CS оказались в январе лучше ожиданий, продемонстрировав незначительное снижение к предыдущему месяцу

Уровень показателя доверия потребителей в США хотя и снизился в марте до 70,2 прости 71,6 в феврале, остается на максимальном за год уровне благодаря восстановлению рынка труда и роста спроса на рабочую силу. Несколько разочаровывающим оказался очередной показатель региональной промышленной активности. Так, индекс промышленной активности ФРБ Ричмонда показал ухудшение показателя на снижении уровня заказов и спроса

/Компиляция. 28 марта. Элитный Трейдер, ELITETRADER.RU/

http://www.russ-invest.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба