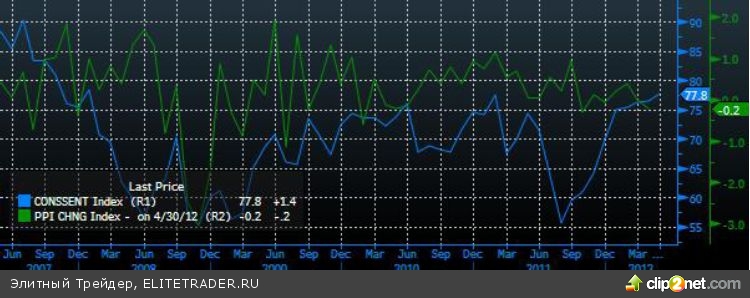

На биржах США в пятницу наблюдалось снижение котировок. Индекс S&P 500 потерял 0.34%, Russell 2000 по итогам дня понизился на 0.26%. В аутсайдерах были акции финансового сектора (-1.19%) и нефтегазового сектора. Количество растущих/падающих акций составило 208/284. Индекс CBOE put/call в индексе S&P 500 составил 2.08, в акциях – 0.89. Разница по волатильности между опционами 90 и 110% составила 10.22%. Продолжали снижение акции банковского сектора после целого ряда плохих корпоративных событий. Индекс потребительской уверенности Университета Мичиган вырос до 77.8 п. против прогноза 76 п.

Из 453 компаний индекса S&P 500, опубликовавших отчетность, прибыль 318 и выручка 300 оказалась лучше ожиданий. Рост прибыли наблюдался в 286 случаях.

Основным негативным фактором стало сохранение нестабильной ситуации в Греции и сообщения о первом «спасении» в Испании – фактически национализирован оказался холдинг Bankia. В выходные рейтинговые агентства сообщили об ухудшении кредитных ожиданий относительно европейских стран в случае выхода Греции из Еврозоны.

В понедельник в Азии наблюдалась смешанная картина. Японский Nikkei повысился на 0.28%. Австралийский S&P/ASX 200 прибавил 0.12%. Гонконгский Hang Seng повысился на 0.29%. Корейский KOSPI прибавил 0.29%. Индексы шанхайской биржи в среднем повысились в пределах 0.56%.

В Европе сегодня интерес будут представлять данные по динамике ВВП Еврозоны и индексам ZEW в мае. В США будут опубликованы данные по индексу СPI в апреле, индексу производственной активности ФРБ Нью-Йорка, розничным продажам. Выйдет статистика по финансовым потокам в/из США от Минфина, запасам предприятий и индексу активности в секторе недвижимости NAHB. Кроме того, ФРС разместит казначейских облигаций на $8 млрд. Отчеты опубликуют 13 корпораций индекса S&P 500 (см. наш календарь «торгуем опционы на отчетности») и 34 корпорации индекса DJ Stoxx Europe 600.

Российский фондовый рынок: боковое движение на минимальных оборотах

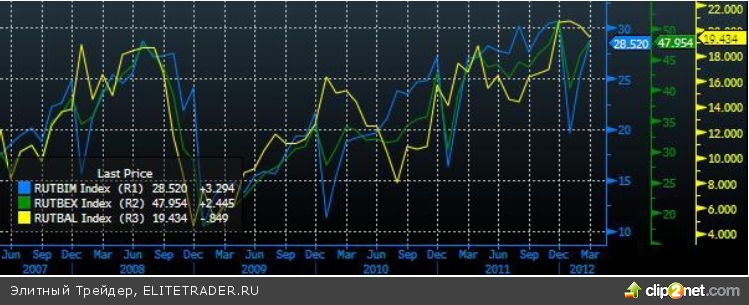

В субботу 12 мая российский фондовый рынок торговался в узком диапазоне на низких оборотах. По итогам дня индекс РТС потерял 0,73 п.п., а индекс ММВБ прибавил 0,1%. Активность участников рынка повысилась. Так, биржевые обороты Фондовой биржи ММВБ в рабочую субботу составили менее 8 млрд. руб. против 35,7 млрд. руб. накануне. Лучше рынка выглядел телекоммуникационный сектор и металлургия. В лидерах падения оказался нефтегазовый сектор. Индекс акций «второго эшелона» показал умеренное снижение: Индекс РТС-2 по итогам дня снизился на 0,1 п.п. Отраслевой индекс РТС – Нефти и газа снизился на 0,74%, индекс РТС – Потребительские товары и розничная торговля снизился на 0,2%, Индекс РТС – Электроэнергетика показали снижение на 0,09 п.п., Индекс РТС – Металлы и добыча прибавил 0,3%, Индекс РТС – Финансы прибавил 0,15 п.п., Индекс РТС-Промышленность показал снижение на 0,26%, а Индекс РТС-Телекоммуникации показал рост на 0,74%. Индекс волатильности РТС по итогам дня вырос на 0,21 п.п., что отразило минимальное изменение ожиданий рыночных участников.

Среди эмитентов вниз корректировались бумаги, которые торговались без дивидендов. Среди аутсайдеров рынка стоит отметить бумаги ЛУКОЙЛа, которые в субботу торговались без дивидендов на закрытии реестра накануне. Ожидаемый размер дивидендов за 2011г. составит 75 руб. Акции Акрона также снизились в пределах 1 п.п. Закрытие реестра было в пятницу. Во «втором эшелоне» закрытие реестра в пятницу было у АК Алроса. Продолжилась негативная динамика в акциях Холдинга МРСК и ФСК. Инвесторы повысили оценку рисков по акциям компаний из-за возросшей неопределенности в связи с решением о возможной передаче оперативного управления над Холдинга МРСК менеджменту ФСК. В лидерах роста стоит отметить бумаги автомобилестроительных компаний. Акции АВТОВАЗа выросли на 1,87%, а бумаги СОЛЛЕРС прибавили около 1,24%. Поддержку акциям сектора оказала информация о сохранении высоких темпов роста продаж автомобилей в России по итогам апреля. Так, по данным АЕБ продажи легковых автомобилей и LCV за четыре месяца 2012г. выросли на 18%. Акции Полюс Золото выросли на 1 п.п. Котировки бумаг компании поддержала информация о продаже миноритарного пакета акций компании крупным инвесторам.

Индикатор страха на мировых рынках по итогам дня резко вырос: индекс волатильности опционов VIX прибавил 5,6% и составил 19,89. На валютном рынке FOREX курс евро к доллару США продолжил падение и составил 1,291 долл. за евро. Российская валюта на внутреннем валютном рынке показала снижение в ключевых валютных парах. Так, курс рубля к единой европейской валюте ослаб с 39,04 руб. до 39,05 руб., а к доллару снизился с 30,21 руб. до 30,30 руб. На товарных рынках наблюдалось разнонаправленное движение цен на металлы. Так, цена никеля выросла на 0,2%, меди показала снижение на 1,3%, платина потеряла 1,6%, палладия упала на 1,9 п.п., золота снизилась на 0,9 п.п., серебра упала на 0,5%. Цена на нефть также продолжила незначительное снижение. Котировки смеси марки Brent упали ниже 111,8 долл. за барр

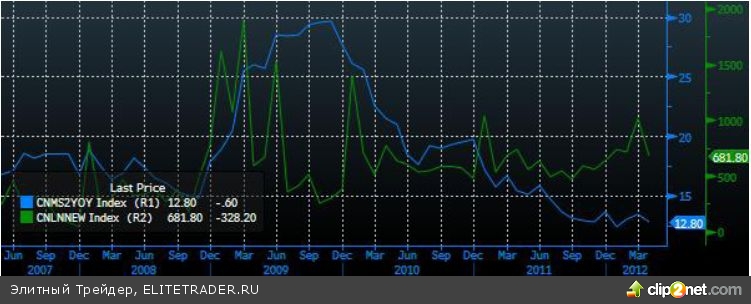

Данные макроэкономической статистики были разнонаправленными. Большая порция статистики вышла по китайской экономике. Так, индекс потребительских цен в апреле снизился до 3,4% против 3,6%.

Промышленное производство в апреле выросло на 11%, что стало минимальным значением с декабря 2009г.

Темпы роста инвестиций в основной капитал упали до 20,2% с начала года нарастающим итогом, что стало минимальным значением за долгие годы

Темпы роста розничных продаж упали до 14,1% в апреле против 15,2% месяцем ранее. Это минимальное значение с января 2010г.

Показатели ликвидности в экономике Китая продолжили снижение в апреле. Объем новых кредитов упал до минимального значения с декабря 2011г., а темпы роста денежной массы М2 снизился до 12,8% в годовом выражении, что также стало минимальным значением с начала кризиса

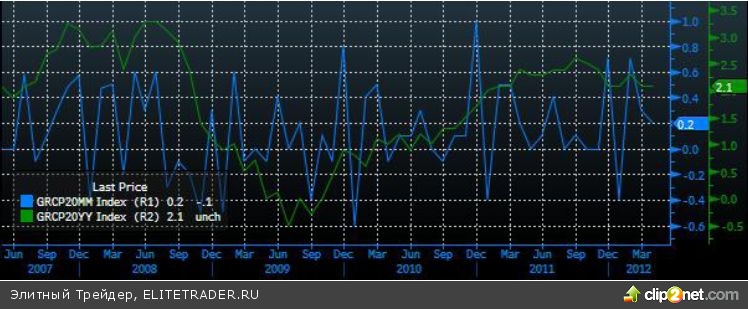

Индекс потребительских цен в Германии в апреле вырос до 2,1% против 2 п.п. в марте

Темпы потребительской инфляции в Испании выросли до 2,1% в апреле против 2 п.п. в марте.

Состояние внешнеторгового баланса России в марте осталось устойчивым: положительное сальдо осталось на уровне выше 19 млрд. долл.

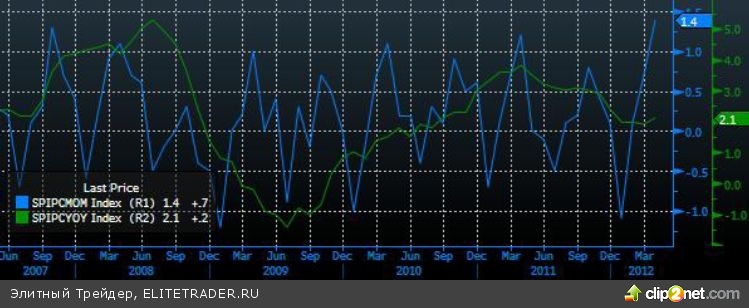

Темпы потребительской инфляции в России нарастающим итогом с начала года составили 1,8%.

Рост продаж легковых автомобилей и LCV в апреле в России по данным АЕБ составил 14% к аналогичному периоду прошлого года против роста на 13% в марте

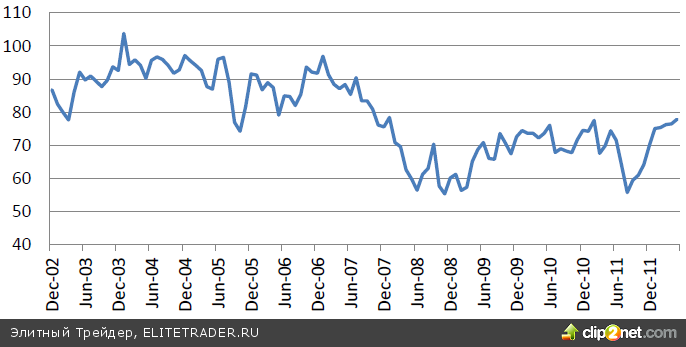

Индекс доверия потребителей Мичиганского университета вырос в мае до 77,8 против 76,4 в апреле. Это стало максимальным значением с февраля 2011г

Взгляд на рынок и инвестиционные идеи

Экономическая статистика свидетельствует об оживлении экономической активности в США и сохранении негативных сигналов по сползанию экономики еврозоны в рецессию как одно из последствий кредитного кризиса. В то же время в китайской экономике усилился риск резкого замедления темпов роста основных экономических показателей, что вкупе с сигналами о внутриполитического напряжения может вызвать негативную реакцию международных инвесторов как в отношении инвестиций в фондовые активы поднебесной, так и распространится в целом на регионы EMEEA. С учетом указанных тенденций сохраняется вероятность умеренного улучшения показателей экономики США во 2 кв. 2012г. и укрепления доллара на валютном рынке

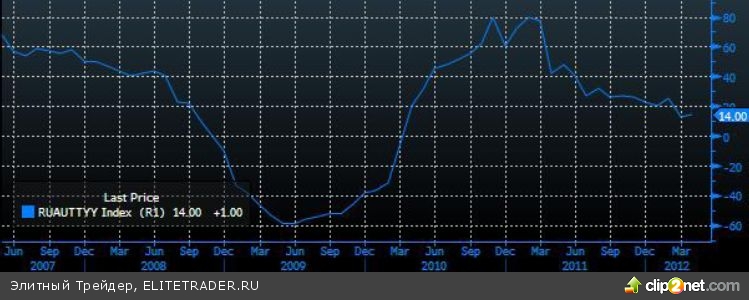

С начала года наблюдается рост российского фондового рынка вслед за повышением «аппетита к риску» на мировых торговых площадках. Технической коррекции вниз на рынке после роста с начала года, фактически компенсировавшее падение рынка по итогам всего 2011г., назрела и может продлиться еще какое-то время. Тем не менее, мы не ожидаем глубокого падения. Поддержку рынку оказывают высокие цены на нефть, положительная макроэкономическая статистика в США, достижение консенсуса в построении механизма контроля и стабилизации в ЕС

Дальнейшее движение российского рынка будет зависеть от силы ряда разнонаправленных факторов. Положительные новости по состоянию американской экономики, и прогресс в решении европейских кредитных проблем на фоне повышения ликвидности европейских банков, высокие цены на нефть оказывают поддержку рынку и не дают ему сильно просесть. В то же время все более отчетливо начинает проявляться проблема усиления инфляционного давления на ведущие экономики мира из-за чрезмерного роста цен на нефть. Цена на нефть выше 120 долл. за барр. по смеси Brent представляется завышенной и может привести к сокращению спроса и сдерживанию потребительской активности в мировой экономике. Поэтому вопрос о сокращении цен на нефть до приемлемого уровня не выше 100 долл. за барр. является одним из ключевых с точки зрения долгосрочных перспектив дальнейшего восстановления мировой экономики. Базовый сценарий для российского фондового рынка на 2012г. мы не пересматриваем: текущие цены представляются благоприятными для формирования длинных позиций с расчетом на 2-е полугодие 2012г., которое с нашей точки зрения будет растущим в случае сохранения цен на нефть в коридоре 100-120 долл. за барр

Краткосрочно в случае углубления коррекции технически рынок может уйти вниз до уровней 1355-1390 пунктов по индексу ММВБ, которые можно рассматривать как среднесрочные уровни поддержки

Из 453 компаний индекса S&P 500, опубликовавших отчетность, прибыль 318 и выручка 300 оказалась лучше ожиданий. Рост прибыли наблюдался в 286 случаях.

Основным негативным фактором стало сохранение нестабильной ситуации в Греции и сообщения о первом «спасении» в Испании – фактически национализирован оказался холдинг Bankia. В выходные рейтинговые агентства сообщили об ухудшении кредитных ожиданий относительно европейских стран в случае выхода Греции из Еврозоны.

В понедельник в Азии наблюдалась смешанная картина. Японский Nikkei повысился на 0.28%. Австралийский S&P/ASX 200 прибавил 0.12%. Гонконгский Hang Seng повысился на 0.29%. Корейский KOSPI прибавил 0.29%. Индексы шанхайской биржи в среднем повысились в пределах 0.56%.

В Европе сегодня интерес будут представлять данные по динамике ВВП Еврозоны и индексам ZEW в мае. В США будут опубликованы данные по индексу СPI в апреле, индексу производственной активности ФРБ Нью-Йорка, розничным продажам. Выйдет статистика по финансовым потокам в/из США от Минфина, запасам предприятий и индексу активности в секторе недвижимости NAHB. Кроме того, ФРС разместит казначейских облигаций на $8 млрд. Отчеты опубликуют 13 корпораций индекса S&P 500 (см. наш календарь «торгуем опционы на отчетности») и 34 корпорации индекса DJ Stoxx Europe 600.

Российский фондовый рынок: боковое движение на минимальных оборотах

В субботу 12 мая российский фондовый рынок торговался в узком диапазоне на низких оборотах. По итогам дня индекс РТС потерял 0,73 п.п., а индекс ММВБ прибавил 0,1%. Активность участников рынка повысилась. Так, биржевые обороты Фондовой биржи ММВБ в рабочую субботу составили менее 8 млрд. руб. против 35,7 млрд. руб. накануне. Лучше рынка выглядел телекоммуникационный сектор и металлургия. В лидерах падения оказался нефтегазовый сектор. Индекс акций «второго эшелона» показал умеренное снижение: Индекс РТС-2 по итогам дня снизился на 0,1 п.п. Отраслевой индекс РТС – Нефти и газа снизился на 0,74%, индекс РТС – Потребительские товары и розничная торговля снизился на 0,2%, Индекс РТС – Электроэнергетика показали снижение на 0,09 п.п., Индекс РТС – Металлы и добыча прибавил 0,3%, Индекс РТС – Финансы прибавил 0,15 п.п., Индекс РТС-Промышленность показал снижение на 0,26%, а Индекс РТС-Телекоммуникации показал рост на 0,74%. Индекс волатильности РТС по итогам дня вырос на 0,21 п.п., что отразило минимальное изменение ожиданий рыночных участников.

Среди эмитентов вниз корректировались бумаги, которые торговались без дивидендов. Среди аутсайдеров рынка стоит отметить бумаги ЛУКОЙЛа, которые в субботу торговались без дивидендов на закрытии реестра накануне. Ожидаемый размер дивидендов за 2011г. составит 75 руб. Акции Акрона также снизились в пределах 1 п.п. Закрытие реестра было в пятницу. Во «втором эшелоне» закрытие реестра в пятницу было у АК Алроса. Продолжилась негативная динамика в акциях Холдинга МРСК и ФСК. Инвесторы повысили оценку рисков по акциям компаний из-за возросшей неопределенности в связи с решением о возможной передаче оперативного управления над Холдинга МРСК менеджменту ФСК. В лидерах роста стоит отметить бумаги автомобилестроительных компаний. Акции АВТОВАЗа выросли на 1,87%, а бумаги СОЛЛЕРС прибавили около 1,24%. Поддержку акциям сектора оказала информация о сохранении высоких темпов роста продаж автомобилей в России по итогам апреля. Так, по данным АЕБ продажи легковых автомобилей и LCV за четыре месяца 2012г. выросли на 18%. Акции Полюс Золото выросли на 1 п.п. Котировки бумаг компании поддержала информация о продаже миноритарного пакета акций компании крупным инвесторам.

Индикатор страха на мировых рынках по итогам дня резко вырос: индекс волатильности опционов VIX прибавил 5,6% и составил 19,89. На валютном рынке FOREX курс евро к доллару США продолжил падение и составил 1,291 долл. за евро. Российская валюта на внутреннем валютном рынке показала снижение в ключевых валютных парах. Так, курс рубля к единой европейской валюте ослаб с 39,04 руб. до 39,05 руб., а к доллару снизился с 30,21 руб. до 30,30 руб. На товарных рынках наблюдалось разнонаправленное движение цен на металлы. Так, цена никеля выросла на 0,2%, меди показала снижение на 1,3%, платина потеряла 1,6%, палладия упала на 1,9 п.п., золота снизилась на 0,9 п.п., серебра упала на 0,5%. Цена на нефть также продолжила незначительное снижение. Котировки смеси марки Brent упали ниже 111,8 долл. за барр

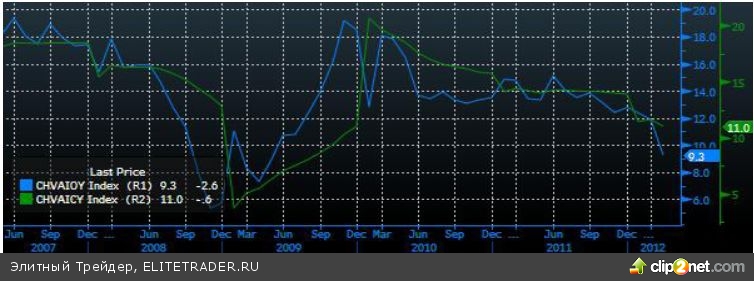

Данные макроэкономической статистики были разнонаправленными. Большая порция статистики вышла по китайской экономике. Так, индекс потребительских цен в апреле снизился до 3,4% против 3,6%.

Промышленное производство в апреле выросло на 11%, что стало минимальным значением с декабря 2009г.

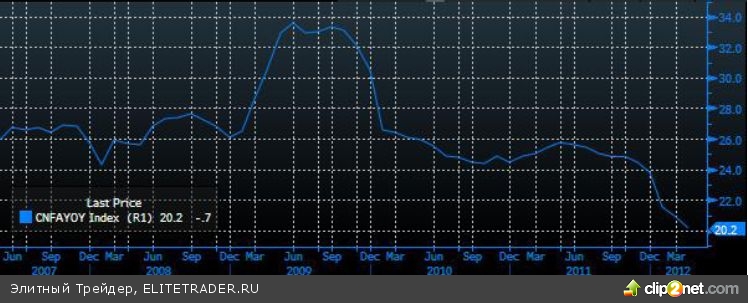

Темпы роста инвестиций в основной капитал упали до 20,2% с начала года нарастающим итогом, что стало минимальным значением за долгие годы

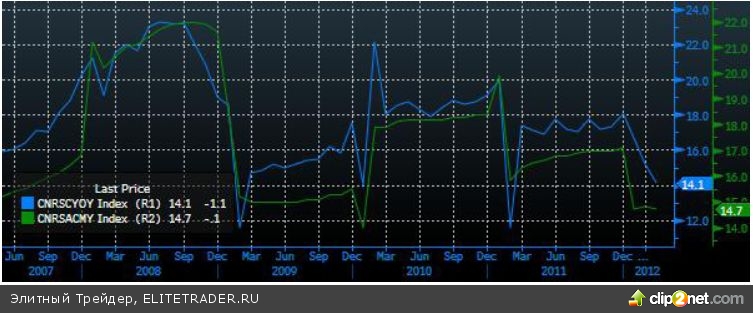

Темпы роста розничных продаж упали до 14,1% в апреле против 15,2% месяцем ранее. Это минимальное значение с января 2010г.

Показатели ликвидности в экономике Китая продолжили снижение в апреле. Объем новых кредитов упал до минимального значения с декабря 2011г., а темпы роста денежной массы М2 снизился до 12,8% в годовом выражении, что также стало минимальным значением с начала кризиса

Индекс потребительских цен в Германии в апреле вырос до 2,1% против 2 п.п. в марте

Темпы потребительской инфляции в Испании выросли до 2,1% в апреле против 2 п.п. в марте.

Состояние внешнеторгового баланса России в марте осталось устойчивым: положительное сальдо осталось на уровне выше 19 млрд. долл.

Темпы потребительской инфляции в России нарастающим итогом с начала года составили 1,8%.

Рост продаж легковых автомобилей и LCV в апреле в России по данным АЕБ составил 14% к аналогичному периоду прошлого года против роста на 13% в марте

Индекс доверия потребителей Мичиганского университета вырос в мае до 77,8 против 76,4 в апреле. Это стало максимальным значением с февраля 2011г

Взгляд на рынок и инвестиционные идеи

Экономическая статистика свидетельствует об оживлении экономической активности в США и сохранении негативных сигналов по сползанию экономики еврозоны в рецессию как одно из последствий кредитного кризиса. В то же время в китайской экономике усилился риск резкого замедления темпов роста основных экономических показателей, что вкупе с сигналами о внутриполитического напряжения может вызвать негативную реакцию международных инвесторов как в отношении инвестиций в фондовые активы поднебесной, так и распространится в целом на регионы EMEEA. С учетом указанных тенденций сохраняется вероятность умеренного улучшения показателей экономики США во 2 кв. 2012г. и укрепления доллара на валютном рынке

С начала года наблюдается рост российского фондового рынка вслед за повышением «аппетита к риску» на мировых торговых площадках. Технической коррекции вниз на рынке после роста с начала года, фактически компенсировавшее падение рынка по итогам всего 2011г., назрела и может продлиться еще какое-то время. Тем не менее, мы не ожидаем глубокого падения. Поддержку рынку оказывают высокие цены на нефть, положительная макроэкономическая статистика в США, достижение консенсуса в построении механизма контроля и стабилизации в ЕС

Дальнейшее движение российского рынка будет зависеть от силы ряда разнонаправленных факторов. Положительные новости по состоянию американской экономики, и прогресс в решении европейских кредитных проблем на фоне повышения ликвидности европейских банков, высокие цены на нефть оказывают поддержку рынку и не дают ему сильно просесть. В то же время все более отчетливо начинает проявляться проблема усиления инфляционного давления на ведущие экономики мира из-за чрезмерного роста цен на нефть. Цена на нефть выше 120 долл. за барр. по смеси Brent представляется завышенной и может привести к сокращению спроса и сдерживанию потребительской активности в мировой экономике. Поэтому вопрос о сокращении цен на нефть до приемлемого уровня не выше 100 долл. за барр. является одним из ключевых с точки зрения долгосрочных перспектив дальнейшего восстановления мировой экономики. Базовый сценарий для российского фондового рынка на 2012г. мы не пересматриваем: текущие цены представляются благоприятными для формирования длинных позиций с расчетом на 2-е полугодие 2012г., которое с нашей точки зрения будет растущим в случае сохранения цен на нефть в коридоре 100-120 долл. за барр

Краткосрочно в случае углубления коррекции технически рынок может уйти вниз до уровней 1355-1390 пунктов по индексу ММВБ, которые можно рассматривать как среднесрочные уровни поддержки

/Компиляция. 14 мая. Элитный Трейдер, ELITETRADER.RU/

http://www.russ-invest.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба