Итоги мая 2012 г.

Лидеры

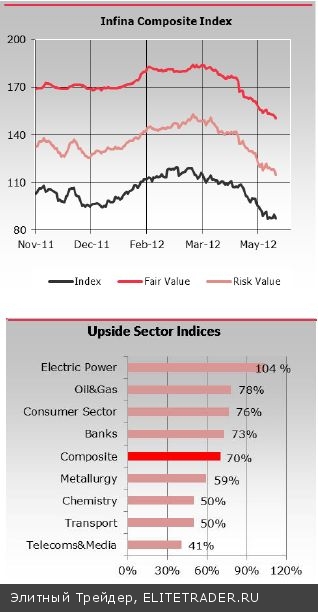

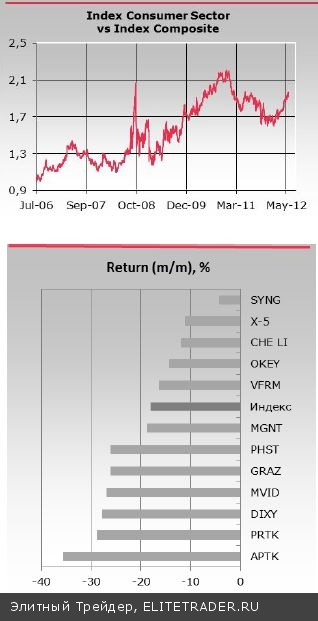

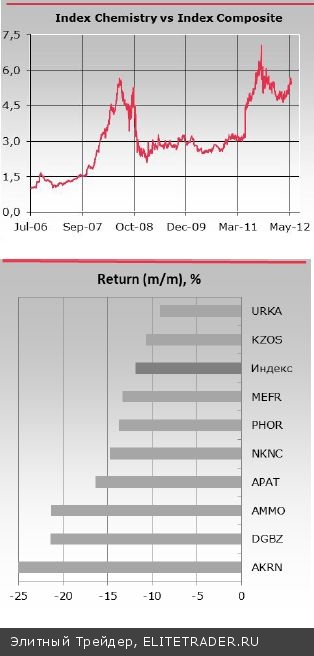

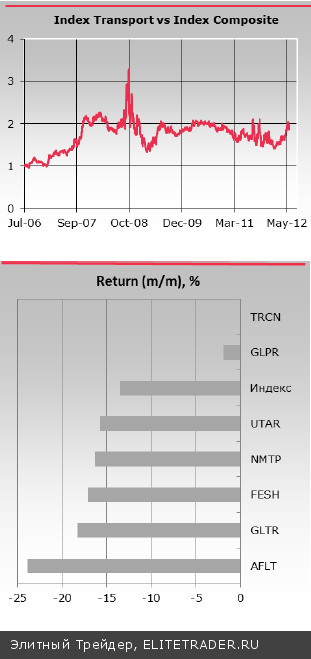

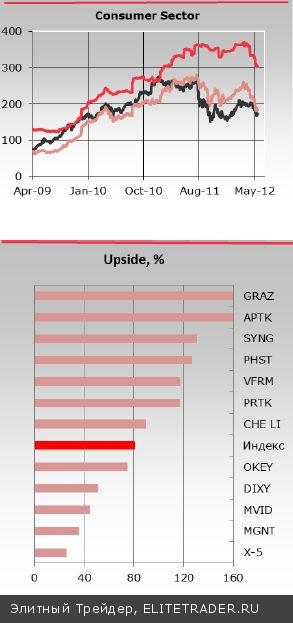

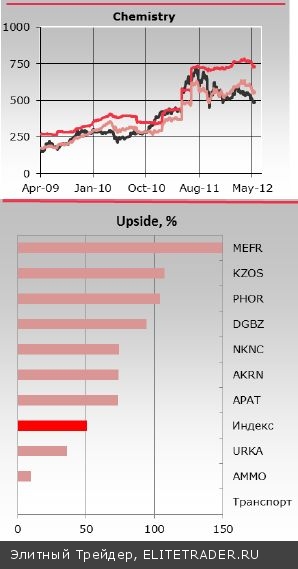

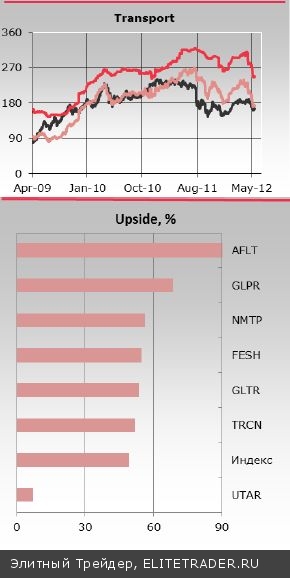

В мае российский рынок акций испытал значительное падение на фоне обострения европейского долгового кризиса и угрозы распада еврозоны. Хорошую устойчивость к падению показал потребительский сектор, в особенности, акции компаний продовольственного сегмента (максимальное снижение 10%), а лучший результат у акций Группы Черкизово. Среди ритейлеров лидировали акции Х5. Лучше остального рынка вели себя также акции химического сектора (за исключением Акрона) и транспорта (кроме Аэрофлота). Цена акций Уралкалия остается стабильной из-за продолжающегося выкупа компанией акций и GDR. Акции ТНК-ВР восстановились после падения благодаря объявленным высоким дивидендам. Акции Башнефти продолжает поддерживать идея реорганизации башкирского ТЭКа. В электроэнергетике акции ИнтерРАО пользовались повышенным спросом на фоне позитивного отчета по итогам 2011 г. Среди телекоммуникационных компаний удержались от падения акции МТС, благодаря позитивному отчету за 1 кв. 2011 г. и покупке ЗАО Таском.

Аутсайдеры

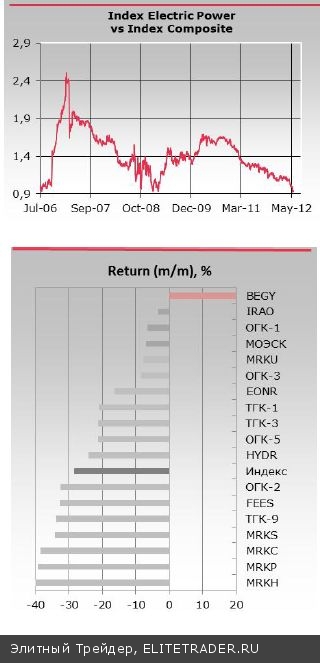

Наибольшее падение в мае наблюдалось в секторе электроэнергетики, в особенности, в сетевом сегменте (максимальное снижение превысило 30%). Негативное отношение инвесторов к акциям электроэнергетических компаний вызвало решение о передаче МРСК-Холдинга под управление ФСК ЕЭС, а также меры по ограничению приватизации компаний энергетического сектора. В металлургическом секторе главными аутсайдерами были акции Мечела, Магнитки и Распадской, в т. ч. из-за неблагоприятной сырьевой конъюнктуры. В акциях Транснефти и Новатэка продолжилась фиксация прибыли. Акции банковского сектора оказались в числе наиболее подверженных влиянию возросших европейских рисков. В секторе телекоммуникаций сильнее рынка упали акции Mail.Ru на фоне фиксации прибыли в преддверии IPO Faсebook. Акции Ростелекома снизились из-за конфликта акционеров по поводу опционной программы, акции Вымпелкома - из-за конфликта ФАС с норвежским Telenor.

Факторы роста

Российская экономика в первые месяцы 2012 г. демонстрирует позитивные макроэкономические показатели. Инфляция в годовом выражении снизилась до рекордного значения 3,6%. Индекс PMI в промышленной сфере в апреле достиг максимального значения за последний год. По оценке ЦБ РФ, темп роста ВВП в 2012 г. может составить 4%, что выше прежнего официального прогноза 3,4%. ОЭСР также повысила свой прогноз роста российской экономики до 4,5% с 4,1%. К концу 2012 г. мы ожидаем притока инвестиций в основной капитал российских предприятий на уровне 17-22%. Вместе с тем в ближайшие месяцы мы вряд ли произойдет существенная активизация процессов в промышленной сфере из-за сохраняющегося недостаточного спроса в связи с угрозой инфляционного скачка цен после 1 июля.

Майское падение цен в целом ряде российских бумаг повысило их инвестиционную привлекательность в плане перспективных покупок. О значительном дисконте текущих цен к их справедливой стоимости можно судить по рекордно низкому значению показателя Р/Е Ratio для российских биржевых индексов РТС, ММВБ (4,5) и MSCI-Russia (4,2). Среди секторов с наименьшим значением P/E Ratio первые позиции занимают сектор нефтегазовый (3,8), химический (2,5) и электроэнергетика (6,0). В случае нормализации ситуации на внешних рынках здесь можно ожидать опережающие темпы восстановительного роста из-за эффекта низкой базы. В позитивном сценарии мы рассматриваем майское дно рынка как начало нового долгосрочного тренда.

Риски

На мировом рынке акций сохраняется напряженная ситуация, связанная с возросшими рисками перерастания европейского долгового кризиса в горячую фазу. Повышенная волатильность рынков будет сохраняться до конца июня, пока не прояснится ситуация с формированием нового греческого правительства.

Нефтяные цены остаются под давлением в связи с переоценкой геополитической составляющей рисков по итогам международных переговоров об иранской атомной проблематике. Наращивание добычи нефти в странах ОПЕК на фоне снижения энергопотребления в стагнирующей Европе также будет оказывать негативное влияние на нефтяные цены.

Российская экономика пока не может остановить отток капитала. По данным ЦБ, с начала года за рубеж из России вывезено порядка $42 млрд.

Решение российского правительства отказаться от приватизации крупнейших энергокомпаний продолжит оказывать давление на акции электроэнергетики.

В случае дальнейшего углубления кризисных явлений рекомендуется занять выжидательную позицию и ограничиться спекулятивными операциями на срочном рынке в сегменте наиболее ликвидных бумаг.

Макроэкономика

Пятая часть безработицы в регионах России – структурная и застойная. Миграционная подвижность не в состоянии сгладить межтерриториальные социально-экономические различия

Приватизационные планы могут быть скорректированы

Общая численность безработных, рассчитанная по методологии МОТ, составила России в 1 кв. текущего года 4,9 млн. чел. или 6,5% от численности экономически активного населения. По сравнению с кризисным максимумом трехлетней давности численность безработных уменьшилась на 28%, а уровень безработицы – на 2,6 п.п. В итоге статистические данные можно интерпретировать как возвращение отечественной сферы занятости и рынка труда к состоянию начала 2008 г. Вместе с тем обобщенная общероссийская картина не позволяет выделить негативные тенденции, характеризующие региональные рынки труда.

За последние три года наименьшим уровнем безработицы характеризовался Центральный федеральный округ (4,9%), напротив, наибольшей – Северо-Кавказский (16,1%), среднероссийскому уровню соответствуют Приволжский и Уральский округа (7,6%). Иными словами, если в среднем по России на 1000 занятых приходился 81 безработный, то в ЦФО это соотношение составляло 52, а в СКФО – 192. Иными словами, разброс нагрузки на одного занятого достигает почти четырех раз, что естественно отражается на уровне жизни населения. Так, различие в среднемесячной начисленной заработной плате работников в «полярных» федеральных округах составило в 2011 г. 2 раза; назначенные пенсии в них расходились на 19%, а среднедушевые доходы – на 73%.

Способность регионального рынка труда самостоятельно обеспечить наличные трудовые ресурсы работой также может дать представление о его напряженности. Так, например, если по России в целом за последние три года на одну незанятую вакансию приходилось 5 безработных, то в СКФО – 42(!), а в ЦФО – 3. При такой нагрузке на рынок труда в СКФО естественно определяется вектор трудовой миграции – в ближайший Южный ФО (где нагрузка равна 6) и наиболее привлекательный Центральный. Однако поскольку значения анализируемого показателя практически не меняются во времени, налицо проблема острой структурной безработицы в региональном разрезе (неспособности рынка труда обеспечить гармонизацию региональных структур вакансий и безработных из-за ограничений миграционной подвижности, уровней профессиональной подготовки и др. факторов). Расчетная методика оценки уровня структурной безработицы, впервые в российской практике примененная в ИНП РАН, показывает снижение ее численности с 1,5 млн. чел. в 2009 г. до 0,9 млн. в 2011 г. Вместе с тем доля структурной безработицы в общей ее массе сократилась незначительно: с 23% до 19% соответственно. Иными словами, послекризисное повышение спроса на труд слабо затронуло структурную компоненту безработицы. В итоге в значительной степени происходит обособление региональных рынков труда, разрыв межтерриториальных связей и консервирование социально-экономической дифференциации в России.

Приватизационные планы могут быть скорректированы

Анонсированные Д. Медведевым масштабные планы по приватизации госактивов могут быть существенно скорректированы.

Напомним, что с 2011 по 2013 г. предлагалось продать 25% без 1 акции Роснефти; 7,97% без 1 акции РусГидро; 4,11% без 1 акции ФСК ЕЭС, но в прошлом году Д. Медведев расширил приватизационный план, в результате чего. государство пообещало до 2017 г полностью выйти из капитала Роснефти, Зарубежнефти, РусГидро, а также снизить свою долю в ФСК и Транснефти до 75% плюс одна акция. Начать масштабную распродажу госсобственности правительство собиралось уже в 2012 г. Ежегодные доходы от приватизации должны были увеличиться с 300 млрд. руб. до 1 трлн. Однако практически первым реальным действием В. Путина на посту президента стало подписание указа о включении РусГидро, ФСК, Холдинга МРСК и Роснефти в перечень стратегических активов, что увеличивает неопределенность относительно сроков возможного выхода государства из капитала этих компаний. Следующим указом было установлено, что до 2015 г. государственная компания Роснефтегаз, которой принадлежат 75,16% акций Роснефти и 10,74% акций Газпрома, станет инвестором «по отношению к компаниям топливно-энергетического комплекса, пакеты акций которых планируются к приватизации». В. Путин мотивировал это решение тем, что предприятия ТЭК недооценены и нуждаются как в докапитализации, так и в защите от того, «чтобы они были приватизированы за копеечки, а потом тут же перепроданы за серьезные деньги».

Таким образом, создаются предпосылки для возникновения новой госмонополии, которая в перспективе может консолидировать все ключевые активы ТЭКа. Основными кандидатами на поглощение могут стать компании, против приватизации которых ранее выступал вернувшийся на пост главы Роснефти И. Сечин. Это, прежде всего, Транснефть, Зарубежнефть, а также государственные энергокомпании.

Планы по приватизации не выполняются уже который год, однако, если раньше высокие цены на нефть помогали держать российский бюджет «на плаву», то сейчас, в условиях усиливающейся турбулентности на мировых финансовых рынках, правительство может оказаться в ситуации, когда исполнение бюджета, сильно перегруженного в преддверии выборов социальными обязательствами, окажется под угрозой. Кроме того, сворачивание планов приватизации негативно для инвестиционного климата в стране в целом, и фондового рынка, в частности.

В конце мая в средствах массовой информации появился перечень госактивов, которые могут быть приватизированы в ближайшие 3-5 месяцев:

– до 7,58% минус 1 акция Сбербанка,

– до 10% акций Роснано,

– акции АК Алроса (проценты не указаны),

– до 49% акций Объединенной зерновой компании,

– до 25% минус 1 акция Совкомфлота,

– 20% акций Апатита.

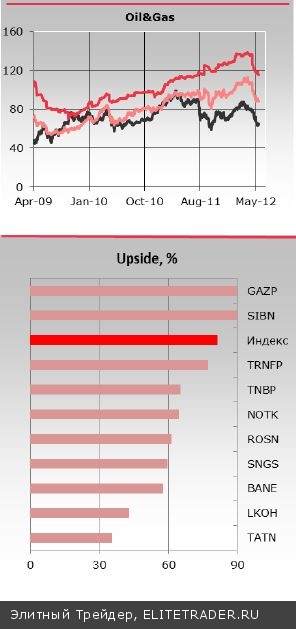

Нефть и газ

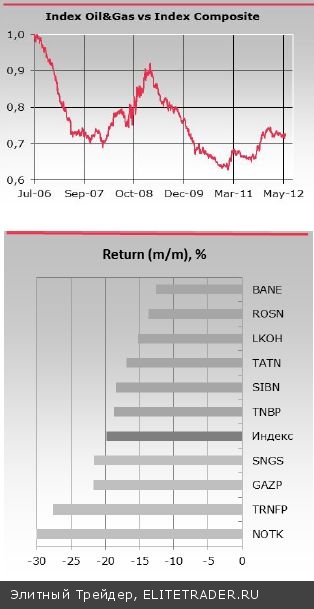

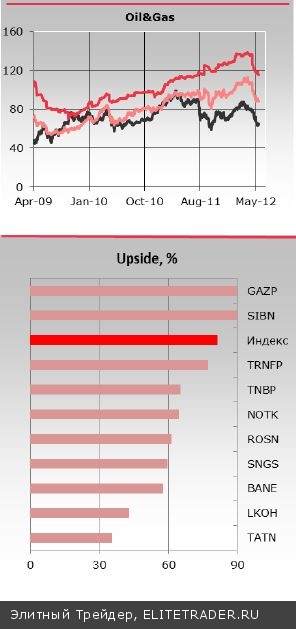

Падение цен на нефть и возросший вывод средств крупными портфельными инвесторами привели к падению отраслевого индекса Infina Oil&Gas до минимального значения с сентября 2011 г. В лидерах снижения оказались привилегированные акции Сургутнефтегаза и Транснефти, а также акции Новатэка.

Мы ожидаем, что в ближайшей перспективе наибольший интерес в плане восстановительного роста представляют акции Газпрома, Роснефти и Транснефти.

Конъюнктура

На мировом рынке нефти сохраняется хрупкий баланс между спросом и предложением. Среднегодовая цена нефти spot третий месяц удерживается около $114 за баррель. Однако в среднесрочной перспективе цена нефти может продолжить снижаться в связи с сохраняющимися рисками замедления мировой экономики, в первую очередь, в Европе и в Китае. Еще одним негативным фактором являются раздающиеся призывы распечатать стратегические резервы для того, чтобы компенсировать недостаток нефти из-за иранского эмбарго. Тем временем, функции компенсирующего мирового производителя взяла на себя Саудовская Аравия, суточная добыча в которой превысила 10 млн. барр. Страны ОПЕК также продолжают наращивать объемы добычи нефти, прежде всего, за счет восстановления в Ираке и Ливии. Объем добычи нефти в Ираке превысил 3 млн. барр. и стал максимальным за весь послевоенный период. Ожидается, что страны ОПЕК продолжат наращивать в 2012 г. поставки сжиженного газа и нефти. В своем майском докладе ОПЕК повысила прогноз потребления нефти в 2012 г. до 88,67 млн. барр. в сутки, что всего лишь на 900 тыс. барр. в сутки превышает уровень 2011 г. Таким образом, избыточное предложение на рынке нефти превосходит имеющийся спрос и может сохраниться до конца года, что создает предпосылки для дальнейшего снижения нефтяных цен.

Риски

Правительство России 2 мая объявило о дальнейшем повышении налогов на добычу полезных ископаемых (НДПИ) в России, что привело к существенному оттоку средств из акций газовых компаний ввиду ожидаемого у них падения денежных средств от операционной деятельности. Наиболее критичной эта мера представляется для Новатэка, не имеющего возможности продавать свой газ на экспорт. В то же время для Газпрома негативные последствия этой меры будут менее значимы.

Рынок нефти пересматривает влияние геополитических факторов риска на фоне проходящих переговоров Ирана с международной шестеркой и наметившегося ослабления напряженности в Сирии.

Рост транспортных тарифов, запланированный с 1 июля, приведет к дополнительным затратам у нефтяных компаний.

В условиях нисходящей ценовой тенденции на рынке нефти корректировка экспортных пошлин отстает от спотовых цен, что становится источником дополнительных потерь для нефтяных компаний

Акции

Газпром: Акции Газпрома в мае испытали сильное (-25%) падение. Рублевая цена акций Газпрома упала в мае до минимального значения с июля 2009 года, в долларовом выражении цены достигли минимального значения $4,28 с октября 2011 г. Показатель P/E Ratio снизился до 2,5, что предполагает высокий потенциал восстановления их рыночной стоимости. Мы рекомендовали использовать локальное снижение цены акций Газпрома как возможность для открытия длинных позиций на перспективу. Ближайшей целью технической коррекции может стать возврат цены к уровню долгосрочной МА200 ($5,7). Поддержку акциям Газпрома продолжит оказывать восходящая динамика фьючерсных цен на природный газ, которые с середины апреля возобновили свой рост и торгуются уже с 40%-ой премией к апрельскому минимуму. В числе ближайших значимых событий для Газпрома – индексация внутренних цен на газ с 1 июля и начало добычи газа на Бованенковском месторождении. Справедливая стоимость акций Газпрома с учетом финансовых результатов 2011 г. составляет $8,2/10,5 (RV/FV).

Роснефть: Роснефть отчиталась о 27%-ом росте выручки в 1 кв. 2012 г., что было достигнуто за счет роста цен на нефть и нефтепродукты, а также увеличения объемов добычи и переработки нефти. У Роснефти произошло снижение прибыли из-за прекращения действия льготных ставок НДПИ и экспортных пошлин для нефти, добываемых на Ванкорском месторождении. Лучшая динамика чистой прибыли по сравнению с EBITDA объясняется снижением прочих расходов и ростом дохода от курсовых разниц. Главными задачами на этот год для Роснефти остаются реализация крупных проектов в добыче и переработке, а также оптимизация бизнеса. Мы ожидаем благоприятный новостной фон о компании в рамках программы освоения арктического шельфа, где государственная Роснефть имеет эксклюзивное право на разработку. Мы скорректировали техническую цель роста акций Роснефти на конец года до $8,0-8,5. Наша оценка справедливой стоимости акций Роснефти – $10,5-13,3 (RV/FV).

Новатэк: С учетом благоприятной конъюнктуры в первом квартале 2012 г. Новатэк продемонстрировал 13%-й прирост чистой прибыли и увеличение выручки на 21% по сравнению с прошлогодним периодом. После падения акций Новатэка к 30-месячному минимуму ($8,54) мы рекомендуем эти акции для спекулятивной покупки с прицелом на возвратную коррекцию к нижней границе трехлетнего up-тренда ($12,5). Диапазон справедливой стоимости акций Новатэка по нашей модели равен $11,7-14,8 (RV/FV).

Транснефть: Несмотря на прошедшую 30%-ю коррекцию цена акций Транснефти-преф все еще остается в рамках трехлетнего восходящего тренда. Если цена акций стабилизируется около этого уровня, то можно рассчитывать на восстановительный отскок в район $1670. В противном случае после пробоя уровня на $1300, коррекция может углубиться в направлении к зоне поддержки $1150-1200. Справедливая стоимость по нашей модели равна $1650-2440 (RV/FV).

Металлургия

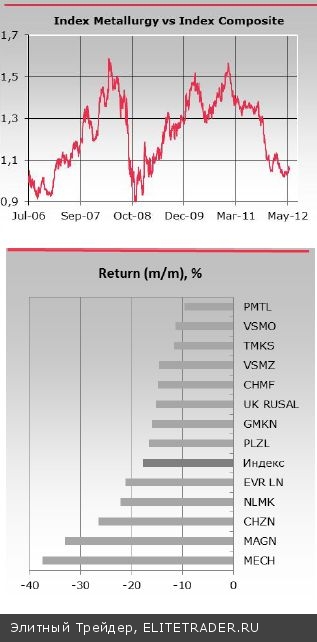

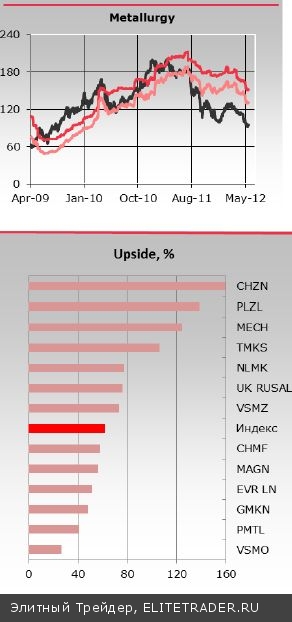

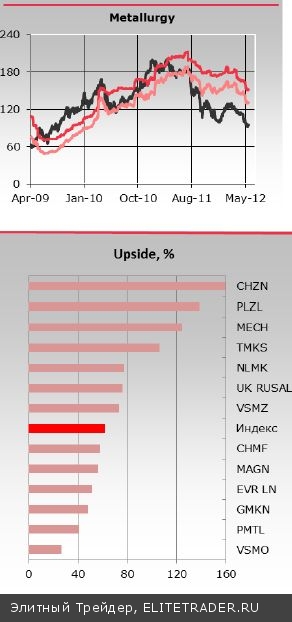

Неблагоприятная сырьевая конъюнктура создавала дополнительное негативное давление на акции компаний металлургического сектора.

Среди июньских фаворитов сектора ТМК и Мечел.

Майское падение российского фондового рынка в значительной степени затронуло металлургический сектор, потерявший в целом 17,7% своей капитализации. В наибольшей степени оно коснулось Мечела (-37,5%), ММК (-33,1%) и ЧЦЗ (-26,5%). Неблагоприятная сырьевая конъюнктура создавала дополнительное негативное давление на акции сектора. Так, сводный индекс сырьевых фьючерсов (CRY) потерял за прошедший месяц 10,1%, базовые металлы в целом подешевели на 9,1%, стальная заготовка – на 17,6%.

На состоявшемся на прошлой неделе заседании арбитражного суда Челябинской области была назначена дата (2 июля) начала рассмотрения дела по существу по иску миноритарного акционера ММК Е. Егоровой о признании недействительным решения Совета директоров о покупке 100% австралийской а железорудной компании Flinders Mines за 554 млн. австралийских долларов (ок. $545 млн.) и дальнейших инвестициях в размере $1 млрд. Назначенное слушание состоится позже предельной даты закрытия сделки (30 июня) – в связи с этим ММК подал апелляцию для снятия обеспечительных мер, рассмотрение которой назначено на 30 мая. В случае расторжения оспариваемой сделки штрафные санкции для австралийской компании составят $5,5 млн., для ММК – $2,75 млн., однако, не ясно, будут ли они обязательны при судебном запрете на покупку. Вместе с тем обе компании заявили, что предпримут все возможные усилия для завершения сделки.

Рейтинговое агентство Fitch Ratings подтвердило рейтинги ММК: долгосрочный на уровне «BB+», краткосрочный на уровне «B», долгосрочный в национальной валюте на уровне «BB+», долгосрочный рейтинг по национальной шкале на уровне «AA(rus)». Прогноз изменен со «стабильного» на «негативный».

На состоявшемся 17 мая заседании Совета директоров ТМК было принято решение созвать ГОСА и провести его 26 июня. В повестку дня среди прочих включен вопрос о внесении изменений в устав Трубной металлургической компании целью увеличения количества членов Совета директоров. Совет директоров также рекомендовал ГОСА принять решение о выплате дивидендов по результатам деятельности Компании в 2011 г. в размере 2,7 руб. на одну обыкновенную акцию на общую сумму 2,5 млрд. руб. и установить дату завершения выплаты дивидендов 24 августа 2012 г.

По итогам 2011 г. выручка ОАО «Мечел» увеличилась по сравнению с 2010 г. на 28,7% и достигла $12,5 млрд., чистая прибыль – на 10,8% до $727,8 млн., скорректированный показатель EBITDA – на 18,7% до $ 2,4 млрд. Маржа по EBITDA сократилась в 2011 г. на 1,6 п.п. до 19,1%.

Совет директоров компании утвердил рекомендацию ГОСА (назначенному на 29 июня) принять решение о выплате дивидендов за 2011 г. в размере 8,06 руб. на обыкновенную акцию и 31,28 руб. на привилегированную и направить на выплаты 3,4 и 4,3 млрд. руб. соответственно.

Совет директоров ГМК «Норильский никель» рекомендовал ГОСА (29 июня) утвердить дивиденды за 2011 г. в размере 196 руб. на обыкновенную акцию.

Norilsk Nickel International Holdings Ltd., дочерняя компания ГМК «Норильский никель», объявила о намерении произвести 100%-е поглощение канадской Asian Mineral Resources Ltd. с денежной оплатой по 0,11 канадских доллара за акцию или, по разным оценкам, от 18,4 до 22,3 млн. канадских долларов за всю компанию (что отражает 69%-ю премию к 20-дневной средневзвешенной цене акции на бирже Торонто. Asian Mineral Resources Ltd. – геологоразведочная и горнодобывающая компания, владеющая вьетнамским медно-никелевым месторождением Бан Фук с ресурсами в 200 тыс. т никеля и 18 тыс. т меди в богатых сульфидных рудах. Тем самым Норильский никель в рамках своей инвестиционной стратегии предпринимает активные усилия для расширения ресурсной базы и диверсификации географического присутствия, направленные на сохранение и упрочение лидирующего положения компании среди крупнейших мировых производителей никеля.

Для металлургического сектора, особо чувствительного к изменениям макроэкономической конъюнктуры, краткосрочными рисками выступают возможное в июне сокращение сырьевых цен (до -5% по сводному индексу сырьевых фьючерсов), вялая динамика спроса в основных отраслях-потребителях (строительство, машиностроение), а также и на внешних рынках. Тем не менее, наметившиеся позитивные перспективы рыночного движения позволяют рекомендовать акции компаний металлургического сектора для осмотрительной покупки.

Мечел: Для снижения долговой нагрузки до уровня 2 EBITDA (почти вдвое) компания планирует распродать некоторые непрофильные для себя активы, которые определит после ревизии — сообщил во время недавней телефонной конференции генеральный директор компании Евгений Михель. Среди перспективных сегментов он выделил горнодобывающий, сортопрокатный и логистический – наиболее маржинальные и прибыльные. В группу непрофильных активов, на наш взгляд, могли бы войти предприятия Эстара, энергетический бизнес, отчасти – сбытовые структуры (в т.ч. зарубежные). Также во время конференции Е. Михель сообщил о снятии претензий комиссии Роснедр к Якутуглю и Южному Кузбассу и, соответственно, об исчезновении основании для отзыва их лицензий. Мы рекомендуем «покупать» акции Мечела и оцениваем их потенциал роста в 124%.

ТМК: В адрес ОАО «Газпром» отгружена первая партия произведенных по специальному заказу обсадных труб с премиальным безмуфтовым резьбовым соединением ULTRA FJ. (Партия аналогичной продукции ранее была направлена в адрес ОАО «Лукойл».) Таким образом, компания продолжает выводить на отечественный рынок инновационную продукцию, разработанную на своем североамериканском дивизионе ТМК IPSCO, углубляя кооперацию между подразделениями. По нашему мнению, акции ТМК обладают почти двукратным потенциалом роста, рекомендация – «покупать»

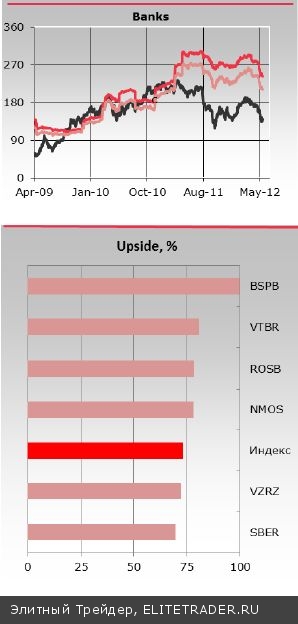

Банки

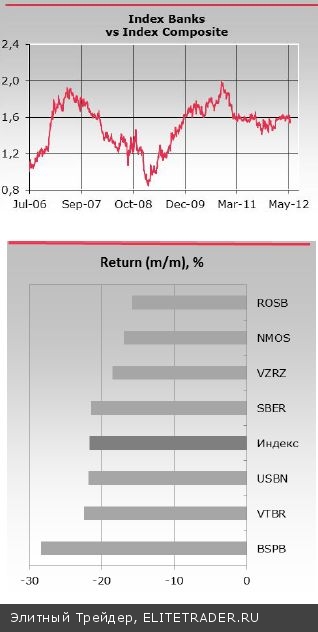

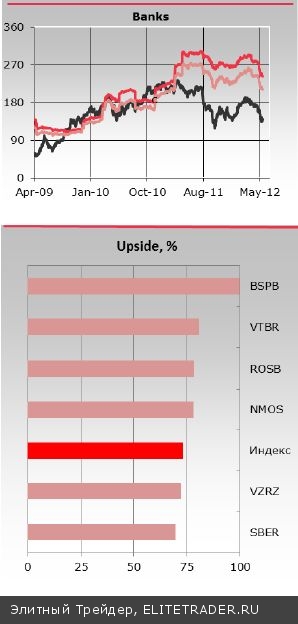

Отраслевой индекс Banks по итогам мая снизился на 21,6%.

Главными факторами риска продолжают оставаться внешние факторы, связанные, прежде всего, с углублением и расширением долгового и политического кризиса в еврозоне.

На котировки акций Сбербанка давит неопределенность относительно сроков приватизации.

Факторы роста и риски

В мае новостной фон по преимуществу являлся для акций банковского сектора крайне негативным. Опасения за целостность еврозоны, негативные действия рейтинговых агентств, а также неожиданная новость о миллиардных убытках крупнейшего американского банка J.P.Morgan Chase, увели котировки акций банков в существенный минус. В последнюю неделю месяца напряженность несколько ослабла, однако в июне бумаги банков продолжат торговаться крайне нервно, поскольку предстоящие выборы в Греции (17 июня), саммит Евросоюза (28-29 июня), а также спекуляции вокруг проблем в банковском секторе Испании, будут оказывать давление на котировки акций.

Позитив на рынок могут принести новые меры регуляторов по денежному стимулированию, а также достижение европейскими политиками принципиального согласия об увеличении полномочий антикризисного фонда, внесение в документы ЕС положения о возможности введения единых еврооблигаций, а также расширении фискальной и бюджетной консолидации стран еврозоны. Однако, по нашему мнению, на предстоящем саммите стороны вновь не смогут достичь консенсуса, в результате чего «болтанка» на финансовых рынках продолжится.

Одним из главных факторов риска для европейских банков сейчас становится прогрессирующий кризис доверия и рост панических настроений среди вкладчиков банков стран PIIGS. Так, только за два дня (14-15 мая) жители Греции сняли с депозитов в банках страны порядка 1,2 млрд. евро, а после появления информации о частичной национализации испанской Bankia, клиенты сняли со счетов порядка 1 млрд. евро. Всего же из банков проблемных стран с конца 2010 г. по конец 1 кв. 2012 г. было выведено €80,6 млрд.

Помимо углубления европейских проблем, рост акций российского банковского сектора, сдерживает неопределенность сроков приватизации Сбербанка и, в меньшей степени, ВТБ.

Мы полагаем, что несмотря на относительно привлекательные ценовые уровни факторы риска для бумаг банковского сектора в настоящее время перевешивают, что не позволит акциям российского банковского сектора в июне продемонстрировать рост котировок лучше рынка

Акции

Российские банки начали отчитываться за 1 квартал текущего года по МСФО. Результаты в целом неплохие, однако существенное ухудшение конъюнктуры фондового рынка во 2 квартале, может привести к негативной переоценке портфелей ценных бумаг, что отрицательно скажется на финансовых результатах.

Сбербанк: Банк впервые консолидировал в отчетности финансовые результаты ИК Тройка Диалог и австрийского Volksbank International., сделки по приобретению которых были закрыты на рубеже 2011-2012 гг. Чистая прибыль банка за 1 кв. составила 92,2 млрд. руб., оказавшись выше консенсус-прогноза, составлявшего порядка 86 млрд. руб. Увеличение показателя произошло, главным образом, за счет восстановления резервов, а также дохода от торговых операций. В связи с некоторым замедлением роста корпоративных кредитов при одновременном опережающем росте депозитов юрлиц, ЧПМ сократилась с 6,7% до 6,0%. Банк обещает удерживать маржу в этом году в пределах 6,2-6,4%. Чистый кредитный портфель с начала года увеличился на 6,8%. Доля просроченных долгов в портфеле банка снизилась за квартал с 4,9% до 4,8%. Депозитная база выросла на 4,1%. В 1 кв. банк показал некоторое замедление роста доходов от основной деятельности, что объясняется сезонными факторами. Так, чистые комиссионные доходы по сравнению с 4 кв. 2011 г. снизились на 12%. В то же время хорошая конъюнктура на фондовом рынке, позволила банку в 1 кв. увеличить прибыль по портфелю ценных бумаг до 6,6 млрд. против 2,3 млрд. в 4 кв. 2011 г.

Отчетность банка за 1 кв. оказалась ожидаемо сильной, однако в настоящее время рынок реагирует, прежде всего, на информацию, поступающую с мировых финансовых площадок. Помимо этого на котировки акций Сбербанка продолжает оказывать давление неопределенность относительно сроков приватизации 7,6% пакета акций.

Мы по-прежнему считаем, что по своим фундаментальным показателям Сбербанк с инвестиционной точки зрения является наиболее привлекательным активом, и подтверждаем нашу долгосрочную рекомендацию «покупать» обыкновенные и привилегированные акции банка.

Номос-банк: Чистая прибыль банка в квартальном сопоставлении снизилась на 22%, чистые процентные расходы (до создания резервов) упали на 7,5%, чистые комиссионные доходы – на 9%, доходы от торговой деятельности уменьшились на 47% за счет снижения прибыли от операций с иностранной валютой (с 1,7 млрд. руб. до 382 млн. руб.) и ценными бумагами (с 1,34 млрд. руб. до 914 млн. руб.). Качество кредитного портфеля с начала года несколько ухудшилось (доля NPL составила 2,5% против 2,0% по состоянию на 31 декабря 2011 г.), однако продолжает оставаться лучшим среди публичных банков. Мы оцениваем отчетность за 1 кв. как нейтральную.

В мае цена скорректировалась к $11 за GDR с мартовских максимумов года в $14. В случае улучшения инвесторами оценки перспектив рискованных активов ближайшей целью является возвращение к цене $14, в случае ухудшения рыночной конъюнктуры поддержкой выступает уровень $9,5 за GDR. Мы сохраняем долгосрочную рекомендацию «покупать» GDR банка

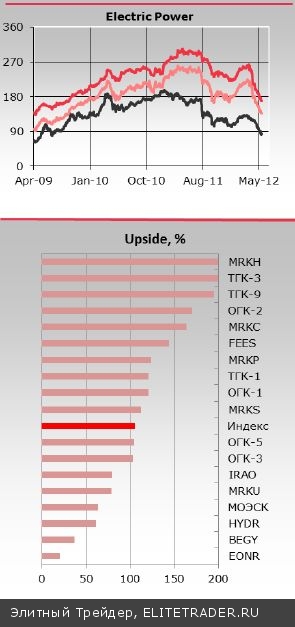

Электроэнергетика

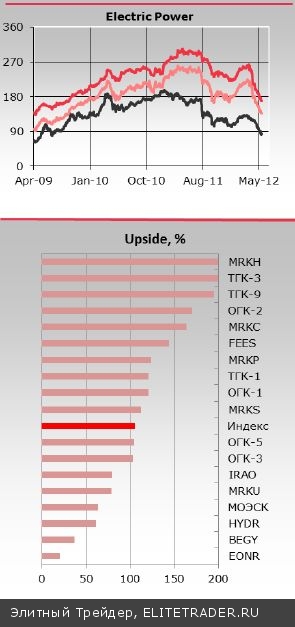

Лидерами падения в мае стали акции сетевого комплекса – МРСК-Холдинг, ФСК ЕЭС, МРК Центра и МРК Сибири, а в сегменте генерации – РусГидро, ОГК-2 и ТГК-9. Наилучшую устойчивость к снижению продемонстрировали акции ИнтерРАО. Акции Башкирэнерго выросли, благодаря объявленной оферте по их выкупу. В случае восстановления рынков сектор электроэнергетики вполне может продемонстрировать опережающие темпы роста.

Отрасль

Сектор электроэнергетики показывает худшую динамику по сравнению с остальным рынком из-за высоких рисков регулятора. В последние месяцы неопределенность в развитии отрасли усилилась, особенно, в сетевом сегменте. Указом Президента РФ активы ФСК ЕЭС, РусГидро и МРСК-Холдинга исключены из программы приватизации. Кроме того государство намерено пересмотреть базовые принципы регулирования сетевых компаний: решено отказаться от разделения электросетей на магистральные и распределительные и передать сетевые МРК под управление ФСК. Управлявший ранее МРСК холдинг, очевидно, будет ликвидирован. По плану процесс передачи МРСК в управление должен завершиться до начала лета.

Не ясно, насколько далеко может продвинуться объединение МРСК-Холдинга и ФСК ЕЭС. При этом не исключается и вариант фактического слияния двух сетевых структур, что для рынка сопряжено с наибольшими рисками, поскольку в этом случае регулятор получает возможность контроля над всем сетевым комплексом в рамках общего энерготарифа на передачу. По сравнению с выкупом наиболее вероятным может стать присоединение МРСК-Холдинга к ФСК ЕЭС. Вполне возможен также вариант обмена префов Холдинга на обыкновенные акции ФСК. В случае образования объединенной компании коэффициенты обмена акций МРСК-Холдинга на акции ФСК ЕЭС окажутся не в пользу миноритариев холдинга, поскольку, скорее всего, оценка его стоимости окажется заниженной относительно его справедливой стоимости. Таким образом, миноритарии холдинга вряд ли получат существенные выгоды от конвертации. Дальнейшая судьба сетевых МРК будет определена позднее по итогам работы специальной рабочей группы. Объединение сетевых структур по замыслу его авторов должно повысить эффективность управления наиболее затратного сетевого комплекса, в т. ч. с целью снижения управленческих расходов на передачу электроэнергии и привлечения частных инвесторов.

До прояснения ситуации мы снимаем рекомендацию по акциям МРСК-Холдинга, а по акциям ФСК ЕЭС понижаем до «держать». Переход МРСК-Холдинга под управление ФСК может обернуться дополнительными издержками, а возможная консолидация активов малорентабельного МРСК-Холдинга на базе ФСК приведет к падению эффективности работы. Техническую цель в акциях ФСК на конец года мы понижаем до 0,30 руб. Справедливая стоимость акций составляет 0,41-0,47 руб. (RV/FV). Тем не менее, в акциях МРСК-Холдинга допускаем технический отскок цены к 2,60 руб

Затянувшееся падение акций энергетического сектора привело к оттоку инвестиционных средств со вторичного рынка, что негативно отражается на его ликвидности и становится причиной резких ценовых колебаний. В случае восстановления рынков после их падения сектор электроэнергетики вполне может продемонстрировать опережающие темпы роста. На фоне сохраняющихся в отрасли значительных структурных проблем мы ожидаем усиления процессов консолидации энергоактивов. В роли основных центров консолидации по-прежнему будут выступать крупнейшие компании РусГидро, ИнтерРАО, Газпромэнергохолдинг.

Сектор генерации по сравнению с сетевым комплексом является инвестиционно более привлекательным в силу наличия конкурентного рынка, меньшей зависимости от регулятора и более понятных правил игры. Средняя справедливая цена для генерирующих компаний, входящих в расчет индекса Infina power, составляет сейчас 290-355 $/кВт установленной мощности, в то время как рыночная оценка в мае упала до 166$/кВт. В секторе генерации мы делаем выбор в пользу акций компаний с международным участием ОГК-4 и ОГК-5.

ИнтерРАО ЕЭС: С 1 июня 2012 г. повышается доля акций ИнтерРАО в индексе MSCI-Russia. Это решение оказало поддержку акциям ИнтерРАО в ходе майского обвала рынков. Тем не менее, с учетом прошедшего падения мы понижаем ближайшие технические цели роста акций до 0,030-0,035 руб. Наша фундаментальная оценка справедливой стоимости остается прежней и составляет 0,044-0,049 руб. (RV/FV).

РусГидро: Майское падение акций РусГидро (-24%) стало одним из самых больших разочарований для инвесторов. До сих пор справедливо считалось, что бизнес РусГидро наиболее защищен от отраслевых рисков. Кроме того в преддверии запланированного повышения внутренних цен на природный газ компания может рассчитывать на улучшение своих конкурентных преимуществ среди генерирующих компаний в силу своей более высокой рентабельности. Мы считаем текущую цену акций компании сильно заниженной из-за чрезмерного давления спекулятивных продаж. Мы рассматриваем покупку от текущих уровней привлекательной как в краткосрочном плане, так и с прицелом на более длительные инвестиционные горизонты. Техническая цель роста на конец года нами понижена до 1,0-1,20 руб. Справедливая стоимость акций с учетом финансовых итогов 2011 г. составляет 1,20-1,36 руб. (RV/FV).

Э.ОН Россия: Майские распродажи не обошли стороной акции наиболее успешной компании электроэнергетики, цена которых упала до 2,04 руб. (-23%). В связи со значительной перепроданности высока вероятность технического отскока и возврата цены в диапазон 2,4-2,6 руб. Наша оценка справедливой стоимости акций ЭОН.Россия составляет 2,5/2,8 руб. (RV/FV).

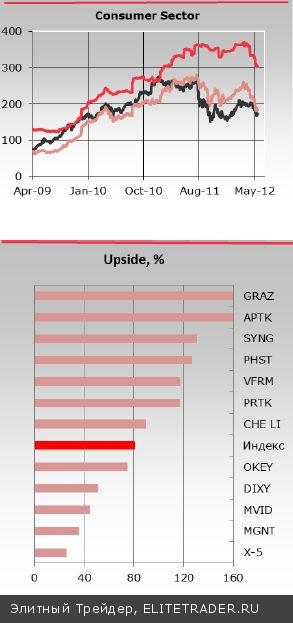

Потребительский сектор

Отраслевой индекс акций потребительского сектора в мае снизился на 17,9%.

В условиях усиления турбулентности на мировых фондовых площадках акции потребительского сектора могут рассматриваться инвесторами в качестве защитных.

Согласно данным Росстата, одним из драйверов роста российской экономики в первые 4 месяца 2012 г. стал внутренний потребительский спрос, простимулированный высокими темпами роста реальной заработной платы. Однако ухудшение ситуации на мировых финансовых рынках в мае уже привело к значительному падению цен на нефть и ослаблению курса российской валюты. В случае дальнейшего обострения кризисных явлений следует ожидать существенного снижения уровня потребительской активности, что окажет негативное влияние на финансовые показатели и, соответственно, котировки акций компаний сектора.

В краткосрочной перспективе в условиях высокой рыночной волатильности наиболее ликвидные акции компаний потребительского сектора будут восприниматься инвесторами в качестве защитных активов и могут продемонстрировать в июне динамику лучше рынка.

Ритейл

Дикси: Согласно данным консолидированной финансовой отчетности по МСФО за 2011 г. общая выручка составила 102,32 млрд. руб., что на 59,3% больше, чем в 2010 г. (64,24 млрд. руб.). В долларовом эквиваленте показатель увеличился на 64,6% до $3,5 млрд. Рост выручки отразил эффект синергии от консолидации в июне 2011 г. сети магазинов «Виктория». Себестоимость продаж увеличилась на 52,9% до 74,59 млрд. руб. (48,77 млрд. руб. годом ранее). Валовая прибыль выросла до 27,73 млрд. руб., что на 79,3% больше, чем в 2010 г., в долларах США она увеличилась на 85,3% до $944 млн. EBITDA выросла на 78,5% до 6,48 млрд. руб. Маржа по EBITDA составила 6,3% (в 2010 г. – 5,7%). В долларовом эквиваленте рост составил 84,5% до $221 млн. Операционная прибыль увеличилась на 104,8% до 3,5 млрд. руб. В целом мы оцениваем результаты компании за 2011 г. как позитивные.

Помимо годовой отчетности компания опубликовала операционные результаты за 4 месяца 2012 г., отразившие существенное снижение темпов роста выручки в помесячном сопоставлении (18% в апреле против 22% в марте). Мы полагаем, что данное замедление было вызвано низким уровнем инфляции, а также эффектом высокой базы предыдущего года. При этом, руководство компании полагает, во второй половине года ситуация исправится, и сохраняет годовой прогноз по росту выручки на уровне 22%-25%. Рекомендация – «держать».

X5 Retail Group: Компания опубликовала финансовые результаты за 1 кв. 2012 г. по МСФО. Чистая выручка составила 117,2 млрд. руб. ($3,9 млрд.), увеличившись по сравнению с аналогичным периодом прошлого года на 4,1% в рублях или на 0,7% в долларовом эквиваленте

Валовая прибыль достигла $947 млн. долл. Валовая маржа составила 24,5%. Показатель EBITDA составил $274 млн. или 7,1% от чистой выручки. Сокращение показателя на 0,25 п.п. относительно прошлого года можно объяснить ростом расходов, которые составили 21,2% от объема выручки по сравнению с 20,4% за аналогичный период прошлого года. На рост расходов повлияла активность компании по расширению бизнеса: в 1К2012 г. было открыто 137 новых магазинов (76 магазинов в 1К2011). Чистая прибыль в годовом сопоставлении сократилась на 32% и составила $66 млн., что оказалось лучше консенсус-прогноза.

Уровень долга X5 продолжает оставаться высоким и по итогам квартала соотношение чистый долг/EBITDA достигло 3,5х, однако необходимо отметить, что практически вся задолженность компании носит долгосрочный характер, а кредитный портфель с конца года переведен в рубли. Мы оцениваем результаты компании как ожидаемо слабые. Во время последней телеконференции менеджмент X5 заявил, что уже во 2К2012 улучшение показателя Lfl-продаж, а также увеличение плотности продаж позитивно отразятся на финансовых результатах компании. Рекомендация –«покупать».

Магнит: Компания намерена начать работать в новом для себя формате магазинов – «Магнит семейный». Торговые площади магазинов будут составлять до 1500 кв. м, ассортимент включит в себя порядка 6000 товарных позиций. Компания уже переформатировала под новый бренд 5 нестандартных супермаркетов и до конца года планирует открыть еще 8-10 магазинов. В настоящее время данная новость нейтральна для котировок акций Магнита, но в целом, мы полагаем, что мультиформатный подход будет способствовать дальнейшему расширению потребительской группы и увеличению уровня продаж. Рекомендация – «держать».

Продукты питания

Черкизово: Компания совместно с испанским агропромышленным холдингом Grupo Fuertes договорились о реализации проекта строительства интегрированного комплекса по производству мяса индейки. Инвестиции в проект составят более 100 млн. евро. Ожидается, что годовое производство может составить 25-30 тыс. т мяса индейки в готовой продукции, в перспективе планируется повышение мощности комплекса до 50 тыс. т в готовой продукции. В настоящий момент потребление мяса индейки в России находится на гораздо более низком уровне, чем на Западе: 680 граммов на душу населения в год против 7 кг в США и 4 кг в Канаде и странах ЕС. Мы полагаем, что намерение Черкизово создать СП позволит ему стать лидером на этом высокорентабельном и быстро растущем рынке, что позитивно отразится на финансовых результатах компании.

Компания опубликовала отчетность за 1 кв. 2012г. по US GAAP, которая оправдала ожидания участников рынка. Консолидированная выручка в долларовом выражении увеличилась на 16%, составив $357,8 млн., EBITDA в годовом сопоставлении выросла на 74%, рентабельность по EBITDA составила 17% против 11% в 1 кв.2011 г. чистая прибыль составила $39,3 млн. (+121%). Наибольший вклад в рост финансовых показателей компании внес птицеводческий сегмент. Рекомендация – «покупать»

Химия и нефтехимия

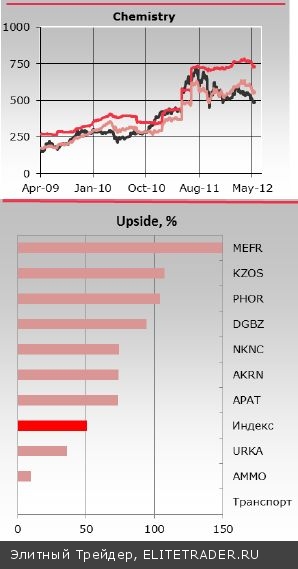

В мае отраслевой индекс Chemistry снизился на 11,8% в рамках общерыночной тенденции.

В ходе весенней посевной компании спрос на минеральные удобрения будет увеличиваться.

В случае возвращения оптимизма на фондовый рынок сильно перепроданные акции сектора могут совершить технический отскок вверх лучше рынка.

Минеральные удобрения

ФосАгро: Продолжает набирать обороты интрига вокруг приватизации 20% или 1663213 обыкновенных акций монопольного производителя апатитового концентрата в России Апатита. Помимо холдинга ФосАгро, который является основным владельцем комбината, а также Акрона и УралХима об интересе к активу сообщали крупные портфельные инвесторы — Fleming Family & Partners, Ренессанс Капитал и Сбербанк Инвестиции.

Точная дата аукциона пока не известна, но судя по информации, появляющейся в прессе, можно предположить, что он состоится в первой половине июня.

BNP Baribas12 мая, являющийся организатором аукциона, огласил стартовую цену на актив в размере 10,5 млрд. руб. ($349 млн.). Заявки на участие принимались до 17 мая. Таким образом, стартовая цена предполагает оценку порядка $209 за обыкновенную акцию, что на 23% ниже текущих котировок эмитента в РТС Board ($230-$251). Напомним, что в середине апреля председатель совета директоров Акрона А. Попов оценивал справедливую стоимость приватизируемого пакета в $600-700 млн., т.е. порядка $360-$421 за акцию.

Низкая начальная стоимость пакета весьма выгодна для ФосАгро, который, по нашему мнению, является основным претендентом на приобретение акций Апатита. В проигрыше в данном случае окажутся миноритарные акционеры Апатита.

В случае, если в ходе аукциона иные участники, прежде всего, Акрон решат предложить более высокую цену, то это будет негативно воспринято участниками рынка, т.к. в среднесрочной перспективе компания вряд ли сможет окупить вложенные средства. Кроме того, вхождение в капитал Апатита нового крупного акционера может привести к конфликту интересов. Впрочем, менеджеры ФосАгро заявили, что не опасаются высокой конкуренции на аукционе, а в случае, если пакет все же будет куплен кем-либо из конкурентов, компания может провести допэмиссию акций Апатита, в результате которой новому владельцу, чтобы избежать снижения своей доли придется нести дополнительные расходы. Учитывая, что и Акрон, и УралХим обременены высокой долговой нагрузкой, а также участвуют в ряде крупных затратных инвестиционных проектов, можно предположить, что они не будут сильно завышать цену в ходе аукциона. Мы рекомендуем «покупать» GDR ФосАгро.

Акрон: Компания через свою «дочку» Norica Holding Sarl направила предложение о приобретении 66% голосующих акций польской Zakłady Azotowe w Tarnowie-Mościcach S.A., акции которой котируются на Варшавской фондовой бирже по цене 36 злотых ($10,47) за бумагу, что включает премию в 18,3% к средней рыночной цене акций компании Azoty Tarnów за 6 последних месяцев. Инвесторы могут подавать заявки на приобретение их акций с 6 по 22 июня 2012 г. Ценовой уровень сделки может составить порядка $443 млн.

Мы позитивно оцениваем намерение Акрона приобрести данный актив, т.к. группа Azoty Tarnów является одним из крупнейших химических холдингов в Европе, специализирующимся на выпуске конструкционных пластиков, азотных и сложных удобрений, оксоспиртов и пластификаторов. В группу Azoty Tarnów также входят компании ZAK S.A. и ZCh Police. В 2011 г. выручка группы составила 5,3 млрд. польских злотых ($1,5 млрд.), EBITDA – 770 млн. польских злотых ($223,84 млн.), чистая прибыль – 499 млн. польских злотых ($145 млн.). В настоящее время крупнейшими акционерамии Azoty Tarnów является государственное казначейство Польши, которому принадлежит пакет акций компании в размере 32,05%, еще порядка 32% акций принадлежат четырем крупным инвесторам. Мы рекомендуем «покупать» акции Акрона.

Уралкалий: 23 мая стало известно, что Высший арбитражный суд отказал миноритарным акционерам Сильвинита в пересмотре дела по иску, связанному с присоединением компании к Уралкалию в 2011 г. Пересмотра решения о слиянии добивались Акрон, Licona (International) Limited, Medvezhonok Holdings Limited и ROF (Cyprus) Limited. Данное решение было позитивно воспринято инвесторами, в результате чего акции Уралкалия на ММВБ выросли на 1%, в результате чего компания стала единственной из наиболее торгуемых бумаг, сумевших в тот день завершить торги в зеленой зоне. Мы рекомендуем «держать» акции Уралкалия.

Нефтехимия

Нижнекамскнефтехим: Совет директоров компании рекомендовал акционерам на годовом собрании, которое состоится 14 июня принять решение о выплате дивидендов за 2011 г. в размере 2,36 руб. на акцию по сравнению с 1,18 руб. на акцию за 2010 г. Всего на выплату дивидендов может быть направлено более 4,3 млрд. руб. На дивиденды за 2011 г. так же как и предыдущем, планируется направить 30% чистой прибыли, которая в прошлом году превысила 14 млрд. руб. Таким образом, по состоянию на 26 апреля (дата закрытия реестра) дивидендная доходность составила 7,6%. Акции НКНХ торгуются со значительным дисконтом по сравнению с зарубежными аналогами, и мы полагаем, что по мере восстановления аппетита к риску котировки акций компании смогут прибавить порядка 36% от текущих ценовых уровней. Мы рекомендуем «покупать» акции Нижнекамснефтехим

Транспортный сектор

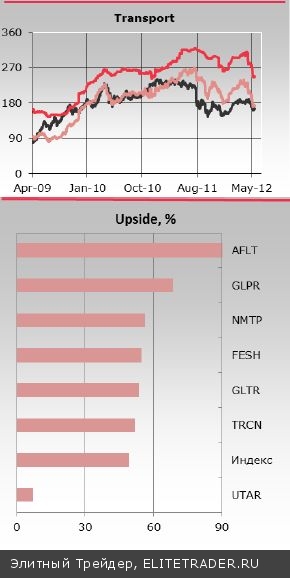

Транспортный сектор оказался менее чувствительным к обострению системных рисков в мае и менее зависимым от давления сезонных распродаж со стороны крупных портфельных инвесторов. Главной новостью месяца стало сообщение о готовящемся приобретении компании FESCO Группой Сумма.

Контейнерные перевозки

В рамках повестки АТЭС-2012 Россия объявила в числе своих приоритетов формирование транспортно-логистических цепочек в торговле между Европой и Азией. Решением задач по сокращению сроков и стоимости поставок в страны АТЭС с российской стороны займется группа Сумма в рамках государственно-частного партнерства. Группы Сумма в перспективе может стать глобальным игроком на рынке транспортных услуг и центром консолидации транспортно-логистических активов. У Суммы уже имеется солидный опыт управления портами и вагонным парком. В настоящее время Группа Сумма совместно с Транснефтью является контролирующим акционером крупнейшего портового оператора НМТП.

В ближайшее время компания FESCO может сменить своего владельца. Стало известно, что Генералов ведет переговоры с группой Сумма бизнесмена Магомедова о продаже все 69% акций, принадлежащих Генералову. Группа Сумма ранее уже купила у Генералова 10% акций FESCO. Ожидается, что сумма сделки может составить не менее $1,4 млрд., т.е. FESCO будет продаваться со значительной премией (+35%) к рынку. Сделка будет закрыта в июне. Разрешение ФАС на сделку уже получено. Сообщение о готовящейся сделке было позитивно оценено инвесторами. Акции FESCO подорожали в моменте на 23%. Однако пока не известно, будет ли выставляться оферта остальным акционерам группы. Мы подтверждаем свою рекомендацию относительно акций FESCO на уровне «покупать» ($0,31/0,46, RV/FV).

Генералов намерен избавиться от своего актива, даже если ему не удастся договориться с Магомедовым. Не исключено, что к этому решению Генералова подтолкнуло стойкое нежелание РАО РЖД расставаться с акциями Трансконтейнера, 20% которого принадлежат FESCO. В прежних планах руководство FESCO собиралось развивать бизнес именно за счет покупки государственного Трансконтейнера. Однако РАО РЖД объявило о намерении передать активы Трансконтейнера в новую создаваемую объединенную логистическую компанию России, Казахстана и Белоруссии в рамках ЕЭП. В рамках этого проекта Трансконтейнер уже ведет переговоры с Белорусской железной дорогой. Рекомендация «держать», $106–$144 (RV/FV). Дивиденды по итогам 2011 г. составят 87,68 руб. за акцию

Авиаперевозки

Аэрофлот: В мае компания представила в целом позитивные финансовые результаты по итогам работы в 2011 г., в которой были учтены финансовые результаты четырех авиакомпаний, приобретенных у Ростехнологий. Выручка группы увеличилась на 25% и составила $5,4 млрд., а чистая прибыль группы компаний Аэрофлот достигла $491 млн. Прирост чистой прибыли обеспечен во многом за счет разового дохода от продажи принадлежащих ОАО «Аэрофлот» долей в ряде дочерних и зависимых обществах в размере $200 млн. Основные производственные показатели компании по итогам 2011 г. также значительно превысили результаты 2010 г. В частности, суммарный пассажирооборот увеличился на 20% и достиг 42 млрд. пассажиро-километров, а выполненный тонно-километраж вырос на 15%. Занятость кресел составила 77,5%, что является максимальным значением за всю историю компании.

Негативным фактором явился рост операционных расходов группы в т. ч. из-за присоединения убыточных компаний, что привело к падению операционной маржи с 11,5 до 7,2%. Величина финансовых расходов компании оказалась в 2011 г. примерно сравнимой с размером чистой прибыли, полученной от профильной деятельности. Полагаем, необходимость привлечения компанией заемных средств продолжит оказывать негативное влияние на показатели ее рентабельности, также как и рост топливных расходов. В качестве возможных новых покупок обсуждается вариант увеличения доли Аэрофлота в структуре акционерного капитала «ВладАвиа». Перед компанией также стоят проблемы, связанные с необходимостью расширения парка самолетов и открытием новых маршрутов. В этой связи оценка справедливой стоимости акций группы Аэрофлот понижена в соответствии с нашей финансовой моделью до $1,8/2,5 (RV/FV) с сохранением рекомендации «покупать».

Морские перевозки

НМТП: Главной инвестиционной идеей в акциях НМТП остается интрига вокруг продажи 20%-ого госпакета, на который претендуют его основные акционеры группа Сумма и Транснефть. Новороссийский МТП является одной из самых перспективных компаний транспортного сектора и продолжает демонстрировать высокие темпы развития бизнеса. В апреле НМТП показал рекордный объем месячной перевалки грузов в 14,3 млн. т. Грузооборот порта за 4 мес. 2012 г. вырос на 9% к аналогичному периоду прошлого года. Рекомендация «покупать», $0,08–$0,14 (RV/FV).

Лидеры

В мае российский рынок акций испытал значительное падение на фоне обострения европейского долгового кризиса и угрозы распада еврозоны. Хорошую устойчивость к падению показал потребительский сектор, в особенности, акции компаний продовольственного сегмента (максимальное снижение 10%), а лучший результат у акций Группы Черкизово. Среди ритейлеров лидировали акции Х5. Лучше остального рынка вели себя также акции химического сектора (за исключением Акрона) и транспорта (кроме Аэрофлота). Цена акций Уралкалия остается стабильной из-за продолжающегося выкупа компанией акций и GDR. Акции ТНК-ВР восстановились после падения благодаря объявленным высоким дивидендам. Акции Башнефти продолжает поддерживать идея реорганизации башкирского ТЭКа. В электроэнергетике акции ИнтерРАО пользовались повышенным спросом на фоне позитивного отчета по итогам 2011 г. Среди телекоммуникационных компаний удержались от падения акции МТС, благодаря позитивному отчету за 1 кв. 2011 г. и покупке ЗАО Таском.

Аутсайдеры

Наибольшее падение в мае наблюдалось в секторе электроэнергетики, в особенности, в сетевом сегменте (максимальное снижение превысило 30%). Негативное отношение инвесторов к акциям электроэнергетических компаний вызвало решение о передаче МРСК-Холдинга под управление ФСК ЕЭС, а также меры по ограничению приватизации компаний энергетического сектора. В металлургическом секторе главными аутсайдерами были акции Мечела, Магнитки и Распадской, в т. ч. из-за неблагоприятной сырьевой конъюнктуры. В акциях Транснефти и Новатэка продолжилась фиксация прибыли. Акции банковского сектора оказались в числе наиболее подверженных влиянию возросших европейских рисков. В секторе телекоммуникаций сильнее рынка упали акции Mail.Ru на фоне фиксации прибыли в преддверии IPO Faсebook. Акции Ростелекома снизились из-за конфликта акционеров по поводу опционной программы, акции Вымпелкома - из-за конфликта ФАС с норвежским Telenor.

Факторы роста

Российская экономика в первые месяцы 2012 г. демонстрирует позитивные макроэкономические показатели. Инфляция в годовом выражении снизилась до рекордного значения 3,6%. Индекс PMI в промышленной сфере в апреле достиг максимального значения за последний год. По оценке ЦБ РФ, темп роста ВВП в 2012 г. может составить 4%, что выше прежнего официального прогноза 3,4%. ОЭСР также повысила свой прогноз роста российской экономики до 4,5% с 4,1%. К концу 2012 г. мы ожидаем притока инвестиций в основной капитал российских предприятий на уровне 17-22%. Вместе с тем в ближайшие месяцы мы вряд ли произойдет существенная активизация процессов в промышленной сфере из-за сохраняющегося недостаточного спроса в связи с угрозой инфляционного скачка цен после 1 июля.

Майское падение цен в целом ряде российских бумаг повысило их инвестиционную привлекательность в плане перспективных покупок. О значительном дисконте текущих цен к их справедливой стоимости можно судить по рекордно низкому значению показателя Р/Е Ratio для российских биржевых индексов РТС, ММВБ (4,5) и MSCI-Russia (4,2). Среди секторов с наименьшим значением P/E Ratio первые позиции занимают сектор нефтегазовый (3,8), химический (2,5) и электроэнергетика (6,0). В случае нормализации ситуации на внешних рынках здесь можно ожидать опережающие темпы восстановительного роста из-за эффекта низкой базы. В позитивном сценарии мы рассматриваем майское дно рынка как начало нового долгосрочного тренда.

Риски

На мировом рынке акций сохраняется напряженная ситуация, связанная с возросшими рисками перерастания европейского долгового кризиса в горячую фазу. Повышенная волатильность рынков будет сохраняться до конца июня, пока не прояснится ситуация с формированием нового греческого правительства.

Нефтяные цены остаются под давлением в связи с переоценкой геополитической составляющей рисков по итогам международных переговоров об иранской атомной проблематике. Наращивание добычи нефти в странах ОПЕК на фоне снижения энергопотребления в стагнирующей Европе также будет оказывать негативное влияние на нефтяные цены.

Российская экономика пока не может остановить отток капитала. По данным ЦБ, с начала года за рубеж из России вывезено порядка $42 млрд.

Решение российского правительства отказаться от приватизации крупнейших энергокомпаний продолжит оказывать давление на акции электроэнергетики.

В случае дальнейшего углубления кризисных явлений рекомендуется занять выжидательную позицию и ограничиться спекулятивными операциями на срочном рынке в сегменте наиболее ликвидных бумаг.

Макроэкономика

Пятая часть безработицы в регионах России – структурная и застойная. Миграционная подвижность не в состоянии сгладить межтерриториальные социально-экономические различия

Приватизационные планы могут быть скорректированы

Общая численность безработных, рассчитанная по методологии МОТ, составила России в 1 кв. текущего года 4,9 млн. чел. или 6,5% от численности экономически активного населения. По сравнению с кризисным максимумом трехлетней давности численность безработных уменьшилась на 28%, а уровень безработицы – на 2,6 п.п. В итоге статистические данные можно интерпретировать как возвращение отечественной сферы занятости и рынка труда к состоянию начала 2008 г. Вместе с тем обобщенная общероссийская картина не позволяет выделить негативные тенденции, характеризующие региональные рынки труда.

За последние три года наименьшим уровнем безработицы характеризовался Центральный федеральный округ (4,9%), напротив, наибольшей – Северо-Кавказский (16,1%), среднероссийскому уровню соответствуют Приволжский и Уральский округа (7,6%). Иными словами, если в среднем по России на 1000 занятых приходился 81 безработный, то в ЦФО это соотношение составляло 52, а в СКФО – 192. Иными словами, разброс нагрузки на одного занятого достигает почти четырех раз, что естественно отражается на уровне жизни населения. Так, различие в среднемесячной начисленной заработной плате работников в «полярных» федеральных округах составило в 2011 г. 2 раза; назначенные пенсии в них расходились на 19%, а среднедушевые доходы – на 73%.

Способность регионального рынка труда самостоятельно обеспечить наличные трудовые ресурсы работой также может дать представление о его напряженности. Так, например, если по России в целом за последние три года на одну незанятую вакансию приходилось 5 безработных, то в СКФО – 42(!), а в ЦФО – 3. При такой нагрузке на рынок труда в СКФО естественно определяется вектор трудовой миграции – в ближайший Южный ФО (где нагрузка равна 6) и наиболее привлекательный Центральный. Однако поскольку значения анализируемого показателя практически не меняются во времени, налицо проблема острой структурной безработицы в региональном разрезе (неспособности рынка труда обеспечить гармонизацию региональных структур вакансий и безработных из-за ограничений миграционной подвижности, уровней профессиональной подготовки и др. факторов). Расчетная методика оценки уровня структурной безработицы, впервые в российской практике примененная в ИНП РАН, показывает снижение ее численности с 1,5 млн. чел. в 2009 г. до 0,9 млн. в 2011 г. Вместе с тем доля структурной безработицы в общей ее массе сократилась незначительно: с 23% до 19% соответственно. Иными словами, послекризисное повышение спроса на труд слабо затронуло структурную компоненту безработицы. В итоге в значительной степени происходит обособление региональных рынков труда, разрыв межтерриториальных связей и консервирование социально-экономической дифференциации в России.

Приватизационные планы могут быть скорректированы

Анонсированные Д. Медведевым масштабные планы по приватизации госактивов могут быть существенно скорректированы.

Напомним, что с 2011 по 2013 г. предлагалось продать 25% без 1 акции Роснефти; 7,97% без 1 акции РусГидро; 4,11% без 1 акции ФСК ЕЭС, но в прошлом году Д. Медведев расширил приватизационный план, в результате чего. государство пообещало до 2017 г полностью выйти из капитала Роснефти, Зарубежнефти, РусГидро, а также снизить свою долю в ФСК и Транснефти до 75% плюс одна акция. Начать масштабную распродажу госсобственности правительство собиралось уже в 2012 г. Ежегодные доходы от приватизации должны были увеличиться с 300 млрд. руб. до 1 трлн. Однако практически первым реальным действием В. Путина на посту президента стало подписание указа о включении РусГидро, ФСК, Холдинга МРСК и Роснефти в перечень стратегических активов, что увеличивает неопределенность относительно сроков возможного выхода государства из капитала этих компаний. Следующим указом было установлено, что до 2015 г. государственная компания Роснефтегаз, которой принадлежат 75,16% акций Роснефти и 10,74% акций Газпрома, станет инвестором «по отношению к компаниям топливно-энергетического комплекса, пакеты акций которых планируются к приватизации». В. Путин мотивировал это решение тем, что предприятия ТЭК недооценены и нуждаются как в докапитализации, так и в защите от того, «чтобы они были приватизированы за копеечки, а потом тут же перепроданы за серьезные деньги».

Таким образом, создаются предпосылки для возникновения новой госмонополии, которая в перспективе может консолидировать все ключевые активы ТЭКа. Основными кандидатами на поглощение могут стать компании, против приватизации которых ранее выступал вернувшийся на пост главы Роснефти И. Сечин. Это, прежде всего, Транснефть, Зарубежнефть, а также государственные энергокомпании.

Планы по приватизации не выполняются уже который год, однако, если раньше высокие цены на нефть помогали держать российский бюджет «на плаву», то сейчас, в условиях усиливающейся турбулентности на мировых финансовых рынках, правительство может оказаться в ситуации, когда исполнение бюджета, сильно перегруженного в преддверии выборов социальными обязательствами, окажется под угрозой. Кроме того, сворачивание планов приватизации негативно для инвестиционного климата в стране в целом, и фондового рынка, в частности.

В конце мая в средствах массовой информации появился перечень госактивов, которые могут быть приватизированы в ближайшие 3-5 месяцев:

– до 7,58% минус 1 акция Сбербанка,

– до 10% акций Роснано,

– акции АК Алроса (проценты не указаны),

– до 49% акций Объединенной зерновой компании,

– до 25% минус 1 акция Совкомфлота,

– 20% акций Апатита.

Нефть и газ

Падение цен на нефть и возросший вывод средств крупными портфельными инвесторами привели к падению отраслевого индекса Infina Oil&Gas до минимального значения с сентября 2011 г. В лидерах снижения оказались привилегированные акции Сургутнефтегаза и Транснефти, а также акции Новатэка.

Мы ожидаем, что в ближайшей перспективе наибольший интерес в плане восстановительного роста представляют акции Газпрома, Роснефти и Транснефти.

Конъюнктура

На мировом рынке нефти сохраняется хрупкий баланс между спросом и предложением. Среднегодовая цена нефти spot третий месяц удерживается около $114 за баррель. Однако в среднесрочной перспективе цена нефти может продолжить снижаться в связи с сохраняющимися рисками замедления мировой экономики, в первую очередь, в Европе и в Китае. Еще одним негативным фактором являются раздающиеся призывы распечатать стратегические резервы для того, чтобы компенсировать недостаток нефти из-за иранского эмбарго. Тем временем, функции компенсирующего мирового производителя взяла на себя Саудовская Аравия, суточная добыча в которой превысила 10 млн. барр. Страны ОПЕК также продолжают наращивать объемы добычи нефти, прежде всего, за счет восстановления в Ираке и Ливии. Объем добычи нефти в Ираке превысил 3 млн. барр. и стал максимальным за весь послевоенный период. Ожидается, что страны ОПЕК продолжат наращивать в 2012 г. поставки сжиженного газа и нефти. В своем майском докладе ОПЕК повысила прогноз потребления нефти в 2012 г. до 88,67 млн. барр. в сутки, что всего лишь на 900 тыс. барр. в сутки превышает уровень 2011 г. Таким образом, избыточное предложение на рынке нефти превосходит имеющийся спрос и может сохраниться до конца года, что создает предпосылки для дальнейшего снижения нефтяных цен.

Риски

Правительство России 2 мая объявило о дальнейшем повышении налогов на добычу полезных ископаемых (НДПИ) в России, что привело к существенному оттоку средств из акций газовых компаний ввиду ожидаемого у них падения денежных средств от операционной деятельности. Наиболее критичной эта мера представляется для Новатэка, не имеющего возможности продавать свой газ на экспорт. В то же время для Газпрома негативные последствия этой меры будут менее значимы.

Рынок нефти пересматривает влияние геополитических факторов риска на фоне проходящих переговоров Ирана с международной шестеркой и наметившегося ослабления напряженности в Сирии.

Рост транспортных тарифов, запланированный с 1 июля, приведет к дополнительным затратам у нефтяных компаний.

В условиях нисходящей ценовой тенденции на рынке нефти корректировка экспортных пошлин отстает от спотовых цен, что становится источником дополнительных потерь для нефтяных компаний

Акции

Газпром: Акции Газпрома в мае испытали сильное (-25%) падение. Рублевая цена акций Газпрома упала в мае до минимального значения с июля 2009 года, в долларовом выражении цены достигли минимального значения $4,28 с октября 2011 г. Показатель P/E Ratio снизился до 2,5, что предполагает высокий потенциал восстановления их рыночной стоимости. Мы рекомендовали использовать локальное снижение цены акций Газпрома как возможность для открытия длинных позиций на перспективу. Ближайшей целью технической коррекции может стать возврат цены к уровню долгосрочной МА200 ($5,7). Поддержку акциям Газпрома продолжит оказывать восходящая динамика фьючерсных цен на природный газ, которые с середины апреля возобновили свой рост и торгуются уже с 40%-ой премией к апрельскому минимуму. В числе ближайших значимых событий для Газпрома – индексация внутренних цен на газ с 1 июля и начало добычи газа на Бованенковском месторождении. Справедливая стоимость акций Газпрома с учетом финансовых результатов 2011 г. составляет $8,2/10,5 (RV/FV).

Роснефть: Роснефть отчиталась о 27%-ом росте выручки в 1 кв. 2012 г., что было достигнуто за счет роста цен на нефть и нефтепродукты, а также увеличения объемов добычи и переработки нефти. У Роснефти произошло снижение прибыли из-за прекращения действия льготных ставок НДПИ и экспортных пошлин для нефти, добываемых на Ванкорском месторождении. Лучшая динамика чистой прибыли по сравнению с EBITDA объясняется снижением прочих расходов и ростом дохода от курсовых разниц. Главными задачами на этот год для Роснефти остаются реализация крупных проектов в добыче и переработке, а также оптимизация бизнеса. Мы ожидаем благоприятный новостной фон о компании в рамках программы освоения арктического шельфа, где государственная Роснефть имеет эксклюзивное право на разработку. Мы скорректировали техническую цель роста акций Роснефти на конец года до $8,0-8,5. Наша оценка справедливой стоимости акций Роснефти – $10,5-13,3 (RV/FV).

Новатэк: С учетом благоприятной конъюнктуры в первом квартале 2012 г. Новатэк продемонстрировал 13%-й прирост чистой прибыли и увеличение выручки на 21% по сравнению с прошлогодним периодом. После падения акций Новатэка к 30-месячному минимуму ($8,54) мы рекомендуем эти акции для спекулятивной покупки с прицелом на возвратную коррекцию к нижней границе трехлетнего up-тренда ($12,5). Диапазон справедливой стоимости акций Новатэка по нашей модели равен $11,7-14,8 (RV/FV).

Транснефть: Несмотря на прошедшую 30%-ю коррекцию цена акций Транснефти-преф все еще остается в рамках трехлетнего восходящего тренда. Если цена акций стабилизируется около этого уровня, то можно рассчитывать на восстановительный отскок в район $1670. В противном случае после пробоя уровня на $1300, коррекция может углубиться в направлении к зоне поддержки $1150-1200. Справедливая стоимость по нашей модели равна $1650-2440 (RV/FV).

Металлургия

Неблагоприятная сырьевая конъюнктура создавала дополнительное негативное давление на акции компаний металлургического сектора.

Среди июньских фаворитов сектора ТМК и Мечел.

Майское падение российского фондового рынка в значительной степени затронуло металлургический сектор, потерявший в целом 17,7% своей капитализации. В наибольшей степени оно коснулось Мечела (-37,5%), ММК (-33,1%) и ЧЦЗ (-26,5%). Неблагоприятная сырьевая конъюнктура создавала дополнительное негативное давление на акции сектора. Так, сводный индекс сырьевых фьючерсов (CRY) потерял за прошедший месяц 10,1%, базовые металлы в целом подешевели на 9,1%, стальная заготовка – на 17,6%.

На состоявшемся на прошлой неделе заседании арбитражного суда Челябинской области была назначена дата (2 июля) начала рассмотрения дела по существу по иску миноритарного акционера ММК Е. Егоровой о признании недействительным решения Совета директоров о покупке 100% австралийской а железорудной компании Flinders Mines за 554 млн. австралийских долларов (ок. $545 млн.) и дальнейших инвестициях в размере $1 млрд. Назначенное слушание состоится позже предельной даты закрытия сделки (30 июня) – в связи с этим ММК подал апелляцию для снятия обеспечительных мер, рассмотрение которой назначено на 30 мая. В случае расторжения оспариваемой сделки штрафные санкции для австралийской компании составят $5,5 млн., для ММК – $2,75 млн., однако, не ясно, будут ли они обязательны при судебном запрете на покупку. Вместе с тем обе компании заявили, что предпримут все возможные усилия для завершения сделки.

Рейтинговое агентство Fitch Ratings подтвердило рейтинги ММК: долгосрочный на уровне «BB+», краткосрочный на уровне «B», долгосрочный в национальной валюте на уровне «BB+», долгосрочный рейтинг по национальной шкале на уровне «AA(rus)». Прогноз изменен со «стабильного» на «негативный».

На состоявшемся 17 мая заседании Совета директоров ТМК было принято решение созвать ГОСА и провести его 26 июня. В повестку дня среди прочих включен вопрос о внесении изменений в устав Трубной металлургической компании целью увеличения количества членов Совета директоров. Совет директоров также рекомендовал ГОСА принять решение о выплате дивидендов по результатам деятельности Компании в 2011 г. в размере 2,7 руб. на одну обыкновенную акцию на общую сумму 2,5 млрд. руб. и установить дату завершения выплаты дивидендов 24 августа 2012 г.

По итогам 2011 г. выручка ОАО «Мечел» увеличилась по сравнению с 2010 г. на 28,7% и достигла $12,5 млрд., чистая прибыль – на 10,8% до $727,8 млн., скорректированный показатель EBITDA – на 18,7% до $ 2,4 млрд. Маржа по EBITDA сократилась в 2011 г. на 1,6 п.п. до 19,1%.

Совет директоров компании утвердил рекомендацию ГОСА (назначенному на 29 июня) принять решение о выплате дивидендов за 2011 г. в размере 8,06 руб. на обыкновенную акцию и 31,28 руб. на привилегированную и направить на выплаты 3,4 и 4,3 млрд. руб. соответственно.

Совет директоров ГМК «Норильский никель» рекомендовал ГОСА (29 июня) утвердить дивиденды за 2011 г. в размере 196 руб. на обыкновенную акцию.

Norilsk Nickel International Holdings Ltd., дочерняя компания ГМК «Норильский никель», объявила о намерении произвести 100%-е поглощение канадской Asian Mineral Resources Ltd. с денежной оплатой по 0,11 канадских доллара за акцию или, по разным оценкам, от 18,4 до 22,3 млн. канадских долларов за всю компанию (что отражает 69%-ю премию к 20-дневной средневзвешенной цене акции на бирже Торонто. Asian Mineral Resources Ltd. – геологоразведочная и горнодобывающая компания, владеющая вьетнамским медно-никелевым месторождением Бан Фук с ресурсами в 200 тыс. т никеля и 18 тыс. т меди в богатых сульфидных рудах. Тем самым Норильский никель в рамках своей инвестиционной стратегии предпринимает активные усилия для расширения ресурсной базы и диверсификации географического присутствия, направленные на сохранение и упрочение лидирующего положения компании среди крупнейших мировых производителей никеля.

Для металлургического сектора, особо чувствительного к изменениям макроэкономической конъюнктуры, краткосрочными рисками выступают возможное в июне сокращение сырьевых цен (до -5% по сводному индексу сырьевых фьючерсов), вялая динамика спроса в основных отраслях-потребителях (строительство, машиностроение), а также и на внешних рынках. Тем не менее, наметившиеся позитивные перспективы рыночного движения позволяют рекомендовать акции компаний металлургического сектора для осмотрительной покупки.

Мечел: Для снижения долговой нагрузки до уровня 2 EBITDA (почти вдвое) компания планирует распродать некоторые непрофильные для себя активы, которые определит после ревизии — сообщил во время недавней телефонной конференции генеральный директор компании Евгений Михель. Среди перспективных сегментов он выделил горнодобывающий, сортопрокатный и логистический – наиболее маржинальные и прибыльные. В группу непрофильных активов, на наш взгляд, могли бы войти предприятия Эстара, энергетический бизнес, отчасти – сбытовые структуры (в т.ч. зарубежные). Также во время конференции Е. Михель сообщил о снятии претензий комиссии Роснедр к Якутуглю и Южному Кузбассу и, соответственно, об исчезновении основании для отзыва их лицензий. Мы рекомендуем «покупать» акции Мечела и оцениваем их потенциал роста в 124%.

ТМК: В адрес ОАО «Газпром» отгружена первая партия произведенных по специальному заказу обсадных труб с премиальным безмуфтовым резьбовым соединением ULTRA FJ. (Партия аналогичной продукции ранее была направлена в адрес ОАО «Лукойл».) Таким образом, компания продолжает выводить на отечественный рынок инновационную продукцию, разработанную на своем североамериканском дивизионе ТМК IPSCO, углубляя кооперацию между подразделениями. По нашему мнению, акции ТМК обладают почти двукратным потенциалом роста, рекомендация – «покупать»

Банки

Отраслевой индекс Banks по итогам мая снизился на 21,6%.

Главными факторами риска продолжают оставаться внешние факторы, связанные, прежде всего, с углублением и расширением долгового и политического кризиса в еврозоне.

На котировки акций Сбербанка давит неопределенность относительно сроков приватизации.

Факторы роста и риски

В мае новостной фон по преимуществу являлся для акций банковского сектора крайне негативным. Опасения за целостность еврозоны, негативные действия рейтинговых агентств, а также неожиданная новость о миллиардных убытках крупнейшего американского банка J.P.Morgan Chase, увели котировки акций банков в существенный минус. В последнюю неделю месяца напряженность несколько ослабла, однако в июне бумаги банков продолжат торговаться крайне нервно, поскольку предстоящие выборы в Греции (17 июня), саммит Евросоюза (28-29 июня), а также спекуляции вокруг проблем в банковском секторе Испании, будут оказывать давление на котировки акций.

Позитив на рынок могут принести новые меры регуляторов по денежному стимулированию, а также достижение европейскими политиками принципиального согласия об увеличении полномочий антикризисного фонда, внесение в документы ЕС положения о возможности введения единых еврооблигаций, а также расширении фискальной и бюджетной консолидации стран еврозоны. Однако, по нашему мнению, на предстоящем саммите стороны вновь не смогут достичь консенсуса, в результате чего «болтанка» на финансовых рынках продолжится.

Одним из главных факторов риска для европейских банков сейчас становится прогрессирующий кризис доверия и рост панических настроений среди вкладчиков банков стран PIIGS. Так, только за два дня (14-15 мая) жители Греции сняли с депозитов в банках страны порядка 1,2 млрд. евро, а после появления информации о частичной национализации испанской Bankia, клиенты сняли со счетов порядка 1 млрд. евро. Всего же из банков проблемных стран с конца 2010 г. по конец 1 кв. 2012 г. было выведено €80,6 млрд.

Помимо углубления европейских проблем, рост акций российского банковского сектора, сдерживает неопределенность сроков приватизации Сбербанка и, в меньшей степени, ВТБ.

Мы полагаем, что несмотря на относительно привлекательные ценовые уровни факторы риска для бумаг банковского сектора в настоящее время перевешивают, что не позволит акциям российского банковского сектора в июне продемонстрировать рост котировок лучше рынка

Акции

Российские банки начали отчитываться за 1 квартал текущего года по МСФО. Результаты в целом неплохие, однако существенное ухудшение конъюнктуры фондового рынка во 2 квартале, может привести к негативной переоценке портфелей ценных бумаг, что отрицательно скажется на финансовых результатах.

Сбербанк: Банк впервые консолидировал в отчетности финансовые результаты ИК Тройка Диалог и австрийского Volksbank International., сделки по приобретению которых были закрыты на рубеже 2011-2012 гг. Чистая прибыль банка за 1 кв. составила 92,2 млрд. руб., оказавшись выше консенсус-прогноза, составлявшего порядка 86 млрд. руб. Увеличение показателя произошло, главным образом, за счет восстановления резервов, а также дохода от торговых операций. В связи с некоторым замедлением роста корпоративных кредитов при одновременном опережающем росте депозитов юрлиц, ЧПМ сократилась с 6,7% до 6,0%. Банк обещает удерживать маржу в этом году в пределах 6,2-6,4%. Чистый кредитный портфель с начала года увеличился на 6,8%. Доля просроченных долгов в портфеле банка снизилась за квартал с 4,9% до 4,8%. Депозитная база выросла на 4,1%. В 1 кв. банк показал некоторое замедление роста доходов от основной деятельности, что объясняется сезонными факторами. Так, чистые комиссионные доходы по сравнению с 4 кв. 2011 г. снизились на 12%. В то же время хорошая конъюнктура на фондовом рынке, позволила банку в 1 кв. увеличить прибыль по портфелю ценных бумаг до 6,6 млрд. против 2,3 млрд. в 4 кв. 2011 г.

Отчетность банка за 1 кв. оказалась ожидаемо сильной, однако в настоящее время рынок реагирует, прежде всего, на информацию, поступающую с мировых финансовых площадок. Помимо этого на котировки акций Сбербанка продолжает оказывать давление неопределенность относительно сроков приватизации 7,6% пакета акций.

Мы по-прежнему считаем, что по своим фундаментальным показателям Сбербанк с инвестиционной точки зрения является наиболее привлекательным активом, и подтверждаем нашу долгосрочную рекомендацию «покупать» обыкновенные и привилегированные акции банка.

Номос-банк: Чистая прибыль банка в квартальном сопоставлении снизилась на 22%, чистые процентные расходы (до создания резервов) упали на 7,5%, чистые комиссионные доходы – на 9%, доходы от торговой деятельности уменьшились на 47% за счет снижения прибыли от операций с иностранной валютой (с 1,7 млрд. руб. до 382 млн. руб.) и ценными бумагами (с 1,34 млрд. руб. до 914 млн. руб.). Качество кредитного портфеля с начала года несколько ухудшилось (доля NPL составила 2,5% против 2,0% по состоянию на 31 декабря 2011 г.), однако продолжает оставаться лучшим среди публичных банков. Мы оцениваем отчетность за 1 кв. как нейтральную.

В мае цена скорректировалась к $11 за GDR с мартовских максимумов года в $14. В случае улучшения инвесторами оценки перспектив рискованных активов ближайшей целью является возвращение к цене $14, в случае ухудшения рыночной конъюнктуры поддержкой выступает уровень $9,5 за GDR. Мы сохраняем долгосрочную рекомендацию «покупать» GDR банка

Электроэнергетика

Лидерами падения в мае стали акции сетевого комплекса – МРСК-Холдинг, ФСК ЕЭС, МРК Центра и МРК Сибири, а в сегменте генерации – РусГидро, ОГК-2 и ТГК-9. Наилучшую устойчивость к снижению продемонстрировали акции ИнтерРАО. Акции Башкирэнерго выросли, благодаря объявленной оферте по их выкупу. В случае восстановления рынков сектор электроэнергетики вполне может продемонстрировать опережающие темпы роста.

Отрасль

Сектор электроэнергетики показывает худшую динамику по сравнению с остальным рынком из-за высоких рисков регулятора. В последние месяцы неопределенность в развитии отрасли усилилась, особенно, в сетевом сегменте. Указом Президента РФ активы ФСК ЕЭС, РусГидро и МРСК-Холдинга исключены из программы приватизации. Кроме того государство намерено пересмотреть базовые принципы регулирования сетевых компаний: решено отказаться от разделения электросетей на магистральные и распределительные и передать сетевые МРК под управление ФСК. Управлявший ранее МРСК холдинг, очевидно, будет ликвидирован. По плану процесс передачи МРСК в управление должен завершиться до начала лета.

Не ясно, насколько далеко может продвинуться объединение МРСК-Холдинга и ФСК ЕЭС. При этом не исключается и вариант фактического слияния двух сетевых структур, что для рынка сопряжено с наибольшими рисками, поскольку в этом случае регулятор получает возможность контроля над всем сетевым комплексом в рамках общего энерготарифа на передачу. По сравнению с выкупом наиболее вероятным может стать присоединение МРСК-Холдинга к ФСК ЕЭС. Вполне возможен также вариант обмена префов Холдинга на обыкновенные акции ФСК. В случае образования объединенной компании коэффициенты обмена акций МРСК-Холдинга на акции ФСК ЕЭС окажутся не в пользу миноритариев холдинга, поскольку, скорее всего, оценка его стоимости окажется заниженной относительно его справедливой стоимости. Таким образом, миноритарии холдинга вряд ли получат существенные выгоды от конвертации. Дальнейшая судьба сетевых МРК будет определена позднее по итогам работы специальной рабочей группы. Объединение сетевых структур по замыслу его авторов должно повысить эффективность управления наиболее затратного сетевого комплекса, в т. ч. с целью снижения управленческих расходов на передачу электроэнергии и привлечения частных инвесторов.

До прояснения ситуации мы снимаем рекомендацию по акциям МРСК-Холдинга, а по акциям ФСК ЕЭС понижаем до «держать». Переход МРСК-Холдинга под управление ФСК может обернуться дополнительными издержками, а возможная консолидация активов малорентабельного МРСК-Холдинга на базе ФСК приведет к падению эффективности работы. Техническую цель в акциях ФСК на конец года мы понижаем до 0,30 руб. Справедливая стоимость акций составляет 0,41-0,47 руб. (RV/FV). Тем не менее, в акциях МРСК-Холдинга допускаем технический отскок цены к 2,60 руб

Затянувшееся падение акций энергетического сектора привело к оттоку инвестиционных средств со вторичного рынка, что негативно отражается на его ликвидности и становится причиной резких ценовых колебаний. В случае восстановления рынков после их падения сектор электроэнергетики вполне может продемонстрировать опережающие темпы роста. На фоне сохраняющихся в отрасли значительных структурных проблем мы ожидаем усиления процессов консолидации энергоактивов. В роли основных центров консолидации по-прежнему будут выступать крупнейшие компании РусГидро, ИнтерРАО, Газпромэнергохолдинг.