12 октября 2012 Матафонов Денис, Мальцев Олег

Как устроена фондовая биржа

Заключая сделки нажатиями мыши, вы вряд ли задумываетесь, что происходит с вашими деньгами или ценными бумагами по ту сторону монитора

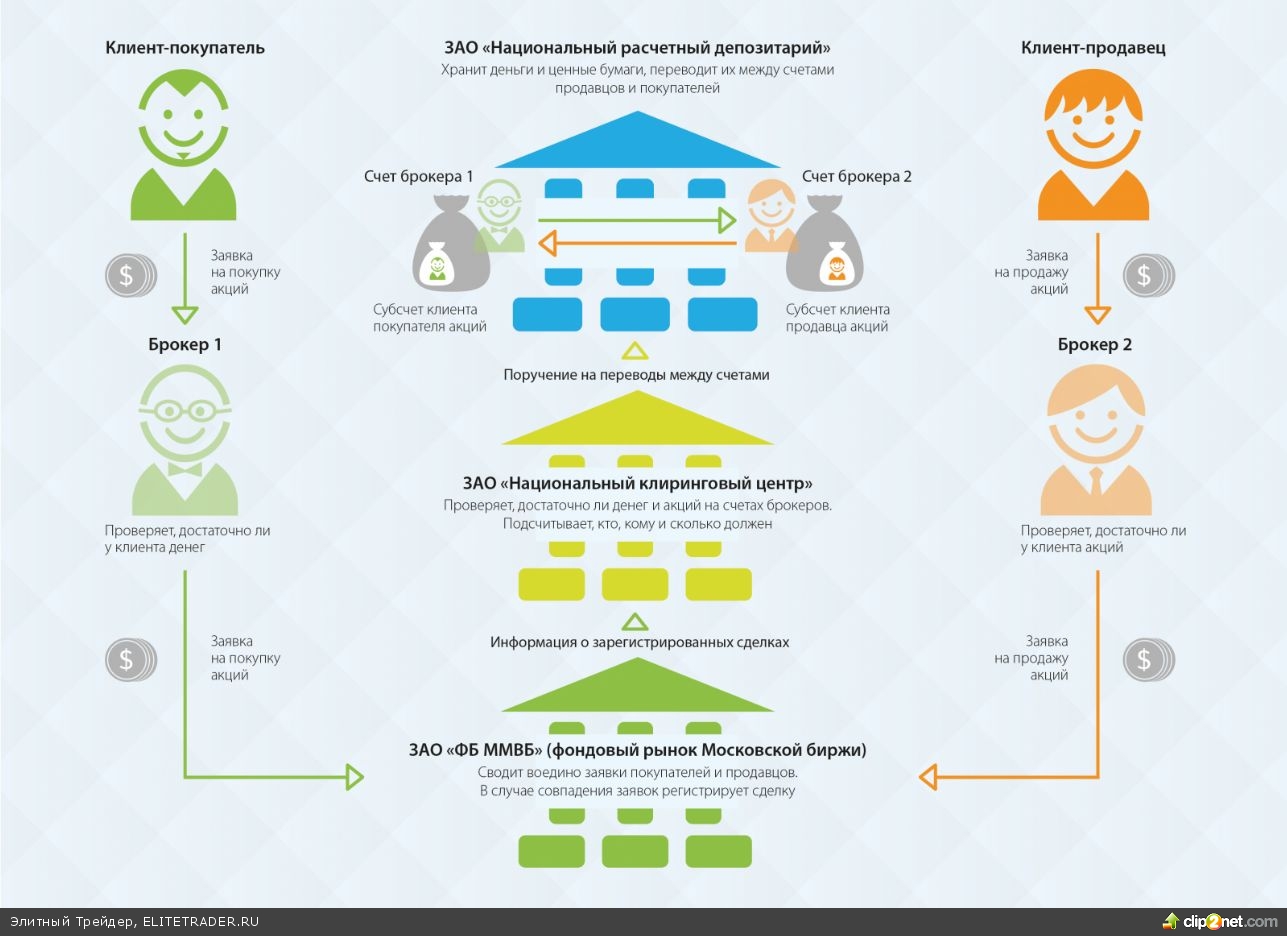

В организации биржевых торгов участвует не только Московская биржа, имя которой постоянно находится на слуху, но и другие компании. Примерно вот так работает биржевой механизм при заключении сделок с акциями (в основном режиме торгов).

Какие особенности можно заметить на схеме:

- Говорим «Московская биржа», подразумеваем группу компаний. В нее, в частности, входят ЗАО «Фондовая биржа ММВБ», Национальный клиринговый центр и Национальный расчетный депозитарий;

- Биржа открывает торговые счета только брокерам, а не их клиентам. На этих счетах находятся клиентские активы, также там могут находиться и собственные средства брокеров. Деньги зачисляются на денежный счет, а ценные бумаги – на счет депо;

- Брокеры сами ведут учет клиентских активов на субсчетах (это счета «внутри» обычного счета). Они сами проверяют, достаточно ли у клиента средств для заключения той или иной сделки. Биржа не вмешивается в этот процесс, она «видит» счет брокера в целом;

- На счете брокера должно находиться 100% необходимых для совершения сделки акций или денег. Клиент зачислияет их туда заранее.

Эта схема относится к так называемому основному режиму торгов акциями. На бирже существует еще несколько режимов, однако именно основной чаще всего используется для покупки и продажи ценных бумаг обычными частными инвесторами. Он построен на следующих принципах:

1) заявки продавцов и покупателей являются безадресными. Это значит, что принять поданную вами заявку может абсолютно любой инвестор, которого она устроит;

2) торги проходят анонимно. Участники не видят, кто направил на биржу ту или иную заявку. Раскрывается только ее объем (в лотах) и цена (за акцию);

3) сделки заключаются автоматически, как только на биржу попадают заявки от продавца и покупателя, совпадающие по цене. Такой механизм торгов иногда называют order-driven market (рынком конкурирующих заявок);

4) крупная заявка может быть исполнена несколькими более мелкими сделками, по мере того, как на рынке появляются встречные заявки, соответствующие ей по цене.

Помимо указанных в таблице на Московской бирже предусмотрено еще несколько специфических режимов торгов:

- «РЕПО с акциями» и «РЕПО с облигациями» - для заключения соответствующих сделок. Операции РЕПО представляют собой разновидность кредитования ценными бумагами. В момент продажи пакета стороны договариваются друг с другом о его обратном выкупе на определенных условиях. Данный режим торгов является адресным и неанонимным;

- «Неполные лоты» - для торговли пакетами ценных бумаг меньше стандартного лота. Например, стандартный лот по акциям ВТБ составляет 1000 штук. Если вам нужно продать или купить меньшее количество акций, это не удастся сделать в основном режиме торгов. Придется воспользоваться режимом «Неполные лоты». Сделки в нем заключаются аналогично. Время торгов – с 16:00 до 18:45.

- «Облигации Д» - для торговли облигациями эмитентов, которые сорвали график выплат, то есть допустили дефолт. Существует два режима торгов такими бумагами – основной и переговорных сделок. Они аналогичны одноименным режимам, описанным в таблице;

- Режим торговли крупными пакетами. На Западе такую форму торговли называют Dark Pools («темные пулы ликвидности»). Режим используется, когда нужно продать или купить крупный пакет, но так, чтобы сделка из-за своего масштаба не «двинула» рыночные котировки. Купля-продажа проходит на основании анонимных безадресных заявок и по цене, которая сложилась в данный момент на основных торгах. Минимальный объем сделки – от 5 млн рублей, режим доступен в том числе клиентам брокеров;

- Режимы торгов для квалифицированных инвесторов. Они аналогичны режимам основных торгов, РЕПО и переговорных сделок, но предназначены для инвесторов, которые соответствуют ряду критериев (обладают для этого достаточным опытом на фондовом рынке и денежными средствами);

- Режимы для размещения новых акций и облигаций, а также для выкупа облигаций. На рынке FORTS брокерские сборы, как правило, ниже биржевого – так сложилось исторически. На фондовом рынке ситуация выглядит иначе, но только на первый взгляд. У многих брокеров есть тарифные планы для активных клиентов, по которым предусмотрена фиксированная плата – допустим, 15 000 рублей в месяц. При превышении определенного объема торгов с клиента может взиматься еще и процент. А биржа удерживает процентную комиссию вне зависимости от объема сделок. В итоге «оборотистый» клиент может заплатить брокеру только фиксированный сбор в 15 000 рублей, а бирже за тот же период – до миллиона рублей. У тех, кто использует алгоритмические торговые системы, сплошь и рядом возникают такие ситуации. При этом брокерская комиссия еще и является предметом торга с клиентом. Вы всегда можете поменять брокера, если не договоритесь с ним о цене. С биржей так не получится.

С точки зрения интернет-брокеров все это выглядит не вполне справедливым. Спрашивается, почему бы брокерам не создать собственную систему заключения сделок между розничными клиентами? Если появится юридическая база, то часть оборота клиентов можно было бы «клирить», то есть сводить заявки от продавцов и покупателей (стандартная схема работы ниже), не прибегая к услугам биржи. Это и есть ECN (Electronic Communication Network). Уже сейчас значительную долю биржевых сделок клиенты розничных брокеров заключают между собой, только проходят эти сделки через биржу. А биржа зарабатывает и на комиссиях, и на размещении клиентских денег, которые зачислены на ее счета.

Что все это значит для частных трейдеров? Как и сейчас, поток клиентских заявок будет проходить через брокерские системы. На этом уровне появится проверка, есть ли в ECN встречная заявка по нужной клиенту цене. Нет? Заявка, как и сейчас, будет уходить на биржу. Есть – ее исполнение произойдет в ECN. Такая модель торговли давно работает за рубежом. Если вы в Штатах выставляете заявку, допустим, на покупку акций Apple, то брокер исполнит ее на той бирже или в той ECN, в которой в данный момент присутствует наилучшая цена предложения. Клиент узнает об этом только по факту – после заключения сделки. Ему-то какая разница, в какой системе проходит клиринг сделки? Главное, чтобы цена была самой выгодной на рынке.

Разумеется, у всего этого есть политическая подоплека. Не думаю, конечно, что государство вдруг начнет препятствовать созданию межброкерской системы торгов, чтобы защитить Московскую биржу от конкуренции. Все-таки монополизм биржи не являлся самоцелью, когда власти подталкивали РТС и ММВБ к объединению. Да, ММВБ стремилась присоединить к себе срочный рынок РТС, используя различные рычаги для ускорения сделки. Но это совершенно не значит, что государство будет стремиться и дальше поддерживать биржевой монополизм. Причины:

Налоги с двух торговых систем эквивалентны налогам, получаемым с одной.

Московская биржа и сейчас не единственная в России. Например, развиваются площадки, на которых идут торги товарными активами.

Пока речь идет не о создании полноценной биржи, а лишь о ECN, которая не может конкурировать с фондовой биржей в полной мере.

У Московской биржи сейчас слишком много хлопот, чтобы пытаться воспрепятствовать созданию ECN.

Оборот, который биржа может потерять по крайней мере на начальных этапах проекта, не делает ей погоды.

Вопрос только один: почему нас не позвали? Мы тоже не против.

Заключая сделки нажатиями мыши, вы вряд ли задумываетесь, что происходит с вашими деньгами или ценными бумагами по ту сторону монитора

В организации биржевых торгов участвует не только Московская биржа, имя которой постоянно находится на слуху, но и другие компании. Примерно вот так работает биржевой механизм при заключении сделок с акциями (в основном режиме торгов).

Какие особенности можно заметить на схеме:

- Говорим «Московская биржа», подразумеваем группу компаний. В нее, в частности, входят ЗАО «Фондовая биржа ММВБ», Национальный клиринговый центр и Национальный расчетный депозитарий;

- Биржа открывает торговые счета только брокерам, а не их клиентам. На этих счетах находятся клиентские активы, также там могут находиться и собственные средства брокеров. Деньги зачисляются на денежный счет, а ценные бумаги – на счет депо;

- Брокеры сами ведут учет клиентских активов на субсчетах (это счета «внутри» обычного счета). Они сами проверяют, достаточно ли у клиента средств для заключения той или иной сделки. Биржа не вмешивается в этот процесс, она «видит» счет брокера в целом;

- На счете брокера должно находиться 100% необходимых для совершения сделки акций или денег. Клиент зачислияет их туда заранее.

Эта схема относится к так называемому основному режиму торгов акциями. На бирже существует еще несколько режимов, однако именно основной чаще всего используется для покупки и продажи ценных бумаг обычными частными инвесторами. Он построен на следующих принципах:

1) заявки продавцов и покупателей являются безадресными. Это значит, что принять поданную вами заявку может абсолютно любой инвестор, которого она устроит;

2) торги проходят анонимно. Участники не видят, кто направил на биржу ту или иную заявку. Раскрывается только ее объем (в лотах) и цена (за акцию);

3) сделки заключаются автоматически, как только на биржу попадают заявки от продавца и покупателя, совпадающие по цене. Такой механизм торгов иногда называют order-driven market (рынком конкурирующих заявок);

4) крупная заявка может быть исполнена несколькими более мелкими сделками, по мере того, как на рынке появляются встречные заявки, соответствующие ей по цене.

Помимо указанных в таблице на Московской бирже предусмотрено еще несколько специфических режимов торгов:

- «РЕПО с акциями» и «РЕПО с облигациями» - для заключения соответствующих сделок. Операции РЕПО представляют собой разновидность кредитования ценными бумагами. В момент продажи пакета стороны договариваются друг с другом о его обратном выкупе на определенных условиях. Данный режим торгов является адресным и неанонимным;

- «Неполные лоты» - для торговли пакетами ценных бумаг меньше стандартного лота. Например, стандартный лот по акциям ВТБ составляет 1000 штук. Если вам нужно продать или купить меньшее количество акций, это не удастся сделать в основном режиме торгов. Придется воспользоваться режимом «Неполные лоты». Сделки в нем заключаются аналогично. Время торгов – с 16:00 до 18:45.

- «Облигации Д» - для торговли облигациями эмитентов, которые сорвали график выплат, то есть допустили дефолт. Существует два режима торгов такими бумагами – основной и переговорных сделок. Они аналогичны одноименным режимам, описанным в таблице;

- Режим торговли крупными пакетами. На Западе такую форму торговли называют Dark Pools («темные пулы ликвидности»). Режим используется, когда нужно продать или купить крупный пакет, но так, чтобы сделка из-за своего масштаба не «двинула» рыночные котировки. Купля-продажа проходит на основании анонимных безадресных заявок и по цене, которая сложилась в данный момент на основных торгах. Минимальный объем сделки – от 5 млн рублей, режим доступен в том числе клиентам брокеров;

- Режимы торгов для квалифицированных инвесторов. Они аналогичны режимам основных торгов, РЕПО и переговорных сделок, но предназначены для инвесторов, которые соответствуют ряду критериев (обладают для этого достаточным опытом на фондовом рынке и денежными средствами);

- Режимы для размещения новых акций и облигаций, а также для выкупа облигаций. На рынке FORTS брокерские сборы, как правило, ниже биржевого – так сложилось исторически. На фондовом рынке ситуация выглядит иначе, но только на первый взгляд. У многих брокеров есть тарифные планы для активных клиентов, по которым предусмотрена фиксированная плата – допустим, 15 000 рублей в месяц. При превышении определенного объема торгов с клиента может взиматься еще и процент. А биржа удерживает процентную комиссию вне зависимости от объема сделок. В итоге «оборотистый» клиент может заплатить брокеру только фиксированный сбор в 15 000 рублей, а бирже за тот же период – до миллиона рублей. У тех, кто использует алгоритмические торговые системы, сплошь и рядом возникают такие ситуации. При этом брокерская комиссия еще и является предметом торга с клиентом. Вы всегда можете поменять брокера, если не договоритесь с ним о цене. С биржей так не получится.

С точки зрения интернет-брокеров все это выглядит не вполне справедливым. Спрашивается, почему бы брокерам не создать собственную систему заключения сделок между розничными клиентами? Если появится юридическая база, то часть оборота клиентов можно было бы «клирить», то есть сводить заявки от продавцов и покупателей (стандартная схема работы ниже), не прибегая к услугам биржи. Это и есть ECN (Electronic Communication Network). Уже сейчас значительную долю биржевых сделок клиенты розничных брокеров заключают между собой, только проходят эти сделки через биржу. А биржа зарабатывает и на комиссиях, и на размещении клиентских денег, которые зачислены на ее счета.

Что все это значит для частных трейдеров? Как и сейчас, поток клиентских заявок будет проходить через брокерские системы. На этом уровне появится проверка, есть ли в ECN встречная заявка по нужной клиенту цене. Нет? Заявка, как и сейчас, будет уходить на биржу. Есть – ее исполнение произойдет в ECN. Такая модель торговли давно работает за рубежом. Если вы в Штатах выставляете заявку, допустим, на покупку акций Apple, то брокер исполнит ее на той бирже или в той ECN, в которой в данный момент присутствует наилучшая цена предложения. Клиент узнает об этом только по факту – после заключения сделки. Ему-то какая разница, в какой системе проходит клиринг сделки? Главное, чтобы цена была самой выгодной на рынке.

Разумеется, у всего этого есть политическая подоплека. Не думаю, конечно, что государство вдруг начнет препятствовать созданию межброкерской системы торгов, чтобы защитить Московскую биржу от конкуренции. Все-таки монополизм биржи не являлся самоцелью, когда власти подталкивали РТС и ММВБ к объединению. Да, ММВБ стремилась присоединить к себе срочный рынок РТС, используя различные рычаги для ускорения сделки. Но это совершенно не значит, что государство будет стремиться и дальше поддерживать биржевой монополизм. Причины:

Налоги с двух торговых систем эквивалентны налогам, получаемым с одной.

Московская биржа и сейчас не единственная в России. Например, развиваются площадки, на которых идут торги товарными активами.

Пока речь идет не о создании полноценной биржи, а лишь о ECN, которая не может конкурировать с фондовой биржей в полной мере.

У Московской биржи сейчас слишком много хлопот, чтобы пытаться воспрепятствовать созданию ECN.

Оборот, который биржа может потерять по крайней мере на начальных этапах проекта, не делает ей погоды.

Вопрос только один: почему нас не позвали? Мы тоже не против.

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба