31 октября 2012 БФА Моисеев Алексей

Драйверы недели

Корпоративная отчетность в США снова не смогла стать точкой опоры для аппетита к риску. Среди разочаровавших инвесторов отчетов – Du- Pont во вторник и Apple в четверг после закрытия рынков. У DuPont ниже ожиданий оказались и чистая прибыль, и выручка, кроме того, компания снизила годовой прогноз и объявила о сокращении полутора тысяч рабочих мест. У Apple выручка примерно совпала с ожиданиями, но чистая прибыль оказалась несколько ниже, при этом хуже прогнозов шли продажи планшетов

Во вторник агентство Moody’s понизило рейтинги пяти испанских регионов, в том числе Каталонии. А в прессе появились сообщения, что дефицит бюджета Испании в 2012 году не удастся удержать в запланированных пределах. Впрочем, позже министр финансов заявил, что бюджетные цели будут выполнены

В Европе в среду преимущественно хуже ожиданий оказались данные предварительных октябрьских индексов деловой активности. В частности, в Германии PMI в промышленности упал с 47,4 до 45,7 пунктов (ожидался небольшой рост, до 48,0 пунктов). А индекс делового климата в Германии от института IFO упал с 101,4 до 100,0 пунктов, что стало минимумом за два с половиной года

Ободряющие новости пришли из Китая. В среду стало известно, что предварительный PMI в промышленности за октябрь от HSBC вырос до 49,1 пункта, трехмесячного максимума. При этом подиндекс новых заказов еще ближе к рубежной отметке 50 пунктов: он составил 49,7 (максимум за 6 месяцев). А в четверг министерство промышленности и информационных технологий Китая сообщило, что в 4кв12 темпы роста промышленного производства могут ускориться по сравнению с 3кв12.

Первая оценка ВВП США за 3кв12 оказалась лучше ожиданий. ВВП вырос на 2,0%, превысив прогнозы (1,8% по опросу Bloomberg, 1,9% по опросу Reuters).При этом рост индекса личных расходов PCE Core, который ФРС США рассматривает как один из основных индикаторов инфляции, совпал с ожиданиями (+1,3%).

FOMC ФРС США на очередном заседании ожидаемо не стал вносить изменений в монетарную политику. Комитет оставил целевым диапазоном для ставки по федеральным фондам 0 – 0,25% и предполагает, что процентные ставки останутся на экстремально низком уровне по крайней мере до середины 2015 года. ФРС продолжит выкуп агентских бумаг темпом $40 млрд в месяц. Против снова голосовал только президент ФРБ Ричмонда Лакер

По-прежнему под вопросом остается очередной транш финансовой помощи для Греции. В середине прошлой недели были сообщения о том, что кредиторы согласились дать Греции два дополнительных года для сокращения расходов. Однако министр финансов Германии В.Шойбле эту информацию не подтвердил. По словам Шойбле, еврогруппа еще не получала отчет «тройки» о ситуации в Греции и, соответственно, не могла принять никакого решения

Фондовый рынок

В прошлый понедельник индекс ММВБ поднимался до 1476 пунктов, однако во вторник новая волна пессимизма из Европы вернула его к 200-дневной скользящей средней, в район 1455 пунктов. В дальнейшем котировки российских бумаг и индекс оставались под давлением. Утром в среду атака на нижнюю границу бокового диапазона (1440 – 1490 пунктов) была непродолжительной, однако в пятницу уже на старте торгов уровень 1440 пунктов был пробит. Впрочем, не менее важная поддержка 1420 пунктов протестирована не была, индекс ММВБ в моменте снижался до 1425 пунктов, а на закрытие составил 1433,52 пунктов (-1,82% за неделю).

Фишки нефтегазового сектора снижались на фоне отступления цен на нефть (ГАЗПРОМ -2,02%, ЛУКОЙЛ -4,56%, Сургутнефтегаз -2,91% обычка, -2,98% префы). Ярким исключением стали акции Роснефти (+8,06%), которые существенно опережали рынок после того, как стало известно, что компания близка к сделке по ТНК-ВР. При этом в середине недели акции Роснефти были лидером по оборотам на российском рынке. Акции ТНК-ВР Холдинга, напротив, резко снизились (-14,93% обычка, -18,29% префы) на неопределенности дальнейших дивидендных перспектив

Префы Сбербанка (-3,97%) дешевели опережающими темпами относительно обычки (-1,33%). В отраслевом разрезе аутсайдером недели стала электроэнергетика, опережающими темпами снижались котировки акций как сетевых (ФСК ЕЭС -11,52%, Холдинг МРСК -7,86%), так и генерирующих компаний (РусГидро -5,42%, ОГК-2 -6,65%, ОГК-5 -7,39%, Э.ОН -9,68%). В других секторах среди аутсайдеров недели акции Распадской (-10,17%), М.Видео (-10,07%), Системы (-8,65%).

В то же время, немало акций выросли против негативного общерыночного фона. Среди ликвидных бумаг, кроме Роснфети, можно выделить акции ВТБ (+3,01%), Уралкалия (+1,16%), префы Транснефти (+2,4%). В небольшом минусе акции Магнита (-0,11%) и ГМК Норильский Никель (-0,71%). Во втором эшелоне лидировали акции ЛСР (-3,99%), рдр Русала (+3,0%), акции ПИКа (+1,7%).

После выхода индекса ММВБ ниже 1440 пунктов техническая картина на российском рынке стала заметно более напряженной. Если индекс уйдет ниже следующей поддержки, 1420 пунктов, и краткосрочные и среднесрочные перспективы существенно ухудшатся, динамика все больше будет напоминать очередную волну снижения в рамках нисходящего тренда 2011-2012 гг.

Однако пока борьба за удержание текущих поддержек не закончена. Среднесрочным фактором поддержки для рынков остаются монетарные стимулы центральных банков – но ЕЦБ сможет реально действовать только после запроса помощи от Испании. А в моменте подбодрить «быков» могла бы остановка нисходящей коррекции на американском рынке акций, которая в пятницу практически достигала своей ближайшей цели в районе 1400 пунктов по индексу S&P500.

В начале новой недели в ход торгов на мировых рынках вмешалась погода в США. Из-за приближающегося к Восточному побережью урагана Сэнди в США рынки акций и опционов будут закрыты в понедельник и, возможно, во вторник. На этом фоне можно ожидать снижения торговой активности и в других регионах. Погодные катаклизмы внесут изменения и в график публикации отчетностей. Впрочем, похоже, что на рынке уже сформировалось в целом неблагоприятное впечатление от текущего сезона корпоративных отчетностей. Так что в качестве возможного источника позитива, скорее, следует рассматривать макроэкономическую статистику (в четверг в Китае будут опубликованы PMI в промышленности – официальный и от HSBC, в США в пятницу выйдет отчет по рынку труда за октябрь) либо снижение неопределенности в Еврозоне

Валютный рынок

USD/RUB Наш прогноз на укрепление рубля не оправдался: в начале недели уплата акцизов не оказала поддержку российской валюте. Напротив, рубль ослаб к доллару на 0,71% до 31,10 руб. за доллар под давлением данных о покупке ТНК-BP Роснефтью за крупную сумму в долларах. На дальнейшем ослаблении сказались понижение цен на нефть и общее ухудшение внешней конъюнктуры. В среду и четверг с переменным успехом рубль укреплялся к доллару после публикации неплохой статистики по экономике США: продажи новых домов выросли выше ожиданий (389 тыс. вместо 385 тыс.), а количество обращений за пособием по безработице снизилось на 23 тыс. относительно предыдущей недели. Несмотря на позитивные данные по ВВП США в пятницу, рубль по итогам недели закрылся понижением в 1,68% на отметке 31,40 руб. за доллар. Прогноз по рублю на текущую неделю негативный, что будет обусловлено неблагоприятным внешним фоном, вызванным погашением испанских облигаций на 20 млрд евро 29-31 октября, а также отсутствием решения по Греции. Между тем, в начале недели рублю окажет поддержку уплата налога на прибыль. На текущей неделе следующая статистика будет влиять на курс пары: 1) Отчёт о частных расходах США (29 октября 16:30 МСК); 2) Количество обращений за пособием по безработице США (1 ноября 16:30 МСК); 3) Ситуация на рынке труда США (2 ноября 16:30 МСК).

EUR/USD Негативный прогноз по курсу евро оправдался на прошлой неделе: курс единой валюты снизился на 0,64% до $1,2935 за евро, что было обусловлено общим негативом в отношении будущего еврозоны. В частности, агентство Moody’s снизило рейтинг пяти испанских регионов, включая Каталонию, в понедельник. Тогда же стало известно о сокращении ВВП Испании в 3кв12 на 0,4% кв/кв и на 1,7% г/г. Кроме того, на прошлой неделе так и остался неразрешённым вопрос по параметрам новых мер экономии Греции и предоставлению очередного транша помощи. Между тем, в четверг в моменте наблюдалось укрепление европейской валюты до $1,3 за евро, что было обусловлено публикацией уже упомянутых данных по статистике США. Однако далее единая валюта продолжила снижение. В пятницу первая половина дня была отмечена снижением курса пары, обусловленным ухудшением ситуации на рынке труда Испании, но после публикации данных по росту ВВП США на 2% (вместо прогнозируемых 1,8%) пара вернулась к уровню открытия дня. Наш прогноз по евро на текущую неделю – негативный. Это связано с упомянутым выше погашением испанского долга в начале недели; однако ситуация может измениться в случае запроса помощи от иберийской страны и последующего запуска ОМТ. На текущей неделе следующая статистика будет оказывать влияние на курс европейской валюты: 1) Индекс экономических настроений ЕС (30 октября 14:00 МСК); 2) Индекс потребительских цен еврозоны (31 октября 14:00 МСК); 3) Индекс промышленного производства Франции (2 ноября 12:50 МСК).

Нефть и газ

В течение прошедшей недели цены на нефть в основном корректировались, что в целом соответствовало сделанному нами прогнозу. Котировки Brent начали неделю снижением, не удержавшись, как мы и предполагали, выше поддержки в $110/барр. и достигнув нашего целевого уровня в $108/барр. уже во вторник. Оттолкнуться вверх Brent смог только от отметки в $107/барр. в среду, к концу недели несколько наверстав утраченные позиции. Снижение WTI вышло более резким, и большую часть недели котировки сорта провели в диапазоне $85-86/ барр. – на нижней границе многолетнего тренда, которую мы считаем очень сильным уровнем поддержки. Мы не исключаем, что предстоящая неделя-две станут разворотными для WTI, который в этом случае может ориентироваться на уровни $88-89/барр. Brent при реализации этого, благоприятного варианта, может продолжить отыгрывать «боковик» $108-112/барр. Впрочем, весьма невзрачная экономическая конъюнктура способствует скорее тому, чтобы цены «черного золота» на несколько дней задержались вблизи уровней начала недели: в этом случае котировкам Brent грозит новый поход к уровню $108/барр.

В первые дни недели, как мы и предполагали, слабость североамериканской нефти была связана в первую очередь с возобновлением работы нефтепровода Keystone, поставляющего нефть из Канады в США. Данные по запасам не смогли поддержать котировки «черного золота»: по версии EIA, объемы нефти в резервуарах увеличились за неделю, закончившуюся 19 октября, на 5,9 млн барр., таким образом достигнув значений конца июля. Слабый спрос оказывает давление на рынок нефти и в мировом масштабе: так, по последним данным Минэнерго США, объем свободных нефтедобывающих мощностей в мире по итогам последних двух месяцев вырос на 0,2 млн барр./день.

В конце недели дополнительное давление на цены WTI оказало приближение к берегам США мощного урагана Сэнди. В связи с угрозой урагана будут остановлены как минимум четыре крупных НПЗ восточного побережья США, что временно снизит спрос на нефть и предложение нефтепродуктов. Поскольку вышеуказанные НПЗ занимают заметную долю на рынке моторного топлива, новость об их остановке поддержала в первую очередь биржевые цены бензина. Котировки топочного мазута продемонстрировали менее заметный рост. Довольно низкий уровень запасов нефтепродуктов, на который мы неоднократно обращали внимание, может поспособствовать более значительному росту их цен в течение недели, когда сила воздействия урагана на инфраструктуру региона станет окончательно ясна. Подстегнуть котировки может и холодная погода, которая, как ожидается, придет на восточное побережье США в ближайшие недели

Котировки природного газа перенесли вполне ожидаемую коррекцию после того, как довольно долго удерживались у верхней границы среднесрочного тренда. EIA опубликовало анализ спроса на энергоносители в зимний период, в котором агентство основывается на прогнозах близких к нормальным температур в ближайшие месяцы, но на достаточно консервативных ожиданиях относительно цен на рынке природного газа. Так, средняя цена на Henry Hub, по прогнозам EIA, составит в 2012 г. $2,71/млн БТЕ, а в 2013 г. - $3,35/млн БТЕ. На этой неделе котировки газа получат формальную поддержку от экспирации ноябрьского контракта – в качестве текущего начнет рассматриваться декабрьский фьючерс, который торгуется с сезонной премией к ноябрьскому – на начало недели она составляет около $0,35/млн БТЕ. При этом мы не исключаем, что декабрьский фьючерс на этой неделе продолжит коррекцию в район $3,60-3,65, который представляется нам привлекательным для открытия длинных позиций.

Металлы

Прошедшая неделя закрылась падением цен как основных промышленных, так и драгоценных металлов. После ажиотажа начала осени, вызванного серией мер по поддержанию экономики, котировки биржевых металлов, наконец, возвращаются к справедливым уровням, откуда могут начать движение, уже основываясь на фактической макроэкономической ситуации. Европа привносит свою долю негатива: проблемы еврозоны продолжают оказывать давление на котировки металлов. Данные из США и Китая неоднозначны, однако в целом создают нейтральный фон с надеждами на восстановление рынка металлов в будущем году. На ближайшей неделе рынки будут менее активны: в понедельник торги на американской бирже приостановлены в силу погодных условий, а конец недели пройдет в выжидательной атмосфере в преддверии выборов в США. Ожидаем движение меди в диапазоне $7650-7820/т, алюминия – $1880-1940/т, никеля – $15800-16500/т.

Дополнительным фактором, ослабляющим позиции металлов, является довольно большой объем запасов на складах. В частности, запасы алюминия на LME находятся вблизи исторических максимумов, что негативно отражается на котировках металла на фоне слабого спроса на рынке. В то же время запасы никеля с начала года выросли в 1,4 раза, что также будет продолжать оказывать давление на котировки металла. Запасы меди, напротив, сократились с начала года на 35%, что в целом является позитивным для котировок фактором, однако не отыгрывается рынком в достаточной степени в силу макроэкономической нестабильности и относительно слабого спроса на красный металл со стороны Поднебесной. При текущем раскладе алюминий будет ощущать наибольшее давление и в большей степени будет зависеть от ситуации в КНР – основном потребителе крылатого металла.

Сезон забастовок на платиновых рудниках в ЮАР, вероятно, подходит к своему логическому завершению. В ходе переговоров между профсоюзами и добывающими компаниями о повышении заработной платы и улучшении условий труда в большинстве случаев стороны пришли к соглашению. Повышение заработной платы рабочим составит в среднем 1,5-10,8% в зависимости от квалификации сотрудников. Уволенные рабочие, скорее всего, займут прежние места, в ряде случаев им будет выплачена компенсация. В течение двух месяцев в забастовки были вовлечены около ста тысяч горняков, что стоило экономике ЮАР порядка $1,2 млрд; производство платины по итогам 2012 г. будет до 400 тыс. унц. ниже показателя прошлого года. Несмотря на то, что в настоящее время забастовки еще не окончены, близится завершение конфликтов, что сулит некоторое ослабление позиций платиноидов. Несмотря на это, котировки платины и палладия еще будут ощущать поддержку за счет снижения предложения металла на рынке, вызванного конфликтами с рабочими

На прошлой неделе платиноиды корректировались в ожидании завершения конфликтов в ЮАР. К понедельнику платина и палладий добрались до уровней поддержки $1540/унц. и $590/унц. соответственно. В текущем периоде возможна незначительная дальнейшая коррекция на фоне ослабления страхов относительно объемов годового производства металлов, однако публикуемые квартальные производственные результаты добывающих компаний, вероятно, поддержат цены на платиноиды. На ближайшую неделю мы ожидаем котировки платины в диапазоне $1500-1570/унц., палладия – $570-600/унц.

Продовольственные товары

На прошлой неделе в Чикаго зерновые активы продемонстрировали незначительное снижение, несмотря на то, что в среду министр сельского хозяйства Украины подтвердил запрет на экспорт пшеницы с 15 ноября. По словам крупных трейдеров, «полный запрет с ясной датой - вероятно, наилучший вариант». Трейдеры получили прозрачные правила игры, а это главное в условиях рыночной неопределенности. Напомним, что за несколько дней до этого правительство Украины объявило, что экспорт в ноябре может достичь 5,3 млн тонн, что грозит истощением экспортного потенциала зерна в стране. Текущий баланс спроса и предложения очень жесткий. В долгосрочной перспективе мы все еще находимся в ситуации, способствующей сохранению высоких цен. По оценкам Минсельхоза США, урожай пшеницы в России, Казахстане и на Украине сократится в этом году на 37% г/г, что приведет к снижению мировых запасов до минимума за 4 года. В частности, министерство ожидает падения поставок украинской пшеницы на мировые рынки до 4 млн тонн - самого низкого уровня за 5 лет. Котировки какао на прошлой неделе упали на 4,3%, что вполне обосновано сезонным трендом. После непродолжительного роста этот актив с большой долей вероятности будет подвержен сезонному снижению цены. Исходя из анализа месячных ценовых колебаний и сезонности, мы считаем, что нужно использовать ценовые коррекции для открытия длинных позиций в какао с прицелом на обострение рисков недостатка предложения и рост цены на базовый актив ближе к концу года

Также стоит отметить, что контрабанда какао, усилившаяся за последний месяц, оказывается давление на мировые цены. Расширившийся спрэд цен на какао в Кот-д’Ивуаре и соседней Гане может спровоцировать рекордные объемы контрабанды этого товара. Сейчас цена на какао в Гане, втором по величине производителе в мире, установлена с 25% премией к Кот-д’Ивуару. Правительства обоих государств признают существование данной проблемы, но отказываются поднять данный вопрос для публичного рассмотрения, что порождает искажение официальных объемов производства и экспорта продукции из этих стран.

Корпоративная отчетность в США снова не смогла стать точкой опоры для аппетита к риску. Среди разочаровавших инвесторов отчетов – Du- Pont во вторник и Apple в четверг после закрытия рынков. У DuPont ниже ожиданий оказались и чистая прибыль, и выручка, кроме того, компания снизила годовой прогноз и объявила о сокращении полутора тысяч рабочих мест. У Apple выручка примерно совпала с ожиданиями, но чистая прибыль оказалась несколько ниже, при этом хуже прогнозов шли продажи планшетов

Во вторник агентство Moody’s понизило рейтинги пяти испанских регионов, в том числе Каталонии. А в прессе появились сообщения, что дефицит бюджета Испании в 2012 году не удастся удержать в запланированных пределах. Впрочем, позже министр финансов заявил, что бюджетные цели будут выполнены

В Европе в среду преимущественно хуже ожиданий оказались данные предварительных октябрьских индексов деловой активности. В частности, в Германии PMI в промышленности упал с 47,4 до 45,7 пунктов (ожидался небольшой рост, до 48,0 пунктов). А индекс делового климата в Германии от института IFO упал с 101,4 до 100,0 пунктов, что стало минимумом за два с половиной года

Ободряющие новости пришли из Китая. В среду стало известно, что предварительный PMI в промышленности за октябрь от HSBC вырос до 49,1 пункта, трехмесячного максимума. При этом подиндекс новых заказов еще ближе к рубежной отметке 50 пунктов: он составил 49,7 (максимум за 6 месяцев). А в четверг министерство промышленности и информационных технологий Китая сообщило, что в 4кв12 темпы роста промышленного производства могут ускориться по сравнению с 3кв12.

Первая оценка ВВП США за 3кв12 оказалась лучше ожиданий. ВВП вырос на 2,0%, превысив прогнозы (1,8% по опросу Bloomberg, 1,9% по опросу Reuters).При этом рост индекса личных расходов PCE Core, который ФРС США рассматривает как один из основных индикаторов инфляции, совпал с ожиданиями (+1,3%).

FOMC ФРС США на очередном заседании ожидаемо не стал вносить изменений в монетарную политику. Комитет оставил целевым диапазоном для ставки по федеральным фондам 0 – 0,25% и предполагает, что процентные ставки останутся на экстремально низком уровне по крайней мере до середины 2015 года. ФРС продолжит выкуп агентских бумаг темпом $40 млрд в месяц. Против снова голосовал только президент ФРБ Ричмонда Лакер

По-прежнему под вопросом остается очередной транш финансовой помощи для Греции. В середине прошлой недели были сообщения о том, что кредиторы согласились дать Греции два дополнительных года для сокращения расходов. Однако министр финансов Германии В.Шойбле эту информацию не подтвердил. По словам Шойбле, еврогруппа еще не получала отчет «тройки» о ситуации в Греции и, соответственно, не могла принять никакого решения

Фондовый рынок

В прошлый понедельник индекс ММВБ поднимался до 1476 пунктов, однако во вторник новая волна пессимизма из Европы вернула его к 200-дневной скользящей средней, в район 1455 пунктов. В дальнейшем котировки российских бумаг и индекс оставались под давлением. Утром в среду атака на нижнюю границу бокового диапазона (1440 – 1490 пунктов) была непродолжительной, однако в пятницу уже на старте торгов уровень 1440 пунктов был пробит. Впрочем, не менее важная поддержка 1420 пунктов протестирована не была, индекс ММВБ в моменте снижался до 1425 пунктов, а на закрытие составил 1433,52 пунктов (-1,82% за неделю).

Фишки нефтегазового сектора снижались на фоне отступления цен на нефть (ГАЗПРОМ -2,02%, ЛУКОЙЛ -4,56%, Сургутнефтегаз -2,91% обычка, -2,98% префы). Ярким исключением стали акции Роснефти (+8,06%), которые существенно опережали рынок после того, как стало известно, что компания близка к сделке по ТНК-ВР. При этом в середине недели акции Роснефти были лидером по оборотам на российском рынке. Акции ТНК-ВР Холдинга, напротив, резко снизились (-14,93% обычка, -18,29% префы) на неопределенности дальнейших дивидендных перспектив

Префы Сбербанка (-3,97%) дешевели опережающими темпами относительно обычки (-1,33%). В отраслевом разрезе аутсайдером недели стала электроэнергетика, опережающими темпами снижались котировки акций как сетевых (ФСК ЕЭС -11,52%, Холдинг МРСК -7,86%), так и генерирующих компаний (РусГидро -5,42%, ОГК-2 -6,65%, ОГК-5 -7,39%, Э.ОН -9,68%). В других секторах среди аутсайдеров недели акции Распадской (-10,17%), М.Видео (-10,07%), Системы (-8,65%).

В то же время, немало акций выросли против негативного общерыночного фона. Среди ликвидных бумаг, кроме Роснфети, можно выделить акции ВТБ (+3,01%), Уралкалия (+1,16%), префы Транснефти (+2,4%). В небольшом минусе акции Магнита (-0,11%) и ГМК Норильский Никель (-0,71%). Во втором эшелоне лидировали акции ЛСР (-3,99%), рдр Русала (+3,0%), акции ПИКа (+1,7%).

После выхода индекса ММВБ ниже 1440 пунктов техническая картина на российском рынке стала заметно более напряженной. Если индекс уйдет ниже следующей поддержки, 1420 пунктов, и краткосрочные и среднесрочные перспективы существенно ухудшатся, динамика все больше будет напоминать очередную волну снижения в рамках нисходящего тренда 2011-2012 гг.

Однако пока борьба за удержание текущих поддержек не закончена. Среднесрочным фактором поддержки для рынков остаются монетарные стимулы центральных банков – но ЕЦБ сможет реально действовать только после запроса помощи от Испании. А в моменте подбодрить «быков» могла бы остановка нисходящей коррекции на американском рынке акций, которая в пятницу практически достигала своей ближайшей цели в районе 1400 пунктов по индексу S&P500.

В начале новой недели в ход торгов на мировых рынках вмешалась погода в США. Из-за приближающегося к Восточному побережью урагана Сэнди в США рынки акций и опционов будут закрыты в понедельник и, возможно, во вторник. На этом фоне можно ожидать снижения торговой активности и в других регионах. Погодные катаклизмы внесут изменения и в график публикации отчетностей. Впрочем, похоже, что на рынке уже сформировалось в целом неблагоприятное впечатление от текущего сезона корпоративных отчетностей. Так что в качестве возможного источника позитива, скорее, следует рассматривать макроэкономическую статистику (в четверг в Китае будут опубликованы PMI в промышленности – официальный и от HSBC, в США в пятницу выйдет отчет по рынку труда за октябрь) либо снижение неопределенности в Еврозоне

Валютный рынок

USD/RUB Наш прогноз на укрепление рубля не оправдался: в начале недели уплата акцизов не оказала поддержку российской валюте. Напротив, рубль ослаб к доллару на 0,71% до 31,10 руб. за доллар под давлением данных о покупке ТНК-BP Роснефтью за крупную сумму в долларах. На дальнейшем ослаблении сказались понижение цен на нефть и общее ухудшение внешней конъюнктуры. В среду и четверг с переменным успехом рубль укреплялся к доллару после публикации неплохой статистики по экономике США: продажи новых домов выросли выше ожиданий (389 тыс. вместо 385 тыс.), а количество обращений за пособием по безработице снизилось на 23 тыс. относительно предыдущей недели. Несмотря на позитивные данные по ВВП США в пятницу, рубль по итогам недели закрылся понижением в 1,68% на отметке 31,40 руб. за доллар. Прогноз по рублю на текущую неделю негативный, что будет обусловлено неблагоприятным внешним фоном, вызванным погашением испанских облигаций на 20 млрд евро 29-31 октября, а также отсутствием решения по Греции. Между тем, в начале недели рублю окажет поддержку уплата налога на прибыль. На текущей неделе следующая статистика будет влиять на курс пары: 1) Отчёт о частных расходах США (29 октября 16:30 МСК); 2) Количество обращений за пособием по безработице США (1 ноября 16:30 МСК); 3) Ситуация на рынке труда США (2 ноября 16:30 МСК).

EUR/USD Негативный прогноз по курсу евро оправдался на прошлой неделе: курс единой валюты снизился на 0,64% до $1,2935 за евро, что было обусловлено общим негативом в отношении будущего еврозоны. В частности, агентство Moody’s снизило рейтинг пяти испанских регионов, включая Каталонию, в понедельник. Тогда же стало известно о сокращении ВВП Испании в 3кв12 на 0,4% кв/кв и на 1,7% г/г. Кроме того, на прошлой неделе так и остался неразрешённым вопрос по параметрам новых мер экономии Греции и предоставлению очередного транша помощи. Между тем, в четверг в моменте наблюдалось укрепление европейской валюты до $1,3 за евро, что было обусловлено публикацией уже упомянутых данных по статистике США. Однако далее единая валюта продолжила снижение. В пятницу первая половина дня была отмечена снижением курса пары, обусловленным ухудшением ситуации на рынке труда Испании, но после публикации данных по росту ВВП США на 2% (вместо прогнозируемых 1,8%) пара вернулась к уровню открытия дня. Наш прогноз по евро на текущую неделю – негативный. Это связано с упомянутым выше погашением испанского долга в начале недели; однако ситуация может измениться в случае запроса помощи от иберийской страны и последующего запуска ОМТ. На текущей неделе следующая статистика будет оказывать влияние на курс европейской валюты: 1) Индекс экономических настроений ЕС (30 октября 14:00 МСК); 2) Индекс потребительских цен еврозоны (31 октября 14:00 МСК); 3) Индекс промышленного производства Франции (2 ноября 12:50 МСК).

Нефть и газ

В течение прошедшей недели цены на нефть в основном корректировались, что в целом соответствовало сделанному нами прогнозу. Котировки Brent начали неделю снижением, не удержавшись, как мы и предполагали, выше поддержки в $110/барр. и достигнув нашего целевого уровня в $108/барр. уже во вторник. Оттолкнуться вверх Brent смог только от отметки в $107/барр. в среду, к концу недели несколько наверстав утраченные позиции. Снижение WTI вышло более резким, и большую часть недели котировки сорта провели в диапазоне $85-86/ барр. – на нижней границе многолетнего тренда, которую мы считаем очень сильным уровнем поддержки. Мы не исключаем, что предстоящая неделя-две станут разворотными для WTI, который в этом случае может ориентироваться на уровни $88-89/барр. Brent при реализации этого, благоприятного варианта, может продолжить отыгрывать «боковик» $108-112/барр. Впрочем, весьма невзрачная экономическая конъюнктура способствует скорее тому, чтобы цены «черного золота» на несколько дней задержались вблизи уровней начала недели: в этом случае котировкам Brent грозит новый поход к уровню $108/барр.

В первые дни недели, как мы и предполагали, слабость североамериканской нефти была связана в первую очередь с возобновлением работы нефтепровода Keystone, поставляющего нефть из Канады в США. Данные по запасам не смогли поддержать котировки «черного золота»: по версии EIA, объемы нефти в резервуарах увеличились за неделю, закончившуюся 19 октября, на 5,9 млн барр., таким образом достигнув значений конца июля. Слабый спрос оказывает давление на рынок нефти и в мировом масштабе: так, по последним данным Минэнерго США, объем свободных нефтедобывающих мощностей в мире по итогам последних двух месяцев вырос на 0,2 млн барр./день.

В конце недели дополнительное давление на цены WTI оказало приближение к берегам США мощного урагана Сэнди. В связи с угрозой урагана будут остановлены как минимум четыре крупных НПЗ восточного побережья США, что временно снизит спрос на нефть и предложение нефтепродуктов. Поскольку вышеуказанные НПЗ занимают заметную долю на рынке моторного топлива, новость об их остановке поддержала в первую очередь биржевые цены бензина. Котировки топочного мазута продемонстрировали менее заметный рост. Довольно низкий уровень запасов нефтепродуктов, на который мы неоднократно обращали внимание, может поспособствовать более значительному росту их цен в течение недели, когда сила воздействия урагана на инфраструктуру региона станет окончательно ясна. Подстегнуть котировки может и холодная погода, которая, как ожидается, придет на восточное побережье США в ближайшие недели

Котировки природного газа перенесли вполне ожидаемую коррекцию после того, как довольно долго удерживались у верхней границы среднесрочного тренда. EIA опубликовало анализ спроса на энергоносители в зимний период, в котором агентство основывается на прогнозах близких к нормальным температур в ближайшие месяцы, но на достаточно консервативных ожиданиях относительно цен на рынке природного газа. Так, средняя цена на Henry Hub, по прогнозам EIA, составит в 2012 г. $2,71/млн БТЕ, а в 2013 г. - $3,35/млн БТЕ. На этой неделе котировки газа получат формальную поддержку от экспирации ноябрьского контракта – в качестве текущего начнет рассматриваться декабрьский фьючерс, который торгуется с сезонной премией к ноябрьскому – на начало недели она составляет около $0,35/млн БТЕ. При этом мы не исключаем, что декабрьский фьючерс на этой неделе продолжит коррекцию в район $3,60-3,65, который представляется нам привлекательным для открытия длинных позиций.

Металлы

Прошедшая неделя закрылась падением цен как основных промышленных, так и драгоценных металлов. После ажиотажа начала осени, вызванного серией мер по поддержанию экономики, котировки биржевых металлов, наконец, возвращаются к справедливым уровням, откуда могут начать движение, уже основываясь на фактической макроэкономической ситуации. Европа привносит свою долю негатива: проблемы еврозоны продолжают оказывать давление на котировки металлов. Данные из США и Китая неоднозначны, однако в целом создают нейтральный фон с надеждами на восстановление рынка металлов в будущем году. На ближайшей неделе рынки будут менее активны: в понедельник торги на американской бирже приостановлены в силу погодных условий, а конец недели пройдет в выжидательной атмосфере в преддверии выборов в США. Ожидаем движение меди в диапазоне $7650-7820/т, алюминия – $1880-1940/т, никеля – $15800-16500/т.

Дополнительным фактором, ослабляющим позиции металлов, является довольно большой объем запасов на складах. В частности, запасы алюминия на LME находятся вблизи исторических максимумов, что негативно отражается на котировках металла на фоне слабого спроса на рынке. В то же время запасы никеля с начала года выросли в 1,4 раза, что также будет продолжать оказывать давление на котировки металла. Запасы меди, напротив, сократились с начала года на 35%, что в целом является позитивным для котировок фактором, однако не отыгрывается рынком в достаточной степени в силу макроэкономической нестабильности и относительно слабого спроса на красный металл со стороны Поднебесной. При текущем раскладе алюминий будет ощущать наибольшее давление и в большей степени будет зависеть от ситуации в КНР – основном потребителе крылатого металла.

Сезон забастовок на платиновых рудниках в ЮАР, вероятно, подходит к своему логическому завершению. В ходе переговоров между профсоюзами и добывающими компаниями о повышении заработной платы и улучшении условий труда в большинстве случаев стороны пришли к соглашению. Повышение заработной платы рабочим составит в среднем 1,5-10,8% в зависимости от квалификации сотрудников. Уволенные рабочие, скорее всего, займут прежние места, в ряде случаев им будет выплачена компенсация. В течение двух месяцев в забастовки были вовлечены около ста тысяч горняков, что стоило экономике ЮАР порядка $1,2 млрд; производство платины по итогам 2012 г. будет до 400 тыс. унц. ниже показателя прошлого года. Несмотря на то, что в настоящее время забастовки еще не окончены, близится завершение конфликтов, что сулит некоторое ослабление позиций платиноидов. Несмотря на это, котировки платины и палладия еще будут ощущать поддержку за счет снижения предложения металла на рынке, вызванного конфликтами с рабочими

На прошлой неделе платиноиды корректировались в ожидании завершения конфликтов в ЮАР. К понедельнику платина и палладий добрались до уровней поддержки $1540/унц. и $590/унц. соответственно. В текущем периоде возможна незначительная дальнейшая коррекция на фоне ослабления страхов относительно объемов годового производства металлов, однако публикуемые квартальные производственные результаты добывающих компаний, вероятно, поддержат цены на платиноиды. На ближайшую неделю мы ожидаем котировки платины в диапазоне $1500-1570/унц., палладия – $570-600/унц.

Продовольственные товары

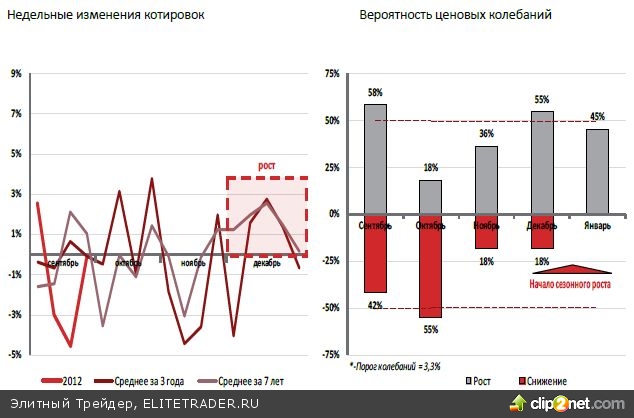

На прошлой неделе в Чикаго зерновые активы продемонстрировали незначительное снижение, несмотря на то, что в среду министр сельского хозяйства Украины подтвердил запрет на экспорт пшеницы с 15 ноября. По словам крупных трейдеров, «полный запрет с ясной датой - вероятно, наилучший вариант». Трейдеры получили прозрачные правила игры, а это главное в условиях рыночной неопределенности. Напомним, что за несколько дней до этого правительство Украины объявило, что экспорт в ноябре может достичь 5,3 млн тонн, что грозит истощением экспортного потенциала зерна в стране. Текущий баланс спроса и предложения очень жесткий. В долгосрочной перспективе мы все еще находимся в ситуации, способствующей сохранению высоких цен. По оценкам Минсельхоза США, урожай пшеницы в России, Казахстане и на Украине сократится в этом году на 37% г/г, что приведет к снижению мировых запасов до минимума за 4 года. В частности, министерство ожидает падения поставок украинской пшеницы на мировые рынки до 4 млн тонн - самого низкого уровня за 5 лет. Котировки какао на прошлой неделе упали на 4,3%, что вполне обосновано сезонным трендом. После непродолжительного роста этот актив с большой долей вероятности будет подвержен сезонному снижению цены. Исходя из анализа месячных ценовых колебаний и сезонности, мы считаем, что нужно использовать ценовые коррекции для открытия длинных позиций в какао с прицелом на обострение рисков недостатка предложения и рост цены на базовый актив ближе к концу года

Также стоит отметить, что контрабанда какао, усилившаяся за последний месяц, оказывается давление на мировые цены. Расширившийся спрэд цен на какао в Кот-д’Ивуаре и соседней Гане может спровоцировать рекордные объемы контрабанды этого товара. Сейчас цена на какао в Гане, втором по величине производителе в мире, установлена с 25% премией к Кот-д’Ивуару. Правительства обоих государств признают существование данной проблемы, но отказываются поднять данный вопрос для публичного рассмотрения, что порождает искажение официальных объемов производства и экспорта продукции из этих стран.

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба