18 декабря 2012 Номос-Банк | Архив Тремасов Кирилл, Волов Юрий, Борисов Денис, Лямин Михаил, Михайлов Андрей

Бюджетная консолидация в США неизбежна, и этот процесс окажет охлаждающее влияние на американскую экономику. Однако это влияние будет ограниченным и растянутым во времени. Резкого замедления экономического роста в США не произойдет. Опасения, связанные с «бюджетным обрывом», будут сняты в первые месяцы 2013 г.

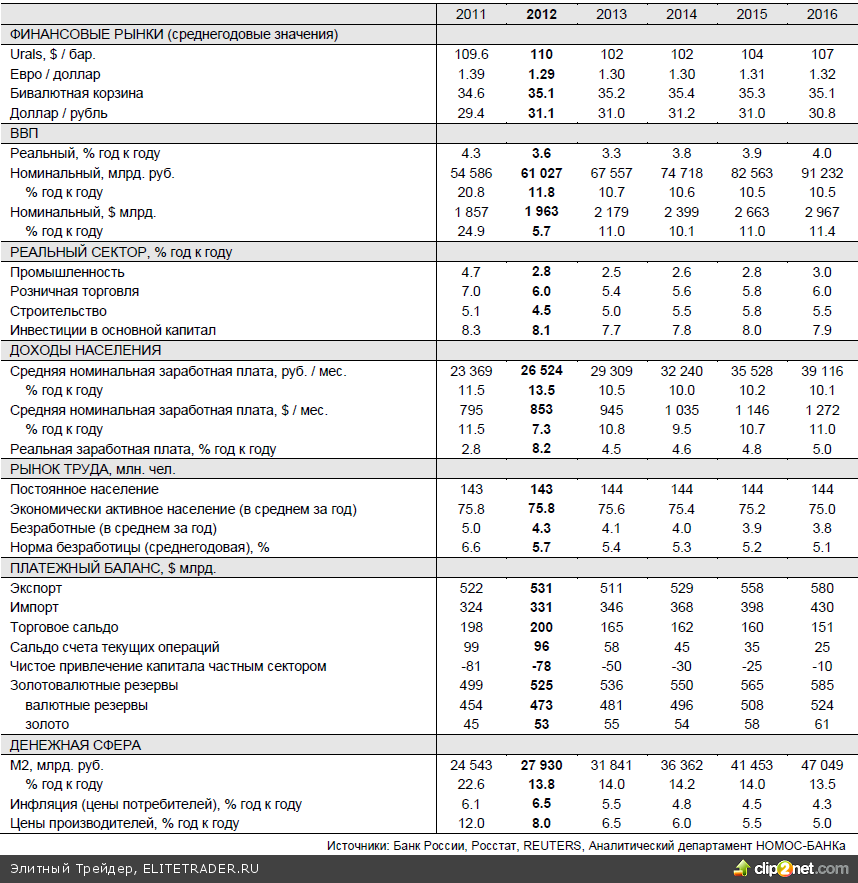

Рост российской экономики в 2013 г. будет слабее, чем в завершающемся году: наш прогноз – 3.3 % против 3.6 %. Потребительский спрос и доходы населения замедлятся. В наши прогнозы мы закладываем среднегодовые цены Urals на уровне $102; евро / доллар – 1.30, доллар / рубль – 31.0.

Улучшение мировой конъюнктуры приведет к уменьшению оттока капитала из РФ и улучшению ситуации на денежном рынке. Во втором полугодии ЦБ может снизить основные процентные ставки в пределах 50 б.п., чему отчасти будет способствовать и снижение инфляции до 5.5 %.

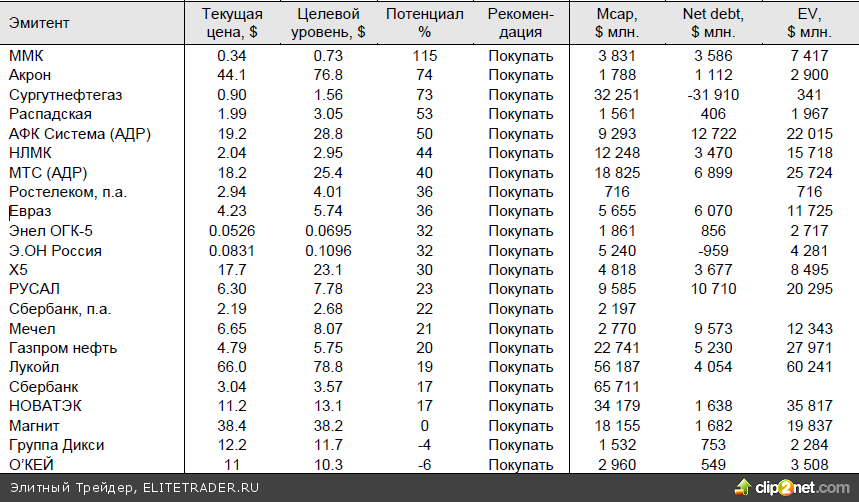

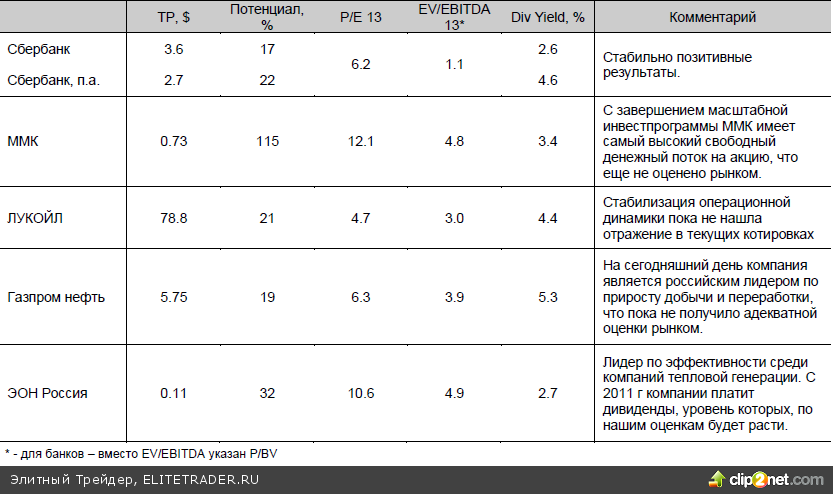

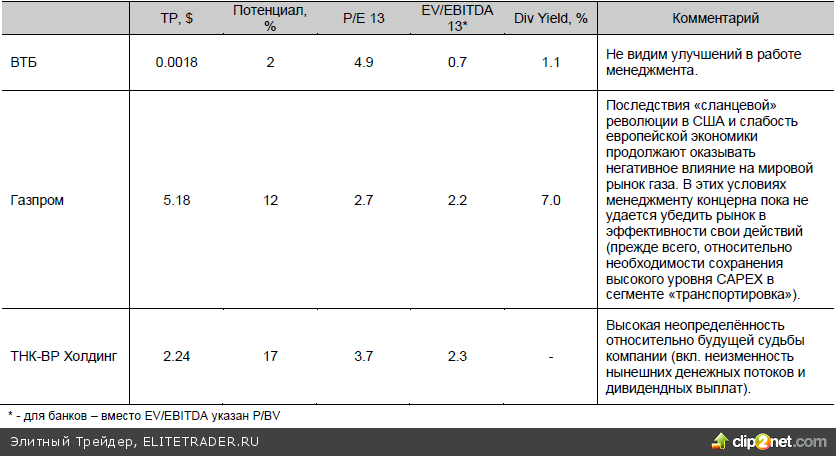

В рамках данной Стратегии мы скорректировали целевые уровни и рекомендации по большинству покрываемых нами акций. Исходя из новых targets, целевой уровень по индексам РТС и ММВБ установлен на одном уровне – 1750 пунктов. Наши топовые рекомендации: Лукойл, Газпром нефть, Сбербанк, ММК, ЭОН Россия. Мы рекомендуем избегать инвестиции в акции ВТБ, Газпрома и ТНК-ВР Холдинга.

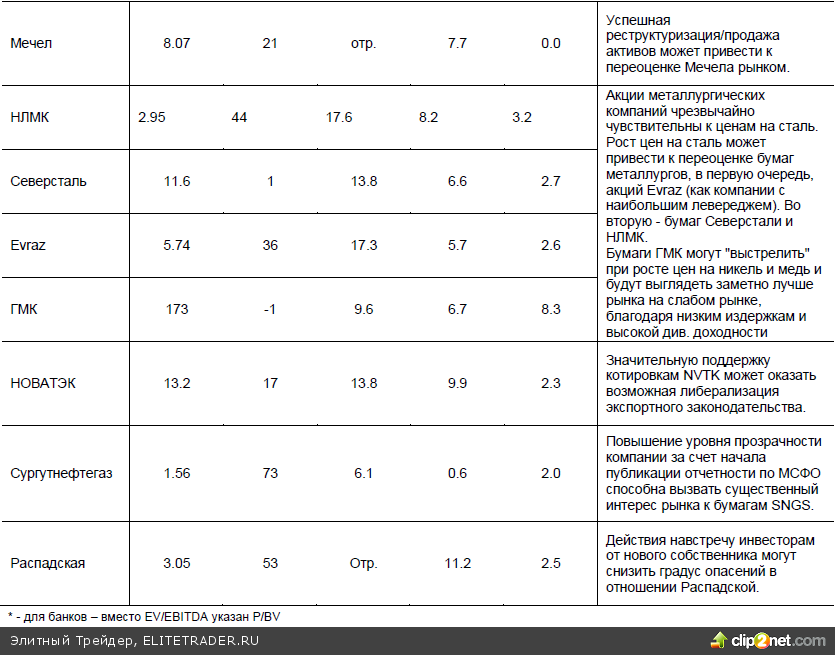

В течение года мы ожидаем увидеть разворот бизнес-цикла в мировой экономике, что будет сопровождаться переоценкой циклических отраслей. В связи с этим мы рекомендуем плавно наращивать долю акций металлургов в портфелях.

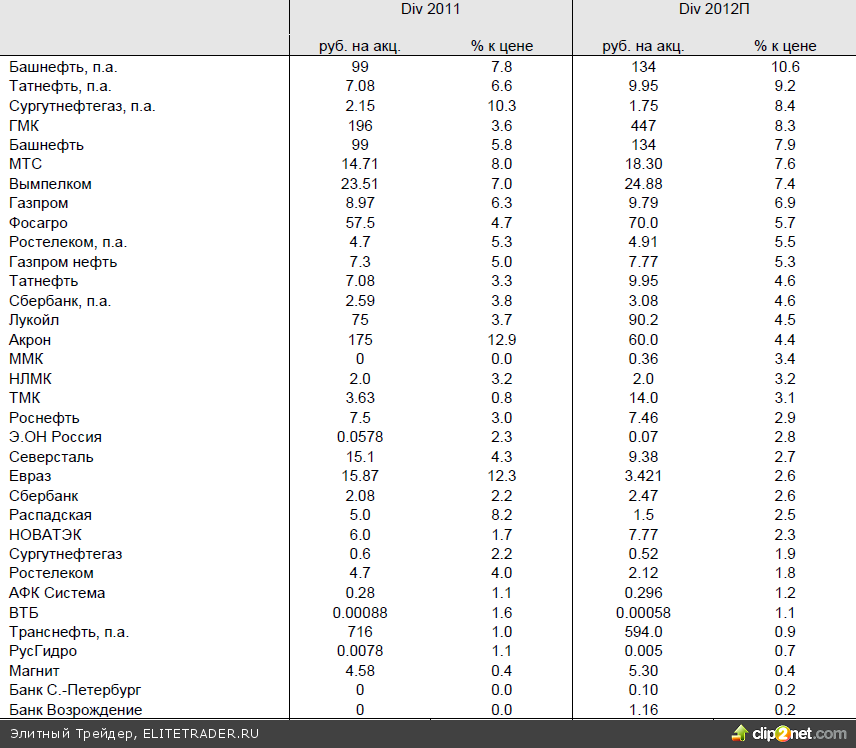

Фактор дивидендов начинает играть всѐ большую роль при формировании инвестиционных портфелей. В начале года наблюдается традиционно высокий спрос на дивидендные истории, среди которых мы рекомендуем: ГМК Норильский Никель, МТС, привилегированные акции Сургутнефтегаза, Татнефти, Башнефти

Основные характеристики российского рынка акций

В настоящий момент Аналитический департамент НОМОС-БАНКа вывел в покрытие 44 эмитента (51 акция с учетом привилегированных), совокупная капитализация которых составляет около $ 705 млрд., а объем бумаг в свободном обращении – около $ 211 млрд. (средний free float – 30 %).

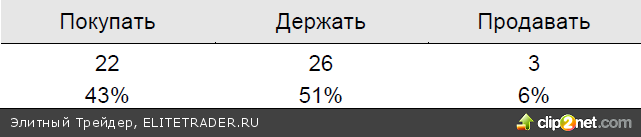

По 22 бумагам выставлена рекомендация «покупать», по 26 – «держать», по 3 – «продавать».

Основные предпосылки, которые мы закладываем в модели на 2013 год: средняя за год цена Urals - $ 102, средний за год курс доллар/рубль – 31.0.

Средний WACC, который мы используем в долларовых DCF-моделях, составляет 12.7%, в рублевых – 15.8%.

Наша оценка справедливого значения индексов РТС и ММВБ на конец года составляет 1750 пунктов. Таким образом, потенциал роста до своих справедливых значений составляет около 19 %.

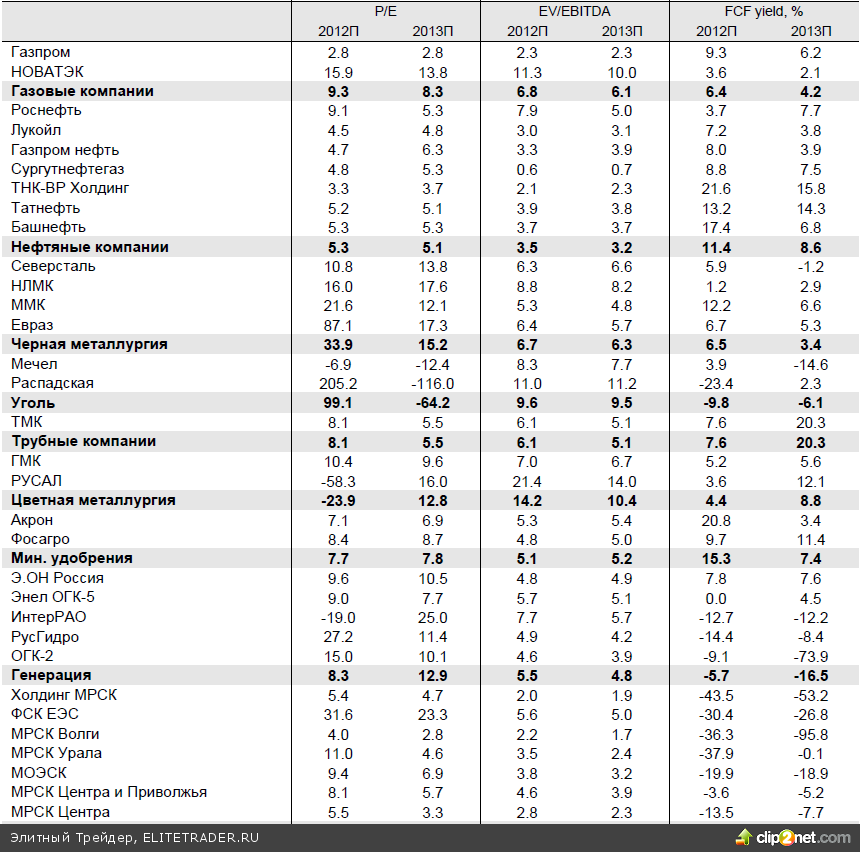

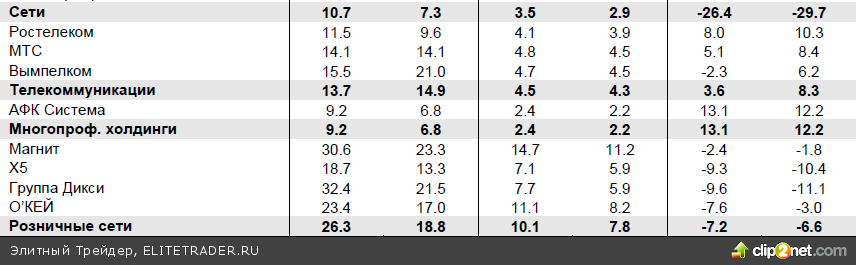

Основные мультипликаторы, с которыми торгуется российский рынок акций:

P/E13 – 5.4

EV/EBITDA13 – 3.5

Ожидаемая дивидендная доходность (дивиденды за 2012г к текущей капитализации) российского рынка акций составляет 3.7 %.

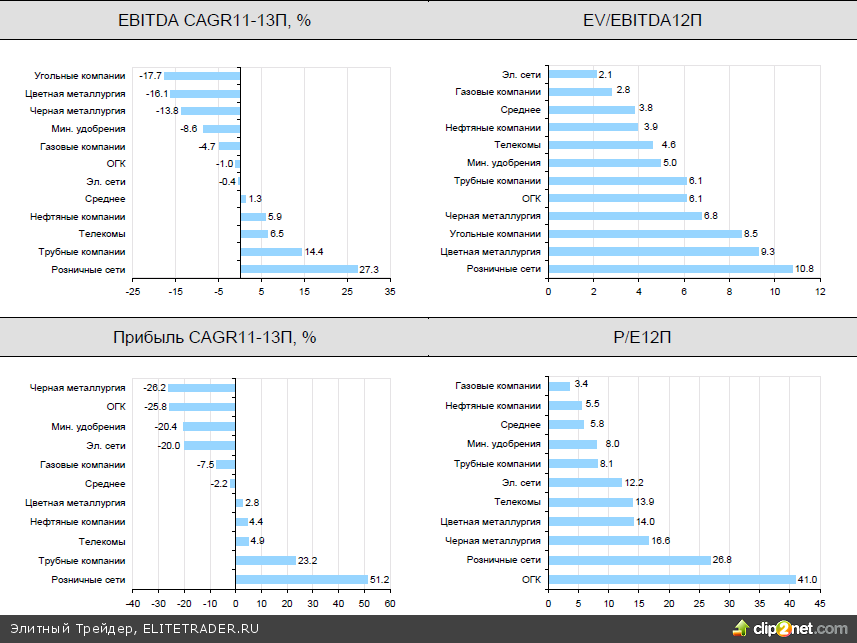

Оценка и динамика по отраслям

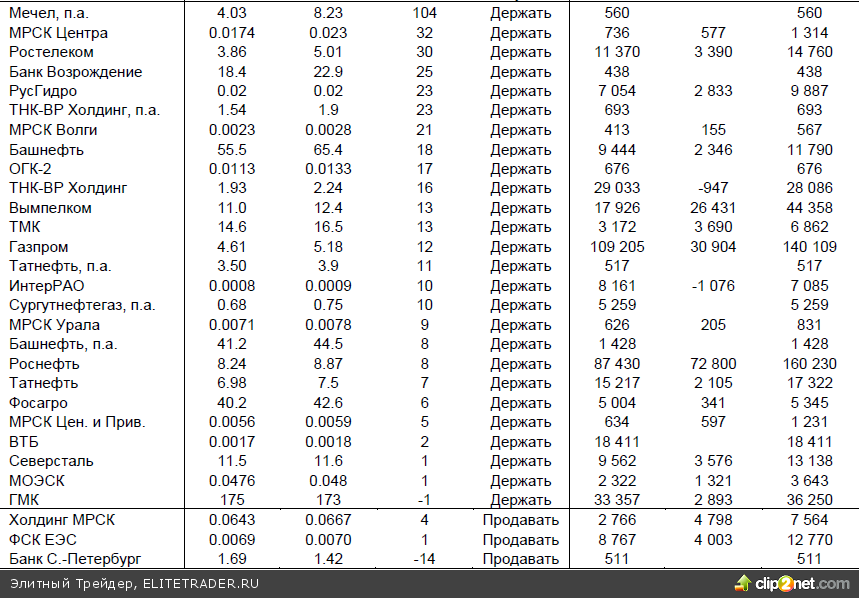

Целевые уровни и рекомендации

Оценка

Дивиденды

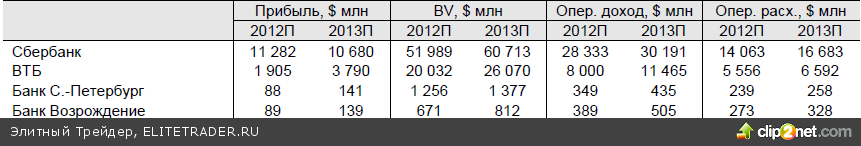

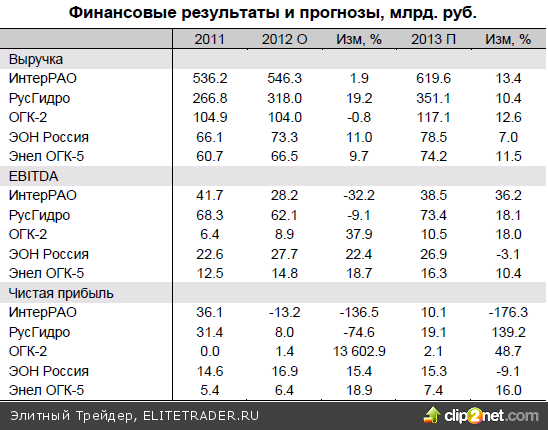

Прогнозы финансовых показателей

Европа: дно близко

Европейский долговый кризис в последние два года был ключевым драйвером мировых финансовых рынков, при этом в завершающемся году кризис приблизился к апогею. Вопрос о суверенных дефолтах периферийных стран Европы и неизбежном в этом случае развале (или существенном сокращении участников) Еврозоны вышел на первое место в повестке ключевых рисков, и европейским странам пришлось прикладывать титанические усилия, чтобы вернуть доверие рынков. В этом году коллапса удалось избежать, однако риск неблагоприятного развития ситуации в Европе, по-прежнему, существенен, и точка зрения о неизбежности дефолтов и краха евро, по-прежнему, очень популярна. Мы не разделяем эту точку зрения, считая, что пик европейского долгового кризиса был пройден в 2012 году.

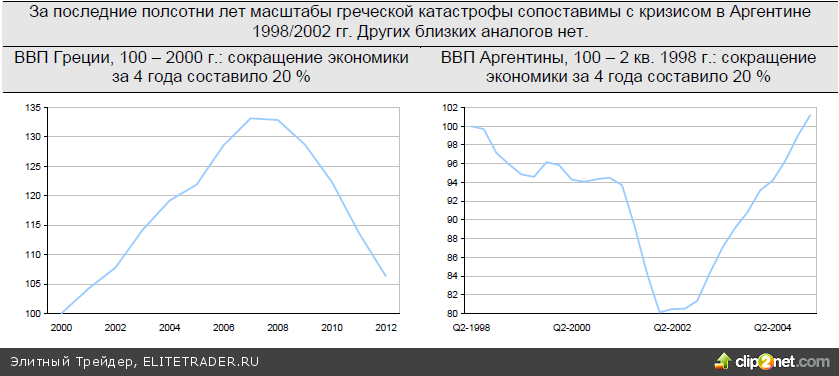

Крах греческой экономики уже состоялся. ВВП Греции за четыре года (2009- 2012) сократился на 20% (в этом году падение составит около 6.5%). За последние полсотни лет наиболее близкой к этой катастрофе является аргентинский кризис – в 1998-2002 гг падение ВВП Аргентины составило те же самые 20%, при этом, как и в ситуации с Грецией, сокращение ВВП происходило на протяжении 4 лет. Других примеров столь же масштабного краха за последние полсотни лет нет (СССР, крах которого был обусловлен политическими факторами – не совсем удачный пример).

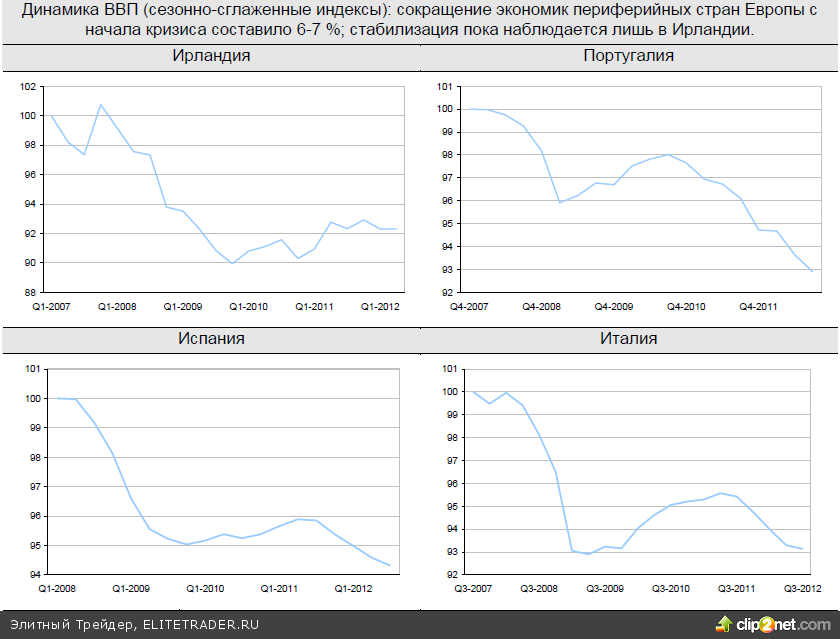

Из других проблемных европейских экономик сильнее всех в нынешнем кризисе пострадала Ирландия, падение ВВП которой в 2007-09 гг составило 10 %. Однако последняя волна европейского долгового кризиса затронула еѐ в меньшей степени – в 2012 г экономика Ирландии стагнировала, но рецессии здесь не наблюдалось. Удар последней волны пришѐлся, прежде всего, по Португалии, Испании, Италии – экономическая рецессии в этих страх длится уже почти что два года, а глубина падения ВВП с 2008 г., когда начался глобальный кризис, составила 6-7 %. Анализ экономических кризисов за последние полсотни лет показывает, что по своим масштабам и продолжительности рецессия в периферийной Европе уже является рекордной. Исторические аналогии – первый серьѐзный аргумент в пользу того, что дно кризиса, уже близко.

Можно возразить, что исторические аналогии здесь не уместны. Ведь во всех предыдущих эпизодах (та же Аргентина или экономики ЮВА в 1997-98 гг) кризис завершался девальвацией национальных валют, а где-то (Аргентина, Россия) ещѐ и суверенными дефолтами в придачу. Девальвация валют делала экономики более конкурентоспособными, а дефолты, объявляемые в одностороннем порядке, снижали нагрузку на госфинансы. В результате экономика возвращалась к росту

Сторонники сценария-катастрофы считают, что кризис в Европе будет продолжаться до тех пор, пока не произойдет девальвации евро (читай – распада Еврозоны) и дефолтов периферийных стран. Но необходимость девальвации после случившегося обвала экономики уже сомнительна. Бюджетная консолидация, приведшая к глубокой и затяжной рецессии, отчасти исполнила ту роль, которую в альтернативных сценариях играла девальвация валют. Случись выход Греции из Еврозоны два года назад, мы бы имели девальвацию драхмы к основным валютам, сокращение реального ВВП и падение реальных доходов. Масштаб падения ВВП мог быть таким же (см. кризис в Аргентине), но возвращение к росту, возможно, произошло бы быстрее. Однако в таком сценарии экономика вышла бы из кризиса менее здоровой, т.к. девальвация национальной валюты сняла бы необходимость в повышении производительности. При этом были бы подорваны макроэкономические основы (потеря части национальных сбережений и на долгие годы высокая инфляция). Выбранный же сценарий бюджетной консолидации в долгосрочном плане ведет к оздоровлению экономики и повышению еѐ конкурентоспособности.

Как ни парадоксально, но инвестиционная привлекательность стран PIIGS, пока что находящихся в состоянии рецессии, в ближайшее время будет только увеличиваться (если не произойдет политической дестабилизации, что на данный момент является, по-видимому, ключевым риском в Европе). Этот процесс будет связан со снижением стоимости трудовых ресурсов и всѐ более заманчивыми ценами на различные классы активов (в том числе, и на недвижимость). При этом проводимые бюджетные реформы закладывают долгосрочную основу макроэкономической стабильности.

Решение долговых проблем по европейскому сценарию – это фактически альтернатива тем механизмам, которые использовали развивающиеся страны в 90-х гг. (возможно, и многие развивающиеся страны выбрали бы тогда такой же сценарий, если бы им предоставили такую возможность кредиторы; Европе – предоставили). Какой из механизмов лучше – вопрос будущим исследователям. Но и в том, и в другом случае неизбежно происходит падение уровня жизни населения (плата за избыточный долг, т.е. «роскошную» жизнь в предыдущие годы) и относительное снижение стоимости активов. Однако если в случае с девальвацией валют экономическая система может очень быстро вернуться к росту без каких-либо изменений в принципах функционирования (т.е. сохранит в себе все прежние риски), то в истории с Европой неизбежно произойдут глубокие фундаментальные изменения экономической системы, которые повысят еѐ конкурентоспособность и снизят долгосрочные риски.

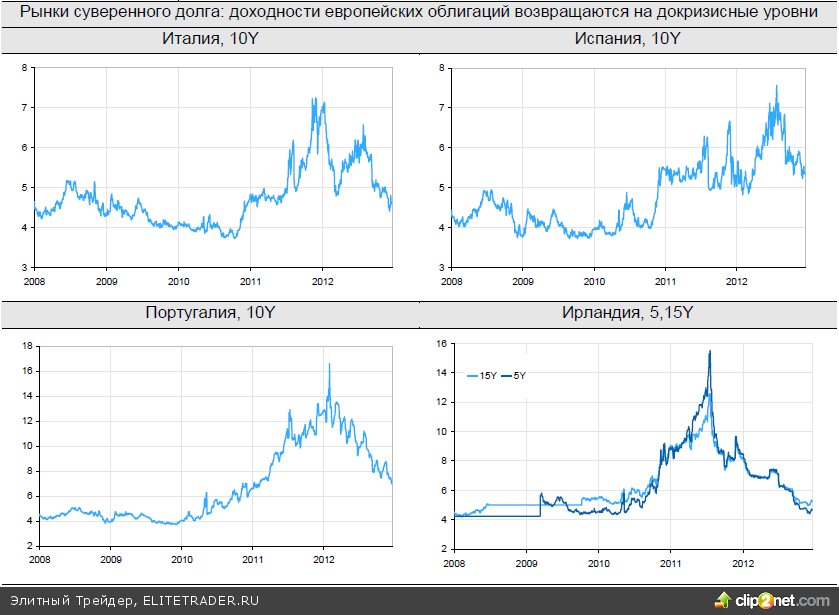

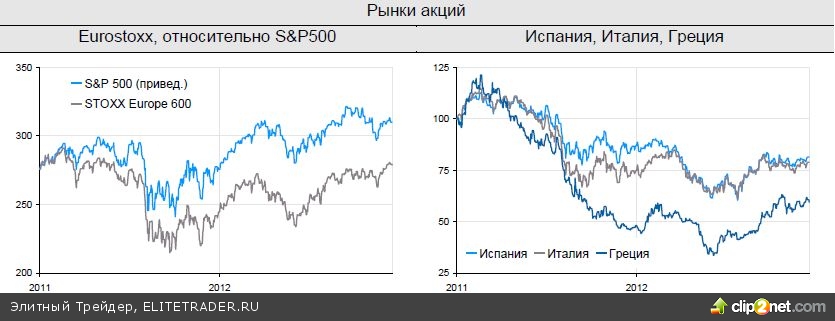

Эти изменения уже происходят. Их основной вектор – выработка общих правил игры не только в сфере монетарного регулирования, но также и в области долговой политики, госфинансов, банковского регулирования. Да, это тяжелый и длинный путь, но события завершающегося года являются убедительным свидетельством договоро-способности европейских правительств. Об этом сигнализируют и рынки – доходность суверенных облигаций проблемных стран Европы, испытавшая в последние месяцы наиболее существенное падение с начала кризиса, является наилучшим индикатором того, что худшее, возможно, позади. Рынок акций, являющийся одним из лучших прогнозных индикаторов, также указывает на грядущее улучшение экономической ситуации.

США: бюджетная консолидация начинается

Помимо тех, кто ставит крест на судьбе евро и перспективах восстановления европейской экономики, весьма велика армия «могильщиков» США. У нас нет сомнений в том, что американской экономике, приближающейся к критическому порогу уровня долга, также придется пройти период адаптации. Чем раньше будет начат этот процесс, тем более мягким и коротким окажется спад/замедление. Нынешняя ситуация, по-видимому, является наиболее удачной для начала процесса бюджетной консолидации.

Во-первых, инвесторы ещѐ не склонны воспринимать ситуацию с долгом как критическую, хотя первые звоночки (снижение рейтинга) уже прозвучали. В отличие от европейцев, которые режут расходы вынуждено, иначе – крах долгового рынка, у США сохраняется возможность выбора. Всегда легче действовать, если рынок не выворачивает руки, как это произошло в истории с Европой.

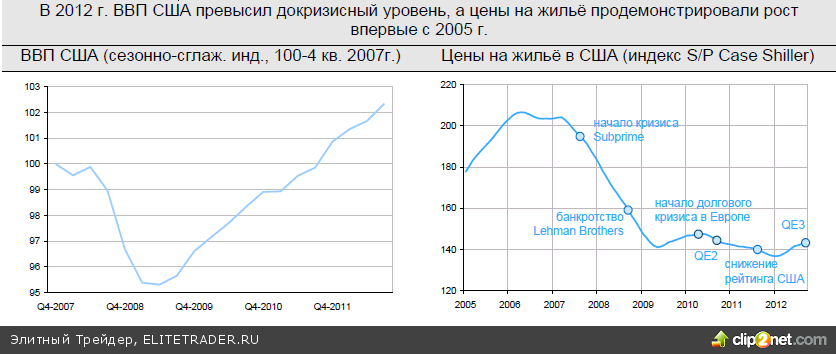

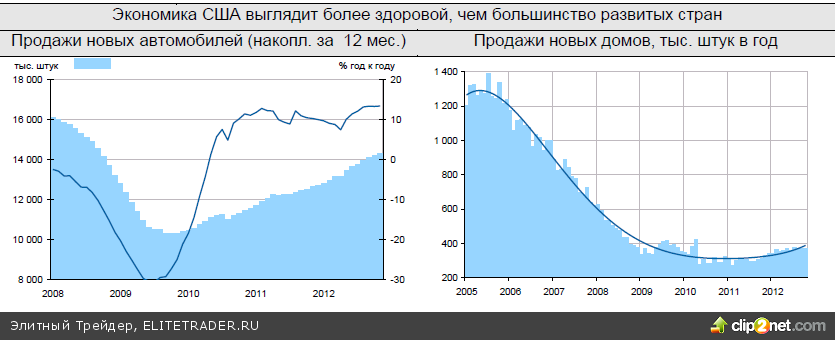

Во-вторых, экономика США в значительной степени оправилась от кризиса 2008 г. Завершающийся год можно назвать переломным для экономики США по двум причинам – во-первых, ВВП страны превысил пиковое значение 2007 г. (т.е. формально можно говорить о завершении кризиса), во-вторых, впервые с 2005г. положительную динамику продемонстрировал рынок жилой недвижимости. И хотя до восстановления цен на жильѐ ещѐ очень далеко (также как и до полного восстановления рынка труда, который компенсировал пока лишь 58 % рабочих мест, потерянных в частном секторе в 2008-09 гг), но то, что жильѐ «нащупало дно» – это очень важно. Где кризис начался, там он и должен закончиться

Предельно мягкие кредитно-денежная и бюджетная политики нужны были для того, чтобы как можно быстрее вернуть экономику к росту после катастрофы 2008 г. и стабилизировать рынок жилья. С этой задачей они в целом справились. Но нельзя до бесконечности наращивать долг и накачивать экономику дешевыми деньгами. Поэтому сейчас, когда важнейший этап посткризисного восстановления пройден, самое время подумать о корректировке экономической политики.

В 2013 г. в США начнется процесс бюджетной консолидации. Это объективная необходимость. Замораживание проблемы «fiscal cliff» - это потенциально самое неудачное решение, которые только может быть принято в текущей ситуации. Другое дело, что никто не заставляет Конгресс и администрацию Президента рубить с плеча, т.е. проводить бюджетную консолидацию по наиболее жѐсткому сценарию (для этого нет такой же острой необходимости, как в Европе – доверие рынков сохраняется). Если уж 17 суверенных государств еврозоны могут договориться между собой, то две партии, которым до следующих выборов ещѐ далеко, вполне могут выработать разумный компромисс. Честно говоря, очень сложно представить ситуацию, когда бы американцы сами рубили бы под собой сук, на котором сидят.

Проблема «бюджетного обрыва», безусловно, является ключевой для мировой экономики в текущем моменте. Но угроза, которую несѐт этот «обрыв» чрезмерно раздута. В ближайшие месяцы страхи, скорее всего, сойдут на нет. Конечно, бюджетная консолидация (она неизбежна), окажет охлаждающее влияние на американскую экономику, но вряд ли остановит рост. Скорее всего, как только новые правило игры станут понятны, бизнес вернѐтся к инвестициям. При этом монетарная политика ещѐ какое-то время (речь идѐт о годах) будет оставаться стимулирующей, придавая через механизм низких процентных ставок дополнительный импульс экономическому росту.

Монетарная политика мировых эмиссионных центров вызывает очень много критики в последние годы, но если быть объективными, то пока трудно в чем-то упрекать ФРС – инфляция в США остается под контролем, а экономический рост продолжается. Часто приходится слышать, что программы QE низкоэффективны. Это не совсем так. Дело в том, что сама по себе монетарная политика не способна оздоровить экономику. Еѐ задача после 2008 г. – выиграть время и поддержать экономический рост в кризисных условиях, не допустив при этом изменения долгосрочных инфляционных ожиданий. Эта задача до сих пор успешно решалась. QE1 (план Полсона) предотвратил повторение «Великой депрессии» по сценарию 30-х годов. Восстановление замедлилось – последовала QE2, обеспечившая ускорение экономического роста не только в США, но и в мире на протяжении, как минимум, двух кварталов (конец 2010г.- начало 2011г. – именно в этот период посткризисное восстановление было наиболее интенсивным). Ухудшение мировой конъюнктуры из-за долгового кризиса в Европе потребовало запуска QE3. В первые месяцы после еѐ запуска позитивное влияние на экономику не ощущалось. Макро статистика носила смешанный характер, а на рынках с середины сентября по середину ноября наблюдалось снижение «аппетита к риску». Причина такого необычного поведения рынков, по-видимому, кроется в неопределѐнности, связанной с «бюджетным обрывом». Если говорить образно, то все программы QE – это, как залить в бензобак топлива. Чтобы машина поехала, требуется ещѐ и нажать на газ. Но если на дороге туман и гололѐд, то желание водителей жать на газ пропадает. Оно вновь появится, как только рассеются тучи, т.е. появятся контуры новой бюджетно-налоговой политики. Мы ещѐ увидим, как эта машина поедет. Причем произойдет это, возможно, очень скоро

Китай: признаки оживления

Ситуация в китайской экономике в течение всего года находилась в центре пристального внимания инвесторов и какое-то время воспринималась, пожалуй, как ключевой фактор риска после европейского кризиса. Последний стал одной из основных причин замедления китайской экономики, сократившей объем экспорта в Европу в этом году на 7 %.

Рост экспорта в целом замедлился до 7 % (в номинальном выражении), при этом рост импорт замедлился ещѐ более существенно – до 4 %. Но надо отметить, что несмотря на резкое охлаждение внешнеторговой активности, Китай сохранил очень приличный спрос на сырьевые ресурсы – рост импорта нефти в физическом выражении даже ускорился (7 % против 5.5 % в прошлом году), а рост импорта ЖРС превысил 8 % (11 % в 2011 г). Таким образом, даже в условиях существенного замедления экономического роста Китай продолжал поддерживать сырьевые рынки

Экономика Китая по итогам года вырастет чуть более чем на 7.5 % (9.3 % - в прошлом году). Ожидания по Китаю противоречивы, но консенсус заключается скорее в том, что бизнес-цикл достиг своего дна, и в краткосрочной перспективе темпы роста должны повыситься. Основные надежды связаны, прежде всего, с программами стимулирования внутреннего спроса

В начале сентября 2012 г. комиссия по развитию и реформам КНР (NDRC) одобрила 25 проектов по строительству новых железнодорожных линий в сельских районах страны на общую сумму более 800 млрд. юаней ($127 млрд.), что было воспринято многими наблюдателями как первый этап нового экономического стимулирующего пакета в Китае. Однако до конца года конкретных новых мер от китайских властей не последовало. Тем не менее, первые заявления новой управляющей команды КНР (после ноябрьского съезда КПК в Китае прошла очередная ротация власти) говорят о том, что такие меры могут последовать в 2013 году. В частности, официальные заявления по итогам Центральной экономической конференция Китая, завершившей свою работу в середине декабря 2012 г., говорят о том, что основные усилия властей в 2013 году будут направлены на стимулирование внутреннего спроса, что предполагает дальнейшую урбанизацию и увеличение государственных инвестиций в инфраструктурные проекты. Впрочем, конкретных очертаний и сроков новая стимулирующая программа от китайских властей пока не получила.

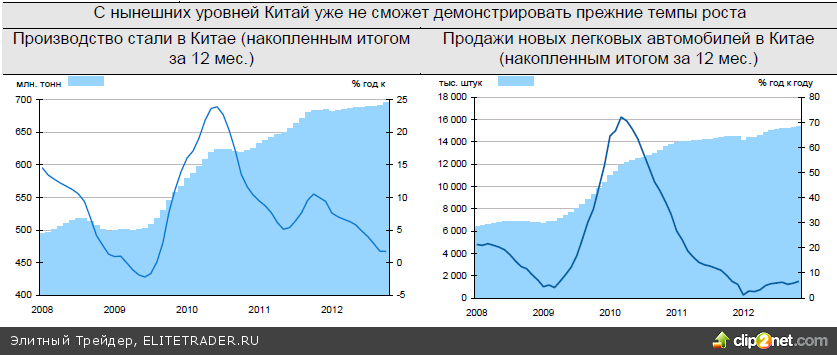

В новом году состояние китайской экономики будет оставаться важнейшим фактором для финансовых рынков. Первые признаки ускорения экономического роста в Китае уже появились, и мы ожидаем увидеть в следующем году развитие этих тенденций. Конечно, возвращение Китая к двузначным темпам роста с нынешних уровней вряд ли возможно, но и 8 % будут восприниматься инвесторами, как здоровый рост. Подтверждения этих ожиданий снимет многие опасения, в первую очередь, относительно спроса на сырь?

Россия: в 2013 г. ставки начнут снижаться

Реальный сектор 2012 год формально стал первым посткризисным годом для российской экономики, т.к. именно в этом году объем ВВП превысил докризисные значения. Но именно на этот год, который вроде бы можно было провозгласить годом окончательного завершения кризиса, пришлось наиболее заметное ухудшение мировой экономической конъюнктуры. Таким образом, не успев окончательно рассчитаться с кризисом 2007/09 гг, мы оказались на пороге нового спада. Однако мир в этом году устоял. Устояла и Россия. Несмотря на рецессию в Европе и замедление большинства крупнейших экономик мира, российская экономика сумела удержаться на траектории 4-процентного роста, избежав больших проблем в этот период. По итогам года рост ВВП будет чуть ниже 4 % (мы оцениваем его в 3.6 %), что в целом нельзя назвать существенным отклонением от тренда

В числе ключевых факторов, которые обеспечили стабильность российской экономики в завершающемся году, мы бы отметили высокие цены на нефть (чуть выше $ 110 в среднем по году по сравнению со $ 109.6 в предыдущем году) и масштабный рост бюджетных расходов (запланирован рост на 21 % г/г, но по факту, по-видимому, будет меньше). Первый фактор обеспечил рост инвестиций в экономике – по итогам года он может составить около 8 % (8.3 % в 2012 г.). Как и в предыдущем году основной вклад в рост Capex внѐс нефтегазовый сектор.

Бюджетная экспансия отчасти была связана с электоральным циклом и в значительной мере поддержала динамику доходов населения – рост среднего уровня зарплат, обеспеченный в основном повышением доходов в госсекторе, составит по году около 13.5 % по сравнению с 11.5 % в 2011 г. Благодаря растущим доходам и улучшающейся ситуации на рынке труда (уровень безработицы в среднем за год опустился с 6.6 до 5.7 %) потребительский оптимизм в этом году достиг пиковых значений. Улучшение потребительских настроений наиболее ярко проявилось в динамике кредитования – кредит населению увечится по итогам года примерно на 2.3 трлн. рублей (более чем на 40 %), при этом объем выданных новых ипотечных кредитов приблизится к 1 трлн. рублей. Бурный рост потребительского кредитования, связанный с общим повышением уровня жизни населения, - ещѐ один ключевой фактор, поддержавший экономику в этом году

Тем не менее, несмотря на столь резкий рост потребительского кредитования, сектор розничной торговли по итогам года показал замедление (с 7 до 6 %). Отчасти это связано с насыщением отдельных рынков – вернувшись на докризисные уровни, эти рынки не могут больше демонстрировать столь же высокие темпы роста. Данный тезис справедлив, например, для рынка легковых автомобилей: 3 млн. новых автомобилей в год – это тот уровень, с которого быстро расти уже не получится.

Мы ожидаем, что охлаждение внутреннего потребительского спроса продолжится и в следующем году. Это объясняется рядом причин: во-первых, уже не будут столь быстро расти доходы населения, в т.ч. и бюджетников (рост бюджетных расходов составит лишь 5 %); во-вторых, высокие ставки и усилия ЦБ охладят рынок потребкредитования; в-третьих, всѐ большее количество внутренних потребительских рынков будут достигать стадии насыщения, и всѐ более значительная часть доходов будет тратиться на за рубежом.

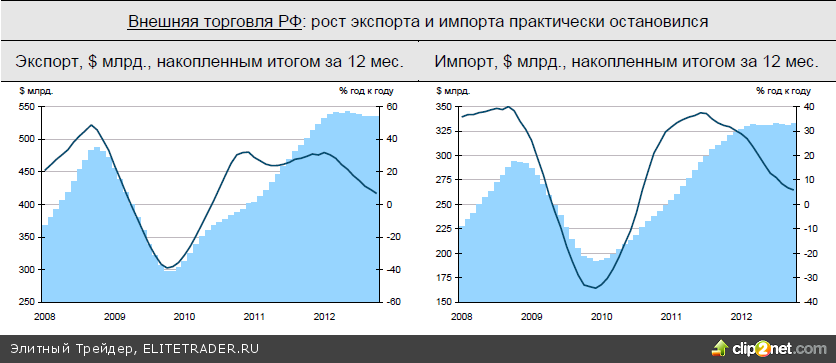

Внешний спрос в этом году не оказал заметной поддержки российской экономике. Рост экспорта по итогам года будет исчисляться несколькими процентами, что фактически позволяет говорить об остановке роста. Но одновременно (что стало сюрпризом!) остановился и рост импорта (одна из причин – импортозамещение по ряду позиций сельхозпроизводства).

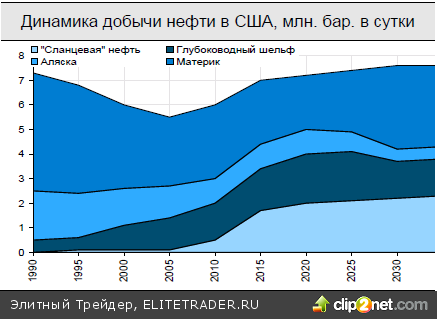

Вообще, эта тенденция – резкое снижение внешнеторговой активности – стала одним из главных откровений и для мировой экономики в целом (рост мировой торговли в 2010 г. составил 12.6 %, но уже в 2011 г. упал до 5.8 %, а в этом году будет на уровне около 3 %). Причина, как видится, фундаментальна – кризис заставил политиков более активно поддерживать внутренние производства, стимулируя тем самым создание новых рабочих мест внутри страны. Один из наиболее ярких примеров развития внутреннего производства – это сланцевая революция в США, заметно снизившая в последние годы зависимость Америки от импорта энергоресурсов. Похоже, что мы имеем дело с долгосрочной тенденцией, и рост мировой торговли в ближайшие годы будет носить умеренный характер

Денежная сфера

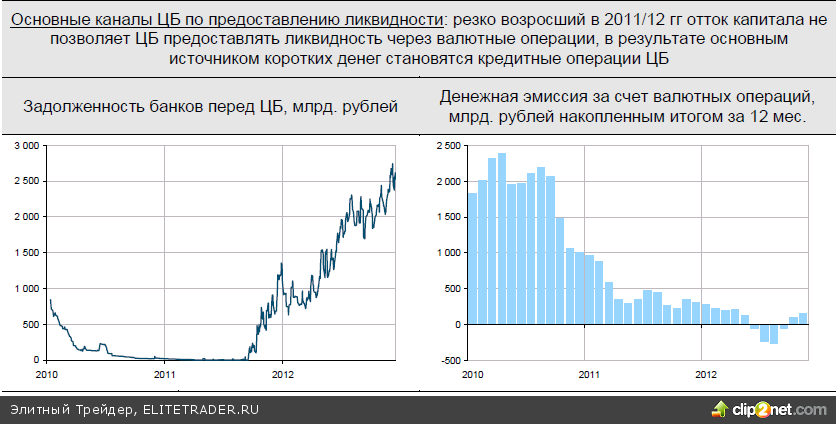

Российский денежный рынок весь год находился в состоянии структурного дефицита ликвидности. Главной причиной этого являлось неравномерное расходование бюджетных средств и высокая активность Минфина на рынке внутреннего долга. Минфин фактически весь год занимался стерилизацией ликвидности, в то время как ЦБ вынужден был компенсировать эти ресурсы банкам, преимущественно через кредитные операции. Увеличение валового кредита экономике со стороны ЦБ по итогам года оценивается примерно в 1.5 трлн. рублей.

При этом канал предоставления ликвидности через операции на валютном рынке работал лишь в феврале-апреле. Уже в мае резкое ухудшение внешней конъюнктуры заставило ЦБ перейти от покупок валюты к продажам, т.е. от эмиссии рублей – к стерилизации. По итогам года интервенции ЦБ обеспечили рынок ликвидностью чуть более чем на 200 млрд. рублей

Ситуация на денежном рынке в этом году наглядно высветила ключевую проблему кредитно-денежной политики, а именно, недостаточный уровень координации между Минфином и Центробанком. Похоже, что эта проблема очевидна и самим регуляторам. В СМИ уже появлялась информации о том, что возможности Минфина по наращиванию свободных остатков на счетах могут быть ограничены. Возможно, долговая политика станет менее агрессивной. В любом случае, мы ждем некоторого снижения напряженности в отношении этой проблемы, что должно оказать понижательное влияние на уровень процентных ставок.

Однако ключевым фактором в прогнозе ставок, на наш взгляд, будет являться внешняя конъюнктура. Если отток капитала не уменьшится (это зависит от развития кризиса в Европе, решения проблемы «бюджетного обрыва» в США и связанного с этими факторами «аппетита к риску»), то структурный дефицит ликвидности на российском рынке сохранится. При $ 100 за баррель и чистом оттоке капитала на уровне последних пары лет, Центробанку потребуется увеличить валовой кредит банкам ещѐ на 0.5-1.0 трлн. рублей. Чтобы ни делал Минфин, ставки в этом сценарии будут оставаться достаточно высокими, и, скорее всего, мы даже увидим некоторое их повышение (в пределах 50 б.п., а если Минфин продолжит активно занимать, то возможен и более существенный рост).

Однако для нас базовым является иной сценарий. Мы рассчитываем на плавное улучшение ситуации в мировой экономике и рост «аппетита к риску» со стороны инвесторов. Это приведет к сокращению чистого оттока капитала (наш прогноз - $ 50 млрд. по сравнению с прогнозируемыми $ 78 млрд. в этом году и $ 81 млрд. в прошлом году). Цены на нефть, скорее всего, также будут несколько выше (мы консервативно закладываем $ 102 за баррель Urals, но допускаем скорее превышение этого прогноза, чем более низкие цены). В результате объем предоставляемой ликвидности через валютные операции ЦБ возрастет, а рост кредитования банков через операции РЕПО и под залог активов замедлится (чтобы общая задолженность банков перед ЦБ начала стабильно снижаться, цены на нефть должны превысить $ 120 за баррель).

В этом сценарии (улучшение мировой конъюнктуры) повышательное давление на ставки денежного рынка начнет ослабевать. Мы полагаем, что во втором полугодии ЦБ может пойти на снижение основных регулируемых ставок, чему отчасти будет способствовать и снижение инфляции (мы прогнозируем инфляцию на уровне 5.5 % по итогам года по сравнению с 6.5 % в этом году). Наш прогноз по ставкам (РЕПО, депозиты, ставка рефинансирования) предполагает их снижение на 50 б.п. к концу года.

Что касается ситуации на валютном рынке, то в описываемом сценарии она будет определяться традиционно сезонностью и в целом останется стабильной. Весной возможно снижение бивалютной корзины до 33.50-34, во второй половине года – еѐ возвращение к 35-36. При среднегодовом курсе евро/доллар 1.30 мы ожидаем среднегодовой курс доллар / рубль на уровне 31.0.

Макропрогнозы

Нефть и газ: ставка на точечные идеи

Рынок нефти

Главным событием уходящего года, которое может оказать долгосрочное влияние на нефтяной рынок, стал продолжающийся рост нефтедобычи в Северной Америке (с 2007 г региональный объем импорта сократился с 13 до 9 млн. барр. в сутки). Основная причина – это увеличение производства т.н. «сланцевой нефти» (shale oil), доля которой уже сейчас составляет 15-20 %, и эта величина будет расти. В основе «сланцевого бума» лежат технические решения (горизонтальное бурение и многоэтапный ГРП), примененные впервые на месторождениях (формациях) Bakken (штат Северная Дакота) и Eagle Ford (юг Техаса). Мы ожидаем, что в 2013 году динамика нефтедобычи в США будет находиться в центре внимания рынка (вкупе с реализацией проекта по сооружению «трубы» до побережья от Кушинга, которая может привести к существенному сокращению спрэда между WTI и Brent). Впрочем, объективные шансы на повторение «сланцевой революции» в нефтяной отрасли США в отличие от газовой выглядят не столь внушительно. Хотя многое будет зависеть от степени успешности геологических изысканий т.к. по оцениваемому уровню YTF запасов нефти (т.е. тех, которые еще предстоит открыть) США занимает второе место в мире после РФ.

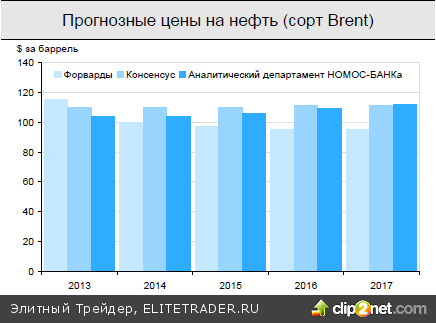

Нынешний год стал еще одним подтверждением того, что важнейшее влияние на цены в условиях относительной стабильности оказывает уровень LRMC. Так, при летнем снижении цен до $ 90 произошло довольно быстрое восстановление рынка до уровней, обеспечивающих необходимую норму рентабельности по новым проектам. Исходя из текущих макроэкономических реалий и величины LRMC, мы оцениваем «справедливый» уровень цен на нефть сорта Brent в следующем году на уровне $ 104/bbl с последующим увеличением на размер мировой инфляции

Динамика прогнозных цен на нефть, $ за баррель

Отметим, что «рынок» дает более консервативный прогноз – форвардная кривая Brent сохраняет форму «бэквордации» и существенно отличается от величины консенсус-прогноза Bloomberg на 2017 год – $ 95/bbl vs. $ 112/bbl.

Ключевым фактором, который может оказать влияние на динамику нефтяных котировок в следующем году помимо уровня LRMC является ситуация на Ближнем Востоке (прежде всего, Иран с его Ормузским проливом, через который ежедневно транспортируется около 18 млн. барр. нефти или около 20 % от всего мирового потребления). Эскалация конфликта вероятна, но оценить масштаб и продолжительность неизбежного «взлета» нефтяных котировок затруднительно – это будет зависеть от развития ситуации (сроки, последствия и т. п.).

Нефтяная отрасль в РФ

В уходящем году самым важным стало начало арктической эпопеи (Роснефть создала СП с Exxon, Statoil и Eni), которая в случае успеха (до проведения первых этапов ГРР все оценки перспектив выглядят преждевременными) может кардинально повлиять на долгосрочное развитие российской и мировой «нефтянки». Первые результаты могут появиться уже в 2013 г.

Также важным стало продолжение предоставления адресных налоговых преференций в зависимости от горно-геологических или географических условий, которые создают стимулы для инвестиций, и в следующем году эта работа продолжится. Хотя, конечно, мечтой всей нефтяников является введение НДД (налог на добавочный доход), однако из-за целого ряда сложностей (в т.ч. административного характера) его введение в 2013 г едва ли возможно.

Отдельно по компаниям выделим сделку Роснефти и ТНК-BP (наше отношение к ней довольно сдержанное), стабилизацию добычи ЛУКОЙЛа (позитивно) и продолжающийся рост CAPEX практически по всем компаниям. Тенденция по росту CAPEX на фоне ухудшения сырьевой базой, запуска новых проектов и продолжающейся модернизации НПЗ сохранится и в 2013 г.

По нашим оценкам, в ближайшие 2 года уровень добычи нефти в РФ будет находиться на текущих значениях (10.4-10.5 млн. баррелей в сутки), однако если не произойдет дальнейших изменений действующего налогового режима для основных brownfields (например, трансформация системы «60-66» в «55-66»), то уже в 2015-16 гг может начаться спад добычи нефти в РФ

Газовая отрасль

Ситуация на европейском газовом рынке остается напряженной, и процесс поиска его новой конфигурации будет длительным и болезненным: едва ли он способен завершиться в следующем году. Как следствие, возможно очередное появление конфликтных ситуаций аналогично тем, которые происходили во время принятия 3-го Энергопакета, пересмотра ценовых условий контрактов европейскими потребителями, начала антимонопольного расследования ЕК в отношении Газпрома. Основное внимание будет уделяться оценке экспортных перспектив Северной Америки, ставшими реальностью после «сланцевой революции»: сохраняющийся более чем $ 200 за тыс. куб м спрэд между ценами на газ в ЕС и США создает хорошие экономические предпосылки на строительства СПГ-заводов в Новом свете

В РФ ситуация на внутреннем газовом рынке в 2012 г. также претерпела определенные изменения. Главным событием стал приход на рынок Роснефти, которая всего за полгода стала вторым после НОВАТЭКа по размеру независимым игроком с ожидаемой рыночной долей около 10 % (на ее счету уже заключенные договора с ИнтерРАО, Фортумом, ЕОНом). В 2013 г конкуренция на газовом рынке будет продолжать расти, что ставит под сомнение возможность достижения когда-либо в РФ ценового экспортного паритета с Европой.

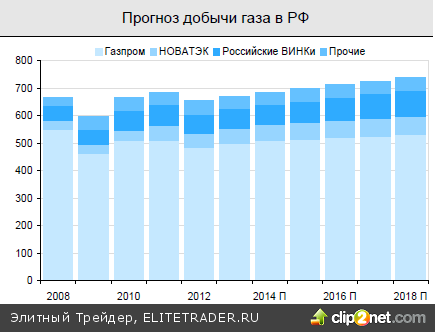

Из других важных событий внутри РФ отметим начало дискуссии по изменению принципов налогообложения в секторе (уход от фиксированного НДПИ, кратно выросшего за последние 2 года, в пользу его «привязки» к экономике поставок). Мы ожидаем, что этот процесс выйдет на финишную прямую в 2013 г, и в зависимости от окончательных принципов окажет хорошее или плохое влияние на сектор. Мы пересмотрели наши прогнозы по динамике добычи газа в РФ в сторону понижения (наш прогноз на 2013 год – 671 млрд. куб м).

Дивиденды

Ситуация с дивидендами в нефтяном секторе ожидается чуть хуже, чем была в прошлом году прежде всего за счет того, что Роснефть может кардинально пересмотреть дивидендную политику ТНК-BP Холдинга, dividend yield которой в последние годы уверенно превышал 10 %. При этом мы ожидаем, что на фоне высоких свободных денежных потоков после годичного перерыва относительно неплохими дивидендными выплатами может порадовать Башнефть (доходность может вырасти до 10 %, главный риск – сохраняющиеся высокие инвестиционные потребности для разработки месторождений им. Требса и Титова). Также хорошими идеями с точки зрения dividend yield являются привилегированные акции Сургутнефтегаза (около 9 %, главный риск – укрепление курса рубля) и «префы» Татнефти (также около 9 %, главный риск – появление разовых расходов при формировании неконсолидированной чистой прибыли и отсутствие формальной «привязки» дивидендных выплат к итоговому финансовому результату).

В газовом секторе НОВАТЭК (исходя из высоких соотношений P/E) никогда не был «дивидендной» бумагой, а вот 25 %-ный pay-out ratio по РСБУ Газпрома сулит сохранение высоких дивидендных выплат, которые как минимум могут оказаться на прошлогоднем уровне около 9 руб. (текущая дивидендная доходность – 6.5 %). Впрочем, в условиях сохраняющихся вызовов основной фактор, который будет оказывать влияние на капитализацию концерна – это не дивиденды, а эффективное расходование CAPEX.

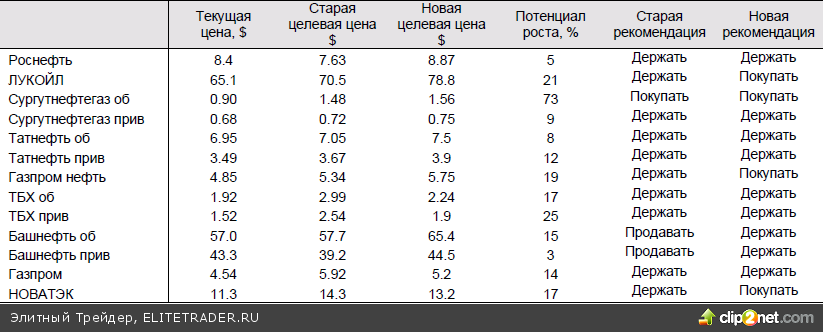

Изменения в моделях

Положительную оценку на фундаментальную стоимость всех компании нефтегазового сектора окажет эффект от изменения прогнозного периода с 2012 – 2017 на 2013 – 2018 гг. Помимо этого мы вносим корректировки в макроэкономические предпосылки и динамику НДПИ на газ в соответствии с последними принятыми государственными решениями (ранее мы исходили из более существенного роста данного налога в соответствии с весенними предложениями Минфина).

Помимо этого мы вносим следующие изменения в отдельные прогнозы по эмитентам:

Роснефть – учитываем в моделях развитие газового бизнеса в рамках СП с Итерой, а также корректируем наши прогнозы по добыче нефти в сторону некоторого повышения (за счет Восточной Сибири). В результате мы увеличиваем target price на 16 % до $ 8.87.

ЛУКОЙЛ – мы немного улучшаем ожидаемый профиль добычи по компании за счет улучшения прогноза по Западной Сибири, впрочем, сохраняя долгосрочные темпы роста на уровне 1 %. Target price увеличен на 12 % до $ 78.8.

Сургутнефтегаз – target price увеличен на 5 % (до $ 1.56 по обыкновенным и до $ 0.75 по привилегированным) за счет изменения общих базовых параметров в моделях сектора.

Татнефть – target price увеличен на 6 % (до $ 7.5 по обыкновенным и до $ 3.9 по привилегированным) за счет изменения общих базовых параметров в моделях сектора.

Газпром нефть - target price увеличен на 7 % за счет изменения общих базовых параметров в моделях сектора и незначительной корректировки прогнозов по добыче в сторону повышения.

Башнефть – мы пересматриваем наш прогноз по добыче компании в сторону повышения (за счет изменения профилей по действующим месторождениям), что наряду изменением общих базовых параметров приводит к 13 %-ному росту уровней target price (до $ 65.4 по обыкновенным акциям и до $ 44.5 – по привилегированным).

ТНК-BP Холдинг – мы повышаем ставку дисконтирования, используемую при расчете WACC, вследствие существенного роста рисков изменения сложившихся корпоративных практик. Target price снижен на 25 % (до $ 2.24 по обыкновенным и до $ 1.9 по привилегированным).

Газпром – мы понижаем наши прогнозы по добыче концерна, что приводит к уменьшению target price на 12.5 % (до $ 5.18).

НОВАТЭК мы понижаем наши прогнозы по добыче компании, что приводит к уменьшению target price на 8 % (до $ 13.2).

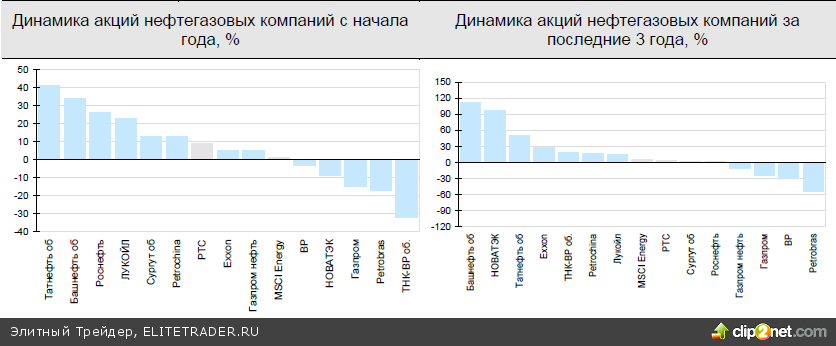

Основные инвестиционные идеи

В 2012 году динамика акции большинства российских нефтяных компаний выглядела лучше рынка и зарубежных аналогов, бумаги газовых компаний падали (о причинах более подробно см. соответствующие разделы по компаниям). Лидерами стали бумаги Татнефти и Башнефти (прирост около 35 %), аутсайдерами – бумаги ТНК-BP Холдинга (снижение – порядка 30 %).

В целом по основным мультипликаторам сектор остается недооцененным по сравнению с majors и EM (дисконт к majors по EV/EBITDA’12 – около 25 %, к EM – 40 %), а нашими ключевыми инвестиционными идеями в нефтяном секторе являются обыкновенные акции Сургутнефтегаза (повышение прозрачности после публикации отчетности по МСФО), ЛУКОЙЛа (в условиях ожидаемого начала роста добычи существенный дисконт к российским peers выглядит неоправданным) и Газпром нефти (хорошая операционная динамика). В газовом секторе мы возвращаем рекомендацию «Покупать» бумагам НОВАТЭКа, которые даже в условиях сохраняющихся вызовов выглядят перепроданными

Цены и рекомендации

Металлургия: новая реальность

2012: не самый лучший год

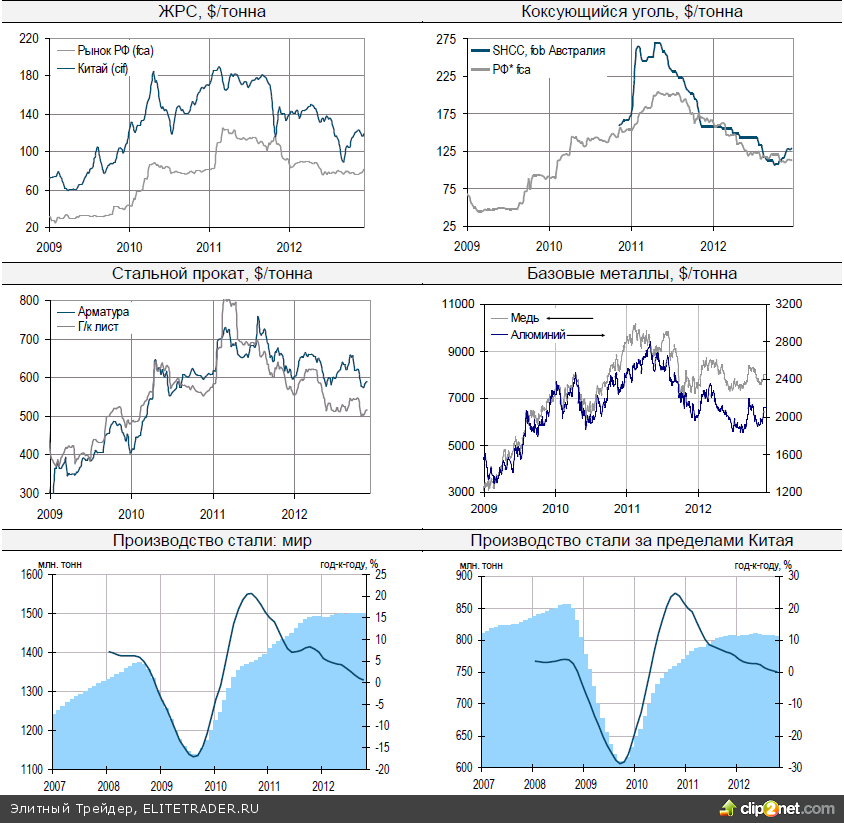

Уходящий год металлургический сектор едва ли может назвать удачным. Хотя обвала спроса, подобного ситуации 2008 года, не произошло, а большинство предприятий продолжили функционировать в условиях высокой загрузки мощностей, ценовая динамика на протяжении значительной части года была негативной. Это предопределило снижение финансовых показателей большинства российских компаний сектора по итогам года в целом.

В своей годовой стратегии на 2012 год и опубликованном год назад обзоре «Черная металлургия: тенденции десятилетия могут поменяться» мы предполагали, что 2012 год может стать годом падения цен на сырьевых рынках (рост которых был главной тенденцией в секторе в 2001-2011 гг.), при том, что рынки готовой продукции будут более устойчивыми. Стоит признать, что прогноз оправдался лишь частично. Рынки сырья, действительно, на протяжении почти всего года выглядели заметно слабее рынков готовой продукции, однако и динамика цен на сталь оказалась несколько слабее, чем мы предполагали год назад. Мы полагаем, что объяснения этому факту находятся как со стороны спроса, так и со стороны предложения.

Спрос

Несмотря на то, что особых иллюзий по поводу состояния европейской экономики не было и год назад, большинство прогнозов все-таки сводились к тому, что экономика ЕС в целом, и, как следствие, спрос на металлы в Европе хоть и не продемонстрируют роста, но сохранятся в объемах на уровнях 2011 г. Однако реальность оказалась несколько хуже ожиданий: европейская экономика перешла в состояние рецессии, а спрос на металлы сократился.

Уже 2011 год стал не лучшим и для другого ключевого экспортного рынка для российской стали – стран Ближнего Востока, снизивших потребление на фоне «арабской весны», однако высокие цены на нефть, установившиеся год назад, позволяли надеяться на возвращение региона к «нормальному» уровню потребления в 2012 г., достижение которого позволило бы нивелировать слабый спрос в Европе. К сожалению, этого не произошло: один из ключевых потребителей российской стали в регионе – Иран из-за санкций и девальвации национальной валюты в отдельные периоды совсем уходил с рынка, а остальные государства региона не демонстрировали заметного желания увеличить объемы закупок. В результате экспорт российской стали в страны MENA за первые 9 месяцев 2012 г. сократился на 29%, а доля региона в общем объеме российского экспорта снизилась за тот же период с 29 до 18%.

К ухудшению ситуации на основных экспортных рынках для производителей из СНГ стоит также добавить замедление темпов роста экономики Китая, которое оказало давление на мировой рынок в целом. Внутренний рынок РФ, рынок США и рынки некоторых стран ЮВА выглядели относительно неплохо, но не столь сильно, чтобы побороть весьма блеклый общемировой фон.

Предложение

Низкие, некомфортные для многих производителей цены должны были привести к заметному сокращению предложения стали на мировом рынке, что, с одной стороны, способствовало бы росту цен на сталь, а с другой – дальнейшему снижению цен на сырье. Однако данный прогноз реализовался лишь частично. За пределами Китая в отрасли действительно наблюдался спад производства (по итогам 2012 г. оно, вероятно, будет на 0-0.5% ниже уровня 2011 г.), хотя его масштабы трудно назвать существенными. Более медленные, чем можно было ожидать, темпы сокращения выпуска в некоторых случаях объясняются жесткой позицией местных властей (история с заводами ArcelorMittal во Франции), а в некоторых случаях – налаженными связями производителей стали с производителями сырья, большинство из которых зарабатывают хорошие деньги, но не могут резко изменить рынки сбыта своей продукции. Неплохой иллюстрацией последнего тезиса является металлургическая промышленность Украины, где ключевые сталелитейные предприятия завершают 2012 год со значительными убытками (лидер отрасли – Метинвест по итогам более удачного 1-ого полугодия 2012 г. показал убыток в $205 млн. на уровне EBITDA стального подразделения при отрицательной рентабельности в -4%), но об их полной остановке речи не идет (хотя производство проката за 11 мес. 2012 г. сократилось по стране на 8% г/г), как из-за социальных факторов, так и из-за невозможности быстро перенаправить внутрихолдинговые поставки сырья, по-прежнему приносящие хороший доход, на другие рынки.

2013: резких изменений не ожидается

В условиях умеренного роста мировой экономики, мы не ожидаем резких ценовых изменений на продукцию отрасли. В сегменте готового проката ценовая динамика, скорее всего, будет слабо-позитивной (мощности почти не растут, в то время как пусть даже небольшой рост спроса нужно будет удовлетворять) в сегменте металлургического сырья – нейтральной или слабо-негативной (мощности продолжают расти, а сокращение производства в некоторых регионах с высокой себестоимостью «высвободит» дополнительные объемы сырья). Сырья на мировых рынках по-прежнему в избытке, что будет оказывать давление на цены, как и вывод из эксплуатации наименее эффективных металлургических мощностей (который хоть и медленно, но продолжится).

Мы с оптимизмом смотрим на российский спрос на металлопрокат. Потребление стали внутри РФ должны поддержать старт проектов по подготовке к ЧМ-2018 и новые крупные проекты Газпрома (освоение Чаяндинского месторождения и Южный поток). На этом фоне рост потребления проката в РФ может ускориться с 4-5% в 2012 г. до 6-8% в 2013 г.

В условиях относительно стабильных цен на металлопродукцию и отсутствия крупных, масштабных проектов, одним из ключевых факторов инвестиционной привлекательности компаний сектора станет умение получить более высокую отдачу от действующих мощностей. На наш взгляд, преуспеть в этом могут:

ММК, где надежды связаны с возможной продажей/выделением убыточного турецкого бизнеса и увеличением спроса на продукцию стана 5000 в связи с ожидаемым оживлением рынка ТБД.

ТМК, которой в этом году рост спроса на трубы со стороны нефтяников компенсировал сокращением продаж труб большого диаметра. В 2013 г. мы ожидаем, что рынки как нефтяных труб (на фоне высоких цен на нефть), так и ТБД (новые проекты Газпрома) будут сильными.

От ГМК мы ожидаем смены менеджмента, сокращения издержек и инвестиционной программы, увеличения дивидендных выплат, что может получить положительную оценку на рынке, однако «запас роста» для этой компании все же достаточно ограничен из-за высокой базы оценки.

Распадская, вероятно, все-таки начнет пожинать плоды усилий по восстановлению ключевой шахты, предпринятых за последние 2.5 года, в то время как Мечел, вероятно, большую часть года проведет по-прежнему в подвешенном состоянии, работая на обслуживание долга, но может «выстрелить», если компании удастся привлечь стратегического инвестора в Мечел-Майнинг или реализовать часть активов в других направлениях бизнеса

Ключевой рекомендацией в секторе, таким образом, для нас являются бумаги ММК, который может выиграть как от общеотраслевых тенденций, так и от улучшений внутри компании.

От НЛМК, Северстали и Evraz мы ожидаем умеренного роста котировок. В последнем случае этому будет способствовать успешная интеграция Распадской.

Вокруг компаний угольного сектора (Мечел и Распадская) сейчас много небеспочвенных опасений (которые мы учитываем при расчете стоимости акционерного капитала), однако мы все же считаем более вероятным, что с течением года тревоги пойдут на спад.

К акциям ТМК и Норильского никеля наше отношение более сдержанное из-за их сильной динамики по итогам 2012 г., а от бумаг UC RUSAL, на наш взгляд, можно ожидать роста в случае вполне реального оживления рынка алюминия

Электроэнергетика: привлекательно, но страшно

В 2012 г прошла перезагрузка правил работы в электроэнергетике, затронувшая все сегменты отрасли. Новые параметры работы продолжают формироваться, но конечный результат практически известен – рост конечных цен не будет превышать уровень инфляции, индексация перенесена на середину года, уровень инвестиций сохранен. Вместе с изменением правил изменилась и структура отрасли. В 2011-2012 г в секторе сформированы черты новой системы, которая, скорее всего, будет формироваться на базе крупных госигроков.

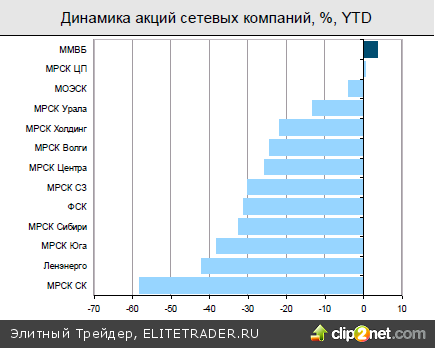

Сети в 2013 г: фундаментально слабы, но спекулятивно интересны

Следствием проведенных изменений в секторе стала переоценка сектора. По итогам 2012 г. акции сетевых компаний показали худшую динамику на рынке. Мы считаем маловероятным быстрое возвращение интереса к сетям в начале 2013г

По нашим оценкам, после перезагрузки существенно ухудшились фундаментальные параметры оценки компаний отрасли. При этом неопределенность с долгосрочным регулированием по-прежнему сохраняется. Ранее были озвучены планы запуска новой модели рынка, что может означать очередной пересмотр принципов тарифообразования. Кроме того, объединение сетей еще может принести много неприятных сюрпризов для миноритариев, связанных с условиями объединения, дальнейшей схемой взаимодействия филиалов и др. Мы полагаем, что незавершенность формирования всех правовых основ работы сетевых компаний и снижение доходности их бизнеса, как минимум до середины следующего года обусловит слабую привлекательность сектора.

Какие же идеи может принести 2013 г? Мы полагаем, что основным драйвером роста сетевых компаний в 2013 году может стать приватизация. Правительство не отказывается от идеи приватизации, которая может начаться в первой половине года с 2-3 МРСК. Мы полагаем, что наиболее подготовлены к приватизации: МРСК ЦП, МРСК Волги и МРСК Урала. В настоящее время рынок торгуется с коэффициентом EV/RAB на уровне 0.5-0.6. Мы считаем маловероятным сценарий продажи сетей с 40-50% дисконтом к последней оценке их активов, проводимой в рамках перезагрузки. Скорее всего, дисконт окажется меньшим.

К другим положительным решениям по отрасли, которые могут появиться в 2012 г. мы относим возможное изменение дивидендной политики. При максимальных уровнях pay ratio до 25% (дивиденды, которые могут быть потребованы Правительством от большинства госкомпаний), уровень дивидендной доходности может увеличиться до 6-8%.

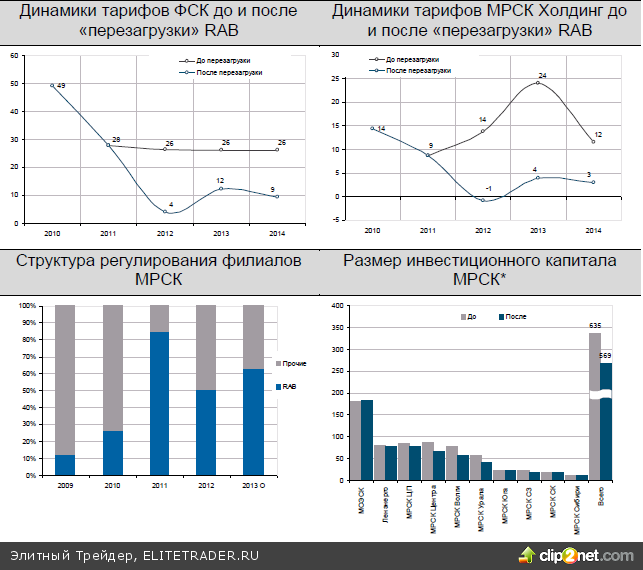

Перезагрузка RAB

В 2012 г. все сетевые компании должны были перейти на новый метод регулирования – RAB. Переход на RAB связывался с необходимостью формирования у сетевых компаний собственных источников для инвестиций. С другой стороны, переход на новое тарифообразование, где в базе расчета учитываются не только операционные затраты, но и возврат вложенного капитала приводят к росту тарифов, сдерживание которых за счет изъятия части выручки (сглаживания) в первые годы регулирования, не оказывает должного эффекта. В результате в апреле 2012 г. вместо утверждения новых тарифов была начата работа по пересмотру правил расчета. К ноябрю работа по установлению долгосрочных тарифов была завершена по большинству сетевых компаний, средний рост тарифов которых теперь окажется даже ниже ограничений (10-11%). В целом перезагрузка RAB привела к:

сокращению количество филиалов, регулирование которых проводится по RAB методологии с 55 до примерно 41

снижению базы капитала, инвестированного до начала регулирования в среднем на 8-10%

снижению нормы доходности на «старый капитал». Во многих филиалах доходность в первые годы регулирования составляет 1-6% (из максимально возможных 11%)

проведен перерасчет базового уровня операционных издержек.

плановые объемы инвестиций сокращены незначительно

Объединение сетей на первом плане

Осенью 2012 г. была определена и новая структура сетевого комплекса, базой для которой может стать Холдинг МРСК. После допэмиссии акций Холдинг получит новый филиал – ФСК ЕЭС. Завершение объединения планируется на конец первого квартала 2013 г. Какими будут условия объединения пока не ясно. Ожидается, что для поглощения Холдинг МРСК проведет очередную допэмиссию, которая будет оплачена акциями ФСК. По текущим котировкам для поглощения ФСК, капитал Холдинга должен быть увеличен в 2.8-3.3 раза (в зависимости от желания миноритариев ФСК участвовать в обмене).

Масштабность сделки будет оказывать существенное влияние на акций ФСК и холдинга МРСК. Динамика акций сетевых компаний до окончания сделки будет определяться оценкой, которая будет проводиться в рамках объединения.

В конце 2012 г. ФСК и Холдинг МРСК начали размещение акций, которые были оценены в 0.5 и 2.16 руб., соответственно. В случае с ФСК размещение проводится по цене более чем в 2 раза превышающей рыночную оценку. Но в рамках допэмиссии, цена и не могла быть определена ниже, так как 0.5 руб. – это номинальная стоимость акций. Для целей внесения в капитал Холдинга цена может оказаться ниже.

Фундаментальная оценка, что изменилось?

2012 г. был важным с точки зрения формирования правил. Если предположить, что перезагрузка 2012 г. была последней, то после утверждения окончательных параметров RAB для всех компаний, инвесторы получат инструмент долгосрочного прогнозирования потоков сетей. Проведенная перезагрузка привела к существенному сокращению потоков компании. По нашим оценкам, при новом механизме практически на всем периоде регулирования (до 2017 г.) операционные денежные потоки компании близки к потребностям в инвестициях. До 2016-2017 гг маловероятен заметный рост свободных денежных потоков.

В годовой стратегии мы проводим переоценку сектора, связанную с учетом новых параметров регулирования и сдвижением прогнозного периода на 1 год. Наше отношение к сектору остается прежним: фундаментальной привлекательности в акциях компаний сетевого комплекса мы не видим, тем не менее, важные события в отрасли (возможная приватизация, объединение МРСК и ФСК, регулятивные изменения) могут вызывать в течение года всплески спекулятивного интереса к компаниям сектора. Основываясь на фундаментальных оценках, мы меняем наши рекомендации с «держать» на «продавать» по бумагам компаний.

Акции генерирующих компаний в 2013 г: фундаментально недооценены, но рискованны

Акции генерирующих компаний в 2012 г. демонстрировали схожую с сетевым комплексом динамику. Переоценка акций компаний проходили на фоне конъюнктурного ухудшения условий работы и одновременным ростом инвестиционных аппетитов. В 2012 г. несмотря на проблемы с финансированием текущих инвестиционных обязательств по вводу новых мощностей, РусГидро и ИнтерРАО продолжили интересоваться инвестициями в зарубежную генерацию. Об интересе к новым проектам в 2012 г. объявил и менеджмент ЭОН России, который к марту готовит новую стратегию

В целом мы полагаем, что в фундаментальном плане генерирующие компании остаются привлекательными. Изменение условий не столь болезненно для их финансовых результатов, как в сетевом комплексе. Частично восстановление рентабельности мы ожидаем уже в 2013 г. Мы полагаем, что ключевые риски отрасли скорее связанны с краткосрочными процессами, протекающими в отрасли, в частности планы Роснефтегаза создать крупную компанию возможно на базе ИнтерРАО и РусГидро.

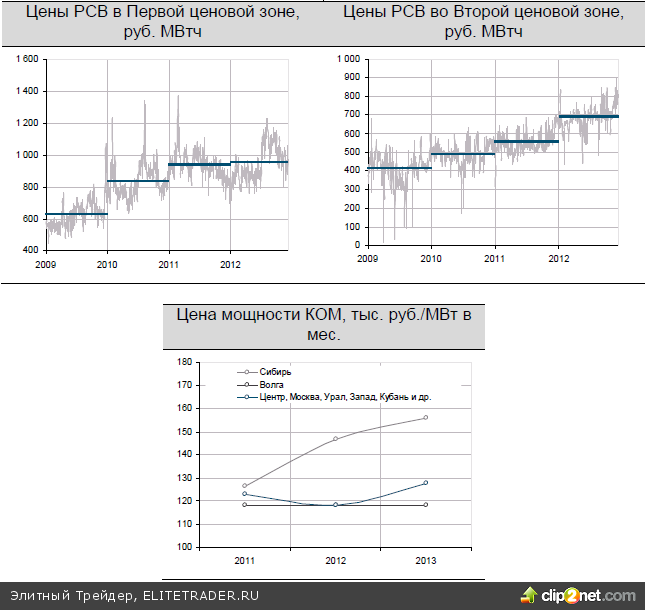

Рынок электроэнергии и мощности

Ценовая конъюнктура первой ценовой зоны рынка электроэнергии была слабой. В первом полугодии стоимость электроэнергии в свободном сегменте рынка была более низкой в сравнении с 2011 г. Напротив, цены второй ценовой зоны с начала года устремились вверх, тем не менее, их динамика оказывает меньше влияния на результаты ОГК. Начало роста цен в первой ценовой зоне совпало с ежегодной индексацией цен на газ. Тем не менее, по итогам года прирост стоимости электроэнергии во втором полугодии может вывести среднегодовой результат лишь в небольшой плюс (около 2 %).

Рынок электроэнергии стал менее чувствителен к динамике цен на топливо – основную составляющую затрат энергетиков. Отчасти это связанно с изменением правил работы на рынке. В дальнейшем сдерживанию роста цен будет также способствовать ввод новых более экономичных тепловых мощностей и изменение структуры поставщиков топлива. В 2011-2012 гг. энергокомпании активно переходили на контракты с независимыми поставщиками, предлагающими более гибкие условия поставок. В результате мы полагаем, что среднесрочный рост цен на энергию будет на 1-2% ниже темпов индексации тарифов Газпрома. В 2013 г., по нашим прогнозам, динамика цен в первой ЦЗ по итогам года будет в районе 13%.

Регулирование цен на мощность, так же как и во всей отрасли сохранилось, несмотря на создание рыночного сегмента – КОМ. По итогам конкурса 2012 г, с отбором мощности на 2013 г, цены в ЗСП сформировались выше уровней 2012 г на 6-8%, т.е. в пределах инфляции.

Фундаментальная оценка, что изменилось?

2012 год стал непростым испытанием для российских генерирующих компаний, которым пришлось работать в условиях низких цен на свободном рынке и отсутствия индексации тарифов в начале года. Как следствие, результаты компаний в 2012 г. существенно ухудшились. Однако, слабое финансовое положение не мешало компаниям наращивать инвестиционные программы.

Наши прогнозы не предполагают сильного изменения картины в 2013 г. Объявленные уровни индексации и маловероятный рост цен на электроэнергию выше уровне 12-13 % не позволят компаниям восстановиться даже до уровней 2011 г. Отдельное влияние на результаты будут оказывать новые вводы в рамках ДПМ (ИнтерРАО, РусГидро) и антикризисные программы сокращения расходов (ОГК-2). Мы полагаем, что результаты названных выше компании будут выгладить несколько лучше остальных. Хотя ухудшение их результатов в 2012 г. также было опережающим

Консолидация продолжается

ИнтерРАО в 2012 г. завершила консолидацию генерирующих компаний ОГК-1 и ОГК-3, которые осенью прекратили свое существование, как самостоятельные организации. До конца года завершится полное поглощение ТГК-11 и генерирующего подразделения Башкирэнерго. Консолидация генерирующих активов КЭС Холдинга в 2012 г. Газпром энергохолдингом не получила продолжения. Вероятно, тема поглощения переходит в 2013 г, хотя в качестве покупателя могут выступить другие участники рынка, например, ИнтерРАО или Роснефтегаз. Последняя также интересуется контролем над ИнтерРАО и РусГидро.

В конце года появилась первая схема консолидации контрольного пакета в ИнтерРАО Роснефтегазом. Сделка может растянуться до 2015 г. и на первом этапе пройти без выкупа акций у текущих акционеров. Мы полагаем, что данная схема может надолго сохранить неопределенность, что не будет благоприятно для акций ИнтерРАО. Соответственно, как и во второй половине 2012 г., в 2013 г. акции компании могут находиться под давлением. По-прежнему остается под вопросом и участие Роснефтегаза в капитале РусГидро. Докапитализация компании за счет средств бюджета не снизила вероятность прихода в компанию Роснефтегаза. Напротив, мы полагаем, что схема может лишь усложнится и тем самым увеличить риски

Банковский сектор: Сбербанк упрочит лидерство

Время рекордных темпов роста пройдено

Впечатляющие темпы роста банковских активов в 2012 г. вряд ли будут превзойдены в наступающем году. Основными причинами продолжения падения динамики кредитования, уже начавшегося в ноябре, станут прогнозируемый нами низкий рост бюджетных расходов и высокая доступность долгового финансирования для крупных и средних компаний на фондовом рынке. Эти факторы уже привели к существенному падению темпов роста корпоративного кредитного портфеля: с 22-25% г/г в январе-августе до 14-17% г/г в сентябре- ноябре.

В то же время, бурный рост розничного кредитования продолжается, несмотря на растущие процентные ставки, не опускаясь с марта до показателей ниже 40% г/г. Таким образом, у нас нет оснований предполагать, что анонсированные Банком России меры по ограничению беззалогового розничного кредитования – рост нормативов резервирования и рисковых весов в расчете капитала – будут отложены или отменены. Таким образом, заметный разрыв между значениями темпов роста корпоративного и розничного кредитных портфелей (14% против 42% г/г в ноябре) может существенно сократиться в 2013 г.

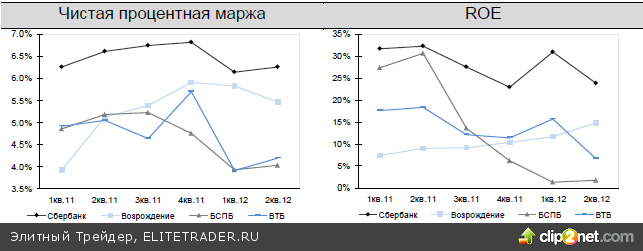

Маржа улучшится во втором полугодии

Одновременно с этим мы ожидаем, что в начале 2013 г. продолжатся рост процентных ставок и снижение процентного спреда, начавшиеся во второй половине 2012 г. Мы связываем это с непрекращающимся сжатием ликвидности и достижением точки насыщения со стороны банковских депозитов населения, которые не могут бесконечно расти темпами, превышающими рост экономики. В свою очередь эти тенденции приведут к дальнейшему снижению чистой процентной маржи у всех анализируемых нами банков в начале 2013 г. В то же время, тренд может развернуться во второй половине 2013 г. в случае восстановления мировой экономики и повышения аппетита инвесторов к риску, что приведет к общему улучшению ситуации с ликвидностью и снижению процентных ставок

Снижение чистой процентной маржи в первой половине 2012 г. уже послужило одной из ключевых причин падения рентабельности. Наиболее отчетливо этот тренд наблюдался у ВТБ и БСПБ

Сбербанк выглядит наиболее предпочтительно, ВТБ разочаровывает

Сбербанк продолжает выглядеть наиболее предпочтительно среди торгуемых банков за счет высокой рыночной доли и дееспособного менеджмента, хотя наиболее действенные шаги по развитию бизнеса и улучшению эффективности уже сделаны. При этом Сбербанк наименее подвержен эффектам ухудшающейся динамики кредитования и снижения чистой процентной маржи за счет ставшего диверсифицированным бизнеса, существенных возможностей по привлечению ресурсов на долговых рынках и приобретения быстрорастущего турецкого DenizBank. Одновременно с этим подтвержденная способность Сбербанка претворять в жизнь масштабные проекты по улучшению операционной эффективности поможет ему сохранить приемлемый уровень Cost/Income.

Настрой менеджмента ВТБ на встречах и конференц-звонках с аналитиками осенью 2012 года можно охарактеризовать как негативный, и это является косвенным подтверждением того, что в 2013 году от ВТБ можно ждать очередные неприятные сюрпризы, а именно продолжающееся серьезное падение чистой процентной маржи и рост Cost/Income.

Бизнес-модель Возрождения нам представляется эталонной для среднего банка, однако нас настораживают крайне консервативные ожидания менеджмента относительно уровня резервов. Это может означать, что менеджмент уже видит признаки проблем по каким-либо крупным кредитам, которые могут реализоваться в 2013 году. В то же время рост доли кредитования малого бизнеса и населения вместе с продолжением программы оптимизации расходов могут нивелировать негативный эффект от потерь по крупным кредитам.

Показатели БСПБ будут в первую очередь зависеть от того, какими окажутся результаты от переориентации на «менее крупный средний бизнес» и розничное кредитование, которое началось только в середине 2012 года.

Мы пересматриваем прогноз целевой цены и меняем рекомендацию по обыкновенным акциям ВТБ с «покупать» на «держать»:

и сохраняем текущие рекомендации и целевые цены по бумагам Сбербанка, БСПБ и Возрождения:

Российский рынок акций: выбор в пользу дивидендов

Для российского рынка акций период 2011-12гг. можно назвать беспрецедентным. Впервые за всю историю своего существования рынок два года подряд был «медвежьим». Формально говоря, индекс ММВБ в этом году находится в небольшом плюсе (+4 % с начала года), однако прочие характеристики фондового рынка, в первую очередь объѐмы торгов и доходы локальных equity desk чѐтко указывают на продолжившееся в этом году ухудшение конъюнктуры.

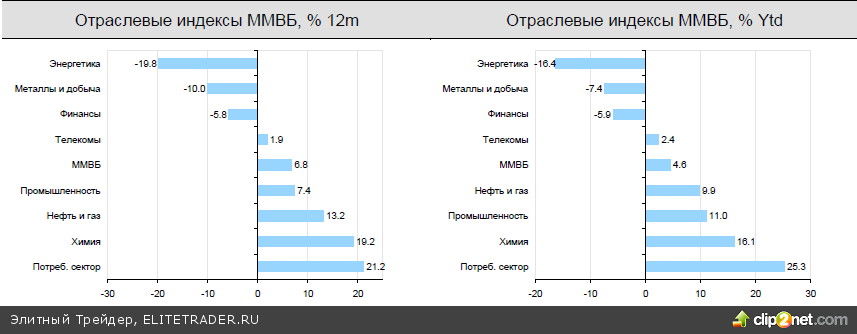

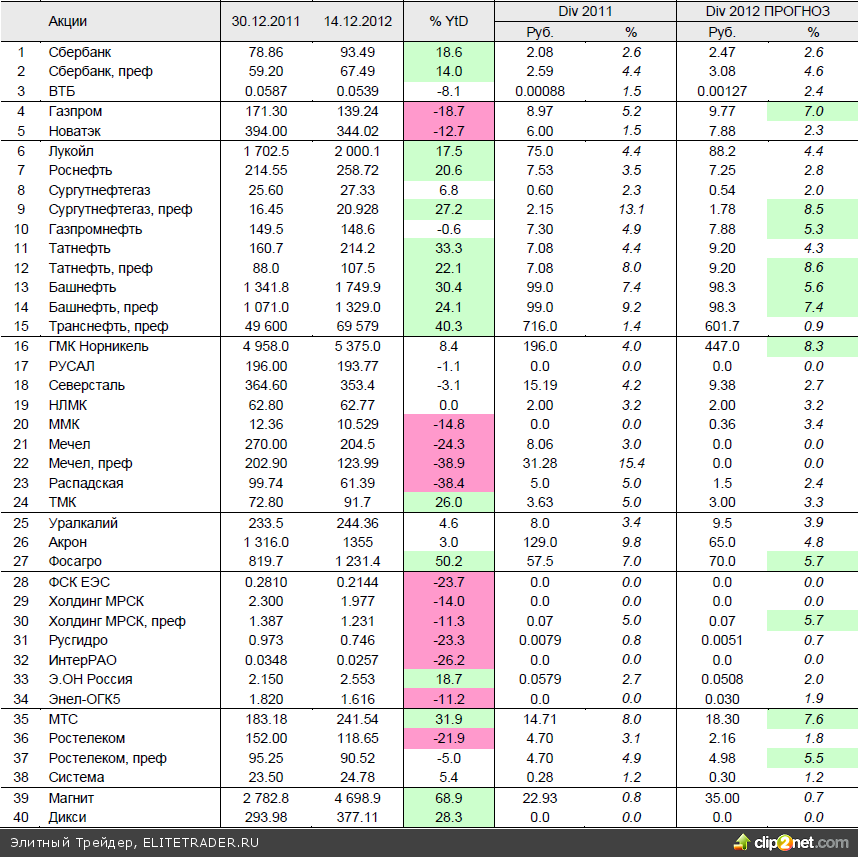

За последний год произошло фактически разделение рынка – с одной стороны компании с относительно стабильными денежными потоками (нефтянка, производители удобрений) или редкие растущие сектора (розничные сети), с другой стороны – циклические отрасли (metal&mining) и отрасли, испытавшие на себе жѐсткую руку государственного регулирования (электроэнергетика). Как результат, в первых мы видим двузначный рост, во вторых – такое же падение (см. табл. ниже). Говорить о какой-то единой тенденции в 2012 г. не приходится, и это ещѐ одна отличительная особенность рынка в последний год.

Сохранятся ли эти тенденции в 2013 г, и как на таком неоднородном рынке найти «правильные» отрасли и компании для инвестиций?

До тех пор, пока мировая экономика в рамках очередного цикла продолжает замедляться (хотя дно, по нашему мнению, уже близко), в портфелях должны находиться акции наиболее надѐжных эмитентов, которые характеризуются относительно качественным корпоративным управлением, умеренной долговой нагрузкой, стабильными денежными потоками и высокими дивидендами. Последний фактор начинает играть всѐ более важную роль при формировании инвестиционных портфелей, да и сами компании все больше внимания уделяют своей дивидендной политике

В 2012 г. наблюдалась достаточно выраженная зависимость между ожидаемой дивидендной доходностью акций и их динамикой. Мы полагаем, что эта зависимость будет сохраняться и в 2013г., а потому рекомендуем уделять повышенное внимание акциям с высокой ожидаемой дивидендной доходностью. К таковым мы относим МТС, привилегированные акции Сургутнефтегаза, Татнефти, Башнефти, производителей удобрений – Акрон и Фосагро. Стабильно и предсказуемо платят дивиденды Северсталь, Уралкалий, Новатэк, Лукойл, но их дивидендная доходность невелика из-за высокой стоимости этих акций. Тем не менее, инвесторы всѐ-равно любят эти компании, ценя их предсказуемость в отношении выплат акционерам.

Интересны компании, где дивидендная политика в ближайшее время может измениться в лучшую сторону. Среди таких мы выделяем в первую очередь ГМК Норильский Никель. Наконец, новый эмитент на рынке, Мегафон, также обещает быть щедрым к акционерам

Дивиденды и динамика акций

Российский рынок акций: рекомендации

Мы разделили список наиболее ликвидных акций, которые находятся у нас в покрытии, на три группы: 1) акции, которые мы рассматриваем как приоритетные для инвестиций, 2) акции, инвестиции в которые могут быть интересны в зависимости от тех или иных обстоятельств, 3) акции, которые мы рекомендуем избегать.

Логика составления этих списков следующая. В первый список мы отбираем компании, характеризуемые относительно высоким уровнем корпоративного управления, имеющие умеренную долговую нагрузку, относительно стабильный cash flow, предсказуемую и удовлетворяющую инвесторов дивидендную политику. Отметим, что в отношении таких компаний их стоимость (большинство из них торгуются с мультипликаторами выше среднеотраслевых) часто играет условную роль – особенность российского рынка с небольшим количеством интересных и ликвидных эмитентов такова, что инвесторы готовы переплачивать за качество. Конечно, дорогие компании многим не нравятся, но, на наш взгляд, это тот случай, когда не стоит играть против рынка.

Во вторую группу попали акции, фундаментальная стоимость которых подвержена либо циклическим факторам (например, металлурги, финансовые показатели которых могут резко улучшиться даже при умеренном улучшении конъюнктуры сырьевых рынков), либо очень сильно зависит от регулятивных решений (электроэнергетика).

Наконец, третья группа – это компании, менеджмент которых не создает стоимость для акционеров (в основном это относится к госкомпаниям, но не ко всем), либо компании, в отношении развития которых существует высокая степень неопределенности.

Топ-рекомендации

В зависимости от обстоятельств

Избегать

Рост российской экономики в 2013 г. будет слабее, чем в завершающемся году: наш прогноз – 3.3 % против 3.6 %. Потребительский спрос и доходы населения замедлятся. В наши прогнозы мы закладываем среднегодовые цены Urals на уровне $102; евро / доллар – 1.30, доллар / рубль – 31.0.

Улучшение мировой конъюнктуры приведет к уменьшению оттока капитала из РФ и улучшению ситуации на денежном рынке. Во втором полугодии ЦБ может снизить основные процентные ставки в пределах 50 б.п., чему отчасти будет способствовать и снижение инфляции до 5.5 %.

В рамках данной Стратегии мы скорректировали целевые уровни и рекомендации по большинству покрываемых нами акций. Исходя из новых targets, целевой уровень по индексам РТС и ММВБ установлен на одном уровне – 1750 пунктов. Наши топовые рекомендации: Лукойл, Газпром нефть, Сбербанк, ММК, ЭОН Россия. Мы рекомендуем избегать инвестиции в акции ВТБ, Газпрома и ТНК-ВР Холдинга.

В течение года мы ожидаем увидеть разворот бизнес-цикла в мировой экономике, что будет сопровождаться переоценкой циклических отраслей. В связи с этим мы рекомендуем плавно наращивать долю акций металлургов в портфелях.

Фактор дивидендов начинает играть всѐ большую роль при формировании инвестиционных портфелей. В начале года наблюдается традиционно высокий спрос на дивидендные истории, среди которых мы рекомендуем: ГМК Норильский Никель, МТС, привилегированные акции Сургутнефтегаза, Татнефти, Башнефти

Основные характеристики российского рынка акций

В настоящий момент Аналитический департамент НОМОС-БАНКа вывел в покрытие 44 эмитента (51 акция с учетом привилегированных), совокупная капитализация которых составляет около $ 705 млрд., а объем бумаг в свободном обращении – около $ 211 млрд. (средний free float – 30 %).

По 22 бумагам выставлена рекомендация «покупать», по 26 – «держать», по 3 – «продавать».

Основные предпосылки, которые мы закладываем в модели на 2013 год: средняя за год цена Urals - $ 102, средний за год курс доллар/рубль – 31.0.

Средний WACC, который мы используем в долларовых DCF-моделях, составляет 12.7%, в рублевых – 15.8%.

Наша оценка справедливого значения индексов РТС и ММВБ на конец года составляет 1750 пунктов. Таким образом, потенциал роста до своих справедливых значений составляет около 19 %.

Основные мультипликаторы, с которыми торгуется российский рынок акций:

P/E13 – 5.4

EV/EBITDA13 – 3.5

Ожидаемая дивидендная доходность (дивиденды за 2012г к текущей капитализации) российского рынка акций составляет 3.7 %.

Оценка и динамика по отраслям

Целевые уровни и рекомендации

Оценка

Дивиденды

Прогнозы финансовых показателей

Европа: дно близко

Европейский долговый кризис в последние два года был ключевым драйвером мировых финансовых рынков, при этом в завершающемся году кризис приблизился к апогею. Вопрос о суверенных дефолтах периферийных стран Европы и неизбежном в этом случае развале (или существенном сокращении участников) Еврозоны вышел на первое место в повестке ключевых рисков, и европейским странам пришлось прикладывать титанические усилия, чтобы вернуть доверие рынков. В этом году коллапса удалось избежать, однако риск неблагоприятного развития ситуации в Европе, по-прежнему, существенен, и точка зрения о неизбежности дефолтов и краха евро, по-прежнему, очень популярна. Мы не разделяем эту точку зрения, считая, что пик европейского долгового кризиса был пройден в 2012 году.

Крах греческой экономики уже состоялся. ВВП Греции за четыре года (2009- 2012) сократился на 20% (в этом году падение составит около 6.5%). За последние полсотни лет наиболее близкой к этой катастрофе является аргентинский кризис – в 1998-2002 гг падение ВВП Аргентины составило те же самые 20%, при этом, как и в ситуации с Грецией, сокращение ВВП происходило на протяжении 4 лет. Других примеров столь же масштабного краха за последние полсотни лет нет (СССР, крах которого был обусловлен политическими факторами – не совсем удачный пример).

Из других проблемных европейских экономик сильнее всех в нынешнем кризисе пострадала Ирландия, падение ВВП которой в 2007-09 гг составило 10 %. Однако последняя волна европейского долгового кризиса затронула еѐ в меньшей степени – в 2012 г экономика Ирландии стагнировала, но рецессии здесь не наблюдалось. Удар последней волны пришѐлся, прежде всего, по Португалии, Испании, Италии – экономическая рецессии в этих страх длится уже почти что два года, а глубина падения ВВП с 2008 г., когда начался глобальный кризис, составила 6-7 %. Анализ экономических кризисов за последние полсотни лет показывает, что по своим масштабам и продолжительности рецессия в периферийной Европе уже является рекордной. Исторические аналогии – первый серьѐзный аргумент в пользу того, что дно кризиса, уже близко.

Можно возразить, что исторические аналогии здесь не уместны. Ведь во всех предыдущих эпизодах (та же Аргентина или экономики ЮВА в 1997-98 гг) кризис завершался девальвацией национальных валют, а где-то (Аргентина, Россия) ещѐ и суверенными дефолтами в придачу. Девальвация валют делала экономики более конкурентоспособными, а дефолты, объявляемые в одностороннем порядке, снижали нагрузку на госфинансы. В результате экономика возвращалась к росту

Сторонники сценария-катастрофы считают, что кризис в Европе будет продолжаться до тех пор, пока не произойдет девальвации евро (читай – распада Еврозоны) и дефолтов периферийных стран. Но необходимость девальвации после случившегося обвала экономики уже сомнительна. Бюджетная консолидация, приведшая к глубокой и затяжной рецессии, отчасти исполнила ту роль, которую в альтернативных сценариях играла девальвация валют. Случись выход Греции из Еврозоны два года назад, мы бы имели девальвацию драхмы к основным валютам, сокращение реального ВВП и падение реальных доходов. Масштаб падения ВВП мог быть таким же (см. кризис в Аргентине), но возвращение к росту, возможно, произошло бы быстрее. Однако в таком сценарии экономика вышла бы из кризиса менее здоровой, т.к. девальвация национальной валюты сняла бы необходимость в повышении производительности. При этом были бы подорваны макроэкономические основы (потеря части национальных сбережений и на долгие годы высокая инфляция). Выбранный же сценарий бюджетной консолидации в долгосрочном плане ведет к оздоровлению экономики и повышению еѐ конкурентоспособности.

Как ни парадоксально, но инвестиционная привлекательность стран PIIGS, пока что находящихся в состоянии рецессии, в ближайшее время будет только увеличиваться (если не произойдет политической дестабилизации, что на данный момент является, по-видимому, ключевым риском в Европе). Этот процесс будет связан со снижением стоимости трудовых ресурсов и всѐ более заманчивыми ценами на различные классы активов (в том числе, и на недвижимость). При этом проводимые бюджетные реформы закладывают долгосрочную основу макроэкономической стабильности.

Решение долговых проблем по европейскому сценарию – это фактически альтернатива тем механизмам, которые использовали развивающиеся страны в 90-х гг. (возможно, и многие развивающиеся страны выбрали бы тогда такой же сценарий, если бы им предоставили такую возможность кредиторы; Европе – предоставили). Какой из механизмов лучше – вопрос будущим исследователям. Но и в том, и в другом случае неизбежно происходит падение уровня жизни населения (плата за избыточный долг, т.е. «роскошную» жизнь в предыдущие годы) и относительное снижение стоимости активов. Однако если в случае с девальвацией валют экономическая система может очень быстро вернуться к росту без каких-либо изменений в принципах функционирования (т.е. сохранит в себе все прежние риски), то в истории с Европой неизбежно произойдут глубокие фундаментальные изменения экономической системы, которые повысят еѐ конкурентоспособность и снизят долгосрочные риски.

Эти изменения уже происходят. Их основной вектор – выработка общих правил игры не только в сфере монетарного регулирования, но также и в области долговой политики, госфинансов, банковского регулирования. Да, это тяжелый и длинный путь, но события завершающегося года являются убедительным свидетельством договоро-способности европейских правительств. Об этом сигнализируют и рынки – доходность суверенных облигаций проблемных стран Европы, испытавшая в последние месяцы наиболее существенное падение с начала кризиса, является наилучшим индикатором того, что худшее, возможно, позади. Рынок акций, являющийся одним из лучших прогнозных индикаторов, также указывает на грядущее улучшение экономической ситуации.

США: бюджетная консолидация начинается

Помимо тех, кто ставит крест на судьбе евро и перспективах восстановления европейской экономики, весьма велика армия «могильщиков» США. У нас нет сомнений в том, что американской экономике, приближающейся к критическому порогу уровня долга, также придется пройти период адаптации. Чем раньше будет начат этот процесс, тем более мягким и коротким окажется спад/замедление. Нынешняя ситуация, по-видимому, является наиболее удачной для начала процесса бюджетной консолидации.

Во-первых, инвесторы ещѐ не склонны воспринимать ситуацию с долгом как критическую, хотя первые звоночки (снижение рейтинга) уже прозвучали. В отличие от европейцев, которые режут расходы вынуждено, иначе – крах долгового рынка, у США сохраняется возможность выбора. Всегда легче действовать, если рынок не выворачивает руки, как это произошло в истории с Европой.

Во-вторых, экономика США в значительной степени оправилась от кризиса 2008 г. Завершающийся год можно назвать переломным для экономики США по двум причинам – во-первых, ВВП страны превысил пиковое значение 2007 г. (т.е. формально можно говорить о завершении кризиса), во-вторых, впервые с 2005г. положительную динамику продемонстрировал рынок жилой недвижимости. И хотя до восстановления цен на жильѐ ещѐ очень далеко (также как и до полного восстановления рынка труда, который компенсировал пока лишь 58 % рабочих мест, потерянных в частном секторе в 2008-09 гг), но то, что жильѐ «нащупало дно» – это очень важно. Где кризис начался, там он и должен закончиться

Предельно мягкие кредитно-денежная и бюджетная политики нужны были для того, чтобы как можно быстрее вернуть экономику к росту после катастрофы 2008 г. и стабилизировать рынок жилья. С этой задачей они в целом справились. Но нельзя до бесконечности наращивать долг и накачивать экономику дешевыми деньгами. Поэтому сейчас, когда важнейший этап посткризисного восстановления пройден, самое время подумать о корректировке экономической политики.

В 2013 г. в США начнется процесс бюджетной консолидации. Это объективная необходимость. Замораживание проблемы «fiscal cliff» - это потенциально самое неудачное решение, которые только может быть принято в текущей ситуации. Другое дело, что никто не заставляет Конгресс и администрацию Президента рубить с плеча, т.е. проводить бюджетную консолидацию по наиболее жѐсткому сценарию (для этого нет такой же острой необходимости, как в Европе – доверие рынков сохраняется). Если уж 17 суверенных государств еврозоны могут договориться между собой, то две партии, которым до следующих выборов ещѐ далеко, вполне могут выработать разумный компромисс. Честно говоря, очень сложно представить ситуацию, когда бы американцы сами рубили бы под собой сук, на котором сидят.

Проблема «бюджетного обрыва», безусловно, является ключевой для мировой экономики в текущем моменте. Но угроза, которую несѐт этот «обрыв» чрезмерно раздута. В ближайшие месяцы страхи, скорее всего, сойдут на нет. Конечно, бюджетная консолидация (она неизбежна), окажет охлаждающее влияние на американскую экономику, но вряд ли остановит рост. Скорее всего, как только новые правило игры станут понятны, бизнес вернѐтся к инвестициям. При этом монетарная политика ещѐ какое-то время (речь идѐт о годах) будет оставаться стимулирующей, придавая через механизм низких процентных ставок дополнительный импульс экономическому росту.

Монетарная политика мировых эмиссионных центров вызывает очень много критики в последние годы, но если быть объективными, то пока трудно в чем-то упрекать ФРС – инфляция в США остается под контролем, а экономический рост продолжается. Часто приходится слышать, что программы QE низкоэффективны. Это не совсем так. Дело в том, что сама по себе монетарная политика не способна оздоровить экономику. Еѐ задача после 2008 г. – выиграть время и поддержать экономический рост в кризисных условиях, не допустив при этом изменения долгосрочных инфляционных ожиданий. Эта задача до сих пор успешно решалась. QE1 (план Полсона) предотвратил повторение «Великой депрессии» по сценарию 30-х годов. Восстановление замедлилось – последовала QE2, обеспечившая ускорение экономического роста не только в США, но и в мире на протяжении, как минимум, двух кварталов (конец 2010г.- начало 2011г. – именно в этот период посткризисное восстановление было наиболее интенсивным). Ухудшение мировой конъюнктуры из-за долгового кризиса в Европе потребовало запуска QE3. В первые месяцы после еѐ запуска позитивное влияние на экономику не ощущалось. Макро статистика носила смешанный характер, а на рынках с середины сентября по середину ноября наблюдалось снижение «аппетита к риску». Причина такого необычного поведения рынков, по-видимому, кроется в неопределѐнности, связанной с «бюджетным обрывом». Если говорить образно, то все программы QE – это, как залить в бензобак топлива. Чтобы машина поехала, требуется ещѐ и нажать на газ. Но если на дороге туман и гололѐд, то желание водителей жать на газ пропадает. Оно вновь появится, как только рассеются тучи, т.е. появятся контуры новой бюджетно-налоговой политики. Мы ещѐ увидим, как эта машина поедет. Причем произойдет это, возможно, очень скоро

Китай: признаки оживления

Ситуация в китайской экономике в течение всего года находилась в центре пристального внимания инвесторов и какое-то время воспринималась, пожалуй, как ключевой фактор риска после европейского кризиса. Последний стал одной из основных причин замедления китайской экономики, сократившей объем экспорта в Европу в этом году на 7 %.

Рост экспорта в целом замедлился до 7 % (в номинальном выражении), при этом рост импорт замедлился ещѐ более существенно – до 4 %. Но надо отметить, что несмотря на резкое охлаждение внешнеторговой активности, Китай сохранил очень приличный спрос на сырьевые ресурсы – рост импорта нефти в физическом выражении даже ускорился (7 % против 5.5 % в прошлом году), а рост импорта ЖРС превысил 8 % (11 % в 2011 г). Таким образом, даже в условиях существенного замедления экономического роста Китай продолжал поддерживать сырьевые рынки

Экономика Китая по итогам года вырастет чуть более чем на 7.5 % (9.3 % - в прошлом году). Ожидания по Китаю противоречивы, но консенсус заключается скорее в том, что бизнес-цикл достиг своего дна, и в краткосрочной перспективе темпы роста должны повыситься. Основные надежды связаны, прежде всего, с программами стимулирования внутреннего спроса

В начале сентября 2012 г. комиссия по развитию и реформам КНР (NDRC) одобрила 25 проектов по строительству новых железнодорожных линий в сельских районах страны на общую сумму более 800 млрд. юаней ($127 млрд.), что было воспринято многими наблюдателями как первый этап нового экономического стимулирующего пакета в Китае. Однако до конца года конкретных новых мер от китайских властей не последовало. Тем не менее, первые заявления новой управляющей команды КНР (после ноябрьского съезда КПК в Китае прошла очередная ротация власти) говорят о том, что такие меры могут последовать в 2013 году. В частности, официальные заявления по итогам Центральной экономической конференция Китая, завершившей свою работу в середине декабря 2012 г., говорят о том, что основные усилия властей в 2013 году будут направлены на стимулирование внутреннего спроса, что предполагает дальнейшую урбанизацию и увеличение государственных инвестиций в инфраструктурные проекты. Впрочем, конкретных очертаний и сроков новая стимулирующая программа от китайских властей пока не получила.

В новом году состояние китайской экономики будет оставаться важнейшим фактором для финансовых рынков. Первые признаки ускорения экономического роста в Китае уже появились, и мы ожидаем увидеть в следующем году развитие этих тенденций. Конечно, возвращение Китая к двузначным темпам роста с нынешних уровней вряд ли возможно, но и 8 % будут восприниматься инвесторами, как здоровый рост. Подтверждения этих ожиданий снимет многие опасения, в первую очередь, относительно спроса на сырь?

Россия: в 2013 г. ставки начнут снижаться