15 января 2013 UFS IC

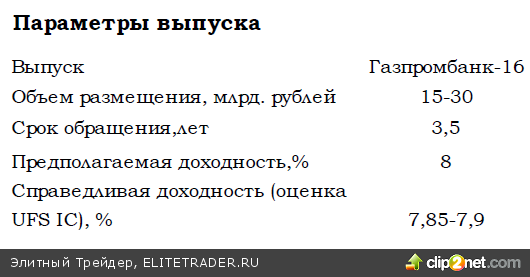

Сегодня Газпромбанк (Ваа3/-/ВВВ-) открыл книгу заявок на размещение эталонного выпуска еврооблигаций. Объем размещения составит от 15 до 30 млрд. рублей. Эмитент планирует разместить рублевый выпуск со сроком обращения 3,5 года. По информации организаторов, предполагаемая ставка купона составляет 8,0% годовых. По нашей оценки справедливый уровень доходности должен находится на уровне 7,75-7,8% годовых. Таким образом, по выпуску предложена премия в районе 10-15 б.п., что делает выпуск интересным для участия

Ключевые моменты:

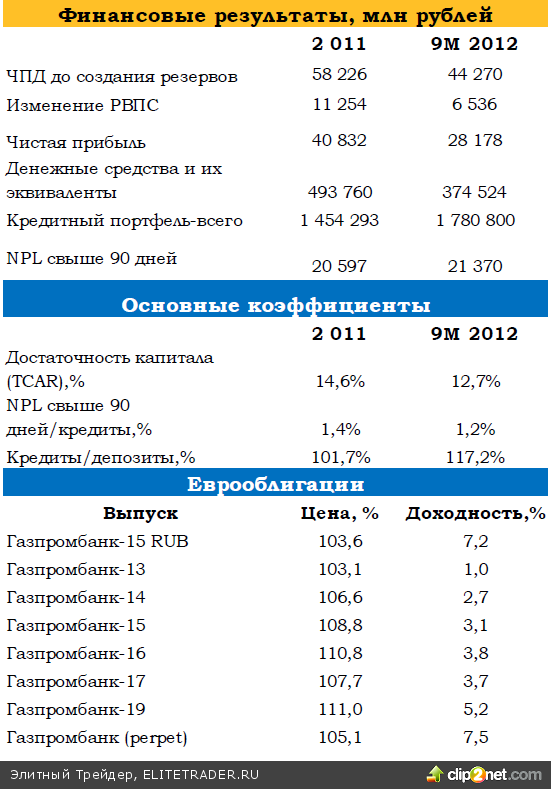

рост кредитного портфеля опережает среднерыночный. За 9 месяцев ссудный портфель вырос на 26,7% (розничный - на 32,1%, корпоративный - на 26,1%);

качество кредитного портфеля остается одним из лучших в секторе. Доля NPL в ссудном портфеле по итогам 9 месяцев составляет 1,2%;

коэффициент покрытия резервами неработающих ссуд остается очень высоким и составляет 282%;

ликвидность остается на очень высоком уровне, доля денежных средств в балансе составляет 13,4% по итогам 3 квартала 2012 года;

доля оптового фондирования выросла до 18,3%, этот уровень мы оцениваем как повышенный;

достаточность капитала по- прежнему не очень высока, коэффициент достаточности капитала сократился до 10,6%, по итогам года она улучшится после размещения субординированного евробонда;

за 9 месяцев 2012 года банк заработал 28,2 млрд. рублей, показатели рентабельности остаются умеренными, рентабельность активов (ROAA) - 1,4%, а рентабельность капитала - 13,3%.

Позиционирование выпуска

В сентябре прошлого года Газпромбанк уже размещал рублевый евробонд объемом 15,0 млрд. рублей под ставку 8,62% годовых. Это первый выпуск банка в новом году. Всего, как отметил представитель банка в декабре 2012 года, совокупная программа заимствований составляет $3,0 млрд.

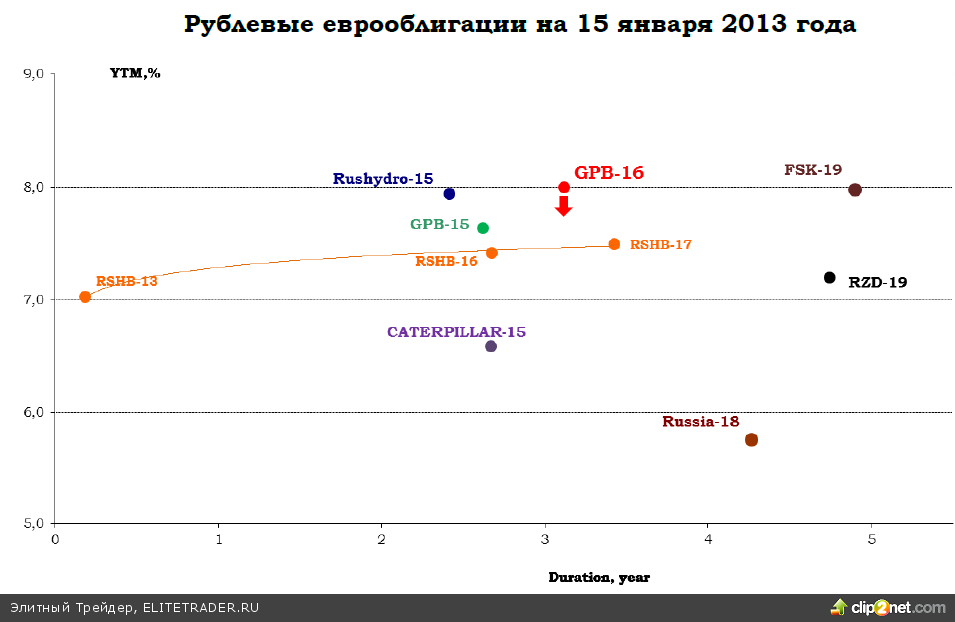

Сейчас евробонд с погашением 2015 году торгуется с доходностью 7,65% годовых, что предполагает спрэд примерно в 20 б.п. к рублёвому выпуску РСХБ-16. Предложенная доходность в 8,0% годовых по новому выпуску представляет спрэд уже примерно в 50 б.п. к рублевому евробонду РСХБ-17 (с поправкой на дюрацию). По нашему мнению, справедливым уровнем по выпуску будет диапазон в 7,75-7,8% годовых. Таким образом, по евробонду предложена интересная премия в районе 20-25 б.п., что делает участие в выпуске привлекательным

Ключевые моменты:

рост кредитного портфеля опережает среднерыночный. За 9 месяцев ссудный портфель вырос на 26,7% (розничный - на 32,1%, корпоративный - на 26,1%);

качество кредитного портфеля остается одним из лучших в секторе. Доля NPL в ссудном портфеле по итогам 9 месяцев составляет 1,2%;

коэффициент покрытия резервами неработающих ссуд остается очень высоким и составляет 282%;

ликвидность остается на очень высоком уровне, доля денежных средств в балансе составляет 13,4% по итогам 3 квартала 2012 года;

доля оптового фондирования выросла до 18,3%, этот уровень мы оцениваем как повышенный;

достаточность капитала по- прежнему не очень высока, коэффициент достаточности капитала сократился до 10,6%, по итогам года она улучшится после размещения субординированного евробонда;

за 9 месяцев 2012 года банк заработал 28,2 млрд. рублей, показатели рентабельности остаются умеренными, рентабельность активов (ROAA) - 1,4%, а рентабельность капитала - 13,3%.

Позиционирование выпуска

В сентябре прошлого года Газпромбанк уже размещал рублевый евробонд объемом 15,0 млрд. рублей под ставку 8,62% годовых. Это первый выпуск банка в новом году. Всего, как отметил представитель банка в декабре 2012 года, совокупная программа заимствований составляет $3,0 млрд.

Сейчас евробонд с погашением 2015 году торгуется с доходностью 7,65% годовых, что предполагает спрэд примерно в 20 б.п. к рублёвому выпуску РСХБ-16. Предложенная доходность в 8,0% годовых по новому выпуску представляет спрэд уже примерно в 50 б.п. к рублевому евробонду РСХБ-17 (с поправкой на дюрацию). По нашему мнению, справедливым уровнем по выпуску будет диапазон в 7,75-7,8% годовых. Таким образом, по евробонду предложена интересная премия в районе 20-25 б.п., что делает участие в выпуске привлекательным

/Элитный Трейдер, ELITETRADER.RU/

http://ru.ufs-federation.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба