7 февраля 2013 Газпромбанк | СТС-Медиа | ВымпелКом (VEON) | Мегафон | Лукойл | Сбербанк (SBER) Назаров Александр, Синельников Иван, Питалефф Александр, Клапко Андрей, Хромушин Иван, Астапов Алексей, Васин Сергей

Причем открытие было позитивным, но ближе к концу дня игроки стали брать прибыль. По итогам торгов индекс скатился до 1530,38 п. (-0,7%, днем индекс превышал 1550 п.), индекс РТС – до 1602,99 п. (-0,7%). Падение возглавил ВТБ (2,3%) – когда кажется, что акции банка не могут упасть дальше, они идут еще ниже, новостей по банку не было. В лидерах были привилегированные акции Сургутнефтегаза (+0,5%) и Сбербанка (+0,1%), ликвидируя отставание от обыкновенных акций. Американские индексы закрылись разнонаправленно, у рынка не было серьезных драйверов. В фокусе – сегодняшнее заседание ЕЦБ, по итогам которого, скорее всего, регулятор оставит без изменений базовую процентную ставку на рекордно низком уровне в 0,75% годовых. Кроме того, участники рынка ждут пресс-конференции главы ЕЦБ Марио Драги, интересуясь, в частности, позицией относительно недавнего роста курса евро. До этого глава ЕЦБ воздерживался от каких-либо комментариев на тему динамики курса единой европейской валюты. Нефть укрепилась вчера на неплохих данных о росте спроса на нефтепродукты в США, мартовский фьючерс на Brent сегодня уверенно держится вблизи 117 долларов за баррель.

Прогноз на сегодня: Сегодня фон нейтральный. С одной стороны, в минусе азиатские площадки, Китай падает почти на полтора процента в преддверии публикации важной макростатистики завтра, выйдут данные о торговом балансе страны в январе. С другой стороны, сильна нефть. Американские фьючерсы торгуются в районе нуля. Мы ожидаем нейтрального открытия, динамика рынков определится позже – вслед за новостями извне. Заседание ЕЦБ завершится сегодня в 16:45 мск объявлением решения по ставкам. До этого – в 15:00 мск – выйдут данные о германском промпроизводстве в декабре. А в 17:30 мск публикуютсят еженедельные данные об обращениях за пособием по безработице в США

Инфляция не сбавляет обороты, но ЦБ вряд ли пойдет на ужесточение политики

Новость: Росстат сообщил, что инфляция за неделю 29 января – 4 февраля 2013 г. вновь составила 0,2% (0,1% за аналогичный период 2012 г.), что означает тот факт, что ее годовое значение остается на уровене 7,1% г/г. Комментарий: Опубликованные цифры не добавляют новой информации для принятия решения по процентным ставкам на заседании Совета директоров Банка России 12 февраля 2013 г. Ранее Росстат сообщал, что инфляция по результатам января составила 1,0% м/м и причины, вызвавшие рост цен, носили в основном немонетарный характер. В структуре ИПЦ за период 29 января – 4 февраля 2013 г. выросла роль тарифов на проезд в городском транспорте, которые были повышены на 0,7- 1,1%. В остальном тенденции остаются прежними. Продолжается сезонное удорожание плодоовощной продукции (за неделю на 0,8%), растут цены на хлеб, муку, хлебобулочные и макаронные изделия (0,8-1,2%). Водка прибавила в цене еще 1,0% (с начала 2013 г. +16,3%), а бензин и дизтопливо – 0,2-0,3% (с начала 2013 г. +0,8%). В ЦБ были готовы к подобной ситуации и ожидают снижения инфляции к концу 1К13, о чем свидетельствуют последние заявления А. Улюкаева, а также «Доклад о денежно-кредитной политике» (ЦБ РФ, №1, январь 2013 г.). На наш взгляд, ситуация в российской экономике остается неоднозначной, о чем свидетельствует замедление темпов роста реального сектора и денежной массы при одновременном увеличении цен. Кроме того, текущий уровень безработицы (5,3% от ЭАН) является слишком низким на фоне несоответствия темпов прироста реальных располагаемых доходов (в 2012 г. – 4,2% г/г) увеличению производительности труда (оценка Минэкономразвития за 2012 г. – 2,6% г/г), что является источником дополнительных инфляционных рисков.

Обзор валютного рынка Преобладание коррекционных настроений на глобальных рынках в течение торгового дня в России негативно сказалось на динамике российского рубля. При этом важных макроэкономических данных опубликовано не было, а укрепившаяся к концу торгов нефть не оказала поддержку рублю. Курс USD/RUB вырос сразу на 0,14 руб. до 30,09 руб./долл., при этом евро на глобальном валютном рынке демонстрировал слабость, что привело к тому, что бивалютная корзина выросла всего на 0,07 руб. (до 34,85 руб.). Сегодняшний день будет богат событиями, способными повлиять на динамику рубля. Наиболее важными из них являются итоги заседания ЕЦБ

КОММЕНТАРИЙ ТРЕЙДЕРА Впервые более чем за неделю инвесторы преисполнились некоторой решимости, и на рынке резко возросла волатильность. Котировки акций сперва взлетели на 75 б. п., а к закрытию опустились на 75 б. п. ниже уровня открытия. Мощного стимула к развороту не было, но нам кажется, что участников рынка напугала слабость германского DAX. Последний стал падать вскоре после полудня, подав дурной пример большинству остальных рынков. Похоже, покупатели в Европе дожидаются более привлекательных цен, чего пока не скажешь о таких рынках, как американский, японский и китайский. В России торги, конечно же, тоже завершились на минорной ноте, причем мы полагаем, что масла в огонь добавил Сбербанк, который опять добрался до 110 руб., но не смог удержаться на этой отметке и к закрытию отскочил от дневного максимума приблизительно на 3,5%. Магнит и Мегафон все еще держались молодцом, а вот ВТБ просел (возможно, чтобы потом броситься вдогонку). Судя по тому, как рынок закрылся, мы бы предположили, что котировки продолжат отступать. Не исключено, что индекс ММВБ проверит на прочность отметку в 1 500 п. Обнаружится ли поддержка ниже этой отметки – посмотрим

Сбербанк

Тикер SBER RX

Цена 106,89 руб.

Целевая цена 138,50 руб.

Потенциал роста 30%

Рекомендация ЛУЧШЕ РЫНКА

Конвертация расписок Сбербанка «уперлась в планку» Новость: Конвертация обыкновенных акций Сбербанка в депозитарные расписки приостановлена в связи с достижением лимита (25% акций). Об этом вчера в официальном документе сообщил банк-депозитарий программы расписок – Bank of New York Mellon. Комментарий: Новость выглядит ожидаемой в свете недавней информации о скором заполнении лимита конвертации. Отметим, что вчера объем торгов расписками Сбербанка на LSE (270 млн долл.) был уже сопоставим с аналогичным показателем на ММВБ (370 млн долл.), что симптоматично. Достижение лимита говорит о вероятности некоторого охлаждения интереса к бумагам банка в краткосрочной перспективе. Тем не менее, как мы отмечали ранее, вряд ли речь будет идти о большом дисконте локальных бумаг к депозитарным распискам. Несмотря на определенные разговоры о возможном снятии законодательного ограничения по конвертации акций для российских компаний, мы полагаем, что ожидать такого шага до официального допуска расчетных систем Euroclear/Clearstream на этот рынок (2014 год) вряд ли стоит

Лукойл

Тикер LKOH RX

Цена 2000,8 руб

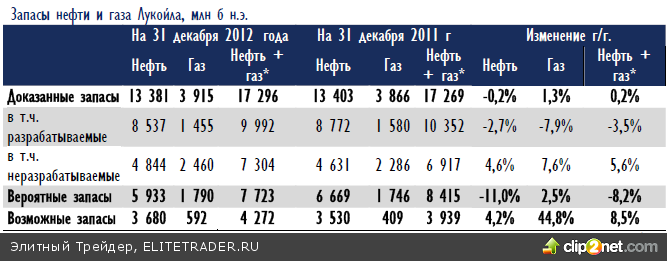

Доказанные запасы нефти и газа Лукойла практически не изменились по сравнению с уровнем 2011 г. Нейтрально

Новость: Лукойл опубликовал информацию об объемах аудированных запасов нефти и газа по международным стандартам (SEC) по состоянию на конец 2012 г. Комментарий: Объем доказанных запасов нефти и газа компании практически не изменился по сравнению с уровнем на конец 2011 г. Таким образом, компания смогла полностью возместить добычу за 2012 г. приростом новых запасов. В оценку не включены запасы участка недр, включающего месторождения Имилорское+Западно-Имилорское и Источное, права на разработку которых были приобретены Лукойлом на аукционе в декабре 2012 г.

Увеличение доказанных запасов за счет геологоразведочных работ, эксплуатационного бурения и приобретений составило 703 млн баррелей нефтяного эквивалента. Основной прирост объемов доказанных запасов обеспечили работы по доразведке месторождений нефти и газа Северного Каспия и Коми. За счет пересмотра ранее сделанных оценок прирост составил 142 млн баррелей нефтяного эквивалента. Основными факторами, обеспечившими в 2012 году положительный пересмотр доказанных запасов, стали совершенствование технологий разработки действующих месторождений, прогресс в подготовке к вводу в разработку ряда новых месторождений и увеличение объемов утилизации газа. Мы полагаем, что вышедшие новости не окажут заметного влияния на акции Лукойла в связи с незначительным изменением запасов

Уралкалий

Тикер URKA LI

Цена 14,00 долл./GDR

Целевая цена 14,40 долл./GDR

Потенциал роста 3%

Рекомендация ЛУЧШЕ РЫНКА

БКК подписала контракт с Индией на поставку 1 млн тонн хлористого калия в 2013 г.

Новость: Белорусская калийная компания (БКК, совместный экспортный трейдер российского Уралкалия и белорусского Беларуськалия) заключила контракт с компанией Indian Potash Ltd (IPL) (крупнейший индийский импортер минеральных удобрений) на поставку 1 млн тонн хлористого калия в 2013 г. по цене 427 долл./т на условиях CFR. Об этом сообщила пресс-служба Уралкалия. Комментарий: Заключение контракта с индийской стороной последовало практически сразу после подписанного в середине января аналогичного контракта с двумя крупнейшими китайскими импортерами (БКК поставит в Китай 700 тыс. тонн по цене 400 долл/т в 1П13). Условия нового контракта с Индией предполагают снижение цены на 63 долл./т до 427 долл./т по сравнению с ценой последнего действовавшего между сторонами контракта. Как и в случае с китайскими импортерами, БКК согласилась на снижение цены при подписании нового контракта с Индией, что уже привело к коррекции цен на спотовых рынках и, скорее всего, окажет давление на маржу Уралкалия по итогам всего года. Вместе с тем мы полагаем, что данная новость является маржинально позитивной для котировок Уралкалия в краткосрочном интервале. Во-первых, новые контракты устанавливают нижний ценовой предел для спотового рынка, что в свою очередь должно привести к ощутимому увеличению спроса со стороны других мировых потребителей, которые начнут закупать калийные удобрения не только с целью прямого внесения в почву, но и для пополнения собственных запасов. Канадский производитель калия PotashCorp уже объявил, что ожидает роста мирового потребления калия в 2013 г. до 50–57 млн т по сравнению с 49-50 млн т в 2012 г. Во-вторых, новые контракты позволят Уралкалию вернуться к нормальной загрузке мощностей и произвести, по нашим прогнозам, от 10 до 11 млн тонн калия в текущем году, что важно для компании со значительной долей постоянных издержек в структуре себестоимости. Вместе с тем мы сохраняем наш нейтральный взгляд на акции Уралкалия (целевая цена 42,8 долл./GDR, потенциал роста менее 10%) и полагаем, что компании нужен гораздо более серьезный драйвер для дальнейшего роста. Таким драйвером может стать начало нового посевного сезона в азиатском регионе и Латинской Америке, который традиционно стартует в марте- апреле и может привести к росту цены на калий на спотовых площадках, а следовательно и увеличению спреда между ценами спотовых и срочных поставок.

Аэрофлот

Тикер AFLT

Цена 54,13 руб.

Целевая цена 68,00 руб.

Потенциал роста 26%

Рекомендация ЛУЧШЕ РЫНКА

Пассажирооборот Аэрофлота в 2012 г. вырос на 20,3%, перевозки пассажиров – на 24,6%

Пассажирооборот Аэрофлота в 2012 г. вырос на 20,3%, перевозки пассажиров – на 24,6% Новость: Компания «Аэрофлот», крупнейший российский авиаперевозчик, представила операционные показатели деятельности за 2012 г. Ее пассажирооборот в прошлом году вырос до 50,5 млрд пкм, количество перевезенных пассажиров увеличилось на 24,6% до 17,7 млн человек. На уровне группе (с учетом консолидированных в ноябре 2011 г. региональных авиакомпаний) рост пассажирооборота составил 61,9% до 74,6 млрд пкм, а количество перевезенных пассажиров увеличилось на 67,6% до 27,5 млн человек. Комментарий: Аэрофлот традиционно демонстрирует операционную динамику лучше рынка. По данным Росавиации по итогам 2012 г. российские авиакомпании увеличили перевозку пассажиров на 15,4% до 74 млн человек. Принимая во внимание долю самого Аэрофлота на рынке авиауслуг РФ, показатели отрасли в целом будут выглядеть еще скромнее. Мы полагаем, что основными драйверами роста компании остаются 1) сохранение контроля над большинством европейских направлений (Аэрофлот является одним из двух назначенных перевозчиков на большинстве европейских маршрутов), 2) возможность расширения собственного парка за счет приобретения новых лайнеров со значительными скидками напрямую у изготовителей, 3) достаточно эффективная работа менеджмента по интеграции региональных компаний в собственную бизнес- модель Аэрофлота. В частности, успехи авиакомпании уже нашли отражение в достаточно сильных финансовых результатах за 9М12 и увеличении интереса к акциям компании со стороны участников рынка (котировки Аэрофлота выросли на 20% с начала года). Мы полагаем, что публикация операционных данных окажет дополнительную поддержку акциям компании в краткосрочном периоде, однако значительно более серьезным драйвером для котировок может стать выход из капитала компании одного из основных миноритарев – А. Лебедева, что обсуждается участниками рынка уже несколько месяцев. На протяжении 2012 года Лебедев последовательно сокращал собственную долю в капитале компании. Изначально он контролировал более 25% акций Аэрофлота, однако, по некоторым оценкам, к концу 2012 г. владел не более 7-8% акций компании. В случае продажи оставшегося пакета исчезнет риск «навеса» акций, который существовал весь 2012 г. и, скорее всего, сдерживал интерес инвесторов к данному активу. В дополнение компания может провести SPO, чтобы увеличить ликвидность собственных акций. В итоге два данных фактора могут привести к росту котировок в среднесрочной перспективе

МТС

Тикер MBT US

Цена 19,93 долл.

Целевая цена 32,00 долл.

Потенциал роста 61%

Рекомендация ЛУЧШЕ РЫНКА

Ростелеком

Тикер RTKM RX

Цена 120,49 руб.

Целевая цена 153,00 руб.

Потенциал роста 27%

Рекомендация ЛУЧШЕ РЫНКА

Вымпелком

Тикер VIP US

Цена 12,30 долл.

Целевая цена 18,90 долл.

Потенциал роста 54%

Рекомендация ХУЖЕ РЫНКА

Мегафон

Тикер MFON LI

Цена 28,00 долл

Результаты новых сотовых подключений: усиление позиций МТС на рынке, остальные отстают

Новость: Компания AC&M опубликовала статистику подключений новых абонентов сотовой связи в 4К12. Российский сотовый рынок вырос на 670 тыс. абонентов и достиг 230,4 млн абонентов по итогам 2012 года. При этом номинальное проникновение сотовой связи в России составило 161,3% Компания МТС оказалась лидером по подключениям и прибавила 0,5 млн новых абонентов в России. Ее доля рынка немного усилилась с 30,8% в 3К12 до 30,9% и в целом МТС сохраняет позиции лидера рынка в России. Остальные компании большой тройки потеряли абонентов в 4К12. Так, Мегафон недосчитался 237 тыс. абонентов, а Вымпелком потерял 71 тыс. абонентов. Доли рынка компаний в России сократились незначительно и составили 27,1% и 24,3% соответственно. Ростелеком прибавил 28 тыс. абонентов, и его доля рынка составила 5,9%. Отметим, что данная доля рынка слишком мала для серьезных амбиций на рынке сотовой связи для Ростелекома. Рынок в целом слишком насыщен для органического роста доли, поэтому можно ожидать активности по слияниям и поглощениям с другими игроками рынка. Комментарий: В целом отметим что российский рынок продолжает расти, несмотря на высокое номинальное проникновение сотовой связи. Годовой прирост этого показателя в России составил 4,5 п.п. против 5,8 п.п. в 2011 г. Результаты можно трактовать как умеренно позитивные для компании МТС и умеренно негативные для Вымпелкома и Мегафона. Результаты Ростелекома нейтральны

Mail.ru Group

Тикер MAIL LI

Цена 35,25 долл.

Yandex

Тикер YNDX US

Цена 24,33 долл.

СТС-Медиа

Тикер CTCM US

Цена 10,24 долл.

Целевая цена 15,30 долл.

Потенциал роста 49%

Рекомендация ЛУЧШЕ РЫНКА

Рекламный рынок РФ: слабость позиций Mail.ru против Яндекса, СТС Медиа может показать результаты выше рынка

Новость: Ассоциация коммуникационных агентств России (АКАР) опубликовала данные об объеме рекламного рынка в России в 2012 году. Рынок в целом вырос на 13% г/г до 298 млрд руб. Медийная и контекстная реклама в Интернете, как и ожидалось, лидирует по темпам роста в 35% г/г в 2012 году до 56,3 млрд.руб. При этом медийная реклама выросла только на 17% до 17,9 млрд руб, а контекстная показала 45%-ный рост в 2012 году до 38,4 млрд руб. Несмотря на замедление темпов роста с 56% годом ранее, в целом интернет-реклама сохраняет потенциал роста в будущем. В 2012 году ее доля в общем рынке составила 19% против 16% годом ранее и 12% в 2010 году. Телевизионная реклама, сохраняя 48% доли всего рекламного рынка, замедляет темпы роста. В 2012 году расходы на нее увеличились всего на 9%, до 142,3 млрд руб., в то время как в 2011 году прирост составил 18%. При этом ТВ-реклама остается самым эффективным носителем. Комментарий: Результаты вполне ожидаемы, однако отметим что медийная (баннерная реклама) сильно отстает от контекстной по темпам роста и его потенциалу в будущем. Это делает позиции компании Mail.ru менее сильными, чем у Яндекса. Напомним, что порядка 22% выручки Mail.ru приходится на медийную рекламу, в то время как выручка Яндекса формируется за счет этого сегмента только на 8%. Отметим также, что компания СТС может показать рост выручки в 2012 году выше рынка, так как ее собственный прогноз выручки подразумевает 10%-ный рост к уровню годичной давности в рублях. То есть рынок может воспринять результаты СТС позитивно, если компания сохранит рентабельность на прежних уровнях

Прогноз на сегодня: Сегодня фон нейтральный. С одной стороны, в минусе азиатские площадки, Китай падает почти на полтора процента в преддверии публикации важной макростатистики завтра, выйдут данные о торговом балансе страны в январе. С другой стороны, сильна нефть. Американские фьючерсы торгуются в районе нуля. Мы ожидаем нейтрального открытия, динамика рынков определится позже – вслед за новостями извне. Заседание ЕЦБ завершится сегодня в 16:45 мск объявлением решения по ставкам. До этого – в 15:00 мск – выйдут данные о германском промпроизводстве в декабре. А в 17:30 мск публикуютсят еженедельные данные об обращениях за пособием по безработице в США

Инфляция не сбавляет обороты, но ЦБ вряд ли пойдет на ужесточение политики

Новость: Росстат сообщил, что инфляция за неделю 29 января – 4 февраля 2013 г. вновь составила 0,2% (0,1% за аналогичный период 2012 г.), что означает тот факт, что ее годовое значение остается на уровене 7,1% г/г. Комментарий: Опубликованные цифры не добавляют новой информации для принятия решения по процентным ставкам на заседании Совета директоров Банка России 12 февраля 2013 г. Ранее Росстат сообщал, что инфляция по результатам января составила 1,0% м/м и причины, вызвавшие рост цен, носили в основном немонетарный характер. В структуре ИПЦ за период 29 января – 4 февраля 2013 г. выросла роль тарифов на проезд в городском транспорте, которые были повышены на 0,7- 1,1%. В остальном тенденции остаются прежними. Продолжается сезонное удорожание плодоовощной продукции (за неделю на 0,8%), растут цены на хлеб, муку, хлебобулочные и макаронные изделия (0,8-1,2%). Водка прибавила в цене еще 1,0% (с начала 2013 г. +16,3%), а бензин и дизтопливо – 0,2-0,3% (с начала 2013 г. +0,8%). В ЦБ были готовы к подобной ситуации и ожидают снижения инфляции к концу 1К13, о чем свидетельствуют последние заявления А. Улюкаева, а также «Доклад о денежно-кредитной политике» (ЦБ РФ, №1, январь 2013 г.). На наш взгляд, ситуация в российской экономике остается неоднозначной, о чем свидетельствует замедление темпов роста реального сектора и денежной массы при одновременном увеличении цен. Кроме того, текущий уровень безработицы (5,3% от ЭАН) является слишком низким на фоне несоответствия темпов прироста реальных располагаемых доходов (в 2012 г. – 4,2% г/г) увеличению производительности труда (оценка Минэкономразвития за 2012 г. – 2,6% г/г), что является источником дополнительных инфляционных рисков.

Обзор валютного рынка Преобладание коррекционных настроений на глобальных рынках в течение торгового дня в России негативно сказалось на динамике российского рубля. При этом важных макроэкономических данных опубликовано не было, а укрепившаяся к концу торгов нефть не оказала поддержку рублю. Курс USD/RUB вырос сразу на 0,14 руб. до 30,09 руб./долл., при этом евро на глобальном валютном рынке демонстрировал слабость, что привело к тому, что бивалютная корзина выросла всего на 0,07 руб. (до 34,85 руб.). Сегодняшний день будет богат событиями, способными повлиять на динамику рубля. Наиболее важными из них являются итоги заседания ЕЦБ

КОММЕНТАРИЙ ТРЕЙДЕРА Впервые более чем за неделю инвесторы преисполнились некоторой решимости, и на рынке резко возросла волатильность. Котировки акций сперва взлетели на 75 б. п., а к закрытию опустились на 75 б. п. ниже уровня открытия. Мощного стимула к развороту не было, но нам кажется, что участников рынка напугала слабость германского DAX. Последний стал падать вскоре после полудня, подав дурной пример большинству остальных рынков. Похоже, покупатели в Европе дожидаются более привлекательных цен, чего пока не скажешь о таких рынках, как американский, японский и китайский. В России торги, конечно же, тоже завершились на минорной ноте, причем мы полагаем, что масла в огонь добавил Сбербанк, который опять добрался до 110 руб., но не смог удержаться на этой отметке и к закрытию отскочил от дневного максимума приблизительно на 3,5%. Магнит и Мегафон все еще держались молодцом, а вот ВТБ просел (возможно, чтобы потом броситься вдогонку). Судя по тому, как рынок закрылся, мы бы предположили, что котировки продолжат отступать. Не исключено, что индекс ММВБ проверит на прочность отметку в 1 500 п. Обнаружится ли поддержка ниже этой отметки – посмотрим

Сбербанк

Тикер SBER RX

Цена 106,89 руб.

Целевая цена 138,50 руб.

Потенциал роста 30%

Рекомендация ЛУЧШЕ РЫНКА

Конвертация расписок Сбербанка «уперлась в планку» Новость: Конвертация обыкновенных акций Сбербанка в депозитарные расписки приостановлена в связи с достижением лимита (25% акций). Об этом вчера в официальном документе сообщил банк-депозитарий программы расписок – Bank of New York Mellon. Комментарий: Новость выглядит ожидаемой в свете недавней информации о скором заполнении лимита конвертации. Отметим, что вчера объем торгов расписками Сбербанка на LSE (270 млн долл.) был уже сопоставим с аналогичным показателем на ММВБ (370 млн долл.), что симптоматично. Достижение лимита говорит о вероятности некоторого охлаждения интереса к бумагам банка в краткосрочной перспективе. Тем не менее, как мы отмечали ранее, вряд ли речь будет идти о большом дисконте локальных бумаг к депозитарным распискам. Несмотря на определенные разговоры о возможном снятии законодательного ограничения по конвертации акций для российских компаний, мы полагаем, что ожидать такого шага до официального допуска расчетных систем Euroclear/Clearstream на этот рынок (2014 год) вряд ли стоит

Лукойл

Тикер LKOH RX

Цена 2000,8 руб

Доказанные запасы нефти и газа Лукойла практически не изменились по сравнению с уровнем 2011 г. Нейтрально

Новость: Лукойл опубликовал информацию об объемах аудированных запасов нефти и газа по международным стандартам (SEC) по состоянию на конец 2012 г. Комментарий: Объем доказанных запасов нефти и газа компании практически не изменился по сравнению с уровнем на конец 2011 г. Таким образом, компания смогла полностью возместить добычу за 2012 г. приростом новых запасов. В оценку не включены запасы участка недр, включающего месторождения Имилорское+Западно-Имилорское и Источное, права на разработку которых были приобретены Лукойлом на аукционе в декабре 2012 г.

Увеличение доказанных запасов за счет геологоразведочных работ, эксплуатационного бурения и приобретений составило 703 млн баррелей нефтяного эквивалента. Основной прирост объемов доказанных запасов обеспечили работы по доразведке месторождений нефти и газа Северного Каспия и Коми. За счет пересмотра ранее сделанных оценок прирост составил 142 млн баррелей нефтяного эквивалента. Основными факторами, обеспечившими в 2012 году положительный пересмотр доказанных запасов, стали совершенствование технологий разработки действующих месторождений, прогресс в подготовке к вводу в разработку ряда новых месторождений и увеличение объемов утилизации газа. Мы полагаем, что вышедшие новости не окажут заметного влияния на акции Лукойла в связи с незначительным изменением запасов

Уралкалий

Тикер URKA LI

Цена 14,00 долл./GDR

Целевая цена 14,40 долл./GDR

Потенциал роста 3%

Рекомендация ЛУЧШЕ РЫНКА

БКК подписала контракт с Индией на поставку 1 млн тонн хлористого калия в 2013 г.

Новость: Белорусская калийная компания (БКК, совместный экспортный трейдер российского Уралкалия и белорусского Беларуськалия) заключила контракт с компанией Indian Potash Ltd (IPL) (крупнейший индийский импортер минеральных удобрений) на поставку 1 млн тонн хлористого калия в 2013 г. по цене 427 долл./т на условиях CFR. Об этом сообщила пресс-служба Уралкалия. Комментарий: Заключение контракта с индийской стороной последовало практически сразу после подписанного в середине января аналогичного контракта с двумя крупнейшими китайскими импортерами (БКК поставит в Китай 700 тыс. тонн по цене 400 долл/т в 1П13). Условия нового контракта с Индией предполагают снижение цены на 63 долл./т до 427 долл./т по сравнению с ценой последнего действовавшего между сторонами контракта. Как и в случае с китайскими импортерами, БКК согласилась на снижение цены при подписании нового контракта с Индией, что уже привело к коррекции цен на спотовых рынках и, скорее всего, окажет давление на маржу Уралкалия по итогам всего года. Вместе с тем мы полагаем, что данная новость является маржинально позитивной для котировок Уралкалия в краткосрочном интервале. Во-первых, новые контракты устанавливают нижний ценовой предел для спотового рынка, что в свою очередь должно привести к ощутимому увеличению спроса со стороны других мировых потребителей, которые начнут закупать калийные удобрения не только с целью прямого внесения в почву, но и для пополнения собственных запасов. Канадский производитель калия PotashCorp уже объявил, что ожидает роста мирового потребления калия в 2013 г. до 50–57 млн т по сравнению с 49-50 млн т в 2012 г. Во-вторых, новые контракты позволят Уралкалию вернуться к нормальной загрузке мощностей и произвести, по нашим прогнозам, от 10 до 11 млн тонн калия в текущем году, что важно для компании со значительной долей постоянных издержек в структуре себестоимости. Вместе с тем мы сохраняем наш нейтральный взгляд на акции Уралкалия (целевая цена 42,8 долл./GDR, потенциал роста менее 10%) и полагаем, что компании нужен гораздо более серьезный драйвер для дальнейшего роста. Таким драйвером может стать начало нового посевного сезона в азиатском регионе и Латинской Америке, который традиционно стартует в марте- апреле и может привести к росту цены на калий на спотовых площадках, а следовательно и увеличению спреда между ценами спотовых и срочных поставок.

Аэрофлот

Тикер AFLT

Цена 54,13 руб.

Целевая цена 68,00 руб.

Потенциал роста 26%

Рекомендация ЛУЧШЕ РЫНКА

Пассажирооборот Аэрофлота в 2012 г. вырос на 20,3%, перевозки пассажиров – на 24,6%

Пассажирооборот Аэрофлота в 2012 г. вырос на 20,3%, перевозки пассажиров – на 24,6% Новость: Компания «Аэрофлот», крупнейший российский авиаперевозчик, представила операционные показатели деятельности за 2012 г. Ее пассажирооборот в прошлом году вырос до 50,5 млрд пкм, количество перевезенных пассажиров увеличилось на 24,6% до 17,7 млн человек. На уровне группе (с учетом консолидированных в ноябре 2011 г. региональных авиакомпаний) рост пассажирооборота составил 61,9% до 74,6 млрд пкм, а количество перевезенных пассажиров увеличилось на 67,6% до 27,5 млн человек. Комментарий: Аэрофлот традиционно демонстрирует операционную динамику лучше рынка. По данным Росавиации по итогам 2012 г. российские авиакомпании увеличили перевозку пассажиров на 15,4% до 74 млн человек. Принимая во внимание долю самого Аэрофлота на рынке авиауслуг РФ, показатели отрасли в целом будут выглядеть еще скромнее. Мы полагаем, что основными драйверами роста компании остаются 1) сохранение контроля над большинством европейских направлений (Аэрофлот является одним из двух назначенных перевозчиков на большинстве европейских маршрутов), 2) возможность расширения собственного парка за счет приобретения новых лайнеров со значительными скидками напрямую у изготовителей, 3) достаточно эффективная работа менеджмента по интеграции региональных компаний в собственную бизнес- модель Аэрофлота. В частности, успехи авиакомпании уже нашли отражение в достаточно сильных финансовых результатах за 9М12 и увеличении интереса к акциям компании со стороны участников рынка (котировки Аэрофлота выросли на 20% с начала года). Мы полагаем, что публикация операционных данных окажет дополнительную поддержку акциям компании в краткосрочном периоде, однако значительно более серьезным драйвером для котировок может стать выход из капитала компании одного из основных миноритарев – А. Лебедева, что обсуждается участниками рынка уже несколько месяцев. На протяжении 2012 года Лебедев последовательно сокращал собственную долю в капитале компании. Изначально он контролировал более 25% акций Аэрофлота, однако, по некоторым оценкам, к концу 2012 г. владел не более 7-8% акций компании. В случае продажи оставшегося пакета исчезнет риск «навеса» акций, который существовал весь 2012 г. и, скорее всего, сдерживал интерес инвесторов к данному активу. В дополнение компания может провести SPO, чтобы увеличить ликвидность собственных акций. В итоге два данных фактора могут привести к росту котировок в среднесрочной перспективе

МТС

Тикер MBT US

Цена 19,93 долл.

Целевая цена 32,00 долл.

Потенциал роста 61%

Рекомендация ЛУЧШЕ РЫНКА

Ростелеком

Тикер RTKM RX

Цена 120,49 руб.

Целевая цена 153,00 руб.

Потенциал роста 27%

Рекомендация ЛУЧШЕ РЫНКА

Вымпелком

Тикер VIP US

Цена 12,30 долл.

Целевая цена 18,90 долл.

Потенциал роста 54%

Рекомендация ХУЖЕ РЫНКА

Мегафон

Тикер MFON LI

Цена 28,00 долл

Результаты новых сотовых подключений: усиление позиций МТС на рынке, остальные отстают

Новость: Компания AC&M опубликовала статистику подключений новых абонентов сотовой связи в 4К12. Российский сотовый рынок вырос на 670 тыс. абонентов и достиг 230,4 млн абонентов по итогам 2012 года. При этом номинальное проникновение сотовой связи в России составило 161,3% Компания МТС оказалась лидером по подключениям и прибавила 0,5 млн новых абонентов в России. Ее доля рынка немного усилилась с 30,8% в 3К12 до 30,9% и в целом МТС сохраняет позиции лидера рынка в России. Остальные компании большой тройки потеряли абонентов в 4К12. Так, Мегафон недосчитался 237 тыс. абонентов, а Вымпелком потерял 71 тыс. абонентов. Доли рынка компаний в России сократились незначительно и составили 27,1% и 24,3% соответственно. Ростелеком прибавил 28 тыс. абонентов, и его доля рынка составила 5,9%. Отметим, что данная доля рынка слишком мала для серьезных амбиций на рынке сотовой связи для Ростелекома. Рынок в целом слишком насыщен для органического роста доли, поэтому можно ожидать активности по слияниям и поглощениям с другими игроками рынка. Комментарий: В целом отметим что российский рынок продолжает расти, несмотря на высокое номинальное проникновение сотовой связи. Годовой прирост этого показателя в России составил 4,5 п.п. против 5,8 п.п. в 2011 г. Результаты можно трактовать как умеренно позитивные для компании МТС и умеренно негативные для Вымпелкома и Мегафона. Результаты Ростелекома нейтральны

Mail.ru Group

Тикер MAIL LI

Цена 35,25 долл.

Yandex

Тикер YNDX US

Цена 24,33 долл.

СТС-Медиа

Тикер CTCM US

Цена 10,24 долл.

Целевая цена 15,30 долл.

Потенциал роста 49%

Рекомендация ЛУЧШЕ РЫНКА

Рекламный рынок РФ: слабость позиций Mail.ru против Яндекса, СТС Медиа может показать результаты выше рынка

Новость: Ассоциация коммуникационных агентств России (АКАР) опубликовала данные об объеме рекламного рынка в России в 2012 году. Рынок в целом вырос на 13% г/г до 298 млрд руб. Медийная и контекстная реклама в Интернете, как и ожидалось, лидирует по темпам роста в 35% г/г в 2012 году до 56,3 млрд.руб. При этом медийная реклама выросла только на 17% до 17,9 млрд руб, а контекстная показала 45%-ный рост в 2012 году до 38,4 млрд руб. Несмотря на замедление темпов роста с 56% годом ранее, в целом интернет-реклама сохраняет потенциал роста в будущем. В 2012 году ее доля в общем рынке составила 19% против 16% годом ранее и 12% в 2010 году. Телевизионная реклама, сохраняя 48% доли всего рекламного рынка, замедляет темпы роста. В 2012 году расходы на нее увеличились всего на 9%, до 142,3 млрд руб., в то время как в 2011 году прирост составил 18%. При этом ТВ-реклама остается самым эффективным носителем. Комментарий: Результаты вполне ожидаемы, однако отметим что медийная (баннерная реклама) сильно отстает от контекстной по темпам роста и его потенциалу в будущем. Это делает позиции компании Mail.ru менее сильными, чем у Яндекса. Напомним, что порядка 22% выручки Mail.ru приходится на медийную рекламу, в то время как выручка Яндекса формируется за счет этого сегмента только на 8%. Отметим также, что компания СТС может показать рост выручки в 2012 году выше рынка, так как ее собственный прогноз выручки подразумевает 10%-ный рост к уровню годичной давности в рублях. То есть рынок может воспринять результаты СТС позитивно, если компания сохранит рентабельность на прежних уровнях

/Элитный Трейдер, ELITETRADER.RU/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба